какие разделы декларации по ндс заполняет налоговый агент неплательщик ндс

Декларация НДС налогового агента: как правильно заполнить

Декларация по НДС налогового агента — обязательная отчетность при возникновении обязанности уплаты налога на добавленную стоимость за иное лицо. Порядок ее формирования зависит от того, является ли сама компания налогоплательщиком или нет.

Кто такой налоговый агент

Налоговый агент — лицо, рассчитывающее и уплачивающее налог за налогоплательщика. Подробнее: о правах и обязанностях, возникающих при налоговом агентировании.

В отношении налога на добавленную стоимость такая ситуация возникает при (статья 161 НК РФ):

Агент по НДС обязан:

Как и по какой форме подается отчетность при агентском НДС

Действующий бланк, используемый при заполнении отчетности по налогу на добавленную стоимость арендатором по договору аренды нежилого муниципального имущества и в иных перечисленных выше случаях, утвержден приказом ФНС от 29.10.2014 № ММВ-7-3/558@. Предоставляется отчетность ежеквартально в ИФНС по месту нахождения организации.

С 3 квартала 2021 применяется новая форма отчетности, обновленная приказом ФНС от 26.03.2021 № ЕД-7-3/228@. Связано это с введением системы прослеживаемости товаров.

Правила заполнения декларации

От того, является ли организация плательщиком НДС, зависит установленный порядок заполнения отчета (приложение 2 к приказу № ММВ-7-3/558@).

Если организация является плательщиком налога на добавленную стоимость, то дополнительно налоговый агент обязан заполнить раздел 2 декларации по НДС и перенести в раздел 9 данные книги продаж по операциям агентирования с кодом 06. Остальные разделы заполняются в стандартном порядке.

Налогоплательщик вправе принять к вычету уплаченный агентский налог при выполнении условий:

Центр обучения «Клерка» приглашает на бесплатный вебинар обо всех изменениях по НДС и другим налогам: обсудим тему с экспертом 30 сентября.

Пример

ООО «Clubtk.ru» является плательщиком НДС. В 3 квартале 2021, кроме обычных операций, общество арендовало недвижимое имущество у местной администрации. Сумма арендной платы ежемесячно составляла 30 000 руб. Организация ежемесячно исчисляла и уплачивала в бюджет налог в размере:

После уплаты налог принят к вычету. Заполняя раздел 2, ООО «Clubtk.ru» указало:

Образец заполнения декларации по НДС налоговым агентом при аренде муниципального имущества 2021 года налогоплательщиком

Перечень кодов всех операций, отнесенных к налогообложению в порядке агентирования, приведен в разделе V приложения 1 к порядку заполнения декларации, утвержденному приказом ФНС № ММВ-7-3/558@ от 29.10.2014.

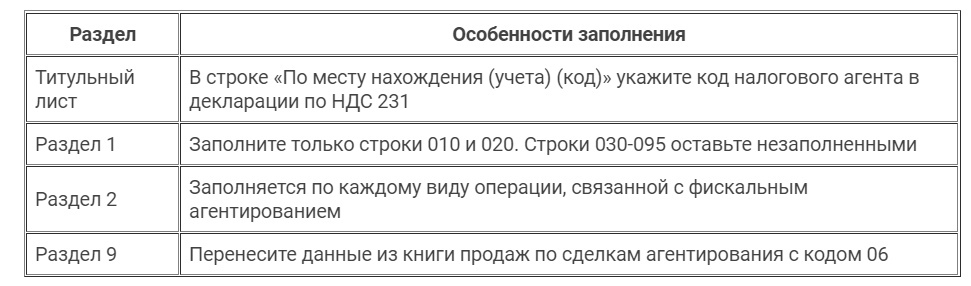

Неплательщики НДС заполняют отчет в особом порядке. Обязательно включите в декларацию по НДС налогового агента на УСН (или иного неплательщика налога на добавленную стоимость) следующие разделы:

Образец заполнения декларации по НДС при аренде муниципального имущества в 2021 году для неплательщика

Штрафы за неисполнение обязанностей налогового агента

За несвоевременное предоставление отчетности пунктом 1 статьи 119 НК РФ предусмотрена ответственность: 5% от суммы неуплаченного налога за каждый месяц просрочки срока сдачи, но не более 30% от указанной суммы, но не менее 1000 руб.

Кроме того, не получив отчет, ИФНС вправе заблокировать банковские счета организации.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Как правильно заполнить декларацию по НДС налоговому агенту?

Форма декларации и порядок заполнения

Начиная с 3 квартала 2021 года декларацию НДС налоговый агент должен подавать на бланке, форма которого утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558@ в редакции приказа ФНС от 26.03.2021 № ЕД-7-3/228@. Этот же приказ ФНС содержит описание порядка заполнения декларации по НДС (далее — Порядок).

Построчный порядок заполнения декларации по НДС налоговым агентом смотрите в готовом решении от КонсультантПлюс. Пробный доступ к системе К+ можно получить бесплатно.

Последние изменения в форму в связаны с введением системы прослеживаемости товаров. Особенностей заполнения отчета налоговыми агентами, которые мы будем рассматривать далее, они не затронули.

Обязательными для заполнения в декларации по НДС по налоговому агенту являются титульный лист этого документа, а также разделы 1 и 2 (абз. 3, 8, 9 п. 3 Порядка). Плюс неплательщиками налога, выступающими налоговыми агентами и выставившими счета-фактуры, заполняется раздел 12 (абз. 5–7 п. 3, п. 51 Порядка).

Раздел 2, посвященный НДС налогового агента, в декларации по НДС оформляется отдельно по каждой организации, в отношении которой налогоплательщик признается налоговым агентом. Примерами ситуаций для заполнения декларации НДС налоговым агентом могут служить ее оформление по каждому иностранному лицу — неплательщику налога, у которого приобретались товары (услуги), по каждому арендодателю — муниципальному (государственному) органу, продавцу госимущества (п. 36 Порядка). То есть раздел 2 налоговой декларации может быть заполнен на нескольких страницах, если имели место операции с несколькими партнерами.

Налоговый агент может отразить в декларации вычеты по НДС после уплаты налога в бюджет — для этого заполняется строка 180 в разделе 3 (п. 38.17 Порядка). Причем можно заполнить сразу разделы 2 и 3, если приобретение товаров (например, у иностранцев) и перечисление налога в бюджет происходят в одном периоде (письмо Минфина России от 23.10.2013 № 03-07-11/44418).

И хотя существует позиция ФНС, указывающая, что право на вычет возникает у налогового агента лишь в следующем после уплаты налога в бюджет отчетном периоде (письмо от 07.09.2009 № 3-1-10/712@), можно сослаться на судебную практику, руководствоваться которой призывает письмо ФНС от 14.09.2009 № 3-1-11/730. Имеются как раз такие судебные решения, которые подтверждают право налогоплательщика на вычет в период уплаты налога (постановления ФАС СЗО от 28.01.2013 № А56-71652/2011, от 21.03.2012 № А56-38166/2011, ФАС Московского округа от 29.03.2011 № КА-А40/1994-11).

При составлении отчета налоговые агенты должны опираться на нормы расчета налоговой базы, указанные в ст. 161 НК РФ. Декларация составляется на основании книг покупок, продаж и сведений из регистров бухучета налогового агента.

Налоговые декларации подаются налоговыми агентами в электронном формате. Однако есть исключение. Так, освобожденные от оплаты налога (или неплательщики НДС), ставшие налоговыми агентами, могут подать декларацию лично или переслать с описью вложения по почте (письмо ФНС от 30.01.2015 № ОА-4-17/1350@).

На титульном листе указываются все регистрационные реквизиты налогового агента. Декларацию подписывает уполномоченное лицо предприятия. При передаче декларации представителем от лица налогоплательщика указываются на титульном листе данные этого представителя (должность, Ф. И. О. и номер доверенности) и проставляется его подпись.

Особенности заполнения раздела 2

В разделе 2 налоговый агент отражает сумму налога, которую следует перечислить в бюджет (строка 060). Также требуется указать КБК тех операций, по которым начислен налог.

При этом раздел 2 заполняется отдельно по каждому:

Если работа с каждым из перечисленных выше лиц ведется по нескольким договорам, то раздел 2 заполняется на одной странице. При реализации налоговым агентом конфиската, клада или бесхозных вещей раздел 2 заполняется также на одной странице.

Налоговый агент-судовладелец при неосуществлении регистрации приобретения судна в Росреестре на протяжении 45 дней после получения права собственности заполняет второй раздел отдельно по каждому такому судну.

В случаях, указанных в пп. 4 и 6 ст. 161 Налогового кодекса, налоговые агенты в строке 020 (а затем и в стр. 030) 2 раздела ставят прочерки.

Также стоит отразить не только регистрационные коды налогового агента (КПП, ИНН) во 2 разделе, но и КБК — в стр. 040, а также ОКТМО — в стр. 050 и код операции в соответствии со ст. 161 НК РФ — в стр. 070.

Рекомендуем образцы заполнения декларации налоговым агентом — плательщиком НДС и налоговым агентом — упрощенцем от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Итоги

При подаче декларации налоговым агентам следует учесть, что сроки и форма подачи отчетного документа такие же, как и для других налогоплательщиков: в электронном формате до 25 числа, которое наступает в месяце, следующим за отчетным кварталом.

Налоговые агенты заполняют в декларации титульный лист, разделы 1 и 2. При этом в большинстве случаев требуется заполнение раздела 2 на нескольких листах (отдельно по каждому контрагенту). Если осуществляются лишь операции, перечисленные в ст. 161 НК РФ, то в 1 разделе в строках ставятся прочерки.

Если налоговый агент не уплачивает налог или освобожден от его уплаты, но выставляет налогоплательщикам счета-фактуры с выделением суммы НДС, тогда ему потребуется еще заполнить раздел 12, кроме обязательных раздела 1 и титульного листа.

Декларация по НДС в 2021 году

В течение 2021 года сдать декларацию по НДС нужно четыре раза. Первым станет отчет за 4 квартал 2020 года — его надо сдать до 25 января. Все остальные отчеты идут за 2021 год, в том числе за первый квартал — до 26 апреля, за второй квартал — не позднее 26 июля, а за третий квартал — до 25 октября. Декларацию за 4 квартал подавайте уже в 2022 году — до 25 января. Декларация изменилась летом 2021 года — новая форма будет действовать с отчета за 3 квартал 2021 года. Расскажем, кто, когда и куда должен сдавать декларацию, чем грозит несдача документа, и дадим пример заполнения.

Кто и как сдает декларацию по НДС

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Все плательщики налога на добавленную стоимость сдают эту декларацию. Также ее сдают импортеры, неплательщики НДС, которые в прошедшем квартале выставили счет-фактуру с НДС, и налоговые агенты, которые получили или выставили счета-фактуры как посредники, даже если они работают на спецрежимах.

Если в отчетном периоде вы не вели деятельность или у вас не возникало объектов налогообложения, декларацию все равно придется сдать, но уже в нулевой форме. Иногда вместо декларации по НДС можно сдать единую налоговую декларацию. Это возможно, если вы не вели деятельность в течение квартала, а на ваших счетах и в кассе не было движения денежных средств.

Куда и в какие сроки сдаем декларацию

Декларацию в общем случае сдают в течение 25 дней после завершения квартала. В 2021 году сроки сдачи таковы:

Смещение дат связано с тем, что 25 число приходится на выходные дни. Например, отчет за 1 квартал 2021 надо сдать до 25 апреля включительно, но это воскресенье. Поэтому последним днем для сдачи становится понедельник.

Декларации направляют в налоговый орган по месту учета. Если у вас есть обособленные подразделения, декларацию вы должны представлять централизованно в ИФНС, в которой головная организация состоит на учете. Крупнейшие налогоплательщики подают декларацию в налоговый орган по месту учета в качестве крупнейшего налогоплательщика.

Ответственность за несдачу декларации

За опоздание со сдачей декларации налоговая может привлечь компанию или предпринимателя к ответственности. Прежде всего это штраф: его размер составит 5% от налога к уплате. Штраф назначается за каждый полный или неполный месяц, начиная с последнего срока сдачи декларации. Штраф не превысит 30% от суммы налога, но и не опустится ниже 1000 рублей.

То есть, за опоздание с декларацией вы заплатите 1000 рублей или больше. Скорее всего, штраф назначат даже при несвоевременной отправке нулевой декларациеи. Единого мнения по этому вопросу нет, но на практике налоговая штрафует за просрочку с “нулевкой”, а суды поддерживают ее. Хотя есть и противоположные решения судов, когда опоздавшие с «нулевкой» компании освобождаются от штрафов, — но их меньше.

Также ФНС может приостанавливать операции по банковским счетам за несдачу декларации спустя 20 рабочих дней после завершения сроков предоставления документа. Кроме того, налоговая за 14 дней до принятия решения о приостановлении операций по счетам уведомит об этом налогоплательщика.

С 1 июля у ИФНС появилось право признавать декларации непредставленными. Такое случится, если во время камеральной проверки выяснится одно из обстоятельств ( ст. 80 НК РФ) :

В этих случаях налоговая направит уведомление о том, что декларация считается непредставленной. При нарушении контрольных соотношений она сообщит не позднее следующего рабочего дня, а в других случаях — в течение пяти дней с момента выявления обстоятельств.

После получения уведомления о непредставленности из-за нарушения контрольных соотношений, у налогоплательщика есть пять дней для исправления ошибок. Если успеть в срок, налоговая посчитает, что вы отчитались в тот день, когда подали первую декларацию, признанную непредставленной — просрочки не будет.

Вычеты в декларации

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Вычеты помогают уменьшить сумму налога. Есть несколько видов вычетов по НДС, они перечислены в ст. 171 НК РФ. Суммы НДС к вычету отражаются в строках 120-190 раздела 3 декларации по НДС. В строках 120-185 вычет распределяется по видам, а в строке 190 — подсчитывается общий вычет за квартал. Всего в декларации выделяется 9 видов вычетов. Их итоговую сумму вычитают из общей суммы исчисленного налога и таким образом определяют НДС к уплате или возмещению.

Безопасная доля вычетов НДС для отчетности за третий квартал изменилась. Если доля вычетов больше средней, есть риск попасть под наблюдение. Средняя доля вычетов по стране в 2020 году — 89 %. На практике многие налоговики ориентируются не на общероссийские, а на региональные показатели. Уточняйте их на сайте ФНС. Ничто не запрещает вам делать вычет большего размера, если для этого есть основания. Но если вычет у компании не соответствует средним вычетам по региону, инспекторы могут вызвать «на ковер» и назначать проверки — даже выездные.

Подробнее о расчете безопасной доли вычетов мы рассказывали в статье «Безопасная доля вычетов по НДС».

Что нового в 2021 году

В декларации поменяли штрих-коды и уточнили разделы 8, 9, 10 и 11 — в них добавили строки для отражения операций с прослеживаемыми товарами. Суть изменений во всех разделах одна, отличаются только номера строк. Рассмотрим на примере раздела 8:

В разделе 9 добавили аналогичные строки 221-224, в раздел 10 — строки 220-250, и в раздел 11 — строки 210-240.

Из каких разделов состоит декларация

Декларация включает титульный лист и 12 разделов. Разберитесь, какие разделы нужно заполнить вам. Если заполнение декларации вызывает много вопросов и сложностей, обратитесь за помощью к опытному бухгалтеру или ведите учет в удобном бухгалтерском сервисе, который сформирует все отчеты и проверит их перед отправкой в налоговую и фонды. Это актуально для большинства плательщиков НДС и посредников, которые отправляют документ в налоговую только в электронном виде.

В общем случае в декларации заполняют титульный лист и разделы 1, 3, 8 и 9.

Инструкция по заполнению

Приведем образец заполнения декларации для ООО «Ромашка» — это микропредприятие с двумя сотрудниками на ОСНО, основная деятельность — оптовая торговля. Организация заполняет лишь часть разделов декларации:

Титульный лист

На титульном листе указываем ИНН и КПП, код налогового органа, отчетный год 2020 (2021) и отчетный период — «21» для 1 квартала, «22» для 2 квартала, «23» — для 3 квартала и «24» — для 4-го квартала. Название организации пишем полностью, указываем телефон, число листов в декларации и данные директора или предпринимателя.

С отчета за 4 квартал 2020 года с титульного листа удалили строку «Код вида экономической деятельности по классификатору ОКВЭД». Ничего особенного в этом нет, просто убрали дублирование данных. Налоговая и так знает виды деятельности компаний, ведь при регистрации их указывают в документах и заносят в ЕГРЮЛ/ЕГРИП. Указывать ОКВЭД больше не нужно.

В разделе 1 указываем код ОКТМО и код бюджетной классификации. КБК зависит от вида операции, по которой уплачивается налог. Налог с реализации в России (в том числе для налоговых агентов) платят по КБК — 182 1 03 01000 01 1000 110.

В строке 030 указывают сумму налога поставщики на спецрежимах или освобожденные от НДС по ст. 145 НК РФ, если выставляют счета-фактуры с НДС. Эта сумма не включается в строки 040 и 050.

«Ромашка» указывает в строке 040 сумму налога к уплате, рассчитанную после сложения данных из раздела 3. Если бы вычет оказался больше начисленного налога, можно было бы заявить НДС к возмещению и отразить в строке 050.

Все остальные строка «Ромашка», как и многие другие плательщики НДС, не заполняет.

Раздел 3

В разделе 3 делаем расчет суммы налога к уплате: вносим облагаемые по обычным и расчетным ставкам операции, а также указываем налоговые вычеты.

В строках 010-118 «Ромашка» указала начисленный НДС и налог к восстановлению. Налог уплачивается только по ставке 20 %. В расчет попала оплата за поставку 25 000 рублей и предоплата на сумму 29 500 рублей. Затем в строках 120-190 отражаются вычеты по налогу и в строках 200 или 210 указывается итоговый налог к уплате или возмещению (стр. 118 — стр. 190).

Разделы 8 и 9

Разделы 8 и 9 — это сведения из Книг покупок и продаж об операциях за квартал. Для формирования этих разделов Декларации компании придется установить бухгалтерскую программу или зарегистрироваться в веб-сервисе, потому что налогоплательщики, которые заполняют и сдают эти разделы в составе декларации, имеют право сдавать ее только в электронном виде.

Разделы 8 и 9 можно не включать в состав декларации, если в течение отчетного квартала вы не регистрировали в книге покупок или в книге продаж ни одного счета-фактуры.

Легко подготовьте и сдайте через интернет декларацию по НДС с помощью онлайн-сервиса Контур.Бухгалтерия. Декларация формируется автоматически на основе бухучета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые 14 дней новые пользователи работают в сервисе бесплатно.

Как налоговому агенту заполнить декларацию по НДС

Декларация по НДС для налоговых агентов — это отчет, который заполняют, если у компании есть контрагенты, которые не являются налогоплательщиками налога на добавленную стоимость. Составляется и направляется в ИФНС в общем порядке ежеквартально. Срок за 3-й квартал — до 25.10.2021.

Форма отчетности по налогу на добавленную стоимость

Для налогового агента порядок заполнения отчета значительно упрощен. Так, обязательным к заполнению для данной категории организаций является:

Основной порядок внесения сведений в фискальный отчет мы раскрыли в отдельном материале «Как сдать декларацию по НДС в электронном виде». Теперь определим, как правильно заполнить декларацию по НДС налоговому агенту с учетом новых требований.

Как заполнить второй раздел декларации

Данный раздел отчета придется заполнить на каждого контрагента отдельно, для которого отчитывающаяся организация является налоговым агентом. То есть в отчетности предусмотрено несколько разделов № 2, ровно столько, сколько было контрагентов в отчетном периоде.

Напомним, что заполнить раздел № 2 придется за:

Алгоритм и пример заполнения декларации НДС налоговым агентом в 2021 году привели в таблице:

Информация для отражения

Наименование экономического субъекта, для которого вы являетесь налоговым агентом.

ИНН государственного органа власти.

Если контрагент — иностранное лицо, то проставьте прочерки на бумажном отчете или оставьте поле пустым для электронного формата (у иностранцев нет ИНН).

Указываем код бюджетной классификации. КБК 182 1 03 01000 01 1000 110.

Прописываем ОКТМО вашей компании.

Указываем сумму налога на добавленную стоимость к уплате в бюджет.

Заполняем код операции в соответствии с разд. 4 приложения № 1 к порядку заполнения налоговой декларации.

Коды операций, которые используются максимально часто:

Образец заполнения декларации по НДС

Рассмотрим пример, как заполнить декларацию по НДС как налоговый агент, у которого отношения с муниципальным органом по аренде.

ООО «PPT.RU» получило по договору аренды от комитета имущественных отношений города Санкт-Петербурга нежилое помещение (площадь 50 м²). Арендная плата в месяц — 30 000 рублей, в квартал — 90 000 рублей.

За третий квартал ООО «PPT.RU» перечислило в пользу КИО г. Санкт-Петербурга 90 000 рублей.

Налог перечислен в ФНС в сумме 15 000 рублей (30 000 х 20 % х 3).

Вносим данные в отчетность.

Предусмотрены особые указания, как заполнить декларацию НДС налоговому агенту, неплательщику НДС (индивидуальному предпринимателю или организации на УСН). Обязательно включите в отчетность налогового агента на УСН (или иного неплательщика налога на добавленную стоимость) следующие разделы:

Как заполнить декларацию по НДС налоговому агенту, не являющемуся плательщиком НДС

Форма декларации

Форма декларации по НДС и порядок ее заполнения утверждены приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558. По этой форме нужно отчитываться начиная с I квартала 2015 года (п. 2 приказа ФНС России от 29 октября 2014 г. № ММВ-7-3/558).

Срок сдачи

Сдать декларацию в налоговую инспекцию нужно не позднее 25-го числа месяца, следующего за отчетным кварталом (п. 5 ст. 174 НК РФ). Если 25-е число месяца приходится на выходной день, сдайте декларацию в первый же следующий за выходным рабочий день.

Ответственность

Налоговая ответственность за несвоевременное представление деклараций установлена статьей 119 Налогового кодекса РФ. С 1 января 2014 года из текста этой статьи исключена категория «налогоплательщик» (п. 13 ст. 10 Закона от 28 июня 2013 г. № 134-ФЗ). Поэтому в настоящее время налоговая инспекция может оштрафовать за такое правонарушение любую организацию, которая должна сдавать декларации по НДС, но по какой-либо причине не исполнила эту обязанность. В том числе и налогового агента, который не является плательщиком НДС.

Ситуация: нужно ли сдать нулевую декларацию по НДС налоговому агенту, если в течение квартала у организации не было операций по удержанию налога. Организация не является плательщиком НДС и не ведет посреднической деятельности

В отличие от статьи 23, статья 24 Налогового кодекса РФ не обязывает налоговых агентов подавать нулевые налоговые декларации. Для них декларации не являются письменным заявлением о полученных доходах. Налоговым агентам нужно составлять отчетность лишь по тем операциям, в результате которых они должны удержать с контрагента ту или иную сумму налога и перечислить ее в бюджет. Такой порядок следует из абзаца 5 пункта 1 статьи 80 Налогового кодекса РФ.

Кроме того, раздел 2 декларации «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента» нужно сдавать в инспекцию только при совершении операций, предусмотренных статьей 161 Налогового кодекса РФ (абз. 8 п. 3 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558).

Куда сдавать декларацию

Декларацию сдавайте в налоговую инспекцию по местонахождению организации – налогового агента (п. 5 ст. 174 НК РФ).

Как сдать

По общему правилу декларации по НДС можно сдавать в инспекции только в электронном виде и только через уполномоченных спецоператоров. Однако на налоговых агентов, которые не являются плательщиками НДС, это правило распространяется лишь в том случае, если они занимаются посреднической деятельностью и выставляют (от своего имени) или получают (на свое имя) счета-фактуры с выделенной суммой налога. Начиная с отчетности за I квартал 2015 года, они должны сдавать декларации в электронном виде независимо от численности сотрудников. Декларации, сданные такими налоговыми агентами на бумажных носителях, будут считаться непредставленными. Соответственно, за подачу деклараций по НДС на бумаге налоговые инспекции будут штрафовать их не по статье 119.1 (нарушение способа представления деклараций – штраф 200 руб.), а по статье 119 Налогового кодекса РФ, а также блокировать их банковские счета (п. 3 ст. 76 НК РФ).

Налоговые агенты, которые не являются плательщиками НДС и не занимаются посреднической деятельностью, по-прежнему вправе сдавать декларации по НДС:

Такой порядок следует из положений пункта 5 статьи 174, пункта 3 статьи 80 Налогового кодекса РФ и подтверждается письмом ФНС России от 26 февраля 2014 г. № ГД-3-3/780.

Подробнее о составе и способах представления отчетности по НДС в налоговые инспекции см. таблицу .

Порядок заполнения

Декларацию нужно заполнить в рублях, без копеек. Значения показателей менее 50 коп. отбрасываются, а 50 коп. и более округляются до полного рубля.

Если какие-либо показатели для заполнения декларации отсутствуют, то в соответствующих строках и графах поставьте прочерки.

После того как декларация составлена, последовательно пронумеруйте все страницы начиная с титульного листа. Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом: «001», «002»… «029» и т. д.

Об этом сказано в разделе II Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Для отражения операций налоговых агентов в декларации по НДС предусмотрен раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента» и раздел 7, в котором приводятся сведения об операциях, не облагаемых НДС.

Так как организация – налоговый агент не является плательщиком НДС, к этим разделам нужно оформить титульный лист. Кроме того, если организация применяет специальный налоговый режим , также заполните раздел 1 декларации «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика». Если показатели для этого раздела отсутствуют, во всех строках поставьте прочерки. При этом в титульном листе в реквизите «по месту нахождения (учета)» нужно указать код «231». Об этом сказано в абзаце 11 пункта 3 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Раздел 7 заполняйте, если в текущем квартале организация – налоговый агент участвовала в операциях, которые одновременно соответствуют двум условиям:

Такие правила предусмотрены абзацами 3, 4, 9 пункта 3 и пунктами 44, 44.2 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Например, раздел 7 нужно заполнить, если организация – налоговый агент арендует земельный участок, находящийся в государственной (муниципальной) собственности: плата за пользование природными ресурсами освобождена от обложения НДС (подп. 17 п. 2 ст. 149 НК РФ).

Заполнение титульного листа

На титульном листе декларации укажите:

На титульном листе должны быть дата заполнения декларации и подписи представителей организации.

Такой порядок предусмотрен разделами II и III Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Заполнение раздела 2

В разделе 2 декларации по НДС укажите:

Строку 060 раздела 2 заполняйте слева направо, в пустых ячейках нули не проставляйте.

Такие правила предусмотрены разделом V Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Раздел 2 нужно заполнить отдельно (на разных страницах) по каждому участнику операций, в которых организация выступала в качестве налогового агента. При наличии нескольких договоров с одним участником (например, с арендодателем – органом государственной власти) раздел 2 можно представить на одной странице. Об этом сказано в пункте 36 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Строк для указания налоговой базы и ставки НДС в разделе 2 декларации не предусмотрено. Следовательно, приводить расчет НДС налоговым агентам не нужно.

Заполнение раздела 7

В разделе 7 декларации укажите:

Это предусмотрено разделом XII Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Заполнение разделов 8 и 9

Раздел 9 декларации заполняют все налоговые агенты. Заполнить его нужно в случае возникновения обязанности по уплате НДС в бюджет. В нем указываются сведения из книги продаж.

Пример оформления декларации по НДС налоговым агентом, который не является плательщиком НДС

ООО «Альфа» применяет упрощенку.

В течение I квартала 2016 года организация выполняла обязанности налогового агента по НДС:

На титульном листе декларации по НДС за I квартал бухгалтер указал общие сведения об организации, код налоговой инспекции, в которую подается декларация, и код 231, означающий, что декларация представляется по местонахождению налогового агента (абз. 11 п. 3 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558).

Раздел 2 декларации по НДС бухгалтер «Альфы» заполнил по каждой из перечисленных операций (на отдельных страницах).

Сумма НДС по аренде муниципального имущества отражена в разделе 2 на странице 003:

200 000 руб. × 3 мес. × 18/118 = 91 525 руб.

Сумма НДС по сделке с организацией «Бета» отражена в разделе 2 на странице 004:

224 450 руб. × 18/118 = 34 238 руб.

Составление декларации бухгалтер закончил заполнением раздела 1. Поскольку организация не является плательщиком НДС, в этом разделе бухгалтер поставил прочерки.

В разделе 9 отражены сведения из книги продаж по данным операциям.

22 апреля 2016 года налоговая декларация по НДС за I квартал 2016 года, подписанная генеральным директором «Альфы» Львовым, представлена организацией в налоговую инспекцию.

.PNG)