какие регистры необходимо использовать для хранения данных бухгалтерского и налогового учета

Регистры бухгалтерского учета

Автор: Ольга Толоконникова, и. о. заместителя руководителя Линии консультаций компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», декабрь 2020

В процессе отражения фактов хозяйственной деятельности и оформления первичных документов каждому бухгалтеру необходимо формировать регистры бухгалтерского учета (ч. 5 ст. 10 Закона №402-ФЗ). Рассмотрим подробнее создание и настройку данных регистров бухучета в программе «1С:Бухгалтерия 8», ред. 3.0.

Обязательные реквизиты регистров бухучета

Согласно ч. 1 ст. 9 Закона 402-ФЗ каждый факт хозяйственной жизни необходимо оформлять первичными учетными документами, а в свою очередь данные первичных учетных документов подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета. В учетной политике каждая организация самостоятельно указывает периодичность составления регистров бухгалтерского учета.

Необходимыми реквизитами регистров бухгалтерского учета являются, согласно ч. 4 ст. 10 Закона № 402-ФЗ – наименование регистра, наименование экономического субъекта, составившего регистр, дата начала и окончания ведения регистра и (или) период составления регистра, хронологическая и (или) систематическая группировка объектов бухгалтерского учета, величина денежного измерения объектов бухгалтерского учета с указанием единицы измерения, наименование должностей лиц, ответственных за ведение регистра, ФИО и подписи лиц, ответственных за ведение регистра.

Регистры бухучета в «1С»

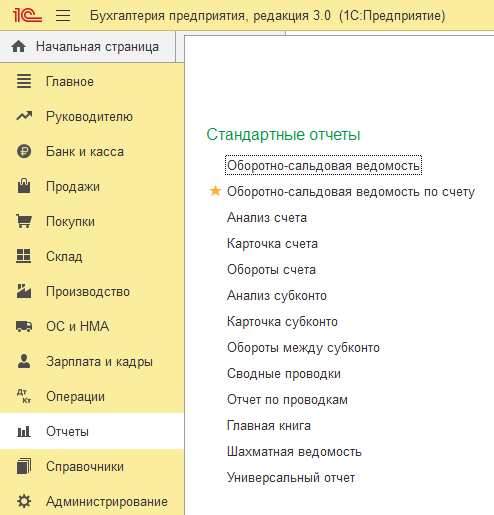

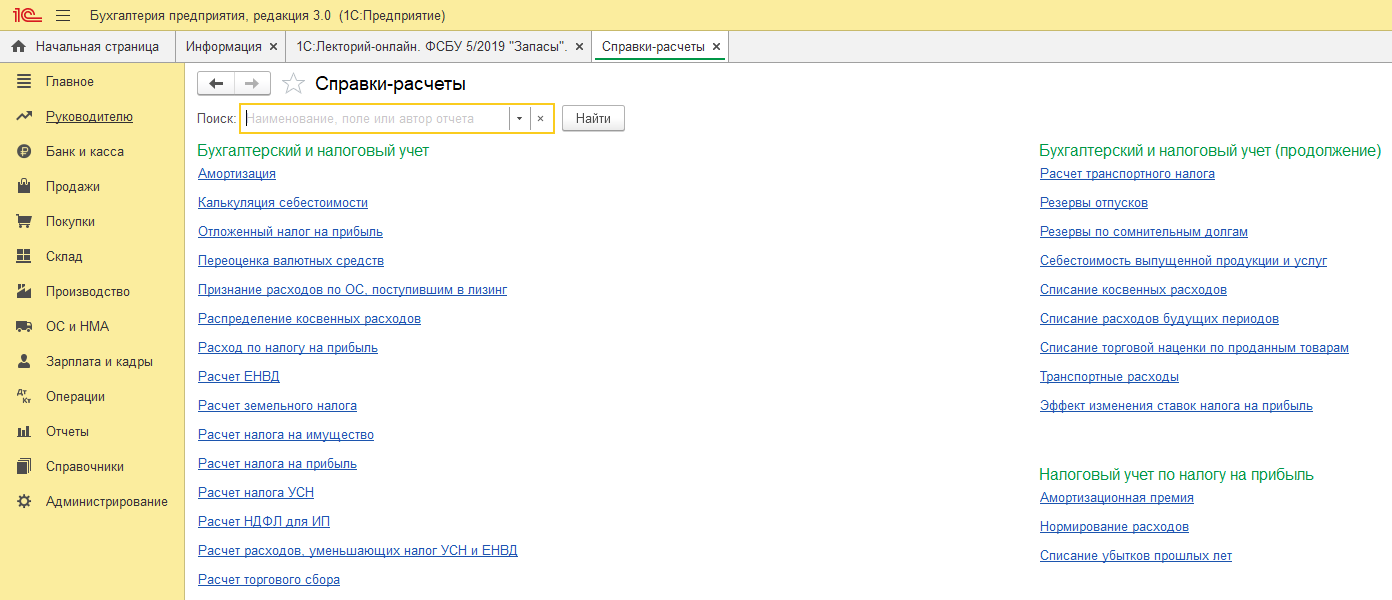

Рассмотрим регистры бухгалтерского учета, которые используются в программе «1С:Бухгалтерия предприятия 8», ред. 3.0. Для этого предусмотрены стандартные отчеты, которые находятся в разделе «Отчеты» и «Справки-расчеты» в разделе «Операции».

Чтобы настроить в данных регистрах отображение должности и расшифровки подписи ответственных лиц, необходимо предварительно зайти в раздел «Главное» – «Организации» – «Подписи» – «Ответственные за подготовку отчетов». Далее требуется выбрать ответственных в полях «Бухгалтерские регистры», «Налоговые регистры» и «Статистическая отчетность». Чтобы установить даты, с которых подпись ответственного лица будет выводиться в бухгалтерских регистрах, перейдите по ссылке «История».

Настройка регистров бухгалтерского учета

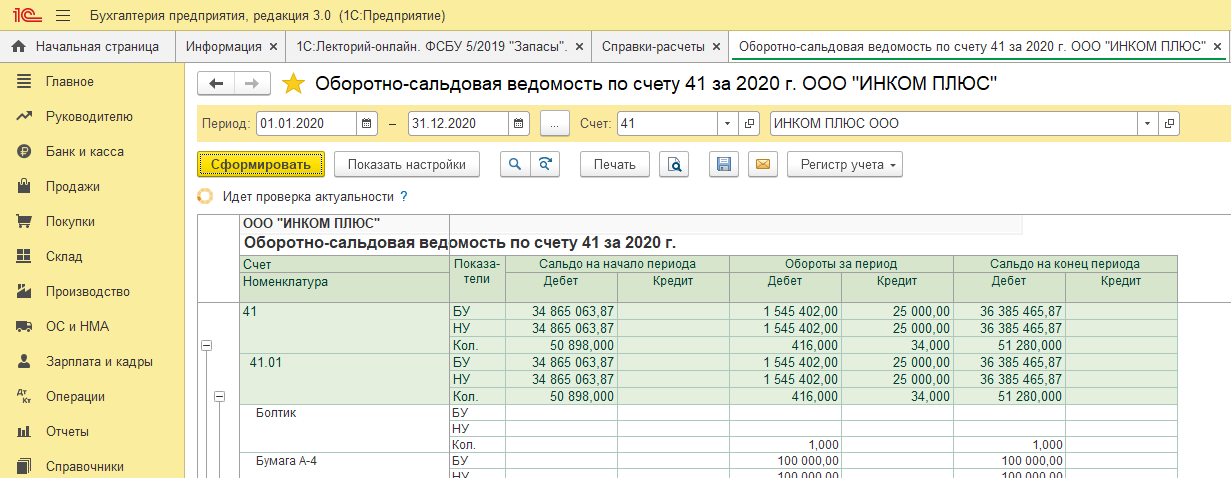

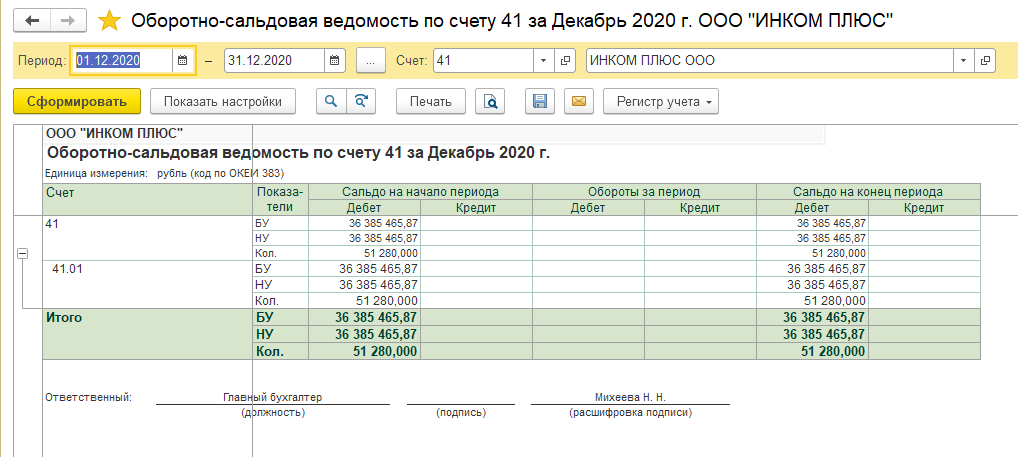

Рассмотрим формирование регистра бухгалтерского учета на примере оборотно-сальдовой ведомости по счету в разделе: «Отчеты» – «Оборотно-сальдовая ведомость по счету».

В поле «Период» укажите временной интервал, за который хотели бы просмотреть данные, в поле «Счет» – необходимый счет учета.

Однако, если внимательно посмотреть, то можно определить, что сформированных данных недостаточно для указания всех обязательных реквизитов, поименованных в ч. 4 ст. 10 Закона № 402-ФЗ, а значит данный отчет не может считаться регистром бухгалтерского учета. Для формирования регистра бухгалтерского учета необходимо выполнить ряд дополнительных, используя команду «Показать настройки» над табличной частью отчета.

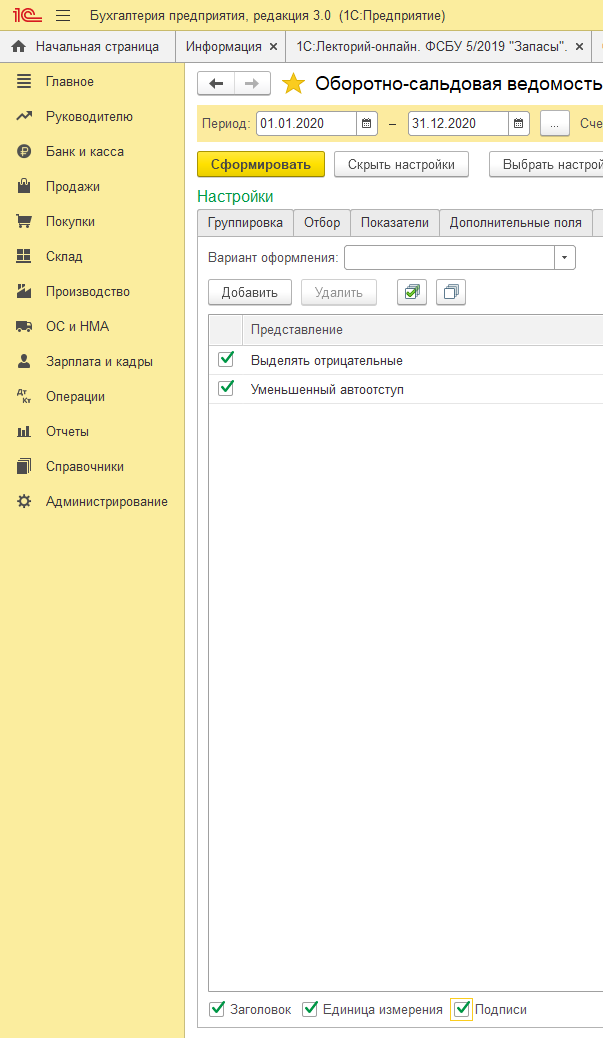

На закладках «Группировка и Отбор» можно задать группировку по аналитическим объектам, установить детализацию по субсчетам, выбрать разбивку по периодам времени, установить отбор. На закладке «Оформление» установите флажки «Заголовок», «Единица измерения» и «Подписи» в нижней части закладки (рис.4).

Теперь отчете появились дополнительные реквизиты: единица измерения и подписи ответственных лиц.

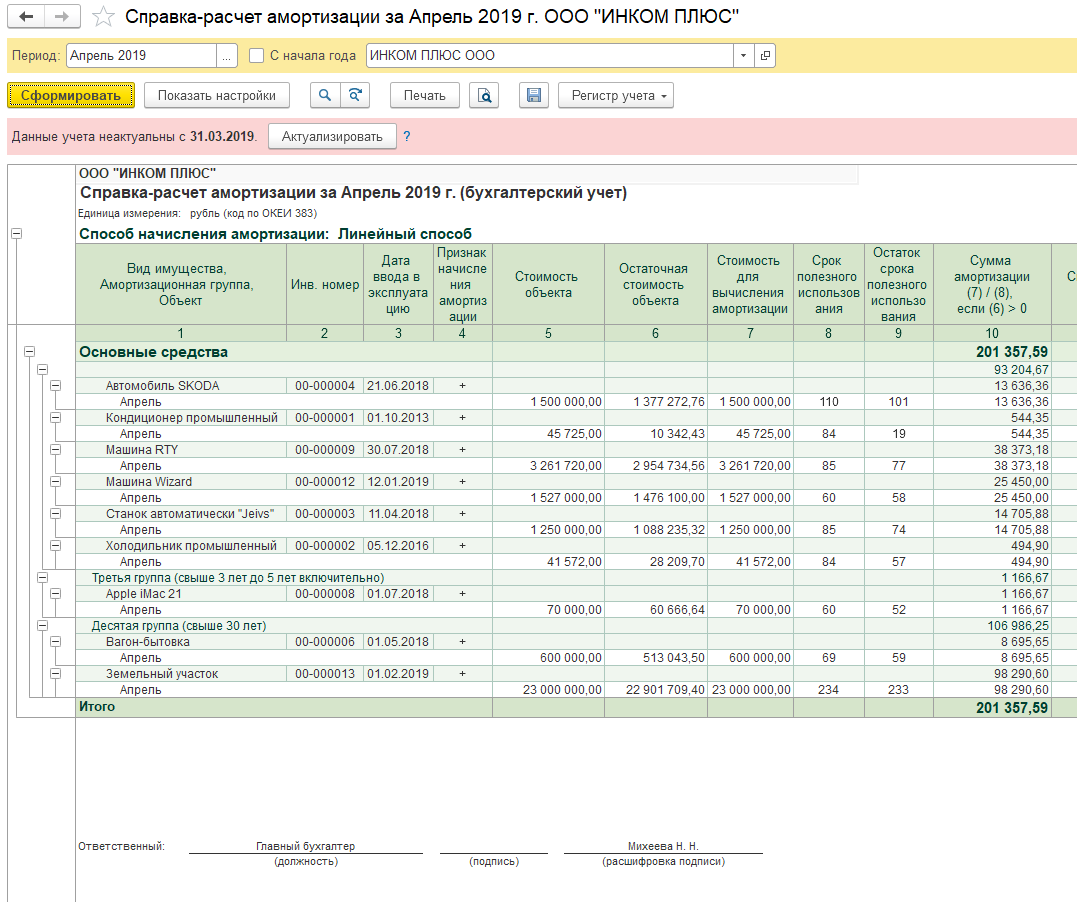

Отчеты «Справка-расчет», которые формируются по регламентным операциям закрытия месяца и которые находятся в разделе: «Операции» – «Справки-расчеты» также используются как регистры бухгалтерского учета. Необходимые реквизиты настраиваются аналогично.

Подписание и сохранение регистров бухучета в электронном виде

Для создания регистра бухгалтерского учета в электронном виде необходимо нажать на кнопку «Регистр учета» и выбрать «Подписать ЭП и сохранить».

Чтобы сохранить регистр бухгалтерского учета (без подписи) необходимо нажать на кнопку «Регистр учета» и выбрать «Сохранить», таким образом данный регистр будет в электронном виде помещен в Архив регистров учета, в дальнейшем его можно распечатать и подписать.

Регистры налогового учета по налогу на прибыль: руководство для бухгалтера

Регистры налогового учета по налогу на прибыль помогают выяснить, корректно ли заполнена декларация по налогу на прибыль, поэтому налоговые органы любят запрашивать их при своих контрольных мероприятиях — камералке, встречке и иных проверках. Статья пояснит, как правильно заполнить налоговые регистры по налогу на прибыль (далее — НП).

Нормативы о регистрах налогового учета

Систему налогового учета (далее — НУ) налогоплательщик разрабатывает самостоятельно и отражает ее в Учетной политике по НУ, регулярно внося в нее дополнения в связи с изменениями налогового законодательства.

Непосредственно регистрам НУ посвящена ст. 314 НК РФ. В ней говорится о том, что аналитические регистры НУ — это своды данных, которые могут быть в любой удобной для налогоплательщика форме: таблицах, справках, иных документах группировки сведений за период, без разнесения сведений по бухгалтерским счетам. Из системы этих форм должен раскрываться порядок формирования налоговой базы по НП.

Требования к налоговым регистрам

В аналитических регистрах по налогу на прибыль, разработанных самостоятельно, должны присутствовать следующие реквизиты: наименование, период/дата составления, измерители операции в натуральном (при возможности) и денежном выражении, наименование хозоперации и подпись с расшифровкой ответственного за составление сотрудника.

Организации следует приложить все усилия к защите от несанкционированных вмешательств и исправлений регистров НУ.

Обнаруженную в регистре ошибку можно устранить путем ее исправления. Исправление обязательно подтверждается обоснованием (объяснением причины) с указанием даты и подписи ответственного лица.

Некоторые автоматизированные бухгалтерские программы, в частности «1С:Бухгалтерия», формируют аналитические регистры в момент проведения операций по бухучету. Но иногда приходится формировать их вручную или с частичной автоматизацией.

Рекомендации МНС по регистрам НУ

Система НУ, предложенная в этом документе, выделяет 5 групп регистров:

Предлагаем рассмотреть разницу между бухгалтерскими и налоговыми регистрами на примерах.

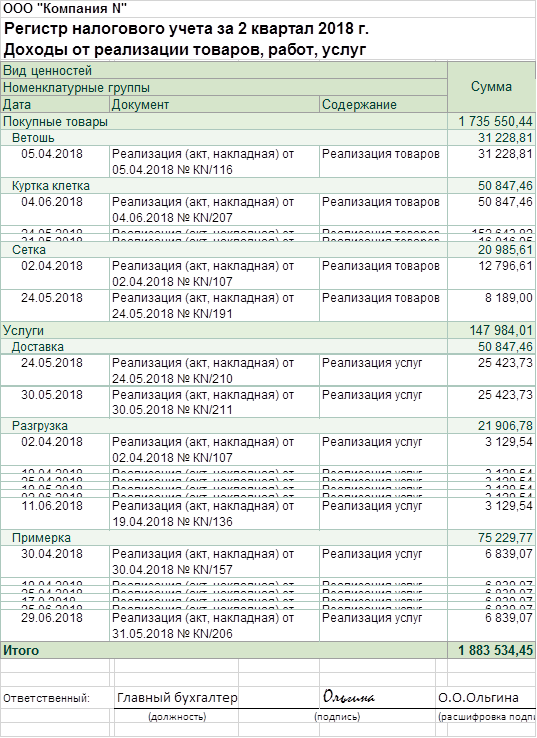

Образец регистра НУ доходов

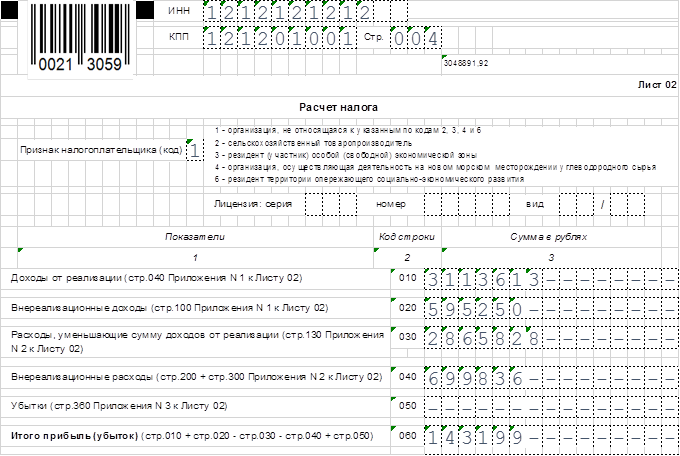

Декларация по НП заполняется без учета НДС, поэтому сделаем небольшой расчет:

3 674 064 / 118 × 100 = 3 113 613 — это доход за полугодие без учета НДС, именно эту сумму и показывают в декларации по НП.

Инспекторы ИФНС при камеральной проверке полученного отчета попросили представить им для сверки налоговые регистры за 2-й квартал.

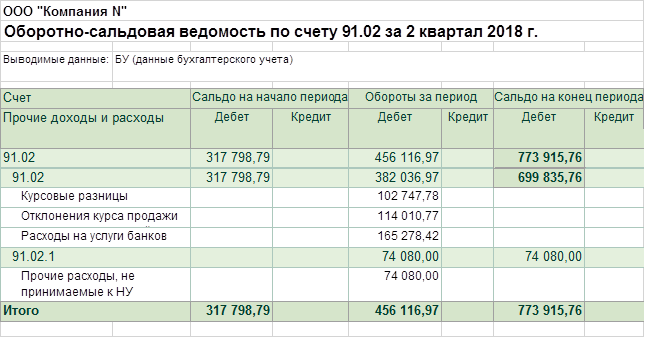

Главный бухгалтер проверяет, правильно ли заполнены регистры НУ по оборотно-сальдовой ведомости за 2-й квартал.

Строка 010 отчета (выручка с НДС) проверяется по ОСВ счета 90.1 — там указан размер выручки за период.

Регистр НУ по доходам от реализации был сформирован главным бухгалтером в момент заполнения отчетности.

Проведя повторные расчеты, главный бухгалтер компании N убедился в корректности составленных налогов: все требуемые налоговиками реквизиты в регистрах присутствуют и сумма строки 010 совпадает с результатами расчетов и регистра НУ.

Пример регистров НУ по внереализационным расходам

Для этого требуется оборотка счета 91.2 — по учету прочих расходов. На самом деле мы видим, что во 2-м квартале какие-то не принимаемые к НУ расходы были произведены в организации:

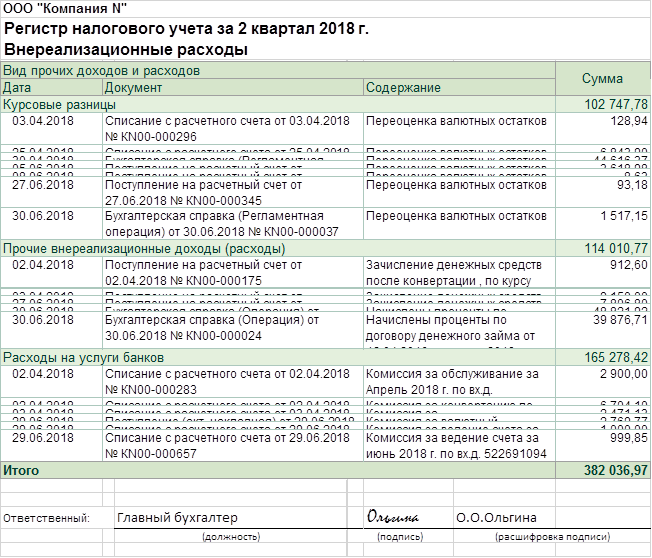

После этого мы можем посмотреть регистр НУ по внереализационным расходам, чтобы проверить, нет ли ошибки в них, не засчитаны ли такие непринимаемые расходы в сумме, показанной по строке 040 листа 02 декларации по НП:

Мы убедились, что налоговый регистр заполнен правильно: ненужных в НУ расходов в нем нет; указан период, наименование регистра, даты принятия к учету первичных документов, содержание и сумма операции. Подпись с расшифровкой ответственного за ведение регистра тоже присутствует.

Сроки хранения налоговых регистров

Расходы можно применить для уменьшения доходов только при их обоснованности и наличии первичных документов для подтверждения (п. 1 ст. 252 НК РФ).

Соответственно, в течение 4 лет (3 года возможной выездной проверки + текущий год) нужно обеспечить сохранность документов, показывающих получение доходов, осуществление расходов и уплату налогов (подп. 6 п. 1 ст. 23 НК РФ).

Не так давно Минфин напомнил, что данный срок начинается по окончании периода, в котором данный документ применялся последний раз при составлении налоговой отчетности (письмо от 19.07.2017 № 03-07-11/45829).

Таким образом, документы, подтверждающие величину убытка, в случае его переноса с целью уменьшения налоговой базы на протяжении нескольких последующих лет (п. 4 ст. 283 НК РФ), хранятся после завершения переноса этого убытка в течение 4 лет (письмо Минфина РФ от 25.05.2012 № 03-03-06/1/278).

Документы, подтверждающие формирование первоначальной стоимости амортизируемого актива, начинают отсчитывать свой 4-летний срок хранения только после завершения начисления амортизации (письмо Минфина от 12.02.2016 № 03-03-06/1/7604).

Понятно, что соответствующие регистры НУ хранятся по таким же правилам.

Налоговые регистры по НП должен иметь каждый налогоплательщик, так как ИФНС имеет право при своих регулярных проверках отчетности любой компании на ее «белизну и прозрачность» запросить их.

Важно понимать, что представляют собой регистры по НУ и как их правильно заполнить, чтобы не подставить свою фирму на нежелательные штрафы за непредставленные документы или грубое нарушение правил НУ.

В статье показаны образцы налоговых регистров по налогу на прибыль, которые помогут выполнить требования налоговиков к их оформлению.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Регистры бухгалтерского учета: составление и хранение в электронном виде

Новые требования закона о бухгалтерском учете

В частности, изменены принципы и субъекты регулирования бухгалтерского учета, понятие объектов бухгалтерского учета, отменена обязанность применения унифицированных форм первичных документов, установлен новый состав бухгалтерской (финансовой) отчетности и порядок ее представления, введено понятие электронного первичного документа и т. д.

Примечание:

* Подробнее о положениях Федерального закона от 06.12.2011 № 402-ФЗ, устанавливающего новые требования к первичным документам и регистрам бухгалтерского учета читайте в № 11 (ноябрь) за 2012 год.

Согласно статье 9 Закона № 402-ФЗ каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом.

В соответствии с частью 1 статьи 10 Закона № 402-ФЗ данные, которые содержатся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета. Формы указанных регистров утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета (ч. 5 ст. 10 Закона № 402-ФЗ).

Порядок ведения регистров бухгалтерского учета определен в статье 10 Закона № 402-ФЗ.

Обязательными реквизитами регистров бухгалтерского учета согласно части 4 статьи 10 Закона № 402-ФЗ являются (рис. 1):

1) наименование регистра;

2) наименование экономического субъекта, составившего регистр;

3) дата начала и окончания ведения регистра и (или) период, за который составлен регистр;

4) хронологическая и (или) систематическая группировка объектов бухгалтерского учета;

5) величина денежного измерения объектов бухгалтерского учета с указанием единицы измерения;

6) наименование должностей лиц, ответственных за ведение регистра;

7) подписи лиц, ответственных за ведение регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Согласно части 6 статьи 10 Закона № 402-ФЗ регистр бухгалтерского учета составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью (ЭП).

В регистре бухгалтерского учета не допускаются исправления, не санкционированные лицами, ответственными за ведение указанного регистра. Исправление в регистре бухгалтерского учета должно содержать дату исправления, а также подписи лиц, ответственных за ведение данного регистра, с указанием фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц (ч. 8 ст. 10 Закона № 402-ФЗ).

Начиная с релиза 3.0.16 программы «1С:Бухгалтерия 8» (ред. 3.0) и релиза 2.0.42 программы «1С:Бухгалтерия 8» (ред. 2.0), реализована возможность формировать регистры бухгалтерского учета с учетом требований Федерального закона от 06.12.2011 № 402-ФЗ.

Для этого в каждом стандартном отчете программы пользователь может дополнительно отобразить единицу измерения, должность и расшифровку подписи лица, ответственного за ведение регистров бухгалтерского учета (см. рис. 1).

Для формирования регистров бухгалтерского учета в программе «1С:Бухгалтерия 8» можно использовать следующие стандартные отчеты:

— Оборотно-сальдовая ведомость по счету;

— Обороты между субконто;

— Отчет по проводкам;

Чтобы в стандартных отчетах «1С:Бухгалтерии 8» отобразились должности и расшифровки подписи лица, ответственного за ведение регистров бухгалтерского учета, необходимо предварительно выполнить настройки в регистре сведений Ответственные лица организации, а также в Панели настроек сформированного стандартного отчета программы (например, отчета Оборотно-сальдовая ведомость по счету).

Кроме стандартных отчетов программы, начиная с релиза 3.0.19 в «1С:Бухгалтерии 8», существует возможность сформировать регистры бухгалтерского учета из Справок-расчетов, оформляемых по регламентным операциям закрытия месяца (списание косвенных расходов, себестоимость выпущенной продукции и оказанных услуг и т. п.).

Подробный порядок формирования регистров бухгалтерского учета в программе «1С:Бухгалтерия 8» (ред. 3.0) приведен в № 7 (июль) «БУХ.1С» за 2013 год, стр. 6. Рекомендации могут применить и пользователи «1С:Бухгалтерии 8» (ред. 2.0).

Составление регистра бухгалтерского учета в электронном виде в «1С:Бухгалтерии 8» (ред. 3.0)

Согласно части 6 статьи 10 Закона № 402-ФЗ регистр бухгалтерского учета составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью.

В программе «1С:Бухгалтерия 8» (ред. 3.0), начиная с релиза 3.0.21, существует возможность формирования регистров бухгалтерского учета в электронном виде с подписанием электронной подписью.

Для создания регистра бухгалтерского учета в электронном виде (рис. 2):

Хранение регистров бухгалтерского учета в электронном виде

После подписания и сохранения, регистр бухгалтерского учета в электронном виде помещается в Архив регистров учета (рис. 3).

Для просмотра архива и сохранения регистра в файл с ЭП выполните следующее:

Выбранный документ успешно сохранен в соответствующий каталог.

Электронный документ можно открыть в печатной форме через просмотр из файла формата.pdf и проверить содержимое сформированного электронного документа.

Как вести регистры налогового учета (образец)?

Как создать регистр налогового учета

Чтобы использовать регистры налогового учета, придется затратить время на разработку их формы, а затем закрепить их в приложении к учетной политике, издав соответствующий приказ (абз. 7 ст. 314 НК РФ).

О нюансах формирования налоговой учетной политики читайте в статье «Как составить налоговую политику организации?».

Законодатель не ограничивает налогоплательщиков в выборе вида и формы этих документов, поэтому регистры налогового учета могут выглядеть по-разному. Объем содержащейся в них информации должен давать представление о том, на основании каких документов и каким образом сформирована налогооблагаемая база. Размещение данных в регистре может быть любым (в табличной или текстовой форме) — эти особенности предусматриваются при разработке форм регистров налогового учета.

Единственное, в отношении чего нельзя проявлять инициативу при оформлении регистров налогового учета, — это обязательные реквизиты. Их состав должен соответствовать НК РФ. Например, при расчете налога на прибыль используются регистры налогового учета, содержащие следующую информацию (абз. 10 ст. 313 НК РФ):

Вести такие регистры можно любым удобным для налогоплательщика способом: на бумаге или электронно.

Какие налоговые регистры существуют по НДС? Ответ на этот вопрос смотрите в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Требования к налоговым регистрам

Из ст. 314 НК РФ следует, что регистры налогового учета (НУ) заполняются на основании первичных учетных документов непрерывно в хронологическом порядке. Это означает, что беспорядочное или безосновательное занесение данных в регистр, а также пропуски или какие-либо изъятия не допускаются.

ВАЖНО! Расшифровка словосочетания «первичный учетный документ» в НК РФ отсутствует, поэтому подтверждением записей в НУ может служить бухгалтерская первичка (письмо Минфина России от 17.01.2014 № 03-03-06/1/1156).

Не следует забывать, что сформированные налоговые регистры необходимо защищать от несанкционированного исправления. Любые ошибки в регистрах налогового учета исправляются только при соответствующем обосновании, а ответственный исполнитель заверяет все внесенные корректировки своей подписью и указывает дату.

ВАЖНО! Информация, отраженная в регистрах налогового учета, представляет собой налоговую тайну. За ее разглашение (в том числе налоговиками) предусмотрена административная и уголовная ответственность (письмо Минфина России от 12.04.2011 № 03-02-08/41).

Подробнее о требованиях к налоговому учету и налоговым регистрам читайте здесь.

Регистры налогового учета по налогу на прибыль

Для заполнения «прибыльной» декларации понадобится минимум 2 регистра НУ: один по учету доходов, другой по расходам. Информация о полученных доходах и произведенных расходах, сформированная по нормам НУ, позволит определить прибыль — объект налогообложения, без которого расчет самого налога на прибыль невозможен.

О том, какой может быть налоговая база для разных видов налогов, читайте в статье «Основные элементы налогообложения и их характеристика».

Дополнительные регистры придется оформить в случае, когда у налогоплательщика множество видов деятельности, а также, помимо стандартных хозяйственных операций, проводятся операции с особыми условиями перехода права собственности или по которым предусмотрен специальный порядок формирования налоговой базы.

ВАЖНО! Если налогоплательщик не может или не хочет разрабатывать регистры налогового учета, но при этом не желает быть наказанным по ст. 120 НК РФ за их отсутствие, он вправе воспользоваться готовыми. Их формы можно найти в рекомендациях МНС России «Система налогового учета, рекомендуемая МНС России для исчисления прибыли в соответствии с нормами главы 25 НК РФ» от 19.12.2001.

Специалисты ООО «Ритм» отражают необходимую для расчета налога на прибыль за год информацию в следующих регистрах налогового учета (РНУ):

Учитывая, что в указанный период внереализационные доходы и расходы у ООО «Ритм» отсутствовали, остановимся подробнее на оформлении регистров налогового учета полученных доходов и осуществленных расходов по основной деятельности.

О нюансах организации налогового учета по налогу на прибыль рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и переходите к Готовому решению бесплатно.

«Доходный» регистр НУ

Доходы ООО «Ритм» в отчетном периоде складывались из следующих компонентов:

ВАЖНО! Учесть в «доходной» части необходимо всю сумму реализованной за отчетный период продукции, за исключением доходов, перечисленных в ст. 251 НК РФ.

О том, какие доходы отражены в ст. 251 НК РФ, читайте в материале «Ст. 251 НК РФ: вопросы и ответы».

ВАЖНО! Оформляя РНУ «Доходы от реализации», не следует забывать, что выручку в регистре и налоговой декларации необходимо указывать без учета НДС и акцизов (п. 1 ст. 248 НК РФ).

Информация для заполнения «доходного» РНУ берется из данных бухучета (по счетам 90 «Продажи» и 91 «Прочие доходы и расходы»).

На нашем сайте вы можете скачать заполненные регистры налогового учета, образецкоторого, относящийся к доходам, оформлен по данным рассмотренного примера.

Как заполнить «расходный» налоговый регистр

С заполнением «расходных» регистров налогоплательщики могут испытывать определенные трудности. Это связано с тем, что признание расходов в налоговом учете не всегда совпадает с отражением аналогичных расходов в бухучете. Так что использовать бухгалтерские учетные регистры без внесения в них дополнительных корректировок не всегда представляется возможным.

К примеру, отдельные виды расходов в БУ отражаются в полном объеме, а в НУ нормируются (рекламные, представительские и т. д.). А некоторые виды затрат налоговое законодательство вообще запрещает признавать в составе расходов, формирующих налогооблагаемую базу по налогу на прибыль.

О нюансах признания прочих расходов, связанных с производством и реализацией, читайте здесь.

Специалист ООО «Ритм» сформировал РНУ «Расходы, уменьшающие доходы от реализации», в котором отразил следующие виды расходов: затраты на основное сырье и материалы, зарплату вместе с начисленными страховыми взносами, амортизацию имущества ООО «Ритм», расходы на тепло, воду, электроэнергию и др.

Информацию для заполнения регистра бухгалтер взял из данных бухучета (по счетам 20, 26, 44, 91 и др.). В отчетном периоде фирма не осуществляла расходов, признание которых в НУ не совпадает с правилами БУ, поэтому корректировать данные бухучета не пришлось.

Образец заполненного регистра налогового учета «Расходы, уменьшающие доходы от реализации» вы также можете скачать на нашем сайте.

ВАЖНО! Если налоговые расходы превысили налоговые доходы и налогооблагаемая база по прибыли в каком-то из периодов (налоговом или отчетном) отсутствует, декларацию налоговикам все равно представить необходимо (п. 1 ст. 289 НК РФ).

Итоги

Регистры налогового учета разрабатываются самим налогоплательщиком, а их форма утверждается в качестве приложения к налоговой учетной политике. Они могут быть составлены в электронном виде или на бумаге — это значения не имеет. Главное — наличие в них обязательных реквизитов, установленных НК РФ. К информации, отражаемой в регистрах, предъявляется основное требование: все записи должны быть обоснованы и достоверны, а из содержания регистра должно быть понятно, как сформирована налогооблагаемая база.

Если регистры налогового учета налогоплательщиком не ведутся, возможны штрафные санкции со стороны налоговиков по ст. 120 НК РФ.

Налоговые регистры, образцы которых вы можете скачать на нашем сайте, позволяют сгруппировать имеющуюся информацию о доходах и расходах компании и правильно рассчитать налог на прибыль.