какие справки нужны для оформления ипотеки в сбербанке с работы

Документы для получения ипотеки в Сбербанке

Для получения ипотечного кредита требуется определенный набор документов. Банк, изучив бумаги потенциального заемщика, принимает решение о том, предоставлять ли ему кредит или нет. В зависимости от требуемого ипотечного продукта, занятости, уровня заработной платы, наличия или отсутствия детей, супруга и поручителей, пакет документов может сильно отличаться. Более того, для некоторых клиентов банк может делать исключения и требовать меньше или больше бумаг.

Какие документы потребуются?

Большая часть документов, которые нужны для получения ипотеки в Сбербанке – это стандартный набор бумаг. Кроме него могут требоваться дополнительные документы, например, если клиент с плохой кредитной историей и банк хочет перестраховаться.

И в отдельных случаях, когда потенциальный заемщик планирует оформлять не стандартный ипотечный продукт, а одно из эксклюзивных предложений, типа «Молодая семья», нужны еще документы из расширенного перечня.

Стандартный пакет

В стандартный пакет документов входят:

Дополнительные документы

Все вышеперечисленное верно практически для любых ситуаций, так как банк подразумевает, что уж эти документы у человека точно есть. Если же чего-то нет (например, второго документа, подтверждающего личность), этот вопрос также будет рассматриваться отдельно. Кроме уже перечисленного, если банк считает, что клиент обязан подтвердить свой доход, нужна будет справка 2 или 3 НДФЛ. В отдельных случаях, когда работодатель по какой-то причине не может выдать такую справку, допускается предоставление другого аналогичного документа, в котором будет указана вся информация, что и в справке 2-НДФЛ.

Если у потенциального заемщика уже есть оформленная в Сбербанке зарплатная карта, ситуация с подтверждением доходов становится еще проще. Банк самостоятельно берет выписку и делает справку на основании своих данных. Тут важно, чтобы клиент больше нигде не получал зарплату другим способом, так как эту информацию банк использовать без дополнительных документов не сможет.

Пенсионерам придется предоставить справку из государственных органов власти о том, сколько он получает ежемесячно. Кроме того, если есть официальные дополнительные источники дохода, по ним нужно будет предоставлять документы отдельно.

Например, если у клиента уже есть недвижимость, которую тот сдает в аренду, то понадобится договор аренды.

Расширенный перечень

Для каждой отдельной ситуации с уникальными продуктами банка требуются дополнительные документы. Как правило, на те продукты, которые зависят только от банка, перечень бумаг особо не меняется. А вот для продуктов, в которых участвует государство (например, использование материнского капитала для получения ипотечного кредита), требуется дополнительная документация.

Для программы “Молодая Семья”

Кроме стандартного набора документов, для получения ипотеки по программе «Молодая Семья» дополнительно требуется:

По данной программе с целью минимизации рисков также могут учитываться доходы родителей клиента. В такой ситуации нужны документы, способные подтвердить родство с заемщиков, личность родителей и уровень их доходов.

Для ипотеки с материнским капиталом

Для ипотеки с государственной поддержкой

Для оформления ипотеки с господдержкой перечень документов практически идентичен стандартному набору. Но к нему нужно добавить свидетельство о рождении детей (всех) и, что немаловажно, подтверждение гражданства РФ у ребенка (если данной информации нет в свидетельстве о рождении). Также потребуется брачный контракт, если он заключался между супругами.

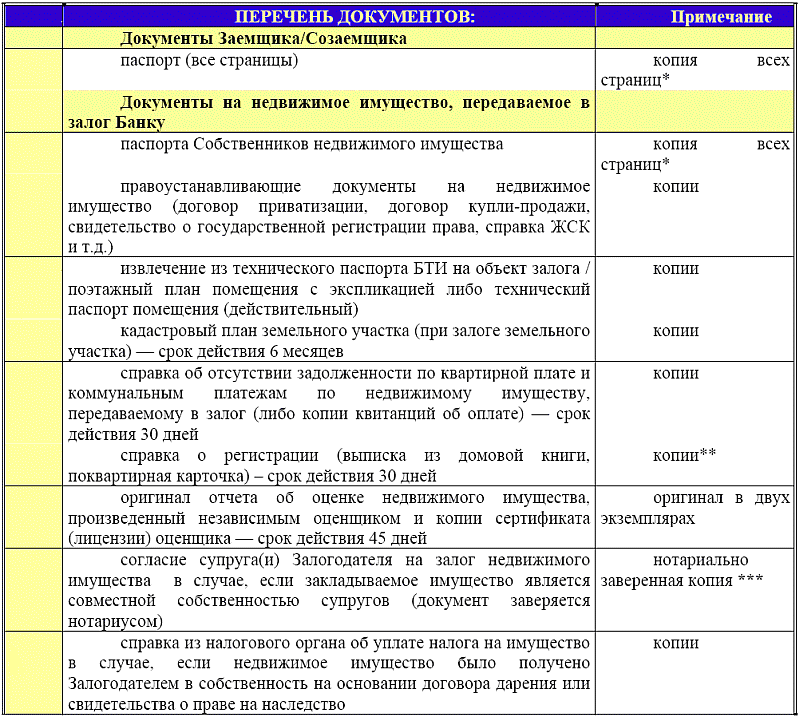

Необходимые документы по недвижимости

Во многих случаях, при оформлении ипотеки в залог передается та недвижимость, которую и планируется приобрести. Однако в некоторых случаях залоговым имуществом является отдельный объект недвижимости, не связанным с тем имуществом, на которое требуются деньги. В такой ситуации обязательно нужно предоставлять документы о предлагаемом в залог объекте.

Самым основным считается свидетельство о госрегистрации.

Следующий по важности – документ, который и стал причиной получения свидетельства. Это мог быть договор дарения, покупки-продажи или свидетельство о получении наследства.

Обычно также требуется отчет об оценке имущества. Его нужно заказывать у лицензированной оценочной компании. Следует учитывать, что с момента оформление отчета до момента подачи в банк не должно пройти больше полугода. Иначе этот документ придется заказывать (и платить за это) еще раз.

Также требуется выписка из Единого госреестра недвижимости. Эта справка действует всего 1 месяц, так что придется торопиться. Лучше всего сразу подать все документы, которые уже есть на руках и только тогда, когда банк примется за рассмотрение и потребует дополнительной документации – запросить эту выписку (как и отчет об оценке). В данном случае нужно учитывать, что это может несколько замедлить ответ от банка.

Если потенциальный заемщик женат или замужем, нужно разрешение на передачу недвижимости в залог заверенное нотариально. Но если он разведен, значит нужен другой документ, подтверждающий, что залоговое имущество было приобретено до брака или же, что бывший супруг/супруга не имеет претензий на данное имущество (например, решение суда о том, что квартира является частью имущества, которое отходит заемщику в рамках бракоразводного процесса). Если подобные взаимоотношения между супругами разрешались в рамках брачного контракта, тогда нужно предоставлять именно его. Кроме того, если в квартире прописано или одним из собственников является несовершеннолетнее лицо, также требуется разрешение на передачу имущества в залог от органов опеки.

Как получить ипотеку по двум документам

Когда потенциальный заемщик не может подтвердить доходы стандартной справкой и копией трудовой книжки, у него есть возможность получить ипотеку по двум документам. Жилищный кредит при таких условиях банки предоставляют как на новостройки, так и на вторичку. Как правило, ипотеку по двум документам выдают по более высокой процентной ставке и с бóльшим первоначальным взносом.

Вместе с экспертами рассказываем, как и на каких условиях можно получить ипотеку по двум документам.

Cодержание:

Документы

Оба необходимых документа, прилагаемых к заявке, подтверждают личность клиента:

В некоторых банках вместо СНИЛС можно предоставить водительское удостоверение, удостоверение личности военнослужащего или сотрудника федеральных органов власти, военный билет или загранпаспорт. Иногда требуются дополнительные документы.

«Помимо двух документов, во всех случаях заемщик заполняет анкету, в которой указывает свой доход, свои данные, данные организации, в которой трудится, и т. д., и банк проверяет отчисления в Налоговую службу, данные о заемщике в бюро кредитных историй, информацию в Сети (в том числе и в соцсетях), некоторые банки звонят работодателю для уточнения информации о месте работы и доходе заемщика», — рассказала глава юридического бюро «Сделки с недвижимостью» Альфия Митрошина.

Условия

Для ипотеки без подтверждения дохода в банках нередко действует более высокая ставка — по данным компании Frank RG, в среднем она выше на 0,5 п.п. В Сбербанке общая процентная ставка жилищного кредита по двум документам увеличивается в среднем на 0,6 п.п. В Альфа-банке и ВТБ ставка не повышается. Однако все зависит от программы, по который заемщик берет кредит.

Также при ипотеке по двум документам зачастую увеличивается сумма первоначального взноса. В ВТБ для любого варианта ипотеки сумма первоначального взноса сейчас составляет не менее 20% от стоимости недвижимости. В Сбербанке и Альфа-банке процент первоначального взноса при ипотеке без подтверждения дохода также не изменяется.

В ряде случаев действуют особые условия по сумме кредита. Например, в ВТБ максимальная сумма сокращается в два раза — с 60 млн до 30 млн руб. В Альфа-банке и Сбербанке сумма кредита не отличается в зависимости от того, какой вариант ипотеки выбрать.

«Как правило, банки, предоставляющие ипотеку по двум документам, не принимают в качестве первоначального взноса материнский капитал, но при этом погасить часть долга по ипотечному кредиту после оформления залога можно смело, так как ограничений по этому пункту у кредитных организаций обычно нет», — рассказала Митрошина.

Требования к заемщику

Требования к заемщику также обычно более серьезные в сравнении с получением ипотеки с подтверждением дохода. В Сбербанке ипотека иностранцам не предоставляется в принципе, поэтому действуют другие дополнительные требования — заемщик на момент возврата кредита по договору должен быть не старше 65 лет, тогда как при ипотеке по общим правилам — не старше 75 лет.

Отличаются также требования к стажу работы. Так, в Сбербанке требуемый стаж увеличивается в два раза — с трех месяцев до шести. При этом добавляется необходимость работы не менее одного года за последние пять лет. В ВТБ нет требований по трудоустройству и стажу, тогда как по общим правилам требуется место работы на территории России или (только для граждан РФ) в филиалах транснациональных компаний за рубежом. В Альфа-банке особые требования к заемщикам при оформлении ипотеки по двум документам отсутствуют, перечислил юрист КА «Юков и партнеры» Илья Бахилин.

Преимущества и недостатки

Главным недостатком ипотеки по двум документам является то, что процентная ставка в большинстве банков будет выше, а сумма первоначального взноса существенно больше, чем при стандартных условиях, говорит председатель коллегии адвокатов «Сулим и партнеры» Ольга Сулим. Она отметила, что в некоторых банках возможно уменьшение максимальной суммы и срока, на который вы можете получить кредит, соответственно, увеличивается сумма ежемесячного платежа.

Также шансы получить отказ по ипотеке по документам выше, чем обычно, рассказал Илья Бахилин. Особенно это касается заемщиков, у которых есть даже небольшие проблемы с качеством кредитной истории. «Если заемщик не может подтвердить свои доходы, значение качества его кредитной истории возрастает. В первые месяцы 2021 года доля отказов по всем заявкам на предоставление ипотеки растет. Прежде всего, это следствие реализации программы льготной ипотеки, а также общего снижения ставки по рынку, приведшее к росту популярности жилищного кредитования, а значит, и увеличению общего количества заявок на ипотеку», — подтвердил директор по маркетингу Национального бюро кредитных историй Алексей Волков.

При этом в последние месяцы на ипотечные кредиты стали претендовать заемщики не очень высокого кредитного качества со сравнительно низким значением персонального кредитного рейтинга. Банки сохраняют низкий аппетит к риску и не склонны одобрять заявки граждан с низким персональным кредитным рейтингом, что, в свою очередь, снижает и общий уровень одобрения ипотеки, резюмировал Волков.

Основным преимуществом ипотеки без подтверждения дохода является экономия времени, уточнила Ольга Сулим. Она подчеркнула, что заемщикам не нужно тратить время на сбор объемного пакета бумаг, заявки при таких условиях чаще всего банки подтверждают быстрее. «Ипотека по двум документам выгодна, если у вас на руках уже есть половина стоимости квартиры, — тогда ставка и сроки не станут проблемой. К тому же такие условия спасают тех, чей офис находится за границей, или неофициально трудоустроенных граждан», — рассказала юрист.

Банки

Какой же все-таки будет процентная ставка и условия — нужно узнавать у конкретного банка, так как данные разнятся и зависят от личной ситуации каждого заемщика. В 2021 году ипотеку по двум документам можно получить, например, в следующих кредитных организациях:

Рассмотрим условия и программы в некоторых из них:

Сбербанк

Банк «Дом.РФ»

Альфа-банк

Металлинвестбанк

Как повысить шансы

Банки, прежде чем выдать ипотечный кредит, ищут все слабые места заемщика. «Поводом для отказа может стать наличие просрочек за последние десять лет. Проверяются даже социальные сети — вдруг на вашей странице есть сомнительные репосты (о возможных махинациях с финансами или о том, как обмануть банк)», — рассказала юрист Ольга Сулим. По ее словам, чтобы повысить шансы на одобрение:

«Перед подачей заявки стоит внимательно ознакомиться со своей кредитной историей, чтобы целенаправленно поработать над повышением персонального кредитного рейтинга. Затем надо собрать как можно больше косвенных документов, подтверждающих доходы и расходы, это могут быть справки о движении средств на банковских счетах, крупных депозитах. Важно и наличие собственности, которая может послужить дополнительным обеспечением (недвижимость или автомобиль). Также имеет смысл подчистить от нежелательного контента страницы в социальных сетях — некоторые банки обращают на них внимание перед принятием решения», — посоветовал глава НБКИ.

Документы для получения ипотеки в 2021 году

Решить жилищный вопрос своими силами получается далеко не у каждой семьи. Неслучайно такая банковская услуга как кредитование не теряет своей популярности. Документы для получения ипотеки физическому лицу требуют к себе самого пристального внимания тех, кто хочет получить одобрение своей заявки. Их количество достаточно внушительно, что легко объяснимо стремлением банка максимально застраховать свои риски при выдаче такого крупного и долгосрочного кредита.

Какие документы нужны для получения ипотеки в 2021 году?

При выставлении требований в отношении того, какие документы нужны для ипотеки, банк руководствуется следующими мотивами:

Для работников по найму, получающих плату в рамках зарплатного проекта подтверждение доходов, как правило, не требуется. Для индивидуальных предпринимателей есть отдельное требование: нужно представить 3-НДФЛ.

Если говорить о личных документах потенциального клиента банка, то к их числу относятся такие как:

Обратите внимание: документы должны действовать как минимум еще полгода после подачи заявки. Убедитесь, что в представленном банку пакете нет просроченных документов. Если имела место смена фамилии, проконтролируйте, чтобы везде значилась одинаковая информация.

Отдельной категорией стоят документы, которые подтверждают трудоустроенность заявителя и достаточный уровень его доходов. В их числе значатся такие, как:

К индивидуальным предпринимателям, учредителям организаций, нотариусам имеются отдельные требования по документам, которые выступают подтверждением их трудовой деятельности. При наличии нескольких мест работы нелишним будет представление сведений о каждом из них.

Помните о сроке давности подобных справок и выписок: он составляет 30 дней с даты заверения.

Озаботиться вопросом о том, какие документы нужны для оформления ипотеки, рекомендуется заранее, так как их сбор потребует определенного времени. Если вы определились с объектом недвижимости, который будете приобретать, не теряйте времени и собирайте о нем следующие материалы:

Для молодой семьи

Программы для молодых семей нельзя путать с государственным субсидированием. Такая ипотека предполагает лояльный процент и продолжительный период полной выплаты. Обычно требуются такие документы, как:

Банк может потребовать подтвердить доход и официальную занятость. Понадобится 2-НДФЛ, выписка из банковского счета или справка по образцу финансовой организации.

Для военных

Военным, проходящим службу по контракту, нужен стандартный перечень документов. Однако дополнительно придется обращаться в Росвоенипотеку для получения документов. Для запроса необходимы:

Для пенсионеров

Если с материнским капиталом

Для оформления ипотеки с привлечением материнского капитала помимо стандартного пакета требуется:

Дополнительные справки, которые могут понадобиться при оформлении ипотеки

Следует иметь в виду, что порой первоначально озвученного перечня документов может оказаться недостаточно. В процессе принятия решения по кредиту банку могут понадобиться дополнительные сведения. В таком случае он запросит требуемую информацию. Например, она может касаться финансового положения, вследствие чего потребуется предоставить документальное подтверждение наличия недвижимости, дорогостоящего имущества, выписки со счета в банке и так далее.

Чем больше документов, подтверждающие ваши доходы, будет предоставлено в банк, тем выше шансы на получение ипотечного кредита.

Среди вероятных дополнительных официальных бумаг по ипотеке по 2 документам обычно запрашиваются:

Поиск ипотеки

Часто задаваемые вопросы

Что будет, если не платить ипотечный кредит?

Ипотека на новостройки от 0,1%*

от 10%

от 0,1%

от 300 000 ₽

Без очередей и визита в банк..

Вы отправляете заявку и получаете одобрение онлайн

Скидка к ставке

Для получающих зарплату в Сбербанке

Скидки от застройщиков

Специальные предложения и акции на квартиры от аккредитованных застройщиков

Рассчитайте ипотеку

Как подать заявку и получить решение

Рассчитайте

ипотечный кредит

Отправьте заявку

онлайн

Выберите квартиру в новостройке

Оформите сделку

Требования к заёмщику

Возраст

Не младше 18 лет и не старше 75 лет на момент возврата кредита

Стаж работы

От 3-х месяцев на нынешнем месте работы

Созаёмщик

Супруг(а) — всегда созаёмщик, если собственность не разделена по брачному договору

Сервис для поиска, покупки и продажи недвижимости с онлайн-оформлением ипотеки в Сбербанке. Включает проверку, оценку и регистрацию сделки

Создайте личный кабинет на сайте ДомКлик — это безопасно и удобно. Ваши данные защищены шифрованием.

Создайте личный кабинет на сайте ДомКлик — это безопасно и удобно. Ваши данные защищены шифрованием.

Возможность выдачи кредита частями:

Не должна превышать меньшую из величин:

Обязательное страхование передаваемого в залог имущества (за исключением земельного участка) от рисков утраты/гибели, повреждения в пользу Банка на весь срок действия кредитного договора.

* В указанную группу входят компании-продавцы (юридические лица), у которых приобретается жилье из списка аккредитованных новостроек, информация о которых размещена здесь. До обращения с заявкой на кредит по Акции на новостройки по каждому интересующему Вас объекту необходимо предварительно уточнить по телефону офиса продаж компании-продавца об участии объекта в Акции ПАО Сбербанк на новостройки и о возможности подачи заявки на кредит в офисе компании-продавца.

Требования к заемщикам

От 3-х месяцев на нынешнем месте работы.

Созаемщиками по кредиту может выступать не более 3-х физических лиц, доход которых учитывается при расчете максимального размера кредита. Требования к Созаемщику(кам) аналогичны требованиям, предъявляемым к Заемщику. Супруг(а) Титульного созаемщика является созаемщиком в обязательном порядке вне зависимости от его(ее) платежеспособности и возраста.

Супруг(а) Титульного созаемщика не включается в состав Созаемщиков только в случаях:

* Срок возврата кредита полностью приходится на трудоспособный или пенсионный возраст заемщика/каждого из платежеспособных созаемщиков. Если кредит предоставляется без подтверждения доходов и трудовой занятости, возраст на момент возврата кредита ограничивается 65 годами.

| до 7 лет | от 7 до 12 | от 12 до 20 | от 20 лет | |

| базовая | 8,4% | |||

| субсидирование на весь срок | от 3,6% | от 4,7% | от 5,2% | от 6,4% |

| субсидирование на 2 года* | от 0,7% | от 1,3% | от 1,7% | от 1,7% |

| субсидирование на 1 год* | от 0,1% | от 0,1% | от 0,1% | от 0,1% |

* после окончания срока субсидирования, ставка повышается до базовой ставки

* ставка действует при покупке строящегося или готового жилья по Программе субсидирования с застройщиками с дисконтом на 2 года. Список строительных объектов-участников программы размещен на сайте domclick.ru (раздел «Найти жилье»-«Квартиры в новостройках»- фильтр «Участник программы субсидирования»).

Ставки действуют для клиентов, получающих зарплату на счет карты/вклада в Сбербанке, при условии страхования жизни и здоровья заемщика и использования «Сервиса электронной регистрации».

Надбавки:

От 8,3% годовых – процентная ставка для лиц, являющихся участниками государственных федеральных и региональных программ, направленных на развитие жилищной сферы, реализуемых в рамках соглашений о сотрудничестве ПАО Сбербанк с субъектами РФ и муниципальными образованиями.

Надбавки:

Процентные ставки в рамках комплексного продукта с эскроу

| на весь срок | на период строительства** | |||

| дисконт | 1,4 | 0,7 | 4 | 2 |

| По программе субсидирования с дисконтом на весь срок | ||||

| до 7 лет | от 2,2% | от 2,9% | ||

| от 7 до 12 | от 3,3% | от 4,0% | ||

| от 12 до 20 | от 3,8% | от 4,5% | ||

| от 20 лет | от 5,0% | от 5,7% | ||

| базовые ставки | 7,0% | 7,7% | 4,4% | 6,4% |

| на весь срок | на период строительства** | |||

| дисконт | 1,4 | 0,7 | 4 | 2 |

| По программе субсидирования с дисконтом на первые 2 года | ||||

| до 7 лет | от 0,1% | от 0,1% | — | |

| от 7 до 12 | от 0,1% | от 0,6% | ||

| от 12 до 20 | от 0,3% | от 1,0% | ||

| от 20 лет | от 0,3% | от 1,0% | ||

| базовые ставки | 7,0% | 7,7% | 4,4% | 6,4% |

| на весь срок | на период строительства** | |||

| дисконт | 1,4 | 0,7 | 4 | 2 |

| По программе субсидирования с дисконтом на первый год | ||||

| до 7 лет | от 0,1% | от 0,1% | — | |

| от 7 до 12 | от 0,1% | от 0,1% | ||

| от 12 до 20 | от 0,1% | от 0,1% | ||

| от 20 лет | от 0,1% | от 0,1% | ||

| базовые ставки | 7,0% | 7,7% | 4,4% | 6,4% |

Применение дисконта и его размер определяется застройщиком индивидуально по каждой сделке. Для применения дисконта необходимо обратиться к застройщику на этапе согласования договора долевого участия в строительстве.

Ставки действуют для клиентов, получающих зарплату на счет карты/вклада в Сбербанке, при условии страхования жизни и здоровья заемщика и использования «Сервиса электронной регистрации».

**по ближайшую платежную дату от даты окончания строительства, указанной в проектной декларации на момент заключения кредитного договора, увеличенной на 30 дней.

Для рассмотрения кредитной заявки необходимы:

Без подтверждения доходов и трудовой занятости:

При подтверждении доходов и трудовой занятости:

Если в качестве обеспечения по кредиту оформляется залог иного объекта недвижимости:

Внимание! Перечень требуемых документов может быть изменен по усмотрению Банка.

Для получения кредита по программе «Молодая семья» дополнительно предоставляются:

Для получения кредита по программе «Ипотека плюс материнский капитал» дополнительно предоставляются:

* Действителен для предоставления в Банк в течение 30 календарных дней с даты выдачи.

Получение и обслуживание кредита

Кредит предоставляется гражданам РФ в отделениях Сбербанка России:

Срок рассмотрения кредитной заявки

Порядок предоставления кредита

Порядок погашения кредита

Частичное или полное досрочное погашение кредита

Неустойка за несвоевременное погашение кредита

Неустойка* за несвоевременное погашение кредита соответствует размеру ключевой ставки Банка России, действующей на дату заключения Договора, с суммы просроченного платежа за период просрочки с даты, следующей за датой наступления исполнения обязательства, установленной Договором, по дату погашения Просроченной задолженности по Договору (включительно).

*По кредитным договорам, заключенным с 24.07.2016 г.

Дополнительные возможности по кредиту

Использование материнского капитала

Материнский (семейный) капитал — форма государственной поддержки, предоставляемая семьям при рождении или усыновлении второго и последующего ребенка*. Материнский (семейный) капитал может быть использован для полного или частичного погашения жилищного кредита**, полученного в ПАО Сбербанк, а также для подтверждения первоначального взноса по жилищному кредиту (подробнее о программе «Ипотека плюс материнский капитал» можно посмотреть здесь.

Подробную информацию вы можете получить на сайте Пенсионного фонда Российской Федерации http://www.pfrf.ru. Размер средств (остатка средств) материнского (семейного) капитала может быть учтен в качестве первоначального взноса.

* — Сертификат на материнский (семейный) капитал может быть предоставлен только один раз.** — За исключением штрафов, комиссий, пеней и неустоек за ненадлежащее исполнение обязательств по жилищному кредиту.

Налоговые вычеты

Налоговые вычеты распространяются на сумму процентов, уплаченных по целевому ипотечному кредиту. Величина вычета — 13% от всех выплаченных процентов. Размер имущественного налогового вычета, предоставляемого при покупке квартиры, жилого дома, комнаты (или доли), увеличен с 1 млн. до 2 млн. рублей***. Таким образом, теперь при приобретении квартиры вы можете возместить сумму налога в размере до 260 000 рублей.

Подробную информацию вы можете получить на сайте Федеральной налоговой службы http://www.nalog.ru.

*** — Новое правило действует для всех, кто покупал недвижимость после 1 января 2008 года и ранее не получал имущественный налоговый вычет.

Сервис безопасных расчетов

Удобный способ безналичного взаиморасчета за объект недвижимости между покупателем и продавцом без дополнительных посещений банка.

Выгодно

Быстро

Безопасно

Как работает сервис?

Преимущества для покупателя

Оформление услуги занимает 15 минут. Не нужно снимать наличные в кассе, пересчитывать, вносить в банковскую ячейку или брать расписку. Деньги хранятся под надежной защитой до регистрации сделки в Росреестре, после чего покупатель получает уведомление о том, что сделка состоялась. Только после этого деньги переводятся на счет продавцу.

Преимущества для продавца

Продавцу не нужно приезжать за деньгами – достаточно на сделке сообщить реквизиты счёта для перевода средств, куда и будут направлены деньги после регистрации сделки в Росреестре.

Подробнее об услуге на сайте domclick.ru

Электронная регистрация сделки

Что входит в сервис?

Как проходит электронная регистрация через Сбербанк?

1. Выписку из единого государственного реестра недвижимости

(с 15.07.2016 проведенная государственная регистрация возникновения и перехода прав на недвижимое имущество удостоверяется выпиской из ЕГРН 4 )

2. Договор купли-продажи

Страхование жизни и здоровья по программе «Защищенный заемщик» 2

Что входит в программу?

Страхование осуществляется на случай:

Что вы получаете?

С подробными условиями страхования можно ознакомиться на сайте.

Страхование ипотеки 3

Что входит в программу?

Страхование передаваемого в залог имущества (за исключением земельного участка) от рисков гибели, повреждения.

Дополнительные преимущества:

С подробными условиями страхования можно ознакомиться на сайте.

1 Обязательные требования Банка к страховым компаниям и условиям предоставления страховой услуги по страхованию имущества

2 Страховую услугу предоставляет ООО СК «Сбербанк страхование жизни». Лицензия на осуществление страхования СЖ № 3692 (вид деятельности – добровольное страхование жизни) выдана Банком России бессрочно. ОГРН 1037700051146, www.sberbank-insurance.ru Адрес: г. Москва, ул. Шаболовка, д. 31Г. Режим работы офиса: понедельник – пятница с 08.00 до 20.00 МСК

3 Страхование недвижимого имущества (ипотеки). Страховую услугу предоставляет ООО СК «Сбербанк Страхование». Лицензия Банка России на осуществление добровольного имущественного страхования СИ № 4331, выдана 05.08.2015 бессрочно. ОГРН 1147746683479, www.sberbankins.ru Адрес: 115093, г. Москва, ул. Павловская, дом 7, тел. 8 800 555 555 7, Режим работы понедельник-пятница с 9:00 до 19:00 мск.

Документы и полезные ссылки

На какую сумму кредита я могу рассчитывать?

Мне отказали в кредите. Почему? Что делать?

Банк не объясняет причины отказа, так как это бы привело к раскрытию системы оценки заёмщиков, которая является коммерческой тайной. Потенциально есть порядка двадцати параметров заёмщика и созаёмщиков, на которые может опираться эта система.

В случае если банк отказал вам, вы можете подать заявку на кредит повторно через срок, указанный в сопроводительном тексте отказа. В некоторых случаях подать повторную заявку можно сразу.

Как досрочно погасить ипотечный кредит?

Досрочно полностью или частично погасить кредит вы можете в системе Сбербанк Онлайн или в отделении банка.

Как увеличить шансы на получение ипотеки при небольшой официальной зарплате?

Например, вы можете подать заявку на кредит со справкой по форме банка вместо справки 2-НДФЛ. Справка о доходах по форме банка — это альтернативный документ, который принимается банком как подтверждение дохода заемщика, но в котором можно учесть дополнительный заработок.

Я человек в возрасте, мне дадут ипотеку?

Вы можете оформить ипотеку на срок до наступления вам 75 лет. Например, если вам 65 лет, вы можете взять ипотеку на 10 лет.

Если я получаю зарплату на карту Сбербанка?

Зарплатные клиенты Сбербанка, в зависимости от остальных условий кредитования, могут получить дополнительные преимущества. При этом, преимущества доступны если любой из созаёмщиков является зарплатным клиентом.

· Если за последние два месяца у вас было хотя бы одно зачисление зарплаты на карту или счёт Сбербанка, вы можете получить скидку к ставке.

· Если же у вас были зачисления зарплаты на карту (счет) Сбербанка как минимум в 4 месяцах из последних 6 месяцев, вам не потребуется дополнительно загружать справку о доходе и копию трудовой книжки.

Как узнать переплату по моему будущему кредиту?

Выгодно ли покупать полис страхования жизни и здоровья заёмщика?

Страхование жизни и здоровья в страховой компании ООО СК «Сбербанк страхование жизни» или других компаниях, аккредитованных Сбербанком, позволяет снизить ставку по кредиту на 1%.

Учитывая покупку полиса, фактически вы сэкономите на ставке около 0,5 процентного пункта. Помимо экономии на ставке, полис выполняет свою непосредственную задачу — страховая компания выплатит банку остаток задолженности по вашему ипотечному кредиту при наступлении страхового случая (потеря трудоспособности или смерть).

Я гражданин другой страны, могу я получить ипотеку?

Ипотека в Сбербанке выдаётся только гражданам России.

Кто может быть созаёмщиком?

Чаще всего созаемщиками выступают родственники основного заёмщика — супруг, родители, дети, братья и сёстры. Суммарно вы можете привлечь до 6 созаёмщиков. Если вы в браке, ваш супруг должен быть обязательным созаёмщиком. Исключения возможны, если между супругами заключён брачный договор.

Например, чтобы увеличить шансы на получение большей суммы при одобрении, вы можете привлечь созаёмщиков — участников зарплатных проектов. А ещё при подаче заявки на кредит, вы можете отметить, что не хотите учитывать платежеспособность созаёмщика. Это уменьшит список требуемых документов, но может снизить максимально одобренную сумму.

Как использовать материнский капитал в пользу ипотеки?

Вы можете использовать средства материнского капитала полностью или частично в качестве первоначального взноса при получении ипотеки. Можно использовать только материнский капитал или сумму материнского капитала и собственных средств. По минимальному размеру первоначального взноса рекомендуем ориентироваться на калькулятор ДомКлик.

При использовании средств материнского капитала важно согласовать с продавцом порядок и срок получения им денежных средств материнского капитала, так как эта сумма перечисляется из Пенсионного Фонда не сразу.

Также, средства материнского капитала можно использовать для досрочного погашения действующего кредита.

Где найти список аккредитованных Сбербанком жилых комплексов?

Как узнать свою кредитную историю?

Проверить свою кредитную историю вы можете в Сбербанк Онлайн или в бюро кредитных историй. Подробнее о том, как это сделать: https://blog.domclick.ru/post/kak-proverit-svoyu-kreditnuyu-istoriyu

Какие дополнительные расходы будут при оформлении ипотеки?

В зависимости от типа недвижимости и выбранного набора услуг, при оформлении кредита потребуется оплата:

· Отчёт об оценке — от 2 000 ₽ в зависимости от региона и оценочной компании (требуется для оценки залогового объекта);

· Страхования залогового объекта (на приобретаемую квартиру) — напрямую зависит от размера кредита;

· Страхование жизни и здоровья заёмщика (не обязательно, но снижает ставку по кредиту) — напрямую зависит от размера кредита;

· Государственной пошлины за регистрацию сделки в Росреестре — 2 000 ₽ при самостоятельной регистрации или 1 400 ₽ при электронной рег истрации (является дополнительной услугой и оплачивается отдельно);

Стоимость услуг приблизительная. Точную стоимость уточняйте на сайтах соответствующих сервисов.

Что лучше: новостройка или вторичка?

Как правило, квартира или апартаменты в новостройке покупаются непосредственно у застройщика, вторичка — у предыдущего владельца.

В новостройке никто не жил до вас, цена за квадратный метр меньше, чем у квартиры того же класса во вторичке, встречаются акции от застройщиков, более современные планировки, однако, вы не сможете быстро зарегистрироваться по месту жительства, лифт и газ не включат, пока не вселится большинство жильцов, скорее всего, придётся ждать развития инфраструктуры и окончания ремонта у соседей.

Во вторичку, как правило, можно въехать и зарегистрироваться сразу после покупки, инфраструктура вокруг уже развита, однако, скорее всего придётся довольствоваться типовой планировкой, изношенными коммуникациями и потребуется проверка юридической чистоты объекта недвижимости и участников сделки.

Какой срок рассмотрения заявки на кредит?

Рассмотрение заявки не превышает двух дней, но большинство клиентов получают одобрение в день подачи заявки.

Как происходит процесс получения ипотеки в Сбербанке через ДомКлик?

В зависимости от типа недвижимости и других параметров, процесс получения ипотеки может отличаться.

Однако, первый этап одинаковый для всех — подача заявки на кредит. Для подачи заявки рассчитайте кредит на калькуляторе ДомКлик, зарегистрируйтесь на сайте, заполните анкету и прикрепите необходимые документы. Рассмотрение заявки не превышает двух дней, но большинство клиентов получают одобрение в день подачи заявки.

Если вы ещё не подобрали недвижимость, можно начать это делать сразу после получения одобрения от банка, когда вы узнаете максимальную сумму кредита для вас.

Когда недвижимость подобрана, загрузите необходимые документы в кабинете ДомКлик.

В течение 3-5 дней вам сообщат о согласовании выбранной вами недвижимости. Вы сможете выбрать удобную дату сделки, которая проводится в центре ипотечного кредитования Сбербанка.

Последний этап — регистрация сделки в Росреестре. Поздравляем, всё готово!

Зачем регистрироваться на ДомКлик?

После регистрации вам будет доступна помощь консультанта в чате и анкета заёмщика. Регистрация позволяет сохранять ваши данные, чтобы вы могли в любой момент вернуться к заполнению заявки. После получения одобрения по кредиту в личном кабинете заёмщика вы сможете общаться с вашим менеджером, отправлять документы в банк онлайн и получать услуги, необходимые для получения ипотеки.

Как я узнаю решение банка?

Сразу после рассмотрения вашей заявки вы получите СМС с решением банка. Также вам позвонит сотрудник банка.

Могу ли я купить в ипотеку/продать объект недвижимости, находящийся в залоге Сбербанка?

* ставка действует первый год кредитования при покупке строящегося или готового жилья по Программе субсидирования с застройщиками с дисконтом на 1-й год Список строительных объектов-участников программы размещен на сайте domclick.ru (раздел «Найти жилье»-«Квартиры в новостройках»- фильтр «Участник программы субсидирования»).

* при приобретении строящегося жилья или жилья в готовой новостройке у компании-продавца. В указанную группу входят компании-продавцы (юридические лица), у которых приобретается жилье из списка аккредитованных новостроек, информация о которых размещена здесь. До обращения с заявкой на кредит по Акции на новостройки по каждому интересующему Вас объекту необходимо предварительно уточнить по телефону офиса продаж компании-продавца об участии объекта в Акции ПАО Сбербанк на новостройки и о возможности подачи заявки на кредит в офисе компании-продавца.

Услуга по передаче документов на государственную регистрацию в Росреестр в электронном виде предоставляется Обществом с ограниченной ответственностью «Центр недвижимости от Сбербанка» (ОГРН 1157746652150, адрес: 121170, г. Москва, Кутузовский проспект, д. 32, к. 1, www.domclick.ru), входит в Группу компаний «Сбербанка». Услуга оказывается в Центре ипотечного кредитования Сбербанка. ПАО Сбербанк (Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015) выступает агентом ООО «ЦНС» на основании договора.

Услуга позволяет покупателям квартир в новостройках зарегистрировать договор участия в долевом строительстве с застройщиком и право собственности на готовый объект недвижимости без посещения Росреестра или Многофункционального центра предоставления государственных и муниципальных услуг (МФЦ). Кроме того, услуга доступна для сделок купли-продажи квартир на вторичном рынке и земельных участков с постройками и без. Участниками сделки должны являться только физические лица — граждане РФ. К электронной регистрации принимаются прямые сделки (альтернативные сделки (цепочки) нельзя зарегистрировать электронно). Объект недвижимости может продаваться целиком из долевой̆ собственности и/или целиком приобретаться в долевую собственность. В сделке могут быть представители по нотариально удостоверенной доверенности. В сделке может быть не более шести созаемщиков, пяти продавцов, шести покупателей.