какие выплаты полагаются самозанятым

Виды господдержки самозанятых в 2021 году: какие удочки можно получить, чтобы самостоятельно поймать крупную рыбу

В 2021 году самозанятые имеют право на меры поддержки от государства наравне с субъектами малого бизнеса. Разберем, какие меры поддержки работают сегодня и как ими воспользоваться.

Отправные точки — с чего начать

Не все меры, работавшие ранее, актуальны до сих пор. Так, например, ушли в прошлое льготные вычеты в размере 12 130 рублей, предоставляемые государством всем самозанятым в 2020 году.

Сегодня получить финансовую помощь просто так уже не получится. Однако, вести свой бизнес на льготных условиях, пройти бесплатное обучение, получить средства на развитие под низкие проценты — вполне реально. Главное, знать о наличии льгот и уметь ими пользоваться.

Сейчас на самозанятых распространяются нормы законов:

Иными словами, самозанятые могут пользоваться правами и льготами, которые раньше работали только для организаций и ИП.

Важно понимать, что Федеральные законы задают общие направления поддержки, а конкретные меры принимают уже местные власти. Поэтому льготы и преференции сильно разнятся от региона к региону.

Итак, подробнее о способах содействия малому и среднему предпринимательству:

1. Имущественная поддержка

Самозанятый может арендовать государственное или муниципальное имущество по льготной ставке или получить его во временное пользование бесплатно. Главное, чтобы имущество использовалось по целевому назначению. Арендовать можно не только помещение, но и земельный участок, автомобиль, спецтранспорт, оборудование и даже инструменты.

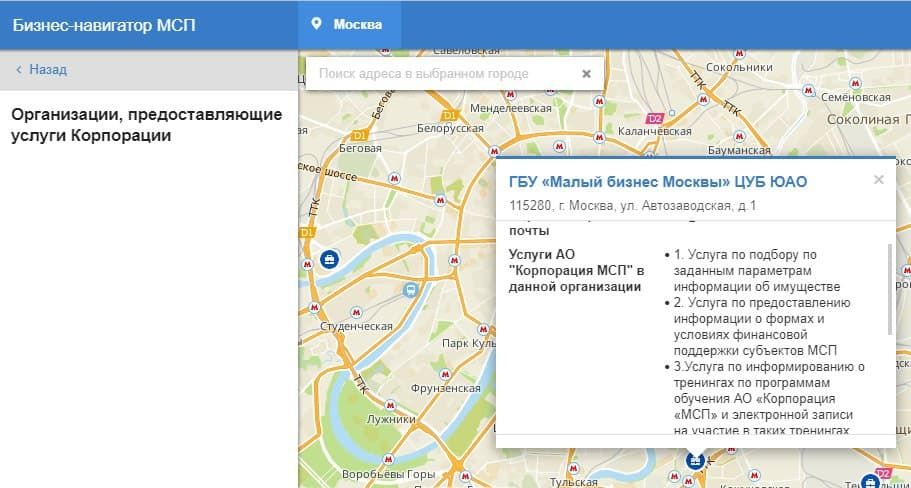

Пример поискового запроса на аренду городского имущества через портал Бизнес-Навигатор:

2. Информационно-консультационная поддержка

Это специализированные сайты (в т. ч. сайты уполномоченных органов по поддержке малого и среднего предпринимательства в субъектах Российской Федерации), где можно узнать о действующих программах поддержки. В Центрах услуг для бизнеса можно получить консультацию юриста, разузнать об аренде имущества, о формах и условиях финансовой помощи. А в Торгово-промышленных палатах можно не только получить консультации по ведению бизнеса, но и принять участие в ярмарках и выставках.

Один из примеров бесплатной информационной поддержки от портала Бизнес-Навигатор — помощь в разработке собственного бизнес-плана для предоставления его в государственных инстанциях или для личных целей

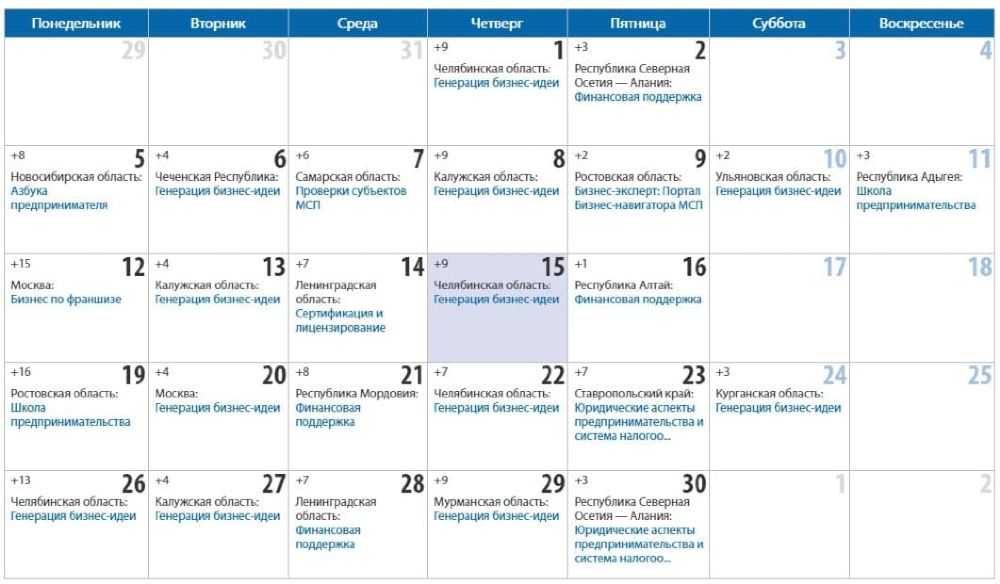

3. Бесплатное обучение

Центры поддержки малого предпринимательства проводят тренинги, семинары, вебинары, обучающие программы, нацеленные поддержать малый бизнес. Так, например, для начинающих бизнесменов проводятся обучающие программы «Азбука предпринимателя», «Школа предпринимательства».

В некоторых случаях предварительное обучение является обязательным условием для получения финансовой помощи на открытие бизнеса. То есть, если самозанятый не закончил курс и не получил подтверждающий документ, то деньги он не получит.

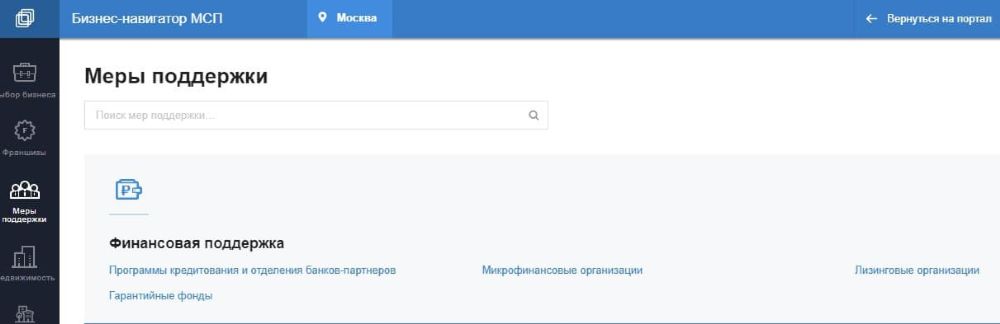

4. Финансовая поддержка

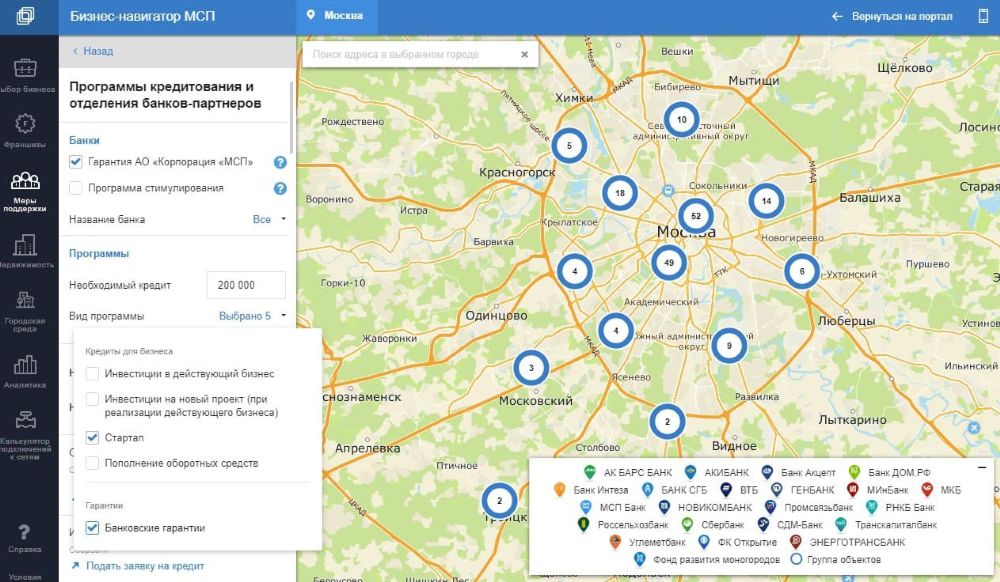

Вот так выглядит набор предложений от банков для получения кредита по интересующим параметрам в Москве через Бизнес-Навигатор:

В соответствии с распоряжением Правительства России № 739-р от 27.03.2021, до конца 2021 года у самозанятых также появится возможность подавать заявки на льготный кредит через портал Госуслуги. Гражданам будут доступны кредиты до 1 млн. рублей сроком до 3 лет (без обеспечения) или от 1 до 5 млн. рублей на срок до 5 лет (при наличии обеспечения) по ставке 7,5 %. Услуга еще недоступна, но уже вызывает повышенный интерес.

Еще один вариант финансовой поддержки — субсидии. Получить их на открытие своего дела непросто, однако вполне реально. В ряде регионах выделяют гранты для социально-значимых направлений бизнеса (главное — успеть подать заявку и пройти конкурсный отбор, пока не закончились выделенные средства).

В любом случае по использованию полученных от государства сумм нужно предоставить подробный отчет. Если выяснится, что поддержка израсходована не по целевому назначению — деньги придется вернуть.

Чтобы узнать о мерах финансовой поддержки, доступных в вашем регионе, — обратитесь в консультационный центр (например, «Мой бизнес»)

5. Возможность участвовать в госзакупках

Самозанятые имеют право участвовать в госзакупках на льготных условиях. В частности, срок оплаты по контракту с самозанятым не должен превышать 15 дней, а размер обеспечения заявки не должен быть выше 2 % от цены тендера.

Помощь в получении электронно-цифровой подписи, регистрации в Единой информационной системе закупок самозанятый может получить в консультационном центре в рамках информационной поддержки.

Вы уже настроили и запустили свой бизнес? Пора направить все усилия на поиск заказов. Биржа Аутсорсинга помогает исполнителям найти заказы из разных сфер деятельности и на любой период.

Как самозанятым получить помощь от государства

Меры поддержки самозанятых граждан:

Плательщики НПД вправе рассчитывать на те же виды помощи, что и субъекты малого предпринимательства.

Меры государственной поддержки самозанятым

Самозанятые — это плательщики налога на профессиональный доход, статус которых урегулирован прежде всего Федеральным законом от 27 ноября 2018 года № 422-ФЗ. Обладать этим статусом вправе как простые граждане, так и индивидуальные предприниматели. Такой режим налогообложения в некоторых случаях очень выгоден, поскольку предлагает небольшие налоговые ставки, не предполагает составления большого количества бухгалтерской и налоговой отчетности. Самозанятым легко стать и также легко прекратить этот статус.

Поскольку институт НПД является относительно новым, самозанятых долго воспринимали как отдельную категорию хозяйствующих субъектов и устанавливали для них собственные правила работы. Например, в 2020 году для них ввели отдельное пособие для самозанятых граждан в условиях карантина и установили отдельные льготы по уплате налога.

Однако меры, придуманные для самозанятых в начале эпидемии коронавируса, уже ушли в прошлое. Уже летом 2020 года власти взяли курс на уравнивание статусов самозанятых и субъектов малого предпринимательства.

Летом 2020 года внесли поправки в Федеральный закон от 24 июля 2007 года № 209-ФЗ, предусмотрев в нем оказание поддержки самозанятым наравне с юридическими лицами и ИП, отнесенными к МСП. Более того, постановлением Правительства РФ от 29 сентября 2020 года № 1563 самозанятых фактически включили в государственную программу «Экономическое развитие и инновационная экономика».

Таким образом, хоть помощь государства самозанятым во время карантина ушла в прошлое, сейчас плательщики НПД вправе рассчитывать на целый спектр мер поддержки наравне с юридическими лицами и ИП из числа МСП.

Федеральные нормативные акты устанавливают только общие льготы для самозанятых, а дополнительные, более конкретные и предметные преференции устанавливают региональные власти. Поэтому, чтобы в полной мере понимать, какую помощь можно получить самозанятым в конкретном регионе, следует обратиться к законодательству конкретного субъекта.

В числе общих мер поддержки следующие:

Имущественная поддержка

Статья 17 209-ФЗ дает самозанятым возможность на льготных условиях арендовать государственную или муниципальную недвижимость, земельные участки или оборудование и даже получить ее во временное пользование. Главное условие — использование по целевому назначению. Конкретные условия предоставления имущества устанавливаются госпрограммами или нормативными актами субъектов РФ.

Например, в Москве в соответствии с постановлением Правительства Москвы от 25.12.2012 № 800-ПП самозанятые вправе арендовать недвижимость по льготной цене 4750 рублей за кв. м в год.

Информационная, консультационная и образовательная поддержка

Статьи 19–21 209-ФЗ устанавливают ряд мер, направленных на повышение предпринимательской грамотности и информированности самозанятых. В частности, в соответствии с этими нормами:

Для получения актуальной информации о проводимых консультациях и обучающих мероприятиях следует обратиться к официальному сайту центра развития предпринимательства в регионе проживания самозанятого:

Финансовая помощь

К мерам финансовой поддержки относятся, например, субсидии самозанятым и льготные условия кредитования.

Возможность получить субсидию для организации собственного дела регулируется в большей степени региональным законодательством, там же описывается, как получить помощь от государства самозанятым в том или ином регионе. Например, закон Челябинской области № 250-ЗО от 26 марта 2008 г. предоставляет возможность получить субсидию на приобретение оборудования, инвентаря или мебели в сумме до 30 тысяч рублей. Итоговая сумма выплаты исчисляется из объема затрат самозанятого, с помощью выплаты гражданин вправе покрыть до 90 % затрат. Подать заявку на получение выплаты плательщик НПД вправе в том числе через Госуслуги, деньги для самозанятых от государства выдаются на конкурсной основе.

Участие в закупках

Как по 44-ФЗ, так и по 223-ФЗ для субъектов малого и среднего предпринимательства устанавливаются льготные условия участия в закупках. Например, для этой категории исполнителей, поставщиков и подрядчиков действуют сокращенные сроки оплаты исполненных обязательств и сниженные размеры обеспечения заявок.

Эти преференции в полной мере распространяются и на самозанятых, если они решили участвовать в закупках.

Как самозанятым оформить пособие по безработице

Есть и другой вариант получения помощи от государства — оформиться в качестве безработного и получать пособие. Но здесь необходимо выбрать: оставаться самозанятым или стать безработным, потому что совместить две эти ипостаси не получится.

В соответствии со статьей 2 Закона РФ от 19.04.1991 № 1032-1 занятыми гражданами признаются в том числе лица, работающие по гражданско-правовым и авторским договорам. Сам по себе статус самозанятого не означает, что человек в текущий момент работает по какому-то договору и получает доход: по сути, НПД — это налоговый режим, а не гарантия заработка.

Однако и сотрудниками центров занятости, и судами статус самозанятого рассматривается как несовместимый со статусом безработного. В практике уже имеются случаи отказов в регистрации плательщиков НПД в центрах занятости.

Более того, в 2020 году, на заре пандемии, когда происходила неразбериха со льготами и статусами, центры занятости регистрировали самозанятых и даже выплачивали пособия, а затем взыскали их обратно. Сложившаяся по этому вопросу судебная практика тоже не на стороне самозанятых.

Таким образом, какая помощь будет от государства самозанятому по безработице — никакой, гражданин, официально зарегистрированный в качестве плательщика НПД, не вправе встать на учет как безработный.

Чтобы получать пособие по безработице, для начала необходимо прекратить статус самозанятого. Сделать это просто с помощью приложения «Мой налог».

Социальные гарантии для самозанятых: кому положены пособия и ждать ли прибавки к пенсии

Количество самозанятых растет день ото дня. Вчерашние наемные работники, официальные безработные, и чего греха таить — нелегальные бизнесмены, ступили на новый путь и опробовали на себе новую форму ведения бизнеса.

В этом материале разберем, какие социальные гарантии есть у этой уже отнюдь не малочисленной категории граждан — могут ли они претендовать на пенсии, пособия, оформить ипотеку.

Пенсии

Время не повернуть вспять, оно движется только вперед, а значит, с каждым прожитым днем все ближе дата наступления пенсионного возраста.

Но дело в том, что у самозанятых не идет страховой стаж и не накапливаются пенсионные баллы, так как они не платят обязательные страховые взносы.

Если к моменту достижения возраста 60/65 лет заработать минимум стажа и баллов не получится, то дата выхода на пенсию сдвинется на 5 лет и пенсия будет уже не страховая, а социальная, размер которой более чем скромный.

Вместе с тем, самозанятым дано право формировать пенсионные права в добровольном порядке. Чтобы ведение бизнеса засчитывалось в пенсионный стаж, нужно платить добровольные взносы в ПФР. Для удобства самозанятых такую операцию можно провести через приложение «Мой налог». Минимальный размер годовых взносов такой же, как и для ИП.

Пока молодые бизнесмены еще только задумываются о будущей пенсии, их старшие товарищи перешли на НПД уже будучи на пенсии.

Аналогичное правило действует и в отношении социальных доплат, полагающихся людям с маленькой пенсией. Эта выплата положена только неработающим пенсионерам. ФНС заверила, что самозанятые не теряют право на социальную доплату к пенсии, если они не платят добровольные взносы.

Отметим, что добровольные взносы в ПФР пенсионеры на НПД конечно же не платят, так как для них в этом нет никакого резона. А значит, пенсионеры на НПД, в отличие от их коллег-ИП, имеют право и на индексацию, и на соцдоплату.

Больничные

Самозанятые, как и все остальные люди, могут, например, заболеть. Но в отличие от работников по трудовому договору, социальное страхование по болезни не гарантировано им автоматически.

Между тем если заранее предпринять некоторые действия, то заболев, можно получать от ФСС пособие по временной нетрудоспособности. Речь идет о добровольном страховании в ФСС.

В письме ФСС от 28.02.2020 № 02-09-11/06-04-4346 сообщает, что самозанятые физлица на НПД не могут застраховаться в ФСС и получать пособия, но самозанятые ИП на НПД — могут.

Таким образом, если самозанятый хочет иметь социальные гарантии по оплате больничных, ему следует зарегистрироваться в качестве ИП (это можно сделать, не уходя с НПД) и вступить в добровольные правоотношения с ФСС.

Но следует иметь в виду, что оформившись в ФСС добровольцем и уплатив добровольный взнос (4 312,42 руб.) в текущем году, право на оплату больничных наступит только в следующем году.

На Бирже Аутсорсинга самозанятый может оформить страховку, если выполняет опасные работы, например, в строительной сфере. Полис оформляется одним из наших партнеров и формируется до начала работ. Срок страхования — от одного дня (на время проведения работ).

Детские пособия

Пособие по уходу до 1,5 лет

Пособие по уходу за ребенком до 1,5 лет положено всем мамам (или другим членам семьи). Только работающие граждане получают его из ФСС в сумме, рассчитанной работодателем исходя из зарплаты, а неработающие — в органах соцзащиты населения. Именно туда и следует обращаться самозанятым, у которых родился ребенок.

Кроме того, если на момент возникновения права на это пособие самозанятая является ИП и зарегистрирована в ФСС в качестве «добровольца», то пособие будет платить ФСС.

Размер пособия для самозанятых — минимальный. В 2021 году (с 1 февраля) пособие составляет 7 082,85 руб.

Пособие на детей до 3 и до 7 лет

Малоимущим семьям платят пособия на детей до 3 лет и на детей с 3 до 7 лет. Критерии нуждаемости и размер у этих пособий разные.

Для пособия до 3 лет критерий нуждаемости — два прожиточных минимума (ПМ) на члена семьи, а размер пособия — ПМ на ребенка. Причем пособие на первого ребенка платит Соцзащита из бюджета, а на второго — ПФР из средств маткапитала.

Для пособия до 7 лет критерий нуждаемости — прожиточный минимум на члена семьи, а размер пособия скоро будет плавающим — от половины до целого ПМ на ребенка.

Чтобы получать эти пособия на своих детей, самозанятые должны доказать, что их доход не выходит за верхнюю планку установленных критериев.

При расчете среднедушевого дохода семьи учитываются, в том числе, и доходы от предпринимательской деятельности и от осуществления частной практики. По правилам суммы доходов, полученных от исполнения договоров гражданско-правового характера, а также доходов от предпринимательской деятельности и от осуществления частной практики, делятся на количество месяцев, за которые они начислены, и учитываются в доходах семьи за те месяцы, которые приходятся на расчетный период.

Самозанятые могут сформировать за интересующих период справку о своих доходах в приложении «Мой налог». Справка будет подписана усиленной квалифицированной подписью налогового органа, которая приравнивается к собственноручно подписанной Справке.

Справка содержит следующие сведения:

Кредиты/ипотека

Самозанятым может потребоваться кредит как для личных целей, так и для бизнеса.

Оформить потребительский кредит на личные нужды или ипотеку на покупку жилья, самозанятые могут на общих основаниях, как и другие физлица.

Если потребительский кредит во многих банках можно оформить без справки о доходах, то для ипотеки подтвердить доход придется. Сделать это можно с помощью все той же справки, которая формируется в «Моем налоге».

То, что потенциальный заемщик действительно является самозанятым, банк может проверить через специальный сервис на сайте ФНС.

Отметим, что в прошлом году на самозанятых распространили льготы, полагающиеся малому бизнесу, в том числе и в вопросах кредитования.

Недавно Минэкономразвития опубликовало проект о льготных кредитах бизнесу, в том числе самозанятым, через микрофинансовые организации. Самозанятые смогут получать займы в размере до 1 млн. рублей на срок не более 3 лет по льготной ставке не более 6,375 % годовых.

Меры поддержки самозанятых

Кто такие самозанятые?

«Самозанятые — это лица, у которых нет работодателя и у которых нет наемных работников, то есть это граждане, получающие доход от своей личной трудовой деятельности. Кроме того, их максимальный доход не должен превышать 2,4 млн рублей в год», — пояснял Председатель Комитета по бюджету и налогам Андрей Макаров

Что дает этот налоговый режим?

В соответствии с законом для тех самозанятых, кто оказывает услуги или продает товары физическим лицам, налоговая ставка составит 4%, а для тех, кто оказывает услуги юридическим лицам или индивидуальным предпринимателям, — 6%. Уплата налогов осуществляется по упрощенной процедуре — для регистрации нужно скачать мобильное приложение Федеральной налоговой службы «Мой налог». Отчисление налога необходимо делать ежемесячно не позднее 25-го числа.

Как еще поддерживают самозанятых?

27 мая 2020 года был принят закон, в соответствии с которым меры господдержки субъектов малого и среднего предпринимательства будут распространены также и на самозанятых. «Речь идет в том числе о финансовой и имущественной поддержке, — пояснял Председатель Государственной Думы Вячеслав Володин

1 октября 2020 года Правительство РФ выпустило соответствующее постановление, по которому самозанятые получат доступ к мерам поддержки, предусмотренным нацпроектом «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы».

Теперь они смогут обратиться в центры «Мой бизнес» и бесплатно получить консультацию по вопросам кредитования, налогообложения, бухучета, пройти обучающие курсы. Им станут доступны займы (до 1 млн рублей) от государственных микрофинансовых организаций, гарантийная помощь от фондов содействия кредитованию, а также льготная аренда коворкингов и бизнес-инкубаторов.

Как стать самозанятым?

Для того чтобы зарегистрироваться самозанятым, достаточно сделать несколько простых шагов:

Скачать на свое мобильное устройство специальное приложение «Мой налог». Оно доступно абсолютно бесплатно в AppStore и Google Play. Также на сайте Федеральной налоговой службы РФ есть его веб-версия.

Приложение само будет подсчитывать сумму налога, которую самозанятый гражданин должен будет уплатить. «От налогоплательщика требуется только формирование чека по каждому поступлению от того вида деятельности, который облагается налогом на профессиональный доход», — подчеркивают в ФНС. Применение налогового вычета, учет налоговых ставок в зависимости от плательщика, контроль над ограничением по сумме дохода и другие особенности расчета полностью автоматизированы.

Выясните электронную почту или телефон покупателя вашей услуги. Укажите в приложении, какую сумму и за что вы получили. Наименование товара или услуги может быть любым, но при этом оно должно соответствовать реально оказанной услуге или проданному товару.

Выберите плательщика — физическое или юридическое лицо. Это повлияет на ставку налога — при расчетах с физлицами она составляет 4%, при расчетах с ИП и организациями — 6%. Если продажа осуществляется юрлицу или ИП, нужен их ИНН. На сумму, указанную в чеке, и будет автоматически начислен налог. Чек, в свою очередь, вы можете также отравлять своим клиентам.

Меры поддержки самозанятых

Кто такие самозанятые?

«Самозанятые — это лица, у которых нет работодателя и у которых нет наемных работников, то есть это граждане, получающие доход от своей личной трудовой деятельности. Кроме того, их максимальный доход не должен превышать 2,4 млн рублей в год», — пояснял Председатель Комитета по бюджету и налогам Андрей Макаров

Подробнее об ограничениях читайте ст. 4 и 6 ФЗ № 422.

Что дает этот налоговый режим?

В соответствии с законом для тех самозанятых, кто оказывает услуги или продает товары физическим лицам, налоговая ставка составит 4 %, а для тех, кто оказывает услуги юридическим лицам или индивидуальным предпринимателям, — 6 %. Уплата налогов осуществляется по упрощенной процедуре — для регистрации нужно скачать мобильное приложение Федеральной налоговой службы «Мой налог». Отчисление налога необходимо делать ежемесячно не позднее 25-го числа.

Важно: это не дополнительный налог, это выгода. Ведь если вы работаете на себя, оказываете услуги и получаете за это деньги, то должны платить подоходный налог — 13 %. Те, кто зарегистрировались как самозанятые, платят меньше.

Обязанности делать фиксированные взносы на пенсионное страхование нет. Однако самозанятые могут самостоятельно формировать свой пенсионный стаж и пенсионные накопления. Сделать это можно тоже через приложение «Мой налог». Формировать отчисления можно двумя способами: единовременным платежом или произвольной суммой.

Как еще поддерживают самозанятых?

27 мая 2020 года был принят закон, в соответствии с которым меры господдержки субъектов малого и среднего предпринимательства будут распространены также и на самозанятых. «Речь идет в том числе о финансовой и имущественной поддержке, — пояснял Председатель Государственной Думы Вячеслав Володин

1 октября 2020 года Правительство РФ выпустило соответствующее постановление, по которому самозанятые получат доступ к мерам поддержки, предусмотренным нацпроектом «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы».

Теперь они могут обратиться в центры «Мой бизнес» и бесплатно получить консультацию по вопросам кредитования, налогообложения, бухучета, пройти обучающие курсы. Им станут доступны займы (до 1 млн рублей) от государственных микрофинансовых организаций, гарантийная помощь от фондов содействия кредитованию, а также льготная аренда коворкингов и бизнес-инкубаторов.

Для самозанятых есть особый налоговый вычет. Воспользоваться им можно один раз. Ставка в отношении доходов, полученных от физлиц, уменьшается до 3 %, а от юрлиц — до 4 %.

Расчет автоматический, пока таким образом вы не сэкономите 10 тысяч рублей, после чего вычет прекращается.

Как стать самозанятым?

Для того чтобы зарегистрироваться самозанятым, достаточно сделать несколько простых шагов:

Скачать на свое мобильное устройство специальное приложение «Мой налог». Оно доступно абсолютно бесплатно в AppStore и Google Play. Также на сайте Федеральной налоговой службы РФ есть его веб-версия.

Приложение само будет подсчитывать сумму налога, которую самозанятый гражданин должен будет уплатить. «От налогоплательщика требуется только формирование чека по каждому поступлению от того вида деятельности, который облагается налогом на профессиональный доход», — подчеркивают в ФНС. Применение налогового вычета, учет налоговых ставок в зависимости от плательщика, контроль над ограничением по сумме дохода и другие особенности расчета полностью автоматизированы.

Выясните электронную почту или телефон покупателя вашей услуги. Укажите в приложении, какую сумму и за что вы получили. Наименование товара или услуги может быть любым, но при этом оно должно соответствовать реально оказанной услуге или проданному товару.

Выберите плательщика — физическое или юридическое лицо. Это повлияет на ставку налога — при расчетах с физлицами она составляет 4 %, при расчетах с ИП и организациями — 6 %. Если продажа осуществляется юрлицу или ИП, нужен их ИНН. На сумму, указанную в чеке, и будет автоматически начислен налог. Чек, в свою очередь, вы можете также отравлять своим клиентам.