каким документом в 1с начислить проценты по кредиту в

Новые возможности «1С:Бухгалтерии 8» ред. 3.0: операции с кредитами и займами

Напоминаем, что сторонами договора займа могут быть любые юридические и физические лица, поэтому наша собственная организация может как получать займы от контрагентов, так и выдавать займы любым контрагентам. Что касается кредита, то предоставить его имеет право только банк или другая кредитная организация, у которой есть соответствующая лицензия Банка России на совершение таких операций. Кредиты и займы подразделяются на краткосрочные и долгосрочные в зависимости от срока действия договора.

Планом счетов, утв. приказом Минфина от 31.10.2000 № 94н и включенным во все конфигурации «1С:Бухгалтерии 8», для учета полученных кредитов и займов предназначены счета:

Полученные кредиты, займы, и начисленные проценты по кредитам и займам, учитываются на разных субсчетах счетов 66 и 67. Кредит или заем может быть получен как в рублях, так и в иной валюте, соответственно, в иностранной валюте могут начисляться и проценты. Кредиты, займы и проценты по договорам, выраженным в иностранной валюте, также учитываются обособленно на отдельных субсчетах счетов 66 и 67.

Выданные нами другим контрагентам займы учитываются на счете 58.03.

Таким образом, возможное количество вариантов учета операций с кредитами и займами предполагает использование более чем шестнадцати счетов второго порядка. Теперь перед бухгалтером больше не стоит задача выбора правильного субсчета. Счета учета по операциям с кредитами и займами автоматически определяются программой в следующих документах:

Документы «Поступление на расчетный счет» и «Поступление наличных»

Получение кредитов или займов отражается в документах Поступление на расчетный счет (рис. 1) или Поступление наличных с использованием следующих видов операций:

Документы «Списание с расчетного счета» и «Выдача наличных»

Возврат кредитов или займов, а также выплата начисленных процентов регистрируется с помощью документов Списание с расчетного счета и Выдача наличных с использованием следующих видов операций:

Счета учета определяются автоматически в зависимости от валюты счета, срока действия договора, вида операции и вида платежа. Поле Вид платежа отображается в форме документа только для операций по возврату кредитов или займов.

В программе предусмотрены следующие виды платежа (рис. 3):

Документ «Платежное поручение»

При заполнении документа Платежное поручение возврат кредитов или займов отражается с использованием следующих видов операций:

При выборе этих видов операций в форме документа добавляется поле в т.ч. проценты (рис. 4).

Рис. 4. Платежное поручение на возврат кредита

Выдача займа контрагенту отражается одноименным видом операции.

Обращаем внимание, что автоматический расчет процентов по кредитным договорам или по договорам займа в программе не поддерживается. Для регистрации доходов или расходов по начисленным процентам можно использовать стандартные документы учетной системы Реализация (акт, накладная) и Поступление (акт, накладная) соответственно. Также для этих целей можно использовать документ Операция, введенная вручную.

Учет полученного займа и процентов

Ведение хозяйственной деятельности требует вложения средств — собственных или заемных. Взять в долг можно не только в банке, но и у партнеров — физических лиц и организаций, на длинный или короткий срок.

Из статьи вы узнаете:

Пошаговая инструкция

01 ноября Организация получила заем от контрагента на сумму 450 000 руб. сроком на 18 месяцев под 15% годовых. По условиям договора основная сумма задолженности уплачивается равными долями ежемесячно, проценты начисляются ежемесячно на остаток задолженности. Уплата долга и процентов производится согласно графику платежей.

30 ноября и 31 декабря были начислены проценты, проведена уплата основной задолженности и процентов по графику.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Получение займа от контрагента | |||||||

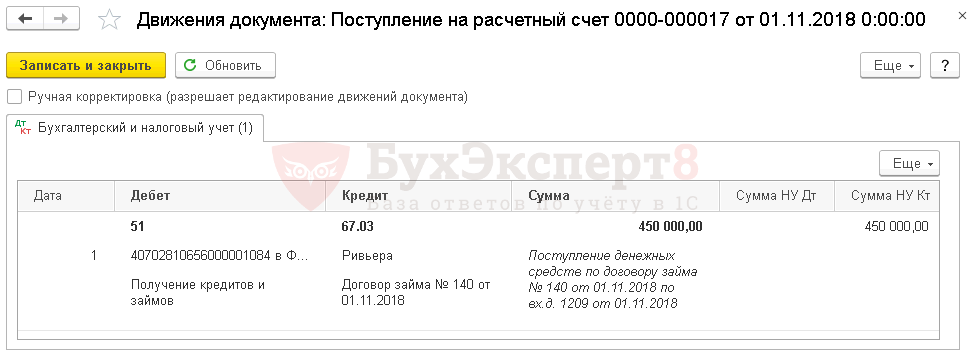

| 01 ноября | 51 | 67.03 | 450 000 | 450 000 | Получение займа от контрагента | Поступление на расчетный счет — Получение займа от контрагента | |

| Отражение в учете начисленных процентов по займу за ноябрь | |||||||

| 30 ноября | 91.02 | 67.04 | 5 363,01 | 5 363,01 | 5 363,01 | Начисление процентов | Операция, введенная вручную — Операция |

| Уплата основного долга по займу за ноябрь | |||||||

| 30 ноября | 67.03 | 51 | 25 000 | 25 000 | Уплата основного долга | Списание с расчетного счета — Возврат займа контрагенту | |

| Уплата процентов за ноябрь | |||||||

| 30 ноября | 67.04 | 51 | 5 363,01 | 5 363,01 | Уплата процентов | Списание с расчетного счета — Возврат займа контрагенту | |

| Отражение в учете начисленных процентов по займу за декабрь | |||||||

| 31 декабря | 91.02 | 67.04 | 5 414,38 | 5 414,38 | 5 414,38 | Начисление процентов | Операция, введенная вручную — Операция |

| Уплата основного долга по займу за декабрь | |||||||

| 31 декабря | 67.03 | 51 | 25 000 | 25 000 | Уплата основного долга | Списание с расчетного счета — Возврат займа контрагенту | |

| Отражение в учете начисленных процентов по займу за декабрь | |||||||

| 31 декабря | 67.04 | 51 | 5 414,38 | 5 414,38 | Уплата процентов | Списание с расчетного счета — Возврат займа контрагенту | |

Получение займа от контрагента

Нормативное регулирование

По договору займа одна сторона (займодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества либо таких же ценных бумаг (п. 1 ст. 807 ГК РФ).

Получите понятные самоучители 2021 по 1С бесплатно:

Заем и кредит — не одно и то же! По кредитному договору банк или иная кредитная организация обязуются предоставить денежные средства заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за пользование ею, а также предусмотренные кредитным договором иные платежи, в том числе связанные с предоставлением кредита (п. 1. ст. 819 ГК РФ).

Основные отличия займа от кредита:

Правила бухучета займов описаны в ПБУ 15/2008 «Учет расходов по займам и кредитам». Сумма, полученная по договору займа, является кредиторской задолженностью и учитывается в зависимости от срока займа: если срок до года включительно — на счете 66.03 «Краткосрочные займы», при сроке более года —на счете 67.03 «Долгосрочные займы» (план счетов 1С).

К расходам, связанным с исполнением договора займа и учитываемым отдельно от основного долга, относят (п. 3 ПБУ 15/2008):

Сопутствующие расходы учитываются равномерно на протяжении всего срока договора займа (п. 8 ПБУ 15/2008).

С 01 июня 2018 года законодательное регулирование договоров займа существенно поменялось. Подробно С 01.06.2018 вступили в силу изменения по договорам кредита и займа.

Учет в 1С

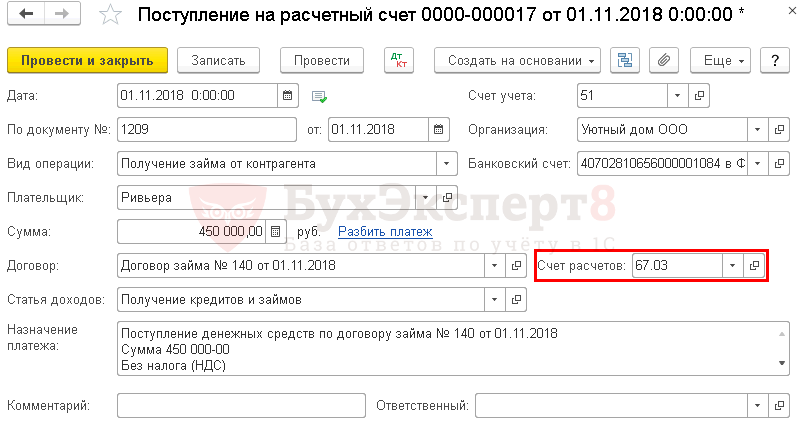

Получение денежных средств по договору займа оформляется документом Поступление на расчетный счет вид операции Получение займа от контрагента.

Необходимо обратить внимание на заполнение полей:

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливается:

Проводки по документу

Документ формирует проводку:

Отражение в учете начисленных процентов за ноябрь и декабрь

Размер процентов по займу (или условие об отсутствии процентов) указывается в договоре. Если такой оговорки нет, то проценты уплачиваются по ключевой ставке Банка России, действующей в расчетные периоды. Исключения — займы между гражданами (в том числе ИП) на сумму не более 100 тыс. руб. и займы в натуральной форме, по умолчанию являющиеся беспроцентными, если в договоре не предусмотрены иные условия (п. 1, п. 4 ст. 809 ГК РФ).

В НУ начисленные проценты отражаются в составе внереализационных расходов:

Как правило, проценты по займам начисляются по аналогии с банковскими кредитами: со следующего дня после поступления суммы и до дня погашения займа включительно — такой порядок предусмотрен п. 3.14 Положения ЦБ РФ от 04.08 2003 N 236–П. Однако для займов он не является обязательным, поэтому в договоре можно предусмотреть иной порядок: например, установить фиксированную сумму процентов (п. 2 ст. 809 ГК РФ).

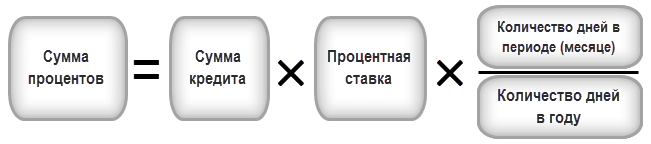

В нашем примере проценты, согласно договору займа, начисляются на остаток долга ежемесячно по следующей формуле:

Рассчитаем проценты за ноябрь и декабрь:

В следующие месяцы расчет будет аналогичный.

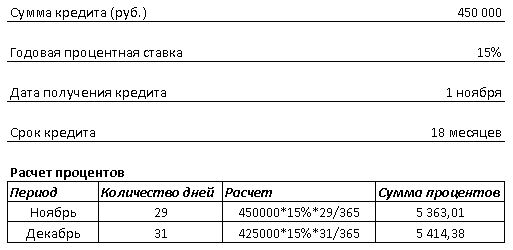

Учет в 1С

Начисление процентов отражается документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную :

Начисление процентов за ноябрь.

Начисление процентов за декабрь и последующие месяцы оформляется аналогично.

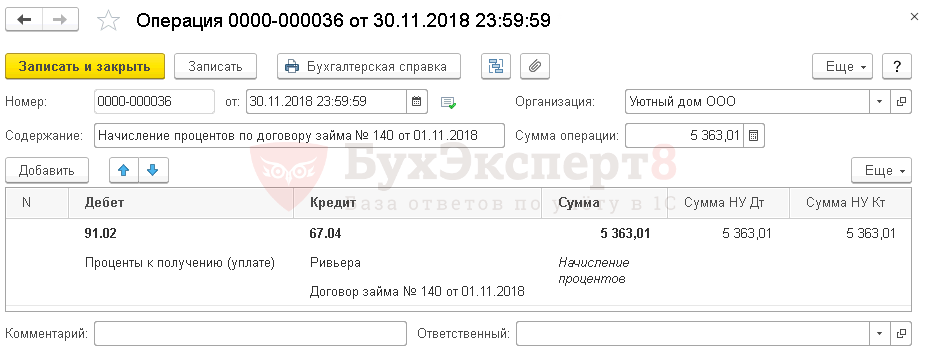

Уплата основного долга за ноябрь и декабрь

Учет в 1С

Необходимо обратить внимание на заполнение полей:

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора и вида платежа Погашение долга в документе Списание с расчетного счета автоматически устанавливается:

Уплата основного долга за декабрь и последующие месяцы оформляется аналогично.

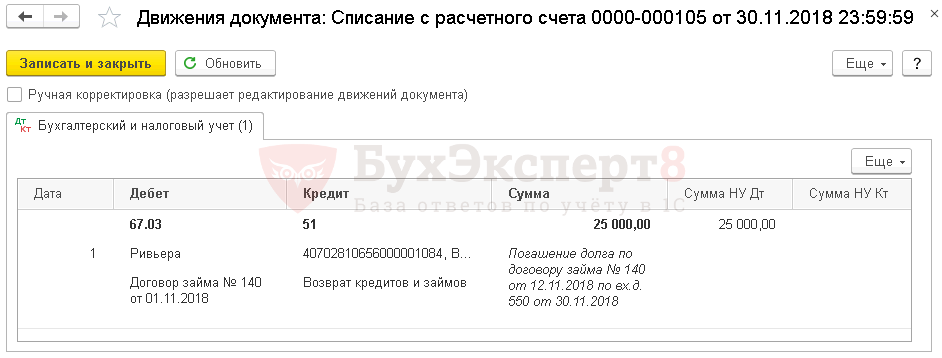

Проводки по документу

Документ формирует проводку:

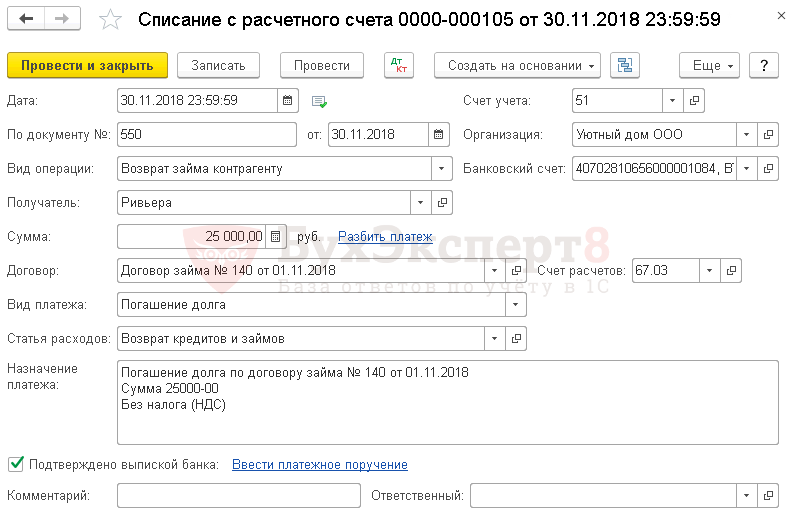

Уплата процентов за ноябрь и декабрь

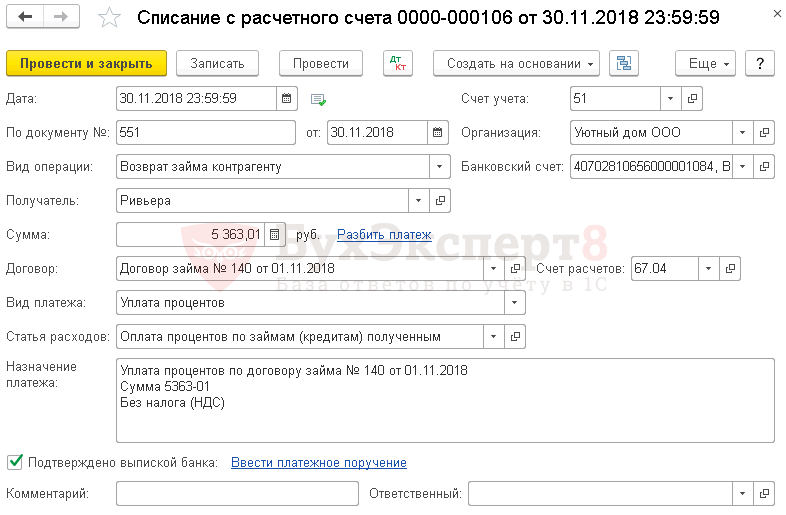

Учет в 1С

Необходимо обратить внимание на заполнение полей:

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. В результате выбора такого договора и вида платежа Уплата процентов в документе Списание с расчетного счета автоматически устанавливается:

Уплата основного долга за декабрь и последующие месяцы оформляется аналогично.

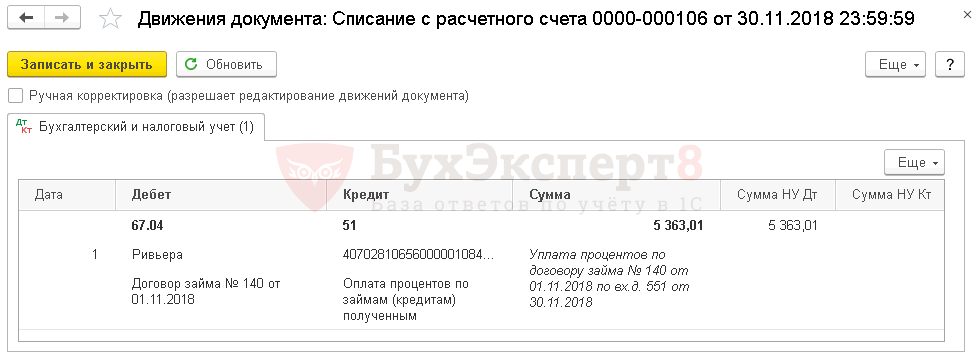

Проводки по документу

Документ формирует проводку:

Отчетность

В бухгалтерском балансе полученные долгосрочные займы отражаются по:

Если до погашения займа осталось меньше года, то его можно перевести в состав краткосрочной кредиторской задолженности. Возможность перевода должна быть зафиксирована в учетной политике организации. Если заем переведен в краткосрочный, то отражаться будет по:

В декларации по налогу на прибыль суммы начисленных процентов отражаются в составе внереализационных расходов: PDF

В отчете о финансовых результатах начисленные проценты отражаются по:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(6 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Вэбинар очень полезный.Многое разложилось по полочкам.

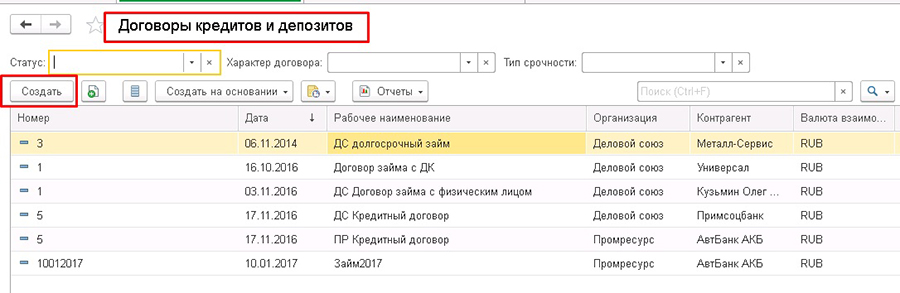

Договоры кредитов, депозитов и займов в «1С:ERP», «1С:Комплексная автоматизация»

Время чтения: 13 мин.

Для компаний, в рабочих процессах которых используется кредитование и займы, просто необходимо вести полный контроль и учет независимо от взаиморасчетов с клиентами и поставщиками. Для этого следует использовать отдельные договора кредитов, депозитов и займов, при помощи которых можно вести детализированный учет по этим договорам, начиная с этапов получения и погашения кредита и займов, начисления процентов и комиссий, а также движения денежных средств по этим договорам в «1С:ERP», «1С:Комплексная автоматизация», «1С:Управление торговлей».

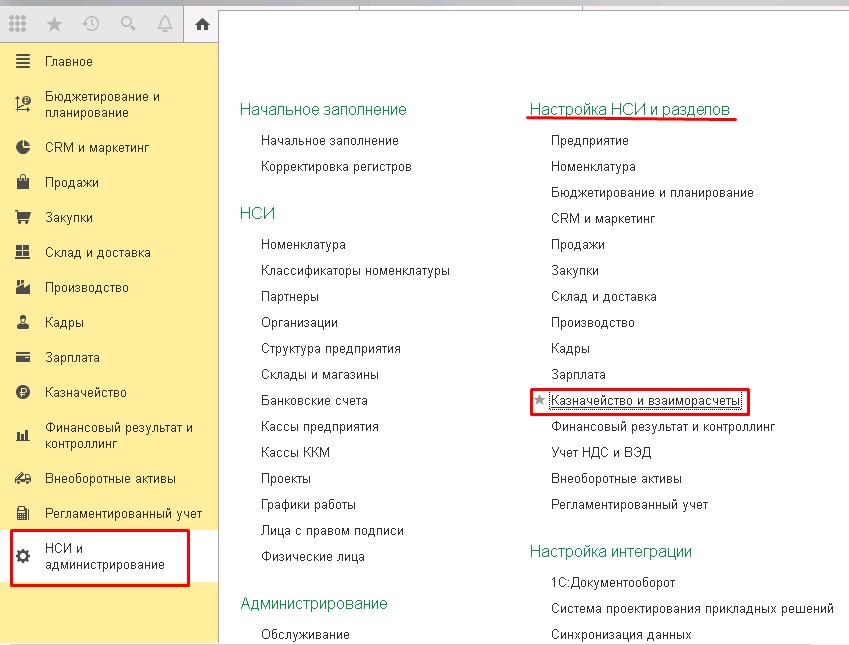

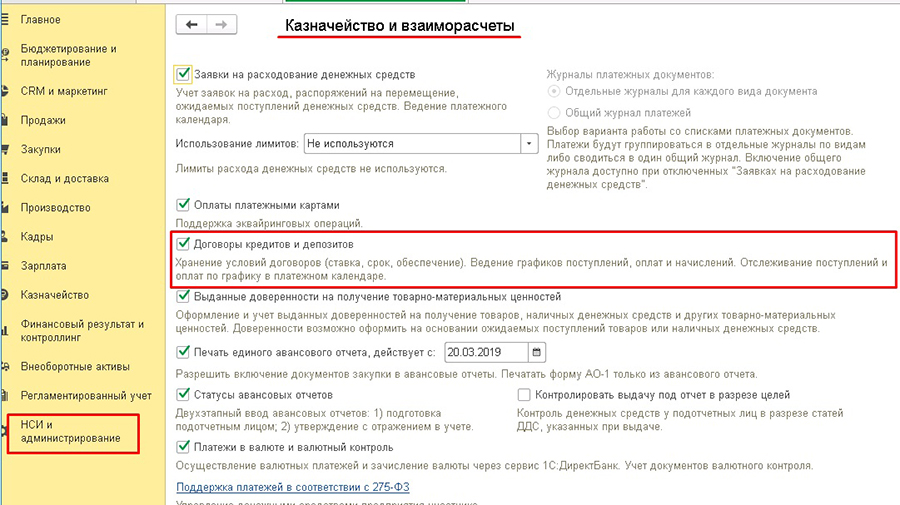

Выполним настройки по задействованию функционала «Договоры кредитов и депозитов».

Включаем функционал «Договоры кредитов и депозитов».

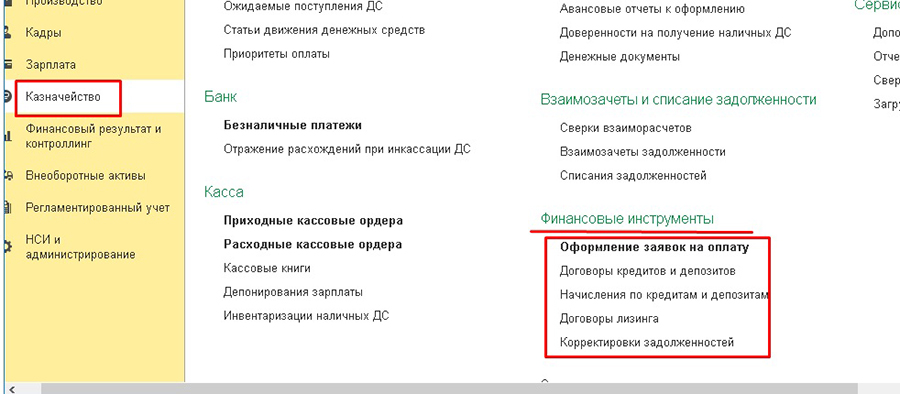

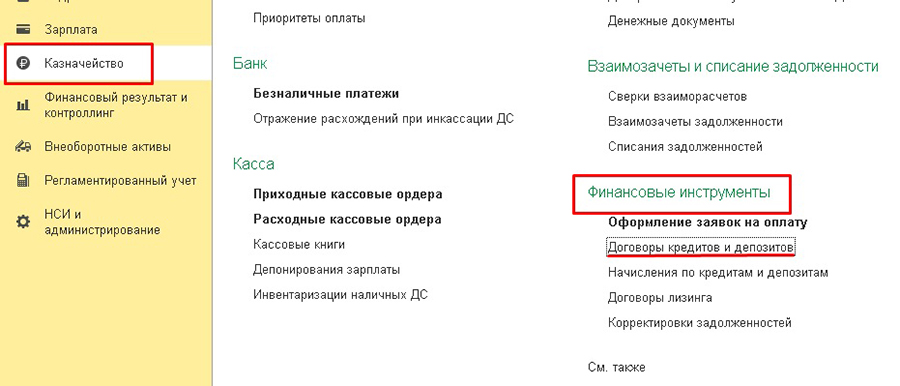

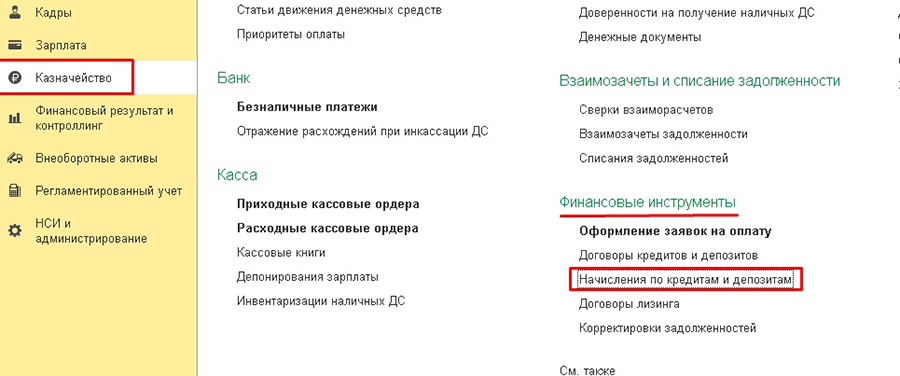

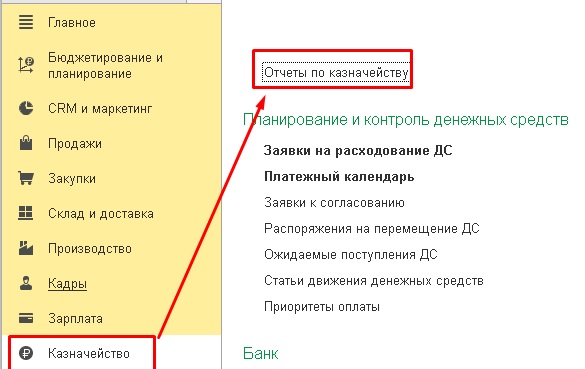

Весь учет по кредитам и депозитам отражен в разделе «Казначейство» в группе «Финансовые инструменты».

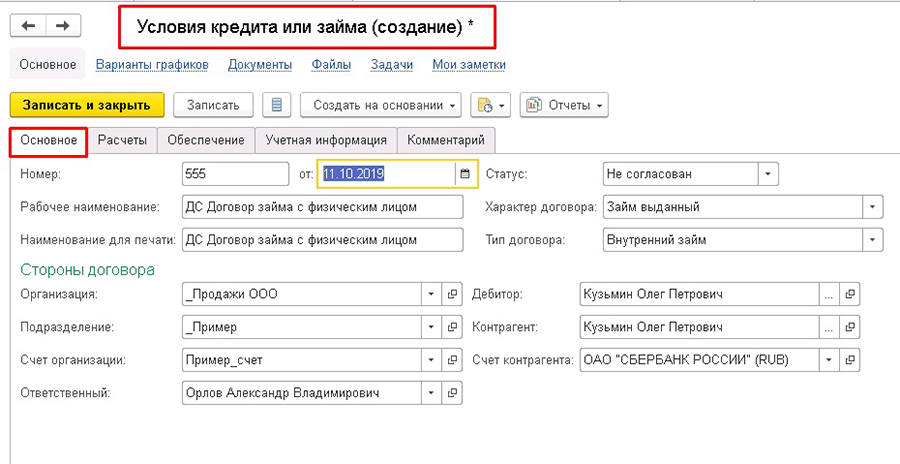

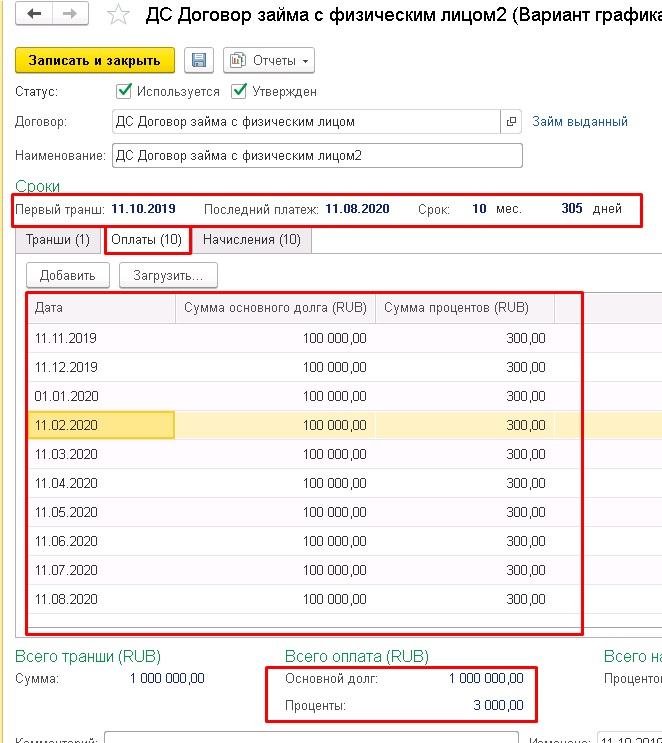

Рассмотрим наглядно пример: «Выдача займа сотруднику на 10 мес. в размере 1 000 000 руб. с процентной ставкой 3% с использованием договора». Отразим все действия от начала создания договора до начисления и уплаты процентов и возврата займа сотрудником.

Для этого необходимо создать договор, обращаемся к разделу «Казначейство» в группе «Финансовые инструменты», пункт «Договоры по кредитам и депозитам».

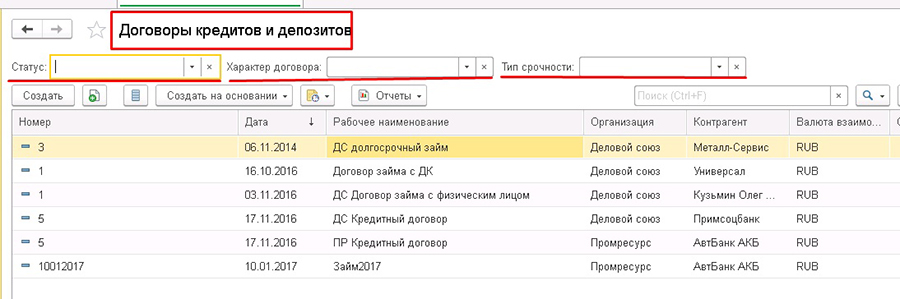

Находясь в реестре списков договоров, благодаря командам быстрого отбора находим необходимый нам договор.

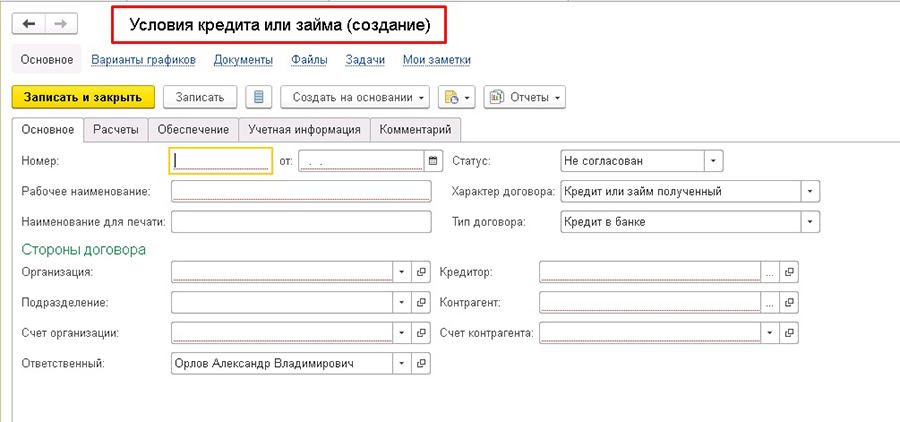

Создаем договор, используя кнопку «Создать».

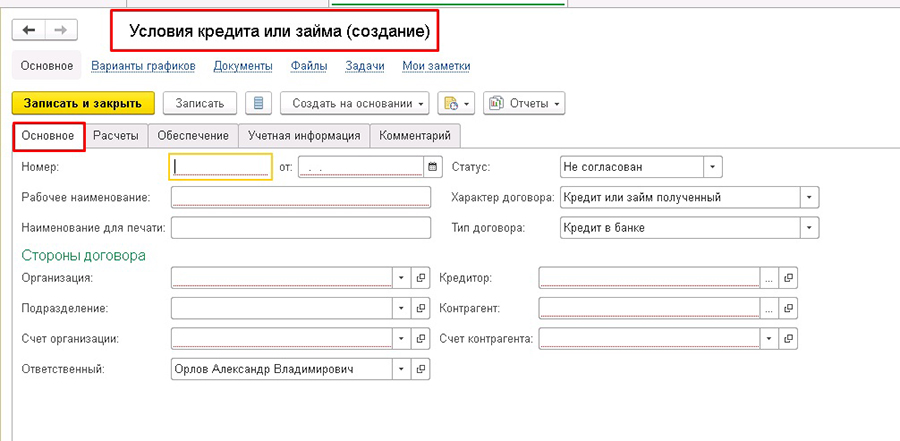

Появляется карточка договора.

На вкладке «Основное» заполняем поля:

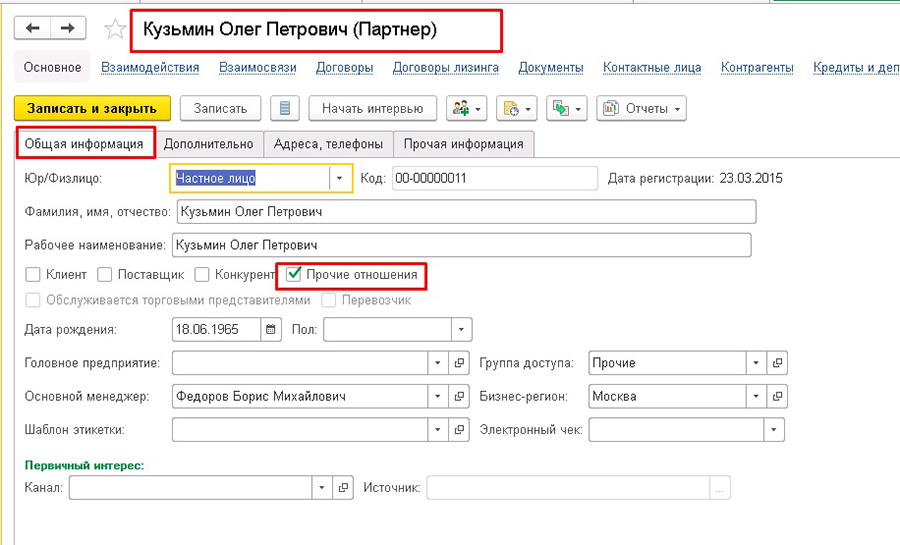

При заполнении реквизита «Дебитор/Кредитор» необходимо, что в карточке партнера на вкладке «Основное» была установлена галочка «Прочие отношения».

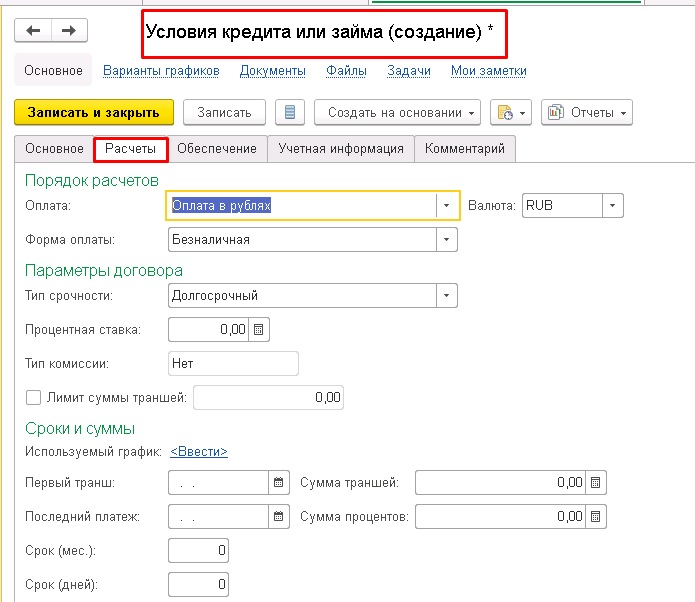

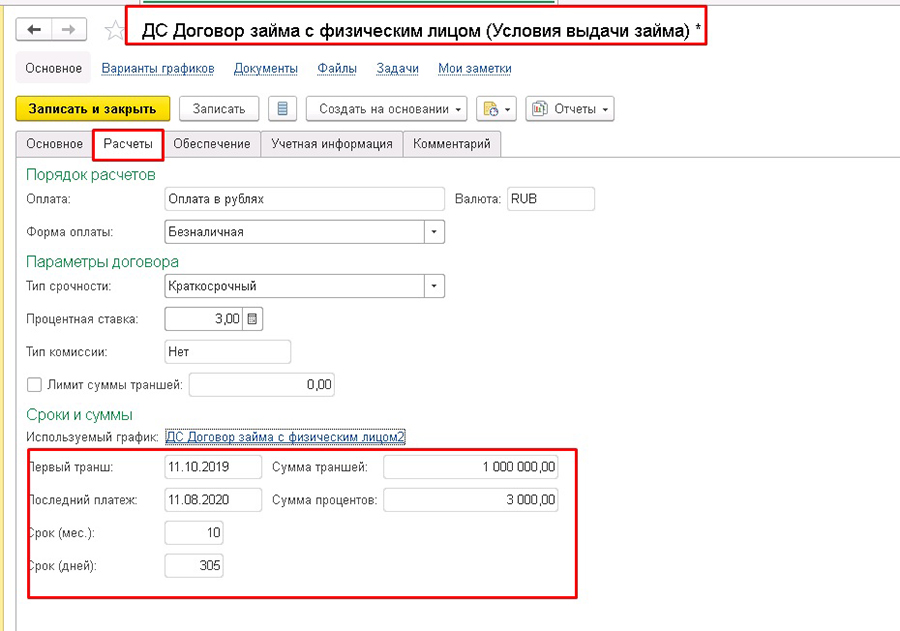

На вкладке «Расчеты» заполняем поля:

4. «Процентная ставка» и «Тип комиссии».

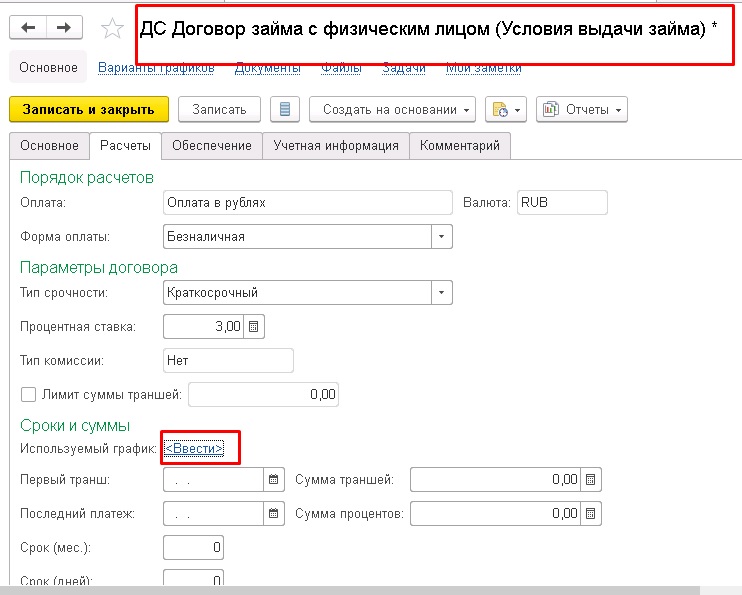

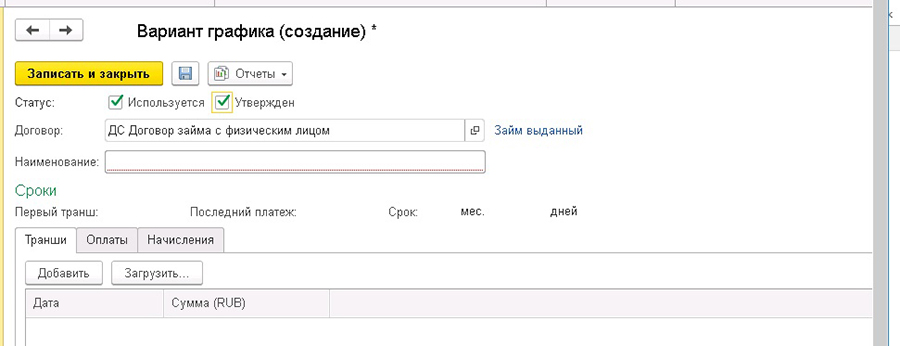

Пройдем по ссылке «Ввести».

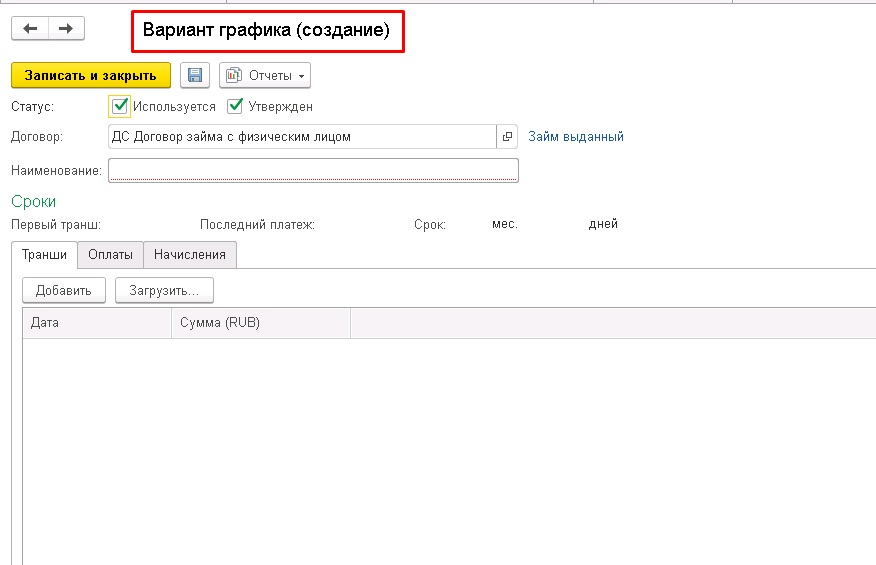

В варианте графика используются статусы:

Одновременное использование двух статусов на один варианта графика указывает на то, что договор исполняется по изначально установленному графику. По этим статусам формируется прогноз движения ДС, определяется эффективность оплат и переплат по процентам. Если статусы отсутствуют (галочка не установлена), то вариант графика хранится как история.

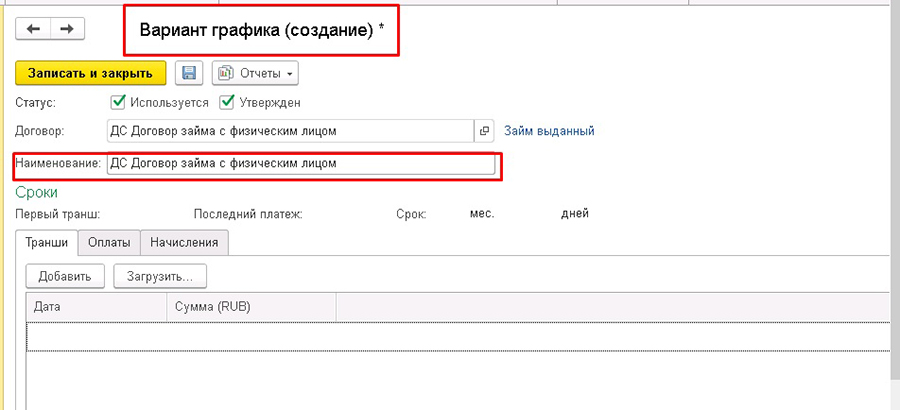

Заполняем поле с наименованием:

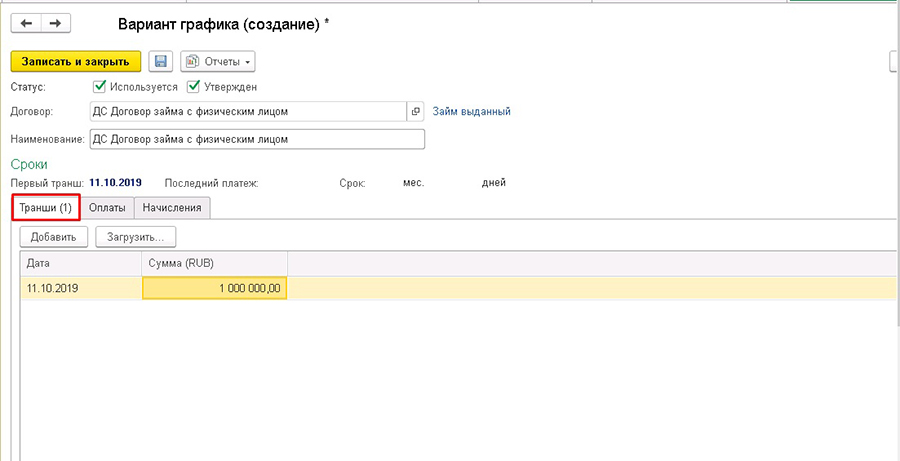

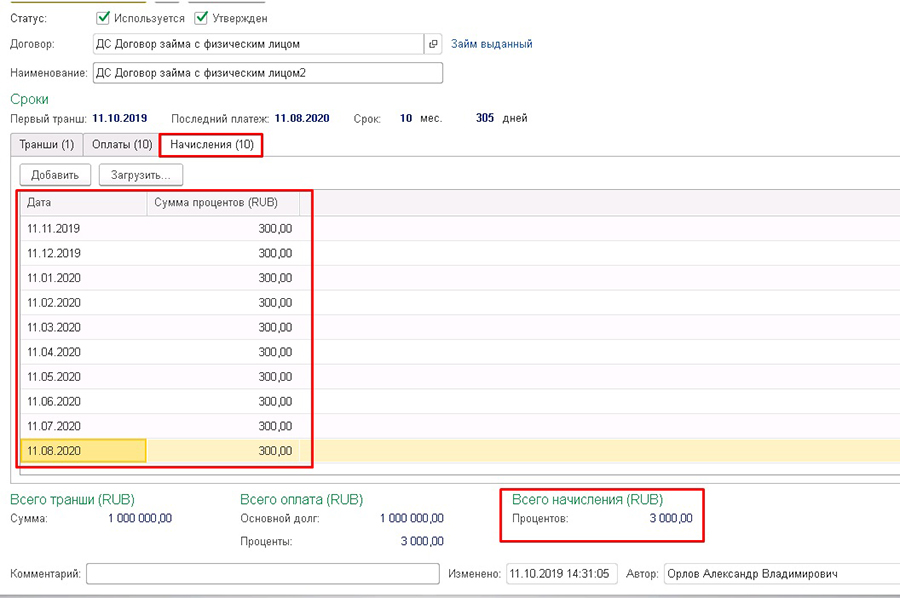

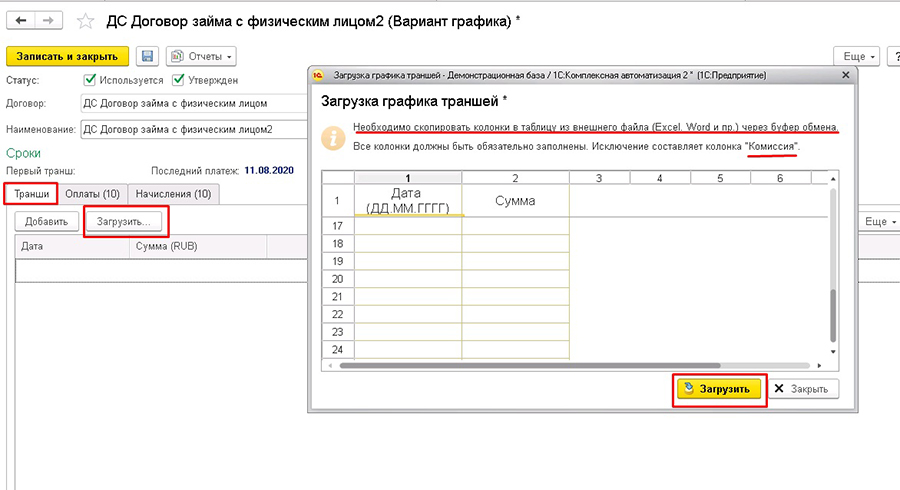

Заполнять данные по «Траншу», «Оплатам» и « Начислениям» в варианте графика можно не только ручным способом, но и загружать из файлов в формате *xls по команде «Загрузить».

Сохраняем вариант графика.

Возвращаемся в договор и видим, что произошло автоматическое заполнение таких реквизитов как:

2. Последний платеж

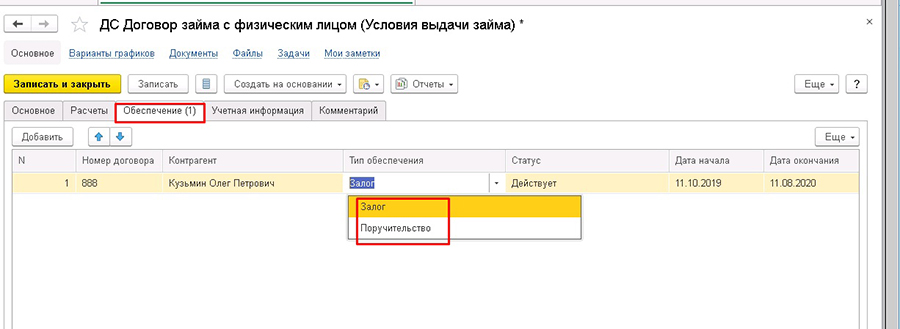

На вкладке «Обеспечение» заполняется справочная информация о «Залоге» или «Поручительстве».

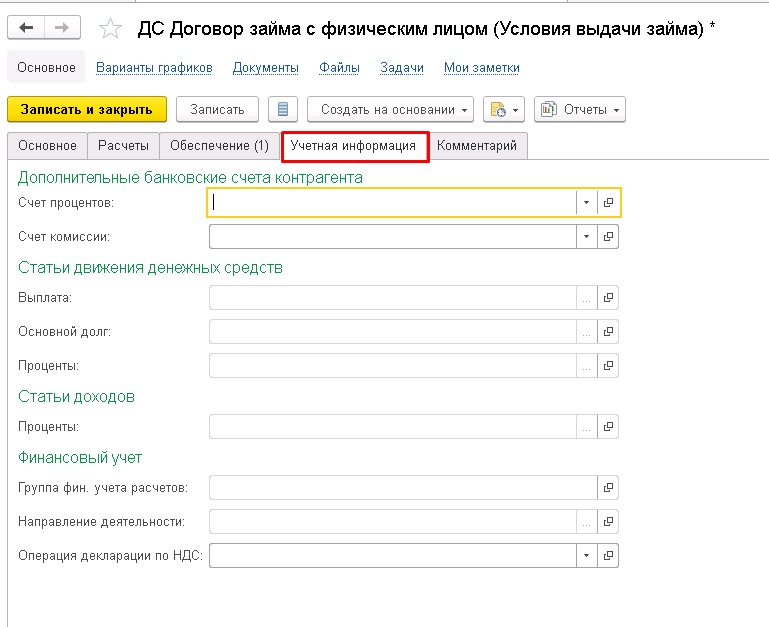

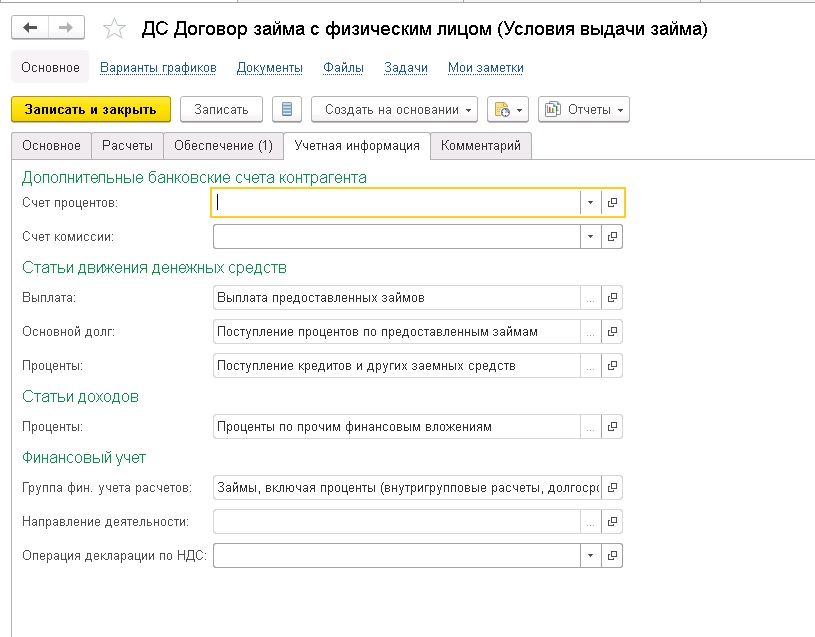

На вкладке «Учетная информация» расположены реквизиты, для их заполнения существуют следующие условия:

Дополнительные банковские счета контрагента – заполняются в том случае, когда необходимо начислять проценты и комиссии по договору на разные банковские счета.

Финансовый учет – настройка счетов регламентированного учета по правилам бух.учета, с целью отражения процентов и комиссии в регл. учете. Направление деятельности заполняется, если в организации ведется учет в финансовом результате по направлениям деятельности.

На вкладке Комментарий заполняются данные в произвольном формате.

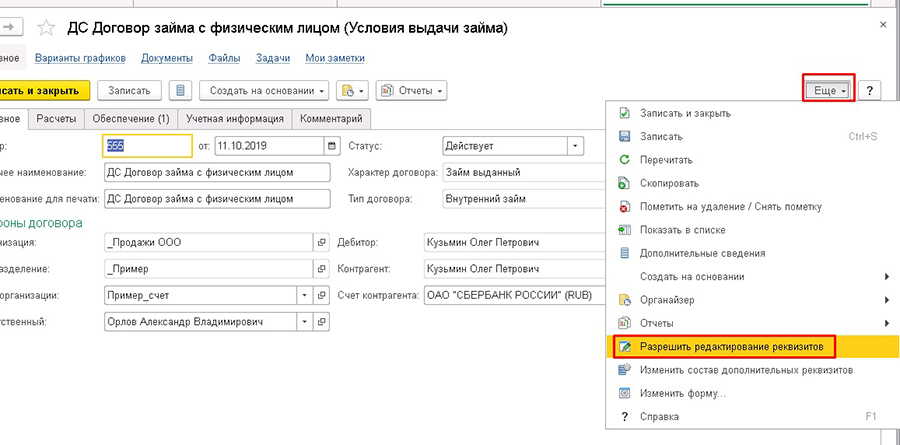

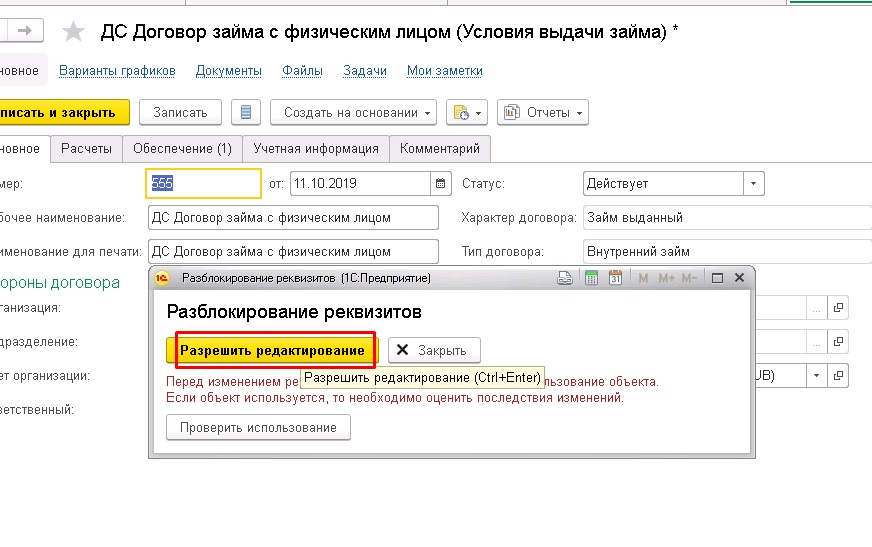

Чтобы выполнить корректировки по договору после его создания, необходимо зайти в команду «Еще», разрешить редактирование реквизитов. В данном документе используются заблокированные реквизиты, поскольку для их редактирования необходимо принять обдуманное решение.

Рассмотрим этап оплат по договорам кредитов/депозитов и займов.

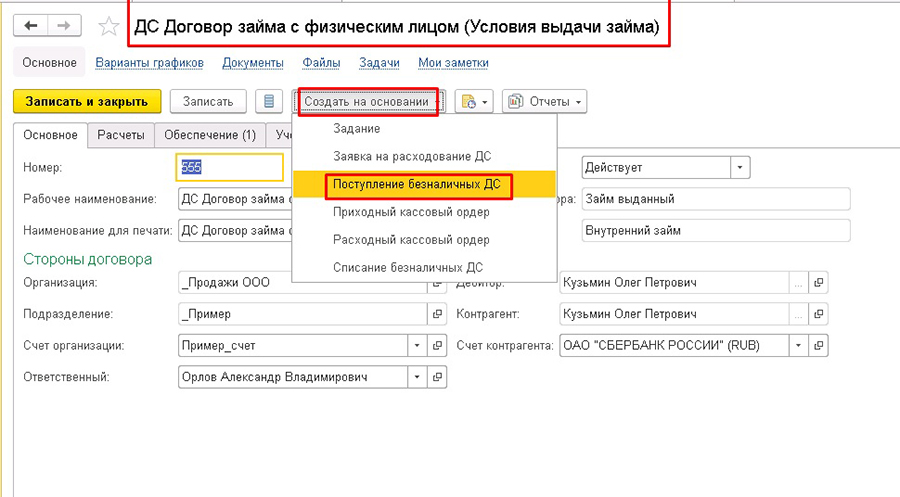

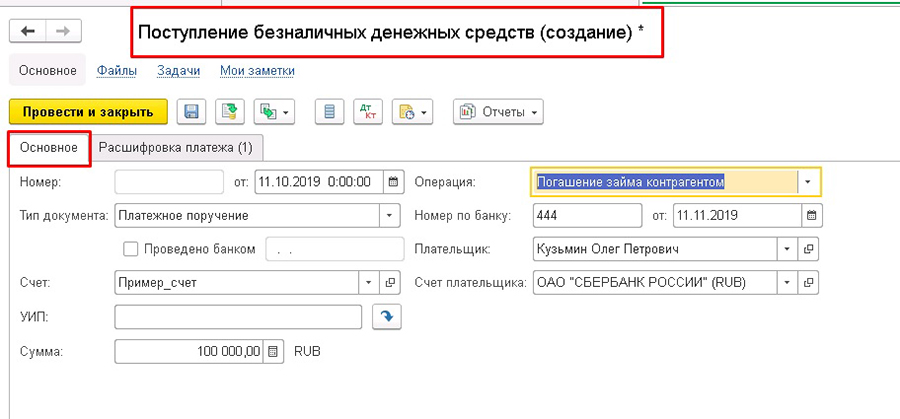

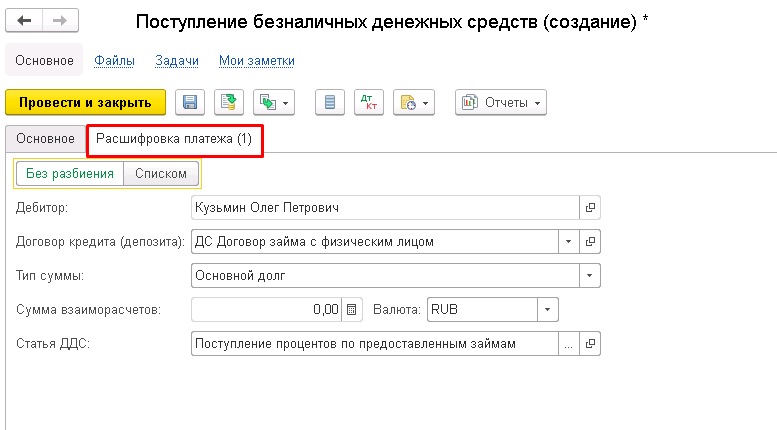

При этом может использоваться как документ «Поступления безналичных ДС», так и «Приходный кассовый ордер». Он создается отдельным документом или на основании договора.

Используем вариант создания «Поступления безналичных ДС» на основании договора.

Данные в документе заполняются автоматически:

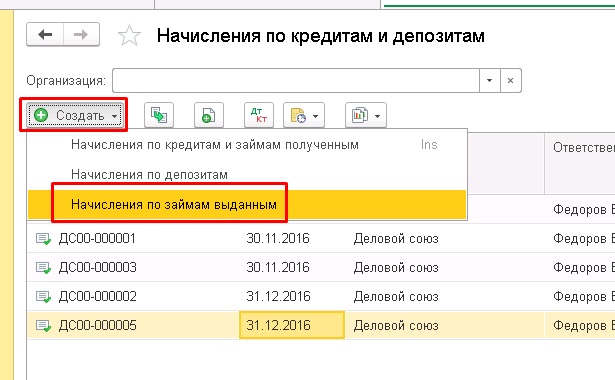

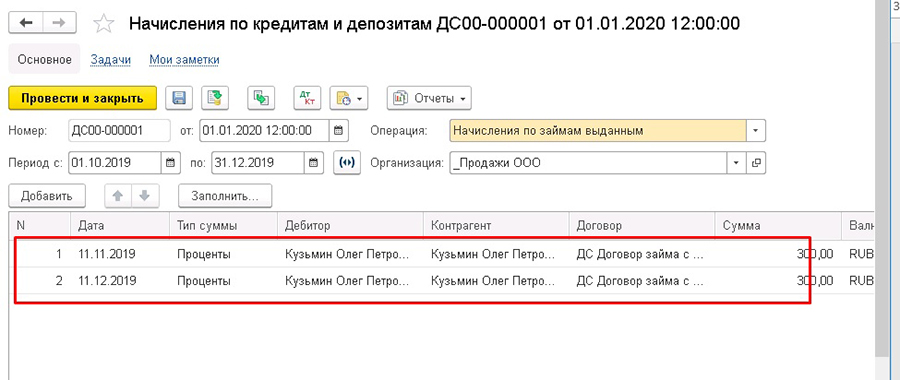

Для отражения начислений процентов и комиссии необходимо обратиться в раздел «Казначейство», к группе «Финансовые инструменты», пункт «Начисления по кредитам и депозитам».

По условию рассмотрения нашего договора с характером «Выданный займ» создаем документ «Начисления по займам выданным».

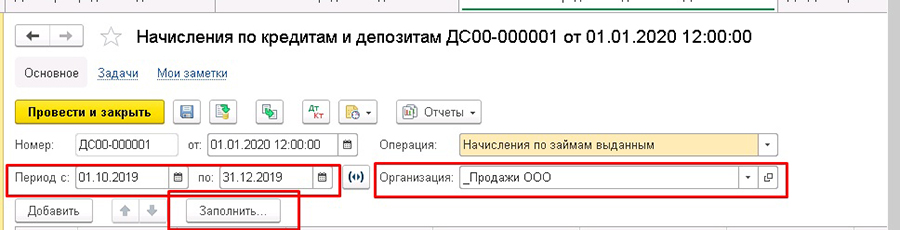

В поле «Организация» – выбираем организацию, которая указана в договоре.

Период – указывается на конец месяца за прошлый период.

И нажимаем кнопку «Заполнить».

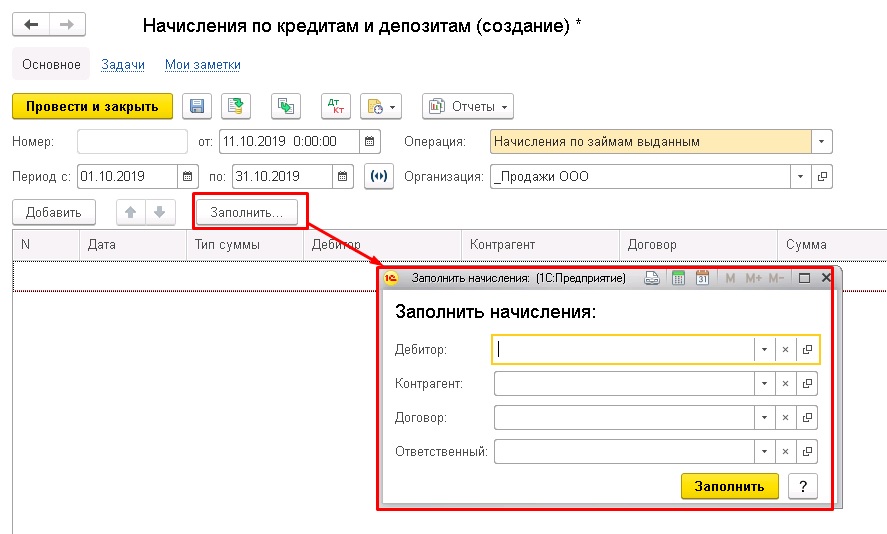

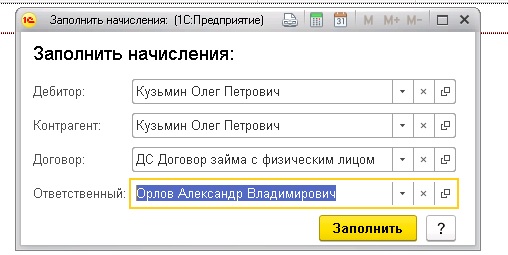

Появляется панель для заполнения данными.

Нажимаем кнопку «Заполнить», и данные автоматически отражаются в документе.

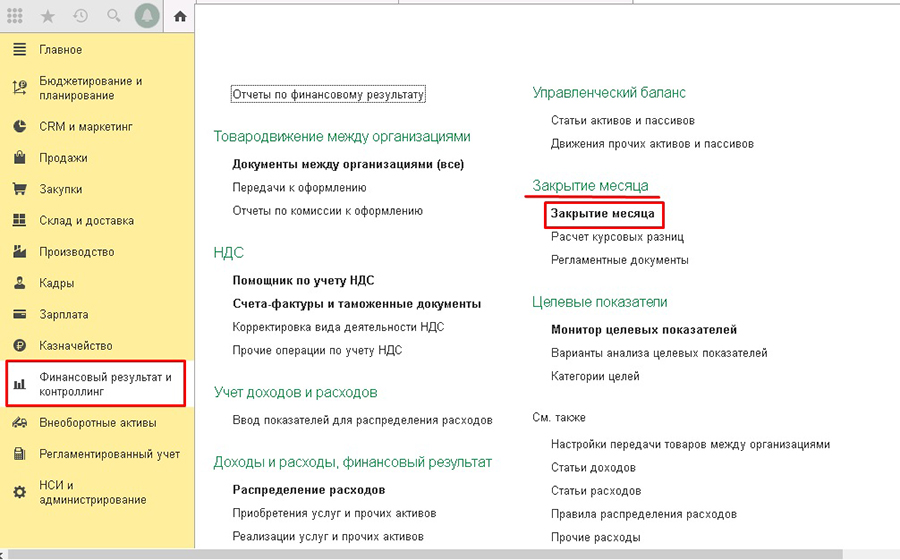

Начисление по кредитам, депозитам и займам является регламентной операцией, которую необходимо выполнить через «Закрытие месяца».

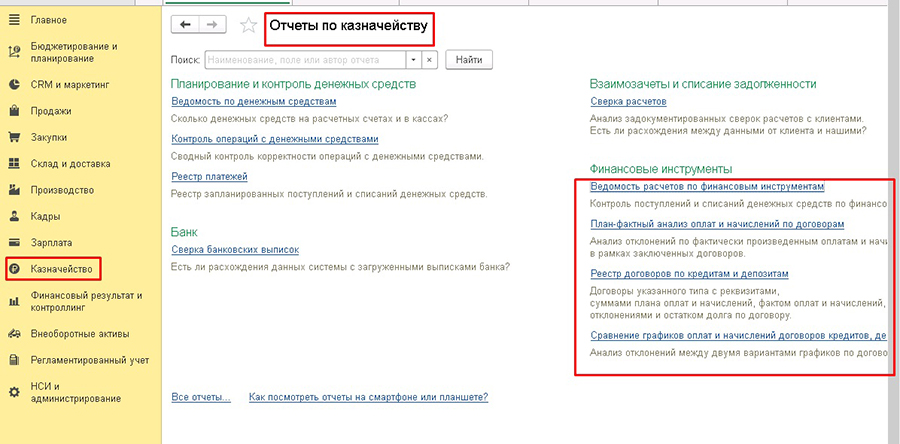

Для учета и контроля получения и погашения кредитов/займов используются отчеты:

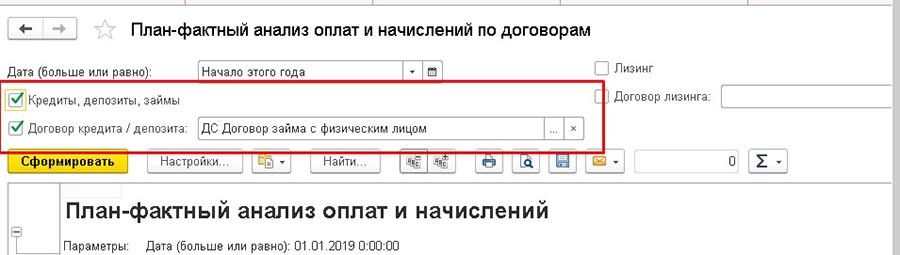

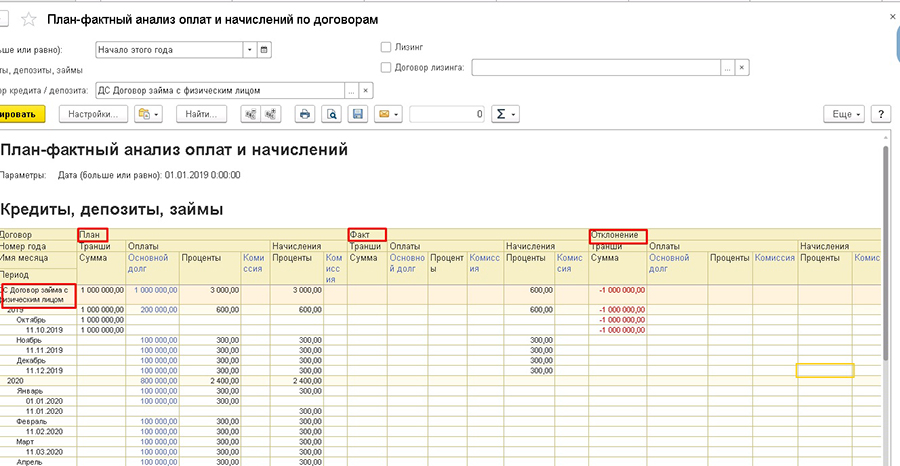

«План-фактный анализ оплат и начислений» (раздел «Казначейство», группа «Отчеты по казначейству»).

Этот вид отчета применяется для контроля плановых и фактических движений ДС по договорам.

В шапке отчета выбираем нужный договор и формируем отчет.

В данном отчете четко видна картина движений по плановым, фактическим данным и отклонениям по договору.

Данный вид отчета можно сформировать из самого договора.

Консультант Компании «АНТ-ХИЛЛ»

При цитировании статей или заметок ссылка на сайт автора обязательна

Накопились вопросы и нужна помощь?

С удовольствием на них ответим и поможем все настроить! Обращайтесь по тел.