каким должен быть кредитный рейтинг для одобрения кредита

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

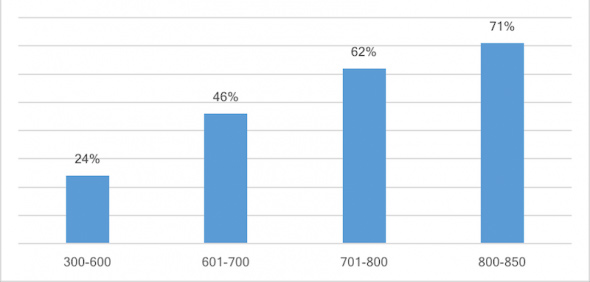

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.

Скоринговый балл для одобрения кредита

Что такое скоринговый балл в кредитной истории?

Раньше, заявку на кредит от клиента рассматривали кредитные работники банков. На основании представленной информации специалист выносил решение о возможности предоставления кредита. Это было долго и существовал риск ошибок и предвзятого отношения к клиенту. В связи с развитием автоматизированных технологий, банки начали применять скоринговую систему расчета кредитоспособности клиента. Система применяется при получении небольших кредитов, если требуется крупная сумма, дополнительно к скоринговому расчету специалист банка выносит мотивированное суждение, и заявка рассматривается кредитным комитетом индивидуально по каждому заемщику.

Скоринговый балл – это показатель платежеспособности заемщика, выраженный в цифровом формате. Чем больше балл, тем выше вероятность одобрения заявки. Даже с нулевой кредитной историей заемщик будет иметь свой рейтинг. Он будет зависеть от пола, возраста, места работы, должности, наличия собственности и т. д.

Если клиент уже пользовался кредитами банков или оформлял займы в МФО, скоринговый балл будет зависеть от качества обслуживания им своих долгов. Расчет рейтинга заемщика по кредитной истории осуществляется БКИ. При заказе отчета, пользователю будут предоставлена информация.

Какой максимальный скоринговый балл?

Расчет кредитного рейтинга заемщика производится пока тремя самыми крупными БКИ, информация заемщикам передается двумя БКИ: НБКИ, ОКБ. Системы расчетов скорингового балла в разных БКИ различны, поэтому максимальный балл также различается в зависимости от компании. Например, в НБКИ – 850 баллов.

Расчет рейтинга заемщика может быть произведен по трем шкалам:

В зависимости от применяемого метода, показатель у одного и того же заемщика может быть разный.

Максимальный скоринговый балл заемщиков, чья КИ находится в ОКБ, – более 961. Дополнительно рассчитываются рисковой индикатор, индикатор достоверности, учитывается код скоринга.

Какой должен быть скоринговый балл для одобрения кредита?

В среднем, чтобы кредит был одобрен значение скорингового балла должно быть не менее 600 баллов.

Для банков балл, рассчитанный Бюро, не является главным критерием при принятии решения о выдаче. Кредиторы самостоятельно рассчитывают рейтинг заемщика, учитывая его КИ и дополнительную информацию, полученную из анкеты. Если скоринговый балл больше 1000, то кредит банком будет одобрен. Скоринговый балл меньше 250–300, например, 111, – что значит низкая вероятность одобрения кредита.

Как узнать скоринговый балл бесплатно?

По закону, любой пользователь 2 раза в год сможет бесплатно узнать свой скоринговый балл, заказав кредитный отчет в БКИ.

Сначала потребуется узнать, где хранится кредитная история заемщика. Это можно сделать через портал Госуслуги.

Получение кредитного рейтинга на примере НКБИ:

Клиент может заказать полный кредитный отчет или только расчет кредитного рейтинга.

Поскольку КИ пользователя зачастую хранится в нескольких Бюро, чтобы узнать свой рейтинг, пользователю нужно заказать отчеты во всех организациях.

Методика подсчета скорингового балла

При расчете применяются различные подходы. Каждому показателю, присваивается определенное количество баллов, затем они суммируются и получается итоговый рейтинг заемщика.

Например, как рассчитывается рейтинг в БКИ «Русский Стандарт» по отдельным показателям:

Какие личные данные влияют на скоринг балл?

Кроме качества обслуживания ранее полученных кредитов и займов, на скоринг балл оказывают влияние такие показатели, как возраст заемщика, его место работы, должность, образование, количество иждивенцев, величина дохода, регион проживания и т. д.

Как повысить свой скоринговый балл?

Поскольку рейтинг заемщика зависит от множества показателей, для увеличения скорингового балла можно сделать следующее:

Статьи

Финансовая грамотность

Что такое кредитный рейтинг (скоринг)?

31 января 2019 г. вступили в силу поправки в федеральный закон «О кредитных историях», теперь россияне могут бесплатно (2 раза в год) получить кредитную историю и персональный кредитный рейтинг (скоринг).

Кредитный рейтинг (скоринг) представляет собой балл, рассчитанный по большому количеству правил и критериев, относящихся к кредитной истории. Чем выше балл, тем больше вероятность одобрения при обращении за кредитом, хотя даже высокий балл не является гарантией, поскольку решение принимает кредитор.

На величину кредитного рейтинга (скоринга) влияют наличие, длительность и сумма просрочек по кредиту), виды, количество и суммы действующих и погашенных кредитов, и другие факторы. Важно отметить, что факторы влияют на балл в совокупности. Так, один фактор в сочетании с другим может оказывать одно влияние, а в совокупности с третьим совсем другое влияние. Например, кредитный рейтинг (скоринг) заёмщика, допустившего просрочку первый раз, может снизиться больше, чем у заемщика, который допускает просрочки систематически и, наоборот, заёмщик, допускающий систематические просрочки, т.е. просрочки при выплате каждого кредита, может не заметить изменения кредитного рейтинга (скоринга) при появлении очередной просрочки.

Рассмотрим в этой статье основные факторы, влияющие на кредитный рейтинг (скоринг).

Одним из самых важных параметров кредитного рейтинга (скоринга) является наличие просрочки в кредитной истории. Просрочка — пропуск очередного платежа по кредиту. Просрочка характеризуется следующими параметрами:

• длительность просрочки – в БКИ Эквифакс, просрочки делятся по длительности так: до 6, от 6 до 30, от 31 до 60, от 61 до 90, свыше 90 дней и т.д.;

• сумма просрочки.

Просрочки бывают двух типов:

• Закрытая просрочка — платеж был внесён с опозданием, но всё-таки был внесён;

• Текущая просроченная задолженность — платеж не был внесён полностью и на текущий момент времени заёмщик не исполняет обязанности перед кредитором.

Просрочка до 6 дней может рассматриваться кредиторами, как техническая, которая была допущена в результате какого-то недоразумения. При этом длительные по времени просрочки, например, более 90 дней, расцениваются большинством банков негативно, хотя микрофинансовые организации могут предоставить таким потребителям займы. Подобное поведение заемщика свидетельствует о возникновении каких-либо затруднений, которые он не в силах решить для полного и своевременного исполнения своих обязательства перед кредиторами. Исключения при длительных просрочках может составлять длительная просрочка на незначительную сумму, например, на несколько рублей или копеек. Такая ситуация, с большей долей вероятности, связана с ошибкой и вряд ли может расцениваться как злой умысел заёмщика.

Текущая просроченная задолженность для большинства банков является стоп-фактором для выдачи кредита. Банк отказывает в кредите заёмщикам с текущей просроченной задолженностью в кредитной истории.

С просрочками связан такой фактор, как систематические просрочки — многократное допущение просрочек в одном или нескольких кредитах. Системный характер просрочек свидетельствует об отсутствии ответственного отношения заёмщика к своим обязательствам или частоте возникновения у него разных трудностей. Количество просрочек, необходимое для признания системного характера зависит от нескольких факторов: количество кредитов у заёмщика, период времени в течение которого допускаются просрочки.

Большое значение на кредитный рейтинг (скоринг) оказывают кредиты, информация о которых есть в кредитной истории заемщика.

Кредиты характеризуются:

• типом (потребительский, кредитная карта, авто, ипотека и т.д.);

• суммой;

• статусом активности (активный, закрытый, проданный коллекторам, рефинансированный и т.д.).

Так, заёмщики, которые имеют в наличии кредиты только на крупные суммы, ипотеку или автокредит являются для банков более серьёзными. Когда у заемщика большое количество кредитов на небольшие суммы, это может свидетельствовать о невозможности накопить даже незначительную сумму денежных средств. Важно отметить, что «крупность» кредитов различается от региона к региону.

Статус активности показывает выплачивает ли заёмщик в настоящий момент времени кредит или нет. А если не выплачивает, то почему перестал — успешно погасил, рефинансировал, не погасил, вследствие чего кредитор продал долг коллектору или списал его, как безнадежный долг. Всё это безусловно влияет на кредитный рейтинг (скоринг).

Просрочки и кредиты — не единственные факторы, влияющие на кредитный рейтинг (скоринг), но являются самыми основными.

Таким образом, по кредитной истории заёмщика можно много сказать о человеке, его поведении и жизненной ситуации. Именно поэтому кредитную историю называют финансовым досье. Кредитный рейтинг (скоринг) помогает понять заёмщику, как на него посмотрит кредитор, если для принятия решения проверит только кредитную историю, без учета дохода, работы и других факторов. В России существует несколько бюро кредитных историй, которые аккумулируют информацию о физических и юридических лицах по их кредитам. Кредитные бюро не связаны друг с другом, информация в них может быть как одинаковой, так и различаться. Поэтому и кредитный рейтинг (скоринг) в разных бюро может различаться. Кроме того, разные бюро используют разные методики оценки. Каждый гражданин может узнать свою кредитную историю и кредитный рейтинг (скоринг) обратившись напрямую в бюро кредитных историй.

Получить кредитную историю и узнать кредитный рейтинг (скоринг) из бюро кредитный историй Эквифакс можно после регистрации

Не забудьте поделиться этой статьей с друзьями в социальных сетях, а более интересную информацию о персональном кредитном рейтинге вы найдете в статье: Что такое персональный кредитный рейтинг и чем он отличается от скоринга?

Что такое кредитный рейтинг и почему россияне все чаще за него переживают

Какая ситуация на российском кредитном рынке?

Россияне все чаще пользуются кредитными продуктами. Так, например, по предварительным оценкам агентства Frank RG и аналитического центра Дом.РФ, в августе 2020 года в стране был зафиксирован рекордный объем ипотечных кредитов за всю историю рынка: было выдано 148 тыс. кредитов на общую сумму 375 млрд руб. Это на четверть больше, чем за аналогичный период прошлого года.

Несмотря на увеличивающийся спрос на рынке кредитования, многие россияне не могут получить ссуду. В 2019 году доля отказов по кредитным заявкам выросла на 4% по сравнению с 2018-м и достигла 41%. По данным НБКИ (Национального бюро кредитных историй), тенденция в основном обусловлена ростом в сегменте необеспеченных кредитов за счет заемщиков с низким значением кредитного рейтинга.

На заре розничного кредитования в России — в середине 2000-х годов — ссуду мог получить практически каждый. С тех пор банковский сектор столкнулся с несколькими кризисами, из-за которых он понес убытки, а также успел накопить данные кредитных историй, которые позволяют выявлять добросовестных и недобросовестных заемщиков. Сегодня кредитная история — важнейший фактор при принятии решения в одобрении или отказе заявления на выдачу займа.

Что такое кредитный рейтинг?

Персональный кредитный рейтинг (ПКР) — или скоринговый балл, или показатель финансового здоровья — формируется на основании всех записей вашей кредитной истории. Иными словами, он демонстрирует шансы заявителя оформить кредит или ипотеку в банке. По нему финансовые учреждения судят о добросовестности заемщика.

Сегодня разработана стандартизированная система оценки «кредитного качества» заемщиков. Кредитный рейтинг — это инструмент самостоятельной оценки своих возможностей для получения кредитных продуктов. Получая такой анализ, человек не только сразу понимает, насколько «качественной» является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать.

Как рассчитывается кредитный рейтинг?

Кредитный рейтинг формируется на основе:

Не стоит забывать, что под подозрение банков попадают не только заявители с низким скоринговым рейтингом, но и те, у кого вообще нет рейтинга. Это люди, которые никогда не брали кредит. Именно поэтому молодежи в возрасте 20-22 лет сложно получить заем. Оптимальный возраст для открытия кредитной истории — около 28-30 лет. Рекомендуется начать с открытия кредитной карты на небольшую сумму и вовремя возвращать средства, чтобы сформировать портрет добросовестного клиента.

Зачем нужен кредитный рейтинг?

Кредитный рейтинг не только упрощает выдачу займов. У него есть и другие преимущества.

Как выглядит показатель кредитного рейтинга?

Есть разные кредитные бюро, которые используют различные шкалы расчета кредитного рейтинга. Одна из них — шкала НБКИ, расчет производится от 300 до 850 баллов:

Средний кредитный рейтинг по стране в 2019 году составил 654 балла. Для сравнения: американцы, которые знакомы с этой системой с середины 1980-х годов, набрали немногим больше — 703 балла во втором полугодии 2019 года, по данным Experian. С ростом финансовой грамотности и интереса к кредитным продуктам средний показатель растет. Не так важно, какую шкалу использует кредитное бюро, важно, в какой зоне ты находишься — хороший показатель, средний или плохой — и понимать, как улучшить свой кредитный рейтинг.

Как узнать свой кредитный рейтинг?

Узнать кредитный рейтинг можно через сайт НБКИ. Система анализирует персональную кредитную историю и выдает числовой показатель от 300 до 850 баллов. Услуга бесплатна для пользователей.

Безвозмездно узнать свой кредитный рейтинг можно и на Сравни.ру — показатель рассчитывается совместно с ОКБ (Объединенное кредитное бюро) и НБКИ. Там же можно получить персональные рекомендации по тому, как улучшить рейтинг.

Платно услугу предоставляют различные организации-партнеры БКИ (бюро кредитных историй) и некоторые банки, например, «Сбер».

Если действовать через сайт Госуслуг, сценарий будет несколько отличаться — запросить персональный кредитный рейтинг напрямую там пока нельзя. В личном кабинете сайта Госуслуг можно подать запрос только на получение списка БКИ, где хранится ваша кредитная история. Два раза в год это можно делать бесплатно, услуга предоставляется в течение одного рабочего дня. Далее в каждом БКИ из списка на Госуслугах нужно самостоятельно запросить кредитный отчет — это можно сделать онлайн на сайтах самих бюро или в офисах этих БКИ. При этом скоринговый балл может быть включен в кредитный отчет бюро, а может предоставляться как отдельная услуга.

Как улучшить свой кредитный рейтинг?

Улучшить свой кредитный рейтинг можно следующим образом:

Сегодня более высокий кредитный рейтинг — это не просто повышенные шансы получить займ на более выгодных условиях. В перспективе двух-трех лет с учетом развития и трансформации в России традиционных финансовых продуктов этот показатель имеет все шансы стать более весомым. Так, в США кредитный рейтинг определяет финансовую надежность человека в целом и учитывается при совершении практически любой бытовой финансовой операции — например, при установлении арендной платы за квартиру. Поэтому следить за своим персональным баллом и улучшать его финансово грамотные россияне предпочитают уже сейчас.

Что такое кредитный рейтинг

Для обычного человека нет никакой разницы между кредитной историей и кредитным рейтингом. Однако эти схожие по сути понятия во многом отличаются.

Что такое кредитный рейтинг и кредитная история

Кредитная история (КИ) хранит все данные, касающиеся ваших займов: где, когда и в каком банке вы брали кредиты, есть ли действующие обязательства и сколько раз за всю жизнь вы обращались в банки и микрофинансовые организации (МФО) за кредитом.

В ней также хранятся сведения о судебных постановлениях и взысканиях (например, алиментов). Формируется специальными бюро (БКИ) — на момент написания статьи в России таковых насчитывалось восемь. Их данные внесены в реестр на сайте Банка России.

БКИ просто хранят ваши данные, а информацию для составления истории предоставляют банки и МФО. БКИ на основании этой информации присваивают каждому кредитный рейтинг, который формируется на базе истории и дает общее представление о заемщике — его надежности, кредитоспособности и обязательности. Он просчитывается в виде баллов: чем их больше, тем надежнее считается клиент и тем выше шанс получить одобрение на кредит.

Если говорить совсем просто, то кредитная история — это список закрытых и действующих кредитов и даты просрочек по платежам, а кредитный рейтинг — это оценка заемщика в целом за все время обращения в банки.

Кредитный рейтинг может повлиять на проценты по кредиту: чем он выше, тем ниже могут быть проценты.

Наконец, в некоторых случаях ваш личный кредитный рейтинг может запросить потенциальный работодатель — для оценки благонадежности и ответственности.

Как формируется рейтинг

Скоринговый балл, формируют БКИ. Система начисления баллов у каждого бюро своя, но в целом они похожи. Эти механизмы не регулируются законом и строятся на нескольких показателях:

Информация по кредитам хранится в разных бюро. Например, у Анны 4 действующих кредита. 2 крупных (на авто и ипотеку) она выплачивает без задержек, а 2 небольших (карта и кредит на покупку смартфона) она постоянно задерживает. Большие кредиты хранятся в бюро А, а мелкие в бюро В. Таким образом бюро А присвоит Анне высокий кредитный рейтинг, а бюро Б низкий.

Что означают баллы рейтинга

У каждого БКИ, как мы писали выше, своя система начисления баллов рейтинга. Суть ее сводится к одному — набрать как можно больше пунктов. Чем меньше баллов рейтинга, тем выше вероятность отказа в получении кредита.

Например, градация баллов может выглядеть так:

Чтобы получить большой кредит ( ипотеку ), нужно иметь хороший кредитный рейтинг выше 700 баллов. Может случиться такое, что при кристально чистой кредитной истории вам посчитали низкий рейтинг. Вероятно, это системная ошибка. Например, банк передал в БКИ неверную информацию, или, что гораздо хуже, на вас оформили кредит мошенники. Возможно, на это влияет хранящаяся в этом бюро КИ с «неудачным» кредитом, он-то и портит всю картину.

Если вы нашли неверную информацию в кредитной истории — срочно свяжитесь с бюро, которое предоставило отчет, и с банком, внесшим неверные сведения. Нужно составить заявление, которое бюро рассмотрит в срок до 30 дней и вынесет решение.

Если вы уверены, что в КИ ошибка, а бюро отказывается ее исправлять, то обращайтесь в суд.

На что влияет кредитный рейтинг

Кредитный рейтинг, если оценивать его объективно, сам по себе практически ни на что влиять не может. Это общая информация и для вас, и для банка. Вы с его помощью оцениваете свои шансы перед тем, как обратиться за крупным кредитом, в том числе ипотечным, а для банка это предварительная рекомендация и общая оценка заемщика. Перед тем, как одобрить кредит, сотрудники банка тщательно проверят уровень вашего дохода, попросят залог и много чего еще. Основной инструмент в этом случае — история. И чем она «чище», тем лучше для вас.

Кстати, кредитную историю всегда можно улучшить — было бы желание.

Хороший кредитный рейтинг поможет заемщику получить кредит: высокий балл имеет больший процент одобрения кредитов, в том числе и больших. Однако это не означает, что заемщик с низким уровнем непременно получит категорический отказ от банка. Кредит могут одобрить, но на менее выгодных условиях и с повышенной процентной ставкой. Кредитная история и рейтинг меняются после каждой операции с вашими кредитами. Информация о просрочке или пополнении в течение пяти дней передается от банка в БКИ и появляется в вашем профиле в течение суток.

Персональный кредитный рейтинг может косвенно повлиять на сумму кредита. Если речь идет об ипотеке, то в ваших же интересах показать наивысший балл в рейтинге: чем он выше, тем больше сумма будущего кредита.

Но рейтинг имеет рекомендательный характер, а решающий фактор — это кредитная история, и последнее слово всегда остается за банком, а не за БКИ.

Как узнать кредитный рейтинг

вам предоставят только список БКИ, где хранятся ваши данные, а саму кредитную историю здесь получить невозможно.

Дальше необходимо обратиться в нужное бюро с запросом. Сделать это можно несколькими способами:

По закону получить свою кредитную историю можно бесплатно дважды в год в каждом бюро, причем один раз — на бумаге. Делая выписку по КИ, многие бюро автоматически создают рейтинг. Если эта услуга не предусмотрена, нужно сделать отдельный запрос. Опять же, по закону бесплатно сделать это можно дважды в год.

На сайте НБКИ получить его можно бесплатно:

Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз,

— рассказал директор по маркетингу бюро Алексей Волков.

Некоторые бюро предлагают составлять кредитный рейтинг неограниченное количество раз за символическую плату от 40 до 100 рублей.

Как повысить кредитный рейтинг

Кредитный рейтинг повышается следом за улучшением истории. Есть работающие способы, и все они сходятся в том, что нужно грамотно и вовремя оплачивать кредитные обязательства.

Рефинансируйте несколько кредитов в один: это снизит кредитную нагрузку, упростит условия по договору и поможет держать оплаты под контролем.

Используйте кредитную карту со льготным периодом. Расходуйте лимит небольшими суммами на четверть или чуть больше и возвращайте деньги вовремя. Отсутствие просрочек поможет повысить рейтинг.

— заявил директор по маркетингу НБКИ Алексей Волков.

Низкий рейтинг — это не приговор и не пожизненный отказ в займах, а рекомендация для банков. Кредит могут одобрить при соблюдении ряда условий. Например, если предоставить залог или справку о доходах. Помните, что, постепенно улучшая кредитную историю, вы сможете повысить и рейтинг.

Выберите цель, на которую вам нужны деньги, оцените свои финансовые силы и подберите кредит на выгодных условиях. Своевременная оплата по обязательствам поможет улучшить кредитную историю и рейтинг.

А удобный калькулятор от Совкомбанка поможет сделать правильный выбор: определитесь с видом кредита, суммой и сроком, а программа покажет сумму ежемесячного платежа.

Совкомбанк предлагает готовое решение по улучшению кредитной истории. Это трехэтапная программа «Кредитный доктор» — вы берете деньги под небольшой процент, вовремя возвращаете, пользуетесь выгодами карты Халва и восстанавливаете КИ.