какими налогами облагается больничный лист 3 дня за счет работодателя

Когда пособие по нетрудоспособности облагается страховыми взносами

Правила начисления пособия

Оплата дней болезни производится исходя из среднего заработка сотрудника по формуле:

Среднедневной заработок определяется по данным о доходах сотрудника за два года, которые предшествовали году начала больничного. То есть при расчете оплаты больничного в 2020 г. необходимо взять данные за 2017 и 2016 годы. Определяется средний дневной доход по формуле:

В расчетную базу включаются выплаты сотруднику, с которых были исчислены страховые взносы. Причем сумма дохода не может превышать предельную величину, установленную для исчисления страховых платежей в ФСС.

Предельная величина выплат

Процент оплаты вычисляется исходя из трудового стажа сотрудника. При стаже менее пяти лет процент оплаты составит 60 %, от 5 до 8 лет — 80 %, свыше 8 лет — 100 % среднего заработка. Если стаж работника менее 6 месяцев, то оплата производится исходя из МРОТ.

Первые три дня болезни оплачиваются за счет работодателя, а последующие — за счет средств ФСС.

Если организация доплачивает сотрудникам до среднего заработка за дни болезни

Таким образом, если доходы сотрудника намного превышают предельные величины, включаемые в расчет среднего заработка, или его стаж не достиг 8 лет, то потери доходов в дни болезни могут оказаться довольно значительными.

В целях социальной поддержки работников компания может для всех либо для некоторых из них установить доплату до среднего заработка в случае болезни.

Такую меру поддержки необходимо обязательно прописать либо в коллективном договоре, либо в трудовом договоре каждого сотрудника. Это позволит учесть такую доплату в расходах при исчислении налога на прибыль.

Страховые взносы с больничных

При начислении пособия по нетрудоспособности возникает вопрос: платятся ли страховые взносы с больничного?

Если компания выплачивает пособие в установленном законодательством размере, то таким видом обязательных платежей выплата не облагается (пп. 1 п. 1 ст. 422 НК РФ ). При этом не облагается и пособие, выплачиваемое за счет средств ФСС, и пособие, выплачиваемое за первые три дня болезни за счет предприятия.

Кроме того, на сумму, выплачиваемую за счет ФСС, можно уменьшить размер взносов, перечисляемых в бюджет на социальное страхование в связи с временной нетрудоспособностью и материнством.

Если же компания установила доплату по листку нетрудоспособности до среднего заработка, то с суммы доплаты необходимо исчислить страховые взносы и перечислить их в бюджет.

Другие удержания и начисления

Независимо от того, больничный облагается страховыми взносами или нет, с него нужно исчислить, удержать и перечислить в бюджет НДФЛ.

Еще один распространенный вид удержания — алименты. Они удерживаются из пособий по болезни, поскольку не являются выплатой, на которую не может быть обращено взыскание по исполнительному листу (п. 9 ч. 1 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ).

Удерживаются ли профсоюзные взносы с больничного листа, устанавливается решением руководства профсоюзной организации. Устанавливается такой порядок внутренними документами профсоюза. Как правило, больничные листы освобождаются от обложения профвзносами. Этот порядок соответствует Постановлению Генерального Совета ФНПР от 29.05.1997 № 3-1, устанавливающему типовые правила уплаты и распределения профвзносов.

Прямые выплаты: учет больничных, что делать, если ФСС «аннулировал» больничный лист?

Больничный лист — официально «листок нетрудоспособности» — документ, который подтверждает, что сотрудник болеет, не можете работать, и ему положена компенсация (пособие по временной нетрудоспособности). Больничный лист может быть бумажным или электронным. В 2021 году по всей стране действует система прямых выплат, казалось проблем с расчетами будет меньше. Но в некоторых случаях ФСС может отказать в выплате пособия и работодателю придется внести ряд изменений в отчетность и учет.

Обязанность начислять и своевременно перечислять страховые взносы в полном объёме, рассчитывать и выплачивать пособие по временной утрате трудоспособности, возложена на страхователей — юридических и физических лиц, имеющих наемных работников, согласно статье 4.1 Федерального закона РФ № 255-ФЗ. Через механизм выплат (ст. 6 Федерального закона от 29.12.2020 № 478-ФЗ) можно осуществлять выплату следующих пособий:

У работников нет выбора, они в любом случае теперь смогут получать эти пособия только напрямую из ФСС России путем перечисления на свой банковский счет, указанный в заявлении либо в реестре сведений или через организацию федеральной почтовой связи или иную организацию по заявлению сотрудника (его представителя).

Что касается работодателей, то согласно ч. 3 ст. 5 Федерального закона от 03.07.2016 № 243-ФЗ с 1 января 2021 года они лишаются права уменьшать исчисленные страховые взносы на соответствующие суммы пособий. Нормы, дающие право это сделать (п. 2 и 9 ст. 431 НК РФ), утратили силу с 1 января 2021 года.

Порядок выплаты пособия

ФСС оплачивает в полном размере листки нетрудоспособности, выданные по следующим основаниям:

Страхователь же из собственного кармана оплачивает только 3 первых дня пособия по временной нетрудоспособности в случае болезни самого работника, не связанной с травматизмом, за остальные дни Фонд социального страхования рассчитывается с застрахованным лицом напрямую, как выяснили чуть выше.

Обязанности работодателей в части оплаты больничных листов теперь будут сводиться к выполнению следующих действий:

Инструкция для работника при получении пособия по временной нетрудоспособности:

Учет пособий по временной нетрудоспособности у работодателя

По большому счету зона ответственности Работодателя по учету и расчету пособий сведена лишь к суммам за первые 3 дня болезни, которые должны быть соответствующим образом отражены в учете и отчетности в госорганы по выплатам сотрудникам. Давайте разбираться.

Налоги и взносы с выплат по больничному

Пособия по временной нетрудоспособности не облагаются страховыми взносами на обязательное пенсионное, медицинское и социальное страхование, в т.ч. взносами на травматизм (пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона от 24.07.1998 № 125-ФЗ).

Однако НДФЛ должен быть исчислен и удержан со всей суммы пособия. То есть перед перечислением пособия работнику из оплаты больничного вычитается подоходный налог. И работнику выплачивается пособие за минусом НДФЛ.

Как отразить в учете выплаты по больничным листам

В бухгалтерском учете работодателя подлежит отражению только информация о пособиях за первые три дня нетрудоспособности, начисленных им за счет собственных средств.

В расчетную ведомость для начисления заработной платы включается, соответственно, только сумма пособия по временной нетрудоспособности, начисленная за счет средств работодателя.

Начисление пособия по временной нетрудоспособности за первые три дня в 2021 году, как и раньше, отражается по кредиту счетов учета затрат 20 (23, 25, 26, 44. ) в корреспонденции с дебетом счета 70. Выплата этого пособия отражается по дебету счета 70 в корреспонденции со счетами учета денежных средств. Удержание НДФЛ с исчисленных сумм отражается записью по дебету счета 70 в корреспонденции со счетом 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДФЛ»:

Дебет 20 (23, 25, 26, 44. ) Кредит 70

начислено пособие по временной нетрудоспособности за первые три дня болезни

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

с суммы пособия по временной нетрудоспособности за первые три дня болезни удержан НДФЛ

Дебет 70 Кредит 51 (50)

выплачено пособие по временной нетрудоспособности за первые три дня болезни

Как и в каких отчетах отражаются суммы по больничному

Отчет по форме 6-НДФЛ

Так как данное пособие облагается НДФЛ, то работодатель начиная с отчетности за 2021 год отражают данные суммы в форме 6-НДФЛ.

Законодательство рекомендует работодателям выплачивать больничные пособия одновременно с зарплатой, но в справке 6-НДФЛ данные платежи и налоговые отчисления по ним должны учитываться раздельно.

НДФЛ на зарплату, по закону, должен быть перечислен уже на следующий рабочий день после выплаты. А вот налог с больничных выплат перечисляется не позже последнего дня месяца, в который больничный был оплачен.

Выплатить пособие можно и раньше, чем наступит ближайший день выплаты зарплаты, это не запрещено.

Заполнение Раздела 1

В поле 020 будет указана сумма налога, удержанная за налоговый период с дохода всех физических лиц. То есть, в данной строке будет отражена сумма НДФЛ не только с зарплаты, но и с других доходов, облагаемых налогом, в том числе с больничного.

В поле 021 указывается дата, когда должен быть уплачен налог с больничного в ФНС. Напомним, уплатить налог с больничного нужно не позже последнего дня месяца, когда сотрудник получил выплату. А в поле 022 — сумма налога.

Заполнение раздела 2

В разделе 2 новой формы отчёта включаются данные, действовавшие в разделе 1 прошлой формы 6-НДФЛ. То есть, тут указываются общие суммы дохода физических лиц, включая больничные выплаты.

Так, больничный будет отражён в строках 110 и 112 в виде суммы дохода, начисленного всем физическим лицам. В строке 140 — сумма исчисленного налога со всех доходов.

Также в разделе 2 больничный отражается в строке 160 в виде суммы удержанного налога с доходов физлиц, количество которых указывается в 120 строке.

РСВ

При заполнении РСВ выплаты, не облагаемые страховыми взносами в соответствии со статьей 422, коими и являются пособия по временной нетрудоспособности сотрудников, подлежат отражению в соответствующих строках подразделов 1.1, 1.2, приложения 2, и др.

Заполнению подлежит строка 030 в приложении 2 раздела 1 — по ней отражается сумма выплаченных пособий за первые три дня болезни за счет работодателя, которые не облагаются страховыми взносами, соответственно, в строке 050 облагаемая база будет уменьшена на эту сумму.

Поэтому в РСВ отражаем пособие за счет работодателя сначала в общей сумме доходов, а потом среди необлагаемых.

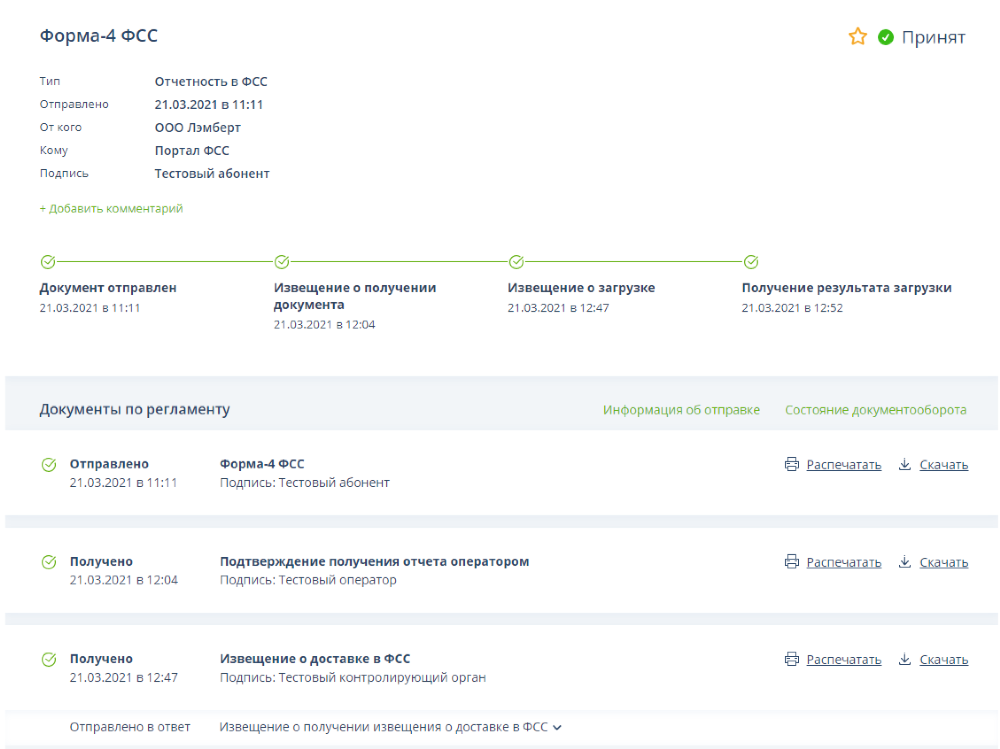

Аналогично в 4-ФСС

Отражаете эти суммы за первые три дня болезни в строке «Суммы, не подлежащие обложению страховыми взносами в соответствии со статьей 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ».

Чтобы проверить контрольные соотношения и убедиться в отсутствии ошибок в отчетах, лучше использовать специальную программу. Сервис «Онлайн-Спринтер» успешно справляется с этой задачей. Вы сможете контролировать отправку, доставку и принятие каждого отчета. При необходимости сформируете корректировку на основании ранее сданной отчетности или ответите на требование о предоставлении подтверждающих документов.

Больничный проверяет ФСС

Больничный лист оформляется в соответствии с приказом Минздравсоцразвития РФ от 26.04.2011 № 347н Об утверждении формы бланка листка нетрудоспособности. Порядок выдачи больничного регулируется приказом Минздравсоцразвития России от 29.06.2011 № 624н (ред. от 24.01.2012, с изм. от 25.04.2014) Об утверждении Порядка выдачи листков нетрудоспособности.

Поскольку расходы на выплату вышеуказанных пособий осуществляются за счет средств ФСС, именно этот контрольный орган проводит проверку соблюдения правил выдачи листков нетрудоспособности, регламентированных Порядком № 624н.

При проверке специалистом ФСС документации на выплату пособия по временной нетрудоспособности может случиться так, что в выплате пособия Фонд откажет.

Например причиной «аннулирования» больничного могут стать следующие:

1. Несвоевременное обращение работника. Согласно статье 12 закона № 255-ФЗ неоплачиваемый больничный — листок, предъявленный комиссии по социальному страхованию спустя 6 месяцев после даты закрытия. Уволенный и нетрудоустроенный сотрудник имеет право обратиться к бывшему работодателю в течение месяца.

2. Совершение преступления. Факт предусматривает наступление болезни вследствие признанного судом умышленного причинения вреда здоровью или попытки суицида не в результате психического расстройства.

3. Неправильное оформление документа. Приказ Минздравсоцразвития РФ от 29.06.2011 № 624 определил единые правила для заполнения листков нетрудоспособности. Несоблюдение норм выполнения медицинскими учреждениями не освобождает юридических и физических лиц от начисления финансовых санкций страховщиком.

4. Нарушение порядка выдачи. Норма касается продления более, чем на 30 дней без заключения врачебно-квалификационной комиссии, выдачи «задним числом» или выписке документов частными клиниками, не имеющими соответствующих лицензий.

5. Сотрудничество по договору подряда. Отношения между сторонами носят гражданско-правовой характер, отчисления в соцстрах предприятие не производит (работник не является застрахованным лицом) и некоторые иные причины.

Что делать работодателю с отчетами, налогами и взносами в случае отказа?

Согласно официальной позиции Минфина (которая доведена до сведения территориальных органов ФНС Письмом от 22.09.2017 № ЕД-4-15/19093) суммы начисленных работнику выплат, которые не являются страховым обеспечением по обязательному социальному страхованию (по причине непринятия территориальным органом ФСС по результатам проверки), подлежат обложению страховыми взносами в соответствии с гл. 34 НК РФ в общеустановленном порядке (Письмо от 01.09.2017 № 03‑15‑07/56382).

Попросту это значит, что выплаченные пособия не имеют статуса пособий по временной нетрудоспособности и возникает обязанность обложения таких сумм страховыми взносами на общих основаниях.

И в данной ситуация целесообразно поступить следующим образом:

Проводки в учете будут такие:

СТОРНО Д 20 (23, 25, 26, 44) — К 70

Сторнировано пособие за первые три дня болезни работника

Пособие по «аннулированному» ФСС больничному отражено как прочая выплата

Д 91 — К 69 субсчета отдельных взносов

Начислены страховые взносы

Д 91 — К 69 субсчет «Пени, штрафы по взносам»

Начислены пени по опоздавшим в бюджет взносам

Д 69 субсчета по взносам и пени в ФСС и ФНС К 51

Перечислены взносы, пени по взносам в бюджет

Итоги

Бывает ФСС «аннулирует» больничный. В этом случае работодателю предстоит корректировать учет и отчетность в бюджет на суммы выплаченных пособий. Однако в связи с введением механизма прямых выплат оперативно решаются вопросы получения средств работником и проверки документов, дающих право на исчисление и выплату пособия по временной нетрудоспособности, что несомненно сглаживает такие моменты, которые достаточно часто встречались при зачетной системе и негативно отражались на работодателе.

Раньше ФСС мог проверить больничные листки по прошествию достаточно большого промежутка времени и при отказе в признании больничного работодатель попадал сразу на крупную сумму взносов (ведь многие проводили зачет), плюс выплаченные суммы становились объектом обложения взносами. Следовательно работодатели «попадали» на существенные пени и штрафы.

Изменения 2021 года сделали систему взаимодействия между государством, работодателем и работником по поводу оплаты пособий мобильной, удобной и наиболее эффективной.

Оплата больничных работодателем в 2021 году: новые обязанности для организаций

Новые обязанности работодателей в 2021 году по оплате больничных

С 2021 года все без исключения регионы перешли на прямые выплаты социальных пособий из средств ФСС. Зачетный механизм при исчислении взносов на обязательное социальное страхование был упразднен (Федеральный закон № 243-ФЗ от 03.07.2016).

По новым правилам работодатели выплачивают своим работникам больничные пособия только за первые 3 дня временной нетрудоспособности (ч. 2 ст. 3 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»). За все последующие дни больничного деньги работникам будут поступать непосредственно из регионального отделения ФСС (п. 11 Постановления Правительства РФ от 30.12.2020 № 2375).

Выплачивать пособие за весь период больничного листка работодателям больше не потребуется. Соответственно, не потребуется и представлять заявления на возмещение/зачет выплаченных сотрудникам пособий. Все страховые взносы в ФСС работодатели будут уплачивать в полном объеме без возможности их уменьшения на величину выплаченных в пользу работников больничных пособий. При этом обязанность по оплате сотрудникам первых 3 дней временной нетрудоспособности сохраняется за работодателями в полном объеме. Возмещать работодателям эти деньги ФСС по-прежнему не будет.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. С 2021 года все регионы перешли на прямые выплаты социальных пособий из средств ФСС. Зачетный механизм при исчислении взносов на обязательное соцстрахование был упразднен.

2. С 2021 года работодатели выплачивают своим работникам больничные пособия за первые 3 дня временной нетрудоспособности. Все последующие дни больничного оплачивает ФСС.

3. Работодатель должен получить от работника документы, необходимые для назначения и выплаты больничного пособия, рассчитать и выплатить пособие за первые 3 дня, сформировать и представить в ФСС комплект документов для выплаты пособия за весь последующий период временной нетрудоспособности.

4. Работодатель обязан назначить сотруднику пособие по временной нетрудоспособности в течение 10 календарных дней со дня обращения сотрудника за пособием.

5. Пособие за первые 3 дня болезни работодатель должен перечислить сотруднику в ближайший после назначения пособия день, установленный для выплаты зарплаты.

6. В течение 5 рабочих дней с момента обращения сотрудника за получением больничного пособия работодателю нужно сформировать и направить в ФСС полный комплект документов для назначения и выплаты этого пособия.

7. ФСС обязан выплатить свою часть пособия в течение 10 календарных дней с момента поступления в фонд документов от работодателя.

8. Несоблюдение сроков для передачи документов в ФСС грозит работодателю штрафом от 300 до 500 рублей.

Сам порядок расчета больничных пособий по большей части не изменился. В 2021 году пособия также рассчитываются, исходя из среднего дневного заработка сотрудника и количества дней временной нетрудоспособности, подтвержденного больничным. Единственное изменение здесь состоит в том, что теперь больничное пособие за полный месяц не может быть меньше МРОТ (Федеральный закон от 29.12.2020 № 478-ФЗ). Если пособие в расчете за полный месяц окажется ниже данной величины, то его нужно будет выплатить в размере, исчисляемом исходя из МРОТ. В этих целях действующий МРОТ делится на количество календарных дней месяца и умножается на количество календарных дней, приходящихся на время болезни.

При этом работодатели должны рассчитать пособие только за первые 3 дня болезни работника. Расчет оставшейся части пособия произведет ФСС на основании сведений, поступивших от работодателя. Для этого работодателям нужно получить от работника заявление, больничный лист и направить их вместе со сведениями о заработке сотрудника в ФСС.

С учетом вышеуказанных изменений обязанности работодателей в части оплаты больничных листов теперь будут сводиться к выполнению следующих действий:

Какие документы работодатель должен получить от работника для назначения больничного пособия

Поскольку в 2021 году оформление больничных пособий осуществляется через работодателей, именно на них возлагается обязанность по получению от работников сведений и документов, необходимых для назначений этих пособий.

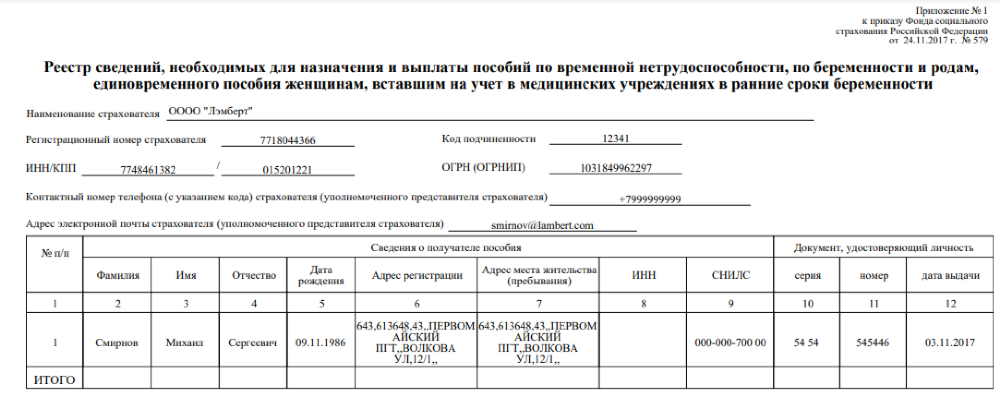

Заявление заполняется работником по форме, утв. приказом ФСС РФ от 24.11.2017 № 578 (Приложение № 1). В заявлении в обязательном порядке указывается способ перечисления больничного пособия – на банковскую карту «Мир», на банковский счет или почтовым переводом.

К заявлению прикладывается оригинал больничного листка (номер электронного больничного), предоставленный работником. Причем к оплате принимаются больничные листки, с момента оформления которых прошло не более 6 месяцев (п. 17 Постановления Правительства РФ от 30.12.2020 № 2375).

Работодатель заполняет только свою часть больничного листка. То есть указывает в нем сведения об организации и самом работнике, средний заработок сотрудника для начисления пособия, средний дневной заработок, а также сумму пособия за первые 3 дня больничного.

Поля больничного «За счет средств Фонда социального страхования Российской Федерации» и «ИТОГО начислено» работодателем не заполняются – их заполнят в ФСС. Электронный больничный листок заполняется работодателем в аналогичном порядке (п. 11 постановления Правительства РФ от 16.12.2017 № 1567).

Получив от работника все нужные документы, работодатель осуществляет расчет и выплату пособия за первые 3 дня больничного, формирует пакет документов для оплаты больничного за оставшийся период и направляет его в ФСС.

Выплата пособия за первые 3 дня больничного

Работодатель обязан назначить сотруднику пособие по временной нетрудоспособности в течение 10 календарных дней со дня обращения сотрудника за его получением.

Само пособие за первые 3 дня болезни работодатели обязаны перечислять на зарплатные карты своих сотрудников в ближайший после назначения пособия день, установленный для выплаты зарплаты (ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ).

Законодательство не обязывает работодателей оформлять для перечисления пособия отдельный платежный документ. И больничное пособие, и зарплату (аванс) можно перечислить на банковскую карту сотрудника одной платежкой, указав в ней соответствующие типы назначения платежа.

При этом с выплаченного работнику пособия работодатель должен удержать и уплатить в бюджет НДФЛ. НДФЛ перечисляется в бюджет не позднее последнего дня месяца, в котором было выплачено больничное пособие (абз. 2 п. 6 ст. 226 НК РФ).

Оставшуюся часть пособия работнику рассчитывает и перечисляет уже региональное отделение ФСС. Для этого работодатель обязан своевременно направить в фонд полный комплект документов, необходимых для назначения и выплаты больничного пособия.

Передача в ФСС документов для выплаты больничного пособия

С момента обращения сотрудника за получением больничного пособия у работодателя есть 5 рабочих дней для того, чтобы сформировать и направить в ФСС полный комплект документов для назначения и выплаты этого пособия (п. 3 Постановления Правительства РФ от 30.12.2020 № 2375).

В число таких документов входят заявление, больничный листок, сведения о среднем заработке сотрудника для расчета больничного и опись этих документов.

Форма представления в ФСС вышеуказанных документов и сведений зависит от количества сотрудников, работающих у работодателя. Работодатели со среднесписочной численностью сотрудников до 25 человек включительно могут направить эти документы заказным письмом. Если же численность сотрудников работодателя превышает 25 человек, то вместо пакета документов он направляет в ФСС электронный реестр сведений (п. 4 положения, утв. постановлением Правительства РФ от 21.04.2011 № 294).

Оставшуюся часть пособия ФСС выплатит работнику в течение 10 календарных дней с момента поступления в фонд документов или реестра сведений от работодателя. Пособие перечислят на банковский счет или через организацию федеральной почтовой связи по выбору самого сотрудника.

Как отвечает работодатель за несвоевременную передачу больничных в ФСС

Если работодатель в течение 5 рабочих дней после получения от работника всех необходимых документов для назначения больничного пособия не передаст эти документы в ФСС, его могут привлечь к административной ответственности.

Законодательство предусматривает административную ответственность за непредставление и несвоевременное представление в ФСС документов и сведений, необходимых для назначения и выплаты больничного пособия.

Ответственность за это правонарушение работодатели несут по ч. 4 ст. 15.33 КоАП РФ (нарушение порядка и сроков представления документов в территориальные органы ФСС). В соответствии с данной статьей несоблюдение 5-дневного срока подачи в ФСС необходимых документов влечет наложение штрафа на руководителя и главного бухгалтера организации-работодателя в размере от 300 до 500 рублей.