какой брокерский счет лучше открыть в сбербанке инвестиционный или самостоятельный

Сбербанк брокерский счет: тарифы Самостоятельный или Инвестиционный — какой выбрать?

Сбербанк — один из крупнейших брокеров России. Он предлагает частным инвестором дистанционное заключение договора и удобные инструменты для совершения операций на фондовом рынке, включая торговый терминал и приложение. Но при открытии брокерского счета нужно сразу решить, какой тариф выбрать. На выбор предлагаются в Сбербанке ТП: «Самостоятельный» и «Инвестиционный». Рассмотрим особенности каждого из них, чтобы было проще принять правильное решение.

Преимущества и недостатки тарифа Инвестиционный

По умолчанию проанализировать тарифы «Инвестиционный» и «Самостоятельный», а затем сделать их сравнение в Сбербанке предлагается самому клиенту. При подаче заявки на открытие брокерского счета нужно выбрать один из этих вариантов. Это может запутать, особенно начинающих инвесторов. Конечно, можно оставить все по умолчанию и тогда автоматически брокер установит ТП «Инвестиционный». Это не плохой выбор, но стоит изучить все плюсы и минусы данной схемы тарификации.

Тарифный план «Инвестиционный» ориентирован на тех, кто хочет вкладывать средства, опираясь на мнение профессиональных аналитиков. В него входит подписка на регулярную рассылку с инвестиционным дайджестом. В нем можно найти идеи от команды Сбербанка по вложению средств на российском и международном фондовых рынках.

Дополнительно клиенты со статусом квалифицированного инвестора и ТП «Инвестиционный» получают доступ к порталу Sberbank Investment Research. На нем можно найти обзоры финансовых инструментов от аналитиков Сбербанка.

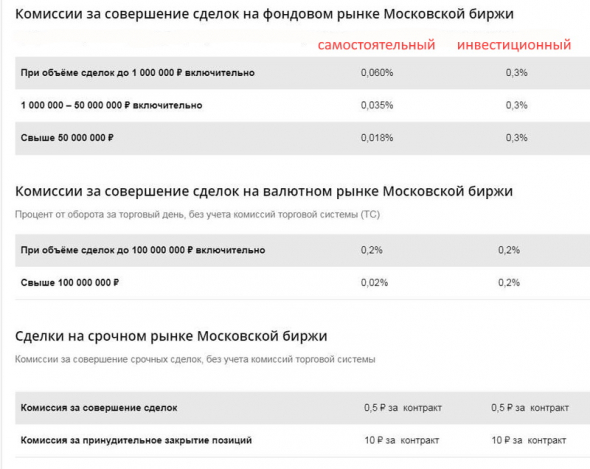

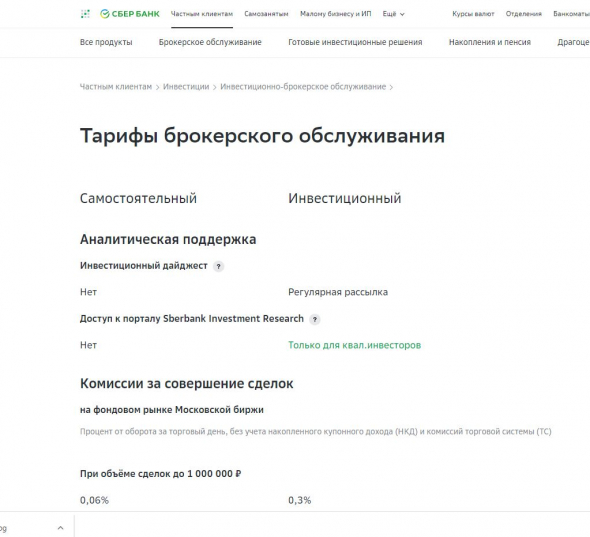

Минус у тарифного плана только один — он обойдется дороже, чем ТП «Самостоятельный». Например, вне зависимости от оборота на ТП «Инвестиционный» комиссия за сделку на фондовом рынке Московской биржи составит 0,3%, а на тарифе «Самостоятельный» она будет колебаться в пределах 0,018–0,06%.

При этом часть тарифов для обоих тарифных планов будет одинаковыми. Например, как на ТП «Самостоятельный», так и на тарифе «Инвестиционный» клиенту не придется платить за открытие брокерского счета и подключение к терминалу QUIK. Не придется инвестору оплачивать и услуги SMS-информирования, в т. ч. для доставки кодов подтверждения операции на площадке.

Преимущества и недостатки тарифа Самостоятельный

Тариф «Самостоятельный» не предусматривает доступа к сервисам информационной поддержки. Даже клиенты со статусом квалифицированного инвестора на нем не получат доступа к аналитике от Сбербанка или инвестиционным идеям в регулярном дайджесте. Это главный минус тарифного плана.

Зато открывая Сбербанк инвестиционный или брокерский счет ТП «Самостоятельный» позволит экономить на комиссиях. Они окажутся существенно выгоднее для клиента.

Отзывы пользователей о тарифах

В отзывах пользователи чаще всего сравнивают платформы в целом и достаточно редко доходят до анализа тарифных планов. Большинство авторов в целом положительно оценивают работу Сбербанка как брокера и в качестве плюсов отмечают следующие:

- высокая надежность; наличие приложения для простого управления портфелем с мобильного устройства; приемлемые комиссии; возможность вывода дохода от ИИС на отдельный счет.

Минусов пользователи у брокера также отмечают немало. Чаще всего они относятся к качеству поддержки и работе программного обеспечения. Связаться со специалистами Сбера весьма проблематично, а помочь по телефону они чаще всего ничем не могут. А приложение, созданное в банке, нередко вылетает у пользователей или работает неправильно. Конечно, проблемы устраняются, но часто для этого приходится ждать весьма долго.

В немногочисленных отзывах пользователей, содержащие мнение о тарифах, чаще всего рекомендуется выбирать ТП «Самостоятельный». Большинство клиентов не оценили информационную поддержку от Сбера и считают, что за нее переплачивать нет смысла.

Какой выбрать?

Проанализировав «Инвестиционный» или «Самостоятельный» тарифы Сбербанка, какой выбрать решить может быть все равно достаточно сложно. В общем случае ТП «Инвестиционный» рекомендуется только тем, кто хочет вкладывать деньги на основе советов профессиональной команды Сбера и не собирается совершать множество операций с бумагами. Например, он подойдет тем, кто хочет купить бумаги сразу на несколько лет и затем только получать прибыль.

В остальных случаях оптимальным будет открытие брокерского счета с тарифом «Самостоятельный». На нем ниже комиссии, что особенно ощутимо при большом числе операций с бумагами и их частом проведении. Но при этом придется самостоятельно искать всю необходимую информацию для принятия решения.

Выбирая «Инвестиционный» или «Самостоятельный» тариф Сбербанка для брокерского счета, стоит понимать, что у них немного различий. Главные из них — размеры комиссии и доступ к сервисам информационной поддержки. Если советы по вложению средств не требуются и планируется все решения принимать исключительно самостоятельно, лучше будет воспользоваться тарифным планом «Самостоятельный» и сэкономить деньги.

Видеообзор

Какой тариф выбрать при открытии брокерского счета в СБЕРЕ-САМОСТОЯТЕНЛЬНЫЙ или ИНВЕСТИЦИОННЫЙ?

Мои друзья, знакомые, узнав, что я инвестирую в акции через СБЕР, стали тоже делать первые шаги в мир инвестиций, открывать свои брокерские счета. Но, у них сразу же возник вопрос-при открытии счета перед ним было два вариант:

1. Брокерский счет с тарифом САМОСТОЯТЕЛЬНЫЙ

2. Брокерский счет с тарифом ИНВЕСТИЦИОННЫЙ

И они спрашивали меня, какой же счет лучше открыть.

Давайте разберемся, действительно, какой из этих тарифов выгоднее обычному среднестатистическому долгосрочному инвестору!

Если зайти на официальный сайт СБЕРА и посмотреть подробное описание двух тарифов, то можно увидеть вот такую табличку с параметрами

Из этих параметров нас, как инвесторов, интересует прежде всего комиссия за совершение сделок. Давайте посмотрим на комиссию по двум тарифам, которую СБЕР взимает с нас, когда мы покупаем акции:

Итак, сразу видим, что комиссия на тарифе САМОСТОЯТЕЛЬНЫЙ 0.06%, а это в 5раз. ниже, чем на тарифе ИНВЕСТИЦИОННЫЙ, где ставка 0.3%!

Может показаться, что это мелочи, сотые доли процентов, но, комиссию называют врагом сложного процента. И со временем эти доли процентов выльется в весомые суммы, которые будут мешать и тормозить эффект сложного процента и вы будете недополучать существенную прибыль.

Поэтому, отвечая на вопрос-КАКОЙ ТАРИФ ВЫБРАТЬ ПРИ ОТКРЫТИИ БРОКЕСКОГО СЧЕТА В СБЕРЕ? Ответ очевиден-тариф САМОСТОЯТЕЛЬНЫЙ!

Но не все так просто, это же СБЕР!

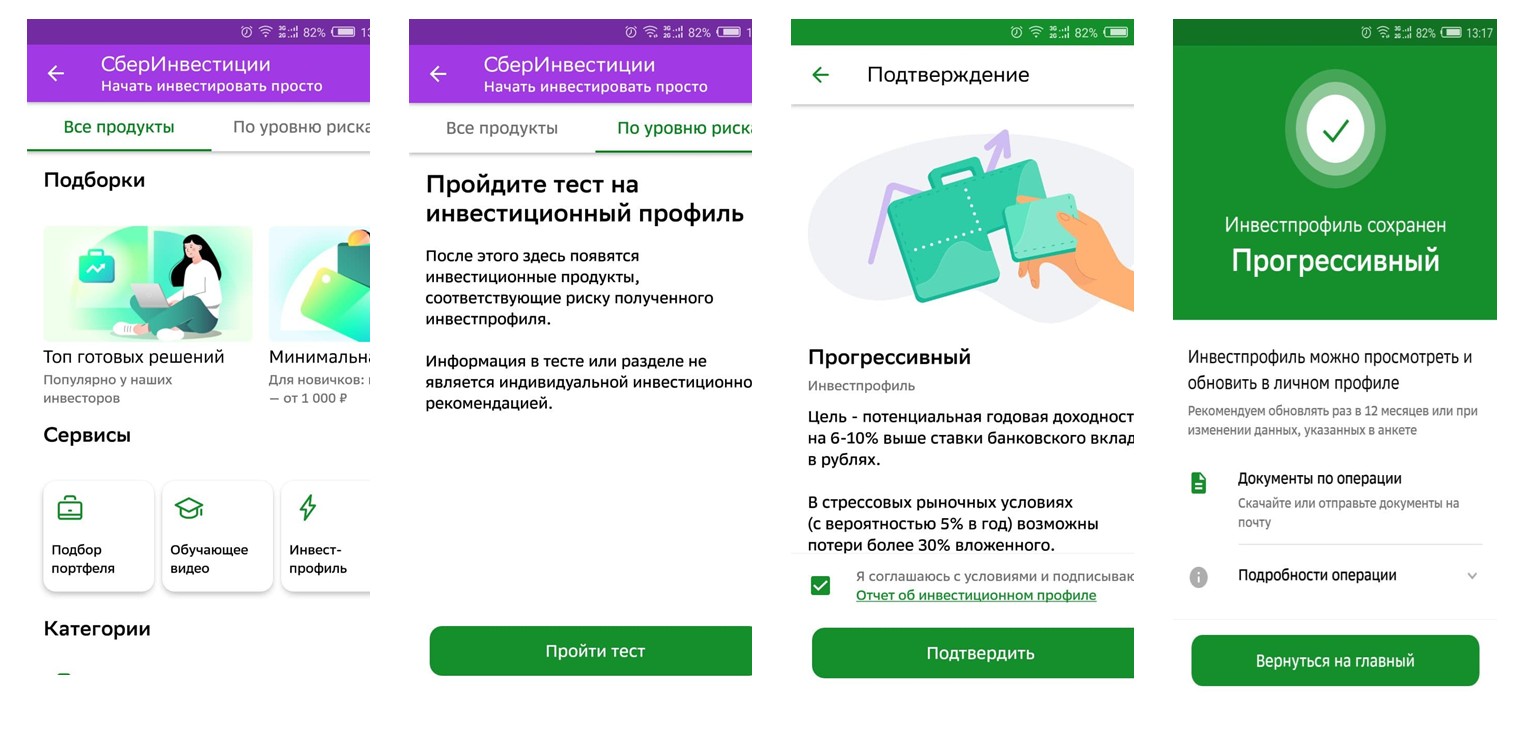

Есть нюанс. При открытии брокерского счета через СбербанкОнлайн, вам не предлагают выбор, а по умолчанию открывают счет с тарифом ИНВЕСТИЦИОННЫЙ. А мы помним, что комиссия на нем в 5 раз выше. И чтобы изменить тариф, вы должны самостоятельно в настройках вашего брокерского счета подать заявление на смену тарифа.

Более подробно сравнение счетов можно посмотреть в видео на моем канале:

Сбербанк Инвестор честный отзыв: анализ приложения. Брокерский счет и ИИС в Сбербанке

Как завести счет или ИИС в Sberbank online и работать со Сбербанк Инвестор? Реально ли заработать на этом? Достойно ли внимания сотрудничество со Sberbank брокером или лучше остановиться на другом варианте? В данной статье мы рассмотрим личный опыт Киры Юхтенко, практикующий инвестор, который покупал облигации и ETF на Мосбирже через софт Сбербанк Инвестор. Параллельно сравним программу с Тинькофф Инвестиции.

Алгоритм открытия счета

Существует три варианта:

Кнопка для открытия счета на сайте спрятана. Рассмотрим алгоритм действий:

Обратите внимание, что компания предоставляет на выбор тип рынка:

Сбербанк Инвестор: тарифы

Сбербанк предлагает определиться с тарифом:

Лучше остановиться на втором тип, комиссии нормальные, особенно после сентября 2019 года, когда была отменена комиссионная издержка за депозитарное обслуживание. На этом тарифе на фондовом рынке, комиссия на сумму до 1 млн. рублей за день 0,6%, на валютном Мосбиржи комиссия при объеме сделок до 100 млн рублей 0,2%. На срочном платим 50 копеек за контракт и 10 за принудительное завершение сделки.

Далее потребуется решить, готовы ли вы давать ценные бумаги в долг, для того чтобы Сбербанк использовал овернайт. Пользователь получает за предоставление активов дополнительный доход, около 2% годовых, но таким образом ваши ценные бумаги пребывают в более рискованном положении. Если Сбербанк обанкротиться, назад их можно не получить, каждый выбирает для себя. И далее потребуется решить, будете ли вы использовать заемные средства. Если вы хотите себя оградить от лишних соблазнов при наличии торгового плеча, галочку можно снять.

Sberbank сразу моментально открывать ИИС. Помним что один пользователь − один счет. Если счет имеется, но у другой организации, нужно галочку убрать, чтобы избежать штрафов.

Далее вам высылают код договора − это логин для вхождения в персональный кабинет брокерского сервиса Сбербанк.

Нужно понимать, что инвестировать можно с нескольких инструментов: классический QUIK или веб-версия/мобильная, приложение Сбербанк инвестор. Рассматриваем как раз мобильное приложение.

Особенности пополнения счета

Пополнение депозита возможно:

Через софт деньги шли сутки, через Сбербанк online деньги поступают практически мгновенно. Если оформляете после закрытия рынка, деньги приходят на открытие следующего рабочего дня. Здесь лучше заходить в раздел «Прочее брокерское обслуживание», где ранее регистрировали депозит и там отыскиваем способ «Пополнить», затем оставляем заявку.

Сбербанк Инвестор: анализа софта

Обратите внимание, если кликнуть на определенный актив, перед вами откроется отдельный обзор, в котором есть график, но по сути информации полезной нет. Отсутствует возможность переключиться на свечной график, стаканы здесь отсутствуют. И вообще информация по активу скромная.

Если кликнуть на «Купить», по умолчанию брокер резервирует на счете плюс 2% от текущей цены, покупая по текущему курсу, но делает резерв на случай, если произойдет резкое волатильное движение.

На валютном рынке, если вы нацелены купить через Сбербанк Инвестор брокер будет резервировать 3,10% от суммы сделки, минусы такой работы − минимальный размер лота тысяча условных единиц, меньше купить нельзя. В Тинькоффе можно покупать от 1 доллара/евро.

Стоит ли пользоваться приложением?

Из преимуществ приложения, можно выделить комиссии более адекватные, благодаря отмене депозитарного вычета. Хороший момент по ИИС, что можно сделать, так что купоны, дивиденды начисляются на отдельный банковский счет, тогда можно перебрасывать деньги, что является новым пополнением.

Касательно минусов, здесь их больше.

Если резюмировать, приложение Сбербанк Инвестор неудобное, плюсов меньше, чем минусов. Если верить слухам, банк разрабатывает новое приложение, возможно, будет более современная версия. Если будет обновление, работа улучшится. Ведь как к брокеру особых претензий нет, поскольку комиссии вполне лояльные, проблема именно в софте.

Сбербанк Инвестиции: обзор брокерского счета

Сбербанк оказывает брокерские услуги частным лицам с 2000 года. Компания широко известна на рынке, как самый крупный, надежный российский банк и брокер. По общему числу клиентов Сбербанк значительно опережает ближайших конкурентов. Поэтому неудивительно, что часть из них предпочитает не искать отдельного брокера, а открывает брокерские счета или ИИС именно в этой компании. Как выйти на фондовый или валютный рынок через Сбербанк Инвестиции и с чего начать, расскажет специалист сервиса Бробанк.

С чего начать

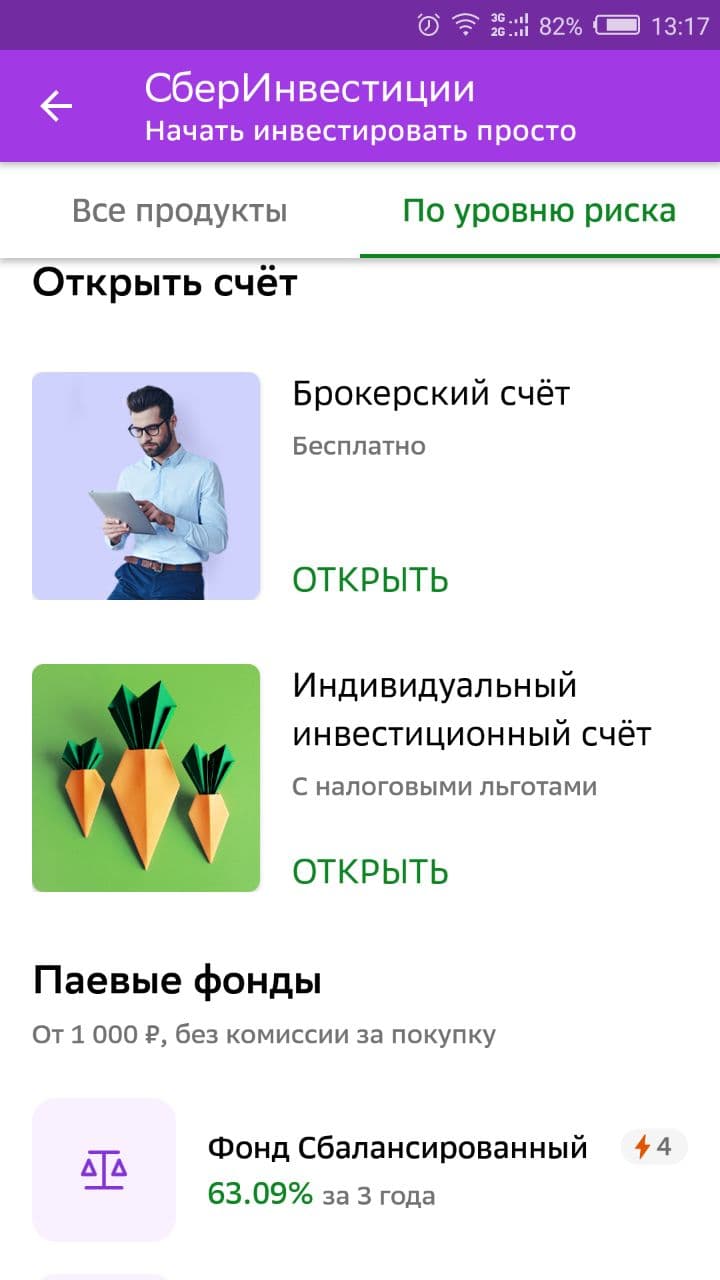

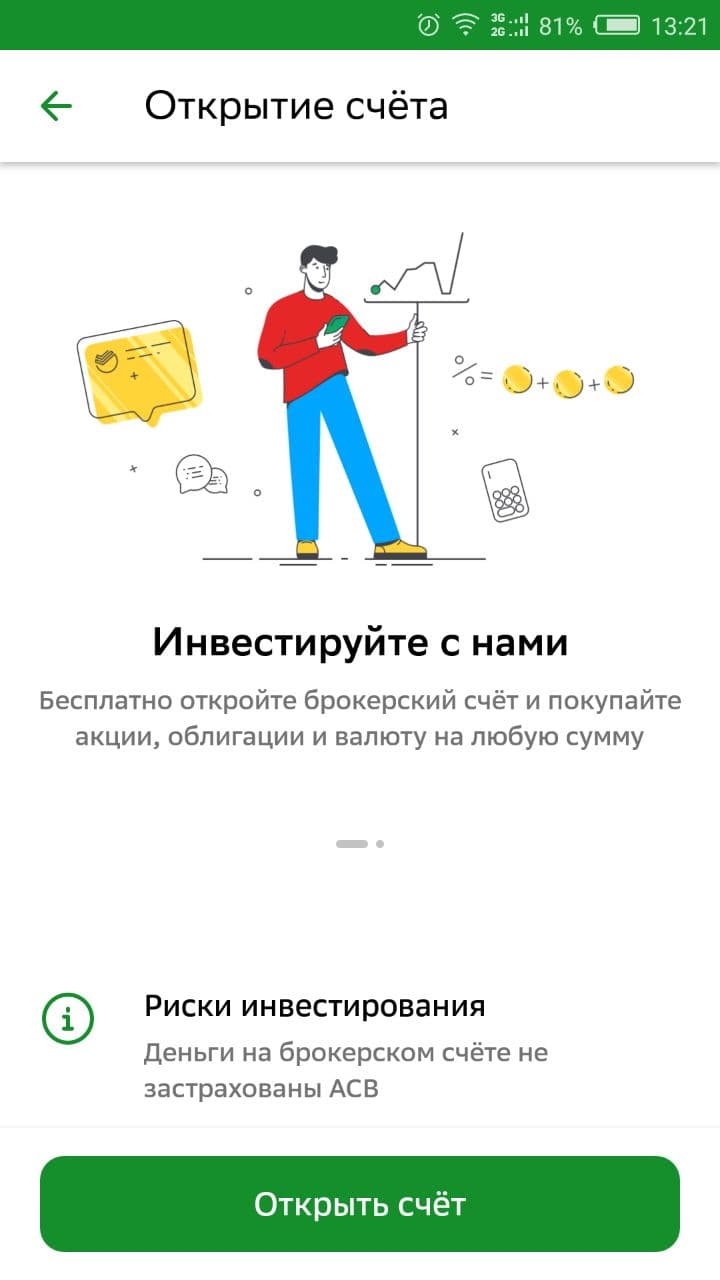

Чтобы выйти на фондовый рынок, частному лицу нужен брокерский счет или ИИС. Без посредничества брокера совершать сделки с ценными бумагами или на валютном рынке не получится. Подать заявку в Сбербанк на открытие таких счетов можно дистанционно. Это одно из самых главных преимуществ, которые отмечают пользователи. Еще лучше, когда у брокера есть качественное мобильное приложение, где можно проводить сделки покупки и продажи активов в один клик. Приложение для инвесторов у Сбера тоже есть. Оно постоянно развивается и дорабатывается.

После открытия брокерского счета или ИИС инвесторы и трейдеры принимают решение – инвестировать самому или доверить это управляющей компании. Сбер предлагает оба формата сотрудничества. Для любого типа управления брокер предлагает готовые инструменты и стратегии инвестирования с разным уровнем риска и доходностью.

Самостоятельно инвестировать через Сбер Инвестиции клиенты могут на брокерском счете и ИИС, а также вкладывая деньги в ETF и смарт фонды. При самостоятельном управлении портфелем инвесторам доступны инструменты, которые торгуются на Московской бирже:

Квалифицированным инвесторам, кроме перечисленных инструментов также доступны:

Инструменты для квалифицированных инвесторов отличаются высоким уровнем риска, поэтому они недоступны новичкам.

Индивидуальный инвестиционный счет

ИИС – это специальный счет, по которому можно получить налоговый вычет. На этом счете можно инвестировать самостоятельно или доверить управление Сберу. Во втором случае управляющая компания предлагает низкорискованную стратегию с покупкой ОФЗ или корпоративных облигаций Сбербанка. Потенциальная доходность при доверительном управлении 9,45% в год. Если инвестировать самостоятельно, можно сэкономить на комиссии за управление и выбрать более агрессивную стратегию с покупкой акций, облигаций и фондов с повышенным уровнем риска. В этом случае потенциальный доход не ограничен.

На ИИС с доверительным управлением брокер может реализовывать и другие стратегии:

По всем стратегиям минимальный срок инвестирования от 3 лет. Выбрать программу можно в приложении Сбербанк Инвестиции или в офисе банка.

Фонды

Фонды самостоятельно вкладывают деньги на рынке в разные активы, а инвестор покупает паи фонда и автоматически становится владельцем каждого актива, которые был приобретен фондом. Не надо тратить время на изучение компаний, рынков или индексов.

Управляющие фондов следят за тем, чтобы состав активов соответствовал выбранной стратегии и долям. Можно выбрать фонды, которые инвестируют деньги в отдельную отрасль экономики, страну или индекс. В зависимости от этого у них разный уровень риска и потенциальная доходность. Фонды можно покупать самостоятельно или доверить управление портфелем Сберу.

Пифы

Сбер предлагает инвесторам широкий выбор стратегий в ПИФы:

Можно начать инвестирование с 1000 рублей. Купить паи фонда можно дистанционно в СберИнвестиции.

ETF-фонды

Инвестировать в ETF в Сбере могут квалифицированные и неквалифицированные инвесторы. Наиболее популярны такие стратегии вложения в ETF:

| Название ETF | Потенциальная доходность фонда за год, в % | Минимальная сумма для начала инвестирования, в рублях |

| БПИФ СберИндекс Еврооблигации | 9,75 | 1 203 |

| БПИФ СберИндекс Мосбиржи ОФЗ | 4,07 | 11,92 |

| Корпоративные еврооблигации RUB | 7,68 | 19,16 |

| Корпоративные еврооблигации USD | 6,14 | 902,9 |

| Акции IT-компаний США | 24,43 | 11 115 |

| FinEx Gold ETF USD | 14,98 | 838,8 |

| Акции компаний Китая | 23,34 | 3 101,5 |

| Акции компаний Германии | 14,35 | 28,82 |

| БПИФ Сбербанк S&P 500 | 21,95 | 1 694,8 |

| БПИФ СберИндекс Мосбиржи | 57,27 | 21,35 |

| Краткосрочные гособлигации США | 8,85 | 709 |

| Индекс Мосбиржи рублевые корпоративные облигации | 1,73 | 11,26 |

| Инструменты денежного рынка | 3,89 | 1 705,6 |

Обратите внимание, чем выше потенциальная доходность фонда, тем выше риск инвестирования. Вкладывать деньги можно с минимальной суммы. Купить паи фондов можно дистанционно в Сбербанк Инвестиции.

Смарт-фонды от Сбера

В Сбере пять смарт фондов с разными стратегиями инвестирования от консервативной до агрессивной. Вкладывать деньги можно самостоятельно или передоверить это управляющей компании Сбера:

Вложить деньги в смарт фонды можно и на ИИС. В этом случае есть вероятность увеличить потенциальную доходность за счет получения налогового вычета, при сроке инвестирования от трех лет.

Доверительное управление

При выборе доверительного управления инвестировать деньги клиента будут профессионалы. Сбер предлагает 5 стратегий доверительного управления:

| Наименование группы | Виды портфелей | Вероятная доходность в год при нейтральном сценарии, в % | Уровень риска |

| Модельные портфели | Консервативный | 4,2 | Минимальный |

| Осторожный | 5,6 | Низкий | |

| Умеренный | 8,8 | Средний | |

| Умеренно-агрессивный | 11 | Высокий | |

| Агрессивный | 12,8 | Максимальный | |

| Мой капитал | 2025 | 4,8 | Средний |

| 2030 | 6,7 | Средний | |

| 2035 | 8,3 | Высокий | |

| 2040 | 9,6 | Высокий | |

| Ответственные инвестиции | Ответственные инвестиции | 7,76 | Максимальный |

| Долларовые облигации | Долларовые облигации | 4,1 | Низкий |

| Мой капитал в долларах США | 2025 | 5,6 | Средний |

| 2030 | 6,4 | Средний | |

| 2035 | 7,4 | Высокий | |

| 2040 | 8,3 | Максимальный |

Минимальная сумма для начала инвестирования зависит от выбранной стратегии и срока. Оформить доверительное управление можно офисах Сбера и дистанционно через СберИнвестиции.

Пенсионные программы

С помощью пенсионных программ можно сформировать капитал для получения желаемого уровня дохода на пенсии:

При выборе любой из программ инвестор передает управление профессиональным управляющим. Самому выбирать активы и проводить сделки на фондовом рынке не получится.

Накопительное страхование жизни

Программы НЖС используют при накоплении суммы на определенную цель с дополнительной выгодой – страхованием от разных рисков. В Сбере три программы ИЖС:

Все программы НЖС отличаются низким уровнем риска. Клиент не принимает участие в управлении счетом.

Инвестиционное страхование жизни

Как и НЖС – ИЖС это страховой инструмент с минимальным уровнем риска. В Сбере четыре программы ИЖС:

Все стратегии ИЖС с минимальным уровнем риска. Клиент не принимает участие в управлении счетом.

Обзор приложений для инвестирования от Сбера

У Сбербанка два мобильных приложения для инвестирования:

Скачать оба приложения Сбербанка для инвестиций можно на смартфоны на базе Андроид и iOs.

У мобильного приложения СберИнвестор немного шире функционал, по сравнению с первой версией, но оценки пользователей ниже. Оба приложения работают не очень стабильно, часто возникают сбои и ошибки. Кроме того, инвесторы жалуются на низкое качество техподдержки и скорость обратной связи.

В новом приложении СберИнвестор можно:

В старом приложении Сбербанк Инвестор таких возможностей нет, но оно продолжает работать наравне с новым.

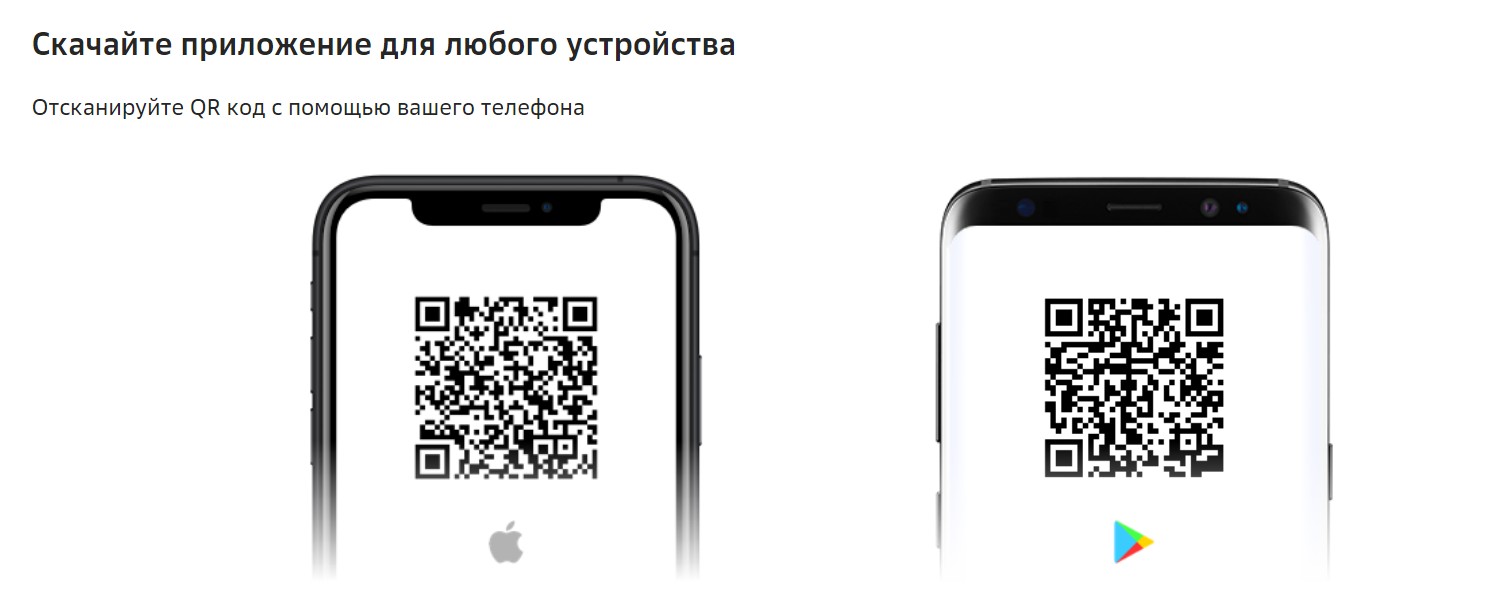

QR-код для нового приложения СберИнвестор:

QR-коды для старого приложения для Сбербанк Инвестиции:

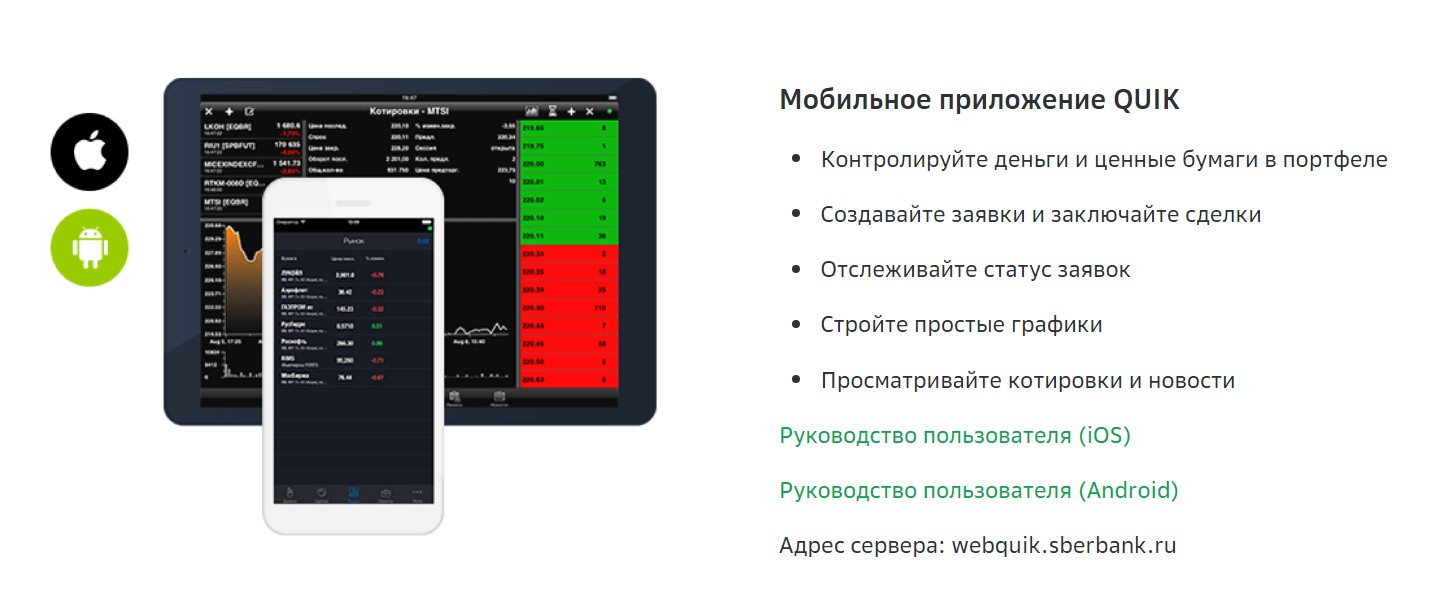

Третий способ совершать сделки на биржах через брокера Сбербанк – установить торговый терминал QUIK. Им можно пользоваться для интернет-трейдинга с планшета или компьютера. Этот вариант меньше подходит для новичков, его чаще выбирают опытные инвесторы и трейдеры, которые проводят много сделок на биржах.

В терминале широкий набор инструментов для глубокого технического анализа. Можно также установить мобильное приложение QUIK на базе Андроид и iOs. В этом случае подавать заявки и проверять сделки можно со смартфона.

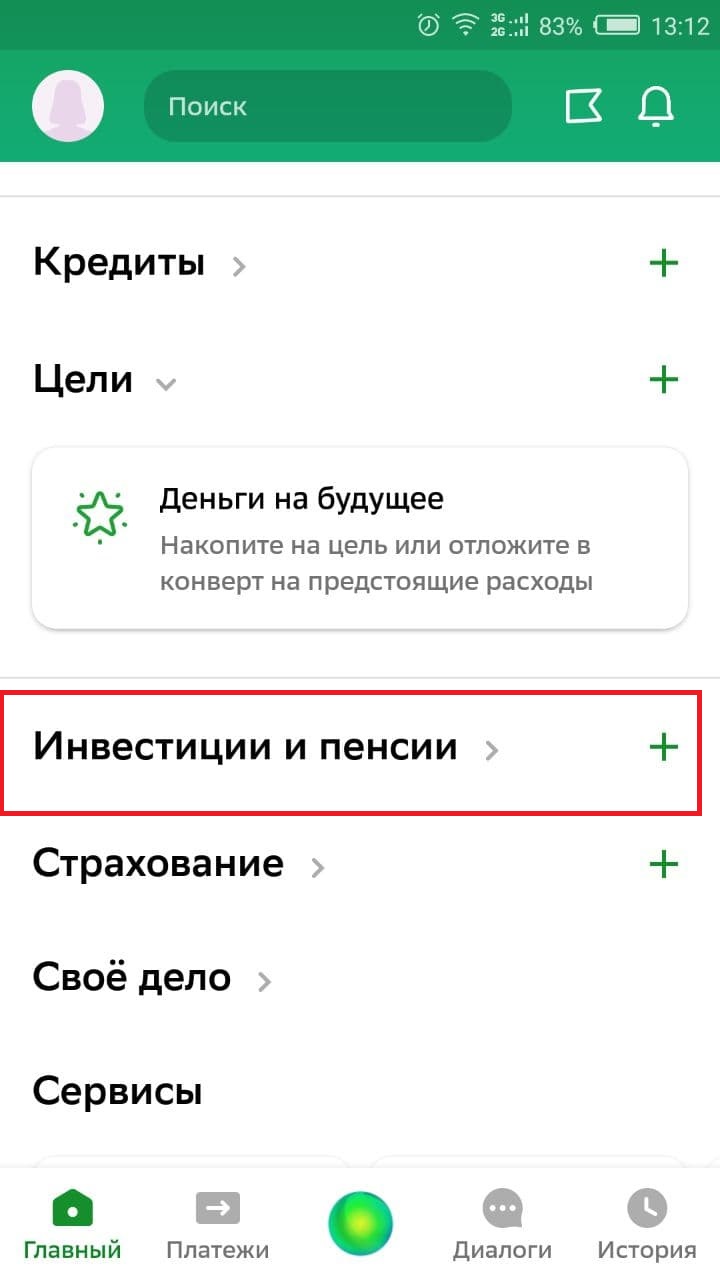

Открыть счет и начать инвестирование в Сбере

Клиенты Сбера могут подать дистанционную заявку на открытие брокерского счета или ИИС через мобильное приложение Сбербанка:

Для просмотра отчетов брокера запустите десктопную версию Сбера.

Преимущества и недостатки приложения СберИнвестор

У брокера Сбер нет единого счета для всех рынков Мосбиржи. Для покупки акций и валюты нужно заводить деньги на разные счета – для сделок на фондовой и валютной бирже. Если перепутать, придется перебрасывать сумму на другой счет.

| Преимущества | Недостатки |

| Интуитивно понятный интерфейс, в котором легко разобраться новичку | Мало функционала, поэтому плохо подходит для трейдеров и активных инвесторов |

| Можно определить свой риск-профиль и, исходя из этого, подбирать более подходящие инструменты для инвестирования | Нет выхода на Санкт-Петербургскую биржу |

| С ИИС купоны и дивиденды можно переводить на банковский счет и распоряжаться ими сразу. Не у всех брокеров есть такая возможность | Приложение часто зависает или не позволяет провести сделку, тогда клиенты теряют возможность купить или продать актив по наиболее выгодной цене |

| Доступ к большому количеству инструментов и возможность выбора между самостоятельным и доверительным управлением | Нельзя купить валюту по 1 единице |

| Самая широкая сеть филиалов и представительств по всей стране. Поэтому, если возникли вопросы и не получается их решить дистанционно, можно обратиться в ближайший офис и получить личную консультацию | Поддержка работает неоперативно, поэтому часть вопросов можно не успеть решить тогда, когда это особенно надо |

Отдельный плюс – все клиенты Сбербанка могут подать заявку на открытие брокерского счета дистанционно.

Отдельный минус – нет информации по дивидендам с акций и купонам по облигациям. Вероятно, разработчик исправит этот недочет и тогда СберИнвестор станет более информативным для клиентов.

Обучение для новичков

Перед началом инвестирования через Сбербанк Инвестиции пройдите обучение.

Курс состоит из 13 уроков, которые разработаны экспертами Сбера:

На прохождение всех уроков уйдет 45 минут. Все обзоры и инвестидеи для новичков в СберИнвестиции доступны на отдельном сайте Доходчиво об инвестициях.

Тарифы для инвесторов

В Сбербанке два тарифа для инвесторов:

| Вид услуги | Самостоятельный | Инвестиционный |

| При объеме сделок на фондовом рынке Мосбиржи до 1 млн рублей процент от оборота за торговый день без учета комиссий торговой системы | 0,06% | 0,3% |

| При обороте 1 000 001 – 50 000 000 рублей | 0,035% | 0,3% |

| Свыше 50 000 001 рублей | 0,018% | 0,3% |

| При объеме сделок на валютном рынке Мосбиржи до 100 млн рублей процент от оборота за торговый день без учета комиссий торговой системы | 0,2% | 0,2% |

| Свыше 100 млн рублей | 0,02% | 0,2% |

| При объеме сделок на срочном рынке Мосбиржи до 100 млн рублей цена за контракт без учета комиссий торговой системы за совершение срочных сделок | 0,5 рублей | 0,5 рублей |

| За принудительное закрытие позиций на срочном рынке | 10 рублей | 10 рублей |

| Комиссия за подачу брокеру распоряжения по телефону до 20 штук в месяц | Бесплатно | Бесплатно |

| Комиссия за подачу брокеру распоряжения по телефону свыше 20 штук в месяц | 150 рублей за каждое | 150 рублей за каждое |

| Аналитическая поддержка инвестора | нет | есть |

Инвестиционный тариф больше подходит инвесторам, которые нуждаются в квалифицированной поддержке брокера и доступе к аналитике.

Подходит ли Сбербанк Инвестиции для начинающих инвесторов

Брокер Сбербанк один из лучших для начинающих инвесторов. По данным Мосбиржи на сентябрь 2021 года более 5 млн клиентов открыли брокерские счета в этой компании. Это второй российский брокер по числу клиентов после АО «Тинькофф банк».

Инвестировать через Сбер можно с любой суммы. Даже имея несколько сотен рублей можно погружаться в тему и покупать первые активы.

У Сбера одни из самых низких комиссий в сравнении с ближайшими конкурентами, если выбрать тариф «Самостоятельный». Открытие, ведение, пополнение счета и вывод средств бесплатны. Все операции на рынках Мосбиржи можно проводить дистанционно. Пополнить счет или вывести деньги со Сбербанка Инвестиции можно в мобильном приложении и отделениях банка.

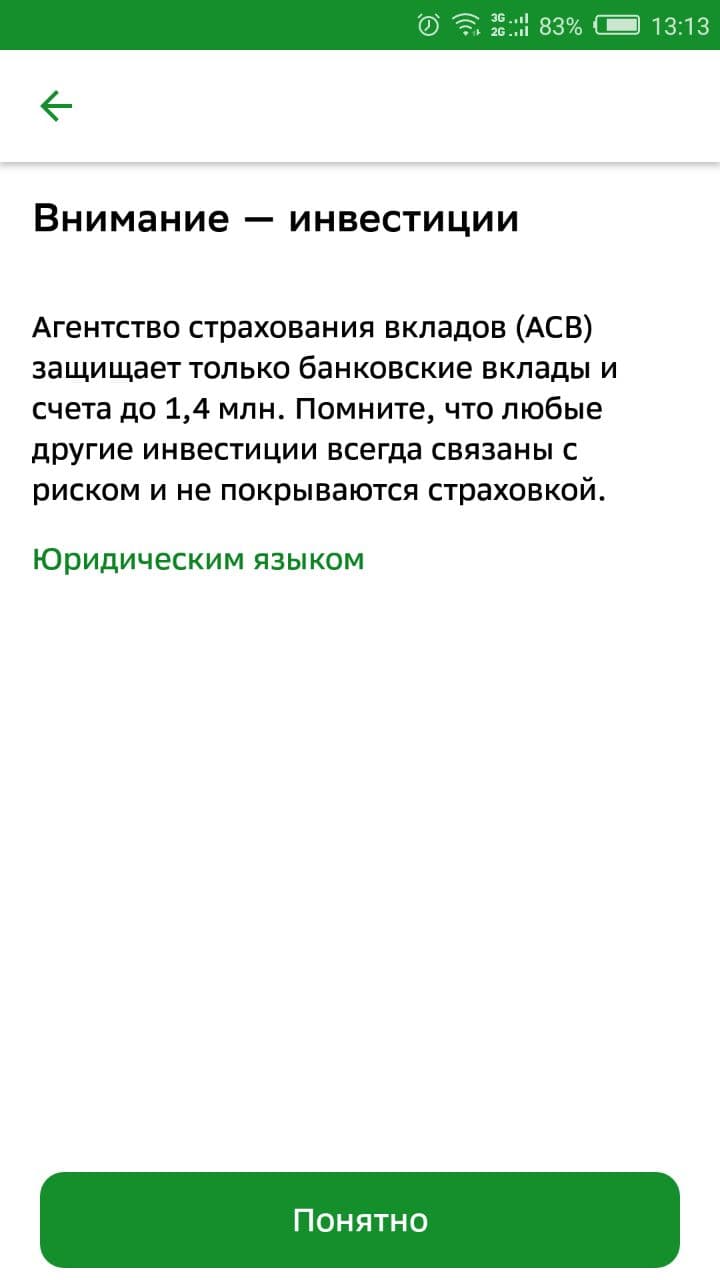

Размер заработка инвестора через СберИнвестиции не ограничен. Но очень важно помнить, что инвестиции в РФ не застрахованы, в отличие от банковских вкладов, поэтому даже доверительное управление не гарантируют получение прибыли.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: