какой налог сша удерживает с дивидендов по американским бумагам

13% вместо 30%: как уменьшить налог с дивидендов от американских компаний

Впервые этот текст был опубликован 8 июля 2020 года

Когда вы совершаете операции с российскими бумагами, в качестве налогового агента инвестора выступает брокер. Он сам вычитает налоги с ваших дивидендов и перечисляет в бюджет. Поэтому дивиденды на счет инвестору поступают уже как бы «чистые». Брокер спишет с вас НДФЛ по ставке 13% от размера полученной вами за год прибыли, если вы являетесь налоговым резидентом России. Если вы платите налоги в другой стране, ставка составит 30%.

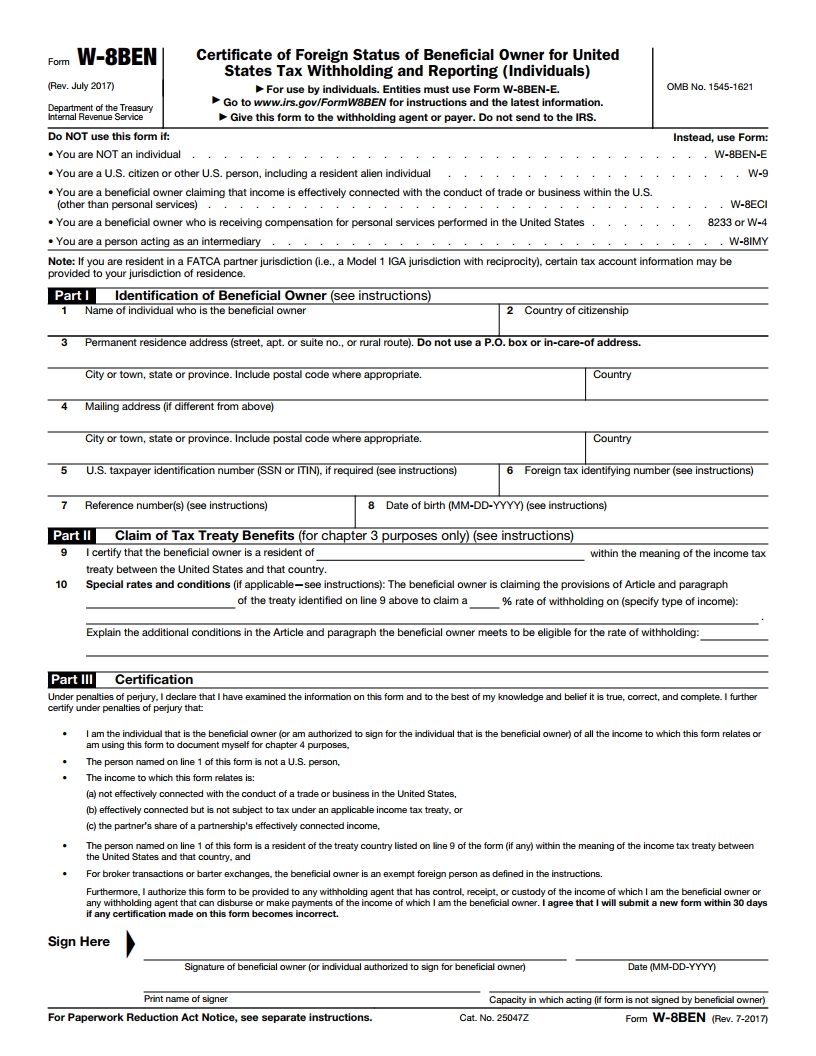

Что такое форма W-8BEN и зачем ее подписывать

Но есть способ, как избежать такого огромного налога по дивидендам США и других стран. Чтобы инвестор не платил налог дважды в разных странах по разному законодательству, государства заключают между собой декларации об избежании двойного налогообложения. У России такие соглашения есть с более чем 80 странами. В том числе с США. Документ между Россией и США называется «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал».

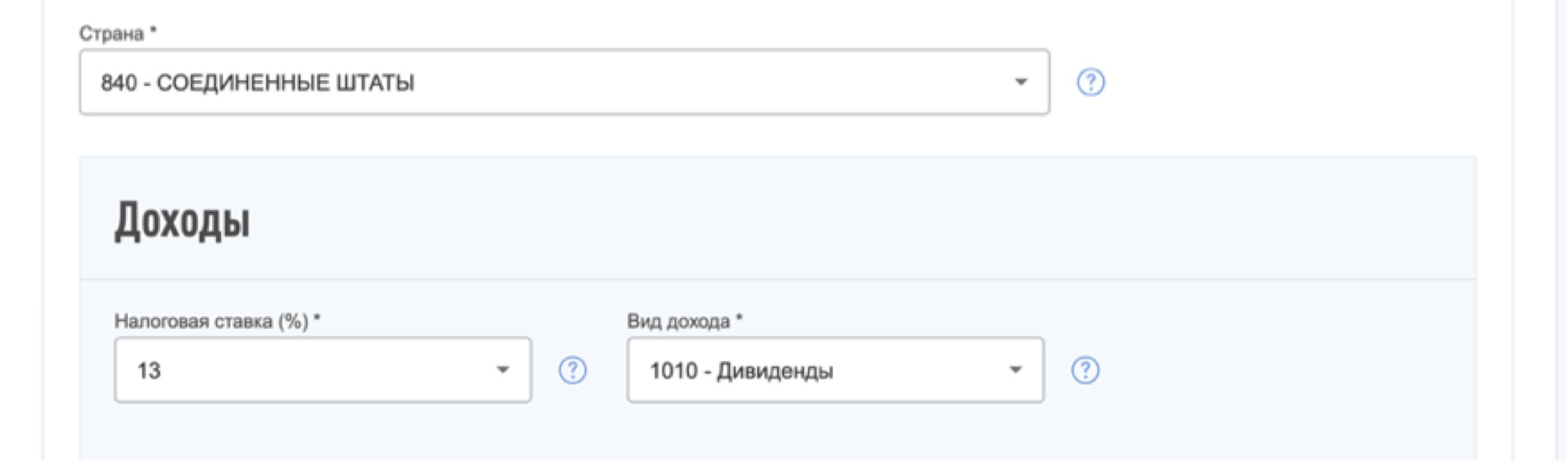

Чтобы воспользоваться его преимуществами, нужно заполнить форму W-8BEN. Она докажет, что вы не налоговый резидент США. Тогда американские налоговые органы спишут с ваших дивидендов только 10%. Но вам еще нужно будет заплатить 3% самостоятельно российской налоговой инспекции. Потому что по российскому законодательству в общей сумме вы должны отдать 13%.

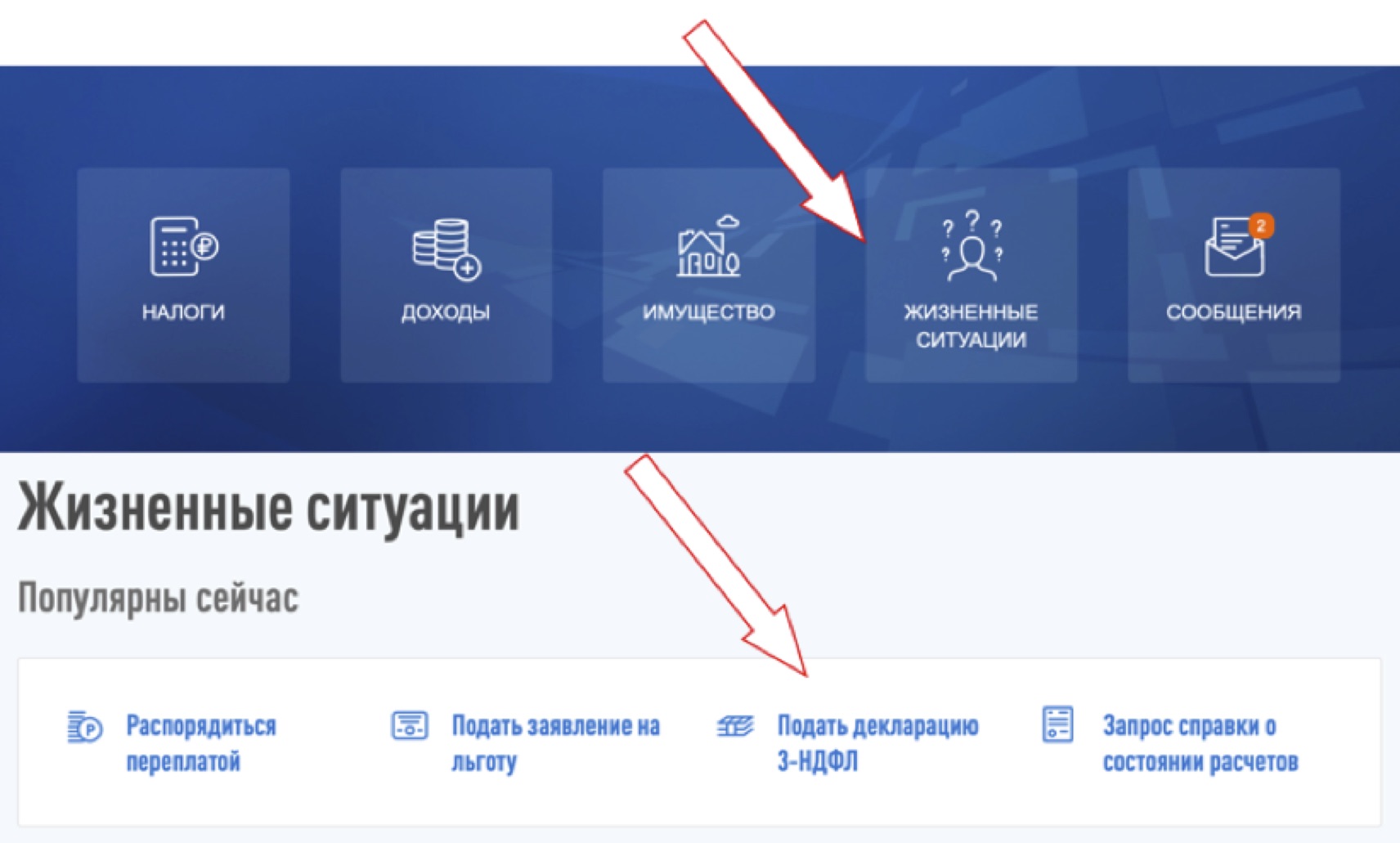

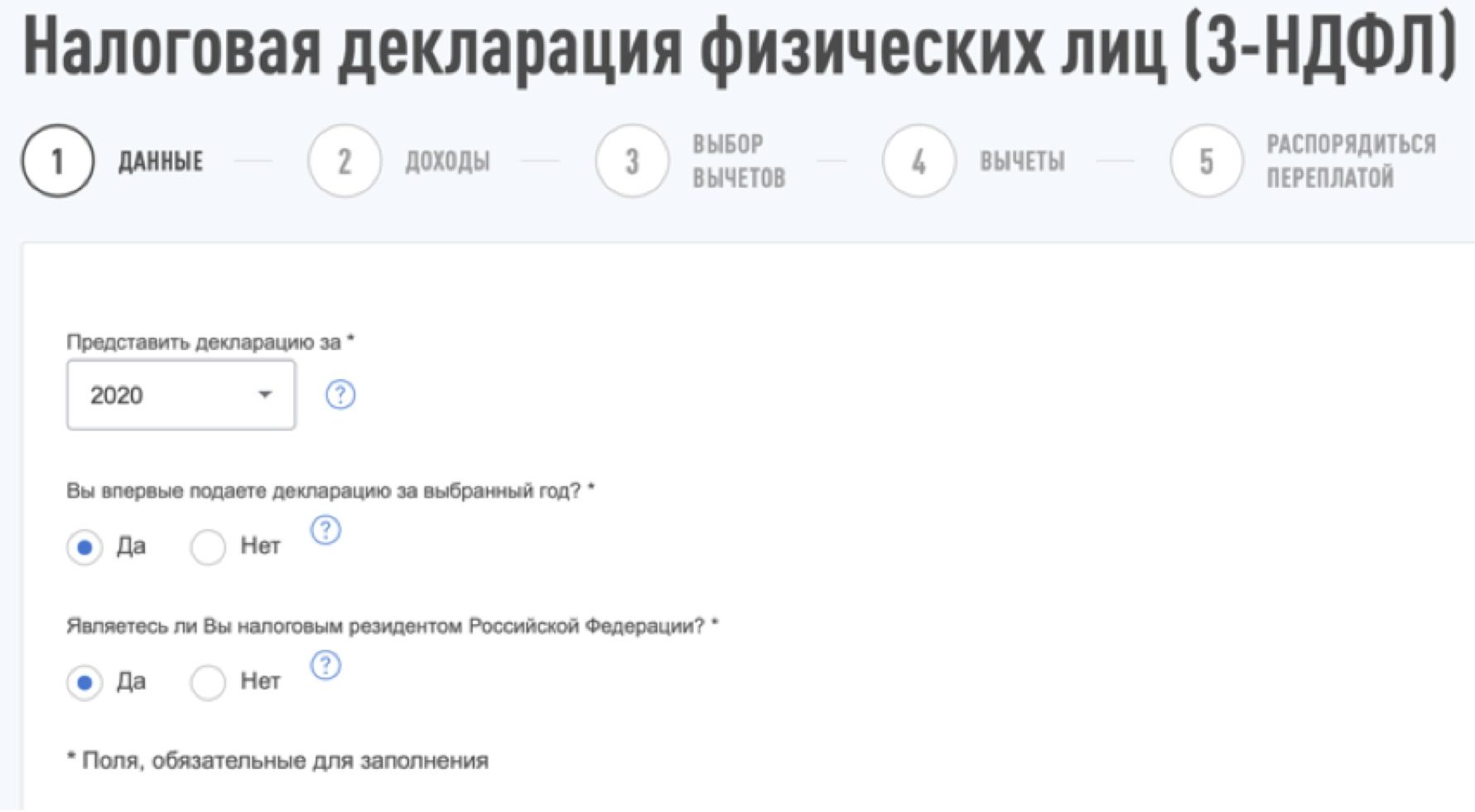

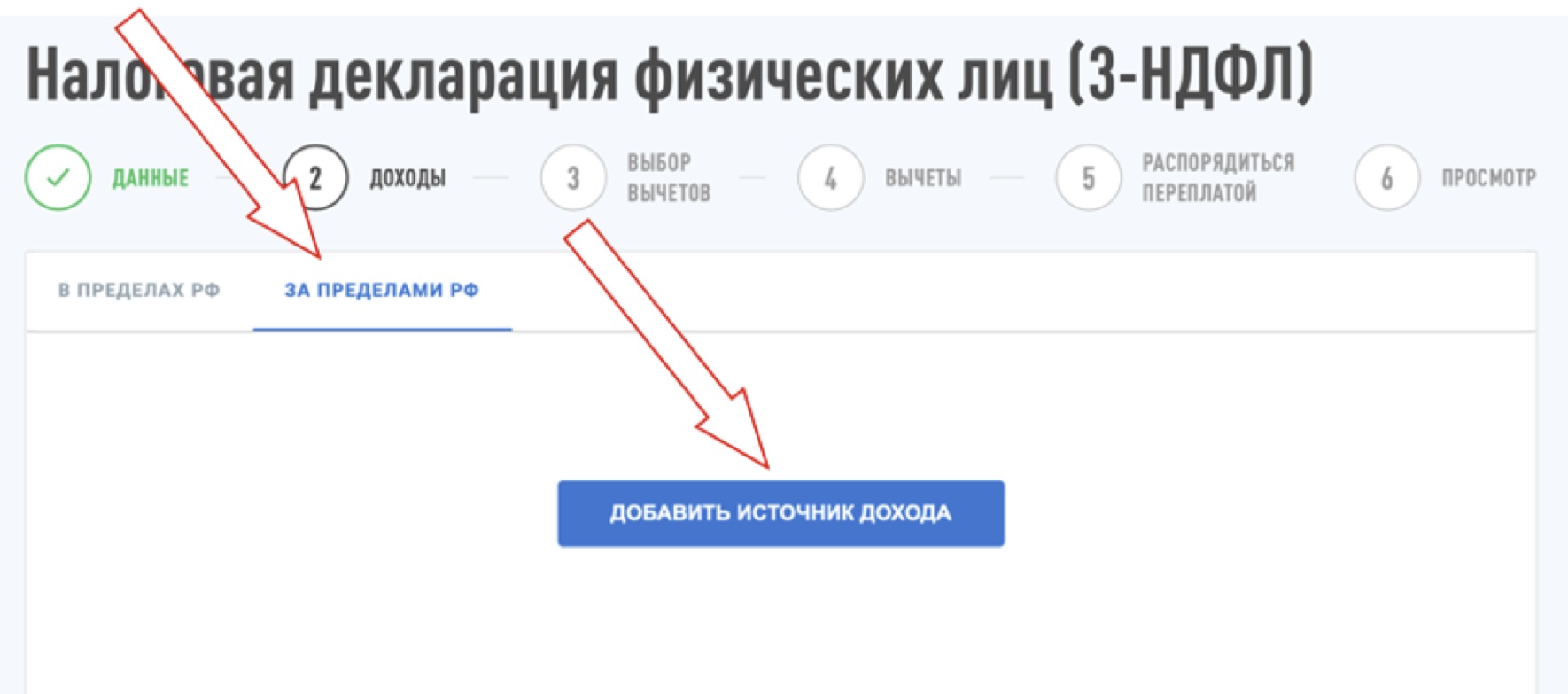

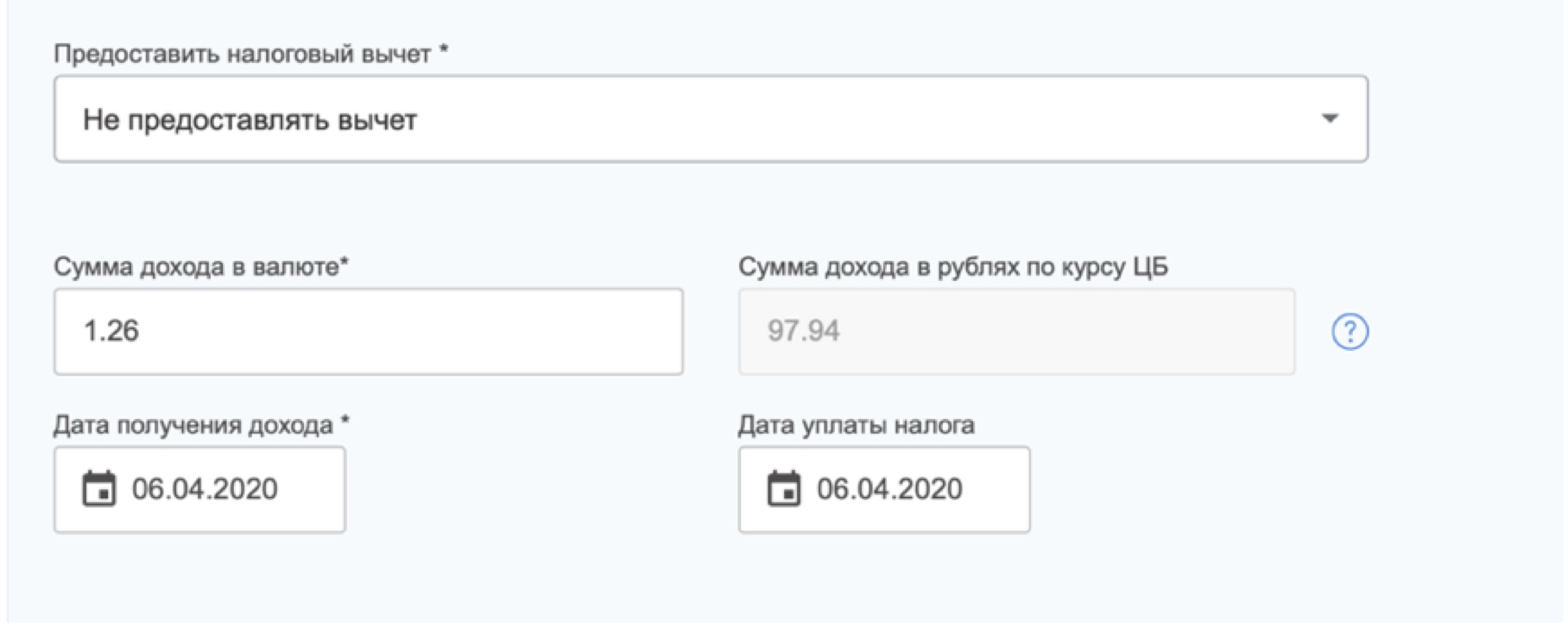

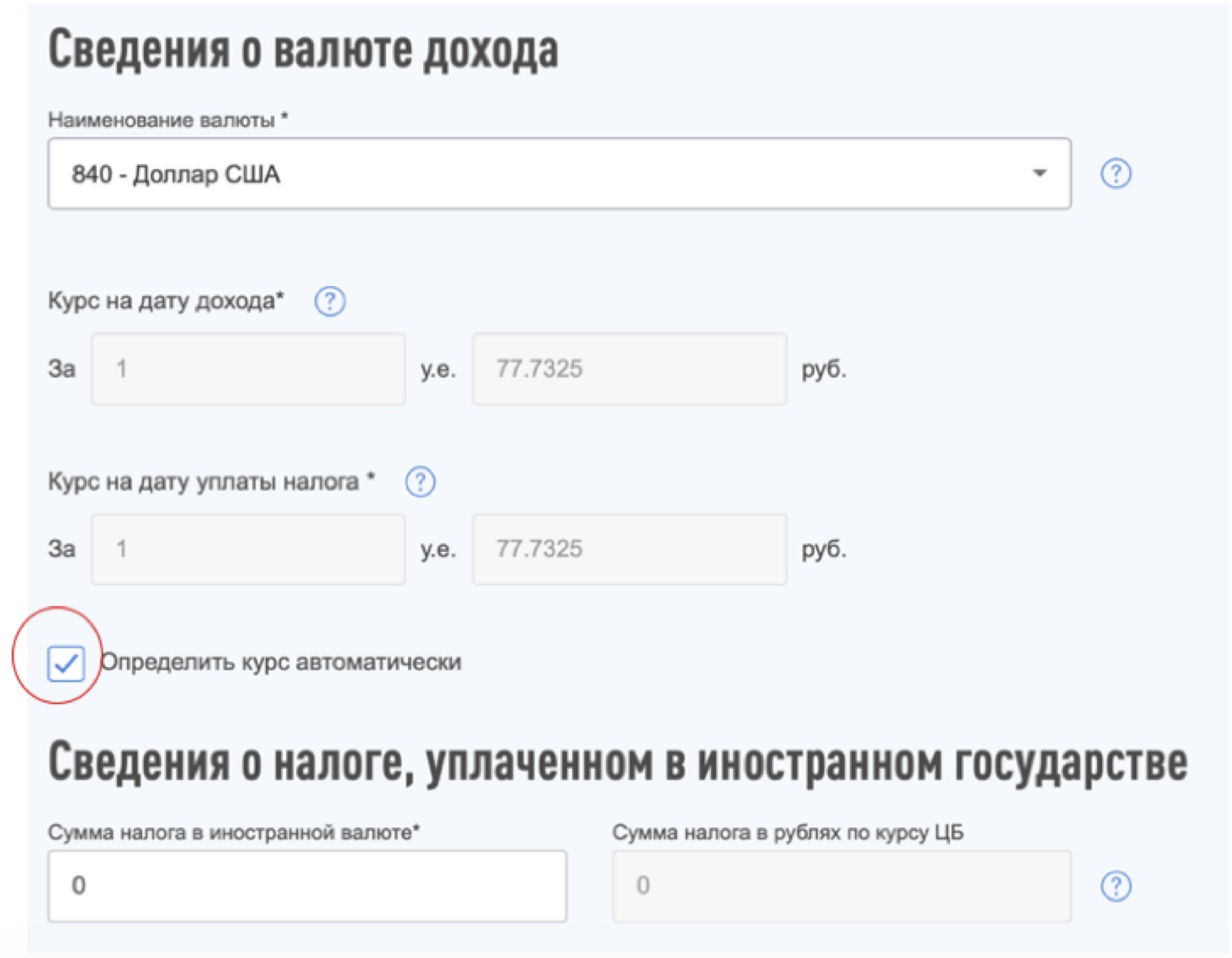

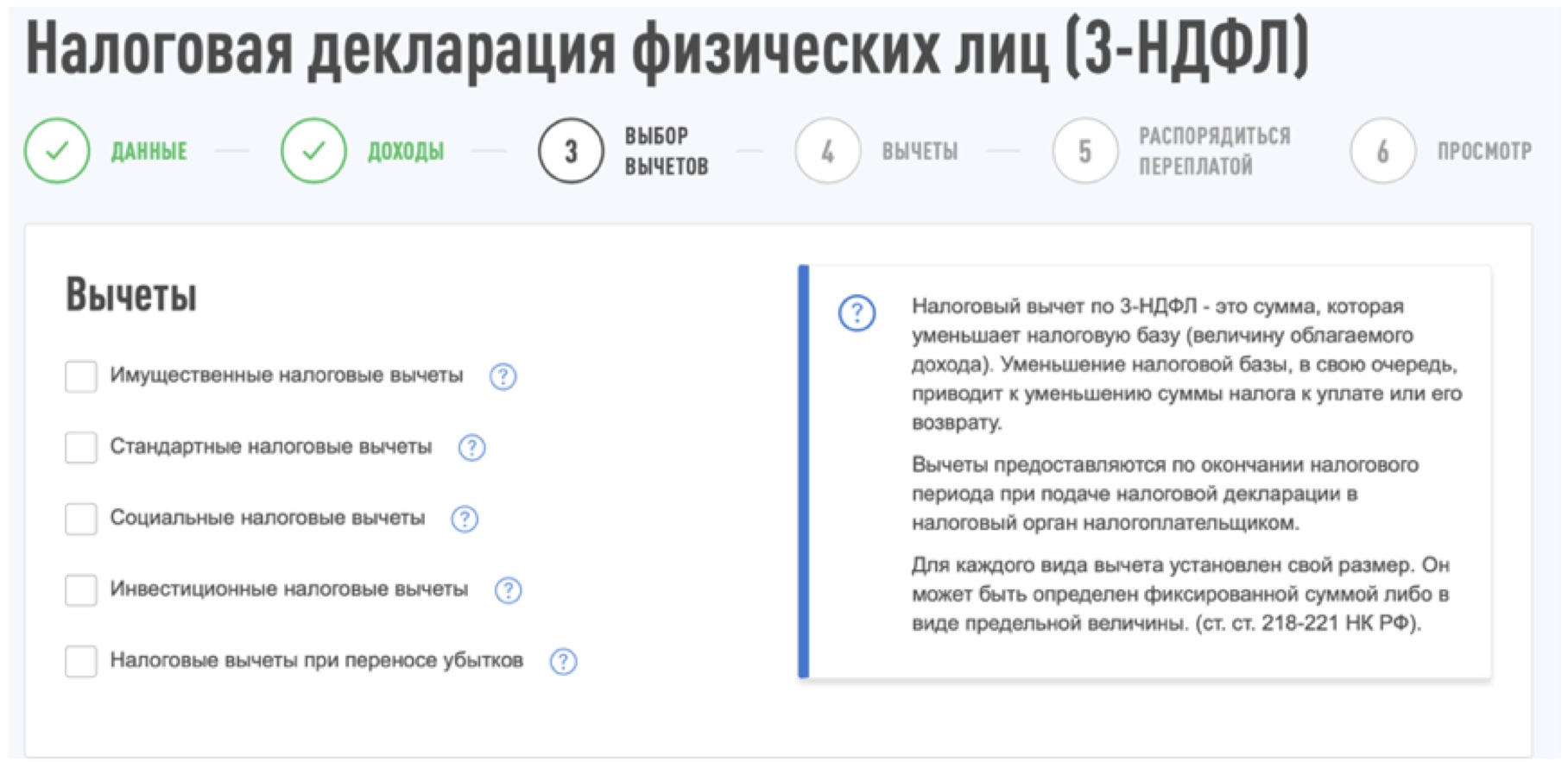

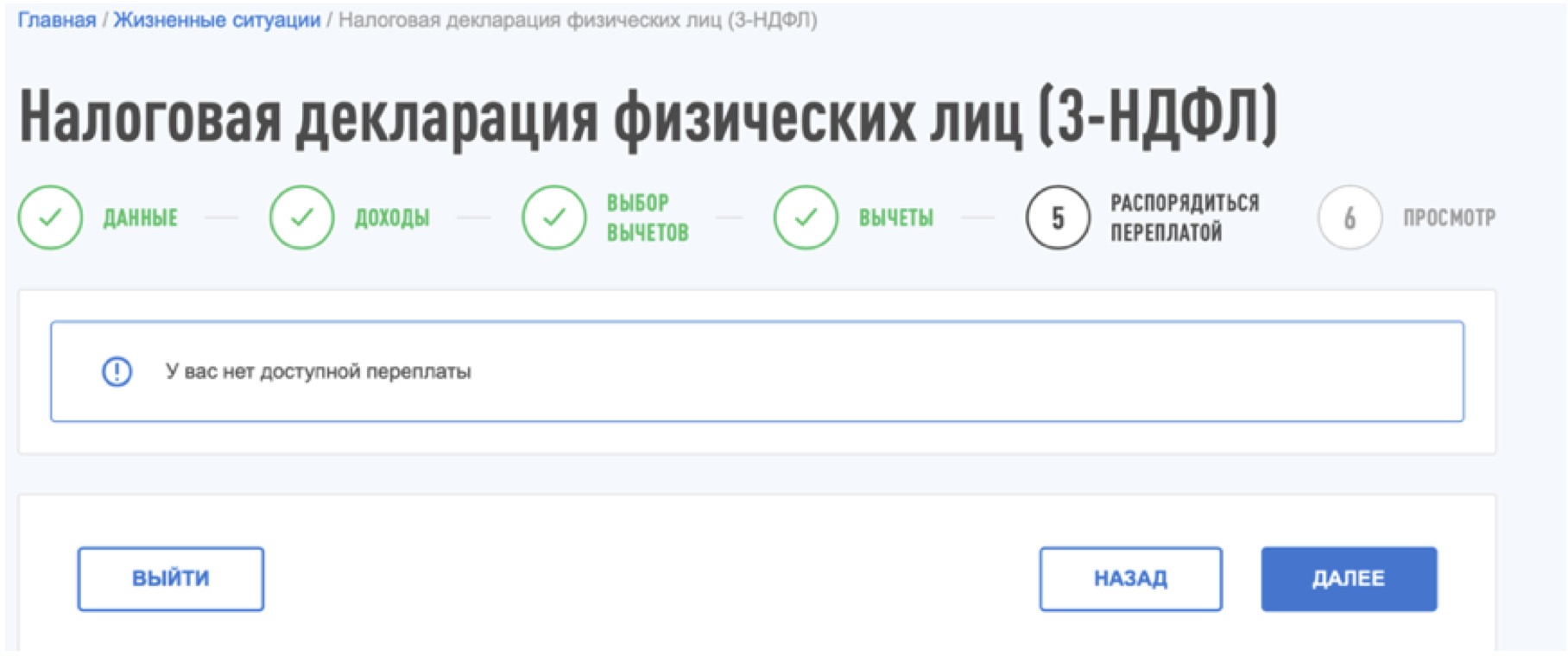

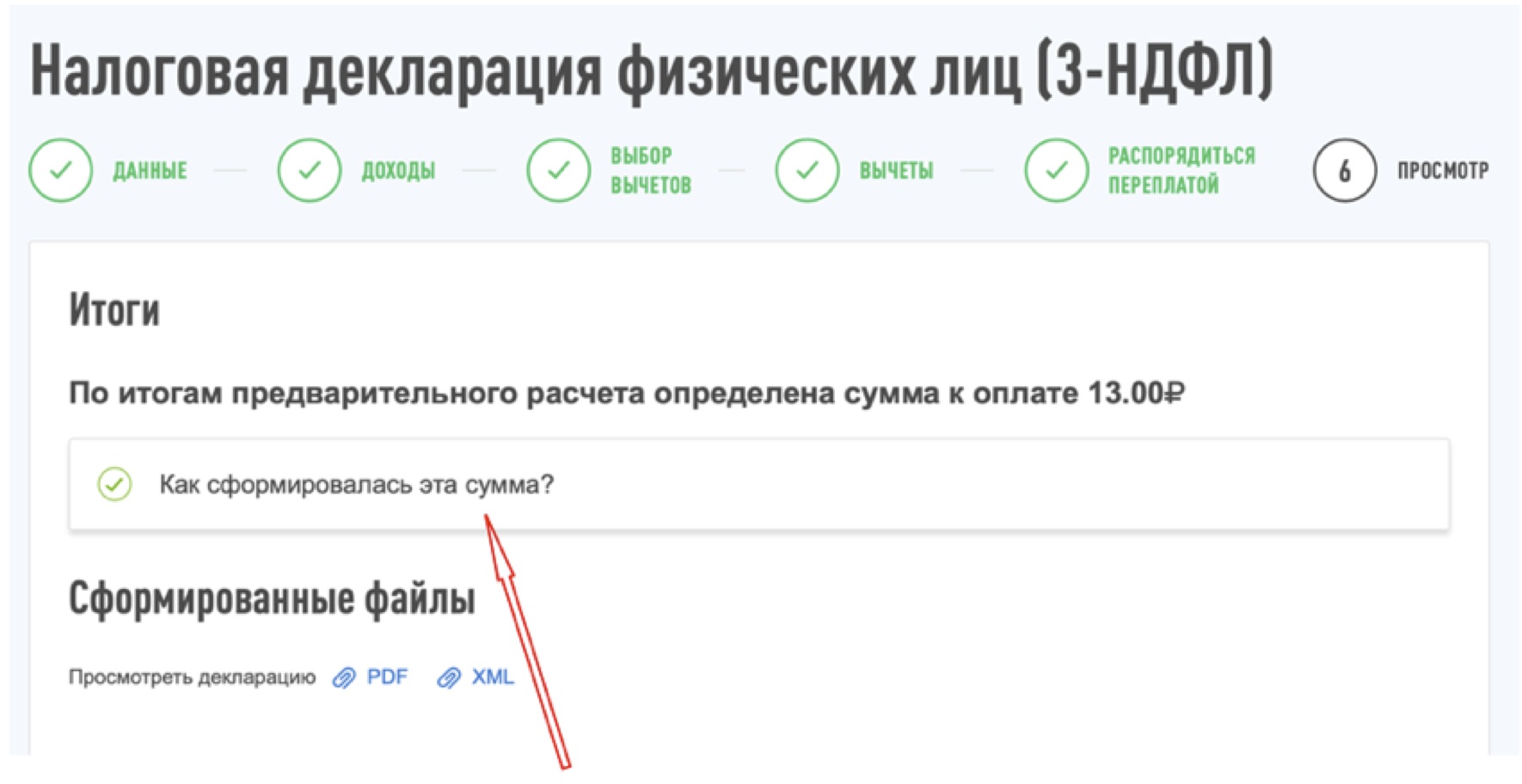

Форма W-8BEN применима к акциям, зарегистрированным в США, и действует только три года. После этого ее нужно будет снова подписывать. W-8BEN можно запросить у своего брокера. Также инвестору понадобится заполнить налоговую декларацию 3-НДФЛ, чтобы оплатить оставшиеся 3% в России. Это можно сделать в личном кабинете на сайте Федеральной налоговой службы. Декларация нужно подписать и подать до 30 апреля календарного года по месту жительства.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

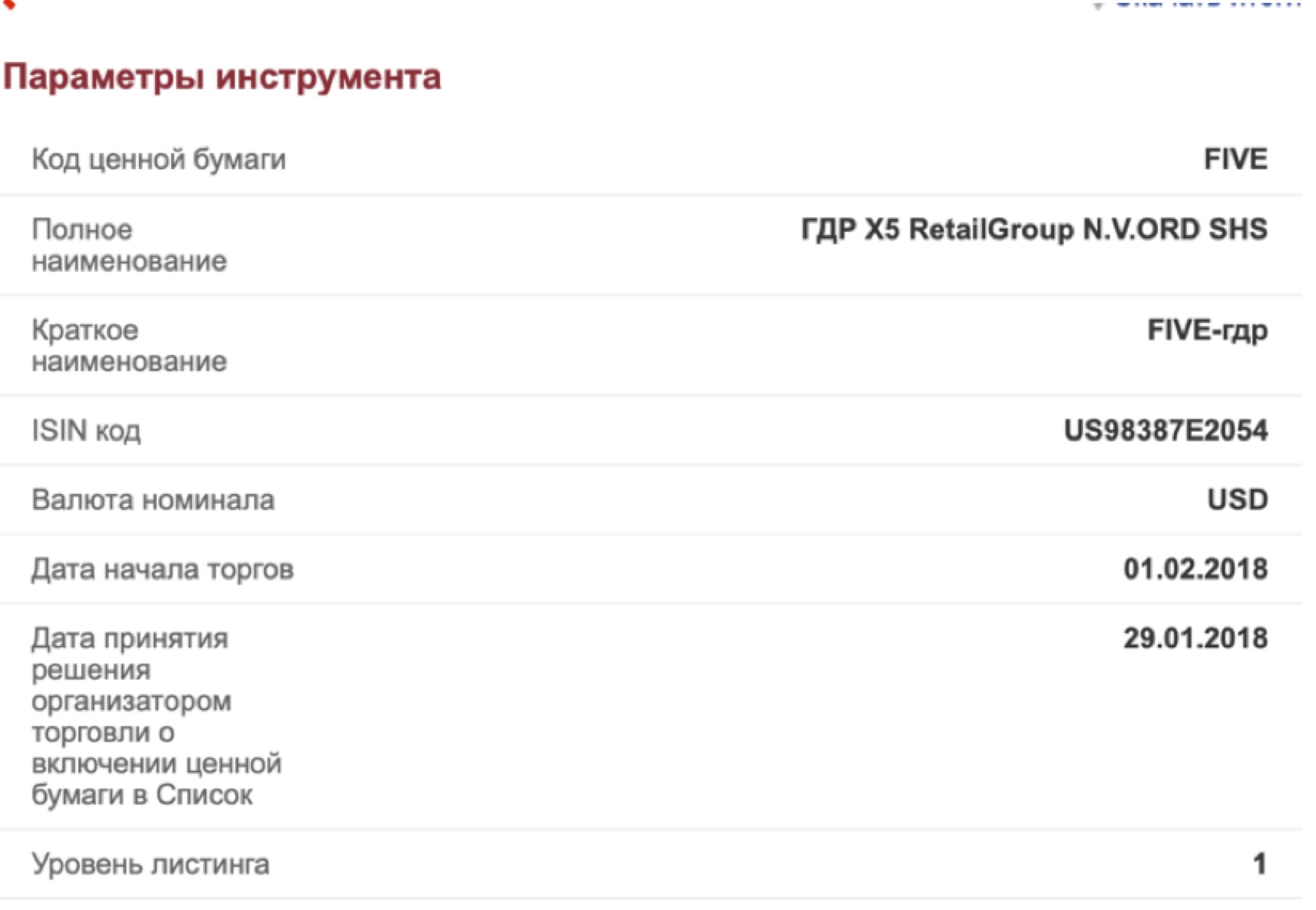

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Как платить налог с акций иностранных компаний

Налоги по операциям с американскими акциями: в каких случаях платить

Налоги с иностранных акций следует платить, если вы:

Как платить налоги с дивидендов иностранных акций, мы расскажем ниже, а начнем с торговли ЦБ.

В первую очередь на налогообложение иностранных акций влияют степень активности на рынке и временной горизонт инвестиций. Ведь можно зарабатывать спекуляциями (купил-продал), а можно ждать прироста капитала на долгом горизонте (кто-то успешно совмещает и тот и другой вариант). Это ключевой момент, который и определяет, как платить налоги с иностранных акций: платим только когда с ними расстались. Налога на прирост капитала в нашей стране нет. А значит, до тех пор, пока вы держите ЦБ у себя, НДФЛ не возникает. Даже если актив выбран удачно и хорошо растет в цене. Иными словами, покупка иностранных акций налоги платить не требует, только их продажа.

Теперь, когда мы выяснили, у кого возникает обязанность уплаты налога на акции иностранных компаний, расскажем, как его посчитать и перечислить.

Налогообложение при покупке иностранных акций: расчет НДФЛ

Налог с продажи иностранных акций физическим лицом считают по каждой сделке отдельно.

Налоговая база = Доходы – Расходы.

Расходы определяются по методу ФИФО: первый пришел, первый ушел. Это важно, если вы заходите в позицию не разом, а набираете ее частями.

Прочитать о методе ФИФО и посмотреть, как он применяется на примере, вы можете в этой статье. В ней описан порядок, предусмотренный для бухучета запасов, но понять сам принцип ФИФО материал поможет.

Очень подробные разъяснения о том, как воспользоваться вычетом расходов при продаже ЦБ, дали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

При подсчете налога прибыли и убытки от отдельных операций сальдируются.

Например, по одной сделке у вас прибыль 106 888 рублей, а по другой убыток 66 444 руб. Налоговая база будет равна 40 444 рублей (106 888–66 444), а НДФЛ к уплате 5 258 рублей (40 444 х 13%).

Внутри одного года убытки в счет прибылей вам зачтет брокер. Налог он рассчитает с чистого финрезультата. Убытки, полученные по итогу года (ряду лет), переносить на следующие периоды брокер не будет. Уменьшать базу по НДФЛ текущего года на убытки прошлых лет вам придется самостоятельно. Для этого потребуется подать налоговую декларацию.

Есть также льгота на долгосрочное (более 3 лет) владение акциями, о которой вы можете прочесть здесь.

С дохода свыше 5 млн руб.

Для нерезидентов РФ

Посчитать и перечислить НДФЛ с продажи иностранных ЦБ в бюджет должен:

Валютная переоценка: как она влияет на сумму налога

Расчеты за иностранные акции ведутся в долларах, евро или иной валюте, а налоговую базу по НДФЛ мы оцениваем в рублях (доходы пересчитываем по курсу ЦБ РФ на дату продажи, расходы — на дату покупки). Из-за этого возникает валютная переоценка, влияющая на величину НДФЛ.

Важно! По иностранным акциям на Московской бирже налог рассчитывается без валютной переоценки, поскольку расчеты за них сразу идут в рублях.

Проще всего влияние валютной переоценки на налоги можно объяснить на примерах. Так мы и поступим. Будем рассматривать сделку по купле-продажи 100 акций условной компании Y в разрезе четырех возможных на рынке сценариев.

Сценарий

Цена покупки, $

Цена продажи, $

Финансовый результат

в валюте, в рублях

НДФЛ, руб.

Акция растет, доллар растет

(100 шт. х 80$ – 100 шт. х 70$)

прибыль 83 000 руб.

(100 шт. х 80$ х 76 руб. – 100 шт. х 70$ х 75)

Акция растет, доллар снижается

(100 шт. х 80$ – 100 шт. х 70$)

(100 шт. х 80$ х 69 руб. – 100 шт. х 70$ х 81 руб.)

Акция снижается, доллар снижается

(100 шт. х 60$ – 100 шт. х 70$)

(100 шт. х 60$ х 75 руб. – 100 шт. х 70 х 77 руб.)

Акция снижается, доллар растет

(100 шт. х 60$ – 100 шт. х 70$)

прибыль 31 000 руб.

(100 шт. х 60$ х 81 руб. – 100 шт. х 70$ х 65)

Вот такая она, валютная переоценка.

Налоги на дивиденды по американским акциям

В настоящее время налоги с дивидендов по акциям иностранных компаний платит не брокер, а сам налогоплательщик.

Сейчас российские брокеры не являются налоговыми агентами по дивидендам иностранных эмитентов. Однако в СМИ прошла информация о том, что разрабатываются поправки в НК РФ, которые должны наделить их такими обязанностями, что упросит жизнь инвесторам.

Сначала налог с дивидендов удерживается в США по ставке:

Исключения — ЦБ фондов недвижимости (REIT), а также предприятий в форме LIMITEDPARTNERSHIP (LP). Даже при подписанной форме W-8BEN ставки по ним 30% и 37% соответственно. Это особенность налогообложения США.

Некоторые инвесторы считают, что не подписав W-8BEN и позволив эмитенту забирать 30% налога, они избавят себя от общения с российской налоговой. Это не так. Независимо от того, подписана она или нет, по дивидендам нужно подавать 3-НДФЛ. А значит, смысла отказываться от подписания документа нет.

Если эмитент удержал налог по ставке 30%, декларацией все и закончится, без доплат. Если по 10% — придется доплатить в россбюджет разницу между их и нашим НДФЛ (то есть 3%, либо 5% с суммы свыше 5 млн руб. с 2021 года). Зачесть американские удержания в счет российского НДФЛ можно в силу наличия между нашими странами Договора об избежании двойного налогообложения (подписан от 17.06.1992).

Подтверждением уплаты налога в США для налоговиков послужат:

Налоги при инвестировании в европейские бумаги и депозитарные расписки

Подход к налогообложению акций европейских компаний аналогичен работе с акциями США.

Если брокер иностранный, самостоятельно считаем весь НДФЛ и отчитываемся по нему.

Российский брокер является налоговым агентом по доходам от купли-продажи ЦБ, он сам рассчитает налог, удержит и перечислит его в бюджет, подаст в налоговую сведения.

Налог с дивидендов сначала удержит эмитент — по ставке, действующей в его стране. Дальше налогоплательщик сам выясняет:

С депозитарными расписками схема такая же. Но здесь нужно учитывать, что расписка — это не всегда 1 акция. Она может соответствовать нескольким акциям (1 ДР = 5 или 10 акций) и даже долям акции (1 ДР = 0,1 акции). Узнать состав ДР, а также сумму дивидендов можно на сайте эмитента в разделе для инвесторов.

Как выгоднее покупать иностранные бумаги: в России или за рубежом

Разница, если покупать иностранные акции в России или за рубежом, безусловно, есть. Но для начала уточним, что считать покупкой акций в России, а что за границей.

Российские инвесторы могут покупать иностранные акции как через наших брокеров, так и через некоторых иностранных. Через брокера РФ иностранные акции можно приобрести:

Как видим, первые два способа можно назвать покупкой в России, а последний — за рубежом.

Но для налогообложения это не важно. Важно, что брокер — российский. Он является налоговым агентом. А значит, инвестору придется разбираться только с НДФЛ по дивидендам. Налогами с купли-продажи будет заниматься брокер.

Иностранный же брокер, как мы неоднократно говорили выше, налоговым агентом не является. Поэтому все налоговые обязанности лягут на инвестора. В этом вся разница для налогообложения.

Есть и неналоговые моменты в работе с зарубежными брокерами, как преимущества, так и недостатки. Из плюсов:

А минус у всех на слуху — это страновой риск, связанный с политикой. Некоторые из работавших с клиентами РФ иноброкеры уже отказали им в обслуживании. Гарантий, что этого не сделают остальные, никто не даст. К тому же в последнее время все чаще поднимается вопрос отключения России от SWIFT. Инвесторов это тоже касается, так как перевод валюты на зарубежный брокерский счет и обратно идет посредством данной системы.

НДФЛ при покупке акций иностранных компаний на ИИС

ИИС — особый тип брокерского счета, который дает его владельцу налоговые преимущества в виде права на инвестиционный налоговый вычет.

Подробно о разновидностях инвестиционного вычета по НДФЛ и о том, как его получить, читайте в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Иностранные акции также могут быть доступны для покупки на ИИС (те, которые торгуются на Санкт-Петербургской и Московской биржах). Однако не у всех брокеров — уточняйте это до того, как откроете счет.

Налогообложение иностранных акций на ИИС зависит от типа вычета, который вы по нему применяете. Вы вправе либо:

НДФЛ с дивидендов по иностранным акциям на ИИС уплачивается по общим правилам. Даже для типа Б освобождение от налога к дивидендам в настоящее время не применяется.

Декларация и срок уплаты НДФЛ с иностранных акций

Декларировать нужно следующие доходы по иностранным акциям:

Заполнить декларацию при продаже акций вам помогут рекомендации экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

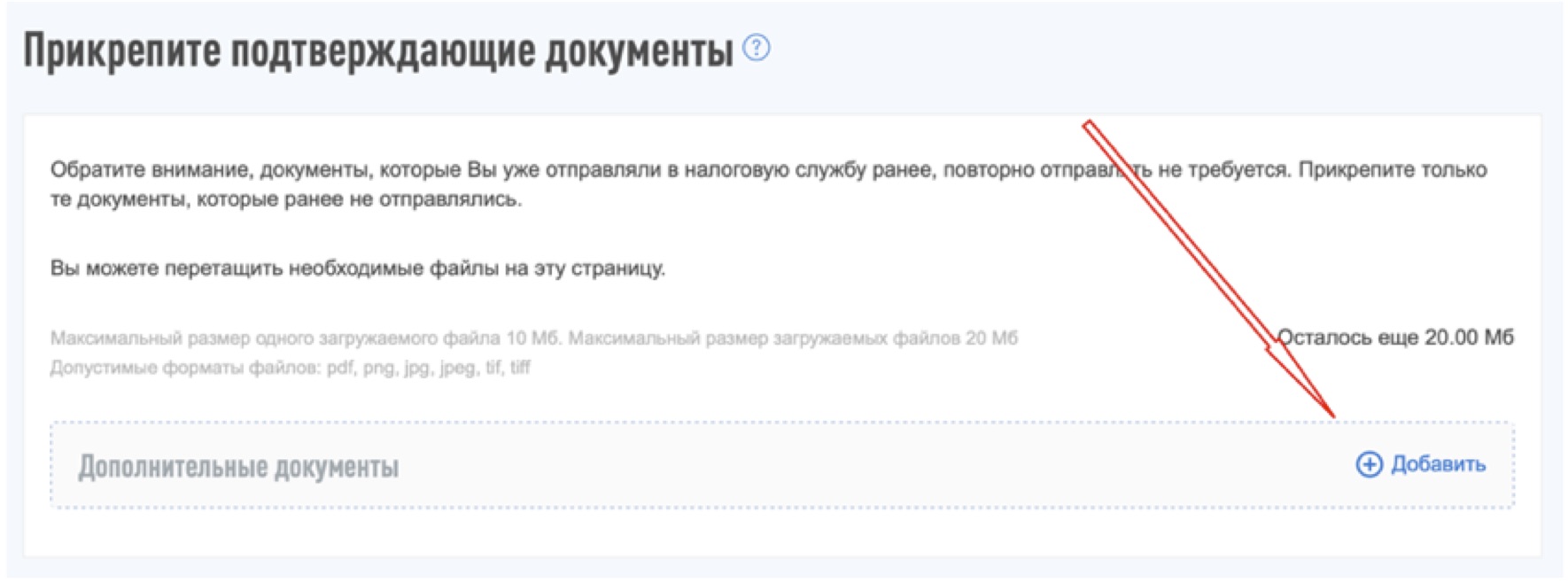

К декларации обязательно прикрепите:

Рекомендуем также прилагать сам расчет НДФЛ в разрезе всех закрытых в отчетном году позиций. Удобно делать его в формате Excel. Форма и набор показателей — произвольные. Главное, чтобы налоговикам был понятен перевод доходов и расходов в рубли, виден финрезультат (по каждой сделке и совокупный), а исчисленный налог совпадал с заявленным в декларации. Но имейте в виду, что прикрепить файл в формате xlxs к декларации при отправке ее через личный кабинет на сайте ФНС не получится, нужно делать скриншоты.

Поскольку в данном случае подача декларации — ваша обязанность, успеть отправить ее нужно до 30 апреля года, следующего за отчетным.

Срок уплаты налога, который вы декларируете самостоятельно, — не позднее 15 июля.

По операциям, где брокер — налоговый агент, удержание и перечисление НДФЛ в бюджет производит он в следующем порядке:

Штрафы для инвестора в иностранные ЦБ

За нарушения с налогами инвесторов в иностранные ЦБ могут оштрафовать:

Важно! Если подать декларацию, штрафа за неуплату налога не будет, только пени в размере 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Есть и административная ответственность по ст. 15.25 КоАП РФ за нарушения с уведомлением об открытии (закрытии) зарубежного брокерского счета и отчетом о движении денежных средств.

Итоги

Налоги с иностранных акций платят:

В первом случае это делает брокер — налоговый агент, и только если он таковым не является — сам налогоплательщик. Налог с дивидендов — пока полностью зона ответственности инвестора. Все основные правила мы описали в нашей статье.

Вся правда о дивидендах на рынке США

На сегодняшний день американские рынки на исторических максимумах. Безусловно, «акции роста» способны сполна вознаградить грамотного инвестора.

Однако не следует забывать и о дивидендных историях, которые могут стать источником стабильных денежных потоков для их держателей на долгие годы.

Чем хороши дивидендные истории

Дивиденды — это часть прибыли организации или компании, которая распределяется между владельцами ее акций или ценных бумаг. С ними неразрывно связано понятие дивидендной доходности, которая рассчитывается как соотношение выплат за последний год и текущей стоимости акции.

Следует отметить, что дивидендная доходность на американском рынке существенно ниже, чем на российском. Там 3-5% являются очень высоким показателем. Это связано с более низкими процентными ставками в США (ключевая ставка составляет 1-1,25%) и компенсируется более умеренными рисками.

На длительных временных отрезках дивиденды способны заметно увеличить совокупную доходность терпеливого инвестора. Классический пример на американском рынке — индекс общей доходности S&P 500 Total Return, который с 1988 года прибавил около 1820%, по сравнению с +890% стандартного S&P 500 (данные Yahoo Finance). С 1929 года на реинвестированные дивиденды пришлось около 40% общей доходности S&P 500.

Дивиденды несут в себе определенность, позволяя надеяться на стабильный источник доходов. Если дивиденды объявлены, то обозначенная сумма будет перечислена на счет держателя акций в установленный срок.

Также дивиденды несут в себе сигнальную функцию. Согласно этому подходу, регулярное увеличение дивидендов являются признаком уверенности топ-менеджмента компании в ее будущем, что повышает ценность акций. Пойти на попятную будет сложно. Снижение дивидендов воспринимается рынком как негативный сигнал, поэтому корпорации всеми силами стремятся этого не делать. Логично, что в рамках S&P 500 число компаний, режущих дивиденды, заметно растет лишь в условиях рецессии.

Тут есть один тонкий момент — когда «компании роста» переходят в зрелую стадию, они могут начать выплачивать дивиденды из-за избытка кэша и недостатка инвестиционных возможностей. В таких случаях сообщения о начале выплаты недавними «звездами» дивидендов могут сначала смутить инвесторов.

Виды дивидендов

Дивиденды традиционно выплачиваются денежными средствами, но есть и выплаты в форме дополнительно выпущенных акций. Первый вариант более понятен, при этом акционерный капитал не разводняется. Во втором случае котировки могут казаться под давлением из-за увеличения числа бумаг в обращении.

Впрочем, при выплатах в форме акций инвестор получает большую свободу выбора, он может продать полученные акции или сохранить их, рассчитывая на рост котировок. При этом пока бумаги находятся в портфеле, они не облагаются налогами в отличие от дивидендных поступлений.

Дивиденды в денежной форме, в свою очередь, делятся на регулярные и специальные. В США регулярные дивиденды принято начислять раз в квартал. В некоторых случаях речь может идти о выплатах раз в полгода или год.

Специальные дивиденды возникают в результате единовременных позитивных событий, например при продаже активов. В случае появления сверхдоходов компания может вознаградить акционеров, особенно под давлением инвесторов-активистов.

В этом случае сигнальная функция дивидендов сохраняется. При возвращении к нормальным доходам специальные дивиденды просто не выплачиваются, а регулярные не подвергаются волатильности.

Как подобрать дивидендную историю

• Присмотритесь к «скучным» компаниям

Конечно, всем интересны прорывные бизнес модели, компании с фокусом на инновационные продукты. Акции подобных корпораций могут принести большие доходы за счет прироста котировок. Однако компании роста могут какое-то время не выходить на прибыль, вкладывая значительные денежные средства в новые проекты. В связи с этим они могут продолжительное время не выплачивать дивиденды, дожидаясь перехода на «зрелый» уровень.

Предприятия традиционных индустрий могут показаться скучными. Однако устоявшаяся бизнес модель позволяет им выплачивать солидные дивиденды. Согласно оценкам Fidelity, сейчас США находятся ближе к поздней стадии экономического цикла, хотя еще туда не вошли. Если говорить об отдаленном будущем, в преддверии рецессии актуальными станут инвестиции в защитные сектора. К ним относятся телекомы и энергетические компании, а ведь именно они богаты на дивиденды.

Из «традиционных ценностей» неплохо выглядят бумаги также торгующихся на биржах фондов недвижимости — REITS (Real Exchange Investment Trusts). Они хороши для начала экономического цикла и предлагают дивдоходность порядка 7-11%.

• Загляните в прошлое

Но некоторые акции с высокой текущей дивидендной доходностью очень опасны. В некоторых случаях крайне привлекательная дивдоходность может означать, что бумаги сильно упали в цене, поскольку бизнес испытывает затруднения. Значит, впереди сокращение дивидендных выплат. Посмотрите дивидендную историю компании: как долго выплачиваются дивиденды, не сокращались ли они в прошлом.

Конечно, экстремальные ситуации типа финансового кризиса 2008 года принимать в расчет не стоит. Однако есть предприятия с нестабильным бизнесом. В частности, речь может идти о циклических компаниях, которые при этом привязывают дивидендные выплаты к заработанной прибыли.

К «дивидендным аристократам» относятся компании, которые увеличивали выплаты более 25 лет подряд. Зачастую это общепризнанные бренды, которые генерируют устойчивые денежные потоки.

История дивидендных выплат на примере Procter & Gamble

Компании, стабильно наращивающие дивиденды, полезны в условиях высокой волатильности. Это своего рода «тихая гавань». Когда «индекс страха» VIX взлетал выше 40%, а это уже опасный уровень, подразумевающий обвал фондового рынка США, «дивидендные аристократы» показывали доходность на 1,6% лучше рынка в целом.

• Уровень выплаты дивидендов из прибыли

Этот показатель указывает на защищенность выплат. Рассчитывается как соотношение суммы дивидендов и чистой прибыли (прибыли на акцию, eps) за период (payout ratio). Критическим уровнем является 50-60%. Если он выше, то стабильность выплат находится под угрозой, ведь в случае падения доходов «подушка безопасности» у эмитента практически отсутствует.

Для понимания индикатора достаточно посмотреть его перевернутую форму (прибыль/дивиденды), которая характеризует уровень покрытия дивидендов из прибыли. Существуют достаточно критичные случаи, когда payout ratio превышает 100%, то есть дивиденды частично финансируются за счет привлечения долга. Такая ситуация является нестабильной, ибо может подвергнуться удару в случае роста процентных ставок.

Показатель payout ratio, а также прочую статистику по американским дивидендам можно посмотреть на сайте dividend.com. Еще одним, реже встречающимся показателем, является dividends/FCF, то есть соотношение дивидендов и свободного денежного потока (операционный поток минус капзатраты, доступная для распределения среди акционеров и кредиторов сумма).

• Взгляд в будущее

Чем длиннее ваш инвестиционный горизонт, тем большего внимания заслуживает прогноз будущих дивидендных выплат. Ответьте себе на следующие вопросы. Какова стадия бизнес-цикла? Насколько стабилен бизнес? Если это «компания роста», то, как скоро она перейдет к зрелой фазе? Не выплачивает ли предприятие непосильные для него дивиденды? Посмотрите на динамику денежных потоков эмитента, насколько оно богато на «кэш».

Не следует забывать и об уровнях бумаг. Оценить, насколько «дорога» или «дешева» акция, помогут сравнительная оценка и технический анализ.

Основные вехи в дивидендном процессе

С процессом выплаты дивидендов связаны следующие временные точки:

• дата объявления (declaration date) — дата, когда совет директоров объявляет величину дивидендов;

• экс-дивидендная дата (ex-dividend date) — дата, начиная с которой акции продаются без права на получение объявленного дивиденда;

• дата закрытия реестра (record date) — дата составления списка лиц, имеющих право на получение дивидендов;

• дата выплаты (payment date) — дата, при наступлении которой акционер получает причитающиеся ему дивиденды. Непосредственно для инвестора нет никакой разницы — купить бумаги на СПБ или NYSE и NASDAQ, дивиденды придут одни и те же и примерно в один и тот же срок. Следует учитывать, что от момента начисления дивиденда до его физического поступления на счет на американском рынке в любом случае проходит обычно от 1 до 3 недель.

Данные точки хорошо видны на примере акций IBM, экс-дивидендная дата по акциям которого в 2017 году пришлась на 8 августа. Данные взяты с дивидендного сервиса сайта nasdaq.com.

В экс-дивидендную дату инвестор теряет право на получение текущего дивиденда, поэтому акции падают на соответствующую величину.

Налогообложение

При уплате налогов с доходов в виде дивидендов применяются ставки, закрепленные в соглашении об избежании двойного налогообложения между Россией и США, и уплачивается этот налог в налоговую службу США (IRS).

В США ставка налога с дивидендов для физлиц резидентов РФ практически по всем бумагам составляет 10%, но в некоторых случаях (бумаги типа REIT, позволяющие инвестировать в рынок недвижимости) действует ставка 30%.

Налог в таком размере взимается с клиентов брокеров, которые, как и ФГ БКС, предоставляют физическим лицам прямой доступ на американские площадки. То же относится к лицам, торгующим через СПБ. Подробнее читайте специальный обзор «Какие налоги придется платить, инвестируя в американские акции».

При торговле на рынке США через российского брокера или при работе на СПБ дивиденды поступают на счет инвестора очищенными от налогов. Дивиденды по акциям выплачивает эмитент и далее, по цепочке депозитариев и брокеров, эти дивиденды доходят до конечных получателей.

Стратегия «Собаки Доу»

На дивидендных бумагах строятся целые стратегии инвестирования. Одна из них — «Собаки Доу» — была популяризирована Майклом Хиггинсом в книге 1991 года «Опережая Доу».

Стратегия достаточно проста, что называется для ленивых. В начале года берется 10 (из 30) акций индекса Dow Jones Industrial с наивысшей дивидендной доходностью. Из этих бумаг в равных долях формируется инвестиционный портфель, который ежегодно ребалансируется.

Помимо того, что «собаки Доу» приносят инвестору неплохие, достаточно стабильные доходы, бумаги эти еще, как правило, достаточно дешевы, с низкими показателями P/E. При этом их вхождение в DJIA является определенной гарантией солидности бизнеса.

Есть и альтернативный вариант — «Щенки Доу», то есть пять самых дешевых акций с высокими дивидендами из состава DJIA. По данным Dogsofthedow.com, с 2000 года среднегодовая доходность «Щенков» составляет 10%, в то время как у «Собак» показатель равен лишь 8,6%.

Отметим, что в «собачьих» стратегиях есть свои риски. Во-первых, некоторые из дешевых акций могут быть отражением слабого бизнеса их эмитентов, своего рода ловушкой. Компании эти в перспективе не смогут поддерживать дивидендные выплаты. Были случаи, когда акции исключались из индекса.

Покупаем дивидендные ETF

Конечно, узкая подборка отдельных наиболее интересных дивидендных фишек может принести весьма неплохие плоды. Однако с точки зрения диверсификации надежнее ориентироваться на отдельные бенчмарки.

Существуют специализированные дивидендные индексы. К примеру, Dow Jones Select Dividend включает компании США с наибольшей дивидендной доходностью и устойчивыми выплатами. На подобные индексы можно ориентироваться для составления оптимального дивидендного портфеля. Можно поступить и проще. Речь идет о покупке бумаг ETF, специализирующихся на дивидендных темах.

Для примера, Vanguard Dividend Appreciation ETF (VIG), Vanguard High Dividend Yield ETF (VYM). Интересующимся компаниями малой капитализации могут понравиться бумаги ProShares Russell 2000 Dividend Growers ETF (SMDV). И это лишь отдельные примеры, ведь только на рынке США обращается около 1800 бумаг ETF.

Более подробная информация о продуктах содержится на сайтах их провайдеров, где у каждого продукта есть своя страница. Детальное описание бумаг ETF ключевых структур доступно на сайтах: BlackRock (iShares), Vanguard и State Street Global Advisors (SPDR ETF).

Топ-5 крупнейших по размеру активов дивидендных ETF на рынке США (данные на 04.10.2017)

Удачных вам инвестиций! Выбирайте любимый продукт! Зарабатывайте вместе с лидером! Мы будем рады, если вы поделитесь этим обучающим материалом со своими друзьями в социальных сетях.

БКС Экспресс

Последние новости

Рекомендованные новости

Итоги торгов. Теряем уверенность в выкупе падения

Российские фонды технологий. Выбираем топ-3 лучших

Акции с очень сильным растущим трендом

Ключевые события недели: отчеты Ozon, МТС, розничные продажи в США, переговоры Байдена и Си Цзиньпина

Бразильская жара и российское похолодание

Итоги саммита СОР26. Что нужно знать инвесторам

Технологии NVIDIA не футуристичны, они уже реальны. Что с акциями

SentinelOne: Среднесрочные цели достигнуты. Остался ли потенциал

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.