какой налог ввели в германии в 16 веке

Налоги в Германии

Время чтения: 9 мин

Какие налоги существуют в Германии? Что такое налоговый класс? Кто освобожден от уплаты налогов в Германии? Сегодня предлагаем окунуться в немецкую налоговую систему и поговорить об основных налогах, которые платят среднестатистические горожане в Германии. Наша статья носит обзорный характер, для получения точной информации по налогам стоит обратиться к официальным ресурсам налоговых органов Германии.

Немецкая налоговая система очень сложна. В основном это связано с более чем 40 различными видами налогов, которые необходимо выделять в Германии. Не стоит забывать о бесчисленных законах и инструкциях о том, кто за что и в каком размере должен платить налоги. В этом обзоре вы можете узнать, какие виды налогов существуют в Германии и кто должен платить налоги.

Налоговый номер

Если вы зарегистрированы по основному месту жительства в Германии или должны платить налоги в Германии, вы получите идентификационный номер налогоплательщика (Steueridentifikationsnummer). Это одиннадцатизначный номер, который присваивается вам индивидуально и остается действительным на протяжении всей вашей жизни. Новорожденные получают свой собственный идентификационный номер вскоре после рождения.

Идентификационный номер налогоплательщика предназначен для облегчения общения с налоговой службой. Каждый раз, когда вы информируете налоговую службу о чем-либо или, например, подаете декларацию (die Steuererklärung), вы указываете идентификационный номер. Иногда работодатели, центр занятости или компания медицинского страхования также запрашивают идентификационный номер налогоплательщика.

Готовитесь к переезду в Германию и сдаче экзамена? А может, вам нужно поработать над немецким произношением? В Deutsch Online вы можете записаться на индивидуальные занятия немецким языком с сертифицированными преподавателями из России и Германии. Наши менеджеры помогут подобрать того, кто подойдет именно вам, и уже с первых занятий вы начнете строить путь к своим целям: определите свой уровень, свои сильные и слабые стороны и начнете работать в нужном вам направлении. Хотите заниматься индивидуально? Запишитесь прямо сейчас, позвонив по телефону 8 (800) 350 03 83 (звонок по России бесплатный), или пройдите по ссылке для записи онлайн!

Виды налогов в Германии

А теперь к самим налогам.

Подоходный налог (Einkommen-Steuer)

Вы должны платить подоходный налог, когда зарабатываете деньги. Например, когда вы получаете зарплату за работу. Компания также должна платить налог на прибыль, если она получает прибыль. Налог Einkommen-Steuer в Германии применяется к ИП, тем, кто работает на фрилансе, а также к врачам и адвокатам, если у них своя практика. Также эти категории граждан обязаны раз в год подавать налоговую декларацию (которую можно оформить онлайн или заполнить вручную, распечатав налоговую форму ).

В Германии прогрессивная система налогообложения, поэтому не все люди платят одинаковую сумму подоходного налога. Если годовой доход человека не превышает 9000 евро, то от подоходного налога он(а) будет освобожден(а).

Подоходный налог для наемных работников и служащих (Lohn-Steuer)

Данный налог распространяется на наемных работников, поэтому его платит работодатель. Соответственно, налоговую декларацию наемные работники не подают.

Налоговая ставка в Германии может составлять от 14 до 45%. Для того, чтобы определить размер налога на заработную плату, в Германии существуют налоговые классы (Steuer-Klassen).

К какому налоговому классу вас отнесут, зависит от различных факторов:

Если ваши обстоятельства изменятся, может измениться и ваш налоговый класс. Налоговый класс корректируется в случае раздельного проживания или развода с супругом, смерти супруга, рождения ребенка в качестве родителя-одиночки, получения второй работы наряду с основной и вступления в брак.

Если вы состоите в браке, к вам применяется особое правило. В этом случае вы можете выбирать между налоговыми классами и таким образом сэкономить. Это может быть целесообразно, например, если один из партнеров зарабатывает значительно больше другого. Налоговые консультанты или ассоциации по оказанию помощи в уплате подоходного налога могут подсказать вам, какие комбинации лучше подходят для вас.

Какие преимущества в уплате налогов есть у супружеских пар

Супружеские пары могут выбирать между тремя комбинациями налоговых классов: если один из партнеров зарабатывает значительно больше другого, стоит использовать комбинацию налоговых классов III (3) и V (5). Преимущество: более высокооплачиваемый работник имеет значительно меньше вычетов в налоговом классе III. Недостаток: чем больше разрыв между двумя зарплатами, тем выше дополнительный налоговый платеж в конце года.

С 2010 года супружеские пары также могут выбрать комбинацию налогового класса IV (4) с коэффициентом. Благодаря этому коэффициенту налоговая служба уже учитывает преимущество разделения в течение года. Таким образом, вы сможете избежать уплаты задолженности по налогам.

Начальный обзор и калькулятор налогового класса можно найти на сайте Ассоциации помощи по уплате подоходного налога.

Налоги для студентов, пенсионеров и безработных

Для пенсионеров это зависит от того, насколько высоки ваши доходы (например, от аренды или процентов). Если доход превышает базовую необлагаемую налогом сумму, вы должны платить налог. О том, как живут пенсионеры в Германии и какие у них могут быть дополнительные источники дохода, мы писали в нашей более ранней статье.

То же самое относится и к студентам. Если вы зарабатываете больше, чем основная необлагаемая налогом сумма, вы должны заплатить налоги. Будучи подрабатывающим студентом, вы можете регулярно зарабатывать до 450 евро в месяц. Если вы зарабатываете не больше этой суммы, вам обычно не нужно платить налог.

Пособия по безработице налогами не облагаются.

Послабления для семей

Для семей в Германии существуют различные налоговые льготы.

Расходы на уход за ребенком/обучение: государство также помогает вам оплатить расходы на уход за ребенком. Например, вы можете вычесть две трети расходов на уход за ребенком из своих налогов.

Единовременное пособие по уходу: если вы ухаживаете за родственниками, вы можете претендовать на единовременное пособие по уходу, которое также не облагается налогом.

Налог на добавленную стоимость (Umsatzsteuer/Mehrwertsteuer)

Налог с продаж оплачивается при совершении покупок. Например, когда вы покупаете еду, государство получает деньги. Совершая покупки, вы не замечаете налог с продаж. Потому что вы сами не платите их государству. Вы платите за свои покупки в кассе, а потом магазин платит налог с продаж государству.

Размер НДС в Германии составляет 19% (7% пониженная ставка) и добавляется непосредственно к цене товара или услуги и оплачивается клиентом.

Акцизный налог (Verbrauch-Steuer)

Акцизный налог подобен налогу с продаж. Вы никогда не платите его отдельно, он всегда оплачивается вместе с налогом с продаж. Акцизным налогом облагаются следующие товары:

Налог на собак (Hunde-Steuer)

Налог на собак (только для владельцев собак) существует почти повсюду в Германии. Каждый город и муниципалитет могут самостоятельно решить взимать налог на собак, а также определить его размер. В зависимости от породы собаки размер налога может отличаться.

Если собак заводят с целью разведения и последующей продажи, то налог оплачивать не нужно.

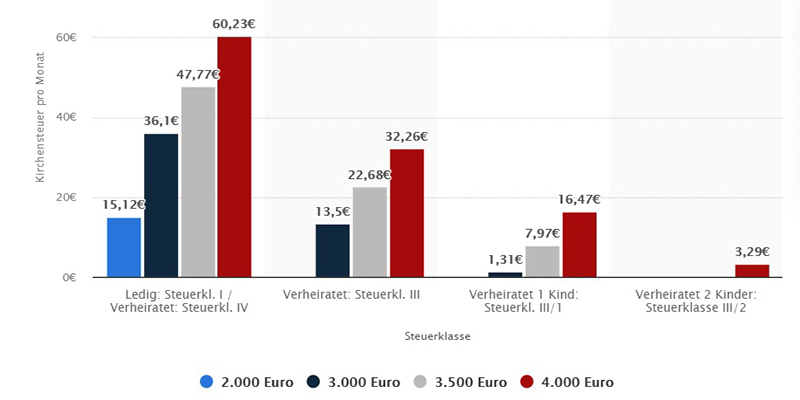

Церковный налог (Kirchensteuer)

Этот налог предусмотрен для тех, кто исповедует католицизм, протестантизм и некоторые другие религии. Если вы принадлежите к церковной общине, то вы должны платить церковный налог. Для крупных христианских церквей в Германии это основной источник дохода. Чем больше ваша зарплата, тем больше размер церковного налога.

Если вы больше не посещаете церковь или зарабатываете менее 9 000 евро в год, вы не обязаны платить церковный налог.

Налог на автотранспортные средства (Kraft-Fahrzeug-Steuer)

Если у вас есть машина (в том числе мотоцикл или грузовик) то вы должны заплатить налог на автотранспортные средства.

Поэтому при покупке машины она обязательно должна быть зарегистрирована. Сделать это можно в офисе в вашем муниципалитете или городе. Служба называется Zulassungs-Behörde. Если вы снимете регистрацию автомобиля, то вы больше не будете платить налог.

Налог на бизнес (Gewerbe-Steuer)

Если вы зарегистрировали собственный бизнес, то, как правило, должны платить торговый налог. В этом отношении торговый налог имеет большое значение для многих самозанятых людей. Единственным исключением являются фрилансеры, юристы, врачи, журналисты, графические дизайнеры и художники.

Торговый налог является самым важным источником дохода для муниципалитетов. Это своего рода вознаграждение, которое компании платят муниципалитетам в обмен на то, что муниципалитеты строят или ремонтируют дороги, например, или создают парковочные места, т.е. предоставляют инфраструктуру, от которой компании получают выгоду.

Налог на наследство/ дарение (Erbschaft- / Schenkungsteuer)

Каждый, кто наследует имущество или получает его в подарок, должен заплатить налог на него сверх определенной стоимости. Ставка налога варьируется от 7 до 50 %. Точная ставка налога и соответствующая сумма налога зависят от различных факторов.

Платят ли налоги приезжие?

Что будет если я не буду платить налоги?

Материал готовила

Анастасия Бекетова, команда Deutsch Online

Налоговая система Германии. Налоговая система Германии формировалась в несколько этапов

Налоговая система Германии формировалась в несколько этапов. После образования в 1871 г. Германской империи установление всех основных прямых налогов оставалось прерогативой входивших в нее государств (нынешних земель). Империи было передано лишь право устанавливать таможенные пошлины и налоги на предметы потребления: табак, пиво, водку, сахар, соль. Последнее направление в структуре налоговых платежей определил в 1879 г. первый рейхсканцлер Германии Отто Бисмарк, потребовав перенести бремя налогов с доходов на потребление (расходы). Закрепление права сбора таможенных пошлин и акцизов за империей положило начало созданию общего экономического пространства страны.

Взносы отдельных земель делали империю зависимой от них. Это и определило пути развития налоговой системы Германии. В 90-е гг. XIX в. были введены гербовые сборы на ценные бумаги, векселя, игральные карты, в 1906 г. – налог с наследства, в 1913 г. – налог на имущество и налог на прирост имущества. С 1916г. Германия уже активно использовала возможности прямого налогообложения. Развивалось и косвенное налогообложение, ибо пошлин и акцизов не хватало на покрытие расходов, связанных с военным поражением. В июле 1918 г. Германия ввела налог с оборота, который в 1960-х гг. приобрел форму налога на добавленную стоимость.

В декабре 1919 г. после утверждения имперских правил налогообложения, разработанных министром финансов М. Эрцбергером, началась крупнейшая налоговая реформа. В ходе реформы был ликвидирован финансовый суверенитет земель. Право собирать налоги и управлять ими закреплялось исключительно за государством. Налоговая система стала централизованной. Был повышен налог с оборота, введено налогообложение предметов роскоши, дополнительный налог уплачивали владельцы крупных состояний. Действовавшие до реформы 26 земельных законов о подоходном налоге были заменены общеимперским подоходным налогом с дифференцированной шкалой и максимальной ставкой 60 %. В Веймарской республике было создано единое финансовое управление, контролировавшее поступление всех видов налогов, независимо от их последующего распределения. Это финансовое управление функционировало вплоть до мая 1945 г.

После Второй мировой войны в ФРГ были законодательно распределены государственные функции между федерацией и землями. При этом федерация и земли сами оплачивали расходы по управлению, земли становились самостоятельными в вопросах своего бюджетного устройства.

Главным государственным актом, разграничивающим компетенции федерации, земель и общин в области налоговой политики, является конституция – Основной закон ФРГ, принятый 23 мая 1949 г. Согласно статье 105 этого документа, федерация имеет исключительную законодательную компетенцию по таможенным делам и финансовым монополиям. Земли имеют право законодательно устанавливать местные налоги на потребление. Общины и объединения общин совместно получают определенный законодательствами земель процент от налогов, поступающих в пользу земель. В остальных случаях земли определяют, направлять ли и в каком размере доходы от земельных налогов в пользу общин.

Государственным актом, регулирующим общие вопросы налоговой политики, является Положение о налогах и платежах от 16 марта 1976 г. с изменениями и дополнениями. Оно определяет: субъекты и объекты налоговой политики; общий порядок взимания налогов и базу их исчисления; санкции при невыполнении физическими или юридическими лицами своих налоговых обязательств; процедуру проверки данных о доходах налогоплательщиков.

Современная налоговая система ФРГ основывается на принципах, заложенных еще Л. Эрхардом:

♦ налоги должны быть возможно минимальными;

♦ при налогообложении того или иного объекта должны учитываться целесообразность взимания налога, т.е. окупаемость затрат на взимание налогов;

♦ налоги не должны препятствовать конкуренции;

♦ налоги должны соответствовать структурной политике;

♦ налоги должны обеспечивать справедливое распределение доходов в обществе;

♦ налоговая система должна исключать двойное налогообложение;

♦ система должна строиться на уважении к частной жизни человека. В связи с налогообложением человек должен по минимуму открывать государству свою частную жизнь. Налоговый работник не имеет права давать каких-либо сведений о налогоплательщике. Должно быть гарантировано соблюдение коммерческой тайны;

♦ величина налогов должна находиться в соответствии с объемом оказываемых государством услуг.

Сегодня налоговая система ФРГ представляет собой сложную разветвленную систему, охватывающую практически все стороны жизнедеятельности общества. В ее основе лежит принцип множественности налогов (их свыше 50). Налоговые сборы приносят около 80 % доходов бюджета. Налоги делятся:

На федеральные налоги приходится 48 % общей суммы налоговых поступлений, земельные – 34, общинные – 13 % (остаток (5 %) составляют взносы в Фонд выравнивания бремени войны и долю ЕС). Основными плательщиками налогов являются рабочие и служащие (около 70 % всех налоговых поступлений страны).

Федеральныепоступления в бюджет складываются из налогов на продукцию потребительского спроса: бензин и другое нефтяное топливо (5,6 %), табак (3,1 %), винно-водочные изделия (0,8 %) и пр. Полностью в федеральный бюджет зачисляются сборы от следующих налогов;

♦ налог на движение капитала;

♦ налог на страхование;

♦ налоги на спирто-водочные изделия и другие предметы потребления, за исключением налога на пиво (акцизы).

Две трети налоговых поступлений в федеральный бюджет – это прямые налоги: подоходный, корпорационный, с оборота и промысловый. Эти налоги относятся к совместным поступлениям, так как они направляются в бюджеты разных уровней. Совместные налоги являются примером реализации механизма вертикального финансового выравнивания. Так, в федеральный бюджет направляются:

♦ 42,5 % сборов подоходного налога;

♦ 50 – налога на корпорации;

♦ 65 – налога с оборота, включая налог с импортного оборота;

♦ 9 % сборов промыслового налога.

Налоговая система ФРГ в первую очередь опирается на подоходный налог (более трети общей суммы налоговых поступлений). Он взимается в соответствии с законом о подоходном налоге от 27 февраля 1987 г. с изменениями и дополнениями с фонда заработной платы и с доходов от капитала, в том числе дивидендов, если они не облагаются налогом с корпораций. Подоходным налогом облагаются доходы физических лиц: заработная плата работающих по найму, доходы лиц свободных профессий, гонорары, доходы от индивидуальной трудовой деятельности и т.п. Необлагаемый минимум для одиноких – 5616 марок в год, для семейных пар – 11 232 марки. Минимальная ставка подоходного налога – 22,9 %,максимальная – 51 % (до 1990 г. – 56 %, до 2000 г. – 53 %).

Налог на доходы от капитала является одной из форм подоходного налога. Он взимается с физических лиц непосредственно при выплате доходов с капитала – дивидендов, процентов по акциям и т.п. Налогообложению подлежит сумма дивидендов после уплаты корпорационного налога. Ставка налога на доходы от капитала – 25 %. Доля налога с капитала в общем объеме всех налоговых поступлений не превышает 1,6 – 1,7 %.

В конце 1999 г. правительство Германии объявило о самом большом за всю историю ФРГ снижении налогов, получившем название «реформа века» (табл. 3.3).

Таблица 3.3 – Реформирование подоходного налога

| Этап | Минимальная ставка, % | Максимальная ставка, % |

| I этап: 2001-2002 гг. II этап: 2003-2004 гг. III этап: 2005 г. | Снижение с 22,9 до 19,9 | Снижение с 51 до 48,5 |

Корпорационный налог также является налогом на доходы, но его оплачивают не физические, а юридические лица. Он начисляется в соответствии с законом о налоге с корпораций от 10 февраля 1984 г. с изменениями и дополнениями. Под корпорацией в ФРГ понимают такие организации, как акционерные общества, общества с ограниченной ответственностью, кооперативы. Корпорационный налог взимается с годового дохода юридического лица. Двойное налогообложение распределенной прибыли не допускается. Если прибыль корпорации не распределяется, то ставка 40 % (до 1988 г. – 56 %, до 1998 – 50, до 1999 г. – 45 %), а на распределяемую в виде дивидендов прибыль – 36 %. Согласно «реформе века» Шредера, ставка корпорационного налога (на нераспределенную прибыль) в период с 2001 по 2005 г. будет снижена до 25 %.

Поскольку распределяемая прибыль включается в личные доходы акционеров, которые уплачивают подоходный налог, существует так называемая система зачета, при которой налог на распределяемую прибыль, уплаченный корпорацией, учитывается при налогообложении личных доходов акционеров. В общей сумме налоговых поступлений корпорационный налог составляет около 4,5 %.

Главным косвенным налогом в Германии является налог с оборота, под которым иногда подразумевается налог на добавленную стоимость. Этот налог взимается с прироста цены изделия на каждой из стадии его производства, переработки и реализации. Добавленная стоимость представляет собой стоимость отгруженной продукции (по рыночным ценам) за вычетом стоимости потребленных полуфабрикатов, энергоресурсов, а также стоимости работ.

Начисление этого налога построено так, что все товары и услуги, попадая к конечному потребителю, включают его в одинаковой мере, независимо от количества оборотов товара или услуги на пути к потребителю. Это достигается системой предварительных вычетов сумм налога финансовым управлением. Предварительные вычеты налога выполняются лишь случае, если товары или услуги используются юридическим лицом для производственных целей.

Ряд товаров и услуг освобождены от налога с оборота. К ним относятся экспортные поставки, отдельные обороты морского судоходства и авиатранспорта, а также другие услуги, связанные с ввозом, вывозом и транзитными экспортно-импортными операциями. По этим товарам и услугам предусмотрен предварительный вычет налога. К группе освобожденных от налога с оборота товаров и услуг, не предусматривающей предварительного вычета, относятся услуги представителей лечебных профессий, общества федерального страхования, большинства больниц, летних школ, театров, музеев, а также предоставление кредитов, сдача в аренду земельных участков и некоторые другие.

С 1993 г. в связи с «гармонизацией налогов» в странах ЕС ставка этого налога повысилась с 14 до 15%, а по продовольственным товарам – с 6,5 до 7 %.

Аналогично взимается налог с оборота при импорте. В общем объеме налоговых поступлений налог с оборота составляет 28 %, налог с оборота при импорте – более 12 %.

В полном объеме в бюджеты земельперечисляются сборы от следующих налогов:

♦ налог на имущество;

♦ налог на наследство;

♦ налог с приобретения земельного участка;

♦ налог с транспортных средств;

♦ налог на лотереи и скачки;

♦ налог с игорных домов.

Из совместных налогов, которые через механизм вертикального выравнивания распределяются между федерацией и землями, в бюджеты земель зачисляются:

♦ 42,5 % сборов подоходного налога;

♦ 50 – корпорационного налога;

♦ 35 – налога с оборота (включая налоге импортного оборота);

♦ около 9 % сборов промыслового налога.

Главным налогом земель является налог на имущество, иди поимущественный налог, который взимается в соответствии с законом о поимущественном налоге от 14 марта 1985 г. с изменениями и дополнениями. Этот налог имеет самые давние традиции. Его ввел в 1278 г. король Рудольф фон Габсбург.

Это налог на нетто-имущество (за минусом задолженности) юридических и физических лиц. Налогом облагается суммарная стоимость всех элементов имущества исходя из его доходности. Недвижимое имущество фирмы включается в суммарный показатель по цене его реализации на момент оценки, движимое имущество – по остаточной стоимости, ценные бумаги – по курсовой стоимости.

Налоговая ставка на совокупное имущество физического лица с 1995 г. поднята до 1 % (до этого 0,5 %).Промышленные предприятия и компании платят 0,6 %. При увеличении ставки налога был повышен и необлагаемый налогом минимум. Раньше не облагалось налогом имущество, которое стоило 70 тыс. марок, теперь – до 120 тыс. марок. Для юридических лиц необлагаемый налогом минимум – 20 тыс. марок. Переоценка имущества проводится каждые три года.

Ставка налога на наследство и дарение зависит от степени родства и стоимости имущества. Различают четыре категории наследников, по которым рассчитываются минимальная и максимальная ставки налога.

Налог на транспортные средства взимается в соответствии с законом от 21 декабря 1927 г. с изменениями и дополнениями, в новой редакции от 22 декабря 1983 г. Налог с мотоциклов и легковых автомобилей рассчитывается по рабочему объему двигателя, с грузовых – по общему весу автомашин. Налог на транспортные средства взимается раз в год.

Наряду с вертикальным налоговым выравниванием, как уже отмечалось, в Германии существует горизонтальное налоговое выравнивание. Прежде всего оно касается налога с оборота: 75 % доли земель (42,5 % общего сбора этого налога по стране) распределяется между землями пропорционально числу жителей, а 25 % (в 1999 г. это было 34 млрд марок) перечисляется слабым в финансовом отношении землям («финансовая сила» которых не достигает 92 % среднегерманского уровня).

Главным налогом общин, который является совместным с федерацией и землями, является промысловый налог. В муниципальные бюджеты поступает около 82 % общего сбора этого налога. Общинам перечисляется также 15 % подоходного налога. Полностью общинам принадлежат сборы:

♦ от земельного налога;

♦ местных потребительских и других налогов (налог на содержание собак, налог на напитки).

Промысловый налог взимается в соответствии с законом о промысловом налоге от 14 мая 1984 г. с изменениями и дополнениями. Доля этого налога в консолидированном бюджете всего 5 %, но он является важнейшим источником доходов местных органов власти. Последние самостоятельно устанавливают его ставку. Промысловым налогом облагаются предприятия, общества, физические лица, которые занимаются промысловой, торговой и другими видами деятельности.

Базой начисления промыслового налога являются прибыль от занятий промыслом (ставка 5 %) и размер промыслового капитала (ставка 0,2 % стоимости производственных фондов, подлежащих налогообложению).

По доходной составляющей промыслового налога под налогообложение, кроме прибыли, подпадает сумма, равная 0,5 % платы за пользование заемными средствами капитального характера, взятыми на длительный срок. Учитываются также убытки, полученные от деятельности других предприятий (при долевом участии в них налогоплательщика). Предусмотрен ряд вычетов из базы налогообложения: суммы, равной 1,2 % стоимости земельных участков, 1,2 % прибыли, полученной от деятельности других предприятий, а также от деятельности заграничных филиалов.

Налогооблагаемая база второй составляющей промыслового налога – капитала складывается из стоимости собственного капитала налогоплательщика по балансу и половины стоимости заемного капитала, в том случае, если его величина превышает 50 тыс. марок, плюс капитал необъявленных лиц. Вычету подлежат: стоимость земельных участков, стоимость капитала, вложенного в деятельность других предприятий, стоимость капитала в заграничных филиалах.

При налогообложении доходов для физических лиц необлагаемая налогом сумма составляет 36 тыс. марок, капитала – 120 тыс. марок.

Земельный налог взимается в соответствии с законом от 7 августа 1973 г. с предприятий сельского и лесного хозяйства, земельных участков. Освобождаются от уплаты налога участки земли, используемые государственными и религиозными учреждениями, в научных целях, общественного назначения.

Ставка налога складывается из двух частей: основной ставки, устанавливаемой централизованно для недвижимого имущества, и надбавки общины, которая зависит от состояния местных финансов. Размер основной ставки дифференцирован по землепользователям, т.е. существует два вида земельного налога: для предприятий сельского и лесного хозяйства; для земельных участков независимо от их принадлежности.

При окончательном расчете суммы налога существенное значение имеют корректирующие ставки общины, которые дифференцированы в зависимости от назначения земель (для лесного и сельского хозяйства – 0,6 %), а также интенсивности использования земельного участка под жилые дома и стоимости сооруженных на нем зданий. Например, если домом владеет одна семья, то при стоимости дома до 75 тыс. марок ставка составит 0,26 %, а сверх 75 тыс. – 0,35 %. При наличии на земельном участке двухсемейного дома ставка составляет 0,31 %. В остальных случаях для застроенных и незастроенных земельных участков ставка равна 0,35 %.

У юридических лиц разрешено вычитать земельный налог в качестве издержек при налогообложении прибыли. В среднем итоговая ставка по земельному налогу составляет 1,2 %.

Отдельно выделяют церковный налог, который платят те, кто называет себя членом церкви. Этот налог вычисляется на базе годового подоходного налога и составляет 8 – 9 % от его суммы.

Для управления вопросами налоговой политики в ФРГ существуют специальные финансовые ведомства земель. Надзор и контроль за деятельностью различных финансовых учреждений страны возложены на Министерство финансов ФРГ.

Основные этапы эволюции финансово-кредитной системы Германии представлены в табл. 3.4.

Таблица 3.4 – Этапы становления финансово-кредитной системы Германии