какой подоходный налог в австрии

Налоги в Австрии

Данный обзор посвящен налоговой политике Австрии – рекомендуем внимательно изучить требования местных властей к резидентам страны

Постоянное проживание в Австрии связано с выплатой государству налогов. Суммы их велики и могут иногда достигать 50% от дохода. Тем не менее австрийцы считаются образцовыми налогоплательщиками, ведь идут эти средства на оздоровление экономики, организацию социальных выплат и медицину.

Особенности налоговой системы Австрии

В Альпийской республике сложилась евроконтинентальная налоговая модель с высокой долей отчислений на медицину, образование и другие социальные нужды. Косвенные налоги в Австрии дают около трети поступлений, остальное – результат прямого налогообложения.

В Австрии функционирует также система уменьшения обложения прибыли юридических лиц (по более низкой ставке) и акционеров (частичная отмена налога на дивиденды независимо от корпорационного налога с прибыли).

Все налогоплательщики в Республике, согласно австрийскому законодательству, подразделяются на два типа:

- с неограниченной ответственностью: резидент располагает постоянным местом жительства, главным офисом, юридическим адресом и т. п. на территории Австрии, налог выплачивается со всех доходов, в том числе с зарубежных; с ограниченной ответственностью: резидент имеет зарубежное место жительства или проживает в Австрии менее 6 месяцев, не заводил юридического адреса или органов управления в Республике. Выплачиваются налоги лишь за доход, полученный в Австрии.

Ряд государств (страны ЕС, США, Швейцария, Россия, КНР и др.) подписал с Австрией соглашение об избежании двойного налогообложения. Налог с дивидендов платится по месту постоянного проживания плательщика.

Налоги в Австрии для физических лиц

Доход физлиц за календарный год облагается налогом. Согласно действующим законам, налогом облагаются доходы, полученные от:

- ведения сельского или лесного хозяйства; занятия самостоятельной деятельностью (актуально для врачей и адвокатов); занятия ремеслами, предоставления платных услуг, коммерции; наемного труда; вложения капитала; недвижимости (сдача в аренду земли и др.); других денежных источников (например, от ренты или посреднических услуг и др.).

Подоходный налог в Австрии

| РАЗМЕР ДОХОДА | СТАВКА |

|---|---|

| до 11 000 евро | 0% |

| от 11 000 до 25 000 евро | 36,5% |

| от 25 000 до 60 000 евро | 43,21% |

| свыше 60 000 евро | 50% |

Некоторые категории плательщиков с ограниченной ответственностью облагаются фиксированным налогом в размере 20%, если это:

- доходы деятелей культуры, писателей, артистов, архитекторов; доходы спортсменов; гонорары артистов, участников развлекательных мероприятий; оплачиваемые консультации.

Доходы полученные от операций с недвижимостью (продажа, сдача в аренду) облагаются налогом по ставке 25%. Налоги на недвижимость в Австрии составляют 1%. При смене владельца земельного участка взимается налог 3,5% от его цены (для близких родственников – 2%).

При подаче декларации налоговым органом может быть принято решение о частичном списании налогов:

- по 220 евро на ребенка (по 132 евро с каждого родителя при подаче заявления двумя лицами); на особые расходы (на страхование, строительство / ремонт жилья, покупку новых акций и др.) – примерно ¼ часть от общей суммы. При доходе свыше 60 тысяч евро списания не происходит. В случае отсутствия таких расходов вычитается 60 евро; суммы пожертвований на церковь (до 200 евро); суммы благотворительных взносов в пользу науки и гуманитарных организаций (список можно посмотреть на https://www.bmf.gv.at/Steuern/Fachinformation/Einkommensteuer/AbsetzbarkeitvonSpenden/_start.htm); на непредвиденные траты (лечение, форс-мажорные ситуации, напрмер, стихийные бедствия, потеря кормильца и др.); на оплату детского сада (не более 2300 евро в год).

Если налогоплательщик является единственным кормильцем в семье, австрийские власти предоставят ему налоговые льготы (364 евро – при отсутствии детей, 494 евро – если в семье один ребенок, 660 евро – если в семье двое детей, и 220 евро – за каждого последующего ребенка).

Налог на наследство в Австрии был отменен в 2008 г. Все дарения в кругу семьи (кроме недвижимости) декларируются в случае превышения 50 000 евро за 5 лет, вне семьи – 15 000 евро.

Налоги при покупке автомобиля в Австрии

Если вы планируете купить в Австрии новый автомобиль, готовьтесь заплатить НДС – 20%. Затем за легковую машину нужно уплатить регистрационный налог, а также специальный сбор (получение номерного знака и сертификата).

Транспортный налог в Австрии составляет от 68 до 82 центов (за kW мощности). Точный способ рассчитать сумму выплаты можно посмотреть на сайте Министерства Финансов Австрии (http://www.nova-rechner.at/index.php/rechner-menu/rechner-privat).

Дорожный налог в Австрии

Дорожный налог в Австрии оплачивается путем покупки специальной виньетки-стикера на 10 дней (8,40 евро), на 2 месяца (24,20 евро) или на год (80,60 евро). Приобрести ее можно на автозаправочных станциях, при пересечении границы, на почте, в табачных киосках и в других местах.

На виньетке насечками должен быть обозначен срок действия. После покупки стикер нужно приклеить на лобовое стекло автомобиля до выезда на магистраль. Сумма штрафа за неуплату дорожного налога в Австрии составляет от 300 до 3000 евро.

Для автомобилей общей массой свыше 3,5 тонны в Австрии применяется другая система оплаты дорожного налога – например, оснащение прибором «GO-Box» или расчет суммы в зависимости от пробега по австрийским дорогам. Помимо виньеток, приходится дополнительно оплачивать 141 км специализированной сети дорог (тоннели, мосты и др.).

Другие налоги в Австрии для физических лиц

Помимо основных налогов в Австрии предусмотрен и ряд дополнительных. Например, в стране введен обязательный сбор для горнолыжников и сноубордистов – так называемый налог на гипс – он включается в Австрии в стоимость услуг при каждом спуске. Собранные средства поступают в местные медицинские учреждения и идут на лечение травмированных спортсменов и туристов.

Граждане-католики Австрии обязаны выплачивать церковный налог (1,1%), который был введен еще в 1939 году. Его может собирать любая признанная в Австрии церковь.

Также, в Австрии есть налог на владение телевизором, который составляет 25 евро в месяц. Оплачивать необходимо за каждый экран, который находиться в квартире или доме.

Налоги в Австрии для юридических лиц

Корпоративный налог

Юридические лица в Австрии платят корпоративный налог (взимается поквартально по результатам за предыдущий год). Это – прямой федеральный налог с общей налоговой ставкой 25%.

Такие юридические лица, как ГмбХ и АО должны платить минимальный налог – 5% от номинального капитала в 35 000 евро (ГмбХ) и 70 000 евро (АО). В год учреждения корпоративный налог составит 2,5%. Если юридическое лицо не ведет активной финансово-хозяйственной деятельности, налоговое законодательство Австрии разрешает ежегодно платить минимальную ставку налога: для ГмбХ – 1750 евро, для АО – 3500 евро.

Компании не резиденты платят в Австрии налог на прибыль только по доходам, полученным из источников на территории страны.

Налог на дивиденды

Дивиденды, выплачиваемые австрийской компанией своим акционерам, облагаются налогом по ставке 25%. В соответствии с международными договорами об избежании двойного налогообложения, налог на дивиденды (а также налог на проценты и роялти) может понижаться или не взиматься с резидентных в Австрии предприятий. Владение австрийским холдингом позволяет использовать льготы в системе налогообложения Австрии и решить задачу «оффшорного запрета».

НДС (налог на добавленную стоимость)

Ставка НДС в Австрии составляет 20% (к продуктам питания, с/х продукции, туризму, развлекательным отраслям и др. применяется 10%).

Налогообложение в Австрии обязывает к дисциплине: минимальная задержка подачи декларации в установленные сроки может привести к штрафу в 10% от налога, просрочка платежа – 2% пени. С 2002 года существует правило, позволяющее взимать 1% пени в случае второй или третьей просрочки уплаты НДС. Налоговое ведомство не предписывает пеню только в том случае, если ее сумма не превышает 50 евро.

Возврат налогов в Австрии

При переплате налогов физические лица в течение 5 лет имеют право обратиться в финансовое управление и вернуть деньги в том случае, если они:

- проработали неполный год или сменили за это время нескольких работодателей; при расчете налогов на зарплату в Австрии не учли скидки для единственного кормильца в семье; заявили о ранее не учтенных чрезвычайных тратах.

Компания, владеющая головным офисом на территории ЕС, имеет право при обложении налогом скрытых дивидендов (которые были распределены среди акционеров) потребовать от австрийских налоговых властей возврата налога.

Заключение

Согласно австрийскому законодательству, налогообязанным считается каждый гражданин, проживающий в Австрии непрерывно.

Налоговые обязательства вступают в силу после 6 месяцев постоянного пребывания в стране, при этом совершенно неважно, какое у вас гражданство. С этого момента все доходы, полученные в Австрии, будут облагаться налогом.

Как и другие европейские страны, Австрия обладает сложной системой налогообложения: помимо вышеуказанных налогов, действуют акцизы, нотариальные, гербовые и судебные сборы.

Какой подоходный налог в австрии

Детские государственные сады бесплатны при наличии прописки в городе. Расходы на питание в саду в месяц составляют около 68,23 € (5 034 ₽) плюс расходы на специальные кружки и курсы.

Начальная, средняя и высшая ступени в школьном образовании в Австрии бесплатные и обязательные. Считается, что качество образования в частных школах лучше, чем в обычных, но стоимость обучения может варьироваться от 1 500 € (110 685 ₽) в год до 7 700 € (568 183 ₽) в семестр в зависимости от учебного заведения. Для примера: год в известной гимназии Терезианум стоит от 5 800 € (427 982 ₽).

Высшие учебные заведения в Австрии входят в 100 лучших университетов мира. Образование в государственных учреждениях бесплатное для австрийцев, граждан ЕС и европейского экономического пространства при условии окончании учёбы в срок. В противном случае стоимость семестра составляет 363,36 € (26 812 ₽). Гражданам третьих стран обучение обходится в 726,72 € (53 624 ₽) в семестр плюс обязательный студенческий взнос ÖH-Beitrag в размере 20,20 € (1 490 ₽). Обучение в частных университетах стоит примерно от 6 160 € (454 546 ₽) в семестр и выше в зависимости от университета и получаемой степени.

Пенсионный возраст в Австрии составляет 65 лет для мужчин и 60 для женщин. Средняя пенсия по стране за 2018 год у мужчин приравнивалась к 2 268 € (167 355 ₽), а у женщин 1 292 € (95 336 ₽). Если пенсия не достигает 933,06 € (68 850 ₽), можно запросить компенсационное пособие.

Полная ставка в Австрии составляет 38,5 часов, а средняя оплата труда за час приблизительно 10 € (737 ₽). Переработанные часы выплачиваются в конце месяца либо берутся в качестве отгула. По закону минимальная заработная плата в Австрии должна быть не менее 1500 € (110 685 ₽) в год. Среднестатистический доход по стране составляет 2900 € (213 991 ₽).

В Австрии есть 13 и 14 зарплата: дополнительный месячный оклад в июне и перед рождественскими праздниками.

«В нашей профессиональной среде (IT)

с нашей зарплатой и особенно в нашей компании — действительно хороший баланс между работой и личной жизнью. По большей части мы можем сами организовывать рабочие задания вместе с заказчиком и таким образом определять своё свободное время».

«В нашей профессиональной среде (IT) с нашей зарплатой и особенно

в нашей компании — действительно хороший баланс между работой

и личной жизнью. По большей части мы можем сами организовывать рабочие задания вместе с заказчиком и таким образом определять своё свободное время».

«В нашей профессиональной среде (IT) с нашей зарплатой

и особенно в нашей компании — действительно хороший баланс между работой

и личной жизнью.

По большей части мы можем сами организовывать рабочие задания вместе

с заказчиком и таким образом определять своё свободное время».

Культурная программа в Вене всегда насыщенна. В городе большой выбор театров и музеев как классических, так и современных. В центральной части города всегда можно попасть на какой-нибудь фестиваль: еды, музыки или кино. Площадь перед городской ратушей редко можно застать пустой, на ней практически круглогодично проводят мероприятия.

Вход в музеи варьируется от 8 до 18 евро (590 – 1 328 ₽), а до 18 лет вход бесплатный.

Билет на стоячие места в государственную оперу можно купить примерно за 5 евро, отстояв предварительно длинную очередь. Обычные билеты могут стоить до 300 € (22 137 ₽).

Горнолыжный спорт — одно из любимых занятий австрийцев. Стоимость дневного билета на ближайший от Вены горнолыжный курорт Семмеринг стоит от 20-36 € (1476 – 2 656 ₽). В более тёплое время года — скалолазание, прогулки по лесу, езда на велосипедах. Через Вену проходит велосипедная трасса вдоль Дуная до Чёрного моря, прогулки по ней тоже популярны.

Австрийцы также любят проводить время в термальных источниках, по стране насчитывается около 38 организованных курортов. В черте Вены тоже есть термальный комплекс, посещение его на три часа стоит 20,50 € (1 513 ₽). Будьте готовы к тому, что в термальных источниках не всегда есть раздельные зоны для мужчин и женщин: в саунах все должны снимать купальники, в «нюдовых» зонах с бассейнами на открытом воздухе можно увидеть прогуливающиеся по парку обнажённые парочки.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Налоги в Австрии

Налоги в Австрии выплачивают все. Юридические лица платят их на основе организационно-правовой формы ведения предпринимательской деятельности.

Подоходный налог

Граждане, проживающие в Австрии более 6 месяцев в год, определяются как резиденты страны. Соответственно, для них предусмотрена уплата налогов по государственному законодательству с доходов от предпринимательской деятельности, недвижимости и инвестирования.

Резиденты страны обязаны подавать налоговые документы, когда уровень налогооблагаемой базы становится больше 11 тыс. евро в год.

Налогооблагаемым доходом в Австрии считается:

Ставка налога на прибыль рассчитывается соответственно доходам:

| Годовая прибыль | Процентная ставка |

| До €11 000 | 0% |

| €11 000 – €18 000 | 25% |

| €18 000 – €31 000 | 35% |

| €31 000 – €60 000 | 42% |

| €60 000 – €90 000 | 48% |

| €90 000 – €1 000 000 | 50% |

| Более €1 000 000 | 55% |

В 2021 году минимальный налоговый порог заработной платы в Австрии (11 тыс. евро в год) облагается по меньшей ставке в 25%. Таков подоходный налог в Австрии. В случае трудоустройства в компании работодатель платит за работника налоги. Но если человек работает удалённо или на себя, то он сам в ответе за своевременные выплаты.

Выигрыши в казино, лотереи, ставки (легальны в Австрии) не считаются доходом, поэтому налогом не облагаются.

Рассчитать брутто можно самостоятельно в этом калькуляторе.

Кроме подоходного налога из зарплаты вычитают социальные отчисления:

Юридические лица платят не подоходный налог, а корпоративный – 27,5%. ИП относится к физическим, а не юридическим лицам. Даже если компания не приносит прибыль, нужно платить установленный минимум – 1 750 (ООО) или 3 000 евро в год (АО).

Дивиденды тоже считаются доходом и облагаются налогом – 25% от суммы отчислений.

Налоги на недвижимость

Налог на недвижимость в Австрии платят те, кто покупает её или получает право застраиваться. Его размер – 3,5% от стоимости сделки. Также он может быть 2%, если сделка происходит между близкими людьми на территории, которая причисляется к сельскохозяйственным и аграрным хозяйствам в стране.

Ещё нужно платить за регистрацию недвижимости новых владельцев в земельном кадастре. Налог равен 1,1% оценочной кадастровой стоимости объекта. Выплачивают его в региональные властные структуры в том месте, где находится недвижимость. К исключениям относятся объекты, которые используются для следующих целей:

Покупая австрийскую недвижимость, нужно учитывать следующие нюансы:

Если австрийский дом или квартиру продадут в течение 10 лет после приобретения, то разница в стоимости продажи и покупки (полученная прибыль) будет обложена подоходными налогами.

Размер НДС в Австрии

В самом конце австрийских чеков есть надпись «MwSt», что означает НДС (Mehrwertsteuer). Налог уже включён в стоимость продукта, который написан на ценнике, и рассчитывать его самостоятельно не нужно.

В чеках всегда указан НДС – MWST

Для большинства продуктов действует ставка 20%. Кроме этого есть пониженная – 13%, и супернизкая – 10%. Ради интереса можно рассчитать НДС самостоятельно.

Налогообложение для владельцев автомобилей

Ежегодно владельцы авто должны платить 2 разных налога: на выброс CO2 и страховой взнос. На покупку машины действует НДС 20%. Декларацию на приобретение автомобиля нужно подавать в ближайшем налоговом офисе (форма заявки).

Налогом не облагаются:

Стоимость регистрации автомобилей (одинакова для новых и подержанных), выплачивается один раз:

| Тип авто | Стоимость |

| Легковой | €191.1 |

| Грузовой | €191.1 |

| Землеройно-транспортный | €180.6 |

| Трейлер | €180.6 |

| Мотоцикл | €182.1 |

Расчёт страхового налога зависит напрямую от мощности двигателя. Ч ем больше кВт, тем больше нужно заплатить. От этого налога освобождаются владельцы электромобилей. Рассчитать, сколько платить в год или месяц, можно в калькуляторе.

Налог за выброс CO2 нужно платить, если превышена установленная норма — 2% от стоимости авто. В 2021 году это 118 г/км.

Ещё есть дорожный налог – Vignette. Он предназначен для езды по магистралям (касается и авто, и мотоциклов). При оплате дорожного налога владельцу машины выдают стикер с датой, который нужно приклеить на лобовое стекло. Его стоимость составляет (для машин и мотоциклов соответственно):

Другие налоги

В Австрии есть ряд дополнительных, немного странных, налогов.

Туристический налог

Иностранцам, которые приехали в Австрию в отпуск, необходимо оплатить туристический налог. Сделать это можно прямо в отеле. Размер налога составляет 2,20 евро/ночь за человека, а дети до 15 освобождаются от уплаты. Этот налог должны вносить только туристы с шенгенской визой «С», а не эмигранты.

Налоги на гипс

В Австрии отлично развит горнолыжный туризм. Как только начинается сезон, сюда съезжаются спортсмены со всех точек земного шара. Из-за этого появился любопытный налог.

У туристов есть обязательная медицинская страховка, которую всегда оформляют для получения визы в Австрию, но местным чиновникам этого показалось мало. Они придумали специальные горнолыжные сборы и назвали их «налог на гипс».

Ежегодно 150 тыс. людей травмируются во время катания на горных лыжах. Что им остаётся? Конечно же, обращаться в госпитали. Лечение в общей сложности обходится в 1 млрд шиллингов.

Из-за этого у чиновников Австрии возникла идея о помощи своим клиникам. Они берут со спортсменов дополнительный налог, который включён в стоимость услуг. Он взимается за каждый спуск. Неважно, что лыжник катается аккуратно и не получает травмы. Государство считает так: сейчас он ездит без последствий, а завтра может произойти неприятность.

Все собранные финансы передаются в австрийские больницы и клиники на лечение травм. Учитываются даже лёгкие царапины. Этот сбор входит в десятку самых странных и нелепых налогов в мире.

Косвенные налоговые сборы

В Австрии в 2021 году распространены косвенные налоговые сборы. Яркий тому пример – это государственная пошлина. Её используют при всевозможных сделках (например, по договорам лизинга). Размер составляет около 2%.

Таможенные пошлины применяются для продуктов, которые привозят из стран, не входящих в состав Евросоюза. Акцизные австрийские сборы распространяются на табак, алкоголь и горюче-смазочные материалы.

За рекламу нужно платить налог в 5%. Предусмотрены муниципальные сборы из зарплаты, составляющие 3% от её размера. За вывоз мусора тоже нужно платить, но во всех городах процент этого налога разный.

Церковный налог

Верующие совершеннолетние граждане и резиденты Австрии обязаны платить церковный налог — 1.1% от заработной платы. Это распространяется только на последователей католической церкви. Приверженцы других религий и атеисты имеют право официально отказаться от уплаты этого налога.

Правда, в таком случае больше нельзя воспользоваться церковными услугами: причастие, венчание, отпевание и захоронение на религиозном кладбище.

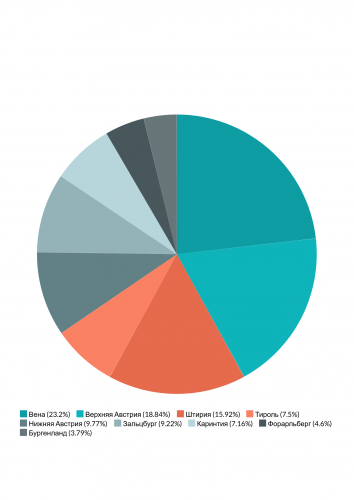

Из 8 859 992 людей в Австрии 4,98 млн — католики. Больше всего верующих в Вене, меньше всего — в Бургенланде.

Но есть и категория лиц, которые могут быть освобождены от церковного налога:

Чтобы отказаться от церковного налога, надо обратиться в ближайший офис Kirchenbeitragsstelle.

Налог на телевидение и радио

Австрийский закон гласит, если в доме есть телевизор или радио, нужно платить налог. Хотя «полноценным» налогом называть это не совсем верно.

Лицензия на ТВ и радио, как называют её австрийцы, распространяется на один адрес. Выплата покрывает до 10 девайсов в доме. Но если у налогоплательщика две квартиры и в каждом по телевизору, то платить придётся дважды.

У лицензии есть один плюс. Её владельцам предоставляют пакет федеральных каналов. Каждый месяц за ТВ нужно заплатить 13 евро, а за радио – 5 евро.

Оформить и оплатить лицензию или отказаться от неё можно на сайте GIS (Gebühren Info Service).

Двойное налогообложение в Австрии

В некоторых случаях налоги в Австрии придётся платить дважды:

Возврат налогов

У иностранных гостей в Австрии есть ощутимые выгоды. При любых покупках стоимостью более 75 евро можно вернуть наличными 13% налоговой компенсации на добавленную стоимость при выезде из страны.

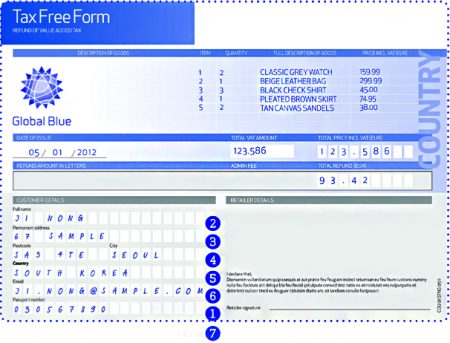

Форма Tax Free для возврата налога

Вернуть налог Tax Free можно через кредитную карту. При заполнении формы Tax Free нужно получить таможенную отметку. Она подтверждает экспорт товаров. Необходимо убедиться, что в ней правильно указан номер действующей кредитной карты.

Форму вместе с оригинальным чеком нужно отправить в Premier Tax Free. Затем деньги будут переведены на кредитную карту.

Последствия уклонения от налогов в Австрии

От уплаты налога на ТВ можно уклоняться долго. Никто не придёт с обыском на дом, если человек не регистрировался на сайте GIS. Но если поймают, штраф может достигать 2 000 евро.

Можно не платить подоходный налог при работе фрилансером на российский рынок, если зарплата идёт на карточку российского банка. Но целенаправленное уклонение от уплаты налогов в Австрии наказывается административно (штраф) или уголовно.

Всё зависит от степени тяжести. Обычно присуждают штраф в 200% размере. Если нарушение серьёзное, то человек будет нести уголовную ответственность — от 6 месяцев до 10 лет.

В случае фальсификации бухгалтерской отчётности дополнительно могут присудить штраф до 25 000 евро. А вот за неоплаченный дорожный налог предусмотрено только административное наказание — штраф от 300 до 3 000 евро.