какой процент налогов в сша

Нужно ли платить налог резиденту РФ с доходов в США?

Мой муж получил РВП, он гражданин США.В США у него бизнес, с которого он платит там налоги в соответствии с их налоговой системой. Нужно ли, получив РВП, в России уплачивать налоги на его доходы в США?

Разрешение на временное проживание иностранного гражданина (РВП) дает иностранцу право временно проживать на территории России и осуществлять трудовую деятельность в России. Но наличие РВП не является основанием для уплаты налогов в России или в США. Для того чтобы понять нужно ли платить налоги в России или в США, необходимо оценить является ли ваш муж налоговым резидентом в США или в России.

Согласно налоговому законодательству России налоги уплачиваются налоговыми резидентами РФ (ст. 207 НК РФ). Если ваш супруг будет проводить на территории России более 183 дней в году, он будет признан налоговым резидентом РФ и должен будет уплачивать налоги со всех своих источников дохода по всему миру, включая доходы, получаемые от бизнеса в США.

При этом необходимо учитывать, что между Российской Федерации и США заключен Договор об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17.06.1992 (далее – Договор об избежании двойного налогообложения с США), положения которого имеют приоритет перед нормами Налогового кодекса РФ.

А это значит, что в вашем случае необходимо руководствоваться правилами Договора об избежании двойного налогообложения с США. В зависимости от того, какой вид доходов получает ваш супруг от бизнеса в США, будет определяться способ уплаты налогов. Например, если это доходы в виде дивидендов (ст. 10 Договора об избежании двойного налогообложения с США), то такие доходы могут облагаться налогом как в США, так и в России. Если же ваш супруг получает доход в виде процентов (ст. 11 Договора об избежании двойного налогообложения с США), то налогообложение производится только в России.

Согласно условиям Договора об избежании двойного налогообложения с США, если налог подлежит уплате в России, но был уплачен в США, налог, уплаченный в США, подлежит зачету в счет российского НДФЛ (ст. 22 Договора об избежании двойного налогообложения с США). Для этих целей в декларации 3-НДФЛ, которая подается в налоговые органы России, нужно отразить полученный доход от бизнеса в США, независимо от размера дохода и приложить документ, подтверждающий уплату налога в США, для осуществления вычета. В налоговую базу по НДФЛ подлежит включению вся сумма дохода, полученная от бизнеса в США.

Также стоит отметить, что законодательством США могут быть предусмотрены особенности по налогообложению дохода, полученного от бизнеса в США. По данному вопросу необходимо получить консультацию местного юриста в США.

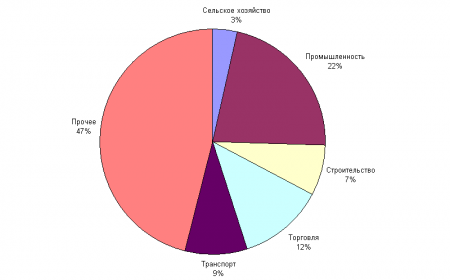

Налоги в странах мира

Подоходный налог — это основной вид прямых налоговых платежей. Он взимается как с юридических, так и с физических лиц. Исчисляется в процентах от годового дохода человека.

Во многих странах подоходный налог взимается исключительно с физических лиц, то есть людей, которые работают по найму, а не являются индивидуальными предпринимателями или акционерами компаний. В таких государствах юридические лица ежегодно вносят налог на прибыль, который также исчисляется в процентах от годовой прибыли предприятия или организации.

В экономике считается, что высокие налоговые ставки в государстве уменьшают конкурентоспособность страны по сравнению с другими государствами.

Таблица стран с самыми низкими налогами в 2021 году

Страны с самыми низкими налогами на прибыль для юридических лиц

| Место в рейтинге налогов | Название страны | Ставки налогов (в % от общего дохода предприятия) |

| 1 | Македония | 7,4 |

| 2 | Катар | 11,3 |

| 3 | Кувейт | 12,8 |

| 4 | Бахрейн | 13,5 |

| 5 | Лесото | 13,6 |

| 6 | Саудовская Аравия | 14,5 |

| 7 | Замбия | 14,8 |

| 8 | Объединенные Арабские Эмираты | 14,8 |

| 9 | Грузия | 16,4 |

| 10 | Сингапур | 18,4 |

| 11 | Хорватия | 18,8 |

| 12 | Люксембург | 20,2 |

| 13 | Армения | 20,4 |

| 14 | Намибия | 20,7 |

| 15 | Камбоджа | 21 |

| 16 | Канада | 21 |

| 17 | Черногория | 22,3 |

| 18 | Гонконг | 22,8 |

| 19 | Оман | 23 |

| 20 | Кипр | 23,2 |

| 21 | Босния и Герцеговина | 23,3 |

| 22 | Монголия | 24,4 |

| 23 | Маврикий | 24,5 |

| 24 | Ботсвана | 25,3 |

| 25 | Лаос | 25,8 |

| 26 | Ирландия | 25,9 |

| 27 | Дания | 26 |

| 28 | Таиланд | 26,9 |

| 29 | Болгария | 27 |

С новыми поправками в налоговом кодексе Вы можете ознакомиться посмотрев видео, представленном ниже.

Самые низкие подоходные налоги в разных странах мира для физлиц

| Место в рейтинге | Название страны | Ставка подоходного налога (в %) |

| 1 | Албания | 10 |

| 2 | Босния и Герцеговина | 10 |

| 3 | Болгария | 10 |

| 4 | Казахстан | 10 |

| 5 | Беларусь | 12 |

| 6 | Макао | 12 |

| 7 | Россия | 13 |

| 8 | Иордания | 14 |

| 9 | Коста-Рика | 15 |

| 10 | Гонконг | 15 |

| 11 | Литва | 15 |

| 12 | Маврикий | 15 |

| 13 | Сербия | 15 |

| 14 | Судан | 15 |

| 15 | Йемен | 15 |

| 16 | Венгрия | 16 |

| 17 | Румыния | 16 |

| 18 | Ангола | 17 |

| 19 | Украина | 18 |

| 20 | Черногория | 19 |

| 21 | Словакия | 19 |

C самыми странными налогами в мире Вы можете ознакомиться, посмотрев видео.

Таблица стран с самыми высокими налогами

Страны с самыми высокими налогами в мире

| Место в рейтинге | Название государства | Размер общей налоговой ставки (в %) |

| 1 | Аргентина | 137,3 |

| 2 | Боливия | 83,7 |

| 3 | Таджикистан | 80,9 |

| 4 | Колумбия | 75,4 |

| 5 | Алжир | 72,7 |

| 6 | Мавритания | 71,3 |

| 7 | Бразилия | 69 |

| 8 | Гвинея | 68,3 |

| 9 | Франция | 66,6 |

| 10 | Никарагуа | 65,8 |

| 11 | Венесуэла | 65,5 |

| 12 | Италия | 65,4 |

| 13 | Китай | 64,6 |

| 14 | Чад | 63,5 |

| 15 | Гамбия | 63,3 |

| 16 | Бенин | 63,3 |

| 17 | Тунис | 62,4 |

| 18 | Индия | 61,7 |

| 19 | Испания | 58,2 |

| 20 | Коста-Рика | 58 |

| 21 | Бельгия | 57,8 |

| 22 | Шри-Ланка | 55,6 |

| 23 | Украина | 52,9 |

| 24 | Австрия | 52 |

| 25 | Кот-д`Ивуар | 51,9 |

| 26 | Мексика | 51,8 |

| 27 | Япония | 51,3 |

Таблица со средней налоговой ставкой в мире

Список стран с самыми высокими подоходными налогами:

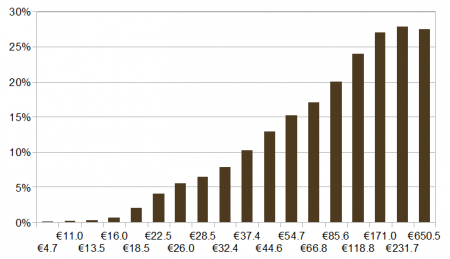

Зависимость размеров налогов от доходов в Ирландии

Подоходный налог в разных государствах

Данный вид налогового платежа в разных странах исчисляется по-разному.

Есть государства с единой фиксированной ставкой, а есть и такие, где сумма отчисляемых средств напрямую зависит от годового дохода гражданина.

Подоходные налоги в странах мира с фиксированной ставкой:

Налоги в разных странах мира с «плавающей» налоговой ставкой в зависимости от годового дохода гражданина:

Налогообложение в Австрилии

Размер подоходного налога в разных странах

| Страна | Размер подоходного налога (в %) |

| Португалия | 56,50 |

| Зимбабве | 45,00 |

| Франция | 50,30 |

| Израиль | 50,00 |

| Словения | 50,00 |

| Ирландия | 48,00 |

| Греция | 46,00 |

| Республике Конго | 45,00 |

| Люксембург | 43,60 |

| Папуа — Новая Гвинея | 42,00 |

| ЮАР | 40,00 |

| Чили | 40,00 |

| Гвинея | 40,00 |

| Сенегал | 40,00 |

| Швейцария | 40,00 |

| Тайвань | 40,00 |

| Уганда | 40,00 |

| Соединенные Штаты Америки | 39,60 |

| Норвегия | 40,00 |

| Марокко | 38,00 |

| Южная Корея | 38,00 |

| Суринам | 38,00 |

| Намибия | 37,00 |

| Алжир | 35,00 |

| Аргентина | 35,00 |

| Барбадос | 35,00 |

| Камерун | 35,00 |

| Кипр | 35,00 |

| Эквадор | 35,00 |

| Экваториальная Гвинея | 35,00 |

| Эфиопия | 35,00 |

| Габон | 35,00 |

| Мальта | 35,00 |

| Таиланд | 35,00 |

| Тунис | 35,00 |

| Турция | 35,00 |

| Вьетнам | 35,00 |

| Замбия | 35,00 |

| Венесуэла | 34,00 |

| Индия | 33,99 |

| Колумбия | 33,00 |

| Мавритания | 33,00 |

| Новая Зеландия | 33,00 |

| Пуэрто-Рико | 33,00 |

| Свазиленд | 33,00 |

| Мозамбик | 32,00 |

| Филиппины | 32,00 |

| Польша | 32,00 |

| Конго | 30,00 |

| Сальвадор | 30,00 |

| Индонезия | 30,00 |

| Кения | 30,00 |

| Лесото | 35,00 |

| Малави | 30,00 |

| Мексика | 30,00 |

| Никарагуа | 30,00 |

| Перу | 30,00 |

| Руанда | 30,00 |

| Сьерра-Леоне | 30,00 |

| Танзания | 30,00 |

| Бразилия | 27,50 |

| Самоа | 27,00 |

| Армения | 25,00 |

| Малайзия | 26,00 |

| Азербайджан | 25,00 |

| Бангладеш | 25,00 |

| Доминиканская Республика | 25,00 |

| Египет | 25,00 |

| Гана | 25,00 |

| Гондурас | 25,00 |

| Ямайка | 25,00 |

| Панама | 25,00 |

| Тринидад и Тобаго | 25,00 |

| Лаос | 24,00 |

| Нигерия | 24,00 |

| Шри-Ланка | 24,00 |

| Албания | 10,00 |

| Чешская Республика | 22,00 |

| Сирия | 22,00 |

| Узбекистан | 22,00 |

| Эстония | 21,00 |

| Лихтенштейн | 21,00 |

| Афганистан | 20,00 |

| Камбоджа | 20,00 |

| Фиджи | 20,00 |

| Грузия | 20,00 |

| Остров Мэн | 20,00 |

| Ливан | 20,00 |

| Мадагаскар | 20,00 |

| Мьянма | 20,00 |

| Пакистан | 20,00 |

| Сингапур | 20,00 |

| Молдова | 18,00 |

| Ангола | 17,00 |

| Украина | 17,00 |

| Румыния | 16,00 |

| Коста-Рика | 15,00 |

| Венгрия | 16,00 |

| Ирак | 15,00 |

| Сербии | 15,00 |

| Сейшельские острова | 15,00 |

| Судан | 15,00 |

| Йемен | 15,00 |

| Иордания | 14,00 |

| Боливия | 13,00 |

| Таджикистан | 13,00 |

| Макао | 12,00 |

| Казахстан | 10,00 |

| Косово | 10,00 |

| Ливия | 10,00 |

| Монголия | 10,00 |

| Гватемала | 31,00 |

Государства без подоходного налога

В мире есть ряд государств, в которых отсутствует подоходный налог, то есть физические лица не обязаны ничего выплачивать со своей заработной платы в государственный бюджет.

Страны, в которых отсутствует данный вид платежа, являются весьма богатыми и экономически развитыми. Большая часть из таких государств богата природными ресурсами, в частности, нефтью и природным газом. Благодаря добыче полезных ископаемых и весьма развитой экономике государство не нуждается во взыскании подоходного налога с граждан своей страны.

Список государств, где жители не платят подоходный налоговый платеж:На кассе цена меняется. Как устроены покупки в американских магазинах

Магазины в США отличаются от российских. На первый взгляд все работает так же: полки с товарами, самообслуживание, большой выбор. Но стоит набрать полную тележку товаров и прийти на кассу, выяснится: цена покупки больше, чем простая сумма ценников всех товаров.

Кассир добавляет налог.

Каждый американец знает: на витрине магазины указывают цену без учета налога. Он добавляется только при оплате — и отличается в зависимости от того, что именно купил человек. Рассказываем, как так получилось.

В США люди добровольно платят налоги. Вот как все устроено

В США каждый штат имеет широкую автономию. Местные власти принимают собственные законы, избирают реально работающую местную власть и устанавливают региональные налоги.

В отличие от России, где большая часть налогов автоматически отправляется в Москву, а потом решением сверху распределяется между регионами, в США все работает не так. Здесь локальные налоги вводят для местных нужд.

Хороший тон — заранее объяснить, на что пойдут собранные в виде налогов деньги до введения сбора. А еще в США принято обсуждать с жителями, стоит ли создавать дополнительный налог или без него можно обойтись.

Показательный пример: налог на содержание футбольной команды в Индианаполисе и строительство стадиона. Несколько лет назад местная футбольная команда пожаловалась, что ей не хватает денег — и пригрозила, что без бюджетного финансирования может уехать в другой город. А заодно потребовала новый стадион.

После обсуждения с участием жителей власти повысили местные налоги, честно сказав, что дополнительные деньги пойдут на содержание команды и возведение арены. Жители были не против: среди населения оказалось много спортивных болельщиков, пожелавших поддержать команду, которую любят с детства.

И при чем тут магазины?

В американской культуре важно продемонстрировать, кому и на что пойдут деньги. В США не бывает «просто налога». Каждый житель понимает: он платит не абстрактным «властям» или «бюджетникам», а конкретным людям с именем и фамилией. И хочет знать, на что потратят его деньги.

Владельцы магазинов думают точно так же. По логике американских супермаркетов, указывать полную стоимость с учетом налога — нечестно по отношению к покупателю. Ведь если сделать так, как поступают магазины в России — то есть сразу написать окончательную цену, покупатель решит, что все эти деньги заберет магазин. Но ведь это не так.

Поэтому магазины пишут ту цену, которую реально получат. А все, что сверх, каждый покупатель волен посчитать самостоятельно. Если ввести такую же систему в России, каждый человек будет ежедневно получать напоминание: «Я плачу налоги каждый раз, когда захожу в магазин. Интересно, кому достаются эти деньги? Кто и на что их тратит?»

В итоге современный россиянин, никогда не бывавший в американских супермаркетах, наверняка возмутится: он рассчитывал на одну цену, а в итоге обязан заплатить больше. Американец знает, на что идут эти деньги.

Придется ли резиденту платить НДФЛ 13%, если он весь доход получает в США и платит там подоходный налог 27%?

С 2000 года я постоянно проживал в США, где работал и платил налоги как резидент. При этом я периодически приезжал в Россию, но никогда не проводил здесь более 183 дней в году и не получал никакого дохода, поэтому был избавлен от необходимости подавать в России налоговую декларацию. В 2021 году, в связи с переходом на удаленку, я прожил в России более 183 дней, и таким образом стал налоговым резидентом, который должен подавать 3-НДФЛ. При этом заработная плата продолжает начисляться на американский счет, и из нее вычитаются американские налоги, в общей сложности составляющие около 27% от суммы дохода. Гражданство имею множественное — РФ и США.

Между Россией и США существует Договор об избежании двойного налогообложения от 17.06.1992 — «Договор между Российской Федерацией и Соединенными Штатами Америки об и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал». В статье 22 этого договора написано: «в соответствии с положениями и с учетом ограничений законодательства каждого Договаривающегося Государства (которые могут время от времени меняться с сохранением основного принципа), каждое Государство разрешает лицам с постоянным местопребыванием в нем (и, применительно к Соединенным Штатам, его гражданам) использовать в качестве зачета против налога на доходы подоходный налог, уплаченный другому Договаривающемуся Государству такими лицами с постоянным местопребыванием (и, применительно к Соединенным Штатам, также такими гражданами)».

Из вышесказанного следует, что уплаченный в США подоходный налог используется в качестве зачета против налога на доходы в России. Поскольку налоговая ставка в США (в моем случае около 27%, либо 24%, если брать в расчет только федеральный налог) превышает ставку налога для физических лиц в России (13%), значит ли это, что мне не придется платить в России подоходный налог (или по крайней мере можно будет заплатить меньше, чем 13%)?

Ведь если платить 13% в России все же придется, то это будет как раз двойным налогообложением, потому что в США уплаченные в другом государстве налоги можно вычесть из американских только в том случае, если доход, на который начислялись эти налоги, был получен за пределами США (согласно законам о FTC, Foreign tax credit и FEIE, Foreign Earned Income Exclusion). В моем случае весь доход был получен в США, поэтому вычесть российский НДФЛ из американского, согласно этим правилам, не получится.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают