какой счет нужно проверить чтобы не было остатков по валютному счету

Счет 52. Валютные счета

Счет 52 «Валютные счета» используется для отражения информации по операциям с участием валютных средств. При работе со счетом бухгалтер оформляет стандартные проводки, а сальдо отражается в дебетовой части счета. Рассмотрим специфику использования счета 52, а также разберем типовые проводки и пример формирования учета.

Как работать со счетом 52

В ПБУ счет 52 относится к категории активных и используются для отражения сумм в иностранной валюте, имеющихся у компании. Применение счета наиболее актуально для организаций, занимающихся продажей товаров или оказанием услуг иностранным гражданам. Операции могут быть разными, например, покупка или продажа валюты, регистрация сделки с оплатой в долларах или евро.

Для совершения необходимых расчетных операций компания должна открыть валютный счет в банке. Сотрудники финансовой организации предоставляют компании сразу два счета:

Средства на транзитном счете, оставшиеся поле оплаты, в обязательном порядке переводятся банком на текущий валютный счет (в автоматическом режиме).

Субсчета и аналитика

Расчетный счет, по которому будут проводиться валютные операции, может быть оформлен в российских или иностранных банках. Это предполагает открытие к основной бухгалтерскому счету ряда субсчетов:

В качестве основания для проведения и учета операций используются выписка финансового учреждения.

По каждому банку ведется отдельная аналитика, также как и по каждому счету, открытому в этих банках.

Основные бухгалтерские проводки со счетом 52

Валютные операции строго регламентированы российским законодательством, поэтому участникам сделок необходимо иметь четкое представление о действующем порядке отчетности. Все сделки и платежи должны неукоснительно фиксироваться в бухучете предприятия. Упростить работу с формированием финансового отчета помогут следующие проводки:

| Корреспонденция по дебету | Корреспонденция по кредиту | Наименование операции |

|---|---|---|

| Положительная/отрицательная разница при покупке (продаже) иностранной валюты | ||

| Суммы, списанные в счет оплаты поставщику как возврат займа с процентами или в виде перевода прочим контрагентам | ||

| Средства, поступившие от контрагентов как возврат займа + проценты и выплаты от поставщиков | ||

| Валюта была выдана в подотчет сотруднику фирмы или подотчетное лицо вернуло в кассу остаток неиспользованных средств | ||

| Валюта сдается из кассы фирмы в банк |

Все манипуляции с валютой принимаются на учет только в рублях, поскольку курсы иностранных валют постоянно меняются. В ходе пересчета могут возникнуть положительные или отрицательные курсовые разницы, которые в дальнейшем необходимо отнести к внереализационным доходам или расходам.

Пример оформления счета 52

Компания «Аллюр» занимается производством элитных кормов для лошадей. Компания вышла на международный рынок и стала продавать товары за доллары. В последнем квартале 10 тыс. долларов было оплачено поставщику сырья, а в качестве выручки получено 100 тыс. долларов. Для оплаты счета организации пришлось покупать доллары на сумму в 60 тыс. рублей (курс 1 доллар – 60 рублей). Сумма получилась больше, чем нужно, и на счете осталось еще 100 долларов. Через месяц курс вырос до 65 рублей за доллар. Оплата сырья производилась через подотчетное лицо, которому 10 тыс. долларов выдали наличными, но для оплаты хватило 9,5 тыс. долларов. С учетом представленных сумм, были сформированы следующие проводки:

Перевод средств для покупки валюты.

Поступление купленной валюты.

Поступила выручка от продажи корма в валюте.

Положительная курсовая разница, возникшая в связи с повышением курса доллара.

Средства, выданные подотчетному лицу для оплаты сырья наличными.

Возврат оставшейся подотчетной суммы.

Резюме: компания «Аллюр» активно использует счет 52, поскольку работает с иностранными поставщиками. В данном случае без обозначенного счета вести бухучет невозможно.

Счет 52 «Валютные счета»

СЧЕТ 52 «ВАЛЮТНЫЕ СЧЕТА»

Счет 52 «Валютные счета» предназначен для обобщения информации о наличии и движении денежных средств в иностранных валютах на валютных счетах организации, открытых в кредитных организациях на территории Российской Федерации и за ее пределами.

По дебету счета 52 «Валютные счета» отражается поступление денежных средств на валютные счета организации. По кредиту счета 52 «Валютные счета» отражается списание денежных средств с валютных счетов организации. Суммы, ошибочно отнесенные в кредит или дебет валютных счетов организации и обнаруженные при проверке выписок кредитной организации, отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по претензиям»).

Операции по валютным счетам отражаются в бухгалтерском учете на основании выписок кредитной организации и приложенных к ним денежно-расчетных документов.

К счету 52 «Валютные счета» могут быть открыты субсчета:

52-1 «Валютные счета внутри страны»,

52-2 «Валютные счета за рубежом».

Субсчет 52-1 «Валютные счета внутри страны» вводится при осуществлении импортно-экспортных операций и зачислении валютной выручки в соответствии с нормативными актами ЦБ РФ. При этом организации для детализации данного субсчета открывают аналитические счета «Транзитный валютный счет в банке» (для зачисления в полном объеме валютной выручки, в т.ч. не подлежащей обязательной продаже, и проведения других операций в соответствии с валютным законодательством); «Текущий валютный счет в банке» (для учета иностранной валюты, остающейся в распоряжении организации после обязательной продажи и других операций в соответствии с валютным законодательством), «Специальный транзитный счет в банке». Аналитические счета «Транзитный валютный счет в банке», «Текущий валютный счет в банке» вводятся согласно инструкциям ЦБ РФ, регламентирующим порядок обязательной продажи организациями части валютной выручки через уполномоченные банки и проведение операций на внутреннем валютном рынке Российской Федерации. Аналитический счет «Специальный транзитный счет в банке» ведется организацией в соответствии с указанием ЦБ РФ, регламентирующим порядок приобретения иностранной валюты за рубли и ее обратной продажи на внутреннем валютном рынке Российской Федерации. Покупка иностранной валюты на валютном рынке разрешается для целей осуществления платежей по договорам об импорте в Российскую Федерацию оборудования, товаров, средств защиты растений и животных, семян и посадочного материала и т.п.; для выплаты комиссионных вознаграждений уполномоченным банкам; оплаты расходов на загранкомандировки. Купленная иностранная валюта за рубли подлежит зачислению на специальный транзитный счет в полном объеме и используется только по целевому назначению в порядке, установленном ЦБ РФ. При необходимости вместо указанных аналитических счетов организации вводят соответствующие субсчета в рабочий план счетов.

По мере необходимости, при наличии валютных счетов в нескольких банках, организации также могут вводить по ним дополнительные субсчета. Кроме того, для обособленного отражения операций движения денежных средств в иностранной валюте могут выделяться отдельные субсчета или аналитические счета по обязательной продаже валюты, продаже валюты по инициативе организации, обратной продаже со специального транзитного счета.

Субсчет 52-2 «Валютные счета за рубежом» вводится в организациях, имеющих счета в банках за рубежом, открываемые в установленном валютном законодательством порядке для содержания своих представительств, выполнения определенных работ и т.п.

Аналитический учет по счету 52 «Валютные счета» ведется по каждому счету, открытому для хранения денежных средств в иностранной валюте.

Бухгалтерский учет валютных операций (ПБУ, проводки)

Более подробную информацию о валютных операциях вы сможете получить в нашем материале «Валютные операции: понятие, виды, классификации».

Для конвертации используется курс Центробанка России на ту дату, которая соответствует характеру операции. Подробнее о порядке перевода в рубли при учете валютных операций мы расскажем далее.

Как производится перевод валюты в рубли

Для учета операций в иностранной валюте очень важна дата, на которую следует взять курс Центробанка и пересчитать валюту в рубли. Как уже было сказано, в России учет валютных операций осуществляется исключительно в рублях, и поскольку курсы валют постоянно изменяются, то важно знать «правильный» момент пересчета валютных показателей в рублевые.

Так, для отражения в учете и отчетности стоимостные значения обязательств и активов юрлица, выраженные в иностранной валюте, а также величина запасов в инвалюте должны быть пересчитаны в рубли.

В учете валютных операций для пересчета стоимостных показателей в российские рубли используется лишь официальный курс Центробанка данной валюты к рублю. Исключение составляют случаи, когда для пересчета в рубли стоимости денежного обязательства или материального актива специальным законом или договором установлен иной курс, по которому надлежит пересчитать сумму к уплате.

Дата произведения пересчета валютных показателей в рубли для каждой операции своя. Чаще всего датой пересчета по официальному курсу является тот момент, когда проводится хозоперация. В том случае, когда на протяжении месяца (или более короткого временного периода) предприятие проводит большое число однотипных операций в валюте, а официальный курс не претерпевал значительных изменений, представляется возможным вести учет операций в иностранной валюте такого типа по усредненному за данный промежуток времени курсу.

В ПБУ 3/2006 четко определены все моменты, когда валютные суммы следует переводить в рубли:

После того как внеоборотные активы, перечисленные или полученные авансы были отражены в бухучете, при изменении курса пересчет их стоимости не производится.

О том, каким моментам надо уделить особое внимание при организации бухучета по внешнеэкономической деятельности, читайте в статье «Особенности бухгалтерского учета при ВЭД».

Что такое курсовая разница

Разница в рублях, возникающая при пересчете валютной стоимости активов и обязательств на разные даты, называется курсовой. Курсовая разница по итогам отчетного периода относится к финансовому результату компании, за исключением той разницы, которая рассчитывается по учредительным вкладам. В последнем случае разница в рублях возникает при временном промежутке между принятием решения учредителями о внесении взноса в валюте и самим моментом уплаты взноса учредителем. Такие курсовые разницы не влияют на финрезультат компании, а изменяют величину добавочного капитала.

Также к добавочному капиталу компании относится та курсовая разница, которая возникает при пересчете в рубли материальных активов и денежных обязательств юрлица, использующихся для осуществления хоздеятельности за границей. Курсовые разницы в указанном случае могут быть отнесены к финрезультату в виде присоединения части добавочного капитала в случае прекращения деятельности за рубежом.

Во всех других случаях курсовая разница зачисляется к финрезультату, уменьшая или увеличивая его итоговое значение.

Курсовые разницы возникают по таким операциям:

С видами валютных нарушений и наказаний за их совершение вас познакомит статья «Какая ответственность за незаконные валютные операции?».

Расчеты в валюте и отчетность

В отчетности указывается исключительно рублевый эквивалент стоимости активов, существующих обязательств и запасов компании (в том числе и используемых/находящихся за рубежом).

В случае если в стране, где российская компания осуществляет свою деятельность, требуется составлять отчетность в валюте этого государства, то отчетность также составляется и в инвалюте.

В бухгалтерской отчетности отражаются те стоимостные значения, которые указаны в бухучете. В большинстве случаев пересчет валютной стоимости в рубли производится на момент совершения операции, но бывают ситуации, когда требуется произвести пересчет на отчетную дату.

В бухотчетности раскрываются величины курсовых разниц:

Отражение в бухгалтерской отчетности находит также официальный курс в рублях, установленный Центробанком на отчетную дату. Если же установлен (договором или законом) иной курс, кроме официального курса ЦБ РФ, то эта информация также отражается в отчетности.

О последних изменениях валютного законодательства узнайте из этой публикации.

Валютные операции в случае ведения деятельности за границей

Если предприятие ведет деятельность за границей, то при составлении бухотчетности все используемые активы и имеющиеся обязательства пересчитываются в рубли. Это касается и денежных средств, находящихся на счетах в иностранных банках, осуществляющих деятельность за границей.

Пересчет в рубли для отражения валютных операций в бухгалтерском учете производится по официальному курсу, установленному Центробанком для валюты, в которой учитываются активы, обязательства и запасы. Исключение составляют случаи, когда пересчет производится по усредненному курсу.

Денежные средства в валюте, в том числе и в расчетах по заемным обязательствам, которые используются организацией для ведения деятельности за рубежом, пересчитываются в рубли по курсу Центробанка, действующему на отчетную дату. Заграничные внеоборотные активы компании, а также полученные и отправленные в связи с деятельностью за рубежом авансы пересчитываются в рубли по курсу Центробанка на день совершения операции в инвалюте.

В случае если компания пересчитала стоимость своих заграничных активов и обязательств по требованию норм иностранного законодательства, то в рубли данная пересчитанная стоимость переводится по курсу, который действовал на дату произведения пересчета.

Разница, возникающая при пересчете в рубли стоимости активов и обязательств, которые используются для ведения зарубежной деятельности компании, в учете валютных операций отражается на счете 83 как добавочный капитал.

Разобраться с тонкостями бухучета вам помогут материалы этой рубрики.

Составляется ли счет-фактура в валюте в 2020-2021 годах

При выставлении счета-фактуры в валюте налогоплательщику следует учитывать 2 фактора:

Возникшая несогласованность служит источником неприятностей для организаций, слишком буквально понимающих нормы Налогового кодекса. При проверках налоговики довольно часто оформляют на этой почве претензии. Однако судебная практика свидетельствует, что в подобных спорах выигрывает налогоплательщик. Судьи считают, что НК РФ имеет преимущество перед решением Правительства РФ.

Записи в бухгалтерских регистрах

Бухгалтерский учет валютных операций ведется при помощи специальных регистров. Записи в таких регистрах производятся рублях по бухсчетам учета имеющихся активов и обязательств в инвалюте. При этом неважно, где именно осуществляет деятельность компания — за границей или на территории России. Записи по учету расчетов и денежных средств одновременно производятся также в валюте, в которой были произведены расчеты (начисления обязательств) или поступила оплата.

В учете операций с иностранной валютой курсовые разницы отражаются раздельно от других доходов/расходов, в том числе и отдельно от финрезультатов, полученных от ведения хозопераций в инвалюте.

О роли расчетов в валюте в организации учета экспортных операций читайте в материале «Как учесть экспорт в бухучете (нюансы)?».

Валютный счет: как вести учет операций

Для ведения учета валютных операций по валютным расчетам в плане счетов имеется отдельный синтетический счет 52. Главным основанием для занесения информации в бухучет по данному счету являются банковские выписки. По кредиту счета отражаются операции по перечислению и списанию валютных средств со счета.

По дебету данного активного счета отражаются:

В бухучете валютные остатки на счетах отражаются в рублевой переоценке. Убедитесь, что вы правильно делаете пересчет и отражаете переоценку в бухгалтерском и налоговом учете по установленным правилам с помощью Готового решения от КонсультантПлюс. Получить демо-доступ к системе К+ вы можете абсолютно бесплатно.

Если при проверке банковских выписок компания обнаруживает ошибки при оприходовании или списании денег с валютного счета, то их отражают на субсчете «Претензии», открытом к счету 76.

К счету 52 для удобства ведения аналитического учета принято открывать субсчета 1-го и 2-го порядков. Субсчета 1-го порядка: 52-1 «Счета в валюте внутри государства» и 52-2 «Счета в валюте за рубежом». Субсчета 2-го порядка помогают вести раздельный учет по счетам, открытым в разной валюте. Но чаще всего субсчета 2-го порядка создаются для отражения операций на текущем, транзитном и специальном транзитном счетах.

Транзитный счет в валюте использовался ранее для обязательной продажи валютной выручки, которая была перечислена нерезидентами в оплату услуг или продукции. После осуществления продажи необходимой суммы инвалюты оставшаяся на транзитном счете сумма переводилась банком на текущий счет клиента, открытый в валюте. Сейчас транзитный счет служит для учета на нем сумм, в отношении которых в банк еще не подана информация, подтверждающая принадлежность валютных поступлений к определенному договору.

На обычный (текущий) счет компании, открытый в валюте, зачисляется ее валютная выручка, проценты банка за пользование свободными средствами и прочие поступления в валюте, связанные с ведением хозяйственной деятельности. Валютные счета за границей в соответствии с федеральным законодательством могут открываться для операций, связанных с движением капитальных вложений.

Транзитный специальный счет в валюте открывается уполномоченным банком самостоятельно без участия клиента. Такой счет нужен для учета валютных операций, связанных с приобретением/продажей валюты.

Все свободные денежные средства в инвалюте компании обычно хранят на валютных счетах тех банков, которые имеют соответствующие лицензии на право проведения валютных операций, выданные Центробанком. Для открытия валютного счета за рубежом потребуется получить соответствующее разрешение от Центробанка России.

Каждый банковский валютный счет обычно ведется в той валюте, которую при его открытии указал клиент банка. В случае поступления другой валюты на этот счет банк самостоятельно ее конвертирует на условиях, прописанных в договоре об обслуживании счета. Валюта конвертируется по действующему на день перевода курсу международного валютного рынка.

Для учета валютных операций может быть также использован активный счет 55. На нем обобщаются сведения о наличии/движении денег на территории России и за границей, как в российских рублях, так и в инвалюте: в чековых книжках, аккредитивах, на депозитах и в иных платежных формах (за исключением векселей). По каждой из платежных форм к счету 55 открываются субсчета 1-го порядка. Аналитический учет ведется по каждому аккредитиву, депозиту, чековой книжке и т. д.

Также для учета валютных операций (при покупке валюты) организациями может использоваться счет 57, называемый «Переводы в пути». Для счета 57 могут быть открыты субсчета 1-го порядка:

На субсчете 52-2 отражаются денежные операции в валюте, осуществляемые на зарубежных счетах компании. По дебету данного субсчета отражаются:

По кредиту счета отражаются:

Клиенты банков могут снимать валюту со счетов для оплаты командировочных расходов своих сотрудников и по спецразрешению Банка России. Также на предприятии может функционировать касса в инвалюте; операции в ней отражаются на субсчете 50-4 (в случае наличия внешнеэкономических операций и загранкомандировок). Все валютные движения по кассе отражаются в единой на предприятии кассовой книге. Естественно, все записи осуществляются в рублях.

Курсовые разницы, связанные с изменением курса рубля на различные дни оценивания валютных активов и обязательств, которые возникают на счетах 52 и 57, отражаются при помощи счета 91. Положительные курсовые разницы видны на субсчете «Прочие доходы» (по кредиту), а отрицательные — на субсчете «Прочие расходы» (по дебету). Основанием для отражения курсовых разниц является бухгалтерская справка. Аналитический учет курсовых разниц ведется отдельно от прочих внереализационных доходов/расходов предприятия. Для этого создается отдельный бухгалтерский регистр.

Покупка, продажа иностранной валюты и другие операции: проводки

При ведении бухгалтерского учета проводки по валютным операциям отражаются в соответствии с планом счетов и положениями о ведении бухучета. Согласно этому документу счет 52 «Валютные счета» может корреспондировать со счетами 50, 51, 55, 57, 58, 60, 62, 66–69, 71, 73, 75, 76, 79, 80 — по дебету и со счетами 04, 50, 51, 52, 55, 57, 58, 60, 62, 66, 67–71, 73, 75, 76 — по кредиту.

Наиболее часто встречающиеся проводки по валютным операциям — это проводки:

Курсовая разница в бухгалтерском учете отражается корреспонденцией счета 91 «Прочие доходы и расходы» и счетов, на которых отражены имущество или обязательства в валюте.

Для отражения положительной курсовой разницы в бухгалтерском учете проводки в 2020-2021 годах делаются следующие: Дт 50, 52, 55, 57, 60, 62, 66, 67, 76 Кт 91 (субсчет «Прочие доходы»).

Для отражения отрицательной курсовой разницы проводки будут следующими: Дт 91 (субсчет «Прочие расходы») Кт 50, 52, 55, 57, 60, 62, 66, 67, 76.

При учете курсовых разниц проводки по ценным бумагам, номинированным в валюте (кроме акций), оформляются по счетам 58 и 91. При этом такие проводки делаются только в бухгалтерском учете, а в налоговом ценные бумаги, номинированные в валюте, не переоцениваются.

Как отражать валютные операции в налоговом учете, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Курсовые разницы в бухгалтерском и налоговом учете в 2020–2021 годах

В последние годы (начиная с 2015 года) пересчет активов и обязательств осуществляется по курсу Центробанка, если нет иного указания в другом законе или договоре между сторонами. В другом случае — по иному курсу. Пересчет обязательств при этом должен производиться на последнюю дату месяца. До указанного года существовало 2 вида курсовых разниц: собственно курсовые, возникающие при проведении переоценки активов и обязательств по договорам с уплатой в инвалюте, и суммовые, возникающие при проведении оплаты в рублях по курсу, оговоренному сторонами сделки.

На практике учет курсовых разниц — непростая задача, вызывающая множество вопросов у бухгалтеров. Разрешите их с помощью экспертов КонсультантПлюс. Получите бесплатный пробный доступ и переходите в Готовое решение.

Заработная плата в иностранной валюте: нюансы

Согласно ст. 131 ТК РФ заработная плата на отечественных предприятиях должна выплачиваться в рублях.

Может ли ненадлежаще оформленный трудовой договор повлечь внеплановую трудовую проверку, узнайте из этой публикации.

Выдача заработанных денег в виде иностранной валюты расценивается как нарушение по следующим причинам:

Более того, мотивируя тем, что такие выплаты — это нарушение трудового законодательства, налоговые органы при проверках вообще могут исключить такие выплаты из состава расходов.

Разрешается выплачивать зарплату в валюте:

Больше о том, кто может получать зарплату в иностранной валюте, узнайте из этой статьи.

Оштрафуют ли работодателя, если он уклоняется от индексирования заработной платы, расскажет публикация «Штраф за неиндексацию зарплаты — по какой статье и на сколько?».

Итоги

Для учета валютных операций используются счета в бухучете 52, 55, 57 и субсчет 50-4. Данные счета корреспондируют с активно-пассивным счетом 91 при учете возникающих курсовых разниц от сделок.

Порядок перевода валюты в рубли, расчета курсовых разниц, особенности ведения бухгалтерских регистров и составления отчетности подробно расписаны в ПБУ 3/2006. Кроме того, для организации учета валютных операций следует придерживаться исполнения норм валютного и налогового законодательства Российской Федерации, а в ряде случаев и законодательства тех стран, где функционируют иностранные представительства российских компаний.

Отражение валютных операций в «1С:Бухгалтерии 8»

В статье эксперты 1С напоминают об особенностях бухгалтерского и налогового учета валютных операций в соответствии с законодательством РФ и рассказывают об отражении таких операций в «1С:Бухгалтерии 8» редакции 3.0. В программе никаких дополнительных настроек функциональности не требуется — валютные операции и их учет поддерживаются по умолчанию. При необходимости пользователь может вести учет по нескольким валютам, в том числе в условных единицах (у.е.).

Нормативное регулирование валютных операций

Осуществление валютных операций в Российской Федерации регулируется Федеральным законом от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле».

Понятие валютных операций приведено в пункте 9 статьи 1 Закона № 173-ФЗ. К валютным операциям относится, например, использование иностранной валюты в качестве средства платежа между контрагентами. Под валютными ценностями понимается иностранная валюта и внешние ценные бумаги (п. 5 ст. 1 Закона № 173-ФЗ).

Валютные операции в бухгалтерском учете

Особенности формирования в бухгалтерском учете и бухгалтерской отчетности организаций информации об активах и обязательствах, стоимость которых выражена в иностранной валюте (в том числе подлежащих оплате в рублях), установлены ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (утв. приказом Минфина России от 27.11.2006 № 154н).

Стоимость активов и обязательств, выраженных в иностранной валюте, при принятии к учету пересчитывается в рубли. Если сумма доходов или расходов выражена в иностранной валюте, ее также необходимо пересчитать в рубли при признании (п.п. 4, 9 ПБУ 3/2006).

При этом стоимость денежных средств, обязательств и требований, выраженных в иностранной валюте, наряду с рублевой оценкой дополнительно отражается записями в иностранной валюте (п.п. 7, 20 ПБУ 3/2006).

Под обязательствами и требованиями будем понимать:

дебиторскую задолженность покупателей, поставщиков, работников организации;

кредиторскую задолженность перед поставщиками, покупателями, работниками;

В общем случае применяется официальный курс Центрального банка Российской Федерации (ЦБ РФ). Если договором установлен курс, отличный от официального, то применяется курс, согласованный в договоре (п.п. 5, 6, 9 ПБУ 3/2006).

Для пересчета суммы валютной операции в рубли используется курс иностранной валюты к рублю, действовавший:

на дату перечисления (поступления) денежных средств — в части предоплаты (аванса, задатка);

на дату совершения валютной операции — в части, превышающей сумму предоплаты (аванса, задатка).

Дата совершения валютной операции — это день возникновения у организации права в соответствии с законодательством РФ или договором принять к бухгалтерскому учету активы и обязательства, которые являются результатом этой операции (п. 3 ПБУ 3/2006). Согласно Приложению к ПБУ 3/2006 таким днем является дата:

поступления (списания) денежных средств — для операций по банковским счетам;

поступления в кассу (выдачи из кассы) денежных средств — для кассовых операций;

признания дохода (расхода) — для доходов и расходов;

признания затрат, формирующих стоимость внеоборотных активов, — для вложений в основные средства (ОС) и нематериальные активы (НМА).

Суммы денежных средств, обязательств и требований, выраженных в иностранной валюте, после принятия к учету в дальнейшем регулярно переоцениваются путем пересчета в рубли по курсу ЦБ РФ, действующему на дату переоценки, или по курсу, предусмотренному в договоре. Переоценка выполняется (п. 7 ПБУ 3/2006):

на каждую отчетную дату;

на дату совершения операции;

по мере изменения курса — по желанию и только для денежных средств.

Не подлежат переоценке (пп. 4–10 ПБУ 3/2006):

обязательства и требования, возникшие в результате перечисления предварительной оплаты (аванса, задатка);

стоимость вложений во внеоборотные активы (ОС, НМА и др.), в материально-производственные запасы и другие активы, не относящиеся к денежным средствам и требованиям.

В результате переоценки активов и обязательств, выраженных в валюте, возникают курсовые разницы. Курсовая разница — это разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода, и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода (п. 3 ПБУ 3/2006).

Курсовые разницы включаются в прочие доходы (расходы) организации либо в добавочный капитал (пп. 11–14 ПБУ 3/2006).

Валютные операции в налоговом учете

Для целей налогообложения прибыли особенности учета доходов, расходов, требований и обязательств, стоимость которых выражена в иностранной валюте, а также имущества в виде валютных ценностей, установлены пунктом 8 статьи 271 НК РФ и пунктом 10 статьи 272 НК РФ.

При отражении валютной операции в налоговом учете ее сумму следует пересчитать в рубли. Под валютными операциями в налоговом учете понимается признание доходов и расходов, выраженных в иностранной валюте, а также операции с требованиями (обязательствами), стоимость которых выражена в иностранной валюте, и с имуществом в виде валютных ценностей.

Доходы и расходы, выраженные в иностранной валюте, пересчитываются в рубли на дату признания соответствующего дохода (расхода).

Требования (обязательства), стоимость которых выражена в иностранной валюте, и имущество в виде валютных ценностей первоначально пересчитываются на дату перехода права собственности. Для пересчета суммы валютной операции в рубли используется курс иностранной валюты к рублю, действовавший:

на дату перечисления (поступления) денежных средств — в части аванса (задатка);

на дату совершения валютной операции — в части, превышающей сумму аванса (задатка).

В дальнейшем требования (обязательства) в валюте и имущество в виде валютных ценностей следует регулярно переоценивать:

на дату прекращения (исполнения) требований (обязательств);

дату перехода права собственности на валютные ценности;

последнее число текущего месяца.

В общем случае применяется официальный курс ЦБ РФ. Если договором установлен курс, отличный от официального, то используется курс, согласованный в договоре.

Требования и обязательства, возникшие в результате перечисления аванса (задатка), не переоцениваются (п. 11 ст. 250, пп. 5 п. 1 ст. 265 НК РФ).

При дооценке валютных ценностей и требований в валюте или при уценке обязательств в валюте возникает положительная курсовая разница, которая включается во внереализационные доходы (п. 11 ст. 250 НК РФ).

Отрицательная курсовая разница возникает при уценке валютных ценностей и требований в валюте или при дооценке обязательств в валюте. Отрицательная курсовая разница включается во внереализационные расходы (пп. 5 п. 1 ст. 265 НК РФ).

Как видим, правила отражения валютных операций в налоговом и бухгалтерском учете в целом схожи.

В то же время, по мнению Минфина России, не могут включаться в налоговую базу при расчете налога на прибыль организаций курсовые разницы:

связанные с расходами, не принимаемыми в целях налогообложения прибыли (письмо от 27.05.2011 № 03-03-06/1/312);

начисленные на обязательства и требования, не связанные с деятельностью организации, направленной на получение дохода, как не соответствующие требованиям пункта 1 статьи 252 НК РФ (письмо от 18.01.2019 № 03-03-06/1/2333).

Вместе с тем для целей налогообложения прибыли не учитываются курсовые разницы по некоторым доходам, не включаемым в налоговую базу. Например, курсовые разницы, возникшие при расчетах с учредителями по вкладам в уставный капитал (пп. 3 п. 1 ст. 251, пп. 1 п. 1 ст. 277 НК РФ).

Порядок исчисления НДС при осуществлении валютных операций имеет свои особенности.

1С:ИТС

Как отражать валютные операции в «1С:Бухгалтерии 8»

В программе «1С:Бухгалтерия 8» валютные операции поддерживаются по умолчанию — никаких дополнительных настроек функциональности не требуется.

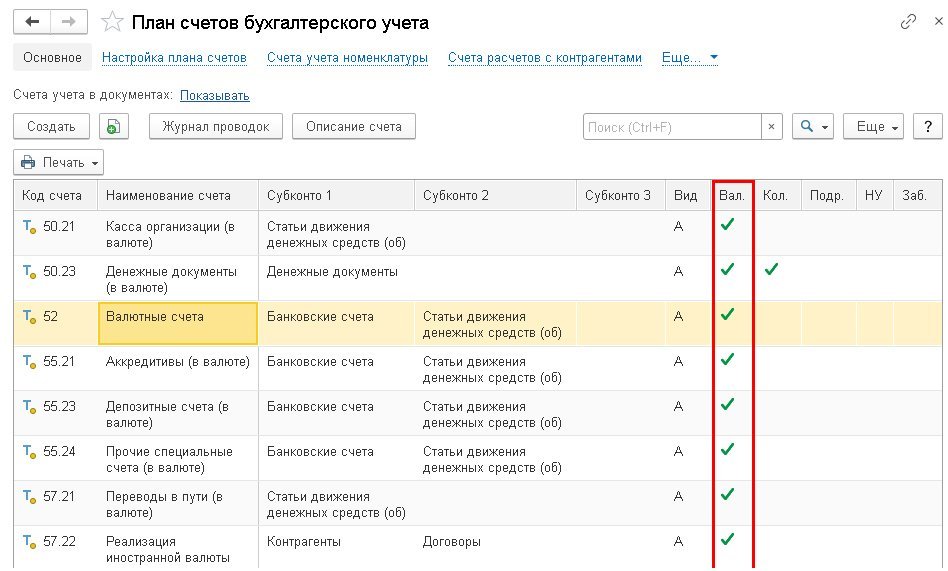

Признак валютного учета в Плане счетов

В Плане счетов «1С:Бухгалтерии 8» редакции 3.0 (раздел Главное) для тех счетов, где поддерживается валютный учет (в том числе учет в условных единицах, далее — у.е.), в колонке Вал. установлен признак валютного учета (рис. 1).

Рис. 1. Счета с признаком валютного учета

Запись по дебету или кредиту счета с установленным признаком валютного учета наряду с суммой в рублях будет содержать также и валютную сумму. Соответственно, с помощью любого стандартного отчета программы — оборотно-сальдовой ведомости по счету или анализа счета, который задействует счета с признаком валютного учета, можно проанализировать данные бухгалтерского учета, как в рублевом, так и в валютном эквиваленте.

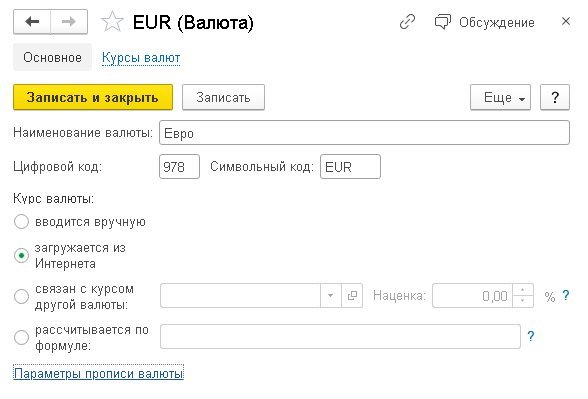

Справочник валют

Программа поддерживает многовалютный учет и позволяет вводить операции и просматривать отчеты в любой валюте, представленной в справочнике Валюты. Доступ к справочнику осуществляется по гиперссылке Валюты из раздела Справочники.

При этом если в справочник валют не введено ни одной валюты, отличной от российского рубля, то считается, что у организации валютные операции отсутствуют. Поэтому счета с признаком валютного учета будут недоступны.

Работа со справочником Валюты предполагает два этапа:

установка курсов валют.

Заполнить справочник Валюты можно двумя способами:

используя Общероссийский классификатор валют ОК (МК (ИСО 4217) 003-97) 014-2000, утв. постановлением Госстандарта России от 25.12.2000 № 405-ст (далее — Классификатор валют). Классификатор валют, а также другие классификаторы загружаются через веб-сервис фирмы «1С» при наличии подключения к интернету и авторизации на Портале 1С:ИТС ;

путем создания новой валюты вручную.

Команда Создать — По классификатору позволяет добавить новый элемент справочника Валюты, выбрав его из Классификатора валют. В созданном таким образом элементе справочника Валюты будут автоматически заполнены реквизиты: Наименование валюты, Код символьный, Код числовой. Если курс выбранной валюты можно загружать через веб-сервис 1С, по умолчанию будет установлен флаг Загружается из Интернета (рис. 2).

Рис. 2. Карточка валюты

Команда Создать — Новую позволяет добавить новый элемент справочника Валюты вручную. Как правило, такой способ используется, если денежное обязательство по договору с контрагентом, подлежащее оплате в рублях, выражено в условных единицах (у.е.). В этом случае все реквизиты необходимо заполнить самостоятельно.

Создавать заранее элемент справочника Валюты с выбранной валютой не всегда обязательно. При создании нового валютного счета, открытого в российском банке, валюта определится по номеру счета и будет добавлена в справочник Валюты автоматически.

Как только в справочнике валют появляется хотя бы одна валюта, отличная от российского рубля, открывается доступ к счетам бухгалтерского учета с признаком валютного учета.

Устанавливать курсы валют можно тремя способами:

указывать вручную в списке Курсы валют;

загружать вручную через веб-сервис 1С;

автоматически загружать через веб-сервис 1С по определенному расписанию.

Для автоматической загрузки курсов валют по определенному расписанию используется настроенное по умолчанию регламентное задание Загрузка курсов валют. Самостоятельно настраивать регламентные задания могут пользователи с правами администратора в форме Регламентные и фоновые задания (раздел Администрирование — Обслуживание — Регламентные операции).

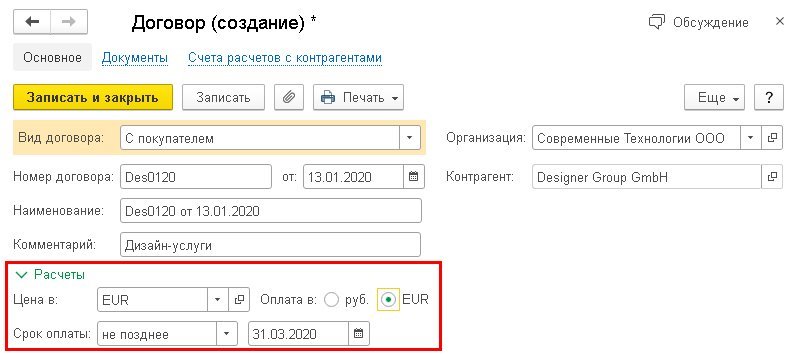

Договоры в иностранной валюте

Если организация ведет учет с контрагентами по договорам, то в карточке договора можно настроить валюту договора, отличную от российского рубля. Сделать это можно только в том случае, если в справочник Валюты введена иностранная валюта.

В форме элемента справочника Договоры следует раскрыть сворачиваемую группу Расчеты и выбрать валюту договора в поле Цена в (рис. 3).

Рис. 3. Карточка договора в валюте

При выборе валюты, отличной от рубля, появится переключатель Оплата в, с помощью которого можно установить валюту, в которой осуществляются расчеты по этому договору.

Оплата может быть установлена в рублях (если договор заключается в условных единицах) или в валюте договора (если договор валютный).

Банковские счета

Для учета денежных средств на счетах, открытых в кредитных организациях (в банках), предназначены счета бухгалтерского учета (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н):

51 «Расчетные счета»;

55 «Специальные счета в банках».

Аналитический учет ведется по каждому банковскому счету.

Для хранения сведений о российских и иностранных банковских счетах всех юридических и физических лиц (как собственных организаций, так и сторонних контрагентов) в программе предназначен справочник Банковские счета. Список банковских счетов собственной организации или контрагента определяется теми банковскими счетами, которые подчинены элементу справочника Организации, Контрагенты и Физические лица. Переход к списку банковских счетов осуществляется по ссылке Банковские счета из карточки организации (из карточки контрагента или физлица).

Для каждой организации (каждого контрагента) можно выбрать основной банковский счет. Этот счет будет подставляться по умолчанию в платежные документы.

Создание нового банковского счета, в том числе и валютного, выполняется по кнопке Создать. В открывшейся карточке банковского счета следует заполнить основные реквизиты: банк, в котором открыт счет; номер счета; валюту денежных средств, банк-корреспондент для непрямых расчетов, а также иную дополнительную информацию.

Заполнение банковского счета рекомендуется начинать с поля Банк, поскольку указанный банк влияет на отображение реквизитов в карточке банковского счета и на состав проверок ввода. Для выбора банка достаточно ввести БИК или первые буквы наименования банка. При вводе значения происходит поиск банка в справочнике Банки и подстановка значений в остальные поля. В случае если банк с таким БИК отсутствует, в справочник нужно добавить новый банк.

Чтобы ввести в справочник Банки новую запись о российском банке, рекомендуется использовать команду Создать — По классификатору.

Классификатор банков РФ представляет собой отдельный справочник программы, который содержит подробную информацию обо всех российских банках и который поддерживается в актуальном состоянии. Обновить сведения о банках можно с помощью команды Загрузить классификатор. С помощью переключателя можно выбрать вариант загрузки:

Загрузить обновления через интернет;

Загрузить обновления из файла.

В открывшейся форме выбора Классификатор банков РФ следует найти требуемый банк (можно воспользоваться поиском), выделить его курсором и нажать кнопку Выбрать (также по двойному щелчку мыши). В справочник Банки вводится новый элемент, где автоматически заполнена основная информация о банке (наименование, БИК, корр. счет, контактные данные банка и т. д.).

Чтобы ввести в справочник Банки новую запись об иностранном банке, следует использовать команду Создать — Новый, отказавшись от предложения программы подобрать банк из классификатора.

Если выбран российский банк, то программа позволяет ввести только российский номер счета, состоящий из 20 цифр. При этом будет выполнена проверка по контрольной цифре счета. Если проверка не будет пройдена, то появится сообщение: номер счета или банк введен некорректно. Некорректный номер российского счета сохранить в программе не получится.

Выбор иностранного банка разрешает ввод банковского счета в форматах, предусмотренных для зарубежных банков. Для иностранных банков поддерживается ввод счета в формате IBAN (для банков, имеющих SWIFT и находящихся в странах, зарегистрированных в списке IBAN Registry) или в национальном формате.

Для российских банковских счетов валюта денежных средств заполняется автоматически на основании ввода корректного номера счета. Если при этом в справочнике Валюты указанной валюты нет, то она создается автоматически. Для иностранных банковских счетов требуется указать валюту, выбрав значение из справочника Валюты.

Пересчет валютных сумм

Если валютная операция регистрируется в программе стандартным документом учетной системы (например, Поступление (акт, накладная) или Реализация (акт, накладная) и др.), то валютные суммы, отраженные на счетах с признаком валютного учета (кроме счетов учета авансов), автоматически пересчитываются в рубли. В соответствии с правилами бухгалтерского и налогового учета для пересчета суммы валютной операции в рубли используется курс, указанный в справочнике Валюты, действовавший:

на дату перечисления (поступления) денежных средств — в части предоплаты (аванса, задатка);

на дату совершения валютной операции — в части, превышающей сумму предоплаты (аванса, задатка).

В некоторых случаях на дату совершения валютной операции потребуется ручная переоценка валютных остатков. Например, при выдаче и получении займов в условных единицах, учет которых в программе не автоматизирован.

1С:ИТС

Ежемесячная переоценка валютных средств, требований и обязательств, выраженных в валюте, выполняется автоматически регламентной операцией Переоценка валютных средств, входящей в обработку Закрытие месяца (раздел Операции). Остатки в валюте, учтенные на счетах с признаком валютного учета (кроме счетов учета авансов), пересчитываются в рубли по курсу, указанному на конец месяца в справочнике Валюты.

При проведении валютных операций и регламентных операций по переоценке валютных средств не переоцениваются остатки по счетам, указанные в регистре Счета с особым порядком переоценки. Доступ в этот регистр осуществляется из Плана счетов программы по гиперссылке Счета с особым порядком переоценки.

В регистре Счета с особым порядком переоценки хранятся сведения о счетах бухгалтерского учета, на которых предусмотрено ведение валютного учета, но которые по тем или иным причинам не должны автоматически переоцениваться в общем порядке, со списанием курсовых разниц на счета 91.01 «Прочие доходы» и 91.02 «Прочие расходы». Для большинства пользователей регистр сведений Счета с особым порядком переоценки заполнять не требуется, при этом счета учета полученных и выданных авансов, выраженных в валюте, не переоцениваются в любом случае. Заполнять этот регистр следует в особых редких случаях, когда используются нестандартные документы программы или нетиповые ситуации.

Реализация услуг по договору в валюте в «1С:Бухгалтерии 8»

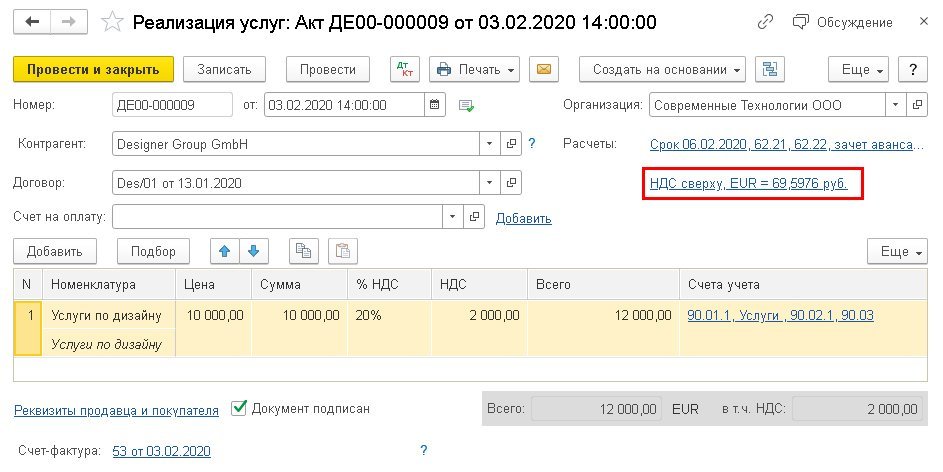

Рассмотрим отражение валютных операций в «1С:Бухгалтерии 8» редакции 3.0 на примере реализации услуг по договору в валюте.

Пример

Обратите внимание, что согласно статье 148 НК РФ местом реализации дизайнерских услуг, оказываемых российской организацией иностранному партнеру, признается территория РФ. Поэтому сделка по условиям Примера подлежит налогообложению НДС по ставке 20 % (пп. 1 п. 1 ст. 146, п. 3 ст. 164 НК РФ, письмо Минфина России от 31.07.2012 № 03-07-08/223).

Поступление частичной оплаты в счет предстоящего оказания услуги в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя (раздел Банк и касса).

Предоплата от покупателя поступила в валюте (EUR), поэтому в документе в качестве счета учета указывается счет 52, а в качестве банковского счета — счет в валюте (EUR). При указании договора с контрагентом в поле Договор для выбора доступны только договоры с валютой в EUR. В качестве счетов расчетов с контрагентом по умолчанию устанавливаются счета 62.21 «Расчеты с покупателями и заказчиками (в валюте)» и 62.22 «Расчеты по авансам полученным (в валюте)».

Предположим, что на момент поступления предоплаты на валютном счете денежные средства отсутствовали, поэтому их пересчет не выполняется. Поэтому при проведении документа Поступление на расчетный счет формируется одна бухгалтерская запись:

Дебет 52 Кредит 62.22

— на сумму 6 000,00 EUR, рублевая оценка которой составляет 411 214,80 руб. (6 000,00 EUR х 68,5358, где 68,5358 — курс ЦБ РФ на дату зачисления денежных средств на валютный счет 20.01.2020).

Здесь и далее для целей налогового учета одновременно заполняются специальные поля регистра бухгалтерии (для тех счетов, где поддерживается налоговый учет). По условиям Примера разниц между данными бухгалтерского и налогового учета не возникает.

На день поступления предоплаты продавец (исполнитель) обязан исчислить НДС с применением расчетной ставки 20/120 (п. 4 ст. 164 НК РФ, пп. 2 п. 1 ст. 167 НК РФ) и не позднее 5 календарных дней со дня получения предоплаты выставить счет-фактуру (п. 3 ст. 168 НК РФ).

С целью исчисления НДС сумма полученной оплаты (частичной оплаты) в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ на дату поступления денежных средств на счета организации в банках или в кассу (письма Минфина России от 11.07.2019 № 03-07-08/51593, от 10.08.2018 № 03-07-08/56615).

В программе для начисления НДС с аванса и оформления счета-фактуры на аванс достаточно создать документ Счет-фактура выданный на основании документа Поступление на расчетный счет (кнопка Создать на основании).

В сформированном документе Счет-фактура выданный основные реквизиты заполняются автоматически. Для соблюдения требований пункта 5.1 статьи 169 НК РФ перед проведением документа Счет-фактура выданный необходимо проверить, указано ли наименование оказываемых услуг в соответствии с договором. При отсутствии наименования его следует заполнить вручную.

Обратите внимание, что если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте (п. 7 ст. 169 НК РФ). В программе показатели авансового счета-фактуры указываются в рублях. Это сделано для удобства регистрации авансового счета-фактуры в книге продаж и затем (после оказания услуги) — в книге покупок.

При проведении документа Счет-фактура выданный на аванс формируется бухгалтерская проводка:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты, в размере 68 535,80 руб. (411 214,80 руб. х 20/120).

Помимо этого формируются записи в специальных регистрах для целей учета НДС.

При выполнении регламентной операции Переоценка валютных средств за январь формируется запись регистра бухгалтерии:

Дебет 52 Кредит 91.01

— на сумму положительной курсовой разницы в размере 5 275,80 руб. (6 000,00 EUR х (69,4151 – 68,5358), где 69,4151 — курс ЦБ РФ на дату переоценки 31.01.2020; 68,5358 — курс ЦБ РФ на дату зачисления денежных средств на валютный счет 20.01.2020).

Детальный расчет курсовой разницы представлен в Справке-расчете переоценки валютных средств за январь 2020 года. Используя панель настроек отчета, можно вывести одновременно данные бухгалтерского и налогового учета (рис. 4). Как видно из справки, разниц между данными учетов не возникает.

Рис. 4. Справка-расчет переоценки валютных средств за январь

Напоминаем, что авансы, полученные в валюте, и учтенные на счете 62.22, не переоцениваются.

Оказание услуги заказчику в программе регистрируется с помощью стандартного документа Реализация (акт, накладная) с видом операции Услуги (акт) (раздел Продажи), рис. 5.

Рис. 5. Реализация услуг по валютному договору

Поскольку стоимость оказанной услуги в договоре установлена в EUR, документ Реализация (акт накладная) также заполняется в EUR. Валюта документа указывается в форме Цены в документе, доступ к которой осуществляется по соответствующей гиперссылке.

При проведении документа реализации в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 62.22 Кредит 62.21

— на сумму засчитываемой предоплаты 6 000,00 EUR, рублевый эквивалент которой не пересчитывается и составляет 411 214,80 руб.;

Дебет 62.21 Кредит 90.01.1

— на стоимость оказания услуги с учетом налога в сумме 12 000,00 EUR, рублевый эквивалент которой составляет 828 800,40 руб. В налоговом учете сумма выручки от реализации фиксируется без налога и составляет 689 605,20 руб.;

Дебет 90.03 Кредит 68.02

— на сумму НДС, начисленную по операции реализации (139 195,20 руб.).

Проанализируем суммы в рублях, автоматически рассчитанные программой.

Согласно пункту 3 статьи 153 НК РФ при определении налоговой базы по НДС выручка налогоплательщика в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки товаров (работ, услуг), имущественных прав (письма ФНС России от 22.10.2012 № ЕД-4-3/17797@, Минфина России от 11.07.2019 № 03-07-08/51593).

Следовательно, на дату оказания услуги иностранному партнеру:

налоговая база по НДС составляет 695 976,00 руб. (10 000,00 EUR х 69,5976, где 69,5976 — курс ЦБ РФ на дату оказания услуги 03.02.2020);

сумма начисленного НДС составляет 139 195,20 руб. (695 976,00 руб. х 20 %).

В то же время, согласно правилам определения выручки от реализации в бухгалтерском и налоговом учете, суммы полученных авансов не переоцениваются (абз. 3 п. 9 ПБУ 3/2006, ст. 316 НК РФ).

выручка от оказания услуги составляет 828 800,40 руб. (6 000,00 EUR х 68,5358 + 6 000,00 EUR х 69,5976, где 68,5358 — курс ЦБ РФ на дату предоплаты 20.01.2020, а 69,5976 — курс ЦБ РФ на дату отгрузки 03.02.2020);

выручка-нетто без учета НДС (доход от реализации в налоговом учете) составляет 689 605,20 руб. (828 800,40 руб. – 139 195,20 руб.).

Таким образом, налоговая база по НДС при получении предоплаты в иностранной валюте отличается от отражаемой в бухгалтерском учете выручки от реализации товаров (работ, услуг) (за вычетом НДС) и от признаваемого дохода для целей налогообложения прибыли (п. 2 ст. 249 НК РФ, пп. 3.1 п. 1 ст. 251 НК РФ).

Обратите внимание, что при наличии авансов порядок определения налоговой базы по НДС при поступлении оплаты в иностранной валюте принципиально отличается и от порядка определения налоговой базы по договорам в условных единицах (п. 4 ст. 154 НК РФ).

Помимо бухгалтерских проводок, при проведении документа Реализация (акт, накладная) формируются записи в специальные регистры, в том числе в регистры для целей учета НДС.

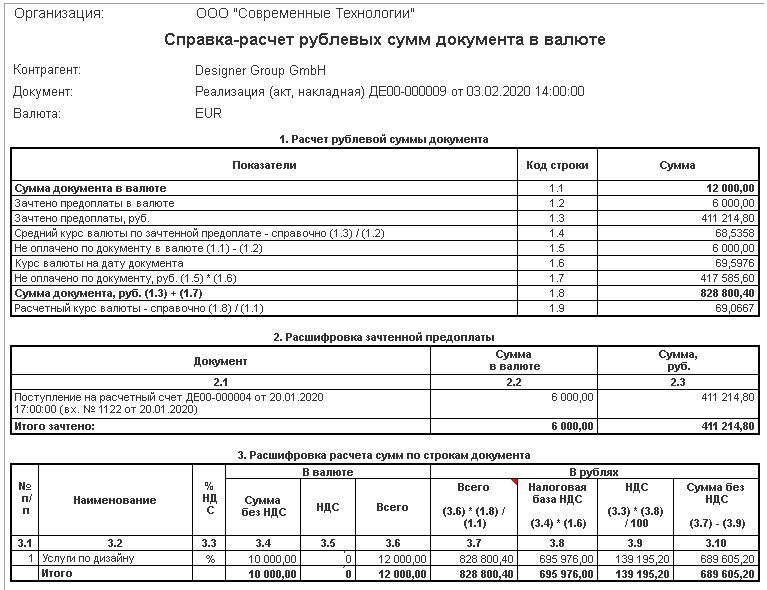

По кнопке Печать документа Реализация (акт, накладная) (рис. 5) можно просмотреть и распечатать справку-расчет Рублевые суммы документа в валюте (рис. 6).

Рис. 6. Справка-расчет рублевых сумм в валюте

Счет-фактура на оказанные услуги автоматически создается при нажатии на кнопку Выписать счет-фактуру, расположенную внизу документа реализации. При этом автоматически создается документ Счет-фактура выданный на реализацию, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Счет-фактура выданный на реализацию все показатели заполняются автоматически на основании данных документа Реализация (акт, накладная).

Документ Счет-фактура выданный на реализацию формирует только записи в спецрегистры для целей учета НДС, записи регистра бухгалтерии не создаются.

Если по договору обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте (п. 7 ст. 169 НК РФ). Поэтому в печатной форме счета-фактуры наименование (Евро) и код валюты (978) указываются в соответствии с Классификатором валют, а все стоимостные показатели отражаются в EUR (пп. «м» п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137).

При проведении документа Счет-фактура выданный формируется бухгалтерская проводка:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты, в размере 68 535,80 руб. (411 214,80 руб. х 20/120).

Помимо этого формируются записи в специальных регистрах для целей учета НДС.

При выполнении регламентной операции Переоценка валютных средств за февраль формируются записи регистра бухгалтерии:

Дебет 62.21 Кредит 91.01

— на сумму положительной курсовой разницы в размере 24 755,40 руб. (6 000,00 EUR х (73,7235 – 69,5976), где 73,7235 — курс ЦБ РФ на дату переоценки 29.02.2020; 69,5976 — курс ЦБ РФ на дату возникновения задолженности покупателя, то есть на 03.02.2020, когда была оказана услуга).

Дебет 52 Кредит 91.01

— на сумму положительной курсовой разницы в размере 25 850,40 руб. (6 000,00 EUR х (73,7235 – 69,4151), где 73,7235 — курс ЦБ РФ на дату переоценки 29.02.2020; 69,4151 — курс ЦБ РФ на дату предыдущей переоценки 31.01.2020).

Детальный расчет курсовой разницы можно проанализировать в Справке-расчете переоценки валютных средств за февраль 2020 года.

Поступление окончательной оплаты за оказанные услуги в программе также отражается документом Поступление на расчетный счет с видом операции Оплата от покупателя. В результате проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 62.21 Кредит 91.01

— на сумму положительной курсовой разницы в размере 12 713,40 руб. (6 000,00 EUR х (75,8424 руб. – 73,7235 руб.), где 75,8424 руб. — курс ЦБ РФ на дату погашения задолженности, то есть на дату оплаты 10.03.2020; 73,7235 руб. — курс ЦБ РФ на дату последней переоценки задолженности 29.02.2020);

Дебет 52 Кредит 91.01

— на сумму положительной курсовой разницы в размере 12 713,40 руб. (6 000,00 EUR х (75,8424 руб. – 73,7235 руб.), где 75,8424 руб. — курс ЦБ РФ на дату поступления денежных средств 10.03.2020; 73,7235 руб. — курс ЦБ РФ на дату последней переоценки валютных средств 29.02.2020);

Дебет 52 Кредит 62.21

— на сумму поступившей оплаты 6 000,00 EUR, рублевая оценка которой составляет 455 054,40 руб. (6 000 EUR х 75,8424 руб., где 75,8424 — курс ЦБ РФ на дату оплаты 10.03.2020).

На этом расчеты по валютному договору завершены. Об этом свидетельствует нулевое сальдо по счету 62.21.

Изменение курса EUR при последующей оплате не приводит к корректировке налоговой базы по НДС, сформированной на дату оказания услуги (п. 3 ст. 153 НК РФ).

Налогоплательщик имеет право на вычет суммы НДС, исчисленной с полученной предоплаты, с момента отгрузки соответствующих товаров (выполнения работ, оказания услуг) (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

В программе отражение вычета НДС по полученному авансу в книге покупок выполняется с помощью документа Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода — Регламентные операции НДС — Создать). Данные для книги покупок о суммах налога, начисленных с полученных авансов и предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Полученные авансы. Для заполнения документа по данным учетной системы следует использовать команду Заполнить.

После проведения документа формируется бухгалтерская проводка:

Дебет 68.02 Кредит 76.АВ

— на сумму НДС с предоплаты, принимаемую к налоговому вычету, в размере 68 535,80 руб. К вычету предъявляется именно та сумма налога, которая была исчислена с поступившей суммы предоплаты и рассчитывалась по курсу EUR, установленному ЦБ РФ на дату поступления иностранной валюты (письмо Минфина России от 16.03.2011 № 03-07-08/68).

В регистр НДС Покупки вводится запись для Книги покупок, отражающая вычет НДС. На основании данных регистра заполняется книга покупок за I квартал 2020 года.

При регистрации в книге продаж счета-фактуры от 03.02.2020, выставленного в иностранной валюте при оказании услуги, указываются:

в графе 12 — наименование и код иностранной валюты (пп. «п» п. 7 Правил ведения книги продаж, утв. Постановлением № 1137);

в графе 13а — стоимость продаж по счету-фактуре (включая НДС) в иностранной валюте (пп. «р» п. 7 Правил ведения книги продаж, утв. Постановлением № 1137);

стоимость услуг, а также сумма НДС указываются в рублях (п. 9 Правил ведения книги продаж, утв. Постановлением № 1137).

В дальнейшем денежные средства в валюте, учитываемые на счете 52, будут переоцениваться при каждом поступлении и списании, а также в конце месяца.

От редакции. О расчетах в валюте и условных единицах в «1С:Бухгалтерии 8» редакции 3.0 эксперты 1С рассказывали также на лекции в 1С:Лектории 28.05.2020. Видеозапись доступна на сайте 1С:ИТС на странице 1С:Лектория .