Какой сейчас ндс

Какой сейчас ндс

Уплата НДС в 2022 году

В зависимости от вида актива и операций с ним НДС в 2022 году платится по разным ставкам.

Ставки НДС в 2022 году

В 2022 году расчет НДС зависит не только от налогооблагаемой базы, но также и от ставок. На данный момент он исчисляется по прямым ставкам — 0%, 10%, 20%, а также по расчетным. От их размера зависит сумма НДС к уплате по налоговой декларации. Ставки установлены на основании гл. 21 НК.

Ставка 20%

Стандартная ставка по НДС — 20%, и она применяется в ситуациях, не подпадающих под применение пониженных или расчетных ставок.

Согласно гл. 21 НК ставку по НДС в размере 20% в 2022 году применяют по таким операциям как:

Ставка 10%

Указанная ставка применяется на основании п. 2 ст. 164 НК.

Льготное налогообложение в размере 10% применяется в отношении реализации или импорта имущества согласно установленным перечням, продовольственных и детских товаров, периодических изданий, книг, лекарств, медицинских изделий. Кроме того, в 2022 году это относится к внутренним воздушным перевозкам пассажиров и багажа (исключения — сообщение с Крымом, Севастополем, Калининградом, Дальневосточным федеральным округом, в обход Москвы и Московской области).

Ставку 10% можно применять в том случае, если коды товаров указаны в соответствующих Постановлениях Правительства:

Коды в постановлениях указываются на основании ОКПД2 и ТН ВЭД ЕАЭС (решение Совета Евразийской экономической комиссии от 16.07.2012 г. № 54).

Ставка 0%

Льготное налогообложение в размере 0% применяется в ситуациях, которые относятся к п. 1 ст. 164 НК. К примеру, это экспорт продукции, международные перевозки, услуги ж/д перевозчиков при экспорте товаров и др. Международными считаются перевозки, при которых точка отправления или назначения находятся за границей.

Кроме того, к операциям по ставке 0% относится вывоз мусора с территории РФ в таможенном режиме экспорта или свободной таможенной зоны. Об этих таможенных процедурах указано в ТК ЕАЭС, а также в Законе от 03.08.2018 г. № 289-ФЗ.

Расчетные ставки

Расчетные величины 20/120 или 10/110 применяются при операциях по п. 4 ст. 164 НК, например, когда от партнера поступает предоплата за активы, которые облагаются по ставкам 10% или 20% или если требуется исполнить обязанности налогового агента по размеру аренды за арендованное госимущество.

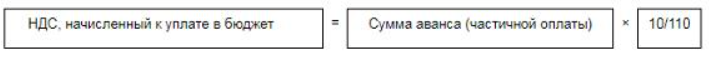

Расчетные ставки используются, если требуется выделить НДС из стоимости поставки. К примеру, чтобы рассчитать налог при полной или частичной предоплате, выделив его из общей суммы, используется формула:

Продавец начислит НДС в этой сумме, а покупатель заявит вычет.

Например, компания перечислила поставщику предоплату за детские товары в размере 60% — 44 тыс. руб. НДС рассчитывается по ставке 10%, соответственно, поставщик применяет расчетную ставку 10/110.

НДС к начислению 2,4 тыс. руб. (44 тыс. * 60% *10/110).

Покупатель выставит эту же сумму к вычету.

Или, к примеру, компания арендует госпомещение и платит аренду ежемесячно — 18 тыс. руб. (включая НДС 20%). Компания как арендодатель должна рассчитать НДС по расчетной ставке 20/120, удержать его из платежа по аренде и заплатить в бюджет. Размер налога составит 3 тыс. руб. (18 тыс. руб. * 20/120).

Иногда бывает непонятно, по какой ставке указывать НДС в счете-фактуре. Чтобы было понятно, в п. 1 ст. 164 НК указаны дополнительные условия. К примеру, имеются пояснения, при каких условиях требуется облагать ставкой 0% работы и услуги российских компаний по хранению грузов в морских или речных портах.

Изменения по ставкам НДС в 2022 году

В 2022 году по НДС поменялся перечень льготируемых продовольственных товаров, периодических изданий и книг. С начала года убрали льготу при передаче в лизинг племенного скота и птицы с дальнейшим выкупом.

Кроме того, в перечень книг и периодических изданий добавили новые коды по услугам интернет-изданий и по электронным книгам.

С 1 июля 2022 года в льготный перечень добавятся новые коды продуктов по ОКПД2 — рыбная печень и молоки (свежие, охлажденные или мороженые), мороженые морские ракообразные и немороженые ракообразные, разведенные искусственно.

Также с 2022 года убрали льготу по живой форели.

Упростите работу в 1С с помощью бесплатных сервисов, входящих в 1С:Комплект поддержки ИТС. Бесплатно настроим популярные сервисы: 1С-Отчетность, 1С:Контрагент, 1С-ЭДО, 1С-Коннект и др. Оставьте заявку или звоните нашим специалистам в вашем городе!

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Налоговые ставки по НДС в 2021-2022 годах в России

Ставка НДС не является фиксированной величиной и варьируется в зависимости от видов реализуемых товаров, продукции, работ, услуг. Разобраться в вопросах правильности применения ставки НДС поможет подборка статей на нашем сайте.

Налоговые ставки НДС в России в 2019-2020 годах

Величинам налоговой ставки НДС посвящена ст. 164 НК РФ. В этой статье обозначены существующие ставки налога: 0, 10 и 20%.

Напомним, ставка НДС 20% введена в действие с 01.01.2019. В 2018 году действовала ставка — 18%. Подробности см. здесь.

Кроме того, в определенных случаях (п. 4 ст. 164 НК РФ) ставка НДС должна быть выделена из общей суммы расчетным путем. Применение каждой ставки НДС регламентировано отдельными пунктами с большим количеством подпунктов.

Помощником в освоении указанной статьи станет этот материал.

На 2018 год величина применяемых ставок по НДС сохранена в тех же значениях, что и в 2017 году. Однако ставка 0% при экспорте стала необязательной для применения.

Начиная с 01.01.2019 основная ставка НДС повысилась на 2%, с 18% до 20%.

Ставка НДС 20% в 2019 году

Основная ставка НДС, которой облагается выручка большинства организаций, — это 20%. Для того чтобы понять, нужно ли вам использовать эту ставку или нет, воспользуйтесь простым правилом: не подходят ставки 0 или 10% — нужно применять 20%. Но даже и в этом случае есть свои нюансы, поскольку сумма налога по определенной ставке может выделяться расчетным путем.

Если известна окончательная цена реализации, то как применить ставку НДС 20% и правильно выделить сумму налога?

Разобраться с нюансами применения ставок в 2019 году вам помогут следующие публикации:

Ставка НДС 10% в 2019 году

Указанная ставка НДС применяется не всегда. В НК (п. 2 ст. 164) приведен перечень товаров и услуг, при реализации которых организация-продавец использует НДС 10%.

Любая продукция имеет код классификатора продукции.

О том, как применять его и ставки НДС, читайте в материалах:

Лекарственные средства облагаются по ставке 10% (подп. 4 п. 2 ст. 164 НК РФ).

В каком случае в применении этой ставки чиновники отказывают, читайте в материале «Когда применение 10%-ной ставки НДС по лекарствам невозможно».

Ставка НДС по транспортным услугам

Налогообложение НДС услуг по перевозкам вызывает немало вопросов. Они в основном связаны с тем, что для применения ставки НДС 0% нужны определенные условия.

Какие это условия и в чем отличия перевозок, по которым можно применить ставку НДС 0%, от тех, что облагаются НДС 20%, читайте в статье «Какой порядок обложения НДС транспортных услуг?».

Полезную информацию по вопросу налогообложения перевозок вы найдете также в следующих материалах:

Ставка НДС в России в 2019-2020 годах по продуктам питания и книжной продукции

Если спросить бухгалтера: «Какие товары облагаются НДС по ставке 10%?», то, скорее всего, ответ будет следующим: продукты и книги. С одной стороны, это верно, но даже в такой очевидной ситуации существуют законодательные ограничения.

Чтобы не запутаться в них, прочитайте статьи:

Расчет НДС и отражение налога в учете

При расчете налога важно не только правильно выбрать ставку, но и корректно определить его сумму и верно отразить данные по налогу в учете.

В этом вам помогут статьи:

Налоговое законодательство подвержено постоянным изменениям, поэтому ни одна организация не может быть полностью уверена в том, что к своим товарам или услугам она применяет ставку НДС, соответствующую последним законодательным веяниям.

Для того чтобы не иметь проблем с налоговым законодательством, необходимо постоянно отслеживать изменения нормативных актов и разъяснения к ним. В этом вам поможет наш сайт и его рубрика «Ставка (НДС)».

Перечень товаров, облагаемых НДС по ставке 10%, в 2021 году

В каких случаях НДС с 1 января 2021 года составляет 10%

Для налога на добавленную стоимость в России действует несколько ставок. В 2021 году их величина составляет 0%, 10% и 20% (пп. 1-3 ст. 164 НК РФ). Разница между ними обусловливается:

Ставку 20% надлежит использовать во всех прочих ситуациях, если они не требуют применения расчетной ставки (производной от 10% или 20%), при которой налог вычисляется от суммы, включающей в себя его величину (п. 4 ст. 164 НК РФ).

В каких же случаях действует НДС 10 процентов? По состоянию на 01.01.2021 НДС 10% относится (п. 2 ст. 164):

В применении ставки 10% к фруктам и ягодам есть некоторые нюансы. Читайте о них в Обзоре от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

О том, как облагается НДС реализация медицинского оборудования и медикаментов, подробно рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

По видам (применительно к кодам этих видов) приведенные в этом списке товары конкретизируются в постановлениях Правительства РФ:

Поэтому для поиска ответа на вопрос: «На какие товары применяется НДС 10 процентов в 2021 году?» — следует обращаться не только к действующей редакции НК РФ, но и к актуальным редакциям этих постановлений, имея при этом в виду, что текст первого из документов (постановления № 908) в течение года дважды обновлялся.

Изменения в списке продуктов и детских товаров в 2020-2021 годах

С 01.07.2020 по ставке 10% облагаются ввоз и продажа некоторых молокосодержащих продуктов с заменителем молочного жира. Так, в перечень продовольственных товаров, при продаже которых налог нужно платить по ставке 10%, внесены следующие молокосодержащие продукты с заменителем молочного жира:

Кроме того, по пониженной ставке должна облагаться и реализация молокосодержащего мороженого. Эти изменения предусмотрены постановлением Правительства от 09.03.2020 № 250.

В 2019 году изменения в постановление № 908, содержащее перечень облагаемых НДС 10 процентов продуктов и товаров для детей, внесены постановлениями Правительства РФ:

Чего конкретно касается обновление в списке товаров с НДС 10 процентов — на какие именно продукты и детские товары оно распространяется? Полный перечень изменений таков:

Таким образом, за счет изменений 2019 года перечень товаров со ставкой НДС 10 процентов расширился.

Итоги

Ставка НДС 10% относится к числу льготных и применяется к товарам, указанным в НК РФ, но с кодами видов продукции, упоминаемыми в специальных постановлениях Правительства РФ. В п. 2 ст. 164 НК РФ, а также в одно из указанных постановлений (№ 908) в 2019-2020 годах внесены изменения, расширившие перечень товаров, реализуемых с пониженной ставкой.

Какой сейчас ндс

НК РФ Статья 164. Налоговые ставки

1. Налогообложение производится по налоговой ставке 0 процентов при реализации:

1) следующих товаров:

вывезенных в таможенной процедуре экспорта;

помещенных под таможенную процедуру свободной таможенной зоны;

вывезенных в таможенной процедуре реэкспорта товаров, ранее помещенных под таможенную процедуру переработки на таможенной территории, и (или) товаров (продуктов переработки, отходов и (или) остатков), полученных (образовавшихся) в результате переработки товаров, помещенных под таможенную процедуру переработки на таможенной территории;

вывезенных в таможенной процедуре реэкспорта товаров, ранее помещенных под таможенные процедуры свободной таможенной зоны, свободного склада, и (или) товаров, изготовленных (полученных) из товаров, помещенных под таможенные процедуры свободной таможенной зоны, свободного склада.

Положения настоящего подпункта применяются при условии представления в налоговые органы документов, предусмотренных статьей 165 настоящего Кодекса;

(пп. 1 в ред. Федерального закона от 27.11.2017 N 350-ФЗ)

(см. текст в предыдущей редакции)

(пп. 1.1 введен Федеральным законом от 03.08.2018 N 302-ФЗ)

(см. текст в предыдущей редакции)

2.1) услуг по международной перевозке товаров.

Положения настоящего подпункта распространяются также на следующие услуги, оказываемые российскими организациями или индивидуальными предпринимателями:

услуги по предоставлению железнодорожного подвижного состава и (или) контейнеров для осуществления международных перевозок;

(в ред. Федерального закона от 27.11.2017 N 350-ФЗ)

(см. текст в предыдущей редакции)

транспортно-экспедиционные услуги, оказываемые на основании договора транспортной экспедиции при организации международной перевозки. В целях настоящей статьи к транспортно-экспедиционным услугам относятся участие в переговорах по заключению контрактов купли-продажи товаров, оформление документов, прием и выдача грузов, разработка документов для проектных перевозок, организация и выполнение перевозки грузов, завоз-вывоз грузов, погрузочно-разгрузочные и складские услуги, информационные услуги, подготовка и дополнительное оборудование транспортных средств, услуги по организации страхования грузов, платежно-финансовых услуг, услуги по таможенному оформлению грузов и транспортных средств, экспедиторское сопровождение, а также разработка и согласование технических условий погрузки и крепления грузов, розыск груза после истечения срока доставки, контроль за соблюдением комплектной отгрузки оборудования, перемаркировка грузов, обслуживание и ремонт универсальных контейнеров грузоотправителей, обслуживание рефрижераторных контейнеров и хранение грузов в складских помещениях и на открытых площадках экспедитора.

(в ред. Федеральных законов от 19.07.2011 N 245-ФЗ, от 09.11.2020 N 368-ФЗ)

(см. текст в предыдущей редакции)

Положения настоящего подпункта не распространяются на услуги указанных в подпункте 9 настоящего пункта российских перевозчиков на железнодорожном транспорте.

Положения настоящего подпункта распространяются также и на услуги, указанные в абзацах четвертом и пятом настоящего подпункта, оказываемые при организации и осуществлении перевозок железнодорожным транспортом от места прибытия товаров на территорию Российской Федерации (от портов или пограничных станций, расположенных на территории Российской Федерации) до станции назначения товаров, расположенной на территории Российской Федерации.

(абзац введен Федеральным законом от 19.07.2011 N 245-ФЗ)

В целях настоящей статьи к международным перевозкам приравниваются работы (услуги) по перевозке и (или) транспортировке углеводородного сырья из пункта отправления, находящегося на континентальном шельфе Российской Федерации и (или) в исключительной экономической зоне Российской Федерации либо в российской части (российском секторе) дна Каспийского моря, в пункт назначения, находящийся за пределами территории Российской Федерации и иных территорий, находящихся под ее юрисдикцией;

(абзац введен Федеральным законом от 30.09.2013 N 268-ФЗ)

(пп. 2.1 введен Федеральным законом от 27.11.2010 N 309-ФЗ)

2.2) работ (услуг), выполняемых (оказываемых) организациями трубопроводного транспорта нефти и нефтепродуктов, по:

транспортировке нефти, нефтепродуктов вне зависимости от даты их помещения под соответствующую таможенную процедуру из пункта отправления, расположенного на территории Российской Федерации, до границы Российской Федерации для последующего вывоза трубопроводным транспортом за пределы территории Российской Федерации, либо до морских портов Российской Федерации для последующего вывоза за пределы территории Российской Федерации морским транспортом, либо до пункта перевалки (перегрузки, слива, налива) на иные виды транспорта, в том числе на трубопроводный, расположенный на территории Российской Федерации, для последующего вывоза за пределы территории Российской Федерации иными видами транспорта, в том числе трубопроводным;

перевалке и (или) перегрузке нефти и нефтепродуктов, вывозимых за пределы территории Российской Федерации, в том числе в морских, речных портах, вне зависимости от даты их помещения под соответствующую таможенную процедуру.

Под перевалкой в целях настоящей статьи понимаются погрузка, выгрузка, слив, налив, маркировка, сортировка, упаковка, перемещение в границах морского, речного порта, технологическое накопление грузов, приведение грузов в транспортабельное состояние, их крепление и сепарация.

Для целей настоящей главы к организациям трубопроводного транспорта нефти и нефтепродуктов относятся российские организации, осуществляющие деятельность в сфере транспортировки нефти и нефтепродуктов по магистральным трубопроводам.

(в ред. Федерального закона от 21.11.2011 N 330-ФЗ)

(см. текст в предыдущей редакции)

Настоящий подпункт распространяется на работы (услуги), выполняемые (оказываемые) на основании договора (контракта) с:

иностранным или российским лицом, которое заключило внешнеэкономическую сделку по реализации нефти и (или) нефтепродуктов, транспортируемых за пределы территории Российской Федерации, или является лицом, от имени либо по поручению которого была заключена указанная внешнеэкономическая сделка;

агентом (комиссионером) иностранного или российского лица, которое заключило внешнеэкономическую сделку по реализации нефти и (или) нефтепродуктов, транспортируемых за пределы территории Российской Федерации, или является лицом, от имени либо по поручению которого была заключена указанная внешнеэкономическая сделка.

(абзац введен Федеральным законом от 21.11.2011 N 330-ФЗ)

Настоящий подпункт не распространяется на работы (услуги), выполняемые (оказываемые) на основании договоров, сторонами которых являются только организации трубопроводного транспорта нефти и нефтепродуктов;

(пп. 2.2 введен Федеральным законом от 27.11.2010 N 309-ФЗ)

2.3) услуг по организации транспортировки трубопроводным транспортом природного газа, вывозимого за пределы территории Российской Федерации (ввозимого на территорию Российской Федерации), в том числе помещенного под таможенную процедуру таможенного транзита, а также услуг по транспортировке (организации транспортировки) трубопроводным транспортом природного газа, ввозимого на территорию Российской Федерации для переработки на территории Российской Федерации.

(в ред. Федерального закона от 19.07.2011 N 245-ФЗ)

(см. текст в предыдущей редакции)

В целях настоящей главы под организацией транспортировки природного газа трубопроводным транспортом понимаются услуги, оказываемые собственником магистральных газопроводов на основании отдельного договора, предусматривающего организацию транспортировки природного газа;

(в ред. Федерального закона от 19.07.2011 N 245-ФЗ)

(см. текст в предыдущей редакции)

(пп. 2.3 введен Федеральным законом от 27.11.2010 N 309-ФЗ)

2.3-1) услуг по транспортировке природного газа трубопроводным транспортом в случаях, предусмотренных международными договорами Российской Федерации;

(пп. 2.3-1 введен Федеральным законом от 27.11.2017 N 335-ФЗ)

2.4) услуг, оказываемых организацией по управлению единой национальной (общероссийской) электрической сетью по передаче по единой национальной (общероссийской) электрической сети электрической энергии, поставка которой осуществляется из электроэнергетической системы Российской Федерации в электроэнергетические системы иностранных государств;

(пп. 2.4 введен Федеральным законом от 27.11.2010 N 309-ФЗ)

2.5) работ (услуг), выполняемых (оказываемых) российскими организациями (за исключением организаций трубопроводного транспорта) в морских, речных портах по перевалке и хранению товаров, перемещаемых через границу Российской Федерации, в товаросопроводительных документах которых указан пункт отправления и (или) пункт назначения, находящийся за пределами территории Российской Федерации;

(пп. 2.5 введен Федеральным законом от 27.11.2010 N 309-ФЗ)

2.6) работ (услуг) по переработке товаров, помещенных под таможенную процедуру переработки на таможенной территории;

(пп. 2.6 введен Федеральным законом от 27.11.2010 N 309-ФЗ)

2.7) транспортно-экспедиционных услуг, а также услуг по предоставлению железнодорожного подвижного состава и (или) контейнеров, оказываемых российскими организациями или индивидуальными предпринимателями, для осуществления перевозки или транспортировки железнодорожным транспортом экспортируемых (реэкспортируемых) товаров, указанных в подпункте 1 настоящего пункта, при условии, что пункт отправления и пункт назначения находятся на территории Российской Федерации.

(в ред. Федерального закона от 27.11.2017 N 350-ФЗ)

(см. текст в предыдущей редакции)

Положения настоящего подпункта применяются при условии, что на перевозочных документах проставлены указанные в подпункте 3 пункта 3.7 статьи 165 настоящего Кодекса отметки таможенных органов.

Положения настоящего подпункта не распространяются на услуги указанных в подпункте 9 настоящего пункта российских перевозчиков на железнодорожном транспорте и услуги, указанные в подпункте 2.1 настоящего пункта;

(пп. 2.7 введен Федеральным законом от 27.11.2010 N 309-ФЗ)

(в ред. Федерального закона от 27.11.2017 N 350-ФЗ)

(см. текст в предыдущей редакции)

В целях настоящей статьи к организациям внутреннего водного транспорта относятся российские организации, осуществляющие судоходство на внутренних водных путях Российской Федерации и иную связанную с судоходством деятельность на внутренних водных путях Российской Федерации, а также с входом во внутренние воды и выходом в территориальное море Российской Федерации;

(пп. 2.8 введен Федеральным законом от 27.11.2010 N 309-ФЗ)

2.8-1) работ (услуг) по перевозке (транспортировке) товаров морскими судами из пункта отправления на территории Российской Федерации до пункта выгрузки или перегрузки (перевалки) на территории Российской Федерации на морские суда в целях дальнейшего вывоза указанных товаров из Российской Федерации;

(пп. 2.8-1 введен Федеральным законом от 13.07.2020 N 195-ФЗ)

2.9) углеводородного сырья, добытого на морском месторождении углеводородного сырья, а также продуктов его технологического передела (стабильного конденсата, сжиженного природного газа, широкой фракции легких углеводородов), вывезенных из пункта отправления, находящегося на континентальном шельфе Российской Федерации и (или) в исключительной экономической зоне Российской Федерации либо в российской части (российском секторе) дна Каспийского моря, в пункт назначения, находящийся за пределами территории Российской Федерации и иных территорий, находящихся под ее юрисдикцией, при условии представления документов, предусмотренных статьей 165 настоящего Кодекса, за исключением случаев, если такие товары вывозятся в таможенной процедуре экспорта;

(пп. 2.9 введен Федеральным законом от 30.09.2013 N 268-ФЗ)

2.10) услуг по перевозке товаров воздушными судами, оказываемых российскими организациями или индивидуальными предпринимателями, при которой пункт отправления и пункт назначения находятся за пределами территории Российской Федерации, в случае, если на территории Российской Федерации совершается посадка воздушного судна, при условии, что место прибытия товаров на территорию Российской Федерации и место убытия товаров с территории Российской Федерации совпадают;

(пп. 2.10 введен Федеральным законом от 29.11.2014 N 382-ФЗ)

(пп. 2.11 введен Федеральным законом от 27.11.2017 N 341-ФЗ)

2.12) услуг, оказываемых при международных воздушных перевозках непосредственно в международных аэропортах Российской Федерации, по перечню, утверждаемому Правительством Российской Федерации;

(пп. 2.12 введен Федеральным законом от 25.12.2018 N 493-ФЗ)

2.13) услуг по ледокольной проводке морских судов:

осуществляющих перевозку товаров, вывозимых из Российской Федерации, в том числе до пункта выгрузки или перегрузки (перевалки) указанных товаров на территории Российской Федерации в целях их дальнейшего вывоза из Российской Федерации;

следующих в пункт отправления на территории Российской Федерации для погрузки товаров в целях их дальнейшего вывоза из Российской Федерации, в том числе перевозки (транспортировки) погруженных товаров до пункта выгрузки или перегрузки (перевалки) на морские суда на территории Российской Федерации в целях дальнейшего вывоза из Российской Федерации.

Для целей настоящего подпункта работы (услуги) по ледокольной проводке морских судов включают в себя обеспечение безопасности плавания судов в акватории Северного морского пути, а именно ледовую разведку ледоколом, прокладку ледоколом каналов во льду, формирование группы судов и расстановку судов для следования за ледоколом (ледоколами), обеспечение плавания судна в проложенном во льду канале за ледоколом на буксире, без буксира в одиночном плавании или в составе группы судов;

(пп. 2.13 введен Федеральным законом от 13.07.2020 N 195-ФЗ)

3) работ (услуг), непосредственно связанных с перевозкой или транспортировкой товаров, помещенных под таможенную процедуру таможенного транзита при перевозке иностранных товаров от таможенного органа в месте прибытия на территорию Российской Федерации до таможенного органа в месте убытия с территории Российской Федерации;

(в ред. Федеральных законов от 22.07.2005 N 119-ФЗ, от 27.11.2010 N 309-ФЗ)

(см. текст в предыдущей редакции)

3.1) оказываемых организациями или индивидуальными предпринимателями:

(в ред. Федеральных законов от 27.11.2017 N 350-ФЗ, от 29.09.2019 N 322-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 29.09.2019 N 322-ФЗ)

(см. текст в предыдущей редакции)

Положения настоящего подпункта не распространяются на услуги, оказываемые российскими перевозчиками на железнодорожном транспорте;

(пп. 3.1 введен Федеральным законом от 19.07.2011 N 245-ФЗ)

4) услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории Российской Федерации, при оформлении перевозок на основании единых международных перевозочных документов;

(в ред. Федерального закона от 29.12.2000 N 166-ФЗ)

(см. текст в предыдущей редакции)

Нулевая ставка НДС применяется к услугам по перевозке пассажиров и багажа, оказываемым до 01.01.2025 (ФЗ от 04.06.2014 N 151-ФЗ).

4.1) услуг по внутренним воздушным перевозкам пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположен на территории Республики Крым или на территории города федерального значения Севастополя;

(пп. 4.1 введен Федеральным законом от 04.06.2014 N 151-ФЗ)

С 1 января 2025 года Федеральным законом от 03.08.2018 N 303-ФЗ подпункт 4.2 пункта 1 статьи 164 (в ред. ФЗ от 03.08.2018 N 303-ФЗ) признается утратившим силу. С указанной даты подпункт 4.2 пункта 1 статьи 164 будет действовать в предыдущей редакции.

4.2) услуг по внутренним воздушным перевозкам пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположен на территории Калининградской области, или при условии, что пункт отправления и (или) пункт назначения пассажиров и багажа расположены на территории Дальневосточного федерального округа;

(пп. 4.2 введен Федеральным законом от 27.11.2017 N 353-ФЗ; в ред. Федерального закона от 03.08.2018 N 303-ФЗ)

(см. текст в предыдущей редакции)

4.3) услуг по внутренним воздушным перевозкам пассажиров и багажа при условии, что пункт отправления, пункт назначения пассажиров и багажа, а также все промежуточные пункты маршрута перевозки в случае их наличия расположены вне территории Московской области и территории города федерального значения Москвы;

(пп. 4.3 введен Федеральным законом от 06.06.2019 N 123-ФЗ)

5) товаров (работ, услуг) в области космической деятельности.

Положения настоящего подпункта распространяются на космическую технику, космические объекты, объекты космической инфраструктуры, подлежащие обязательной сертификации в соответствии с законодательством Российской Федерации в области космической деятельности, а также на космическую технику, космические объекты, объекты космической инфраструктуры военного и двойного назначения, на работы (услуги), выполняемые (оказываемые) с использованием техники, находящейся непосредственно в космическом пространстве, в том числе управляемой с поверхности и (или) из атмосферы Земли; работы (услуги) по исследованию космического пространства, по наблюдению за объектами и явлениями в космическом пространстве, в том числе с поверхности и (или) из атмосферы Земли; подготовительные и (или) вспомогательные (сопутствующие) наземные работы (услуги), технологически обусловленные (необходимые) и неразрывно связанные с выполнением работ (оказанием услуг) по исследованию космического пространства и (или) с выполнением работ (оказанием услуг) с использованием техники, находящейся непосредственно в космическом пространстве;

(пп. 5 в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

(см. текст в предыдущей редакции)

6) драгоценных металлов Государственному фонду драгоценных металлов и драгоценных камней Российской Федерации, фондам драгоценных металлов и драгоценных камней субъектов Российской Федерации, Центральному банку Российской Федерации, банкам налогоплательщиками, осуществляющими добычу или производство драгоценных металлов из лома и отходов, содержащих драгоценные металлы, а также налогоплательщиками, осуществляющими без лицензии на пользование недрами производство драгоценных металлов из лома и отходов, содержащих драгоценные металлы;

(пп. 6 в ред. Федерального закона от 27.06.2018 N 159-ФЗ)

(см. текст в предыдущей редакции)

С 01.10.2022 п. 1 ст. 164 дополняется пп. 6.1 (ФЗ от 14.07.2022 N 323-ФЗ). См. будущую редакцию.

7) товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей.

Реализация товаров (выполнение работ, оказание услуг), указанных в настоящем подпункте, подлежит налогообложению по ставке 0 процентов в случаях, если законодательством соответствующего иностранного государства установлен аналогичный порядок в отношении дипломатических и приравненных к ним представительств Российской Федерации, дипломатического и административно-технического персонала этих представительств (включая проживающих вместе с ними членов их семей), либо если такая норма предусмотрена в международном договоре Российской Федерации. Перечень иностранных государств, в отношении представительств которых применяются нормы настоящего подпункта, определяется федеральным органом исполнительной власти в сфере международных отношений совместно с Министерством финансов Российской Федерации.

(в ред. Федеральных законов от 29.06.2004 N 58-ФЗ, от 02.11.2004 N 127-ФЗ)

(см. текст в предыдущей редакции)

Порядок применения настоящего подпункта устанавливается Правительством Российской Федерации;

8) припасов, вывезенных с территории Российской Федерации. В целях настоящей статьи припасами признаются топливо и горюче-смазочные материалы, которые необходимы для обеспечения нормальной эксплуатации воздушных и морских судов, судов смешанного (река-море) плавания;

(пп. 8 введен Федеральным законом от 29.05.2002 N 57-ФЗ, в ред. Федерального закона от 27.11.2010 N 309-ФЗ)

(см. текст в предыдущей редакции)

9) выполняемых российскими перевозчиками на железнодорожном транспорте:

услуг по перевозке или транспортировке экспортируемых (реэкспортируемых) товаров, указанных в подпункте 1 настоящего пункта;

(в ред. Федерального закона от 27.11.2017 N 350-ФЗ)

(см. текст в предыдущей редакции)

работ (услуг), связанных с указанной в абзаце втором настоящего подпункта перевозкой или транспортировкой, стоимость которых указана в перевозочных документах на перевозку экспортируемых (реэкспортируемых) товаров.

(в ред. Федерального закона от 27.11.2017 N 350-ФЗ)

(см. текст в предыдущей редакции)

Положения настоящего подпункта применяются при условии, что на перевозочных документах проставлены указанные в пункте 5 статьи 165 настоящего Кодекса отметки таможенных органов;

(пп. 9 в ред. Федерального закона от 05.04.2010 N 50-ФЗ)

(см. текст в предыдущей редакции)

9.1) выполняемых (оказываемых) российскими перевозчиками на железнодорожном транспорте:

(в ред. Федерального закона от 29.09.2019 N 322-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 29.09.2019 N 322-ФЗ)

(см. текст в предыдущей редакции)

(пп. 9.1 введен Федеральным законом от 19.07.2011 N 245-ФЗ)

С 1 января 2030 года Федеральным законом от 06.04.2015 N 83-ФЗ подпункт 9.2 пункта 1 статьи 164 признается утратившим силу.

Подпункт 9.2 п. 1 ст. 164 применяется к услугам, оказываемым в период с 01.01.2015 по 31.12.2029 включительно (ФЗ от 06.04.2015 N 83-ФЗ).

9.2) услуг по перевозке пассажиров железнодорожным транспортом в пригородном сообщении;

(пп. 9.2 введен Федеральным законом от 06.04.2015 N 83-ФЗ)

С 1 января 2030 года Федеральным законом от 30.11.2016 N 401-ФЗ подпункт 9.3 пункта 1 статьи 164 признается утратившим силу.

9.3) услуг по перевозке пассажиров и багажа железнодорожным транспортом общего пользования в дальнем сообщении (за исключением услуг, указанных в подпункте 4 настоящего пункта);

(пп. 9.3 введен Федеральным законом от 30.11.2016 N 401-ФЗ)

10) построенных судов, подлежащих регистрации в Российском международном реестре судов, а также в 2022 году судов, принадлежащих на праве собственности российской лизинговой компании и зарегистрированных в Российском международном реестре судов, при условии представления в налоговые органы документов, предусмотренных статьей 165 настоящего Кодекса;

(пп. 10 в ред. Федерального закона от 14.07.2022 N 323-ФЗ)

(см. текст в предыдущей редакции)

11) товаров (работ, услуг) для официального использования международными организациями и их представительствами, осуществляющими деятельность на территории Российской Федерации. Перечень международных организаций, в отношении которых применяются нормы настоящего подпункта, определяется федеральным органом исполнительной власти в сфере международных отношений совместно с Министерством финансов Российской Федерации.

Налоговая ставка 0 процентов применяется в отношении товаров (работ, услуг), реализуемых для официального использования международными организациями и их представительствами, осуществляющими деятельность на территории Российской Федерации на основании положений международных договоров Российской Федерации, предусматривающих освобождение от налога;

(пп. 11 введен Федеральным законом от 19.07.2011 N 245-ФЗ)

О выявлении конституционно-правового смысла пп. 12 п. 1 ст. 164 см. Постановление КС РФ от 30.06.2020 N 31-П.

(пп. 12 в ред. Федерального закона от 03.08.2018 N 302-ФЗ)

(см. текст в предыдущей редакции)

13) товаров (работ, услуг) и имущественных прав при реализации FIFA (Federation Internationale de Football Association), дочерним организациям FIFA, товаров (работ, услуг) и имущественных прав в связи с осуществлением мероприятий конфедерациям, Организационному комитету «Россия-2018», дочерним организациям Организационного комитета «Россия-2018», национальным футбольным ассоциациям, Российскому футбольному союзу, производителям медиаинформации FIFA, поставщикам товаров (работ, услуг) FIFA, определенным Федеральным законом «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года, чемпионата Европы по футболу UEFA 2020 года и внесении изменений в отдельные законодательные акты Российской Федерации», а также товаров (работ, услуг) и имущественных прав в связи с осуществлением мероприятий по подготовке и проведению в Российской Федерации чемпионата Европы по футболу UEFA 2020 года при реализации UEFA (Union of European Football Associations), дочерним организациям UEFA, коммерческим партнерам UEFA, поставщикам товаров (работ, услуг) UEFA и вещателям UEFA, Российскому футбольному союзу, локальной организационной структуре, определенным указанным Федеральным законом. Порядок применения положений настоящего подпункта устанавливается Правительством Российской Федерации;

(пп. 13 в ред. Федерального закона от 01.05.2019 N 101-ФЗ)

(см. текст в предыдущей редакции)

14) товаров (работ, услуг), имущественных прав, приобретаемых для целей организации и проведения XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи организациями, являющимися иностранными организаторами XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи в соответствии со статьей 3 Федерального закона от 1 декабря 2007 года N 310-ФЗ «Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации», иностранными маркетинговыми партнерами Международного олимпийского комитета, в том числе официальными вещательными компаниями, в соответствии со статьей 3.1 указанного Федерального закона, и филиалами, представительствами в Российской Федерации иностранных организаций, являющихся маркетинговыми партнерами Международного олимпийского комитета, в том числе официальными вещательными компаниями, в соответствии со статьей 3.1 указанного Федерального закона. Порядок применения положений настоящего подпункта устанавливается Правительством Российской Федерации;

(пп. 14 введен Федеральным законом от 23.07.2013 N 216-ФЗ)

15) гражданских воздушных судов, зарегистрированных (подлежащих регистрации) в Государственном реестре гражданских воздушных судов Российской Федерации, а также работ (услуг) по строительству гражданских воздушных судов при условии представления в налоговые органы документов, предусмотренных статьей 165 настоящего Кодекса;

(пп. 15 введен Федеральным законом от 29.09.2019 N 324-ФЗ)

16) авиационных двигателей, запасных частей и комплектующих изделий, предназначенных для строительства, ремонта и (или) модернизации на территории Российской Федерации гражданских воздушных судов, при условии представления в налоговые органы документов, предусмотренных статьей 165 настоящего Кодекса;

(пп. 16 введен Федеральным законом от 29.09.2019 N 324-ФЗ)

17) услуг по передаче гражданских воздушных судов, зарегистрированных (подлежащих регистрации) в Государственном реестре гражданских воздушных судов Российской Федерации, по договорам аренды (лизинга) при условии представления в налоговые органы документов, предусмотренных статьей 165 настоящего Кодекса;

(пп. 17 введен Федеральным законом от 29.09.2019 N 324-ФЗ)

18) услуг по предоставлению в аренду или пользование на ином праве объектов туристской индустрии, введенных в эксплуатацию (в том числе после реконструкции) после 1 января 2022 года и включенных в реестр объектов туристской индустрии. Порядок ведения реестра объектов туристской индустрии утверждается Правительством Российской Федерации.

Налогоплательщики, оказывающие услуги, указанные в абзаце первом настоящего подпункта, вправе применять налоговую ставку 0 процентов до истечения двадцати последовательных налоговых периодов, следующих за налоговым периодом, в котором соответствующий объект туристской индустрии был введен в эксплуатацию (в том числе после реконструкции);

(пп. 18 введен Федеральным законом от 26.03.2022 N 67-ФЗ)

19) услуг по предоставлению мест для временного проживания в гостиницах и иных средствах размещения.

Положения настоящего подпункта применяются по 30 июня 2027 года включительно, если иное не установлено абзацем третьим настоящего подпункта.

Налогоплательщики, оказывающие услуги по предоставлению мест для временного проживания в гостиницах и иных средствах размещения, которые являются объектами туристской индустрии, указанными в абзаце первом подпункта 18 настоящего пункта, вправе применять налоговую ставку 0 процентов до истечения двадцати последовательных налоговых периодов, следующих за налоговым периодом, в котором соответствующий объект туристской индустрии был введен в эксплуатацию (в том числе после реконструкции).

(пп. 19 введен Федеральным законом от 26.03.2022 N 67-ФЗ)

2. Налогообложение производится по налоговой ставке 10 процентов при реализации:

скота и птицы в живом весе;

молока и молокопродуктов (включая мороженое, произведенное на их основе, за исключением мороженого, выработанного на плодово-ягодной основе, фруктового и пищевого льда);

яйца и яйцепродуктов;

масла растительного (за исключением масла пальмового);

(в ред. Федерального закона от 02.08.2019 N 268-ФЗ)

(см. текст в предыдущей редакции)

маргарина, жиров специального назначения, в том числе жиров кулинарных, кондитерских, хлебопекарных, заменителей молочного жира, эквивалентов, улучшителей и заменителей масла какао, спредов, смесей топленых;

(в ред. Федерального закона от 29.11.2012 N 206-ФЗ)

(см. текст в предыдущей редакции)

сахара, включая сахар-сырец;

зерна, комбикормов, кормовых смесей, зерновых отходов;

маслосемян и продуктов их переработки (шротов(а), жмыхов);

хлеба и хлебобулочных изделий (включая сдобные, сухарные и бараночные изделия);

рыбы живой (за исключением ценных пород: белорыбицы, лосося балтийского и дальневосточного, осетровых (белуги, бестера, осетра, севрюги, стерляди), семги, нельмы, кеты, чавычи, кижуча, муксуна, омуля, сига сибирского и амурского, чира);

(в ред. Федерального закона от 02.07.2021 N 308-ФЗ)

(см. текст в предыдущей редакции)

продуктов детского и диабетического питания;

овощей (включая картофель);

фруктов и ягод (включая виноград);

(абзац введен Федеральным законом от 02.08.2019 N 268-ФЗ)

трикотажных изделий для новорожденных и детей ясельной, дошкольной, младшей и старшей школьной возрастных групп: верхних трикотажных изделий, бельевых трикотажных изделий, чулочно-носочных изделий, прочих трикотажных изделий: перчаток, варежек, головных уборов;

швейных изделий, в том числе изделий из натуральных овчины и кролика (включая изделия из натуральных овчины и кролика с кожаными вставками) для новорожденных и детей ясельной, дошкольной, младшей и старшей школьных возрастных групп, верхней одежды (в том числе плательной и костюмной группы), нательного белья, головных уборов, одежды и изделий для новорожденных и детей ясельной группы. Положения настоящего абзаца не распространяются на швейные изделия из натуральной кожи и натурального меха, за исключением натуральных овчины и кролика;

(в ред. Федерального закона от 29.05.2002 N 57-ФЗ)

(см. текст в предыдущей редакции)

обуви (за исключением спортивной): пинеток, гусариковой, дошкольной, школьной; валяной; резиновой: малодетской, детской, школьной;

О выявлении конституционно-правового смысла пп. 2 п. 2 ст. 164 см. Постановление КС РФ от 10.07.2017 N 19-П.

тетрадей для рисования;

альбомов для рисования;

альбомов для черчения;

папок для тетрадей;

обложек для учебников, дневников, тетрадей;

касс цифр и букв;

3) периодических печатных изданий, за исключением периодических печатных изданий рекламного или эротического характера;

книжной продукции, связанной с образованием, наукой и культурой, за исключением книжной продукции рекламного и эротического характера;

(в ред. Федерального закона от 29.05.2002 N 57-ФЗ)

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

В целях настоящего подпункта под периодическим печатным изданием понимается газета, журнал, альманах, бюллетень, иное издание, имеющее постоянное название, текущий номер и выходящее в свет не реже одного раза в год.

В целях настоящего подпункта к периодическим печатным изданиям рекламного характера относятся периодические печатные издания, в которых реклама превышает 45 процентов объема одного номера периодического печатного издания;

(в ред. Федерального закона от 30.11.2016 N 408-ФЗ)

(см. текст в предыдущей редакции)

(пп. 3 введен Федеральным законом от 28.12.2001 N 179-ФЗ)

4) следующих медицинских товаров отечественного и зарубежного производства:

лекарственных средств, включая фармацевтические субстанции, лекарственные средства, предназначенные для проведения клинических исследований лекарственных препаратов, и лекарственные препараты, изготовленные аптечными организациями;

(в ред. Федерального закона от 25.11.2013 N 317-ФЗ)

(см. текст в предыдущей редакции)

медицинских изделий, за исключением медицинских изделий, операции по реализации которых освобождаются от налогообложения в соответствии с подпунктом 1 пункта 2 статьи 149 настоящего Кодекса. Положения настоящего абзаца применяются при представлении в налоговый орган регистрационного удостоверения медицинского изделия, выданного в соответствии с правом Евразийского экономического союза, или регистрационного удостоверения на медицинское изделие (регистрационного удостоверения на изделие медицинского назначения (медицинскую технику), выданного в соответствии с законодательством Российской Федерации;

(в ред. Федеральных законов от 07.03.2017 N 25-ФЗ, от 29.11.2021 N 382-ФЗ)

(см. текст в предыдущей редакции)

(пп. 4 введен Федеральным законом от 28.12.2001 N 179-ФЗ)

(см. текст в предыдущей редакции)

С 01.01.2023 пп. 6 п. 2 ст. 164 утрачивает силу (ФЗ от 06.04.2015 N 83-ФЗ).

6) услуг по внутренним воздушным перевозкам пассажиров и багажа (за исключением услуг, указанных в подпунктах 4.1, 4.2 и 4.3 пункта 1 настоящей статьи);

(пп. 6 введен Федеральным законом от 06.04.2015 N 83-ФЗ; в ред. Федеральных законов от 03.08.2018 N 303-ФЗ, от 06.06.2019 N 123-ФЗ)

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

Коды видов продукции, перечисленных в настоящем пункте, в соответствии с Общероссийским классификатором продукции по видам экономической деятельности, а также Товарной номенклатурой внешнеэкономической деятельности определяются Правительством Российской Федерации.

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 03.07.2016 N 248-ФЗ)

(см. текст в предыдущей редакции)

О выявлении конституционно-правового смысла п. 3 ст. 164 см. Постановление КС РФ от 30.06.2020 N 31-П.

3. Налогообложение производится по налоговой ставке 20 процентов в случаях, не указанных в пунктах 1, 2 и 4 настоящей статьи.

(в ред. Федеральных законов от 07.07.2003 N 117-ФЗ, от 03.08.2018 N 303-ФЗ)

(см. текст в предыдущей редакции)

П. 4 ст. 164 (в ред. ФЗ от 14.07.2022 N 324-ФЗ) применяется к правоотношениям, возникшим с 14.07.2022.

(п. 4 в ред. Федерального закона от 14.07.2022 N 324-ФЗ)

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

5. При ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, применяются налоговые ставки, указанные в пунктах 2 и 3 настоящей статьи.

(в ред. Федерального закона от 27.11.2010 N 309-ФЗ)

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

Налогоплательщик вправе не применять налоговую ставку, указанную в пункте 1 настоящей статьи, только в отношении всех осуществляемых налогоплательщиком операций, предусмотренных абзацем первым настоящего пункта.

Не допускается применение разных налоговых ставок в зависимости от того, кто является покупателем (приобретателем) соответствующих товаров (работ, услуг).

(п. 7 введен Федеральным законом от 27.11.2017 N 350-ФЗ)

В чем отличие и когда применять ставку НДС 20% и 20%/120%

Существующие ставки НДС

Помимо расчетных ставок, применяемых в особом режиме (п. 4 ст. 164 НК РФ), существуют основные ставки НДС. К ним относятся:

1. Ставка НДС 0%, случаи применения которой приведены в п. 1 ст. 164 НК РФ.

2. НДС по ставке 10% исчисляется на основании условий, приведенных в п. 2 ст. 164 НК РФ.

3. Ставка НДС 20% применяется на основании п. 3 ст. 164 НК РФ.

О нюансах применения ставок НДС рассказали эксперты КонсультантПлюс:

Изучите материал, получив пробный доступ к системе бесплатно.

Случаи применения ставки НДС 20%

Ставка НДС 20% применяется во всех случаях реализации товаров (работ, услуг), которые не относятся к пп. 1, 2, 4 ст. 164 НК РФ (п. 3 ст. 164 НК РФ). Поскольку перечень пп. 1, 2, 4 ст. 164 НК РФ является закрытым, подавляющее большинство операций внутри отечественного рынка облагается по ставке 20% НДС. Таким образом, применение ставки НДС 20% определяется отсутствием указанной операции по реализации в перечне обложения по основным ставкам 0 и 10% и расчетным ставкам налога.

Формула расчетных ставок НДС

Расчетные ставки соответствуют ставкам налогообложения 10% и 20% НДС. Однако рассчитываются они отношением процентной ставки НДС к налоговой базе, принятой за 100 и увеличенной на процентную ставку (п. 4 ст. 164 НК РФ).

Формулы для расчета ставок:

Случаи применения расчетных ставок НДС

Все случаи применения расчетных ставок НДС приведены в п. 4 ст. 164 НК РФ.

Расчетные ставки применяются:

Налоговым кодексом РФ регламентировано применение расчетной ставки при реализации имущества, учитываемого вместе с налогом согласно п. 3 ст. 154 НК РФ, приобретенного на стороне. Реализация его облагается по ставке 20/120 или 10/110. К такому имуществу относятся:

Кроме того, по расчетной ставке облагаются операции по реализации:

Кроме того, расчетная ставка применяется при передаче имущественных прав согласно п. 2–4 ст. 155 НК РФ. Перечень случаев, при которых допускается использование расчетной ставки налога, является исчерпывающим (определение ВАС РФ от 24.12.2008 № ВАС-15099/08, постановление ФАС Московского округа от 29.08.2008 № КА-А40/8063-08).

Заполнение счетов-фактур по расчетным ставкам

Счет-фактура при реализации имущества, состоящего на учете предприятия по стоимости, включающей НДС, определен правилами заполнения счета-фактуры, утвержденными постановлением Правительства РФ от 26.12.2011 № 1137. Согласно данным правилам:

Итоги

Случаи, когда применяются расчетные ставки НДС, описаны в п. 4 ст. 164 НК РФ. Расчетные ставки НДС определяются как отношение процентной ставки НДС к налоговой базе, принятой за 100 и увеличенной на процентную ставку. В счетах-фактурах расчетная ставка указывается в графе 7 как 20/120 или 10/110 без указания символа %.

НДС 18% или 20%: шпаргалка по счетам-фактурам

Предлагаем вам таблицу, по которой можно проверить, верно ли вы или ваш поставщик применили ставку НДС по отгрузкам переходного периода.

Ситуация

Ставка НДС

Особое внимание!

Отгрузка произошла в 2018 году, акт сдачи-приемки работ, услуг подписан в 2018 году

Ставку 18% нужно применить и в том случае, если:

Предоплата получена в 2018 году

Ставка 18/118 применяется в том числе, если:

После отгрузки в 2019 году НДС с аванса вы возьмете к вычету по ставке 18/118, а с отгрузки посчитаете по ставке 20%.

Покупатель доплатил вам 2% НДС в 2018 году

На сумму доплаты нужно оформить авансовый или корректировочный счет-фактуру со ставкой 18/118 (письмо ФНС от 23.10.2018 № СД-4-3/20667).

После отгрузки в 2019 году НДС с доплаты (аванса) вы возьмете к вычету по ставке 18/118, а с отгрузки посчитаете по ставке 20%.

См. также:

Отгрузка, сдача-приемка результатов работ, услуг в 2019 году

Это касается всех отгрузок с 01.01.2019.

См. также:

Предоплата получена в 2019 году

По всем авансам, полученным с 01.01.2019.

Покупатель доплатил вам 2% НДС в 2019 году

Если доплата произошла до отгрузки. Если после, счет-фактура на доплату не составляется.

Корректировочный счет-фактура в 2019 году

Нужно указывать ту ставку налога, которая стоит в первоначальном счете-фактуре.

НДС-2021-2022 — сроки уплаты, КБК, проценты, возмещение

НДС 2021-2022 годов характеризуется значимыми изменениями, которые несколько улучшили положение налогоплательщиков. Самые интересные нововведения, а также ответы на часто встречающиеся вопросы, возникающие при исчислении и уплате данного налога, вы найдете в нашей рубрике.

Порядок ведения налогового учета по НДС

Порядок ведения налогового учета по НДС определяется не только законодательством, но и учетной политикой компании. Законодательство по НДС, в частности, регулирует правила исчисления налога, размер ставки налога, освобождения от налогообложения, заявления вычетов или признания их в расходах.

О некоторых особенностях заявления вычетов и признания их в расходах можно прочитать в статье «Как ведется налоговый учет по НДС в 2017-2018 годах?».

Узнать о недавних изменениях правил заявления вычетов в ускоренном порядке можно из этой статьи.

Ведение налогового учета предусматривает отражение налоговой базы, ставки и суммы налога в налоговых регистрах. Форма и порядок ведения одних регистров (книга покупок, книга продаж, журналы учета счетов-фактур) предусмотрены нормативными документами, другие должны быть разработаны самостоятельно и утверждены в учетной политике.

Что должно быть отражено в учетной политике по НДС, а также ее образец вы найдете здесь .

Когда должна быть произведена оплата НДС и каковы сроки сдачи декларации

Сроки для уплаты НДС, а также представления налоговой декларации регламентированы ст. 174 НК РФ. Оплата налога производится каждый месяц равными платежами, рассчитанными с учетом получившейся суммы налога к уплате по предыдущему налоговому периоду; декларация же представляется 1 раз в квартал.

О том, что является налоговым периодом по НДС, рассказывается в этой статье.

С 2015 года декларация по НДС представляется до 25 числа месяца, следующего за кварталом, и до 25 числа каждого месяца производился платеж. Такие сроки были внесены законом «О внесении изменений в части первую и вторую НК РФ» от 29.11.2014 № 382-ФЗ.

О сроках уплаты НДС читайте здесь.

Как заполнить платежку по НДС 2019-2020 годов для юридических лиц (КБК и другие реквизиты)

Важными реквизитами при уплате НДС 2019-2020 годов, как и прежде, являются:

Налоговый период указывается согласно периоду предоставляемой налоговой декларации. В назначении платежа это период необходимо продублировать и указать, что осуществляется оплата 1/3 НДС.

КБК является также неотъемлемым реквизитом, неверное указание которого может привести к необходимости уточнения платежа. В соответствии с классификатором кодов КБК НДС для компаний и ИП одинаковый (приказ Минфина РФ от 16.12.2014 № 150н):

Кроме того, указанный в платежном поручении КБК должен соответствовать коду, проставленному в налоговой декларации.

Более подробно о применяемых КБК при перечислении НДС рассказывается здесь и здесь.

О применении действующей формы декларации по НДС читайте в статье «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)».

Какая ставка НДС действует в 2019-2020 годах в России

Ст. 164 НК РФ регламентирует величину ставок, которые применяются компаниями и ИП при исчислении НДС 2019-2020 годов.

При реализации товаров на экспорт применяется ставка 0% (подп. 1 п. 1 ст. 164 НК РФ). Однако по товарам, реализуемым на экспорт через интернет, применить ставку 0% нельзя. Почему? Читайте в публикации «Ставка НДС 0% при экспорте действует не всегда».

О продлении ставки 0% на железнодорожном транспорте в пригородном сообщении читайте в материале «НДС в пригородном ж/сообщении останется нулевым и в 2017 году».

Применяемая налогоплательщиком ставка обязательно должна фигурировать в счете-фактуре (ст. 169 НК РФ).

Сведения по счетам-фактурам заносятся:

Следует обратить внимание на то, что с 2015 года изменился порядок применения журнала полученных/выставленных счетов-фактур. С 01.01.2015 счета-фактуры в этом журнале должны регистрировать только отдельные категории налогоплательщиков. Кто к ним относится, можно узнать из материала «Журнал учета счетов-фактур 2017-2018: кому он нужен?».

О том, как заполнить журнал учета полученных /выставленных счетов-фактур, вы узнаете из статьи «Как заполнять журнал учета счетов-фактур с 1 октября 2017 года?».

Возможен ли штраф, если журнал учета счетов-фактур не ведется и не представляется, узнайте из статьи «Какой штраф за несдачу журнала учета счетов-фактур».

Однако применение ставок НДС 2019-2020 годов, так же как и раньше, может быть неактуальным для тех компаний или ИП, которые имеют право воспользоваться льготами по налогу (ст. 149 НК РФ), а также тех, кто находится на спецрежимах. Они счета-фактуры могут не выставлять (см. письма Минфина России от 15.02.2017 № 03-07-09/8423, от 07.11.2016 № 03-07-14/64908).

Лица, освобожденные от уплаты НДС в соответствии со ст. 145 НК РФ, должны выставлять счета-фактуры с пометкой: «Без НДС».

О том, какую деятельность лучше вести с НДС, а какую без, читайте в материале «Работа с или без НДС (плюсы и минусы)».

Что такое возмещение НДС в 2019-2020 годах

Каждый налогоплательщик НДС, имеет право воспользоваться вычетами.

Ознакомиться с особенностями применения вычетов вы сможете в статье «Что такое налоговые вычеты по НДС?» .

В налоговых периодах, когда сумма вычетов превалирует над суммой НДС к уплате, компании и ИП могут возместить налог из бюджета. Ст. 176 и 176.1 НК РФ предусматривают алгоритм возмещения налога. Однако не всегда процесс возмещения проходит гладко.

Ситуации, когда в возмещении НДС может быть отказано, рассмотрены в статье «Какие существуют основания для отказа в возмещении НДС?» .

Сколько процентов составляет оптимальная налоговая нагрузка по НДС 2019-2020 годов

Показатели налоговой нагрузки определяют финансовое состояние фирмы. Для расчета налоговой нагрузки существует формула, одним из показателей которой является сумма налога к уплате.

Подробнее о налоговой нагрузке, а также о порядке расчета и величинах, влияющих на ее значение, см. в материале «Налоговая нагрузка по НДС: от чего зависит и как рассчитать?».

Как уже отмечалось ранее, на показатель налоговой нагрузки влияют различные факторы. Таким образом, корректируя основные величины, применяемые для расчета налоговой нагрузки, можно добиться ее увеличения или наоборот, уменьшения.

Используя тот или иной вариант снижения налоговой нагрузки, не забывайте о безопасной доле налоговых вычетов, ведь превышение величины этой доли приведет к повышенному вниманию налоговых органов. Оценить безопасность доли вычета по НДС можно с помощью этого материала.

Порядок и сроки уплаты НДС в 2022 году

Порядок исчисления и срок сдачи НДС

НДС — налог, который в обязательном порядке должны рассчитывать хозсубъекты, применяющие общие правила налогообложения. В определенных ситуациях его придется считать и неплательщикам.

О том, когда для неплательщиков возникают такие ситуации, читайте в материале «Порядок возмещения НДС при УСН».

Порядок исчисления, как правило, не вызывает затруднений. При реализации товарно-материальных ценностей (ТМЦ) или услуг плательщик НДС увеличивает сумму продажи на ставку НДС, а входной налог принимает к вычету, уменьшая тем самым налог, начисленный при продаже. Фактически НДС рассчитывается с наценки. Например, компания купила ТМЦ за 12 000 руб. (10 000 — за товар и 2 000 — НДС), а продала их за 18 000 руб. (15 000 — за ТМЦ с наценкой и 3 000 руб. — НДС). Заплатить в бюджет необходимо разницу между налогом с реализации и входным налогом, то есть 1 000 руб. (3 000 – 2 000). Неплательщики налога вычетом пользоваться не вправе.

Информацию о входящем НДС следует зафиксировать в книге покупок, а об исходящем — в книге продаж. Разница выводится в декларации по итогам квартала. Данные книг покупок и продаж входят в этот отчет составной частью. Декларацию необходимо передать в ФНС по месту учета налогоплательщика не позднее 25-го числа следующего за отчетным кварталом месяца (п. 5 ст. 174 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Плательщики НДС могут отправлять декларации в ИФНС только в электронном виде по защищенным каналам связи, предварительно заверив файлы электронно-цифровой подписью. Неплательщики имеют право сдавать этот отчет и на бумаге.

В случае несвоевременной сдачи отчетности по НДС имеют место штрафные санкции в размере 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 руб. и не больше 30% от суммы налога (п. 1 ст. 119 НК РФ).

Срок уплаты НДС в бюджет в 2022 году

Порядок и сроки уплаты НДС регламентированы п. 1 ст. 174 НК РФ. Оплату следует производить ежемесячно до 25-го числа в течение квартала, следующего за отчетным периодом, разделив равными долями сумму исчисленного налога. При этом если срок платежа выпадает на выходной день, то он автоматически переносится на ближайшую следующую за выходным рабочую дату (п. 7 ст. 6.1 НК РФ).

Рассмотрим срок уплаты НДС в 2022 году в таблице:

НДС: нововведения 2021 года

О значимых налоговых поправках, пониженных ставках и о том, почему налоговые органы могут отказать в вычете

Налог на добавленную стоимость – косвенный налог, который знаком каждому бухгалтеру. Если компания применяет общую систему налогообложения, исчисление НДС и заявление вычета являются ежеквартальными заботами финансовой службы. Посмотрим, что нового в регулировании НДС появится в 2021 г.

Налоговые нововведения

2. Перестанут облагаться НДС некоторые операции по реализации передачи на территории РФ:

4. Ужесточаются правила налогового администрирования НДС. С 1 июля 2021 г., в случае выявления налоговым органом нарушения установленных контрольных соотношений при заполнении декларации по НДС и неустранения их в 5-дневный срок после получения уведомления налогового органа, такая декларация считается непредставленной, и налогоплательщик может быть привлечен к ответственности, предусмотренной ст. 119 НК РФ.

Также с 1 января возмещение НДС будет возможно только при отсутствии недоимок по всем налогам, включая региональные и местные (ст. 176 НК РФ). Ранее условием возмещения НДС являлось отсутствие недоимок только по федеральным налогам.

5. С 1 июля 2021 г. в НК РФ вводится механизм прослеживаемости товаров:

Такие перевозки будут по-прежнему облагаться НДС по нулевой ставке.

Ставки НДС

В ст. 164 НК РФ предусмотрены три ставки НДС: 20%, 10% и 0%. Вся сумма НДС поступает в федеральный бюджет в полном объеме.

Применение ставки 0% во многих случаях связано с экспортом товаров, оказанием транспортно-экспедиционных услуг и услуг в сфере международных перевозок (в том числе водным, железнодорожным транспортом), оказанием услуг и выполнением работ во вспомогательных сферах, реализацией драгоценных металлов, припасов, вывезенных с территории РФ, товаров (работ, услуг) и имущественных прав при продаже их FIFA и дочерним организациям, товаров (работ, услуг) и имущественных прав, приобретаемых для организации и проведения XXII Олимпийских зимних игр.

Налогоплательщикам следует различать применение ставки 0% и освобождение от обязанности по уплате налога, поскольку документальное оформление отличается. Совершение ошибки (например, указание в документах «без НДС» вместо «0%») может повлечь возникновение проблем у компании или ее контрагентов.

Ставка 10% применяется при реализации:

Реализация не перечисленных в п. 1 и 2 ст. 164 НК РФ видов товаров, работ и услуг облагается по ставке 20%.

Причины отказа в вычете: на что обратит внимание инспектор?

Рассматривая НДС, невозможно не упомянуть о вычетах сумм налога, уплаченных контрагентам.

В ст. 171, 172 НК РФ предусмотрены три обязательных условия для вычета по НДС:

Но даже при выполнении этих условий налогоплательщики иногда сталкиваются с отказом налоговых органов в предоставлении вычета. Чтобы обезопасить свою организацию, необходимо знать о причинах отказа:

Рассмотрим эти пункты подробнее.

Недочеты в документах

Часто налоговики настаивают на том, что отсутствие реквизитов или некорректное указание адреса контрагента, неполное наименование товаров препятствуют проверке сделки. Это значит, что в таких случаях налогоплательщики не смогут подтвердить право на вычет по НДС.

Дополнительно информацию счета-фактуры можно подтвердить первичными документами, например товарными накладными. При разрешении спора в судебном порядке судьи рассматривают все документы в совокупности.

Таким образом, необходимо проверять все документы, оформленные контрагентами. При обнаружении опечаток и даже несущественных недочетов нужно оперативно их устранить, поскольку даже если документы идеальны, инспектор может отказать в вычете по причине…

Сомнения в реальности совершенной сделки

Налоговые органы нередко приходят к выводу о том, что мелкие недочеты, допущенные при документальном оформлении сделок, являются не случайными опечатками, а следствием того, что фактически сделки не было и участники невнимательно заполняли документы.

В случае получения подобных претензий налогоплательщику необходимо приводить доказательства реальности совершенной сделки.

Нарушение законодательства контрагентами

По этой причине налоговые органы регулярно отказывают в вычетах налогоплательщикам. И это несмотря на неоднократные разъяснения о том, что налогоплательщик не несет ответственности за недобросовестные действия третьих лиц и законодательство о налогах и сборах не обязывает его осуществлять контрольные функции по уплате НДС контрагентом, так как они относятся к деятельности налогового органа.

Можно предположить, что выводы Верховного Суда будут способствовать уменьшению количества отказов в вычетах и споров в связи с переносом на налогоплательщиков ответственности за нарушения их контрагентов.

Контрагент имеет признаки компании-однодневки

Суть схемы с участием фирм-однодневок сводится к искусственному включению их в цепочку хозяйственных связей. Незаконная цель достигается в результате согласованных противоправных действий налогоплательщика и подконтрольной ему фирмы-однодневки.

Вместе с тем налоговые органы отказывают в вычете и тем налогоплательщикам, которые не используют подобные схемы для незаконной минимизации налогов. Избежать этого помогут следующие шаги:

1 Федеральный закон от 15 октября 2020 г. № 320-ФЗ.

2 Федеральный закон от 31 июля 2020 г. № 265-ФЗ.

3 Федеральный закон от 31 июля 2020 г. № 265-ФЗ; письма Минфина от 9 сентября 2020 г. № 03-07-14/79116; от 20 ноября 2020 г. № 03-07-08/101332.

4 Федеральный закон от 20 июля 2020 г. № 220-ФЗ.

5 Федеральный закон от 9 ноября 2020 г. № 371-ФЗ.

6 Федеральный закон от 6 апреля 2015 г. № 83-ФЗ.

7 Постановления ФАС Уральского округа от 29 апреля 2014 г. № Ф09-1691/14 по делу № А60-25894/2013; АС Центрального округа от 27 мая 2019 г. № Ф10-1436/2019 по делу № А62-2031/2018.

8 Постановление АС Дальневосточного округа от 31 мая 2018 г. № Ф03-1719/2018 по делу № А51-14757/2017.

9 Постановление АС Уральского округа от 6 марта 2017 г. № Ф09-12453/16 по делу № А60-35706/2016.

10 Определение ВС РФ от 14 мая 2020 г. № 307-ЭС19-27597.

11 Письмо ФНС России от 24 июля 2015 г. № ЕД-4-2/13005@.

Что такое НДС простыми словами

Предстоящий 2022 год ознаменуется 30-летним юбилеем действия НДС в России. Несмотря на 30-летний возраст, у налогоплательщиков по-прежнему возникает много налоговых споров в части правильности исчисления НДС по отдельным операциям.

Что представляет собой НДС?

Для непосвященного человека, понять, что такое НДС, не поможет даже обращение к нормам главы 21 «Налог на добавленную стоимость». Ведь в законодательстве, которые касается НДС, не написано, кто в конечном итоге платит НДС.

А НДС платит конечный покупатель, хотя физические лица не относятся к плательщикам НДС (ст. 143 НК).

Конечно, при этом физические лица не представляют никакой отчетности в налоговую инспекцию, а сам налог «зашит» в стоимости приобретенного товара. Покупателя волнует только конечная цена товара, которая в свою очередь, тоже зависит от НДС.

В отношении уплаты НДС юридическими лицами и предпринимателями все намного сложнее.

Каков механизм уплаты НДС?

Как вытекает из самого названия налога — это налог на добавленную стоимость. Получается, что НДС должен рассчитываться с разницы между ценой продажи и ценой покупки товаров, работ, услуг, имущественных прав и ничего сложного здесь нет.

На самом деле механизм исчисления НДС гораздо сложнее, никто не высчитывает разницу между покупкой и продажей и, соответственно, накручивает на нее НДС.

НДС считают с оборота реализованных товаров, работ, услуг, а потом вычитают предъявленный НДС при покупке товаров, работ, услуг.

Например, компания реализует товары, которые облагаются по ставке НДС — 20%. Для изготовления этих товаров компания приобрела у поставщиков товар с выделенной суммой НДС.

Таким образом, компания начислила налог с реализации и вычла предъявленный налог поставщиками.

Компания занимается реализацией датчиков питания. Стоимость одного датчика составляет 420 рублей, в т. ч. НДС — 70 рублей.

Сумма НДС — 70 рублей — это налог с реализации, которая компания обязана начислить по правилам ст.146 НК.

Для изготовления датчиков компания приобретает материалы стоимостью 360 рублей, в т. ч. НДС — 60 рублей.

Сумма НДС — 60 рублей — это предъявленный налог поставщиком товара, который компания сможет принять к вычету.

Итого НДС, который компания заплатит в бюджет по этой сделке, составит: 70 рублей — 60 рублей = 10 рублей.

Компания сможет принять НДС к вычету только при определенных условиях, которые обозначены в ст. 170, 171 НК.

Компания должна ежеквартально в налоговой декларации показать сумму НДС развернуто, т. е. отдельно НДС, который уплачен с реализации и отдельно НДС, который принят к вычету по товарам поставщика.

Какие компании платят НДС?

Не все компании и ИП являются плательщиками налога. Платят НДС компании и ИП, которые применяют основную систему налогообложения, а также плательщики единого сельхозналога.

Если товар реализуют «упрощенцы» либо ИП, работающие на патенте, то НДС не начисляется.

Какие действуют ставки НДС?

Цена товара зависит и от применяемых ставок НДС. По НДС действуют три прямые ставки: 0, 10 и 20%. В некоторых случаях НДС исчисляется расчетным путем.

Понятно, что чем ниже ставка НДС, тем дешевле должен быть товар. Хотя на практике это работает не всегда и здесь большую роль играет проводимая ритейлерами политика.

Все ли операции облагаются НДС?

Некоторые операции законодатель освободил от НДС. Перечень таких операций содержится в специальной ст. 149 НК.

Например, услуги санаторно-курортных, оздоровительных компаний, отдых в детских оздоровительных лагерях, реализация коммунальных услуг, услуги, оказываемые организациями физкультуры и спорта, отдельные банковские операции, услуги аптек по изготовлению лекарственных препаратов, оптики.

Это значит, что стоимость таких услуг не включает в себя налог.

Можно ли отказаться от предоставленной льготы?

Несмотря на то, что по ряду операций не должен уплачиваться НДС, потребитель иногда видит в чеке сумму с учетом НДС. Дело в том, что от некоторых льготных услуг компании вправе отказаться (п. 3 ст. 149 НК). Тогда они платят НДС в полном объеме и, соответственно, предъявляют покупателю.

Почему НДС вызывает наибольшую трудность у налогоплательщиков?

На протяжении 30-летнего существования НДС неоднократно менялись правила игры. Налогоплательщикам не один раз уже приходилось преодолевать трудности так называемого «переходного» периода, связанного с новым порядком исчисления налога.

Например, начиная с 2006 года, был введен совершенно новый порядок исчисления НДС при выполнении строительно-монтажных работ.

Законодатели часто меняют и форму налоговой декларации, а также книги покупок и продаж, счетов-фактур.

Неоднозначная трактовка законодательства постоянно вызывает налоговые споры. Поэтому налогоплательщики должны знать судебную практику по интересующим их вопросам.

Изменения по НДС с 1 июля 2021

В 2021 году налоговое законодательство РФ претерпело ряд изменений. Нововведения также коснулись налога на добавленную стоимость.

В настоящем обзоре подробно написано, что именно изменилось и каким образом эти новшества сказались на деятельности хозяйствующих субъектов.

Налоговые нововведения

Начиная с 2021 года, в гл. 21 НК РФ (налог на добавленную стоимость), была внесена целая система изменений. Часть из них вступили в силу сразу с начала нового года, другие же изменения в НДС с июля 2021 года начнут действовать.

Итак, что изменилось в НДС:

1. Освобождение от НДС банкротов — согласно ранее действовавшему порядку при продаже имущества, составляющего конкурсную массу обанкротившейся компании, полученный доход не облагался НДС. При этом, если организация продолжала вести хозяйственную деятельность (будучи банкротом), то обязанность по уплате налога сохранялась (с доходов, полученных от реализации товаров, работ, услуг).

Законом РФ от 7 октября 2020 года № 320-ФЗ это условие было отменено. Начиная с 1 января 2021 года, компания не должна платить НДС даже, если продолжает реализовывать товары (работы, услуги) после получения статуса банкрота. В этом случае она обязана восстановить НДС (по пока еще не проданным товарам), который был принят к вычету при осуществлении обычной деятельности.

2. Изменение порядка налогообложения IT-компаний — в соответствии с пп. 26 п. 2 ст. 149 НК РФ с 1 января 2021 года от уплаты налога на добавленную стоимость освобождается реализация исключительных прав только на программы для ЭВМ и базы данных, которые входят в единый реестр российского ПО (формируется в соответствии с Постановлением Правительства РФ № 1236).

Данная норма не распространяется на реализацию исключительных прав, в рамках которых предусмотрена возможность размещения рекламы в интернете или получения к ней доступа, распространение предложений о покупке того или иного товара, поиска сведений о покупателях и заключения сделок.

Кроме того, п. 2 ст. 149 НК РФ был дополнен пп. 26.1, согласно которому от НДС также освобождается реализация исключительных прав на ноу-хау, изобретения, промышленные образцы и т. д., в том числе полученных по лицензионному договору.

Таким образом, данное нововведение привело к ограничению круга лиц, имеющих право на использование льготы по НДС, предусмотренной в пп. 26 п. 2 ст. 149 НК РФ. Теперь она не доступна организациям, реализующим права на иностранные ПО и БД (так как они не включены в российский реестр).

3. Ужесточение требований к декларации по НДС — в случае, если при проверке декларации налоговый орган обнаружит несоответствие контрольным соотношениям, то такой документ будет считаться непредставленным (аннулируется). При этом налогоплательщик обязан устранить все недочеты в течение 5 дней с момента получения соответствующего уведомления. Вводится такое изменение по НДС с 1 июля 2021 года Законом РФ от 23 ноября 2020 года № 374-ФЗ.

Кроме того, если при запросе пояснений к декларации по НДС, организация представит их не по установленному формату, они будут аннулированы налоговым органом (Закон РФ от 9 ноября 2020 года № 371-ФЗ).

4. Продлен период для представления декларации по НДС (после просрочки) — согласно пп. 1 п. 3 ст. 76 НК РФ в случае непредставления декларации, в том числе по налогу на добавленную стоимость, в течение 10 дней (с момента наступления установленного законом срока) налоговые органы вправе заблокировать банковский счет организации.

Законом РФ № 368-ФЗ этот период был увеличен до 20 дней. Начнут действовать такие изменения в НДС с июля 2021 года.

5. Изменен порядок возмещения НДС — до начала нового года оформить возмещение можно было при условии отсутствия недоимок только по налогам федерального уровня.

С 1 января 2021 года требования ужесточились. Теперь недоимки должны отсутствовать не только по федеральным, но также по региональным и местным налогам.

6. Изменение порядка оформления документов по НДС — в связи с введением системы прослеживаемости товаров Постановлением Правительства РФ от 2 апреля 2021 года № 534 были утверждены новые формы счета-фактуры, а также иных документов для расчета НДС. Что изменилось:

Планируется, что описанные в настоящем пункте изменения по НДС с 1 июля 2021 года начнут действовать (одновременно с официальным введением в РФ системы прослеживаемости продукции).

7. Продление пониженной ставки по НДС — в соответствии с пп. 6 п.2) ст. 146 НК РФ для услуг по внутренней воздушной перевозке пассажиров и багажа установлена пониженная ставка в размере 10%. Было решено продлить действие этой нормы до 1 января 2022 года (Закон РФ № 83-ФЗ).

Кроме того, ставка в размере 0% будет и дальше действовать для услуг по внутренним воздушным перевозкам людей и багажа (туда и обратно): в Крым, Севастополь, Калининградскую область, ДФО. Также данная норма распространяется на авиаперелеты, по которым пункт отправления/назначения находится вне Москвы и Московской области.

Ставки НДС

В соответствии с положениями ст. 164 НК РФ ставки по налогу на добавленную стоимость делятся на несколько категорий.

Так, хозяйствующие субъекты, не имеющие права на льготы и послабления по НДС, должны применять общую ставку в размере 20% (п. 3 ст. 164 НК РФ).

При этом налогоплательщики, занимающиеся реализацией отдельных видов продовольственных товаров (скот, птица, яйца, молоко и т.д.), детской продукции (обувь, кроватки, трикотажные изделия для младенцев и т.д.), периодических изданий (кроме рекламных и эротических журналов) и прочих видов изделий, установленных законом, вправе уплачивать НДС по сниженной ставке в размере 10%. Полный перечень хозяйственных операций, которые попадают под эту льготу, приведен в п. 2 ст. 164 НК РФ.

По НДС также предусмотрено и полное освобождение от налога (в этом случае применяется ставка в размере 0%). Такое налоговое послабление распространяется на следующие категории товаров/услуг (п. 1 ст. 164 НК РФ):

Отказ в вычете: причины

Налогоплательщик вправе уменьшить начисленную сумму НДС на ряд налоговых вычетов, предусмотренных ст. 171 НК РФ. При этом должны быть соблюдены следующие 3 ключевых условия: правильно оформленный счет-фактура, товары/работы должны быть приняты к учету, приобретенные изделия должны использоваться в деятельности, по которой уплачивается НДС.