какую сумму процентов указывать в 3 ндфл по ипотеке декларации

Налоговый вычет по ипотеке: как вернуть ₽390 тыс. за уплаченные проценты

При покупке квартиры в ипотеку благодаря налоговым вычетам в общей сложности можно вернуть до 650 тыс. руб. Это максимальный размер суммарной налоговой льготы по основной сумме покупки и уплаченным процентам по кредиту. Главные условия для получения вычета — нужно платить подоходный налог и иметь зарегистрированное право собственности на недвижимость.

Рассказываем, как воспользоваться налоговым вычетом за уплаченные проценты по кредиту, в какие сроки это можно сделать и какую сумму вернуть.

Налоговый вычет по ипотеке

При покупке дома, квартиры (в том числе в ипотеку), дачи, земельного участка, а также при строительстве дома и расходах на его отделку можно вернуть сумму подоходного налога (НДФЛ, его размер составляет 13%). Для этого существует имущественный налоговый вычет, который можно оформить на всю сумму покупки (основной вычет) и на проценты по кредиту.

Последовательность получения вычетов законодательно не установлена, поэтому возможны варианты. Можно получить сначала вычет на жилье, потом — на проценты. А можно и оба вычета одновременно (если позволяет сумма налогооблагаемого дохода). Допускается получение основного вычета при покупке одной недвижимости, а возврат с процентов по ипотеке — с другой.

Сама сумма налога, которую можно вернуть, определяется двумя параметрами: расходами при покупке жилья и уплаченным подоходным налогом.

Максимально возможная сумма для расчета основного имущественного вычета составляет 2 млн руб., от нее отсчитываются 13%. Таким образом, сумма, которую можно вернуть, составляет до 260 тыс. руб. (или 13% от 2 млн руб.), даже если квартира стоит 10 млн или 100 млн руб. Если же недвижимость стоит меньше 2 млн руб., то остаток по имущественному вычету можно получить при покупке жилья в будущем (ст. 220 НК РФ).

Лимит по вычету ограничен уплаченной за год суммой подоходного налога. Например, если за год покупатель недвижимости уплатил 150 тыс. руб. налога, его вычет не может превышать эту сумму. Но остаток можно получить на следующий год — опять же в границах уплаченного за год подоходного налога. Если все равно остается недополученная сумма, она вновь переносится на следующий год.

Налоговый вычет за проценты по ипотеке

При покупке квартиры в ипотеку есть право на налоговый вычет за выплаченные банку проценты. В расчет берутся все реально погашенные проценты, но есть и лимит — не более 3 млн руб. Сумма налогового вычета по процентам рассчитывается по аналогии с имущественным вычетом — это 13% от суммы базы (выплаченных процентов). Таким образом, максимальная сумма к возврату по процентам составляет 390 тыс. руб. Рассчитать сумму вычета по процентам можно онлайн с помощью специализированных сервисов. Обычно они доступны на сайтах банков.

Это правило распространяется на кредиты, которые оформлены после 1 января 2014 года. Для ипотечных кредитов, которые выдавались до этого времени, ограничений по верхнему пределу нет — 13% можно вернуть от всей суммы погашенных процентов. То есть если проценты по оформленной до 2014 года ипотеке составляли 4 млн руб., то можно вернуть 520 тыс. руб. (или 13% от 4 млн руб.).

Ограничение по сумме подоходного налога, уплаченного за год, в котором куплена квартира, действует и здесь. Но, в отличие от основного вычета, воспользоваться вычетом от уплаты процентов по ипотеке можно только один раз и относительно одного объекта. Это следует учитывать — иногда лучше сохранить налоговую льготу и потратить ее при другой ипотеке.

Когда можно получить вычет за проценты

Право получения вычета по процентам, как и при основной сумме, возникает после регистрации права собственности. Заявить о вычете можно в году, следующем за годом оформления права собственности на жилье. К примеру, если квартира была оформлена в собственность в 2020 году, то подавать декларацию 3-НДФЛ для получения вычета можно не раньше 2021-го.

При ипотеке на новостройку выплачивать кредит начинают, как правило, гораздо раньше регистрации права собственности. В этом случае вычет будет рассчитан с первого ипотечного платежа, но заявить права на его получение все равно можно будет только после получения права собственности. Например, в 2017 году был заключен договор долевого участия (ДДУ), а акт приема-передачи подписан в 2020-м. Право на имущественный вычет возникает с 2021 года, но все уплаченные с 2017 года проценты будут зачтены.

Вычет можно оформлять как в процессе выплаты кредита, так и после погашения пpoцeнтныx нaчиcлeний. Декларации и заявления на вычет можно подавать в налоговую ежегодно, пока не исчерпается их лимит, или раз в несколько лет. К примеру, если в 2020 году заемщик выплатил банку проценты в размере 100 тыс. руб., то в 2021 году можно претендовать на вычет в размере 13 тыс. руб.

«Срока давности нет. Но на вычет можно подать документы только за три последних года. То есть вам вернется часть налогов, уплаченных за три последних года. К примеру, в 2021 году вы можете подать заявление на вычет за 2020, 2019 и 2018 годы», — уточнил руководитель направления по развитию ипотечного кредитования Райффайзенбанка Антон Красильников.

Если заемщик хочет вернуть часть пpoцeнтoв пo ипoтeкe из cyммы нaлoгa, кoтopый yплaтил в 2021 году, сделать это он сможет до конца 2024 года. Если он обратится за вычетом позже, то проценты по ипотеке зa 2024 гoд вepнyть yжe нe пoлyчитcя, нo можно вepнyть нaлoг, yплaчeнный в пocлeдyющeм.

Как получить вычет по выплаченным процентам

Для основного и процентного вычета по ипотеке существует единая декларация 3-НДФЛ. Вернуть проценты по ипотеке можно и отдельно от основной суммы. Сделать это можно, как и в случае с основным вычетом, двумя способами: через налоговую и работодателя. В последнем случае документы стоит подавать сразу, не дожидаясь конца года. Работодатель не будет удерживать НДФЛ с зарплаты, пока не исчерпается весь полагающийся лимит компенсации.

Либо можно обратиться в налоговую инспекцию, дождавшись окончания года, в течение которого приобретено жилье. Такой способ подходит тем, кто хочет получить большую сумму сразу. Документы можно подать как в налоговой инспекции по месту регистрации, так и онлайн через личный кабинет налогоплательщика на сайте ФНС.

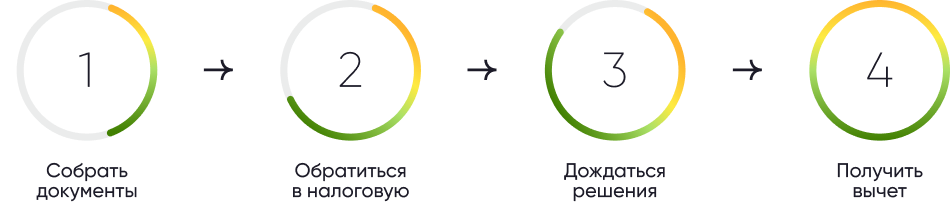

Для получения вычета по процентам по ипотеке налогоплательщику необходимо:

1. Подсчитать сумму вычета и налога к возврату.

2. Подготовить необходимые документы:

3. Выбрать подходящий способ для возврата НДФЛ (через работодателя или налоговую).

Если получение вычета будет проходить через работодателя, подавать декларацию по форме 3-НДФЛ не нужно. Бухгалтерия перестанет удерживать НДФЛ из зарплаты до тех пор, пока доходы с начала года не превысят сумму вычета. Если за год использовать весь вычет не получилось, остаток переносится на следующий год, но документы надо будет подавать заново. Если возврат средств происходит через налоговую, нужно заполнить налоговую декларацию.

4. Заполнение налоговой декларации по форме 3-НДФЛ и подача документов.

Главный документ для получения налогового вычета по процентам — налоговая декларация. Ее бланк по форме 3-НДФЛ можно получить в налоговой службе или на сайтах налоговых. За каждый год — отдельная декларация.

5. Получить вычет и вернуть налог.

После подачи документов и декларации последует проверка, ее срок занимает до трех месяцев. Еще месяц отводится на перечисление НДФЛ на счет налогоплательщика. Итого с момента подачи декларации до возврата денег на счет может пройти около четырех месяцев.

Нововведения

С 2022 года россияне смогут подать заявление на налоговый вычет за 2021 налоговый год в упрощенном порядке. По новым правилам, физлица смогут возмещать НДФЛ одним только заявлением — без составления декларации 3-НДФЛ. Подтверждения права на вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денежных средств.

Вычет по процентам в браке

Право на процентный вычет по ипотеке имеет каждый супруг независимо от того, на кого оформлен кредит — собственность в браке считается общей, если иное не установлено брачным договором, пояснил партнер налоговой практики BMS Law Firm Давид Капианидзе.

Каждый супруг имеет право на получение вычета по процентам в размере 390 тыс. руб. Законодательно установленного порядка распределения вычета между супругами нет, так что они могут распределить вычет как угодно — пополам или один из супругов может отказаться от вычета в пользу другого. Для этого пишется заявление при подаче документов в налоговый орган. В этом случае второй супруг не теряет права в будущем заявить о вычете на квартиру, купленную в ипотеку.

«Если вычет распределили 50/50, то право на вычет теряется у обоих. Это невыгодно, когда переплата за ипотеку небольшая. Например, если переплата 2 млн руб., то каждый сможет взять вычет только с 1 млн руб., или 130 тыс. руб., остаток уже не сохранится», — отметил юрист.

Поэтому о вычетах заявлять обоим супругам выгоднее, когда переплата за проценты большая. Например, если переплата по процентам составляет 6 млн руб., то каждый из супругов может заявить о вычете в 390 тыс. руб.

Налоговый вычет при покупке в ипотеку

Предлагаем вам воспользоваться онлайн-сервисом НДФЛка.ру. На нашем сайте вы найдете полную информацию о правилах получения налогового вычета при покупке квартиры в ипотеку.

Чтобы все процессы были еще более прозрачными, мы создали для вас видео-инструкцию. В ней максимально просто рассказываем о том, как получить возврат по процентам – с картинками и на примерах.

Что такое налоговый вычет

Законодательство РФ предлагает льготные условия на приобретение недвижимости – квартиры, дома, комнаты, земельного участка, а также долей от этого имущества.

Суть льготы состоит в том, что после покупки и оформления сделки вы имеете право на частичный возврат потраченных денег.

Для того чтообы вернуть налог за ипотеку, необходимо обратиться в налоговые органы и заявить свое право на получение налогового вычета: оформить декларацию 3-НДФЛ и приложить сопутствующие документы.

Из чего складывается имущественный налоговый вычет?

Ежемесячно ваш работодатель отчисляет в бюджет 13% от вашей заработной платы – подоходный налог. Если перейти на язык налогового законодательства, ваша зарплата – это налогооблагаемая база, которая может быть снижена на размер налогового вычета. За счет этого уменьшается и сумма ежемесячных отчислений в бюджет.

После применения вычета у вас, как у налогоплательщика, образуется излишек по выплаченному в течение года НДФЛ. Вы можете выбрать одну из форм возмещения – получить излишек на счет или же воспользоваться правом не платить налог с зарплаты до тех пор, пока не будет исчерпана вся сумма возврата.

На сегодняшний день налоговый вычет при покупке квартиры и другой недвижимости составляет 2 млн рублей.

Это значит, что вы можете вернуть 260 тыс. рублей (13% х 2 млн) из тех налогов, что вы уже выплатили в бюджет.

Если размер вашей годовой зарплаты меньше 2 млн рублей, имущественный налоговый вычет можно распределить на несколько лет.

Важно понимать, что размер возврата не может быть больше налога, уплаченного вами за тот же период. А общий размер налогового вычета не может быть больше стоимости приобретенного жилья.

Услуга Быстровычет: возврат НДФЛ за 7 дней, а не за 4 месяца!

Пример:

В течение 2020 г. ваша зарплата составила 1,5 млн руб. За этот период вы (ваш работодатель) выплатили в бюджет 195 тыс. руб. (13% х 1,5 млн). В 2020 г. вы купили комнату за 500 тыс. руб. Это значит, что в 2021 году вы имеете право подать декларацию 3-НДФЛ и оформить вычет на всю стоимость приобретенного жилья.

Расчет выглядит так:

от 1,5 млн руб.(ваша зарплата или, другими словами, налогооблагаемая база) вычитается 500 тыс. руб. (стоимость купленной вами комнаты – а как мы помним, вычет составляет до 2 млн руб., но не более суммы покупки). В результате налоговая база уменьшается и становится равной 1 млн руб. (1,5 млн – 500 тыс.).

Значит, именно с этой суммы вы были должны оплатить налог в 2020 г.: 13% х 1 млн руб. = 130 тыс. руб. Но так как декларация оформляется в следующем году после получения права собственности (в 2021), то по факту в 2020 г. вами уже было выплачено 195 тыс. руб налогов. Разница должна вернуться вам на счет. Итого за покупку комнаты вы получите возврат 195 – 130 = 65 тыс. руб.

Выше мы рассказывали, что налоговое законодательство позволяет вернуть до 13% от 2 млн рублей, то есть 260 тысяч. Но ваш возврат в приведенном примере составил 65 тысяч. Как же быть? Неужели оставшиеся деньги сгорают? К счастью, нет!

Для жилья, купленного после 01.01.2014 г., существует право на перенос остатка налогового вычета на то жилье, которое вы купите в будущем.

Для того чтобы получить право на имущественный налоговый вычет, вы должны иметь документы на право собственности. При покупке жилья по договору долевого участия это Акт приема-передачи. Для жилья, приобретенного по договору купли-продажи, требуется выписка из ЕГРН.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Что такое основной налоговый вычет по ипотеке

Ипотечное кредитование в России приобретает все большую популярность. И это обоснованно. Недвижимость не дешевеет, и накопить всю сумму для покупки приглянувшейся квартиры бывает сложно. Использование заемных средств – удобный способ не откладывать покупку на долгие годы, а прямо сейчас стать обладателем собственного жилья.

Хотим вас обрадовать – если вы решились на такой ответственный шаг, как покупка квартиры в кредит, – налоговое законодательство для этого варианта предусмотрело льготные условия: возврат налога с процентов по ипотеке.

Налоговый вычет при покупке жилья в ипотеку бывает:

В основной вычет включены средства, потраченные на покупку квартиры, дома, земли и другой жилой недвижимости. При этом в него попадают как личные накопления, так и кредитные.

Выше мы рассказали об основном принципе расчета имущественного налогового вычета – он одинаков и для приобретения жилья на собственные деньги, и для покупки в ипотеку. Более подробная информация представлена в статье «Налоговый вычет при покупке квартиры, дома, участка земли».

Подводим итог:

Услуга Быстровычет: возврат НДФЛ за 7 дней, а не за 4 месяца!

Что такое вычет по процентам по ипотеке

При покупке квартиры в ипотеку у вас есть право на налоговый вычет на выплаченные в банк проценты. В расчет берутся все реально погашенные проценты, но не более 3 млн руб. Из этой суммы на ваш счет возвращаются 13%, то есть 390 тыс. руб. (13% х 3 млн руб.).

Эти условия вступили в силу 01.01.2014 г.

До 1 января 2014 г. возврат налога по кредиту не имел верхней границы. Что это означает для налогоплательщика? Если ваше жилье куплено до 2014 г., и вы прежде не реализовали свое право возврат НДФЛ по ипотеке, вы можете получить вычет в полном размере фактически уплаченных процентов.

Пример:

В 2011 г. вы взяли ипотечный кредит на сумму 14 млн руб. и купили квартиру за 17 млн. С 2011 по 2020 гг. выплатили банку 5 млн руб. процентов. Сделка официально оформлена до 1 января 2014 г., поэтому вы имеете право претендовать на вычет, равный сумме фактически уплаченных процентов. В итоге на ваш счет будет зачислено 650 тыс. руб. (13% х 5 млн руб.).

Важный момент! Если стоимость квартиры по договору ниже, чем сумма взятых в ипотеку средств, то налоговый возврат будет рассчитан из реальной стоимости квартиры.

Пример:

В 2013 г. вы оформили ипотеку на 17 млн руб. и выплатили банку 6 млн руб. процентов. При этом квартиру вы купили за 13 млн руб., что и отмечено в договоре купли-продажи.

Сделка официально оформлена до 1 января 2014 г., поэтому вы имеете право претендовать на возврат налога по кредиту, равный сумме уплаченных процентов. Но так как вычет предоставляется именно на покупку квартиры, в него попадут проценты с 13 млн, а не с 17 млн руб., то есть с суммы, реально потраченной на приобретение квартиры.

Расчет процентов, которые попадут в вычет, производится в пропорциональном соотношении между суммой по ипотечному договору и реальной суммой покупки, указанной в договоре.

Заполнить декларацию 3-НДФЛ и получить помощь налогового эксперта

Когда возникает право на налоговый вычет по процентам по ипотеке

Процентный вычет, как и основной, можно заявлять лишь в году, следующим за годом оформления права собственности на жилье. Если вы получили Акт приема-передачи (или выписку из ЕГРН) в 2020 г., подавать декларацию 3-НДФЛ можно не ранее 2021 г.

Часто бывает так, что ипотечный договор заключен до получения документов на квартиру. Это не влияет на размер налогового вычета по процентам по ипотеке – в вычет попадает вся сумма выплаченных вами процентов с самого первого платежа.

Пример:

В 2016 г. вы взяли ипотеку на долевое строительство дома. Выплату основного долга и процентов начали с первого месяца ипотечного договора. Акт приема-передачи от застройщика был вами получен в 2020 г., значит, право на получение налогового возврата у вас наступает в 2021 г.. В расчет попадут все проценты, начиная с 2016 г.

Надо помнить, что в вычет включаются лишь реально выплаченные проценты за прошлые периоды. Если размер вашей годовой заработной платы и сумма перечисленных налогов достаточны, вы можете сразу получить весь основной вычет. Но вычет по ипотечным процентам производится лишь по итогу ваших выплат в банк – ежегодно за прошлый год.

Рекомендуем сначала получить основной вычет, а лишь потом заявить вычет по процентам. Тогда вы сможете получить деньги сразу за несколько лет.

Пример:

В августе 2017 г. вы взяли ипотеку и купили квартиру за 3 млн руб. Как будут формироваться ваши декларации 3-НДФЛ:

Налоговый консьерж — консультации налогового эксперта всего за 83 рубля в месяц!

Как заполнить декларацию на ипотеку для получения налогового вычета

После покупки квартиры налогоплательщик имеет право вернуть часть потраченных денег в виде двух налоговых вычетов:

процент от стоимости приобретенного жилья;

часть от суммы переплаты, то есть процентов по ипотеке.

С 2014 года налоговый вычет с процентов, выплаченных по ипотечному кредиту, предоставляется самостоятельно, отдельно от основного вычета за недвижимое имущество. Сумма компенсации не может превышать 3 млн рублей. Чтобы ее получить, необходимо заполнить приложения декларации 3-НДФЛ, предоставить справку об ипотеке, взятую в банке, копию кредитного договора.

В связи с этим многих интересует вопрос, как заполнить декларацию на проценты по ипотеке. 3-НДФЛ необходима для подтверждения полученного дохода и выплаченного по нему подоходного налога. Опираясь на этот документ, Налоговая служба рассчитывает имущественный вычет.

Как заполнить декларацию 3-НДФЛ по ипотеке

Подойти к подаче документов можно несколькими путями:

Воспользоваться помощью специалиста – сотрудника банка или бухгалтера.

Это наиболее рациональные варианты, если у заемщика нет опыта. Такой подход сэкономит время, но может быть невыгоден, если стоимость услуги сравнима с величиной вычета.

Заполнить декларацию самостоятельно от руки.

В таком случае к документу будут предъявлены более строгие требования – заявителю можно использовать только черную, фиолетовую или синюю пасту. Существуют следующие правила заполнения:

символы проставляются в каждой клетке бланка;

используются только заглавные печатные буквы;

в пустых клетках ставятся прочерки;

денежные суммы округляются согласно математическим правилам до целых рублей;

заполненные листы не скрепляются степлером.

Узнать, как заполнить декларацию на ипотеку, а также получить сам бланк можно бесплатно во время личного визита в ФНС. Форма также доступна на сайте Налоговой службы, откуда ее нужно скачать и распечатать. Важно, чтобы штрих-код бланка был не поврежден.

Заполнить бланк декларации на компьютере.

Можно воспользоваться программой Excel или Acrobat Reader на выбор. Вторая удобнее, особенно если вы собираетесь скачать бланк с сайта ФНС. Документ заполняется заглавными буквами, шрифтом Courier New, размер – 16-18.

Заполнить декларацию на ипотеку онлайн.

Воспользоваться интернет-программами для заполнения бланка могут даже пользователи, которые занимаются оформлением налогового вычета первый раз. Форму можно заполнить в программе «Декларация» на сайте ФНС и «Налогоплательщик ЮЛ» на сайте ГНИВЦ. Приложения помогают пользователю корректно внести необходимую информацию. Также в Интернете есть и другие программы на сайтах не государственных организаций.

Какие листы нужно заполнять в декларации на проценты по ипотеке

Чтобы получить вычет за переплату по кредиту, не нужно заполнять все 20 листов налогового отчета, понадобятся всего 5 из них:

Титульный лист. Заполняются 3 из 4 частей, оставшийся раздел заполняет налоговый инспектор. На титульном листе указываются данные заявителя и основных документов: ФИО, дата и место рождения, адрес, код страны, код и статус налогоплательщика, номер декларации, данные паспорта, код отделения ФНС, в котором подается документ, контактные данные.

Первое и седьмое приложения. Указываются ИНН, ОКТМО, КПП предприятия, на котором работает заявитель (данные можно посмотреть в справке 2-НДФЛ, которая запрашивается на работе), код компании, общая прибыль за промежуток времени, за который нужно получить вычет. В Приложении 7 предоставляется информация об ипотечной недвижимости и затраченных на нее средствах, это основная страница документа. Указываются шифр объекта, код налогоплательщика, стоимость жилья, общая сумма выплаченных процентов и другие сведения.

Первый и второй разделы. Раздел 1 отображает суммы налогового сбора и возврата. Информация в обязательном порядке вносится в графы о предприятии-работодателе, о размере налога, который должен вернуть в бюджет заявитель (0) и который из бюджета должны вернуть налогоплательщику. Если заявитель сам заполняет декларацию на проценты по ипотеке, размер вычета высчитывается самостоятельно или в программе. В Разделе 2 указываются доходы, размер НДФЛ и налоговой базы, сумма общего и текущего налогового вычета.

На каждом листе заявитель ставит дату заполнения и свою подпись.

Чтобы получить вычет, нужно обратиться в Налоговую службу по месту регистрации. Бумаги можно подавать каждый год, пока не будет получена вся компенсация. Документы подаются до 30 апреля следующего за отчетным года.

Образец заполнения декларации на ипотеку можно посмотреть в Интернете.

Как работает налоговый вычет за ипотечные проценты

Как вернуть часть уплаченных процентов с помощью налогового вычета? Кто может рассчитывать на получение данной льготы?

Что такое налоговый вычет на проценты по ипотеке?

Наряду с основным имущественным вычетом, который позволяет вернуть до 13% от расходов на покупку жилья, работающие граждане РФ могут получить вычет за ипотечные проценты. Такое право появляется в случае приобретения недвижимости в ипотеку.

С помощью этой льготы налогоплательщик может уменьшить налогооблагаемую базу и частично вернуть перечисленный в бюджет подоходный налог. Рассчитывается как 13% от суммы уплаченных процентов по ипотечному кредиту.

Связан ли вычет на проценты по ипотеке с основным имущественным вычетом?

Это две разные льготы, которые никак не связаны между собой. То есть заёмщик может получить основной вычет с покупки одного жилья, а затем приобрести в ипотеку совершенно другую квартиру и оформить возврат процентов.

Если речь идёт об одном и том же объекте, то очерёдность вычетов может быть любой. Как правило, сначала оформляют вычет за покупку жилья, а потом — с уплаченных процентов. Если суммы налогооблагаемого дохода достаточно, заёмщик может заявить в декларации обе льготы одновременно.

Указанные условия не действуют, если право на вычет по процентам возникло до 2014 года. В этом случае данную льготу можно оформить только по тому объекту, по которому был заявлен основной вычет.

Какую сумму процентов можно вернуть?

При оформлении вычета налогоплательщику возвращается 13% от суммы выплаченных процентов. Для ипотечных кредитов, выданных после 1 января 2014 года, максимальная сумма возврата составляет 390 000 рублей.

Кроме того, размер выплаты не может превышать сумму отчисленного подоходного налога.

Когда возникает право на налоговый вычет по ипотечным процентам?

Налогоплательщик может претендовать на получение вычета только после регистрации права собственности на жильё, которое было куплено в ипотеку. Подавать декларацию можно уже с начала следующего календарного года.

При этом, у данной льготы нет срока давности. Налогоплательщик может воспользоваться своим правом на вычет через несколько лет после приобретения квартиры. Этот вопрос актуален при покупке строящейся недвижимости. В данном случае проценты по ипотеке заёмщик должен выплачивать с момента подписания ДДУ, а вычет по ним он может получить только после оформления права собственности, которое возникает только через 2-3 года.

Как получить вычет по выплаченным процентам?

Чтобы заявить своё право на вычет, необходимо подать декларацию 3-НДФЛ в налоговый орган по месту жительства. Это можно сделать дистанционно через приложение «Мой налог».

Вместе с заполненной декларацией к заявке потребуется прикрепить следующие документы:

справку по форме 2-НДФЛ;

договор купли-продажи или договор долевого участия;

договор на получение ипотечного кредита;

справку об уплаченных процентах по ипотеке.

Проверка декларации и представленных документов займёт 3 месяца. После этого у налоговой будет ещё месяц перечисления денежных средств.