калькулятор есн и ндфл

Калькулятор НДФЛ

Как пользоваться калькулятором

О калькуляторе НДФЛ

С помощью этого калькулятора вы легко можете:

Калькулятор НДФЛ относится к той разновидности полезных приспособлений, которая может пригодиться каждому россиянину, являющемуся плательщиком подоходного налога, независимо от того, трудоустроен он или нет. Дело в том, что НДФЛ взыскивается со всех видов доходов, независимо от источника их происхождения.

Варианты ставок НДФЛ

В калькуляторе предусмотрена опция выбора нужной ставки НДФЛ – 9, 13, 15, 30 или 35%.

Особенности применения той или иной ставки будут рассмотрены ниже. Что же касается непосредственных расчетов, то вам потребуется лишь выбрать нужную именно вам ставку и внести в поле калькулятора сумму, от которой требуется провести расчет на предмет налога на доход.

Удобство калькулятора в том, что сумму не нужно округлять до ближайшего целого числа. Можно ввести в поле сумму в рублях и копейках, разделив их запятой.

В зависимости от того, какой именно расчет вам необходим, вы можете кликнуть по опциям-кнопкам «Выделить НДФЛ» или «Начислить НДФЛ». Соответственно калькулятор выдаст вам результат в виде НДФЛ от суммы или суммe с приплюсованным к ней НДФЛ.

Стандартная ставка

Стандартной считается ставка в 13%. Она применяется для исчисления налога на доход в отношении граждан – резидентов Российской Федерации, для которых в соответствии со ст. 224 НК не предусмотрена иная ставка.

По ставке в 13% производится налогообложение:

Для нерезидентов РФ 13-процентная ставка применяется в случаях:

Ставка в 30%

30-процентная ставка применяется для налогообложения доходов, получаемых от ценных бумаг, за исключением дивидендов по акциям российского выпуска, которые налогооблагаются по 13-процентной ставке.

Применяется ставка в 30 процентов для:

Вычеты по данной ставке налогообложения не применяются.

Ставка в 35%

Исчисление НДФЛ, исходя из ставки в 35%, применяется в силу ст. 224 НК РФ.

Плательщиками являются физические лица, как резиденты, так и иностранцы, получающие доходы в Российской Федерации. При этом налоговые резиденты облагаются по ставке в 30% в случаях получения доходных средств от источников, находящихся как в России, так и за рубежом. Иностранные граждане становятся налогоплательщиками по 30-процентной ставке только по доходам, получаемым из российских источников.

Применяется 30-процентный налог по доходам, происходящим из:

Вычеты по подобным видам доходов не применяются.

Ставка 15%

Применяется как ставка налогообложения для нерезидентов РФ, получающих доходы по результатам владения долями капитала компаний и организаций РФ.

В налоговую базу входят все виды дохода, а именно:

При наличии разных видов дохода начисление НДФЛ производится отдельно по каждому из вышеперечисленных видов.

Обратите внимание: с 1 января 2021 года вступил в силу Федеральный закон № 372-ФЗ от 23.11.2020 г., который устанавливает повышенную ставку на доходы физлиц свыше 5 миллионов рублей. Считаются все доходы: зарплата, доходы от ценных бумаг, дивиденды, купоны. Чтобы посчитать налог при применении повышенной ставки разделите общий доход на 2 части: 5 миллионов рублей (их считаем по ставке 13%), и всё, что сверх 5 миллионов рублей (их считаем по ставке 15%).

Ставка 9%

Ст.224 НК РФ определяет 9-процентную ставку для расчета налога по:

Правила расчета

Независимо от ставки, по которой будет производиться налогообложение, правила расчета НДФЛ будут неизменными и могут быть выражены в следующих формулах:

Вычеты

Стандартными вычетами по НДФЛ с 13-процентной ставкой налогообложения будут:

Список граждан, имеющих право на 3000-рублевый вычет, является рестрикционным, то есть ограниченным. К категориям лиц, обладающих правом на получение подобного вычета, относятся:

Полный список приведен в ст. 218 НК РФ.

Список категорий лиц, обладающих правом на получение пятисотрублевого вычета, дан в пп.1,2 ст. 218 НК РФ. В частности, к ним относятся:

Вычеты на детей полагаются гражданам, имеющим на иждивении несовершеннолетних детей либо детей инвалидов, по следующей шкале:

Калькулятор страховых взносов с зарплаты

Как пользоваться калькулятором

О калькуляторе страховых взносов с зарплаты

Калькулятор страховых взносов с заработной платы предназначен, в большей степени, для облегчения работы бухгалтеров. Калькулятор существенно снизит затраты времени на расчет страховых взносов и позволит бухгалтеру избежать ошибок, которые, в свою очередь, могут привести к начислению пени, штрафным санкциям и необходимости в исправлении отчетности.

Расчет страховых взносов – это кропотливая работа с учетом множества переменных.

Потребуется учесть общую сумму вознаграждения, облагаемую базу, периоды нетрудоспособности.

В равной степени калькулятор будет полезен и работникам, желающим проверить правильность вычетов из своей зарплаты.

Работодатели перечисляют за своих работников четыре вида страховых взносов:

Перечисление происходит путем вычета сумм взносов из заработной платы работников. Так, в соответствии со ст. 419 НК РФ:

Размер страховых взносов определяется исходя из облагаемой базы, то есть совокупности всех полученных работником вознаграждений, в том числе и вознаграждений за работу, выполненную по договорам гражданско-правового характера.

В соответствии со ст. 422 НК РФ, совокупность вознаграждений, то есть облагаемая база, может быть понижена путем исключения из нее:

Постановлением №1378 Правительства РФ от 15 ноября 2017 года, для плательщиков страховых взносов были установлены следующие предельные величины базы для расчета страховых взносов:

Предельная база по взносам на медицинское страхование упразднена с 2015 года.

Если совокупное вознаграждение работника превышает предельную величину базы, то:

В соответствии со ст. 426 НК РФ работодатели производят расчеты страховых взносов по следующим тарифам:

В совокупности размер страховых выплат для большинства плательщиков составляет 30% от общего размера вознаграждения.

Что касается пониженной ставки

В соответствии со ст. 427 НК РФ для некоторых плательщиков определены пониженные страховые тарифы, а именно:

Согласно Федеральному закону от 01.04.2020 № 102-ФЗ субъекты малого и среднего предпринимательства могут уплачивать страховые взносы по пониженной ставке с 1 апреля 2020 года, с условием, что до 1 апреля 2020 года они были включены в соответствующий реестр.

Как работает пониженная ставка:

Касательно ставки относительно риска

Величина ставки в зависимости от класса профессионального риска:

Онлайн-калькулятор НДФЛ 2021

Онлайн-калькулятор расчета НДФЛ — сервис, позволяющий узнать, какую сумму придется отдать государству с полученных доходов.

Правильно рассчитать налог на доходы физлиц или вернуть его часть помогут инструкции КонсультантПлюс. Используйте их бесплатно:

Наиболее распространенными доходами граждан являются заработная плата, пенсия и стипендия. В этот список надо добавить еще проценты по вкладам и дивиденды, плату за сдачу в аренду любого имущества (не только недвижимости), авторские гонорары и многое другое. Закон требует, чтобы с доходов физических лиц в бюджет перечислялся НДФЛ (налог на доходы физлиц). Его удерживают компании и ИП, которые осуществляют выплаты. Рассчитать, сколько выдать на руки, поможет калькулятор подоходного налога онлайн — бесплатный инструмент, не требующий регистрации.

Как работает калькулятор

При работе с сервисом необходимо сделать несколько шагов. Сначала выбрать налоговую ставку — 13 или 30%. Эта величина зависит от того, является получатель налоговым резидентом или нет. Резидентство определяется продолжительностью непрерывного проживания на территории России. Если гражданин (независимо от национальности и гражданства) в течение 12 месяцев проживает в РФ 183 дня и более, то ставка для него 13%. Это правило не распространяется на военнослужащих и государственных служащих, командированных за пределы страны. Они всегда считаются налоговыми резидентами, даже если фактически выполняют работу за границей на протяжении 183 и более дней.

После того как выбрана ставка, надо в онлайн-калькулятор расчета НДФЛ в 2021 году вписать сумму, с которой удерживают сумму отчислений в бюджет. Автоматически в графах «Сумма налога» и «Сумма без НДФЛ» появятся результаты расчета.

При необходимости используйте калькулятор НДФЛ онлайн бесплатно для расчетов «в обратном порядке». Допустим, вы не знаете, какой была сумма до удержания подоходного налога, и надо узнать, сколько денег пойдет в бюджет. В таком случае начинайте работу не с первой строки, а последней. Например, работник Пэпэтэшин, налоговый резидент РФ, получил «чистыми» 10000 рублей. Ему интересно, сколько пришлось отдать государству. Вводим число 10000, чтобы вычислить сумму НДФЛ на калькуляторе, в поле «Сумма без НДФЛ» и автоматически получаем результат.

Если Пэпэтэшин получает 20 000 рублей «грязными», то налог с него в течение года удерживать не будут в принципе, поскольку его доход меньше. Если зарплата 40 000 рублей, то калькулятор НДФЛ 13 процентов посчитает вычет исходя из следующей суммы:

На руки Пэпэтэшин сможет получить:

Обратите внимание, что льгота предоставляется только до тех пор, пока сумма дохода в году не превысит 350 000 рублей. Если зарплата до налога равна 20 000, то за год Пэпэтэшин получает 240 000, значит, на протяжении всего года сможет получать вычет. Если зарплата составляет 40 000 рублей, то общегодовой доход уже 480 000. В таком случае льгота действует только 8 месяцев, например с января по август. В сентябре многодетный отец получит зарплату, рассчитанную уже без вычетов, — 34 800 рублей.

Напомним, вычет на детей предоставляется работодателем после получения соответствующего заявления от работника. Обязательно прилагаются документы о рождении, усыновлении либо получении опеки над детьми. Родители, которые воспитывают детей в одиночку, имеют возможность оформить вычет на ребенка в удвоенном размере. Но такое право возникает, если второго родителя фактически нет (умер, объявлен без вести пропавшим). Если родители в разводе, это не позволит получать льготу в двойном размере.

Калькулятор налогов с зарплаты

Когда хочешь узнать сколько составит твоя заработная плата с учётом налога, нужно прибегать к расчётам. Чтобы не делать это на бумаге, был создан калькулятор расчёта зарплаты после вычета налогов. В калькуляторе несколько простых строк, заполнив которые нужно будет нажать на кнопку расчёта. Вся процедура быстрая и не займёт много времени, всего несколько минут. В этом калькуляторе учтены все нюансы, которые помогут вам получить наиболее близкую к правде цифру (точную).

Если вы сейчас платите кредит

Тем, кто платит кредит поможет Кредитный Калькулятор. Посчитайте на нём — сколько вы переплатите за всё время погашения кредита и каким будет ваш ежемесячный платёж. Расчёт ведётся в опоре на несколько строк исходных данных, в том числе — какой у вас тип платежа — Аннуитетный или Дифференцированный….

Инструкция по заполнению формы:

Ставка НДФЛ

Если вы гражданин России, то поставьте здесь 13%, если вы иностранный гражданин, нерезидент РФ, но работаете на её территории, то ваш налог на доходы физ. лиц — 30%, соответственно ставим его.

Вариант расчёта

Как вам выдаёт зарплату работодатель — в первом случае берется вся сумма зп + налог. Во втором случае вам «на руки» чистыми уже поступила сумма за вычетом НДФЛ и вы хотите высчитать налог, взятый с неё (расчёт методом от обратного)

Сумма зарплаты

Тут всё интуитивно понятно, вводится полная сумма ваших заработанных средств

Специально для вас был создан Калькулятор Платежей по Кредитной Карте — удобный инструмент, благодаря которому вы можете легко узнать свой минимальный ежемесячный платёж, срок погашения всей суммы долга и также какая доля платежа ушла на проценты банку.

Наличие вычетов

Если у вас присутствуют налоговые льготные вычеты или вы ещё планируете их получать и хотите рассчитать будущую выгоду — ставите «Да» и заполните дополнительные поля, в ином случае — «Нет»

Надбавки за особые условия труда

Если вы работаете на крайнем севере, в особых условиях на вахте, в командировке за границей, трудитесь в шахте, либо вы учитель, врач на Дальнем Востоке (в особых районах, где официально действует районный кофициент надбавки. Если есть — поставьте «Да» и заполните появившиеся дополнительные поля, в ином случае ставим «Нет»

Взносы в Фонд Социального Страхования РФ

Здесь укажите в процентах размер ваших выплат в ФСС ввиду опасной профессии или получаемых травм.

Точность

Это поле совсем не обязательно трогать, указывается количество знаков после запятой, но если вам важно получить целое число поставьте ноль, если более точное — укажите число разрядов.

Готово, Нажмите «Расчитать»

Для тех кто копит деньги

Те люди кто копит деньги и считает свои накопления могут воспользоваться Калькулятором Накоплений (Инвестиций). С помощью этого инструмента вы легко узнаете, сколько съедят денег налоги и инфляция за годы накоплений и сколько у вас примерно получится собрать денег с учётом ежемесячных пополнений (на n-сумму).

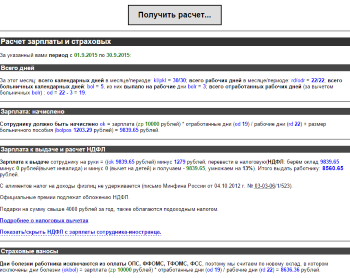

Калькулятор расчет зарплаты, взносов и больничных 2020-2021

Данный калькулятор верен при 40-часовой 5-ти дневной рабочей недели.

Расчет зарплаты и страховых

За указанный вами период с 01.10.2021 по 31.10.2021 :

Всего дней

Зарплата: начислено

Сотруднику должно быть начислено ok = зарплата ( zp 30000 рублей) * отработанные дни ( od 16 ) / рабочие дни ( rd 21 ) + размер больничного пособия ( bolpos 2997 рублей) = 25854.14 рублей.

Зарплата к выдаче и расчет НДФЛ

Зарплату необходимо ежегодно индексировать на сумму инфляции иначе возможен штраф от 30 до 50 т.р. (ст.5.27 КоАП РФ)

C алиментов налог на доходы физлиц не удерживается (письмо Минфина России от 04.10.2012 г. № 03-03-06/1/523).

Перечислять НДФЛ с зарплаты раньше срока нельзя. В этом случае налог необходимо будет платить повторно, а ранее перечисленный возвращать(письмо ФНС России от 5 мая 2016 г. № СА-4-9/8116).

Официальные премии подлежат обложению НДФЛ.

Подарки на сумму свыше 4000 рублей за год, также облагаются подоходным налогом.

НДФЛ с зарплаты сотрудника-иностранца

C зарплаты работников Белоруссии, Армении, Казахстана и Киргизии нужно считать НДФЛ по ставке 13% всегда(не важно резидент или нет).

Процентная ставка, по которой нужно удерживать НДФЛ с зарплаты работника-иностранца, работающего в России, зависит от его статуса.

С иностранцев-нерезидентов РФ подоходный налог удерживается по ставке 30 процентов (п. 3 ст. 224 НК РФ). При этом стандартные налоговые вычеты не предоставляются (п. 4 ст. 210 Налогового кодекса РФ). По ставке 30% иностранец не имеет право на стандартные налоговые вычеты. Т.е. рассчитывается также как у гражданина РФ.

Со 183-го календарного дня пребывания иностранца в России (в течение 12 следующих подряд месяцев) он становится резидентом, и, следовательно, НДФЛ удерживается по ставке 13 процентов (п. 1 ст. 224 НК РФ). При этом статус постоянно проживающий или временно проживающий и срок заключения договора значения не имеют. По ставке 13% иностранец имеет право на стандартные налоговые вычеты.

Какими документами подтверждать срок нахождения иностранца в России в НК не сказано. Это может быть копия паспорта с отметкой о прибытии, либо другой документ.

Страховые взносы

Ставки 2020-2021

C 2015 года все взносы уплачивают в рублях и копейках, в отличии от НДФЛ и других налогов.

| Плательщики и коды плательщиков | Пенсионный фонд | ФФОМС | ФСС | Налоговая нагрузка | ||

| Для лиц 1966 год рождения и старше | Для лиц 1967 года рождения и моложе | |||||

| Страховая часть | Страховая часть | Накопительная часть | ||||

| Общий режим ( НР ) | 22% 5028.57 рублей | 16% 3657.14 рублей | 6% 1371.43 рублей | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 30% 6857.14 рублей |

| Плательщики, применяющие УСН ( НР ) (кроме УСН льготных видов, см ниже) | ||||||

| Плательщики переведенные на ЕНВД ( НР ) | ||||||

| С 2013 года ИП на Патенте (сдача в аренду недвижимости, торговля и общепит) ( НР ) | ||||||

| Общий режим / Плательщики, применяющие УСН / Плательщики переведенные на ЕНВД /С 2013 года ИП на Патенте (сдача в аренду недвижимости, торговля и общепит) (зп за год свыше 1465 т.р.-для ПФР и 966 т.р.- для ФСС в 2021 году / зп за год свыше 1292 т.р.-для ПФР и 912 т.р.- для ФСС в 2020 году ) | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей(с 2015 года до этого 0) | — | 15,1% 3451.43 рублей |

| С 2013 года ИП на Патенте (кроме, сдачи в аренду недвижимости, торговли и общепита) ( ПНЭД ) | 20% 4571.43 рублей | 14% 3200 рублей | 6% 1371.43 рублей | — | — | 20% 4571.43 рублей |

| Организации, оказывающие инжиниринговые услуги | 22% 5028.57 рублей | 16% 3657.14 рублей | 6% 1371.43 рублей | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 30% 6857.14 рублей |

| Организаций, осуществляющих деятельность в области СМИ (за искл. реклама и эротика) / деятельность в области организации отдыха и развлечений, культуры и спорта / издательская деятельность ( СМИ ) | 21,6% 4937.14 рублей | 15,6% 3565.71 рублей | 6% 1371.43 рублей | 3,5% 800 рублей | 2,9% 662.86 рублей | 28% 6400 рублей |

| Начисления инвалидов и общественных организаций инвалидов ( ООИ ) | 21% 4800 рублей | 15% 3428.57 рублей | 6% 1371.43 рублей | 3,7% 845.71 рублей | 2,4% 548.57 рублей | |

| Плательщики, применяющие ЕСХН ( ЕСХН ) | ||||||

| Сельскохозяйственные товаропроизводители ( СХ ) | ||||||

| Организации, заключившие с органами управления ОЭЗ соглашения о ТВД или о туристско-рекреационной деятельности | 8% 1828.57 рублей | 2% 457.14 рублей | 6% 1371.43 рублей | 4% 914.29 рублей | 2% 457.14 рублей | 14% 3200 рублей |

| Хозяйственные общества, созданные после 13.08.09 г. бюджетными научными учреждениями в соответствии с 127-ФЗ ( ХО ) | ||||||

| Организации осуществляющие разработку и реализацию программ для ЭВМ, БД ( ОДИТ ) | ||||||

| Плательщики, применяющие УСН с основным видом деятельности указанным в п. 8 ч.1 ст. 58 212-ФЗ, см. этот список здесь ( ПНЭД ) | 20% 4571.43 рублей | 14% 3200 рублей | 6% 1371.43 рублей | — | — | 20% 4571.43 рублей |

| Аптечные организации и ИП-фармацевты, уплачивающие ЕНВД | ||||||

| НКО, применяющие УСН осуществляющие деятельность в области соц. обслуживания населения, научных разработок, здравоохранения, культуры и искусства, благотворительные организации | ||||||

| Организации, получившие статус участника проекта «Сколково» ( ИТС ) | 14% 3200 рублей | 8% 1828.57 рублей | 6% 1371.43 рублей | — | — | 14% 3200 рублей |

| Оплата членам экипажей судов, от орг-ций зарегистрированных в Рос. международном реестре судов, за исполнение трудовых обязанностей члена экипажа судна | — | — | — | — | — | — |

Из платных сервисов рекомендую этот от 333 р./месяц(30 дней бесплатно). Возможность всё по зарплате и работникам(в т.ч. 4-ФСС, СЗВ, 2-НДФЛ, 6-НДФЛ, Единый расчет) вести в интернете, а также отправлять отчетность через интернет. C 2015 года компании со средней численностью 25(было 50) и более человек обязаны сдавать отчетность через интернет.

Если работники совмещают вредную работу с обычной, то необходимо четко определить, сколько рабочего времени потрачено на каждый вид деятельности. Если в 2013 году работнику была начислена премия то удерживать с нее страховые взносы нужно по тарифам 2013 года, при этом не важно за какой год премия.

Компенсация за задержку зарплаты страховыми взносами не облагается.

Ставка для иностранцев

Тарифы страховых взносов(ставки) для иностранцев в 2016-2018 гг.

Начисляются пенсионные взносы, если с иностранцами заключены трудовые договоры на срок не менее шести месяцев или на неопределенный срок.

С 2015 года отчислять за мигрантов страховые взносы в ПФР будут с первого дня их работы (№ 188-ФЗ от 28.06.2014 г.).

С 2015 года нужно отчислять за временно прибывающих мигрантов взносы в ФСС. При этом получить больничный они смогут только после 6 месяцев работы.

С 2014 года НДФЛ с доходов беженцев надо удерживать по ставке 13 процентов (Федеральный закон от 04.10.2014 г. № 285-ФЗ закон принят задним числом). Но кажется уже(2015) это отменили.

С 2015 года НДФЛ с доходов работников из Армении, Киргизии, Белоруссии и Казахстана надо удерживать точно так же, как и у россиян по ставке 13%. Также, с 2015 года работники из этих стран имеют право на все виды пособий с первого дня работы.

| Статус иностранного гражданина | Заработная плата с начала года, руб. | Взносы в Пенсионный Фонд, % | Фонд обязательного медицинского Страхования% | Фонд Социального страхования, % | Итого % | |||

| На страховую часть пенсии | На накопитель- ную часть пенсии (только лица 1967 года и моложе) | Страхова- ние на время нетрудо-cпособности | Страхова- ние от несчастных случаев на произ- водстве* | |||||

| Лица 1966 года и старше | Лица 1967 года и моложе | |||||||

| 2018 год | ||||||||

| Временно пребывающий | 5028.57 рублей | 22% 5028.57 рублей | — | — | 1,8% 411.43 рублей(с 2015 года, до этого 0) | 0,2% 45.71 рублей | 22,2% 5074.29 рублей | |

| >815 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | — | 1,8% 411.43 рублей(с 2015 года, до этого 0) | 0,2% 45.71 рублей | 12% 2742.86 рублей | |

| >1 021 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | — | 1,8% 411.43 рублей(с 2015 года, до этого 0) | 0,2% 45.71 рублей | 12% 2742.86 рублей | |

| Постоянно проживающий | 5028.57 рублей | 16% 3657.14 рублей | 6% 1371.43 рублей | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 30,2% 6902.86 рублей | |

| >815 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 18,2% 4160 рублей | |

| >1 021 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | — | 0,2% 45.71 рублей | 15,3% 3497.14 рублей | |

| Временно проживающий | 5028.57 рублей | 22% 5028.57 рублей | — | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 30,2% 6902.86 рублей | |

| >815 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 18,2% 4160 рублей | |

| >1 021 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | — | 0,2% 45.71 рублей | 15,3% 3497.14 рублей | |

| Высококвалифицированный* (временно пребывающий) | 1828.57 рублей | 0,2% 1828.57 рублей | ||||||

| >815 000 | — | — | — | — | — | 0,2% 1828.57 рублей | 0,2% 1828.57 рублей | |

| >1 021 000 | — | — | — | — | — | 0,2% 1828.57 рублей | 0,2% 1828.57 рублей | |

| 2017 год | ||||||||

| Временно пребывающий | 5028.57 рублей | 22% 5028.57 рублей | — | — | 1,8% 411.43 рублей(с 2015 года, до этого 0) | 0,2% 45.71 рублей | 22,2% 5074.29 рублей | |

| >755 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | — | 1,8% 411.43 рублей(с 2015 года, до этого 0) | 0,2% 45.71 рублей | 12% 2742.86 рублей | |

| >876 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | — | 1,8% 411.43 рублей(с 2015 года, до этого 0) | 0,2% 45.71 рублей | 12% 2742.86 рублей | |

| Постоянно проживающий | 5028.57 рублей | 16% 3657.14 рублей | 6% 1371.43 рублей | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 30,2% 6902.86 рублей | |

| >755 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 18,2% 4160 рублей | |

| >876 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | — | 0,2% 45.71 рублей | 15,3% 3497.14 рублей | |

| Временно проживающий | 5028.57 рублей | 22% 5028.57 рублей | — | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 30,2% 6902.86 рублей | |

| >755 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 18,2% 4160 рублей | |

| >876 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | — | 0,2% 45.71 рублей | 15,3% 3497.14 рублей | |

| Высококвалифицированный* (временно пребывающий) | 1828.57 рублей | 0,2% 1828.57 рублей | ||||||

| >755 000 | — | — | — | — | — | 0,2% 1828.57 рублей | 0,2% 1828.57 рублей | |

| >876 000 | — | — | — | — | — | 0,2% 1828.57 рублей | 0,2% 1828.57 рублей | 2016 год |

| Временно пребывающий | 5028.57 рублей | 22% 5028.57 рублей | — | — | 1,8% 411.43 рублей(с 2015 года, до этого 0) | 0,2% 45.71 рублей | 22,2% 5074.29 рублей | |

| >718 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | — | 1,8% 411.43 рублей(с 2015 года, до этого 0) | 0,2% 45.71 рублей | 12% 2742.86 рублей | |

| >796 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | — | 1,8% 411.43 рублей(с 2015 года, до этого 0) | 0,2% 45.71 рублей | 12% 2742.86 рублей | |

| Постоянно проживающий | 5028.57 рублей | 16% 3657.14 рублей | 6% 1371.43 рублей | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 30,2% 6902.86 рублей | |

| >718 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 18,2% 4160 рублей | |

| >796 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | — | 0,2% 45.71 рублей | 15,3% 3497.14 рублей | |

| Временно проживающий | 5028.57 рублей | 22% 5028.57 рублей | — | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 30,2% 6902.86 рублей | |

| >718 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | 2,9% 662.86 рублей | 0,2% 45.71 рублей | 18,2% 4160 рублей | |

| >796 000 | 10% 2285.71 рублей | 10% 2285.71 рублей | — | 5,1% 1165.71 рублей | — | 0,2% 45.71 рублей | 15,3% 3497.14 рублей | |

| Высококвалифицированный* (временно пребывающий) | 1828.57 рублей | 0,2% 1828.57 рублей | ||||||

| >718 000 | — | — | — | — | — | 0,2% 1828.57 рублей | 0,2% 1828.57 рублей | |

| >796 000 | — | — | — | — | — | 0,2% 1828.57 рублей | 0,2% 1828.57 рублей | |

*К высококвалифицированным работникам причисляют с марта 2015 года тех у кого месячный доход свыше 167 000 рублей.

Работодатель обязан заплатить в ФСС* от НСиПЗ (от 0,2% для офиса ) 46 рублей. Ставка ФСС от НС определяется по основному коду ОКВЭД. Никакие льготы на неё не распространяются и от налогового режима она не зависит. Она зависит от специальной оценки условий труда(инструкция) и тарифы там от 0,2%(при 1 классе) до 8,5%(при 32 классе)(см. полный список). Верхнего лимита зарплаты по этим взносам нет. С 2016 года такие взносы платят по тем же срокам что и остальные взносы ФСС.

*По гражданско-правовому договору(подряда и пр.) ФСС работодатель не платит, если это не прописано в договоре.

Официальные премии также подлежат обложению страховыми взносами.

Не подлежат обложению страховыми взносами следующие виды выплат(список):

Расчет больничного листа

I. Размер больничного пособия по заработку за 2 года:

bolpos = дней болезни ( bol 5 ) дней * Средний дневной заработок за 2 года ( srzp 999 ) рублей * процент выплаты ( pr 60 % ) = 2997 рублей.

II. Размер больничного пособия по МРОТ:

Средний дневной заработок по МРОТ рассчитывается: srzp2 = МРОТ вашего региона ( mrot 12792 ) * 24 / 730 = 420.56 рублей.

bolpos = дней болезни ( bol 5 ) дней * Средний дневной заработок по МРОТ ( srzp2 420.56 ) рублей * стажевый коэффициент ( pr 60 % ) = 1261.68 рублей.

Из I и II варианта мы выбираем тот, где сумма БОЛЬШЕ(с 2011 так): значит Вариант I: 2997 рублей.

С 2016 года НДФЛ с больничных можно перечислять до конца месяца.

Теория расчета больничного

Расчет больничного листа в 2020-2021 году

Рассчитывается одинаково и при ЕНВД, и при УСН, и при ОСН.

Источник выплаты пособия по временной нетрудоспособности

Пособие за первые три дня временной нетрудоспособности выплачивается за счет средств страхователя, а за остальной период, начиная с 4-го дня временной нетрудоспособности за счет средств ФСС РФ (ст. 3, п.2, п.п. 1 255-ФЗ)

Напомним, что до 2011 за счет работодателя оплачивались первые два дня временной нетрудоспособности.

Пособие выплачивается за счет ФСС с первого дня в случаях:

Влияние страхового стажа на сумму больничного

В зависимости от продолжительности страхового стажа пособие выплачивается:

Расчет и оплата больничного листа работодателем(ИП, Организации)

Пособие по временной нетрудоспособности и в связи с материнством (декрет) выплачивается сотрудникам, работающим по трудовым договорам, а так же уволенным работникам, в случае наступления нетрудоспособности в течение 30 календарных дней после расторжения трудового договора (в этом случае пособие вне зависимости от стажа выплачивается в размере 60%) (ст. 5 п.2 255-ФЗ). Ранее (до 2011 года) пособие в связи с материнством, уволенным работникам не выплачивалось.

Пособие по временной нетрудоспособности назначается, если обращение за ним последовало не позднее шести месяцев со дня восстановления трудоспособности (ст.12 п. 1 255-ФЗ).

ВАЖНО!

Если работник на момент наступления страхового случая работает в нескольких местах и в двух предшествующих календарных годах (2013-2014) работал там же, пособия по временной нетрудоспособности, по беременности и родам выплачиваются по всем местам работы. Ежемесячное пособие по уходу за ребенком выплачивается по одному месту работы по выбору сотрудника, и исчисляются исходя из среднего заработка у страхователя, выплачивающего пособие (ст.13 п. 2 255-ФЗ)

Если работник на момент наступления страхового случая работает у нескольких страхователей, а в двух предшествующих календарных годах работал у других страхователей, все пособия назначаются и выплачиваются ему страхователем по одному из последних мест работы по выбору застрахованного лица (ст.13 п. 2.1 255-ФЗ).

Если работник на момент наступления страхового случая работает у нескольких страхователей, а в двух предшествующих календарных годах работал как у этих, так и у других страхователей, пособия по временной нетрудоспособности, по беременности и родам может быть выплачено как по одному месту работы, исходя из среднего заработка по всем страхователям, так у всех текущих страхователей, исходя из среднего заработка на текущем месте (ст.12 п. 2.2 255-ФЗ).

Средний заработок для расчета пособий

Пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за два календарных года, предшествующих году наступления временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, в том числе за время работы у других страхователей (ст.14 п. 1 255-ФЗ).

В средний заработок, исходя из которого, исчисляются пособия, включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, на которые начислены страховые взносы в ФСС (ст.14 п. 2 255-ФЗ).

Средний дневной заработок для исчисления пособий определяется путем деления суммы начисленного заработка на 730 (ст.14 п. 3 255-ФЗ).

Пособие по временной нетрудоспособности, по беременности и родам и по уходу за ребенком не может быть меньше МРОТ за календарный месяц (ст.14 п.1.1 255-ФЗ).

Максимальный размер пособия по временной нетрудоспособности

В случае если больничный или пособие по беременности и родам сотруднику выплачивается несколькими страхователями средний заработок, исходя из которого, исчисляются указанные пособия, учитывается за каждый календарный год в сумме, не превышающей указанную предельную величину, при исчислении данных пособий каждым из этих страхователей (ст.14 п. 3.1 255-ФЗ).

Алгоритм расчета пособия исходя из среднего заработка:

Алгоритм расчета пособия исходя из МРОТ:

Расчет отпускных**

Отпускные (для одного дня): otp = зарплата( zp 30000 ) рублей / 29,3 = 1023.89

Отпускные (за указанный период): otp = зарплата( zp30000 ) рублей / 29,3 * 28 дней отпуска = 28668.94

НДФЛ с отпускных надо платить сразу после их выдачи. С 2016 года НДФЛ с отпускных можно перечислять до конца месяца.

** В калькуляторе приведен упрощенный расчет. Смотрите: Полный подробный расчет отпускных.

Компенсация за неиспользуемый отпуск

При увольнении положена компенсация за все дни неиспользованного отпуска. При компенсации за неиспользуемый отпуск НДФЛ нужно удерживать. Взносы в пенс. и мед. фонд и ФСС также отчисляются.