калькулятор расчета налога на вклады физических лиц

Расчет дохода и налога на вклад

Расчет дохода и налога на вклад суммой 1 500 000 рублей по ставке 5% годовых:

Расчет сделан для ключевой ставки 4.25%. По этой ставке налоговый вычет будет равен — 42 500 рублям (1 000 000 * 4,25%).

Вы заработаете на процентах по всем вкладам и счетам 75 000 рублей. После вычета вы заплатите налог 13% с 32 500 рублей — 4 225 рублей.

Поделитесь результатом: Скопировать ссылку

Совет: чтобы платить меньше налогов и получать выше доходность откройте ИИС.

Разъяснение, как считается налог на вклад свыше 1 миллиона рублей с 2021 года

С 2021 года будут изменения порядка начисления налога на проценты по вкладам физических лиц.

Будет начисляться налог и на вклады свыше 1 миллиона рублей, и на депозиты ощутимо меньшей суммы.

13 % будут начисляться на совокупный процентный доход, полученный по вкладам (рублевым и валютным) за вычетом необлагаемого лимита.

Лимит рассчитывается так: 1 000 000 * текущая ключевая ставка. Например, если ключевая ставка будет равна 4,25%, то сумма необлагаемого дохода составит 42 500 руб.

При расчете лимита применяется ключевая ставка, установленная на начало года.

Пример расчета налога: У физлица в течение всего 2021 года открыт вклад на сумму 900 000 рублей под 5,6 % годовых. За отчетный период доход составит 50 400 рублей (900 000 * 5,6%). Из этой суммы вычитается необлагаемая налогом сумма в размере 42 500 рублей (для расчета взят последний показатель ключевой ставки 4,25%, но, это – значение переменное). Налог будет начислен на разницу и составит: (50 400 – 42 500) / 100*13% = 1 027 рублей.

Калькулятор налога с процентов по вкладам

Как пользоваться калькулятором

О калькуляторе

Калькулятор налогов с процентов по вкладам призван облегчить задачу понимания механизма действия принятого 31.03.2020 года Закона РФ, в соответствии с которым были внесены изменения в статью 214.2 Налогового кодекса. В результате внесенных изменений был введен в действие новый, 13-процентный налог на доходы физических лиц от вкладов и облигаций.

Что это значит

Юридическая техника разработчиков положений ст. 214.2 НК РФ оставляет желать лучшего, поскольку сама статья практически нечитаема, и ее смысл ускользает даже от дипломированных экономистов и юристов.

Возможно, именно этим объясняется поднявшийся вокруг нововведенной статьи ажиотаж. На самом деле ничего страшного в новом виде налога нет, и никто не собирается взимать налог с каждого банковского вклада на сумму свыше 1 миллиона рублей.

Для того чтобы объяснить положения ст. 214.2 НК РФ, потребуется переложить ее текст на язык, доступный для подавляющего большинства населения.

Итак, под практически нечитаемыми оборотами скрывается следующий смысл.

Начиная с 1.01.2021 года, банки будут передавать налоговым органам сведения о вкладах граждан. Налоговые органы, в свою очередь, будут осуществлять суммарный подсчет всех вкладов каждого конкретного гражданина.

Если совокупная сумма по всем вкладам составит более одного миллиона рублей, то на сумму дохода сверх лимита, получаемую гражданином в виде процентов по вкладам, будет начисляться налог.

О способе определения лимита дохода мы подробно поговорим ниже.

Сравнительный анализ

Для того чтобы стало понятнее, что именно ждет россиян в связи с введением в действие ст. 214.2, сделаем сравнительный анализ между тем, что было, и тем, как будет.

Итак, до 2020 года действуют старые положения Налогового кодекса относительно уплаты налогов с дохода от рублевых вкладов.

В соответствии со старыми положениями закона налог с дохода по вкладам следовало оплатить в случае, если банковская ставка по вкладу превышала ключевую ставку ЦБ по показателю плюс 5 процентных пунктов. Налог подлежал уплате с суммы, превышающей этот лимит.

Например, при ключевой ставке ЦБ в 6% добавление пяти процентных пунктов в сумме дает 11 процентов годовых. Поскольку таких ставок по вкладам физических лиц не существует, налог не платил никто.

То есть определение налоговой базы было привязано к процентной ставке банка, ключевой ставке ЦБ и добавочным процентным пунктам. Поскольку при любом раскладе арифметические действия давали несуществующую ставку, то ст. 214.2 была практически недействующей, вне зависимости от того, миллиардный или миллионный был вклад.

Исходя из необходимости модификации «недееспособной» статьи НК РФ, законодатель разработал новые положения взимания налогов с доходов по вкладам граждан.

Для этого статья 214.2 НК РФ в новой редакции установила ряд изменений, а именно:

Исчисление налоговой базы

Во исполнение положений ст. 214.2 НК РФ банки будут обязаны не позднее 1 февраля года, следующего за отчетным периодом, предоставлять налоговым органам сведения о процентах, начисленных физическим лицам в виде доходов по вкладам в течение всего отчетного периода.

Обязательность предоставления сведения не будет относиться к счетам эскроу и рублевым вкладам, процентная ставка по которым составляет до 1% годовых.

Получив необходимые сведения, налоговый орган должен будет выполнить следующие действия:

Приведем пример расчета.

Итак, у гражданина 2 банковских вклада по 1 миллиону рублей каждый.

Облегчить задачу расчета реальных, а не гипотетических цифр поможет представленный в рамках данной статьи калькулятор.

Доход от валютных вкладов

Алгоритм расчета суммы налога от доходов по валютным будет осуществляться по тем же правилам, что и для рублевых вкладов, с той лишь разницей, что предварительно потребуется пересчитать валюту вклада в российские рубли по официальному курсу, установленному ЦБ РФ на число, когда была произведена выплата дохода.

Налог с доходов от облигаций

В соответствии с действующими на настоящий момент правилами налогообложения доходов от облигаций, налог начисляется по тем же правилам, что и на доходы от вкладов, то есть при условии, что ставка купона превышает ключевую ставку ЦБ РФ + 5 процентных пунктов.

С введением в действие положений ст. 214.2 с купонов, полученных по облигациям, будет начисляться 13-процентный налог вне зависимости от количества облигаций, их эмитента, ставке купона или реально полученного дохода.

Удержание налога будет осуществляться брокером у источника выплат. Рекомендуем предварительно обговорить с брокером тип применяемого вычета для случаев, когда облигации находятся на ИИС с вычетом на доход.

Вступление закона в силу

Обратной силы закон, посредством которого были введены изменения в статью 214.2 НК РФ, не имеет. Это означает, что положения закона не будут распространяться на правоотношения, возникшие до его принятия.

Таким образом, новый налог вступает в силу с 1.01.2021 года. То есть 1 января 2021 года начнется налоговый период, а налог за этот период начнут начислять с 2022 года.

Калькулятор доходности вкладов

Онлайн калькулятор вкладов поможет вам быстро рассчитать проценты по любому вкладу, в том числе с капитализацией, с пополнениями и с учетом налогов, а также покажет график начисления процентов. Если вы планируете открыть вклад, то калькулятор поможет вам заранее рассчитать потенциальную доходность.

Капитализация процентов

С помощью депозитного калькулятора вы можете сравнить результаты расчёта двух одинаковых вкладов (с капитализацией и без) и увидеть разницу.

Эффективная процентная ставка по вкладу

Эта характеристика актуальна только для вкладов с капитализацией процентов. В связи с тем, что проценты не выплачиваются а идут на увеличение суммы вклада, очевидно, что если ежемесячно возрастает сумма вклада, то и вновь начисленные на эту сумму проценты также будут выше, как и конечный доход.

Если рассчитать, сколько процентов было начислено к начальной сумме к концу срока вклада, эта величина и будет являться эффективной процентной ставкой.

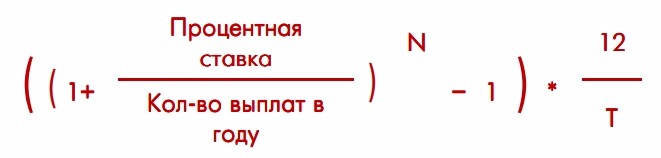

Формула расчета эффективной ставки:

Эта формула не универсальна. Она подходит только для вкладов с капитализацией 1 раз в месяц, период которых содержит целое количество месяцев. Для других вкладов (например вклад на 100 дней) эта формула работать не будет.

Однако есть и универсальная формула для рассчета эффективной ставки. Минус этой формулы в том, что получить результат можно только после рассчета процентов по вкладу.

Эта формула подходит для всех вкладов, с любыми сроками и любой периодичностью капитализации. Она просто считает отношение полученного дохода к начальной сумме вклада, приводя эту величину к годовым процентам. Лишь небольшая погрешность может присутствовать здесь, если период вклада или его часть выпала на високосный год.

Именно этот метод используется для рассчета эффективной ставки в представленном здесь депозитном калькуляторе.

Налог на доход по вкладам

Как было до 2021 года

Налог начислялся в случаях, если ставка по вкладу превышала ключевую на 5 и более процентов. Размер налога был 35% и 30% для резидентов и нерезидентов соответственно. Начислялся он не на весь доход во вкладу, а только на разницу между доходом, вычисленным по пороговой ставке (ключевая ставка + 5%) и реально полученным доходом.

Как стало с 2021 года

В качестве примера возьмем 2021 год.

Наш депозитный калькулятор рассчитывает вклады с учетом налогов.

Налог на вклады(доход по вкладам) физических лиц.

Налог на вклады: как было и как станет

Владельцев вкладов с 2021 года ждет налог на доходы от полученных процентов. Но платить его будут не все.

Налог на вклады – это не новое изобретение налогового законодательства. Он существовал и раньше. Статья 214.2 НК РФ говорит о том, что под налогообложение попадают доходы в части превышения процентов над величиной “Ключевая ставка + 5 %”. По вкладам в валюте облагаются доходы в части превышения процентов над 9 %.

Для налоговых резидентов ставка составляет 35 %, для нерезидентов – 30 %. Размер вклада и их количество не имеют значения. Можно хранить в банке 5 млн руб. под 5 % годовых и не платить никакого налога или иметь 10 депозитов в разных банках под 4 – 5 % и тоже не перечислять НДФЛ государству.

См. также: Калькулятор подоходного налога по вкладу

Пример расчета налога на доходы по действующему законодательству. Депозит в 500 000 руб. открыт в конце 2019 г. на 1 год под 12 % годовых. На тот момент ключевая ставка была равна 6 %. Расчет налога:

Статья НК РФ в 2020 г. не имеет практического применения, потому что предложений по депозитам под ставку выше 11 % годовых у банков нет. Законодательные изменения с 2021 г. исправят эту ситуацию. Руководствоваться следует федеральным законом № 102-ФЗ, статья 2.

Заплатит или нет НДФЛ вкладчик со своих вкладов будет зависеть от превышения полученного суммарного дохода в виде процентов над необлагаемым процентным доходом. Ставка для резидентов и нерезидентов – 13 %.

Пример расчета налога на доходы с 1 января 2021 г. Депозит в 900 000 руб. открыт в 2021 г. на 1 год под 6,5 % годовых. Допустим, что ключевая ставка уменьшится до 5,5 %. Расчет налога:

Размер ключевой ставки определяется на 1 января отчетного года. Так как изменения вступают в силу с 2021 года, то при налогообложении процентных доходов в этот год в расчетах будет участвовать ставка, которую примет Центробанк в начале 2021 года.

Допустим, что ставка не изменится в 2021 г. и составит 6 %, тогда необлагаемый доход – 60 000 руб. Все, что выше этой суммы будет облагаться НДФЛ. Если предположить, что Центробанк, например, увеличит ключевую ставку до 7 %, то необлагаемый доход станет равен 70 000 руб.

Под налогообложение попадают:

По валютным счетам проценты, которые вкладчик получит в течение года, будут пересчитываться по курсу ЦБ РФ на дату выплаты дохода. По-прежнему не имеет значения, сколько депозитов открыто на имя вкладчика и какая на них хранится сумма. Будут суммироваться именно полученные проценты по всем имеющимся счетам и вкладам.

Примеры расчета налога на доходы с 2021 года

Пример 1.

Вклад открыт на 2 млн руб. в середине 2020 года на 1 год под 5 % годовых с выплатой процентов в конце срока. Закон вступает в действие с января 2021 года. Так как проценты выплачиваются через год после открытия, то полученный доход попадает под новые требования закона. Допустим, что ключевая ставка на 1.01.2021 осталась на уровне 6 %:

Пример 2.

Вклад открыт на 1 млн руб. в середине 2021 сроком на 1 год под 5 % годовых с выплатой процентов в конце срока. Ключевая ставка – 6 %.

Пример 3.

Вклад открыт на 2 млн руб. в августе 2020 года сроком на 1 год под 5 % годовых с ежемесячной выплатой процентов. Закон вступает в действие с января 2021 года. Так как проценты выплачиваются каждый месяц, то часть дохода попадает на 2021 г. Ключевая ставка – 6 %.

Пример 4.

У вкладчика 3 вклада в разных банках. Каждый открыт на 1 год без капитализации, с выплатой процентов в конце срока. Ключевая ставка – 6 %.

| Параметры вклада | Вклад 1 | Вклад 2 | Вклад 3 |

|---|---|---|---|

| Сумма вклада, руб. | 500 000 | 400 000 | 1 000 000 |

| Процентная ставка, % | 4,5 | 5 | 4,5 |

| Процентный доход за год, руб. | 22 500 | 20 000 | 45 000 |

Как изменится эффективная ставка?

После введения налога на процентный доход эффективная ставка по вкладу изменится. Рассмотрим на конкретном примере.

Депозит в 1 500 000 руб. открыт на 1 год под 5 % годовых, без капитализации, проценты выплачиваются в конце срока. На начало расчетного периода ключевая ставка – 6 %.

| Показатели | Расчет |

|---|---|

| Необлагаемый минимум | 1 000 000 * 6 % = 60 000 руб. |

| Налоговая база | 1 500 000 * 5 % – 60 000 = 15 000 руб. |

| НДФЛ | 15 000 * 13 % = 1 950 руб. |

| Доход до налога | 1 500 000 * 0,05 = 75 000 руб. |

| Доход после налога | 75 000 — 1 950 = 73 050 руб. |

| Эффективная процентная ставка | 73 050 / 1 500 000 * 100 % = 4,87 % |

Эффективная процентная ставка уменьшилась на 0,13 процентных пункта. Это произошло за счет снижения дохода вкладчика после выплаты налога. Разница будет тем существеннее, чем выше сумма вклада и ниже ключевая ставка. Например, в рассмотренном примере, если на счете лежит уже 5 млн руб., а ключевая ставка установлена в размере 5 %, то доходность снизится до 4,48 %. Для вкладчика есть серьезный риск обесценивания денег в условиях инфляции.

Механизм и сроки оплаты

Новые изменения вступают в силу с 1.01.2021. Процентный доход, который вкладчик получит в 2020 г., не облагается налогом.

Механизм расчета и уплаты налога:

Механизм отработан на имущественных налогах, когда граждане получают уведомления через личный кабинет на сайте nalog.ru или по почте. В условиях массовой цифровизации, не думаем, что возникнут какие-то проблемы с начислением и уплатой НДФЛ по новым правилам.

Опыт зарубежных стран

Налог на процентные доходы по вкладам в банках – это не изобретение российского налогового законодательства. Во многих развитых странах практика существует не один год:

Ответы на популярные вопросы

Заключение

Любая законодательная инициатива в сфере налогообложения направлена на пополнение бюджета. В условиях предстоящего экономического спада и непонятных перспектив выхода из него повышение налогового бремени представляется наиболее легким путем. Куда он заведет, покажет время. Возможно, что для некоторых вкладчиков это станет отличным стартом в мире инвестиций.

Калькулятор налога на доход по вкладам

Что это за калькулятор?

Это специальный калькулятор налога по вкладам позволит рассчитать предполагаемый налог на доход по вкладу по ставке 13%(НДФЛ). Согласно новому закону, если доход по вашим вкладам за год превышает величину 1млн. * ключевую ставку на начало года, то за этот год вы должны заплатить налог по ставке 13 процентов на сумму превышения.

Налог на вклад действует на обычные депозиты, накопительные счета и доходные карты.

Вклады со ставкой менее 1% не облагаются налогом. Налог действует на вклады резидентов и нерезидентов.

Почему это важно?

Важно знать предполагаемый налог на ваши вклады, чтобы быть готовым к тому, чтоб его заплатить. При получении дохода по вкладу нужно оставить часть дохода на уплату налога в следующем году, иначе денег на уплату может не хватить. Важно прогнозировать свои расходы, чтобы всегда знать свое финансовое состояние

Как произвести расчет?

Для расчета нужно задать условия по всем вашим вкладам во всех банках. Задавать условия: сумму, ставку, срок и т.д. нужно по каждому вкладу в новой строке. Если строк не хватает, нужно нажать добавить строку.

Если у вас более сложные условия вклада, включающие пополнения и снятия, рекомендуем добавить вклад по специальному id, который нужно скопировать из адресной строки после сохранения своего расчета по вкладу в калькуляторе вкладов на нашем сайте.

Там вы можете задать сколь угодно сложный расчет с пополнениями и снятиями.

А как быть с накопительными счетами и доходными картами?

Доход с Накопительных счетов и доходных карт также облагаются налогом аналогично вкладам. По этим инструментам доход вы получаете каждый месяц. Его можно снимать или оставлять на карте(использовать капитализацию).

Если вы оставляете доход на карте, вам нужно создать специальный вклад с помощью вышеописанного калькулятора вкладов. Каждый раз при выплате процентов нужно изменять это вклад и добавлять пополнения.

Тогда налог посчитается верно. Накопительный счет нужно рассматривать как вклад без капитализации

Гарантируете ли вы точность расчетов?

Естественно точность расчетов никто на 100% гарантировать не может. Мы стараемся, чтоб наш расчет был точным до 1 копейки. Если вы не согласны с расчетом, то пишите нам на support@mobile-testing.ru

Мы постараемся вам помочь и понять проблему.