калькуляция с ндс образец

Как считать НДС: правильно вычисляем 20% от суммы (пример, алгоритм)

Как определить сумму НДС (вычисление)

При реализации товаров, работ, услуг, передаче имущественных прав НДС предъявляется покупателю дополнительно к цене реализации (п. 1 ст. 168 НК РФ).

На практике при расчете НДС возможны 2 вопроса:

Поясним, как правильно посчитать НДС в каждом из случаев.

Как посчитать НДС от суммы

Как вычислить НДС от суммы? Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле:

Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Примеры расчета НДС для продавца привели эксперты КонсультантПлюс. Получите бесплатно пробный доступ к системе и переходите к расчетам.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

НДС = С / 120 × 20 — если нужно посчитать НДС 20% (с 01.01.2019),

НДС = С / 118 × 18 — если нужно посчитать НДС 18% (до 01.01.2019),

НДС = С / 110 × 10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

ВНИМАНИЕ! Данный расчет не означает применение расчетных ставок 20/120 (18/118) или 10/110 — это просто способ выделить налог из итоговой суммы.

Подробно о расчетных ставках читайте в этой статье.

Как посчитать сумму с НДС

Посчитать сумму с НДС можно, не вычисляя предварительно сам налог. Для этого используйте формулы:

С = НБ × 1,20 — если считать НДС по ставке 20% (с 01.01.2019),

С = НБ × 1,18 — если считать НДС по ставке 18% (до 01.01.2019),

С = НБ × 1,10 — по ставке 10%,

где НБ — налоговая база, то есть сумма без налога.

Предлагаем вам проверить себя и воспользоваться нашим калькулятором по расчету НДС.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс. шт. по цене 55 руб. за штуку. Ставка НДС — 20% (п. 3 ст. 164 НК РФ), налог в цену не включен. Как посчитать НДС 20% и итоговую стоимость партии с учетом налога?

55 руб. × 100 000 шт. = 5 500 000 руб.

5 500 000 × 20/100 = 1 100 000 руб.

5 500 000 + 1 100 000 = 6 600 000 руб.

5 500 000 × 1,20 = 6 600 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

240 руб. × 10 000 шт. = 2 400 000 руб.

2 400 000 / 120 × 20 = 400 000 руб.

2 400 000 – 400 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 20/100 = 400 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

О том, как отразить в декларации по НДС и в бухучете рассчитанную сумму НДС, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

Как видим, посчитать НДС сверху или НДС в том числе не сложно. Главное помнить формулы расчета и использовать верную ставку налога.

Распространенные вопросы

Как рассчитать НДС к уплате?

НДС к уплате рассчитывается по формуле:

В сумму НДС, принимаемого к вычету, входит:

Подробнее о порядке учета и вычета НДС при строительстве основных средств читайте здесь.

Что такое восстановленный НДС?

Случаи восстановления НДС регламентированы п.3 ст. 170 НК РФ:

О порядке восстановления НДС читайте в этой статье.

Как определить безопасную сумму вычета по НДС?

Чтобы не вызвать вопросов у камеральщиков, рекомендуем рассчитывать безопасную долю вычетов при составлении декларации. Для этого нужно сумму входного НДС разделить на величину начисленного НДС и умножить на 100%.

Если доля вычетов превысит 89%, фирмой могут заинтересоваться фискалы и нагрянуть с выездной проверкой.

Подробнее о безопасной доле вычета по НДС, наши эксперты рассказывали здесь.

Как рассчитать НДС. Пример расчета

Подпишитесь на наш канал на YouTube!

Что такое НДС.

Например:

Покупаем.

Покупаем товар у поставщика по стоимости №1 – 50 000 руб.

Сверху он накинул НДС №1 (20%) – 50 000* 20% = 10 000 руб.

Итого мы купили товар по стоимости с НДС №1 – 50 000+ 10 000=60 000 руб.

Продаем.

Продаем товар по стоимости №2 – 55 000 руб.

Накидываем НДС №2 (20%) – 55 000*20% = 11 000 руб.

Продаем товар по стоимости с НДС №2 – 55 000+11 000=66 000

СТОИМОСТЬ №2 – СТОИМОСТЬ №1 = ДОБАВЛЕННАЯ СТОИМОСТЬ

То есть, по сути, разница между стоимостью №2 и стоимостью №1 и есть добавленная стоимость. А НДС рассчитывается арифметически именно с этой разницы.

НДС=(55 000 – 50 000)*20%=1 000 руб.

Очень важно!

Для правильного расчета НДС 2020 необходимо четко разбираться в проводках по расчету с поставщиками и покупателями (счета 60,62), по авансам выданным и полученным (76.АВ, 76.ВА), по учету НДС (счета учета 19, 68.02).

Необходимо уметь анализировать ОСВ и находить по ней ошибки. Ведь от этого напрямую зависит правильность расчета НДС, корректное заполнение декларации по НДС, и, как следствие, уплата налога в бюджет…

Я вам советую отработать практические навыки по составлению проводок по расчету НДС и заполнению налоговой декларации с учетом всех последних изменений на нашем новом практическом курсе “ Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров ”.

А пока получите шпаргалку «Типовые бухгалтерские проводки хозяйственных операций по учету НДС»

Кто уплачивает.

Момент возникновения обязанности по уплате НДС.

Пример 1: Момент – отгрузка.

Именно в этот день у нас и возникает обязательство перед бюджетом по уплате налога.

18 апреля

Пример 2: Момент – оплата (аванс).

18 апреля

Хотите больше практических примеров по НДС? Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров как раз то, что Вам нужно!

Налоговые ставки.

Налоговый кодекс предусматривает еще одно понятие, такое как расчетная ставка. Ее следует применять при поступлении авансов или предоплаты за товар. Рассчитывается она так: 20% : 120% или 10 %: 110% в зависимости от категории вышеупомянутых товаров.

Например:

Получен аванс от покупателя за товар, облагаемый по ставке 20% в сумме 120 000 руб.

Рассчитываем НДС по расчетной ставке 20% :120%.

120 000*20:120=20 000 руб.

Как правильно рассчитать НДС.

Для того, чтобы правильно рассчитать НДС к уплате изначально следует определить налоговую базу. Налоговая база – это сумма всех доходов, полученных организацией за расчетный период. Данная сумма равняется:

Стоимость реализованных товаров

(работ, услуг)

Расчет налоговой базы определен в ст.153 НК РФ.

Следующим этапом будет непосредственное начисление НДС. Формула расчета НДС от суммы выглядит так:

НДС = Налоговая база х Налоговая ставка (%)

Следует помнить, что если деятельность компании предусматривает реализацию товаров, облагаемых по разным ставкам НДС, то налоговая база рассчитывается по каждой категории товара отдельно.

Налоговые вычеты.

В начале статьи мы разбирали понятие «добавочная стоимость». Так вот, для того, чтобы налогоплательщик верно рассчитал именно свою «добавочную стоимость», и соответственно НДС, подлежащий уплате в бюджет, действует понятие –

налоговый вычет (ст.171 НК РФ).

Вычет – это НДС, который вы уплатили либо поставщику товаров, услуг или работ в процессе вашей хозяйственной деятельности, либо на таможне при импорте товаров, а так же НДС, с сумм за поступивший товар или оказанные работы.

Так какой же налог мы должны отдать в бюджет?

Вернемся к нашему примеру, разобранному в самом начале статьи.

НДС к уплате = НДС №2 –НДС №1

Получить пробный доступ к курсу

Как подтвердить начисление и вычеты по НДС.

Счет-фактура

Хотите быть уверенным, что декларация составлена без ошибок и Вам не грозит камералка? Жмите сюда>>>

Книга продаж

Продавец должен учитывать счета-фактуры, которые сам выписал покупателю в журнале учета выставленных счетов-фактур. Хотя на сегодняшний день это право, а не обязанность. Но все же я рекомендую придерживаться старых правил, чтобы удобно было вести учет, тем более, что эта форма сохранилась во многих бухгалтерских программах. Далее ее необходимо зарегистрировать в книге продаж. Вот это уже важный налоговый документ! На основании этого документы вы будете заполнять декларацию по НДС. А так же ее по необходимости могут затребовать налоговые органы.

Книга покупок

В свою очередь, чтобы иметь право на вычет по НДС, вам необходим счет-фактура, полученный от поставщика. Подтвердить уплату НДС при импорте следует документом, в котором зафиксирована уплата налога на таможне. «Входящие» счета-фактуры регистрируются в журнале учета полученных счетов-фактур и в книге покупок.

Вычитание суммы «входящего» налога покупок, отраженного в книге покупок из суммы «исходящего» налога, учтенного в книге продаж и есть НДС, который нужно в сроки уплатить в бюджет.

Бухгалтерский учет НДС.

Оборот по Дебету 68.02

Дт 68.02 Кт 19 Принят НДС к вычету

Дт 68.02 Кт 51 Перечислен НДС в бюджет

Дт 68.02 Кт 76АВ Зачтен НДС с аванса полученного

Дт 68.02 Кт 76ВА Принят к вычету НДС с аванса, выданного поставщику

Обороты по Кредиту 68.02

Дт 90.3 Кт 68.02 Начислен НДС с отгрузки

Дт 76.АВ Кт 68.02 Начислен НДС с аванса полученного

Дт 76.ВА Кт 68.02 Восстановлен НДС с аванса, выданного поставщикам

Остались вопросы по расчету и учету НДС? Требуется больше? Пройдите курс для начинающих бухгалтеров

«Бухучет и налогообложение для начинающих + 1С 8.3. Практикум»

Калькуляция стоимости услуг: образец, способы и порядок расчета

Калькуляцию себестоимости составляют по разным методикам в зависимости от сферы деятельности. Предприятие не может оказывать услуги меньше себестоимости и для снижения расходов предпринимает разные способы. Как сделать калькуляцию стоимости, разберемся в статье.

Что понимается под себестоимостью услуг

Себестоимость — это денежное выражение расходов предприятия при оказании услуг. Этот параметр показывает, сколько средств затратит производитель при выполнении заказов. Увеличение прибыли и рентабельности напрямую зависит от снижения себестоимости. Для этого:

Соревнуясь с конкурентами на рынке, нужно сделать правильный расчет себестоимости услуг. Цены формируют, учитывая важные факторы:

К себестоимости могут принадлежать расходы основного и вспомогательного производства. Издержки, которые входят в расчет себестоимости услуг, группируют по видам статей калькуляции и элементов. Итоговая сумма расходов влияет на образование цен (изготовление товаров или предоставление услуг). Вот так будет выглядеть себестоимость услуги, на примере отделки стен помещения.

| Статьи калькуляции | Цена в руб. |

| Затраты на материалы (шпаклевку, грунтовку) | 10000 |

| Зарплата отделочника | 5000 |

| Обязательные взносы для наемного персонала | 200 |

| Оплата электричества | 100 |

| Расходы воды | 200 |

| Дополнительные производственные издержки | 1000 |

| Себестоимость | 16500 |

Дополнительные или ненормированные затраты не зависят от объемов производства. Это транспортные, банковские расходы, оплата аренды. Например, сумма затрат на установку ворот будет зависеть от технологических процессов: замеры, сборка конструктивных элементов, установка на забетонированную площадку и сварка деталей и столбов. Необходима смета с разделением действий, итог которых укажет на точную стоимость установки ограждения.

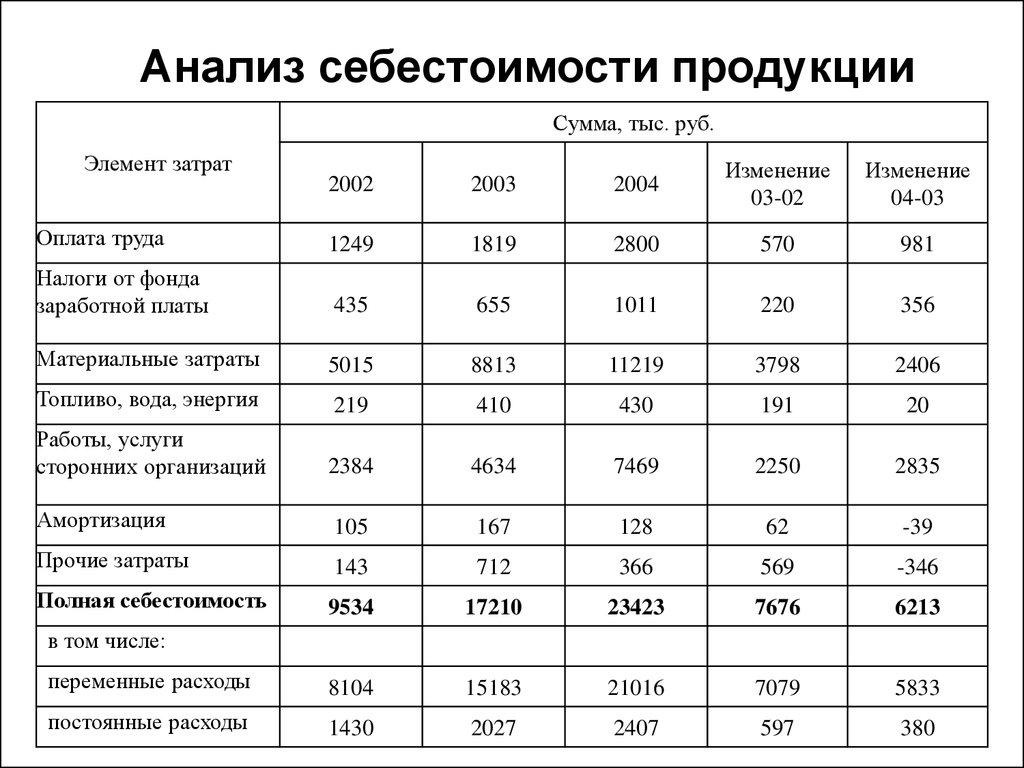

Для чего нужен анализ себестоимости

Учет каждой статьи расходов нужно вести, чтобы выяснить, насколько рентабельно предприятие, выгодно ли заниматься конкретной деятельностью и определить, что нужно для получения прибыли. Для этого нужно анализировать себестоимость продукции, расходы на рабочие мероприятия, контролировать действия персонала.

Задачи анализа себестоимости:

Анализ себестоимости позволяет оценить правильность калькуляции стоимости услуг и определиться с оптимальными ценами.

Формула расчета НДС по ставке 20% от суммы

Три схемы расчета: как считать НДС по ставке 20% от стоимости отгрузки

С повышением НДС с 18 до 20 процентов для бухгалтеров практически ничего не изменилось: в прежних расчетных формулах при каждом вычислении налога нужно применять новый размер ставки. Иначе стоимость отгруженных товаров или оказанных услуг окажется неправомерно заниженной. При этом все расчетные алгоритмы остались прежними.

Фактически это три разновидности одной формулы расчета НДС по ставке 20 процентов. Основной расчетный принцип: стоимость товара без НДС умножается на ставку налога. Ставка может быть выражена в процентах (20%), в долях (0,2) или включать расчетную схему перевода процентов в долю (20% / 100%, 20 / 100). Итог вычислений по всем трем формулам будет одинаковым.

В договоре между ООО «Металлист» и ПАО «Торговец» указана стоимость поставки металлических заготовок: 289 408 руб. (без налога). Данный вид продукции облагается налогом по ставке 20%. Бухгалтер ООО «Металлист» в день отгрузки партии оформила накладную и счет-фактуру, рассчитав налог и итоговую сумму с учетом налога:

НДС = 289 408 × 0,2 = 57 881,60 руб.

Стоимость партии заготовок с учетом налога (НДС = 20%):

289 408 + 57 881,60 = 347 289,60 руб.

Для проверки суммы налога были использованы две другие разновидности формулы:

НДС = 289 408 × 20% = 57 881,60 руб.

НДС = 289 408 × 20 / 100 = 57 881,60 руб.

Но в бюджет, как правило, нужно перечислить сумму значительно меньше расчетной. Как узнать сумму налога к уплате и отразить все начисления, в учете узнайте в готовом решении КонсультантПлюс. Если у вас нет доступа к справочно-правовой системе, получите временный демо-доступ. Это бесплатно.

В некоторых случаях бухгалтеру необходимо произвести расчет НДС по ставке 20 процентов с использованием другого алгоритма (см. далее).

Как рассчитать включенный в стоимость налог: расчет исходя из ставки 20 процентов

Другая формула расчета применяется в том случае, если необходимо выделить налог из суммы, уже включающей НДС. Такая необходимость может возникнуть при получении предоплаты (аванса) или при указании в договоре стоимости товара, включающей налог. Тогда в отгрузочных документах и в счете-фактуре (счете-фактуре на аванс) указывается сумма налога, вычисленная по расчетной ставке.

Как в таком случае рассчитать НДС по ставке 20 процентов, показано на рисунке:

Эти два способа вычислений также являются модификациями одной и той же формулы. Результаты расчетов, если они сделаны без ошибок, в обоих случаях должны совпадать.

Покажем на примере, как рассчитать НДС по ставке 20% от суммы, включающей налог.

В договоре между ООО «Туманный берег» и ООО «Рыболов» указано, что поставка продукции производится на условиях 30%-ной предоплаты. Продукция ООО «Туманный берег» облагается по ставке 20%. ООО «Рыболов» перечислило в адрес поставщика предоплату 325 100 руб. При оформлении счета-фактуры на аванс бухгалтер ООО «Туманный берег» рассчитал НДС:

Для проверки вычисления сделаны вторым способом:

Результаты расчетов совпали. Эту сумму указали в счете-фактуре.

Рассчитать НДС можно с помощью excel. Для этого в нужную ячейку вбиваем формулу. Формула НДС для ecxel выглядит следующим образом:

2. Если нужно выделить НДС из суммы, меняем формулу следующим образом:

При заполнении счета-фактуры на аванс бухгалтеры часто допускают ошибки, которые впоследствии ведут к налоговому разрыву и доначислению НДС при проверке. О том, как правильно заполнить счет-фактуру на аванс пошагово рассказано в Готовом решении КонсультантПлюс. Оформите подписку в 2 шага и получите пробный доступ к справочно-правовой системе бесплатно.

Проверяем вычисления: удобный расчетный сервис

Чтобы проверить точность расчета, можно рассчитать сумму НДС не только по разным алгоритмам. Дополнительно проконтролировать итоги расчетов помогут специальные онлайн-калькуляторы. В сети Интернет их множество.

Убедиться в правильности расчетов можно на нашем сайте с помощью специального сервиса «Калькулятор НДС».

Калькулятор, размещенный на нашем сайте, многофункционален: с его помощью можно не только рассчитать сумму налога, зная исходную стоимость товара (работы, услуги), но и узнать итоговую стоимость, зная только НДС. Кроме того, можно без промежуточных вычислений получить результат в виде стоимости отгрузки, введя стоимость товара без налога и выбрав соответствующую ставку НДС.

Справиться с расчетами по ЕНВД, УСН, страховым взносам, НДФЛ, а также определить размер пеней вам помогут онлайн-калькуляторы, размещенные в нашей специальной рубрике «Калькуляторы».

Итоги

Сумму НДС определяют перемножением стоимости товара (работы, услуги) на ставку налога, выраженную в процентах или в долях. Если в стоимости товара уже заложен налог и необходимо рассчитать его сумму, применяется расчетная ставка. Исчисленную вручную сумму налога можно проверить с помощью онлайн-калькулятора.

Калькулятор НДС

Что такое НДС

НДС — это косвенный налог, он устанавливается в виде надбавки к стоимости товаров или услуг. Собственник продает товары или услуги с учетом надбавки и затем перечисляет ее государству. Таким образом он является налоговым агентом: передает в бюджет налог, который уплачивают покупатели.

В нашей стране размер НДС — 10% или 18%, ставка зависит от деятельности компании. Сумма налога к уплате равна процентной доле (по соответствующей ставке) от налоговой базы минус налоговые вычеты. Если вы работаете с двумя ставками, то налог вычисляется по каждой из них отдельно, затем показатели суммируются.

Как выделить НДС из суммы

Рассчитайте НДС 10% или 18% бесплатно с помощью нашего онлайн-калькулятора. Чтобы выделить НДС из уплаченной суммы, применяется формула:

Сумма * ставку НДС / (ставка НДС + 100)

Пример 1. Выделим НДС из суммы 56 000 рублей при ставке НДС 10%.

56 000 * 10 / (10 + 100) = 5 090.91 рублей.

Пример 2. Выделим НДС из суммы 246 500 рублей при ставке НДС 18%.

246 500 * 18 / (18 + 100) = 37 601.69 рублей.

Как начислить НДС

Начислить НДС вы также можете на нашем бесплатном калькуляторе или с помощью простой формулы:

Сумма * (ставка НДС + 100) / 100%

Пример. ООО “Крокодил и Ко” изготовляет чемоданы. Цена за штуку без учета НДС — 2000 рублей. Есть заказ на партию 20 штук. Начислим НДС по ставке 18%.

Стоимость всей партии: 20 * 2000 = 40 000 рублей.

Начисляем НДС: 40 000 * (18 + 100) = 47 200 рублей — сумма с НДС.

Вычисляем НДС: 47 200 — 40 000 = 7 200 рублей.

Как пользоваться онлайн-калькулятором

Наш калькулятор позволяет быстро и бесплатно рассчитать НДС, сумму с НДС и без него. Чтобы выделить или начислить НДС, проставьте в левой части калькулятора флажок в нужной графе. Также укажите ставку НДС. Укажите сумму. Калькулятор автоматически покажет в правой части сумму без НДС, сумму самого налога и сумму с НДС.

Калькулятор — это часть онлайн-сервиса Контур.Бухгалтерия. Здесь вы можете легко вести учет, начислять зарплату, автоматически формировать отчетность и отправлять ее через интернет.