калькуляция стоимости товара образец для таможни

Как рассчитывается таможенная стоимость

Расчет таможенной стоимости – это важный этап расчета общего размера таможенных платежей. Исходя из этих данных можно сделать вывод о целесообразности импорта или экспорта. Именно поэтому определить таможенную стоимость лучше всего еще на этапе планирования закупки. Сделать все правильно и не допустить ошибок в расчетах может помочь таможенный брокер.

ТАЙСУ-ТБ имеет большой опыт на рынке ВЭД, а наши специалисты в курсе всех возможных нюансов при определении таможенной стоимости при импорте, либо экспорте.

Что такое таможенная стоимость

Общие положения о таможенной стоимости приведены в соответствующей статье №64 Таможенного кодекса.

Таможенная стоимость – это цена товара, которая указывается в инвойсе. Т.е. фактическая стоимость продукции по контракту, которую планируется продавать на экспорт. Таможенная стоимость определяется декларантом или его представителем и контролируется соответствующим органом.

ТС высчитывается в том случае, если товар пересекает границу с РФ впервые, за тем исключением если это транзит.

Таможенная стоимость определяется с целью:

Формула и пример расчета

Таможенная стоимость определяется по следующей формуле:

ТСТ = стоимость покупки + дополнительные расходы (транспортировка, страхование, лицензирование, услуги таможенного брокера и т.д.)

По ней ведутся расчеты за исключением следующих случаев:

Методы расчета таможенной стоимости

Существует несколько методов определения таможенной стоимости, порядок которых устанавливается правительством РФ. Они сформированы на основе принятых в международной практике норм.

По цене сделки

Метод по стоимости сделки с ввозимыми товарами – это основной и самый простой способ определения ТС. Вывод о ее размере делается исходя из стоимости сделки, которая уплачена или только подлежит уплате, при пересечении границы Таможенного союза. Цифры, указанные в контракте формируются исходя из затрат, которые понес продавец (страховка, лицензирование, доставка и др.)

По цене сделки с идентичными товарами

Метод по стоимости сделки с идентичными товарами используется, если не удается применить первый. Главное условие здесь – это, чтобы оцениваемые товары были одинаковыми во всех отношениях. У них должны быть одно и то же назначение и характеристики, качество, страна происхождения и производитель. Этот метод используется в качестве базы в случаях:

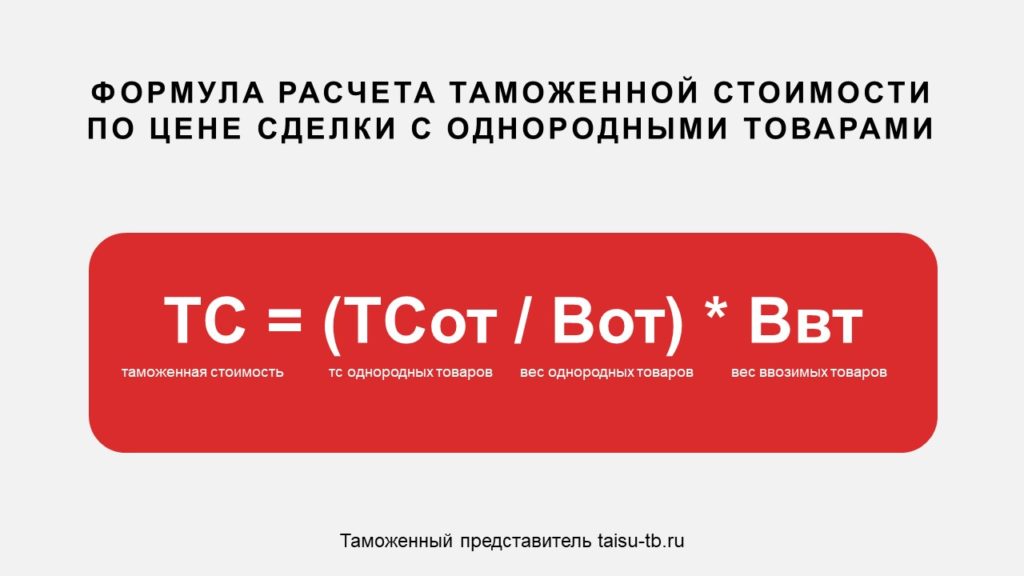

По цене сделки с однородными товарами

Метод по стоимости сделки с однородными товарами по своему смыслу и функциям схож с предыдущим, однако в данном случае товары не должны быть полностью идентичными. Термин «однородные товары» допускает некоторые несущественные отличия от оцениваемых.

Этот метод применяется на тех же условиях, что по стоимости сделки с идентичными товарами.

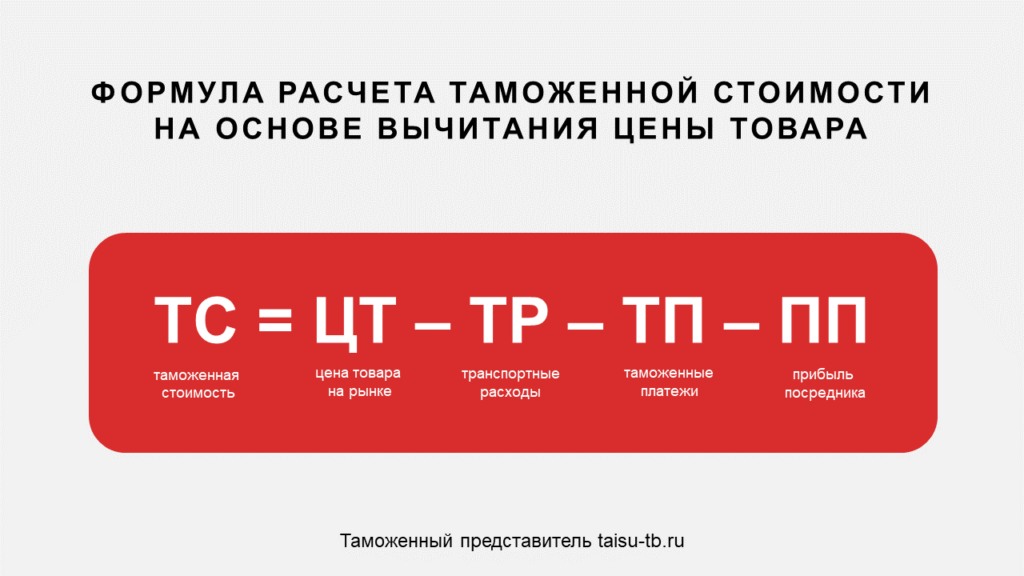

Метод вычитания

Метод на основе вычитания стоимости используется в том случае, если оцениваемые товары продаются на таможенной территории России в неизменном виде. При этом основой для вычисления таможенной стоимости берется единица товара из наибольшей партии, которая была продана на территории РФ не позже 90 дней. Таким образом из цены вычитаются затраты, характерные для внутреннего рынка.

Метод сложения

Метод оценки на основе сложения стоимости заключается в том, что при расчете таможенной стоимости учитываются все расходы, включаемые в цену товара. Она складывается из следующих факторов:

Резервный метод

Резервный метод используется, если вычислять таможенную стоимость невозможно не одним из методов, перечисленных выше. Основой для данного метода являются расчеты и экспертные оценки, которые, в свою очередь, должны базироваться на реальных и обоснованных ценовых данных.

Порядок, в котором расположены эти методики не является случайным. Согласно общей практике, расчет необходимо проводить руководствуясь первым методом, переходя к следующему и далее, только в том случае, если это не удалось сделать с помощью предыдущего.

Для данного метода нет примерной формулы расчета таможенной стоимости.

Как проводится контроль таможенной стоимости

Согласно статье 66 Таможенного кодекса ЕАЭС контроль таможенной стоимости товаров возлагается на таможенный орган в рамках проведения контроля выпуска товаров.

Контроль таможенной стоимости может проводится, как до процедуры таможенного оформления и выпуска товаров, так и после. По результатам проверки выносится одно из трех возможных решений:

Корректировка таможенной стоимости (КТС)

Таможенный инспектор или декларант может скорректировать таможенную стоимость, если появилась информация или обстоятельства, которые могут существенно повлиять на таможенную стоимость товара. Существует несколько причин корректировки таможенной стоимости:

Также существует два вида корректировок, принципиальное отличие которых заключается именно в моменте их внесения:

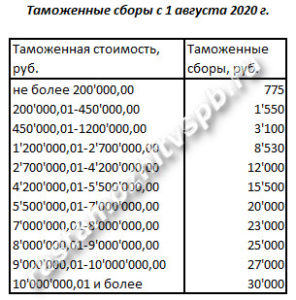

Таможенный сбор

От таможенной стоимости зависит размер фиксированного сбора, который взымается на таможне.

| Ставки таможенных сборов с 1 августа 2020 года (в рублях) | Ставки таможенных сборов до 1 августа 2020 года (в рублях) |

| 775 (если таможенная стоимость товаров не превышает 200 тыс. руб. включительно) | 500 (если таможенная стоимость товаров не превышает 200 тыс. руб. включительно) |

| 1550 (если таможенная стоимость товаров 200 тыс. руб. и более, но не превышает 450 тыс. руб. включительно) | 1000 (если таможенная стоимость товаров 200 тыс. руб. и более, но не превышает 450 тыс. руб. включительно) |

| 3100 (если таможенная стоимость товаров 450 тыс. руб. и более, но не превышает 1200 тыс. руб. включительно) | 2000 (если таможенная стоимость товаров 450 тыс. руб. и более, но не превышает 1200 тыс. руб. включительно) |

| 8530 (если таможенная стоимость товаров 1200 тыс. и более, но не превышает 2700 тыс. руб. включительно) | 5500 (если таможенная стоимость товаров 1200 тыс. руб. и более, но не превышает 2500 тыс. руб. включительно) |

| 12000 (если таможенная стоимость товаров 2700 тыс. руб. и более, но не превышает 4200 тыс. руб. включительно) | 7500 (если таможенная стоимость товаров 2500 тыс. руб. и более, но не превышает 5000 тыс. руб. включительно) |

| 15500 (если таможенная стоимость товаров 4200 тыс. руб. и более, но не превышает 5500 тыс. руб. включительно) | 7500 (если таможенная стоимость товаров 2500 тыс. руб. и более, но не превышает 5000 тыс. руб. включительно) |

| 20000 (если таможенная стоимость товаров 5500 тыс. руб. и более, но не превышает 7000 тыс. руб. включительно) | 20000 (если таможенная стоимость товаров 5000 тыс. руб. и более, но не превышает 10000 тыс. руб. включительно) |

| 23000 (если таможенная стоимость товаров 7000 тыс. руб. и более, но не превышает 8000 тыс. руб. включительно) | 20000 (если таможенная стоимость товаров 5000 тыс. руб. и более, но не превышает 10000 тыс. руб. включительно) |

| 25000 (если таможенная стоимость товаров 8000 тыс. руб. и более, но не превышает 9000 тыс. руб. включительно) | 20000 (если таможенная стоимость товаров 5000 тыс. руб. и более, но не превышает 10000 тыс. руб. включительно) |

| 27000 (если таможенная стоимость товаров 9000 тыс. руб. и более, но не превышает 10000 тыс. руб. включительно) | 20000 (если таможенная стоимость товаров 5000 тыс. руб. и более, но не превышает 10000 тыс. руб. включительно) |

| 30000 (если таможенная стоимость товаров 10000 тыс. руб. и более) | 30000 (если таможенная стоимость товаров 10000 тыс. руб. и более) |

Заключение

Таможенная стоимость товаров контролируется таможенными органами, однако решения, которые они выносят могут быть ошибочными. Участники ВЭД вправе опротестовать любое решение в судебном порядке. За консультацией по любому вопросу, можно обратиться к таможенному брокеру, а для минимизации возможных рисков рекомендуется доверить расчет таможенной стоимости опытным специалистам.

Как сделать калькуляцию товара для таможни?

Хотите быть в курсе изменений таможенного законодательства и мнения юристов по актуальным вопросам ВЭД?

Вопросы, связанные с подготовкой ответа на запрос таможни о предоставлении документов и сведений для подтверждения таможенной стоимости товара, регулярно возникают у большинства участников ВЭД.

Юристы нашего Центра продолжают давать рекомендации, как обосновать заявленную таможенную стоимость товаров и вернуть обеспечение уплаты таможенных платежей.

Разбираемся, что такое калькуляция себестоимости товара и какие сведения она должна включать в себя?

Калькуляция цены товара

Начнём с ответа на один из часто задаваемых вопросов: «Имеет ли право таможня запрашивать калькуляцию себестоимости или цены реализации товара?»

Таможенные органы вправе запросить у декларанта сведения, раскрывающие порядок формирования цены сделки и структуру её стоимости.

Такое право установлено действующим на текущий момент Решением ЕЭК от 27 марта 2018 г. №42 «Об особенностях проведения таможенного контроля таможенной стоимости товаров, ввозимых на таможенную территорию Евразийского экономического союза».

Данным решением закреплён перечень документов и сведений, которые таможня имеет право запрашивать.

Целью запроса таможенными органами калькуляции товара является проверка, сравнение и сопоставление указанных сведений для устранения сомнений в части достоверности стоимости товара.

Декларант, в свою очередь, вправе предоставить расчёт себестоимости товара или же проигнорировать запрос таможни со всеми вытекающими последствиями (об этом речь пойдёт дальше).

Что входит в калькуляцию?

При предоставлении костинга и исчислении цены реализации товара необходимо учитывать специфику товара, условия его поставки, условия сделки и проч.

Конкретный перечень сведений, которые могут входить в калькуляцию цены товара, всегда зависит от специфики товара. Как правило, в расчёт могут включаться следующие показатели:

Конкретный набор составляющих расчёта должен определяться исходя из фактических характеристик товара и условий сделки.

Образец калькуляции для таможни

При подготовке калькуляции для таможни необходимо учитывать не только специфику товара, но и анализировать весь список требуемых документов и сведений в комплексе.

При ответе на запрос таможни, в том числе и при предоставлении калькуляции себестоимости товара, необходимо руководствоваться фактическими основаниями для проведения проверки (например, отклонение от ИТС, выявление расхождений по товаросопроводительным, коммерческим и транспортным документам и проч.)

Универсальной формы калькуляции как таковой не существует. В качество примера расчёта цены реализации товара (оборудования) можно воспользоваться следующим образцом – скачать образец калькуляции для таможни.

Отсутствие калькуляции

Важно отметить, что предоставление расчёта цены товара в таможню в ряде случаев должно сопровождаться письменными мотивированными пояснениями, как и предоставление всех иных документов, запрошенных таможенным органом в ходе проверки достоверности сведений.

Как показывает практика, для принятия таможней заявленной стоимости товара недостаточно просто направить документы по списку, их предоставление должно сопровождаться соответствующими пояснениями декларантами в обоснование действительности стоимости товара с релевантными ссылками на нормативные документы, возможную правоприменительную и судебную практику, а также анализом корректности сопоставления таможней стоимости спорных товаров в части индекса таможенной стоимости.

Необходимо помнить, что непредоставление документа по запросу таможни само по себе может являться основанием для корректировки таможенной стоимости товара. С учётом текущей практики, разъяснений в Постановлении Пленума Верховного суда РФ №49 от 26.11.2019 года и тенденции таможенных органов к максимальному доначислению платежей успешное обжалование КТС возможно лишь при условии качественной проработки ответа в таможню на этапе проверки.

Помощь в возврате обеспечения

Юристы нашего Центра готовы оказать любую возможную помощь в подтверждении таможенной стоимости товара на любом этапе с подготовки ответа на запрос таможни до обжалования корректировки таможенной стоимости в суде и возврате таможенных платежей декларанту.

Юристы нашего Центра продолжают давать рекомендации, как обосновать заявленную таможенную стоимость товаров и вернуть обеспечение уплаты таможенных платежей.

Разбираемся, что такое калькуляция себестоимости товара и какие сведения она должна включать в себя?

Калькуляция цены товара

Начнём с ответа на один из часто задаваемых вопросов: «Имеет ли право таможня запрашивать калькуляцию себестоимости или цены реализации товара?»

Таможенные органы вправе запросить у декларанта сведения, раскрывающие порядок формирования цены сделки и структуру её стоимости.

Такое право установлено действующим на текущий момент Решением ЕЭК от 27 марта 2018 г. №42 «Об особенностях проведения таможенного контроля таможенной стоимости товаров, ввозимых на таможенную территорию Евразийского экономического союза».

Данным решением закреплён перечень документов и сведений, которые таможня имеет право запрашивать.

Целью запроса таможенными органами калькуляции товара является проверка, сравнение и сопоставление указанных сведений для устранения сомнений в части достоверности стоимости товара.

Декларант, в свою очередь, вправе предоставить расчёт себестоимости товара или же проигнорировать запрос таможни со всеми вытекающими последствиями (об этом речь пойдёт дальше).

Что входит в калькуляцию?

При предоставлении костинга и исчислении цены реализации товара необходимо учитывать специфику товара, условия его поставки, условия сделки и проч.

Конкретный перечень сведений, которые могут входить в калькуляцию цены товара, всегда зависит от специфики товара. Как правило, в расчёт могут включаться следующие показатели:

Конкретный набор составляющих расчёта должен определяться исходя из фактических характеристик товара и условий сделки.

Образец калькуляции для таможни

При подготовке калькуляции для таможни необходимо учитывать не только специфику товара, но и анализировать весь список требуемых документов и сведений в комплексе.

При ответе на запрос таможни, в том числе и при предоставлении калькуляции себестоимости товара, необходимо руководствоваться фактическими основаниями для проведения проверки (например, отклонение от ИТС, выявление расхождений по товаросопроводительным, коммерческим и транспортным документам и проч.)

Универсальной формы калькуляции как таковой не существует. В качество примера расчёта цены реализации товара (оборудования) можно воспользоваться следующим образцом – скачать образец калькуляции для таможни.

Отсутствие калькуляции

Важно отметить, что предоставление расчёта цены товара в таможню в ряде случаев должно сопровождаться письменными мотивированными пояснениями, как и предоставление всех иных документов, запрошенных таможенным органом в ходе проверки достоверности сведений.

Как показывает практика, для принятия таможней заявленной стоимости товара недостаточно просто направить документы по списку, их предоставление должно сопровождаться соответствующими пояснениями декларантами в обоснование действительности стоимости товара с релевантными ссылками на нормативные документы, возможную правоприменительную и судебную практику, а также анализом корректности сопоставления таможней стоимости спорных товаров в части индекса таможенной стоимости.

Необходимо помнить, что непредоставление документа по запросу таможни само по себе может являться основанием для корректировки таможенной стоимости товара. С учётом текущей практики, разъяснений в Постановлении Пленума Верховного суда РФ №49 от 26.11.2019 года и тенденции таможенных органов к максимальному доначислению платежей успешное обжалование КТС возможно лишь при условии качественной проработки ответа в таможню на этапе проверки.

Помощь в возврате обеспечения

Юристы нашего Центра готовы оказать любую возможную помощь в подтверждении таможенной стоимости товара на любом этапе с подготовки ответа на запрос таможни до обжалования корректировки таможенной стоимости в суде и возврате таможенных платежей декларанту.

Расчет таможенных платежей

Самостоятельный расчет таможенных платежей:

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по всей декларации (суммы таможенных стоимостей всех товаров), а именно значение гр.12.

Далее можно воспользоваться калькулятором или найти нужное значение в таблице:

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №342 от 26 марта 2020 года.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 90 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 90 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 20%. При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Все таможенные расходы. Таможенные платежи: пример расчета и инструкция

Основные расходы

Мы собрали все возможные таможенные платежи и сборы, которые необходимо оплатить при ввозе товара в Россию.

Как правило, основными расходами при таможенном оформлении, которые несет импортер зарубежной продукции являются:

Оформление документов перевозчиком

При доставке груза из Европы в Россию перевозчик самостоятельно должен оплатить и оформить следующие бумаги:

Как оплачивается оформление документов?

Оформление товаро-сопроводительных документов и гаранийного сертификата, как правило, заложены в общую ставку транспортной компании и оплачиваются импортером в общем счете.

Таможенное оформление груза брокером

Оплата таможенному представителю/брокеру состоит из следующих работ:

Как оплачивается таможенное оформление?

Таможенное оформление входит в комплексную услугу Eride.ru и оплачивается в общем счете. Если у вас свой таможенный представитель у которого вы оформляете товар, то вы платите напрямую ему.

Таможенные платежи: пошлины и сборы

Для того, чтобы таможня пропустила через границу, импортеру необходимо оплатить:

Как платятся таможенные платежи?

Оплачиваются импортером самостоятельно банковским платежом на счета таможни. Специалисты Eride.ru проконсультируют по оплате всех таможенных платежей. Также вы можете воспользоваться нашей специальной инструкцией.

Авансовые платежи – это государственные сборы за таможенное оформление и уплата НДС. Называются авансовыми платежами, так как оплачиваются до таможенного оформления на отдельный счет таможни для авансовых платежей.

Понимание механизма расчета данных затрат, а также порядка их оплаты, будет крайне полезно для нашего читателя.

В интернете присутствует ряд он-лайн калькуляторов таможенных платежей, но ни один из них не сможет Вам объяснить принцип своей работы, поэтому остаётся место для сомнения в правильности и точности расчета.

Мы предлагаем рассчитать таможенные платежм: пошлины, сборы и НДС через наших менеджеров. Ниже мы расскажем как мы делаем расчет и приведем пример такого расчета.

Что нужно знать, чтобы рассчитать таможенные платежи?

а) Стоимость товара

Начнем с основы начисления – это стоимость товара, который вы покупаете за границей. Очень важно понимать, что платежи не всегда рассчитываются, базируясь только на сумме, указанной в инвойсе (счете на импортную закупку).

б) Стоимость транспортировки товара до границы

Для примера мы разберем четыре варианта, которые являются основными при сухопутной перевозке грузов и чаще всего используются заказчиками сервиса Eride.ru:

EXW (Икс-воркс или Экс-воркс) – франко-завод. Звучит несколько непонятно, поэтому скажем проще – это отгрузка непосредственно с производства или склада при нём. То есть, мы забираем товар прямо с зарубежного завода, а в цену товара могут быть добавлены местные сборы за оформление экспорта. При этих условиях необходимо обязательно добавлять транспортные расходы до границы РФ или Таможенного союза.

FCA (Эф-си-эй или Фэ-сэ-а) – франко-перевозчик. Также довольно непонятный термин, но по сути — это передача товара покупателю на складе перевозчика. Например, Вы даете продавцу адрес склада Eride.ru в ЕС, который выбрали в процессе заказа на нашем сайте и поставщик доставляет груз к нам самостоятельно.При этих условиях так же необходимо обязательно добавлять транспортные расходы до границы РФ или Таможенного союза.

DAP (Ди-эй-пи или Дап) – поставка в место назначения, указанное в договоре, импортные пошлины и местные налоги оплачиваются покупателем. Данные условия уже подразумевают, то что транспортировку организовывает и оплачивает Ваш зарубежный поставщик товара. В этом случае основной исчисления таможенных платежей будет стоимость в инвойсе, к которой уже не потребуется добавлять транспортные расходы до границы РФ.

Отдельно нужно упомянуть условия поставки CIP (ЭС АЙ ПИ или СИП). В этом случае товар доставляется основному перевозчику заказчика, основную перевозку до указанного в договоре таможенного терминала прибытия в РФ оплачивает продавец (то есть она будет включена в стоимость товара по инвойсу), но товара подлежит обязательному страхованию и расходы по страховке несёт покупатель.

Мы нарочно использовали в скобках такую интерпретацию, так как при работе с перевозчиком и брокером чаще всего будет использовано именно такое произношение этих базисов.

В случаях FCA и EXW для расчета таможенных платежей, к стоимости товара по инвойсу потребуется прибавить расходы на транспортировку до границы Таможенного Союза. Эту сумму легко можно узнать у Вашего перевозчика и при необходимости запросить калькуляцию затрат. Как мы уже говорили ранее, при условиях DAP стоимость транспортировки уже учтена в инвойсе, поэтому прибавлять ничего не потребуется. При условиях CIP, вместо транспортных расходов до границы РФ Вам нужно будет добавлять сумму страховки, которая будет указана в полисе.

в) НДС

Налог на добавленную стоимость. С тавка НДС в Российской Федерации равна 20%.

г) Сбор за таможенное оформление

Сбор за таможенное оформление исчисляется по фиксированной ставке в рублях в зависимости от таможенной стоимости товара (стоимость товара по инвойсу + транспортные расходы до границы).

До 2020 года была возможность подавать декларации в бумажном виде по старому, более дорогому тарифу. С 2020 года более 95% таможенных деклараций оформляются с помощью электронного декларирования, бумажное декларирование используется в редких, исключительных случаях.

Величина таможенного сбора при электронном декларировании:

Таможенные платежи. Пример расчета

1. Начальные данные

При покупке мебельной фурнитуры в Германии за 12 000 евро мы забираем ее прямо с производства в городе Дортмунд (EXW). Общая стоимость перевозки трех европаллет с товаром по маршруту Дортмунд – Санкт-Петербург составит 687 евро, из них 85% – это транспортные расходы до границы Таможенного Союза. Величина таможенной пошлины на товар равна 5%, её вы можете узнать по таможенному коду, который подберет для Вас специалист брокерской компании. Нужно просчитать все таможенные платежи.

2. Транспортные расходы до границы

3. Величина таможенной пошлины

Таможенная пошлина рассчитывается исходя из таможенной стоимости товара * 5%.

Основной метод определения таможенной стоимости – по стоимости сделки с ввозимыми товарами. Метод при котороом таможенная стоимость определяется по стоимости сделки, фактически уплаченной или подлежащей уплате на момент пересечения товаром таможенной границы. При этом в таможенную стоимость включаются затраты на транспортировку, страхование, лицензирование и другие, фактически понесенные декларантом к моменту пересечения таможенной границы.

Итого, таможенная пошлина равна 12 584 евро * 5% = 629,20 евро.

4. Расчет НДС

Для получения НДС умножим эту сумму на 20%.

НДС = 13 213,20 евро * 20% = 2642,64 евро.

5. Сбор за таможенное оформление

Сбор за таможенное оформление рассчитывается исходя из таможенной стоимости товара. Для расчета таможенной стоимости товара мы складываем стоимость товара по инвойсу и стоимость транспортных расходов до границы.

6. Итого

Для удобства понимания мы свели все данные задачи и расчеты в одну таблицу

| Стоимость товара по инвойсу | 12000 евро |

| Транспортные расходы | 687 евро |

| Транспортные расходы до границы (85% от 687 евро) | 584 евро |

| Таможенная стоимость товара (Стоимость товара + Транспортные расходы до границы) | 12584 евро |

| Таможенная пошлина (5% от Таможенной стоимости) | 629,20 евро |

| Таможенная стоимость товара + Таможенная пошлина | 13 213,20 евро |

| НДС (20% от Таможенной стоимости + Таможенные пошлины) | 2642,64 евро |

| Сбор за таможенное оформление (исходя из таможенной стоимости) | 1500 рублей |

Данный пример можно смело использовать и для расчета таможенных платежей по инвойсу на условиях FCA.

! Если вы используете DAP, то при расчете просто исключите добавление трансопртныых расходов до границе РФ, остальные алгоритмы сохраняются.

! При условиях CIP, вместо транспортных расходов до границы РФ Вам нужно будет добавлять сумму страховки, которая будет указана страховом полисе.

Другие возможные расходы

При таможенном оформлении также возможны расходы:

Как оплатить таможенные платежи читайте в инструкции