карточка по ндфл в 2021 году

Новая форма 2-НДФЛ в 2021 году

2-НДФЛ в 2021 году для налоговой

Справка 2-НДФЛ с 2021 года в качестве самостоятельного документа не существует. Она стала частью годового расчета 6-НДФЛ, а точнее, его приложением (приказ ФНС от 15.10.2020 № ЕД-7-11/753@).

Данное приложение теперь должно сдаваться и как сведения о доходах физлиц и удержанном с них НДФЛ, и как сообщение о невозможности удержать налог (то есть вместо 2-НДФЛ с признаком 2).

Важно! Впервые сдать 2-НДФЛ в составе расчета 6-НДФЛ нужно будет по итогам 2021 года. Построчные разъяснения по заполнению справки смотрите в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

В новой справке о доходах:

Если хотите посмотреть, как выглядит новая форма, скачайте ее по ссылке ниже:

2-НДФЛ в 2021 году для работников

Справка о доходах, которая выдается работникам по доходам с 2021 года (она больше не называется 2-НДФЛ), тоже утверждена приказом ФНС № ЕД-7-11/753@. По сравнению с действовавшей ранее формой она не изменилась. Вы можете скачать ее, кликнув по картинке ниже:

Посмотреть актуальный образец заполнения этой справки вы можете в КонсультантПлюс, получив бесплатный пробный доступ:

Если работник в 2021 году просит справку за 2020-й, выдать ее нужно на старом бланке из приказа ФНС от 02.10.2018 № ММВ-7-11/566@ (см. Информацию ФНС от 21.05.2021). Скачать этот бланк вы также можете в КонсультантПлюс, бесплатно.

Карточка по форме 1-НДФЛ в 2021 году (скачать бланк)

Бланк 1-НДФЛ

Бланк 1-НДФЛ не соответствует действующим положениям налогового законодательства РФ. Например, в ней отсутствуют сведения о датах выплаты дохода, удержания и перечисления НДФЛ в бюджет, а также сведения о доходах для учета по новой прогрессивной ставке.

Напомним! С 1 января 2021 года введена прогрессивная шкала НДФЛ, согласно которой доходы свыше 5 млн руб. в год должны облагаться налогом по ставке 15%. О нюансах отражения сведений о доходах, облагаемых по новой ставке в 6-НДФЛ читайте здесь.

Бланк 1-НДФЛ вполне можно доработать под себя и вести его как налоговый регистр по учету НДФЛ.

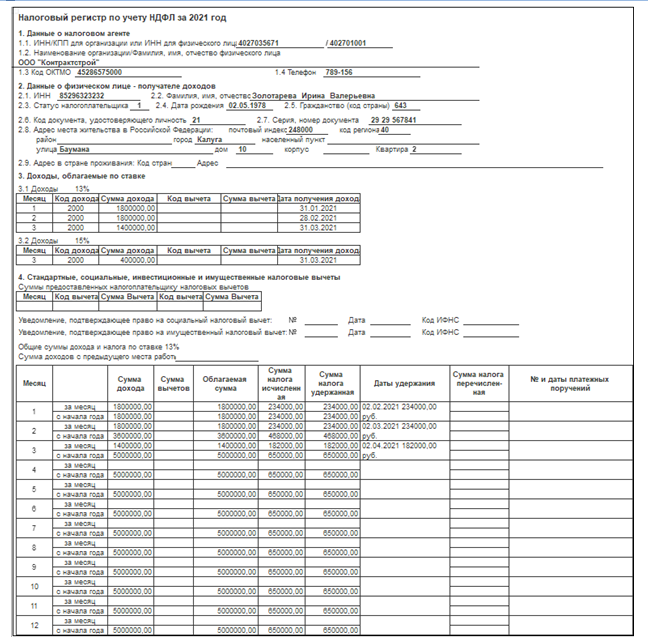

Наши эксперты выделили самые главные критерии, используемые в 1-НДФЛ, и на их основе создали налоговый регистр.

Скачать бланк 1-НДФЛ можно на нашем сайте (см. ссылку ниже).

Сведения из 1-НДФЛ нужны в основном для заполнения отчета по форме 6-НДФЛ. Поэтому сгруппировать данные нужно так, чтобы ими было удобно пользоваться при заполнении отчета.

Итак, бланк 1-НДФЛ содержит следующие основные разделы.

Справка 1-НДФЛ, раздел 1

Этот раздел включает в себя основные сведения о налоговом агенте (организации), а точнее, такие данные, как:

Целесообразно в этот раздел также добавить ОГРН фирмы и ее телефон.

Эти сведения используются при заполнении титульного листа формы 6-НДФЛ.

Напомним! С 2021 года используйте новый бланк 6-НДФЛ. Теперь в нем отражайте сведения, которые ранее подавались по форме справки 2-НДФЛ.

Справка 1-НДФЛ, раздел 2

В этом разделе отображаются сведения о физлице-налогоплательщике, которому организация выплатила доход и удержала НДФЛ. На него представляются такие данные:

Эти сведения нужны для заполнения раздела 1 Приложения № 1 к расчету 6-НДФЛ.

Справка 1-НДФЛ, раздел 3

В форме 1-НДФЛ бланк содержит таблицу, в которой помесячно за весь год сводятся показатели по кодам доходов и также помесячно указываются предоставленные вычеты.

Коды доходов для справки 2-НДФЛ можно посмотреть в нашей статье «Список кодов доходов в справке 2-НДФЛ (2012, 4800 и др.)».

После этого в 1-НДФЛ формируется налоговая база и рассчитывается налог НДФЛ. Указывается удержанный налог. Выявляются долги по налогу с учетом долгов на начало года.

В этот раздел 1-НДФЛ целесообразно добавить:

Пример заполнения формы 1-НДФЛ при превышении дохода сотрудника 5 млн. руб. подготовили эксперты КонсультантПлюс. Скачать образец можно, получив пробный бесплатный демо-доступ к системе:

Справка 1-НДФЛ, раздел 4

В этом разделе 1-НДФЛ содержатся сведения о начисленных и выплаченных дивидендах, а также об исчисленной и удержанной сумме НДФЛ и о долгах по налогу. Этот раздел в разрабатываемом регистре можно не использовать, так как вся эта информация может быть указана в разделе 3 по соответствующему коду дохода.

Разъяснения ФНС РФ о порядке отражения дивидендов в отчетности по НДФЛ читайте в материале «Как отразить дивиденды в форме 6-НДФЛ» .

Справка 1-НДФЛ, раздел 5

В этом разделе приводятся все доходы, облагаемые по ставке 35%.

Таблица ведется по каждому коду дохода, учитывается вычет в сумме 4 000 руб., предусмотренный п. 28 ст. 217 НК РФ. Затем формируется налоговая база, далее указывается сумма налога, исчисленная и удержанная, а также долги по налогу.

Нелишним будет указать в этом разделе 1-НДФЛ и даты получения дохода, удержания налога, дату уплаты налогов с данными о платежном документе.

Справка 1-НДФЛ, раздел 6

В этом разделе подводится итог по всем ставкам НДФЛ, рассчитанным в предыдущих разделах по итогам налогового периода (года).

Упраздним в 1-НДФЛ недействующие ставки, оставим только актуальные на сегодня: 13, 30 и 35%. В разделе указывается общая сумма налога за год — исчисленная, удержанная, переданная на взыскание в налоговый орган. Также учитывается пересчет за предшествующие налоговые периоды, показываются долги на конец периода.

Данный раздел рекомендуется дополнить:

Справка 1-НДФЛ, раздел 7

Здесь организация указывает по каждому коду отдельно доходы, выплаченные физическому лицу за каждый месяц, налогообложение которых осуществляется налоговым органом. Но, следуя ст. 226 НК РФ, налоговый агент обязан удерживать НДФЛ со всех выплат физическому лицу. Поэтому наличие данного раздела все же не совсем целесообразно.

Справка 1-НДФЛ, раздел 8

В этой части 1-НДФЛ учитываются выявленные ошибки в текущем налоговом периоде за предыдущие налоговые периоды и расписываются показатели предыдущих форм 1-НДФЛ по прошедшим годам; делается перерасчет, в ходе которого исправляются выявленные ошибки. В разделе указываются результаты пересчета НДФЛ по всем выявленным ошибкам предыдущих лет.

Итоги

Сегодняшнее законодательство не обязывает вести 1-НДФЛ на каждого сотрудника в течение года. Но в соответствии со ст. 230 НК РФ организация должна вести налоговые регистры, которые ей необходимо разработать самостоятельно. Для упрощения создания налоговых регистров целесообразнее всего скачать форму 1-НДФЛ, доработать ее согласно приведенными нами рекомендациями по каждому разделу и заполнить полученный регистр по каждому физическому лицу, которому организация выплатила доход.

Прочитать о ведении налогового регистра по НДФЛ и скачать его образец можно в нашей статье «Как ведется регистр налогового учета по НДФЛ?» .

Регистр налогового учёта по НДФЛ в 2021 году

Каждая компания должна вести учёт доходов, которые она выплачивает физическим лицам, учёт предоставленных налоговых вычетов, сумм удержанного и уплаченного НДФЛ. Подобный учёт необходимо вести в регистрах налогового учёта по НДФЛ. Формирование таких регистров позволяет оценить правильность начисления и перечисления налога.

Ранее таким регистром налогового учёта была налоговая карточка 1-НДФЛ. В 2021 году компании должны разработать регистры налогового учёта по НДФЛ самостоятельно, а также определить порядок отражения в них данных.

Поправки в отношении регистров налогового учёта по НДФЛ внесены в пункт 1 статьи 230 НК РФ Федеральным законом от 27.07.2010 № 229-ФЗ.

Вести регистры налогового учёта должны только налоговые агенты, т. е. только те организации и индивидуальные предприниматели, которые осуществляют выплаты физическим лицам, с которых необходимо удержать НДФЛ и перечислить его в бюджет.

Если в отношении отдельных видов доходов компания не является налоговым агентом, то ей и не нужно вести по таким выплатам налоговый регистр.

Не ведутся регистры налогового учёта по НДФЛ по доходам, полученным предпринимателями, нотариусами и адвокатами.

Форму налогового регистра организация должна разработать самостоятельно, причём опираться компании при разработке целесообразно на справку 2-НДФЛ. Взять из неё те сведения, которые будут необходимы и включить в регистр по НДФЛ. Таким образом можно «убить сразу двух зайцев», в регистре налогового учёта по НДФЛ будут сконцентрированы все те сведения, которые потом автоматически попадут в справку 2-НДФЛ.

Налоговые регистры по НДФЛ необходимо вести ежемесячно по каждому сотруднику с подведением нарастающих итогов с начала года. В статье 230 НК РФ перечислены те обязательные реквизиты, которые должен содержать налоговый регистр:

Этот документ берётся за основу и затем используется не только для справки 2-НДФЛ, но и для расчёта 6-НДФЛ.

Как составить налоговый регистр по НДФЛ в 2021 году

В регистр по НДФЛ не включайте необлагаемые доходы, у которых нет кодов, например, это пособия и суточные в пределах лимита (700 руб. в день для командировок по России и 2 500 руб. в день для заграничных поездок).

Но есть и другие доходы — частично облагаемые, у которых есть свои коды. Это подарки, материальная помощь, призы. Такие выплаты надо полностью включить в документ для контроля их необлагаемой части. А их необлагаемые части являются вычетами с собственными кодами.

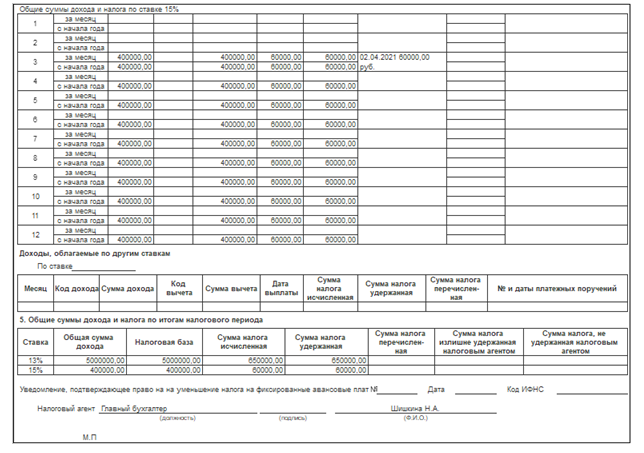

В 2021 году изменился порядок расчёта НДФЛ. Все дело в новой ставке 15 процентов, она применяется к доходам свыше 5 миллионов рублей.

Из-за новых правил расчёта НДФЛ придётся изменить форму налогового регистра для учёта доходов, вычетов и налога. Часть доходов работников теперь облагаются по прогрессивной шкале, другие доходы не подпадают под новую шкалу.

В налоговом регистре 2021 года увеличится количество таблиц. Теперь нет единой налоговой базы. Вместо неё разные налоговые базы по каждому виду доходов, в отношении которых установлены различные налоговые ставки (п. 2 ст. 210 НК).

В налоговом учёте НДФЛ надо разделить суммы налога, рассчитанного по ставке 13 и 15 процентов. Вы перечисляете их на разные КБК. НДФЛ по повышенной ставке формируется с новым КБК 182 1 01 02080 01 1000 110 (приказ Минфина от 12.10.2020 № 236н). Взаиморасчёты с ИФНС ведёте отдельно по каждой ставке. Поэтому и в налоговом регистре их нужно показать отдельно.

Нет смысла разносить налог, рассчитанный по разным ставкам на разные листы или в разные таблицы. Смену ставки, а также последующее исчисление и уплату налога по ставке 15 процентов в 2021-2022 годах можно предусмотреть в таблицах по каждой налоговой базе, где выделить отдельные графы для налога, рассчитанного по разным ставкам. С 2023 года нужно ввести сводный лист расчёта налога по сумме налоговых баз.

В регистре НДФЛ отражайте и учитывайте только те доходы для расчёта повышенного налога, которые выплатили сами. Учитывать доходы, которые «физик» получил от других компаний, не нужно.

Поскольку унифицированной формы регистра нет, мы с вами рассмотрим одну из возможных форм.

Если будете считать НДФЛ по прогрессивной ставке, отразите доходы и расчёт в отдельных разделах регистра 3, 4 и 5. Как, рассмотрим на примере.

Зарплата директора компании 1 800 000 руб. в месяц. За январь, февраль и март 2021 года он получил нарастающим итогом 5 400 000 руб. (1 800 000 руб. × 3 мес.). Других доходов компания ему не выплачивала. Налоговые вычеты по НДФЛ ему не полагаются.

Для чего нужны регистры по НДФЛ в 2021 году

Основное назначение регистра по НДФЛ — сформировать показатели для составления расчётов 6-НДФЛ. Поэтому, разрабатывая регистр, придерживайтесь структуры этих форм, а также справочников, приведённых в приложениях к приказам ФНС, которыми утверждены эти формы.

Кроме того, выписка из регистра налогового учёта по НДФЛ нужна при подаче заявления о возврате излишне удержанного и уплаченного налога (п. 1 ст. 231 НК РФ).

Возникает вопрос, если компания не будет вести регистры налогового учёта, ожидается ли какая-то ответственность за это?

Если мы обратимся к первой части НК РФ откроем ст.120, то увидим, что в этой статье предусмотрена ответственность за грубое нарушение учёта доходов и расходов, и объектов налогообложения: отсутствие регистров налогового учёта по НДФЛ, несвоевременное или неправильное отражение в регистрах налогового учёта хозяйственных операций. Т.е. если мы в регистре неправильно указываем дату выплаты дохода, выплаченную сумму или дату перечисления НДФЛ в бюджет, если мы неверно рассчитали саму сумму НДФЛ или сумму предоставленных вычетов.

Поскольку в статье 120 НК РФ понятие «регистры налогового учёта по НДФЛ» употребляется во множественном числе, то это наводит на мысль о том, что отсутствие одного регистра, т.е. регистра на одного сотрудника не может представлять собой грубое нарушение учёта доходов, и арбитражная практика это подтверждает, если отсутствует только один регистр налогового учёта по одному физическому лицу, то в этом случае нельзя признать подобное нарушение в качестве грубого нарушения учёта доходов и расходов.

Есть решения арбитражных судов, в которых судьи поддержали налогоплательщика и сказали, что по этой статье штрафовать в данном случае нельзя. Но отсутствие двух и более регистров налогового учёта вполне может расцениваться как грубое нарушение учёта доходов и расходов и объектов налогообложения.

Если у организации отсутствуют налоговые регистры за один год — штраф будет составлять 10 тыс. руб., если отсутствуют регистры за два и более налоговых периода — размер штрафа будет составлять 30 тыс. руб.

Такие меры ответственности предусмотрены пунктом 1 статьи 120 Налогового кодекса. Если организация не представит регистры по требованию ИФНС, её привлекут к ответственности в размере 200 руб. за каждый не представленный в срок документ (п. 1 ст. 126 Налогового кодекса). Если отсутствие регистра повлекло занижение налоговой базы по НДФЛ, то штраф составит 20 % от суммы неуплаченного налога, но не менее 40 000 руб. как за нарушение правил учёта (п. 3 ст. 120 Налогового кодекса).

Таким образом, НК РФ обязует нас своевременно вести регистры налогового учёта по НДФЛ. Это не только нужно, но и удобно, т. к. данные регистров используются для 2-НДФЛ и для 6-НДФЛ.

Консультирует по вопросам правильности расчёта заработной платы более восьми лет.

Читайте другие статьи автора в нашем блоге:

Справка о доходах физлиц начиная с I квартала 2021 года подается по новой форме

|

| baranq / Depositphotos.com |

ФНС России на своем официальном сайте напомнила об отмене ранее действовавшей формы справки о доходах и суммах НДФЛ физлица (форма 2-НДФЛ, утв. приказом ФНС России от 2 октября 2018 № ММВ-7-11/566@). Вместо нее все необходимые сведения указываются в составе приложения № 1 расчета по форме 6-НДФЛ (утв. приказом ФНС России от 15 октября 2020 г. № ЕД-7-11/753@).

Форма 2-НДФЛ утратила силу с 2021 года. Поэтому, как указывает налоговая служба, начиная с отчетности за I квартал 2021 года налоговые агенты должны выдавать справку по новой форме (п. 2 ст. 230 Налогового кодекса). Для самих же граждан ничего не изменилось – все необходимые данные содержатся и в новой форме.

Форма

Справка о доходах и суммах налога физического лица (форма по КНД 1175018)

Напомним, для получения справки о доходах нужно заполнить соответствующее заявление и передать его налоговому агенту (п. 3 ст. 230 НК РФ). Форма заявления законодательно не утверждена, поэтому составить его можно в произвольной форме. Но в ней должен быть указан период, за который необходимо сформировать справку о доходах (год), а также цель получения справки.

Документы по теме:

Читайте также:

Поправки направлены на реализацию механизма прямых выплат фондом.

Также разработаны формы реестров сведений о выплаченных пособиях, а также порядок их заполнения.

Суд, исследовав материалы дела, согласился с доводами налогового органа.

По результатам проведенной проверки ТФОМС выявил в медучреждении целый ряд нарушений, которые привели к нецелевому использованию более 5 млн руб.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

НДФЛ: изменения в 2021 году

Обновление отчетности по НДФЛ

С отчетных периодов 2021 года ФНС кардинально обновила форму расчета 6-НДФЛ. Новая форма утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

Во-первых, в новом отчете разделы 1 и 2 фактически поменялись местами:

Во-вторых, форма 2-НДФЛ больше не сдается в налоговую в собственном качестве, а является частью расчета 6-НДФЛ, подаваемого по итогам года.

Составить новый расчет 6-НДФЛ вам поможет Готовое решение от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

Справки о доходах с 2021 года работникам тоже нужно выдавать по форме из указанного выше приказа ФНС № ЕД-7-11/753@ (приложение № 4). Скачать бланк можно у нас на сайте:

Декларацию 3-НДФЛ за 2020 год физлица также должны сдать на новом бланке.

Прогрессивная налоговая ставка

Общая ставка НДФЛ, которая установлена на уровне 13%, применяется до тех пор, пока налоговая база не превысит 5 млн руб. С базы сверх данного предела НДФЛ рассчитывается уже по ставке 15%. При этом налоговую базу для применения прогрессивной ставки НДФЛ нужно рассчитывать отдельно по разным видам доходов:

Рассчитывать и удерживать НДФЛ по повышенной ставке должен налоговый агент. Перечисляется налог отдельно на разные КБК:

Больше подробностей смотрите в Обзоре от экспертов КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Чтобы правильно рассчитывать налог по ставке 15%, нужно вести налоговый регистр по НДФЛ. Предлагаем вам воспользоваться образцом такого регистра от КонсультантПлюс, где как раз показано превышение доходом лимита в 5 млн руб. Скачать его можно бесплатно, получив пробный доступ:

Новые правила уплаты НДФЛ с дивидендов

Рассчитывая НДФЛ с дивидендов, выплачиваемых физлицам после 31.12.2020, бухгалтеру нужно иметь в виду:

Подробнее смотрите наш материал.

Новшества в части освобождения от НДФЛ некоторых сумм

С 2021 года не облагаются НДФЛ (закон от 23.11.2020 № 374-ФЗ):

НДФЛ с процентов по вкладам с 2021 года

Начиная с доходов за 2021 год налоговики будут предъявлять физлицам к уплате НДФЛ с процентов по вкладам в банках.

Налог будут брать с превышения суммы процентов, полученных в течение года по всем вкладам и остаткам на счетах в банках РФ, над суммой процентов, рассчитанной как произведение 1 млн руб. на ключевую ставку Банка России, действующую на первое число налогового периода. Исключение — проценты по вкладам, выплаченные в рублях, ставка по которым в течение всего периода не превышает 1% годовых, и по счетам эскроу.

Сумму налога ФНС подсчитает на основании сведений, которые ей предоставят банки, и укажет в налоговом уведомлении, направленном налогоплательщику по итогам года. Впервые налог нужно будет уплатить за 2021 год до 01.12.2022.

Новые перечни медуслуг и дорогостоящего лечения для соцвычета по НДФЛ

С 01.01.2021 действуют обновленные перечни медицинских услуг и дорогостоящих видов лечения в медорганизациях и ИП, оплата которых учитывается при определении суммы социального налогового вычета. Они утверждены постановлением Правительства от 08.04.2020 № 458.

В перечни введены новые медицинские услуги, в т. ч. дорогостоящие:

Воспользоваться социальным налоговым вычетом на лечение вам помогут рекомендации экспертов КонсультантПлюс. Посмотреть их можно бесплатно, оформив пробный доступ к системе.