карточка счета это бухгалтерский документ

Карточки бухгалтерских счетов для налоговой

kartochki_dlya_nalogovoy.jpg

Похожие публикации

Почти каждой компании доводилось получать требование от ИФНС о необходимости представления документов по различным поводам – проверкам деятельности фирмы или партнеров, с которыми она взаимодействует. Обычно требования инспекции стандартны: предприятие или ИП должны представить инспектору документы по списку к определенному сроку. Рассмотрим, какую документацию подавать следует обязательно, а по какому запросу можно отказать.

Правовые аспекты

Ст. 31 НК РФ определяется набор форм, которые ИФНС вправе затребовать – это документы, служащие основой для расчета налогов и подтверждающие их достоверность, а также своевременность платежей. Право их требования у подвергаемых проверке предприятий определяет ст. 93 НК РФ, а сведения о работе проверяемой фирмы могут запрашиваться у ее партнеров или других лиц (ст. 93.1 НК РФ).

В НК РФ не приводится точный список документов, обязательных к представлению, лишь указано, что на их основе исчисляются налоги (п. 6 ст. 23 НК РФ). Список документов, которые инспекторы имеют право затребовать, открыт. Однако это не значит, что ИФНС может сослаться на потребность в любых документах, и у компании автоматически образуется обязанность их подачи.

Подтверждающими сведения налогового учета (НУ) и являющимися обязательными к представлению в ИФНС, считаются (ст. 313 НК РФ):

3) расчеты базы налога.

Карточка бухгалтерских счетов не входит в этот список, но зачастую ИФНС требует ее наряду с другими бухгалтерскими формами.

Если налоговая запрашивает карточки бухгалтерских счетов

Казалось бы, предприятие не обязано представлять ИФНС карточки бухучета, но не так все однозначно. Существует немало руководящих документов, регламентирующих представление регистров бухучета в различных ситуациях. Например, в письме Минфина РФ от 11.05.2010 № 03-02-07/1-228 отмечается, что при выездной проверке ИФНС полномочна проверять регистры бухучета и НУ, ведение которых закреплено в УП для целей налогообложения. Решение АС Центрального округа от 29.07.2015 № А35-1029/2014 отмечает, что НК РФ (ст. 21, 54, 93, 313) обязывает компании вести регистры бухучета, а у ИФНС есть право проверки тех из них, что ведутся в утвержденном порядке и на базе положений УП. Непредставление документов, ведение которых для целей НУ не является обязательным (и не закреплено в УП), не влечет налоговой ответственности.

Хотя карточки счетов не относятся к разряду подобных форм, компании могут их предоставлять, если считают необходимым. На практике чаще так и случается, особенно, если в требовании четко прописано, какие из них необходимы для проверки. Если же требование получено с формулировкой «по обоснованной необходимости», компании часто отказывают в представлении документов, мотивируя как раз необоснованность, поскольку НК РФ никак не комментирует подобную формулировку. В таком случае важно не игнорировать требование ИФНС, а отправить письменный отказ, указывая в нем, например, несостоятельность запроса или несоответствие информации в карточках критериям, предъявляемым НК.

Карточки бухгалтерских счетов по контрагенту для налоговой

При встречной проверке ИФНС не вправе запрашивать карточки бухгалтерских счетов в качестве подтверждающих операции с проверяемым контрагентом. Минфином РФ даны разъяснения, что запрашивать могут лишь документы, относящиеся к деятельности контрагента. В карточках же приводится информация о компании, следовательно, она вправе их не представлять.

Пример

При встречной проверке у компании затребованы документы, подтверждающие проведение сделок:

Компания, подготовив документы, непосредственно относящиеся к операциям с контрагентом, отказалась предоставить карточки, мотивируя в сопроводительной записке необоснованностью требования по их представлению, поскольку они не служат основанием для расчета и уплаты налогов проверяемого партнера (пп. 11 ст. 21 НК РФ).

ИФНС расценила действия компании, как отказ от предъявления данных, и оштрафовала (ст. 129.1 НК РФ). Компанией была инициирована процедура досудебного урегулирования спора, но вышестоящий орган (УФНС) встал на сторону инспекции.

Разбирательство продолжилось в суде, окончившись вынесением решения в пользу компании. Суд решил, что карточки бухсчетов 62 и 90, запрошенные ИФНС, в рассматриваемой ситуации не могут быть признаны документами, которые компания обязана представить ИФНС для проверки контрагента.

Суд основывал свои выводы исходя из того, что карточки счетов 62 и 90, являясь документами бухучета компании:

Имеющиеся в карточках сведения не могут признаваться информацией, необходимой к представлению в ИФНС для налогового контроля партнера, а, так как карточки счетов не являются обязательными для целей НУ, компания-заявитель не несет ответственности за их непредставление. (Решение АС Республики Бурятия от 05.03.2013 № А10-2526/2012).

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Карточка аналитического учета в 1С 8.3

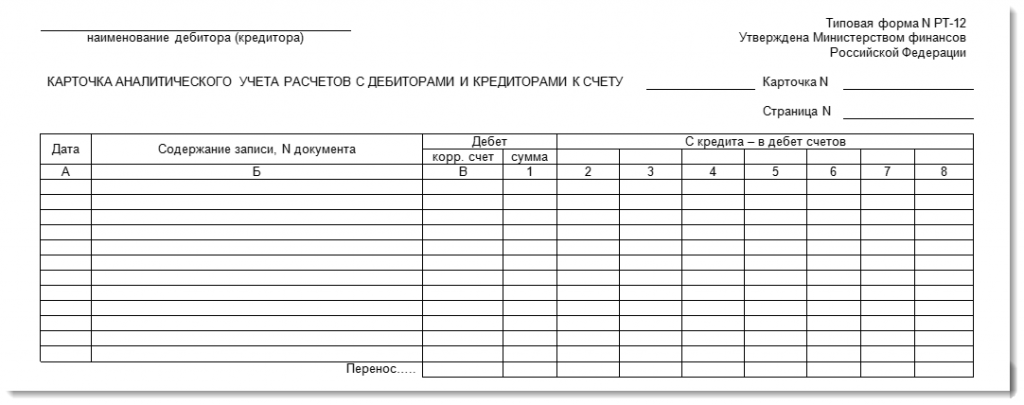

Для хранения данных о дебиторах и кредиторах, с информацией о каждой операции в первичных документах, служит карточка формы № РТ-12.

Отчеты представлены в различной форме, но это не мешает использовать их в работе.

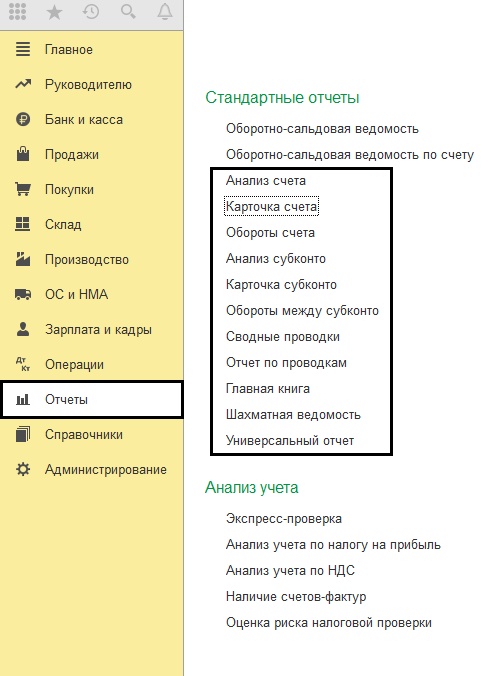

Карточка счета

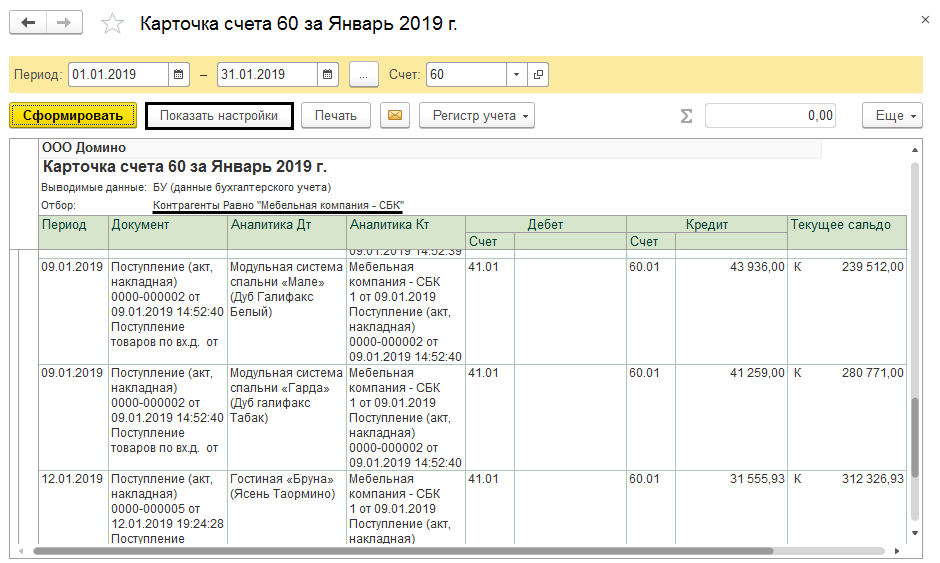

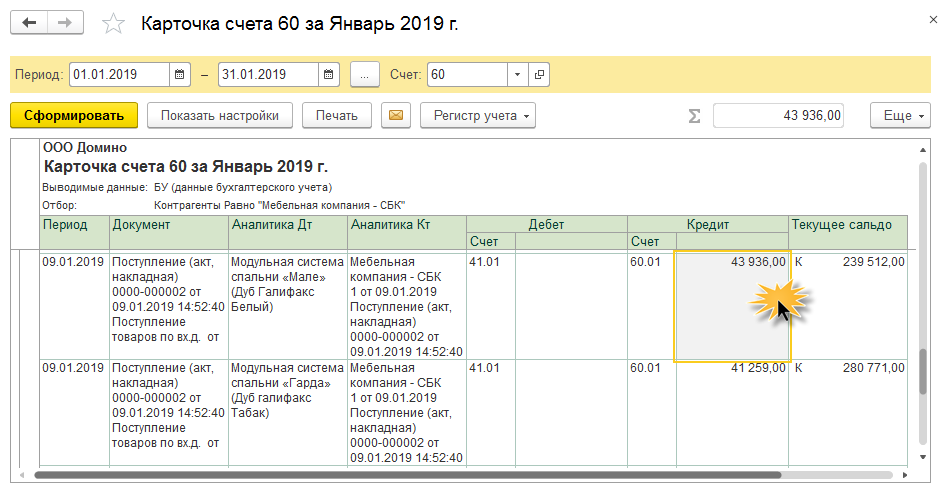

Программа предоставляет возможность сформировать «Карточку счета». Карточка содержит детальную информацию о движении документов по выбранному счету. Для примера сформируем данные по контрагентам. Выбираем счет № 60 «Расчеты с поставщиками и подрядчиками», и создаем карточку счета. Кнопка «Показать настройки», существующая в каждом отчете 1С, позволяет назначить дополнительный отбор, например, найти определенного контрагента.

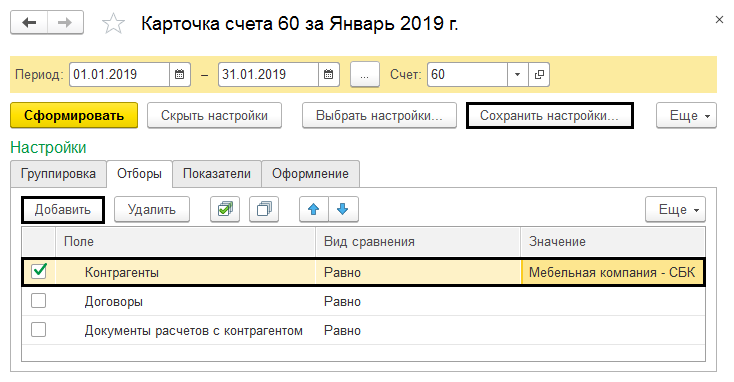

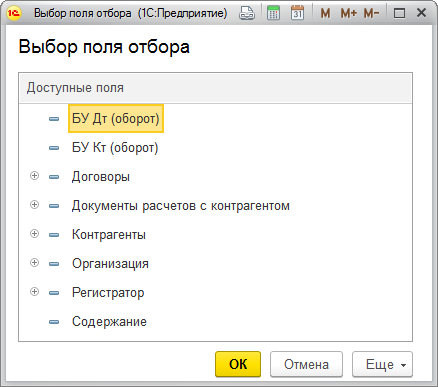

В настройках счета есть базовый набор фильтров данных, которые будут в отчете:

Если этого набора недостаточно для работы, кнопка «Добавить» позволяет включить в фильтр дополнительные показатели. Выбранные данные можно сохранить в настройках отчета, используя кнопку «Сохранить настройки. ».

При необходимости, можно посмотреть любой первичный документ в аналитическом отчете 1С, дважды кликнув его кнопкой мыши.

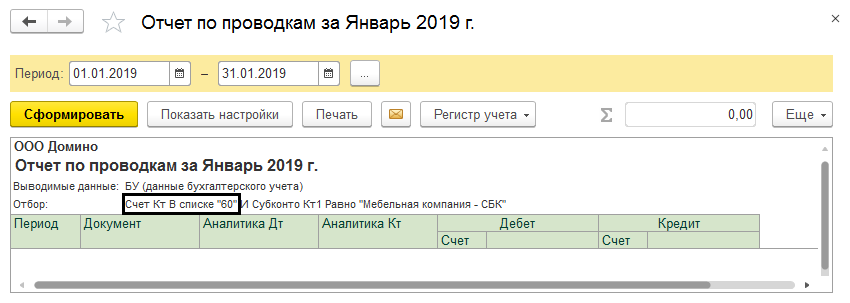

Отчет по проводкам

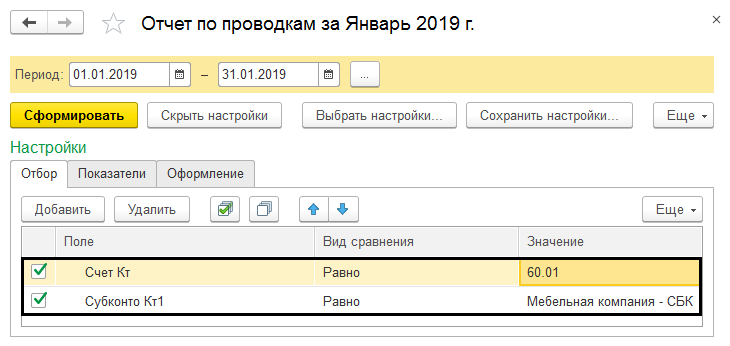

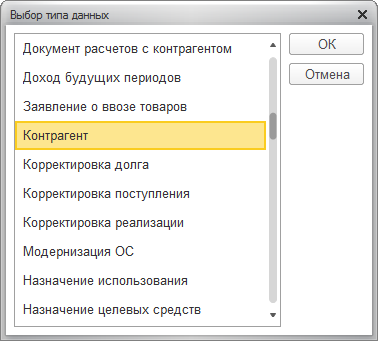

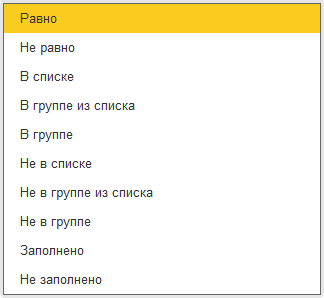

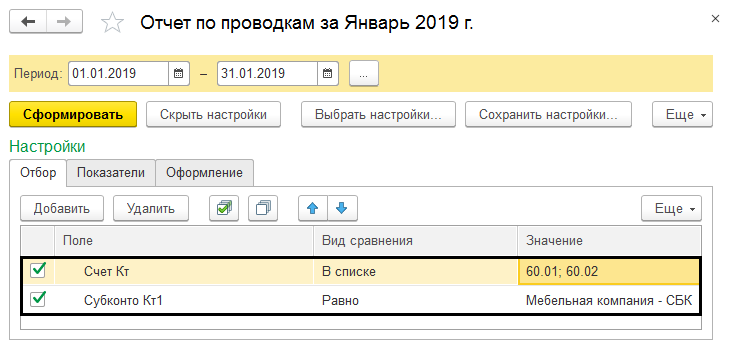

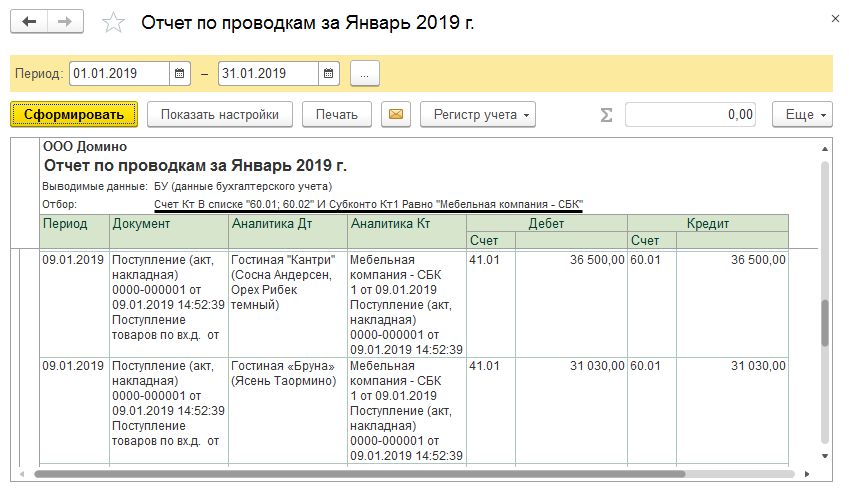

Данные по нескольким счетам одновременно формируются с помощью функции «Отчет о проводках». Функция «Показать настройки» в «Отборе», тоже участвует в выборе нужных показателей. Установив в поле «Вид сравнения» значение «Равно», выберите нужный счет, а в значении поля «Субконто» найдите требуемого контрагента.

Следующие значения могут быть применены при установке отбора.

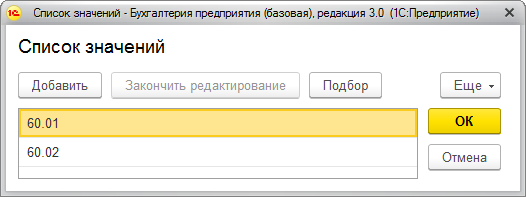

Пользователь может применить функцию «Список значений» для отбора конкретных значений, например, счетов 60.01 или 60.02.

Формируя любой отчет в программе 1С, можно задавать похожие условия.

Аналитические отчеты из группы «Стандартные отчеты» формируются аналогично.

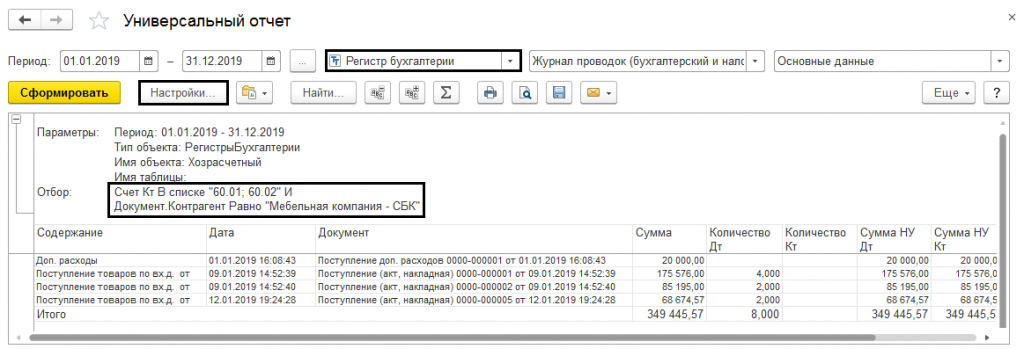

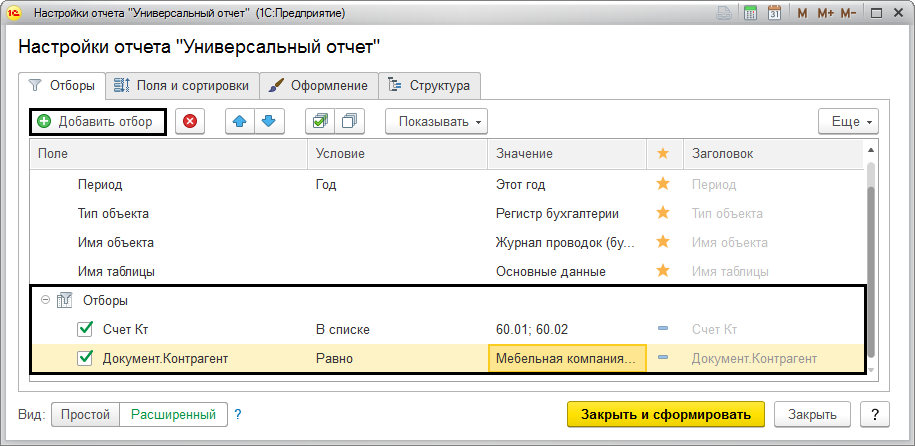

Универсальный отчет

Поле «Добавить отбор» задает отборы для формирования данных.

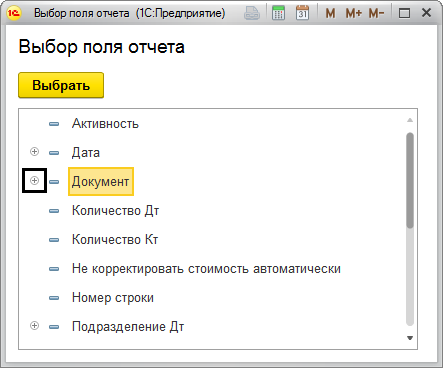

Для детализации полей отбора, используется кнопка «+». Таким образом, в настройках отчета возможно выбрать любые данные.

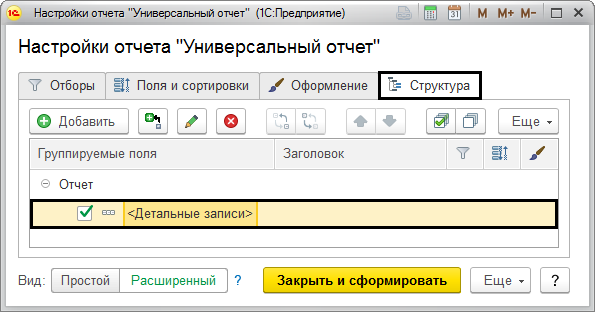

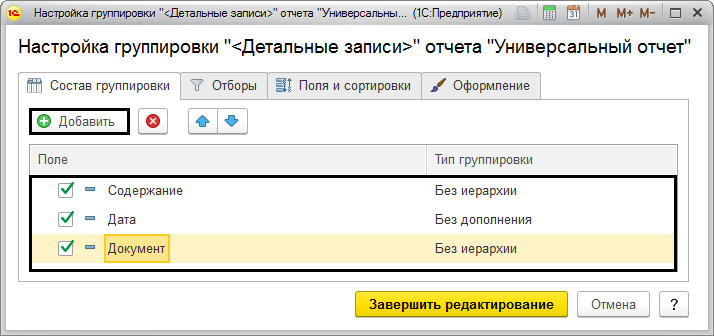

Закладка «Структура» используется для указания данных, которые необходимы пользователю в отчете. Группируются данные в поле «Детальные записи».

Так прибавляются поля с нужной информацией.

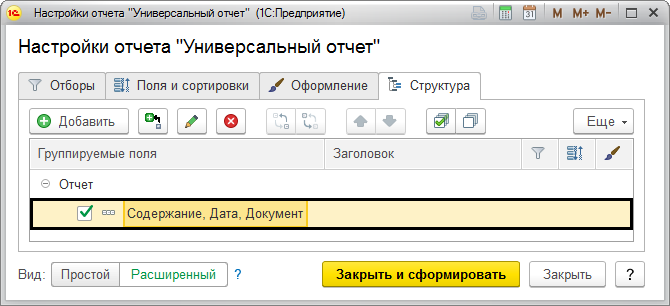

После окончания настройки строка с детализацией будет выглядеть так:

Завершив настройки и нажав кнопку «Закрыть и сформировать», пользователь получает сформированный отчет.

В программе «1С:Бухгалтерия предприятия 3.0» отсутствуют некоторые унифицированные формы. Их возможно составить самостоятельно, обработав аналитические данные из стандартных отчетов.

Первичная документация в бухгалтерии

Каждый бухгалтер сталкивался с «первичкой». Но однозначно определить, какие документы относятся к первичной документации, сложно даже профессионалам с многолетним опытом. Разный набор документов для бухгалтерского и налогового учета вносит еще больше неопределенности. Так что такое первичная документация в бухгалтерии и что нужно знать о ней? Разберем в статье.

Что такое первичная документация в бухгалтерии

Пример «первички» в бухучете — любой документ, подтверждающий сделки налогоплательщика. Речь идет о сделках, которые связаны с хоздеятельностью организации и имеют экономический смысл.

Вся первичная документация бухгалтерского учета описана в ФЗ №402-ФЗ «О бухгалтерском учете». Документы нужно собирать и оформлять в соответствии с этим законом, чтобы подтвердить расходы и доказать ФНС правильность расчета налоговой базы.

Составлять первичный документ нужно в момент осуществления хозоперации, так как документ подтверждают ее совершение. Как правило, это делает поставщик. Перечень первичной документации в бухгалтерии, сопровождающих сделку, зависит от типа сделки и может отличаться. Особо внимательно нужно относиться к документам по сделкам, в которых вы выступаете покупателем, так как это ваши расходы и вы больше поставщика заинтересованы в правильном оформлении документов. Налоговая может не зачесть «первичку» с ошибками.

Хранение первичных документов

Первичку нужно хранить минимум 5 лет. В этот период ФНС может в любой день запросить документы у вас или ваших контрагентов, чтобы провести проверку. Также документы понадобятся в случае судебных споров.

Раньше для хранения документов требовались стеллажи, папки и много бумаги. Теперь, чтобы освободить место в офисе и сэкономить время и деньги, перенесите архив первички в электронный вид. Бухгалтерские сервисы помогают систематизировать документы и хранить их сканы в электронном архиве — в таком и искать документы проще. В списке сервиса проще отслеживать нехватку первички, закрытие, оплату и документы по сделкам. Электронные документы заверяют электронной подписью.

Если у компании не будет первичного документа, срок обязательного хранения которого еще не истек, она получит штраф от 10 до 30 тыс. рублей. Другая проблема потери документов — невозможность учесть расходы для расчета базы по налогу. В этом случае налоговая доначислит налог, и компании придется доплачивать.

Первичные документы делятся по стадиям бизнеса

Все сделки компании можно разделить на три этапа:

Первый этап — договор об условиях сделки. Его результатом будет договор и счет на оплату.

Второй этап — оплата по сделке. Первичные документы, подтверждающие оплату:

Третий этап — получение продукции. Требуется подтверждение факта получения покупателем товара или услуги, а продавцом — оплаты. Без подтверждающих документов налоговая не позволит учесть потраченные средства в расходах. Получение подтверждается:

Первичная документация в бухгалтерии список документов 2020

Сделки в разных компаниях существенно отличаются. Несмотря на это, есть перечень первичной документации, которая обязательна в бухгалтерии:

Этот список документов по сделкам не исчерпывающий, он может расширяться в зависимости от видов операций и особенностей учета в организации.

Формирование первичной бухгалтерской документации

Правила ведения первичной документации допускают составление ее по самостоятельно разработанным или унифицированным формам (ст. 9 № 402-ФЗ). Но помните, что юридическую силу имеет только документ, содержащий все необходимые реквизиты:

Формы первички, которые использует организация, закрепляются в учетной политике. В процессе работы может возникнуть потребность в обновлении или дополнении форм — это тоже фиксируется в учетной политике.

Рассмотрим первичные документы подробнее.

Договор

При заключении сделки стороны заключают между собой договор, в котором оговаривают все условия и детали будущих хозяйственных операций: сроки отгрузки товара, выполнения работ или оказания услуг, время для оплаты, способ расчетов и т.п.

Дополнительно в договоре фиксируются данные о предмете сделки и цене. Права и обязанности сторон тоже нужно прописать, чтобы в суде было легче урегулировать возможные споры.

Оптимально, если каждая сделка оформлена отдельным договором. Но компании нередко заключают с постоянными контрагентами один общий договор на ряд однотипных сделок сразу. Оформите два экземпляра договора с печатями и подписями сторон на каждом.

Письменная форма договора нужна не всегда. Например, для сделки по купле-продаже подтверждающим заключение документом выступает кассовый или товарный чек.

Счет на оплату

Счет на оплату — это документ, в котором продавец устанавливает цену на свои услуги или товары.

Покупатель соглашается с условиями поставщика в момент совершения оплаты. Законодатель не устанавливает форму счета, поэтому каждая компания составляет его по-своему. В счете прописывают условия сделки, сроки, порядок оплаты и поставки и т.д.

Подпись директора или главбуха на этом документе не обязательны (ст. 9 № 402-ФЗ). Но чтобы со стороны налоговой или контрагентов не возникало вопросов, лучше ими не пренебрегать. Счет на оплату не дает возможности предъявить требования поставщику — в нем лишь фиксируется цена покупки. Покупатель же сохраняет за собой право требовать возврата денег в случае нарушения условий договора или незаконного обогащения поставщика.

Платежные документы: кассовые чеки, бланки строгой отчетности (БСО)

Первичные документы из этой группы подтверждают факт оплаты полученных покупателем товаров или услуг.

К ним относятся кассовые и товарные чеки, платежные поручения и требования, бланки строгой отчетности. Платежку покупатель получает в банке, когда оформляет оплату безналичным платежом, а платежное требование может выставить поставщик. Товарный или кассовый чек поставщик выдает покупателю, когда тот оплачивает товар наличными деньгами.

Товарная накладная или товарный чек

Товарные чеки оформляют в двух случаях: при продаже товара физлицами или при продаже физлицам.

Товарные накладные, как правило, используют организации для оформления реализации товаров и их дальнейшего оприходования покупателем.

Как и договор, товарную накладную составляют в двух экземплярах. Один остается у поставщика, чтобы подтвердить передачу товаров, а второй получает покупатель для подтверждения оприходования.

Данные в накладной и счете-фактуре должны совпадать.

Лицо, которое отпускает товар, проставляет в накладной свою личную подпись и печать компании. А покупатель также заверяет документ подписью и печатью.

Акт оказанных услуг (выполненных работ)

Акт — это первичный документ для двух сторон, который служит подтверждением факта заключения и исполнения сделки, ее стоимости и сроков исполнения.

Его может составить заказчик или исполнитель. У каждой стороны есть свой экземпляр, который служит подтверждением того, что стороны не имеют претензий друг к другу и признали услугу и оплату за нее соответствующей договору.

Счет-фактура

Счет-фактура нужен для принятия НДС к вычету. Обычно они являются сопутствующим документом к товарной накладной или акту. Встречаются и счета-фактуры на авансы.

Фактуру обязаны выписывать все организации и предприниматели на ОСНО и другие, работающие с НДС.

Учетные регистры бухгалтерского учета (формы, образцы)

Виды регистров бухгалтерского учета

Учетные регистры позволяют систематизировать и накапливать поступающую из первичной бухгалтерской документации информацию, которая впоследствии будет использована для отражения на счетах и в бухотчетности. На основании данных из учетных регистров составляются и финансовые отчеты предприятия.

Занося данные в учетные регистры бухгалтерского учета, бухгалтер может одновременно проводить регистрацию первички и осуществлять контроль за хоздеятельностью предприятия путем анализа результатов.

Регистры бухгалтерского учета по характеру ведения записей подразделяются на:

Регистры бухгалтерского учета различаются по форме построения на:

По объему содержания разделение регистров бухгалтерского учета на виды производится следующим образом:

Как вести аналитический бухгалтерский учет, узнайте из Готового решения от КонсультантПлюс. Пробный полный доступ к системе можно получить бесплатно.

По внешнему виду регистры делятся на:

Регистры бухгалтерского учета: перечень

В информации Минфина от 04.12.2012 № ПЗ-10/2012 указано, что унифицированные формы регистров бухгалтерского учета больше не являются обязательными для использования, за исключением тех, которые установлены уполномоченными органами. Теперь при формировании регистров бухгалтерского учета на предприятиях необходимо лишь соблюдать наличие обязательных реквизитов в них (п. 4 ст. 10 закона от 06.12.2011 № 402-ФЗ).

Кроме того, согласно п. 5 ст. 10 закона № 402-ФЗ формы регистров, предоставляемые главбухом, должны утверждаться руководителем организации. Перечень используемых регистров бухгалтерского и налогового учета должен быть приведен в учетной политике компании.

В то же время формы регистров бухучета госпредприятий устанавливаются в соответствии с действующими бюджетными законами. Перечень таких регистров утвержден приказом Минфина от 30.03.2015 № 52н.

На практике довольно часто коммерческие предприятия при разработке собственных регистров берут за основу перечень и формы регистров, предназначенных для госпредприятий.

Приведем выдержку из этого перечня в виде часто используемых на практике регистров:

Унать подробнее, что такое журнально-ордерная форма бухгалтерского учета, вам помогут разъяснения от экспертов КонсультантПлюс. Получите пробный доступ к правовой системе и переходите в Готовое решение.

Также выделяют следующие виды бухгалтерского учета:

В настоящее время автоматизированная форма в перечне способов ведения бухгалтерского учета является наиболее прогрессивной. Ведь при данном типе бухгалтерского учета на основе введенных в систему данных первичных документов производится автоматическая систематизация информации и ее группировка с необходимой степенью детализации за любой промежуток времени. На основе введенных данных программа автоматически заполняет отчетность, а также снижает риск ошибок при ведении учета.

Приказ об утверждении регистров бухгалтерского учета

Регистры бухгалтерского учета — перечень и формы их должны быть утверждены соответствующим приказом. Формы регистров бухгалтерского учета разрабатывает главный бухгалтер, а руководитель утверждает их.

Образцы ведения налоговых регистров можно найти в статье «Как вести регистры налогового учета (образец)?».

Такой приказ обязательно будет затребован для ознакомления проверяющим при проведении налоговой проверки. Исходя из перечисленных там регистров, налоговый инспектор затребует распечатки интересующих его форм.

О том, как будет проходить проверка, вы сможете узнать из статьи «Порядок проведения выездной налоговой проверки (нюансы)».

Ведь сегодня почти все компании ведут регистры в виде машинограмм.

А в соответствии с п. 6 ст. 10 закона № 402-ФЗ регистры должны быть оформлены либо на бумажном носителе, либо в электронном варианте и подписаны цифровой подписью. Поэтому регистры придется распечатывать или отправлять в ИФНС в виде подписанного ЭЦП электронного документа.

Зачастую в приказе утверждаются формы регистров для каждого из счетов: карточка счета, оборотно-сальдовая ведомость, анализ счета. Привязку формирования регистров по счетам бухучета целесообразно представить в табличной форме. В таблице потребуется указать Ф.И.О. ответственного за ведение регистра.

Таблица с перечислением регистров может быть отображена в приказе так:

Формирование регистров бухучета

Ф.И.О. ответственного за ведение регистра лица

Должен ли ИП предоставлять карточки и оборотки по бухсчетам по требованию налоговой?

Обычное дело. Идет «встречка» с контрагентом, и налоговая запрашивает у предпринимателя карточки и оборотки по бухгалтерским счетам:

Давайте сразу, чтобы не тянуть и не копить интригу. Предприниматель не обязан предоставлять такие карточки и подобные им «оборотки», «анализы счетов» и т.д.

Почему же тогда спрашивают? А почему бы и не спросить? За спрос, как говорится, денег не берут. Да к тому же миром правят шаблоны: что напрягаться и затачивать формулировки под ИП или ООО. Тем более, что о душевном здоровье предпринимателей никто не печется. А бумага (заодно и предприниматели) стерпит все…

Ниже правовое обоснование и вариант ответа на подобные запросы.

Что это такое «карточки» по счетам? По смыслу подобных запросов это регистры бухгалтерского учета. Ими обязаны располагать те, кто ведет бухгалтерский учет. К самим же регистрам бухгалтерского учета куча требований (ст. 10 ФЗ «О бухгалтерском учете»): нужно утвердить их форму, периодичность формирования, снабдить подписями лиц, ответственных за их ведение, и т.д.

Статьей 6 ФЗ «О бухгалтерском учете» индивидуальные предприниматели освобождены от обязанности ведения бухгалтерского учета, если они ведут учет:

ИП на упрощенке, ПСН и ОСНО ведут книги учета доходов или доходов и расходов, а ИП на ЕНВД ведут учет физических показателей. Таким образом, все ИП «по определению» ведут налоговый учет, а бухгалтерский могут и не вести.

Значит, ИП не ведут регистры бухгалтерского учета, и оснований их представления в налоговую нет.

Эта тема закрыта многочисленными разъяснениями. Например, Письмо Минфина России от 04.10.2018 N 03-11-10/71228.

Поэтому можно так и написать: «запрашиваемыми регистрами бухгалтерского учета не располагаю в связи с тем, что на основании п. 1 ч. 2 ст. 6 Закона N 402-ФЗ от 06.12.2011 года «О бухгалтерском учете» не осуществляю ведение бухгалтерского учета».

А вот то, что вы фактически в своей учетной программе разносите информацию с применением плана счетов (двойная запись), и де-факто у вас есть данные по тем же 60 и 62 счетам в виде карточек, обороток и т.д. – это ваш управленческий учет в том смысле, что вы не обязаны соблюдать всю палитру предписаний, касаемо регистров бухгалтерского учета.

Если уж, исходя из ситуации, вами принято решение предоставлять такие документы (карточки, оборотки), то можете написать, что предоставляете информацию управленческого учета, отобранную и сформированную в виде регистра «карточка счета». Это будет «что-то», но не регистр бухгалтерского учета, которого у ИП нет.

И еще, для самых ответственных. Даже если вы решите предоставить карточку счета 01 по сделке с каким-либо контрагентом, то сделать это будет затруднительно, так как корреспонденции 01 счета со счетами 60 и 62 не предусмотрено.

Шаблоны и правила ответов на такие запросы удобно иметь всегда под рукой. Например, их можно хранить в «Полезной информации» в Мультибухгалтере – здесь вы можете размещать любые инструкции/новости/записи для всех сотрудников фирмы.

Мультибухгалтер – это полноценный онлайн-офис бухгалтерской фирмы, который объединит и бухгалтеров, и клиентов в одном пространстве.