карточка учета страховых взносов 2021 актуальная форма

Карточка учета страховых взносов 2021 актуальная форма

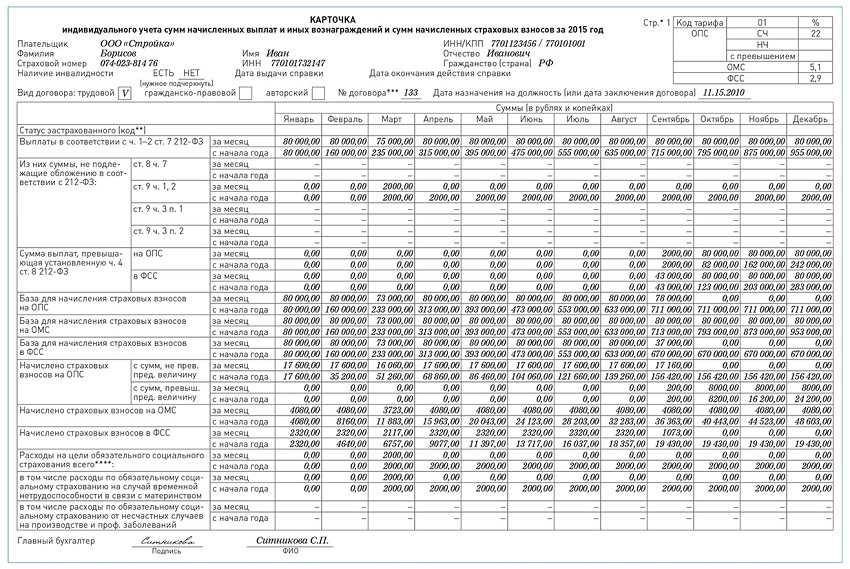

Карточка индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов

Внимание! При применении документа следует учитывать, что с 1 января 2017 года в соответствии с Федеральными законами от 03.07.2016 N 243-ФЗ и N 250-ФЗ полномочия по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование переданы налоговым органам

Скачать форму карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов:

Образец заполнения карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов >>>

Материалы по заполнению карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов:

— Статья: Страховые взносы (4-е издание, переработанное и дополненное) (Семенихин В.В.) («ГроссМедиа», «РОСБУХ», 2017)

— Статья: Оформляем регистры и карточки учета выплат, налогов и взносов (Пересыпкина Е.И.) («Оплата труда: бухгалтерский учет и налогообложение», 2017, N 1)

— Статья: Страховые взносы (4-е издание, переработанное и дополненное) (Семенихин В.В.) («ГроссМедиа», «РОСБУХ», 2017)

— Статья: Карточка индивидуального учета страховых взносов (Диркова Е.) («Практическая бухгалтерия», 2015, N 3; «Расчет», 2015, N 3)

— Статья: Новая карточка учета выплат в пользу физических лиц (Романова Е.) («Новая бухгалтерия», 2015, N 3)

Новая карточка учета страховых взносов за 2021 год

Зачем нужна карточка страховых взносов

В соответствии с п. 4 ст. 431 НК РФ плательщики страховых взносов должны учитывать процесс формирования базы по взносам и начисление самих взносов отдельно по каждому физлицу, которому выплачивается доход. Официально утвержденной для этого формы сейчас нет. В большинстве случаев на практике для этой цели служит такой документ, как карточка индивидуального учета страховых взносов. Но ваш регистр может называться и иначе.

Главное, чтобы он содержал помесячную и сформированную нарастающим итогом в отношении каждого физлица информацию:

Образец заполнения такой карточки подготовили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности оформления документа.

Карточка страховых взносов — 2021

В качестве основы для формирования карточки страховых взносов в 2021 году можно взять форму, введенную в применение совместным письмом от 09.12.2014 ПФ РФ № АД-30-26/16030, ФСС РФ № 17-03-10/08/47380. Скачайте бланк по ссылке ниже:

Она состоит из трех разделов:

Поскольку данная форма была выпущена еще в то время, когда взносы перечислялись в фонды, бланк нужно осовременить. В частности, проставить в нем ссылки на НК РФ (вместо действовавшего ранее закона от 24.07.2009 № 212-ФЗ).

ВНИМАНИЕ! При использовании бланка данной карточки учтите, что с 2021 года работодатель оплачивает только первые 3 дня больничного листа. Остальные пособия ФСС оплачивает напрямую сотруднику в рамках пилотного проекта «Прямые выплаты». Это значит, что с 2021 года сумму взносов на ВНиМ нельзя уменьшить на расходы по соц. обеспечению.

Можете скачать нашу версию карточки по ссылке ниже:

А можете взять предложенный выше оригинал и модифицировать его самостоятельно.

Как рассчитать взносы на обязательное пенсионное, медицинское и социальное страхование, чтобы не ошибиться при заполнении карточки, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Ответственность за некорректное заполнение карточки

Несмотря на то что форма карточки имеет рекомендательный характер, ее ведение обязательно. Отсутствие этого регистра или систематические ошибки при его заполнении могут быть сочтены грубыми нарушениями правил учета объектов налогообложения, ответственность за которые наступает по ст. 120 НК РФ.

Ответственность эта выражается в штрафах, которые составят:

О вопросах, возникающих при применении ст. 120 НК РФ, читайте в этой статье.

Итоги

Плательщики взносов обязаны вести персонифицированный учет начислений по страховым взносам. В качестве регистра для такого учета совместным письмом ПФР и ФСС рекомендована форма индивидуальной карточки. Отсутствие такого регистра или ошибки при его заполнении чреваты штрафами.

Образец заполнения формы РСВ за 3-й квартал 2021 года

Отчет РСВ — это расчет по страховым взносам, который работодатели ежеквартально сдают в ФНС. Он объединил данные о начислениях на ОПС, ОМС и ВНиМ. Срок сдачи за 9 месяцев — до 30.10.2021.

Расчет РСВ

Единая форма РСВ за 2021 год утверждена приказом ФНС России от 18.09.2019 № ММВ-7-11/470@ в редакции от 15.10.2020. Из названия формы следует, что такое РСВ в бухгалтерии, — это расчет по трем существующим обязательным страховым взносам работодателей, кроме платежей по профзаболеваниям и несчастным случаям на производстве:

Расчет заменил собой упраздненный отчет с той же аббревиатурой, но цифрой 1, и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, сдают в Фонд социального страхования, но в урезанном виде, только по взносам «на травматизм». Ранее действовавший отчет для ПФР упразднен полностью и больше не применяется страхователями. Из НПА следует расшифровка, что такое РСВ, — квартальный расчет по страховым взносам, который сдают работодатели.

Если работодатель не платит зарплату, он все равно сдает расчет.

Сроки сдачи РСВ

При совпадении с выходным днем переносятся сроки сдачи отчетности. РСВ за 3-й квартал 2021 года сдают до 30.10.2021 (суббота). Срок переносится, из-за совпадения с выходным днем, на 01.11.2021. Если не успеть, последуют санкции за несвоевременную сдачу. В таблице приведен срок предоставления РСВ за 2021 год по всем отчетным периодам:

| Отчетный период | Срок сдачи |

|---|---|

| За 1-й квартал 2021 года | До 30.04.2021 |

| За 6 месяцев 2021 года | До 30.07.2021 |

| За 9 месяцев 2021 года | До 30.10.2021 |

| За 2021 год | До 30.01.2022 |

Способы доставки отчета в налоговый орган ничем не отличаются от других форм и деклараций:

Отчетность обособленных подразделений

Головная организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ. Для этого используется заявление, форма которого утверждена приказом ФНС России № ММВ-7-14/4@ от 10.01.2017. Отдельно не урегулировано заполнение отчета РСВ для филиалов — действует обычная инструкция.

Чтобы заполнить отчет без ошибок, используйте бесплатно инструкции и образцы от экспертов КонсультантПлюс.

Бланк РСВ

Посмотрим, из чего состоит форма расчета по страховым взносам за 3 квартал 2021 года, дополненная сведениями о численности работников. Форма насчитывает 11 листов (вместе с приложениями) и состоит из:

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице приведены категории работодателей и подразделы расчета, которые они должны заполнять.

Что заполнить в расчете

Все страхователи — плательщики страховых взносов (юрлица и ИП, кроме глав крестьянских хозяйств)

Кроме того, должны заполнить:

Дополнительно к вышеперечисленному:

Страхователи, которые вправе применять пониженные или дополнительные тарифы социальных платежей

Страхователи, у которых в отчетном периоде были расходы, связанные с выплатой физлицам обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

Правила заполнения

Если показатель в поле отсутствует, поставьте прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа.

Как заполнить расчет по страховым взносам: пошаговая инструкция

Бланк достаточно объемный, поэтому рассмотрим заполнение расчета по шагам. Обратите внимание, что порядок заполнения в 2021 году изменился. Это связано с переходом на прямые выплаты по больничным из ФСС. Теперь работодатели-страхователи в приложении 2 к разделу 1 указывают сумму страховых взносов ВНиМ с учетом:

Шаг 1. Титульный лист

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов или Ф.И.О. ИП. Без ошибок заполняем код расчетного периода. В отчетности за 9 месяцев 2021 года указываем код 33. Приведенный образец заполнения расчета по страховым взносам за 3 квартал 2021 года показывает, что в титульном листе следует написать отчетный год и код налогового органа, куда направлен отчет.

Далее указываем номер телефона, ОКВЭД2 и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

Шаг 2. Раздел 1

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному, социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже указывают отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей.

Внизу каждой страницы необходимо ставить подпись и дату заполнения.

Шаг 3. Приложение 1 к разделу 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование»

Указываем отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию и количество застрахованных лиц в каждом месяце в бланке РСВ на последнюю отчетную дату месяца.

Для заполнения кода тарифа плательщика выбирают один из показателей:

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

Шаг 4. Приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»

В разделе приводятся данные об исчисленных за отчетный период суммах. Указывают количество застрахованных лиц и сумму выплаченных вознаграждений. Если в отчетном периоде выплачивались пособия по беременности и родам, это следует указать.

На следующей странице указываются суммы исчисленных платежей и суммы, израсходованные на выплату страхового обеспечения. Отдельно пишем сумму взносов, возмещенную ФСС. В 2021 году это неактуально, часть остается незаполненной.

Далее указываем сумму к уплате.

Шаг 5. Раздел 3 «Персонифицированные сведения о застрахованных лицах»

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется отдельный лист. В нем указывается код отчетного периода, дата заполнения, ИНН, порядковый номер по разделу.

После этого в РСВ необходимо вписать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования. Затем идут сведения о сумме выплат и исчисленных взносах.

Мы выяснили, что бесплатно заполнить онлайн-расчет по страховым взносам доступно в личном кабинете налогоплательщика на сайте ФНС России. Но для этого требуется квалифицированная электронная подпись.

Ошибки и штрафы

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет сдан не вовремя. Если за квартал, полугодие или 9 месяцев, то, в силу статьи 126 НК РФ, штраф за ошибки в едином расчете по взносам составляет всего 200 рублей за саму отчетную форму, а не за число лиц, которые в нее входят. Налоговым законодательством такой «подушевой» вид штрафа пока не предусмотрен.

Если не вовремя сдан расчет за год, то придется заплатить 5% от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ, — не более 30% от суммы взносов, подлежащих уплате, но и не менее 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно назначат штраф в 1000.

Кроме того, статьей 76 НК РФ налоговой службе дана возможность блокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты в срок.

Особенности уточненного расчета

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент статья 81 НК РФ, в которой сказано, что повторно заполнять придется только те разделы документа, в которых были допущены ошибки или неточности. Листы, заполненные без оплошностей, дублировать нет необходимости. Особое внимание следует обратить на раздел 3, он подается по каждому застрахованному лицу в отдельности, и сдавать уточнения следует только по тем лицам, в данные которых были внесены изменения.

В некоторых случаях ошибки, допущенные страхователем, приводят к тому, что отчетность признана неподанной. Это произойдет, если за отчетный период совокупная сумма страховых взносов не совпадет с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС обязан уведомить страхователя о том, что его отчет не принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой признают первоначальную дату предоставления расчета.

Готовим отчет в бухгалтерских программах

РСВ включен во все программы и сервисы ведения бухгалтерского и налогового учета: Контур. Бухгалтерия, 1С и другие.

Обоснование обеспечения работников СИЗ

Ст. 221 ТК РФ обязывает работодателя обеспечить СИЗ работников, которые выполняют трудовые функции в условиях:

Практически для всех отраслей деятельности существуют установленные нормы выдачи СИЗ, утвержденные главным образом приказами либо постановлениями Минтруда или Минсоцразвития РФ.

В этих документах с разбивкой по соответствующим специальностям приведены перечни минимально необходимых для работника СИЗ. Работодатель может, утвердив соответствующий внутренний нормативный документ, установить собственные нормы выдачи СИЗ. Однако они не должны быть снижены по сравнению с утвержденными для отрасли.

Правильно разработать и использовать нормативы выдачи СИЗ вам помогут рекомендации экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по кадрам.

О том, в каких случаях допускается снижение норм, читайте в материале «Выдача СИЗ: типовые нормы — это минимум, но кому-то положена лишь половина».

Нормы содержат не только перечни СИЗ, но и сроки, на которые они выдаются. Работодатель должен с соблюдением этих сроков производить замену изношенных СИЗ на новые и при необходимости обеспечивать процесс их стирки, сушки и ремонта.

Обратите внимание! Если специальная одежда в бухгалтерском учете была отнесена к запасам, то она может быть списана при выбытии в случаях, отличных от продажи (пп. «б» п. 3, пп. «б» п. 41, пп. «б» п. 43 ФСБУ 5/2019 «Запасы», утв. Приказом Минфина России от 15.11.2019 N 180н).

Организация учета выданных СИЗ

Общие для всех отраслей деятельности и любого работодателя правила, в соответствии с которыми производится хранение, выдача, использование и обеспечение ухода за СИЗ, отражены в приказе Минздравсоцразвития России от 01.06.2009 № 290н.

Согласно этому документу работодатель обязан:

У работодателя есть право на:

За работником закрепляются обязанности:

Права работника сводятся к следующему:

Рекомендации экспертов по отражению спецодежды в бухучете и ее налогообложению можно посмотреть в Типовой ситуации от КонсультантПлюс «Как выдать и учесть спецодежду», получив бесплатный доступ к системе.

Личная карточка выдачи спецодежды: скачать бланк и образец

Лицевая сторона карточки учета выдачи СИЗ содержит информацию:

Оборотная сторона отражает данные о фактическом движении СИЗ по конкретному работнику: выдаче СИЗ, их возврате на склад.

О том, в какой ситуации могут потребоваться данные о выданных СИЗ, читайте в статье «Порядок оформления несчастного случая на производстве».

Образец заполнения личной карточки СИЗ на работника есть на нашем сайте.

Если СИЗ востребованы не постоянно, а нужны для периодического использования (например, при периодическом проведении работ или посещении объектов проверяющими или руководителем), для них может быть заведена карточка с записью «Дежурные» вместо данных работника.

Скачать бланк личной карточки СИЗ также можно на нашем сайте.

На нашем форуме можно узнать, как заполняют и ведут различную документацию ваши коллеги. Вот, например, ветка, где делятся опытом по заполнению личной карточки учета выдачи СИЗ.

Итоги

За работодателем законодательно закреплена обязанность по обеспечению защиты работника от вредных воздействий, которым он подвергается во время исполнения своих обязанностей, посредством СИЗ. Задачи по приобретению, хранению, уходу за СИЗ и их учету ложатся на работодателя.

Идеальная карточка для учета взносов

Фонды разработали для компаний новую карточку для учета зарплаты и начисленных взносов. Ее форма рекомендованная, поэтому можно использовать и свой бланк. Но проще и удобнее заполнить карточку по образцу.

* Карточка индивидуального учета… приведена в совместном письме ПФР и ФСС России от 9 декабря 2014 г. № АД-30-26/16030, № 17-03-10/08/47380.

Зачем разработали новую форму

По каждому работнику надо вести учет выплат и взносов ( п. 6 ст. 15, подп. 2 п. 2 ст. 28 Федерального закона от 24 июля 2009 г. № 212-ФЗ). Обязательный учет взносов и расходов на страхование по временной нетрудоспособности и материнству предусмотрен также в пункте 1 статьи 4.8 Федерального закона от 29 декабря 2006 г. № 255-ФЗ. Для этого используют карточку индивидуального учета. Ее прежняя форма была рекомендована в совместном письме ПФР от 26 января 2010 г. № АД-30-24/691, ФСС России от 14 января 2010 г. № 02-03-08/08-56П. Но сейчас она не актуальна, так как в ней всего одна строка для предельной базы по взносам, а с 2015 года лимиты у фондов разные. Кроме того, многие строительные организации платят взносы по дополнительным тарифам в зависимости от классов условий труда, определенных при спецоценке, а в старой форме они не предусмотрены.

Есть и другие корректировки, учитывающие, в частности:

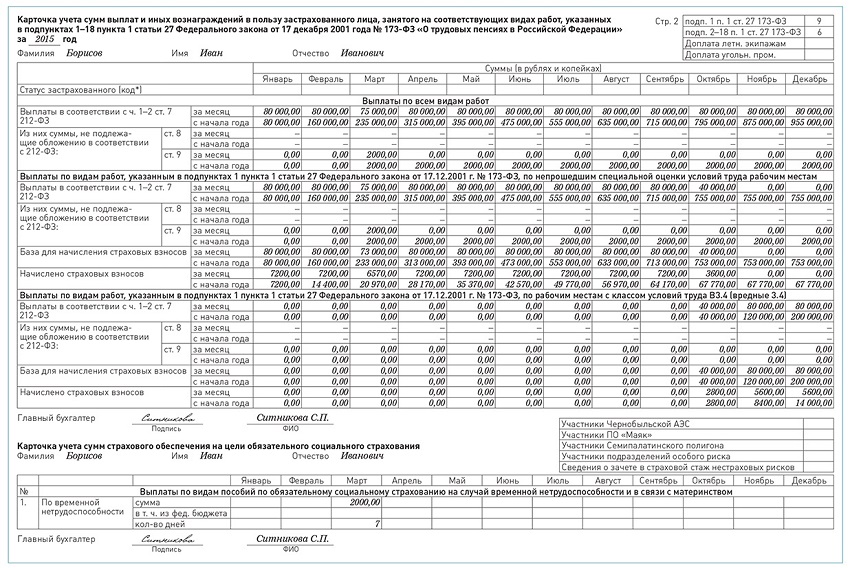

Поэтому теперь в карточке вместо одной страницы три (три раздела). Первую страницу надо заполнять по всем работникам. Вторую – только по тем, кто занят на вредных или опасных работах. А третью – по сотрудникам, получающим пособия за счет средств соцстраха.

Как заполнить бланк

Остановимся подробнее на заполнении каждой страницы карточки.

Расчет взносов по общему тарифу

В начале формы надо указать общие сведения по сотруднику: Ф. И. О., страховой номер, ИНН, вид и номер заключенного договора (трудовой, гражданско-правовой и т. д.).

В табличке справа – код тарифа (если общий, то 01), а также размеры тарифов в процентах по видам взносов: на обязательное пенсионное страхование (ОПС) – 22 процента; на обязательное медицинское страхование (ОМС) – 5,1 процента; на обязательное социальное страхование (ФСС) – 2,9 процента.

Далее надо определить базу начисления и суммы взносов.

В ФФОМС. С 2015 года работодатели платят взносы на обязательное медицинское страхование со всех выплат, которые облагаются взносами (лимит не установлен). Поэтому в карточке не предусмотрены строки для сверхлимитных выплат в части ОМС. Нужно показывать лишь базу и суммы начисленных взносов.

В ПФР. Для пенсионных взносов лимит базы – 711 тыс. руб. Со всех выплат сверх этой величины взносы платят по тарифу 10 процентов. Выплаты сверх лимита нужно отражать в карточке в специальной строке «Сумма выплат, превышающая установленную…». Они не входят в базу, в карточке их указывают до строки «База для начисления страховых взносов на ОПС».

Поэтому и строка, где отражаются пенсионные взносы, разделена на две части: для взносов, начисленных на выплаты в пределах базы, и для сверхлимитных взносов.

Обратите внимание: если строительная компания применяет упрощенку, то выплаты сверх предельной базы взносами не облагаются ( подп. 8 п. 1 ст. 58 закона № 212-ФЗ, письмо Минтруда России от 30 января 2015 г. № 17-3/В-37).

В ФСС России. Лимит для взносов в фонд соцстраха равен 670 тыс. руб., эта сумма отличается от лимита базы для пенсионных взносов ( постановление Правительства РФ от 4 декабря 2014 г. № 1316). Поэтому на странице 1 карточки появились разные строки для выплат, превышающих лимит по пенсионным взносам, и для выплат, превышающих лимит по взносам в фонд социального страхования.

Заметим, что для взносов на травматизм лимит не установлен (они начисляются со всех выплат).

Для расходов на пособия есть специальная строка на странице 1, но одновременно выплаты нужно расшифровать на странице 3.

Расчет дополнительных взносов

По работникам, которые трудятся во вредных или опасных условиях, надо заполнить страницу 2 карточки.

На этом листе отражают суммы выплат, облагаемых взносами по дополнительным фиксированным (6 или 9%) или дифференцированным (от 2 до 8%) тарифам.

Также нужно рассчитать и сами взносы. Причем сведения необходимо разбить в зависимости от того, к какому классу относятся работы.

В течение года дополнительный тариф может измениться, если компания проведет специальную оценку условий труда. До дня утверждения отчета об оценке взносы надо начислять по тарифам 9 и 6 процентов (для списков № 1 и № 2 соответственно).

Списки № 1 и № 2 производств, работ, профессий, должностей и показателей, дающих право на льготное пенсионное обеспечение, утверждены постановлением Кабинета Министров СССР от 26 января 1991 г. № 10.

А со дня утверждения отчета – по дифференцированным тарифам: от 2 до 8 процентов ( письмо Минтруда России от 13 марта 2014 г. № 17-3/В113). Взносы по разным тарифам указывают в разных подразделах карточки.

Отражение расходов на соцобеспечение

Страница 3 карточки предназначена для учета сумм пособий (больничных, декретных, детских, а также пособий по страхованию от несчастных случаев на производстве) и других выплат за счет ФСС России. Кроме сумм надо проставить количество выплат или дней болезни.

При отражении ежемесячных пособий по уходу за ребенком (детьми) отдельно указывают, какая сумма приходится на первого ребенка, а какая на других детей.

Если есть соответствующие категории работников, надо уточнить, сколько денег было выдано за счет средств федерального бюджета (например, в отношении выплат чернобыльцам). Так как в отдельных случаях финансовое обеспечение расходов на соцстрах производится за счет межбюджетных трансфертов из федерального бюджета, предоставляемых ФСС России ( п. 5 ст. 3 закона № 255-ФЗ, ст. 5 Федерального закона от 1 декабря 2014 г. № 386-ФЗ).

Также в карточке есть строка для мероприятий, которые профинансировал фонд соцстраха. В их числе: спецоценка рабочих мест, обязательные медосмотры, приобретение аптечек и др.

Но это расходы не по конкретному сотруднику, а в целом по компании. Поэтому в карточке их можно не указывать.

На основании данных страницы 3 карточки будет легко заполнить таблицу 2 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством» и таблицу 8 «Расходы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» формы-4 ФСС РФ.

Пример

Борисов И.И. работает в ООО «Стройка». Зарплата – 80 000 руб. в месяц. В марте он семь дней болел, зарплата в этом месяце составила 73 000 руб., пособие по нетрудоспособности – 2000 руб.

Сверхлимитные выплаты на ОПС и в ФСС надо отразить в карточке начиная с сентября 2015 года.

Предположим, что профессия Борисова включена в список № 1 вредных работ. В октябре 2015 года компания планирует провести спецоценку условий труда. По ее итогам по рабочему месту этого сотрудника будет установлен класс 3.4 (вредный). Следовательно, до спецоценки компания рассчитывает дополнительные пенсионные взносы по тарифу 9 процентов, а после – по тарифу 7 процентов ( п. 2.1 ст. 58.3 закона № 212-ФЗ).

Отчет о спецоценке утвержден 16 октября 2015 года. Сумма зарплаты работника в этом месяце составила 40 000 руб. до оценки и 40 000 руб. после нее (по 11 рабочих дней с 1 по 15 и с 16 по 31 октября).

По мнению автора, исходя из нормы законодательства и приведенных Минтрудом России разъяснений, зарплата и взносы делятся пропорционально дням месяца: до даты утверждения отчета о спецоценке и после нее. Условия о том, что тариф нужно изменить со следующего месяца, в законодательстве нет. Образец заполнения карточки на работника приведен на стр. 77.

По мнению автора, исходя из нормы законодательства и приведенных Минтрудом России разъяснений, зарплата и взносы делятся пропорционально дням месяца: до даты утверждения отчета о спецоценке и после нее. Условия о том, что тариф нужно изменить со следующего месяца, в законодательстве нет. Образец заполнения карточки на работника:

Чем грозят ошибки в карточке

При проверке правильности начисления взносов контролеры из фондов могут потребовать необходимые документы. К их числу относятся карточки учета либо иные формы, в которых организация ведет учет выплат работникам и начисленных взносов.

А если в карточках будут обнаружены ошибки, могут ли за это наказать организацию?

Только за факт неправильного ведения учета объектов обложения страховыми взносами привлекать компанию к ответственности не должны. Ведь порядок ведения такого учета законодательством РФ не урегулирован. И в законе № 212-ФЗ ответственность за неправильное ведение индивидуального учета начисленных выплат и сумм начисленных взносов не установлена.

Главное, чтобы в самой отчетности, которая сдана в фонд, облагаемая база и взносы были рассчитаны верно.

Если из-за ошибок в карточке взносы будут занижены, то за неполную уплату взносов в результате искажения базы организацию могут оштрафовать. Сумма штрафа – 20 процентов от суммы неуплаченных взносов. И 40 процентов – при умышленном искажении данных в отчетности.

Меры ответственности за неуплату или неполную уплату взносов установлены в статье 47 закона № 212-ФЗ.