карточки индивидуального учета для фсс

Карточки индивидуального учета для фсс

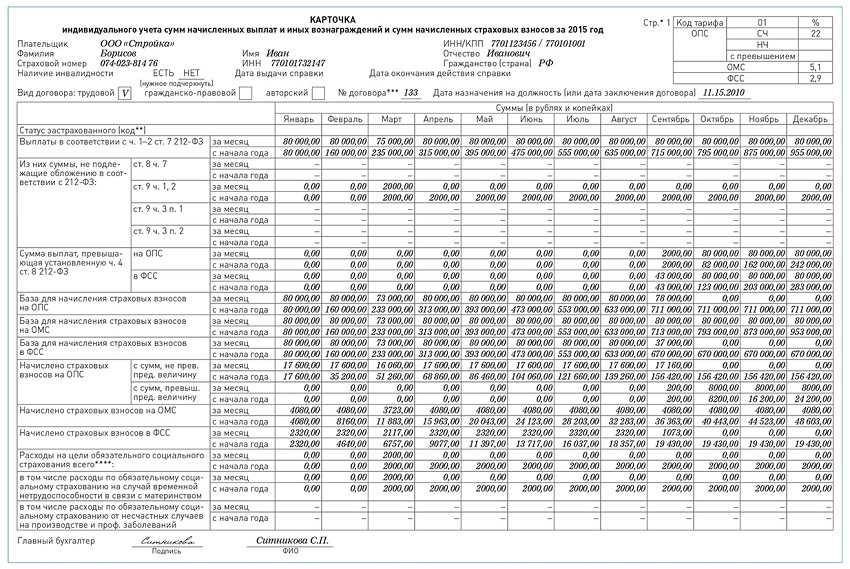

Карточка индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов

Внимание! При применении документа следует учитывать, что с 1 января 2017 года в соответствии с Федеральными законами от 03.07.2016 N 243-ФЗ и N 250-ФЗ полномочия по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование переданы налоговым органам

Скачать форму карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов:

Образец заполнения карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов >>>

Материалы по заполнению карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов:

— Статья: Страховые взносы (4-е издание, переработанное и дополненное) (Семенихин В.В.) («ГроссМедиа», «РОСБУХ», 2017)

— Статья: Оформляем регистры и карточки учета выплат, налогов и взносов (Пересыпкина Е.И.) («Оплата труда: бухгалтерский учет и налогообложение», 2017, N 1)

— Статья: Страховые взносы (4-е издание, переработанное и дополненное) (Семенихин В.В.) («ГроссМедиа», «РОСБУХ», 2017)

— Статья: Карточка индивидуального учета страховых взносов (Диркова Е.) («Практическая бухгалтерия», 2015, N 3; «Расчет», 2015, N 3)

— Статья: Новая карточка учета выплат в пользу физических лиц (Романова Е.) («Новая бухгалтерия», 2015, N 3)

Новая карточка учета страховых взносов за 2021 год

Зачем нужна карточка страховых взносов

В соответствии с п. 4 ст. 431 НК РФ плательщики страховых взносов должны учитывать процесс формирования базы по взносам и начисление самих взносов отдельно по каждому физлицу, которому выплачивается доход. Официально утвержденной для этого формы сейчас нет. В большинстве случаев на практике для этой цели служит такой документ, как карточка индивидуального учета страховых взносов. Но ваш регистр может называться и иначе.

Главное, чтобы он содержал помесячную и сформированную нарастающим итогом в отношении каждого физлица информацию:

Образец заполнения такой карточки подготовили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности оформления документа.

Карточка страховых взносов — 2021

В качестве основы для формирования карточки страховых взносов в 2021 году можно взять форму, введенную в применение совместным письмом от 09.12.2014 ПФ РФ № АД-30-26/16030, ФСС РФ № 17-03-10/08/47380. Скачайте бланк по ссылке ниже:

Она состоит из трех разделов:

Поскольку данная форма была выпущена еще в то время, когда взносы перечислялись в фонды, бланк нужно осовременить. В частности, проставить в нем ссылки на НК РФ (вместо действовавшего ранее закона от 24.07.2009 № 212-ФЗ).

ВНИМАНИЕ! При использовании бланка данной карточки учтите, что с 2021 года работодатель оплачивает только первые 3 дня больничного листа. Остальные пособия ФСС оплачивает напрямую сотруднику в рамках пилотного проекта «Прямые выплаты». Это значит, что с 2021 года сумму взносов на ВНиМ нельзя уменьшить на расходы по соц. обеспечению.

Можете скачать нашу версию карточки по ссылке ниже:

А можете взять предложенный выше оригинал и модифицировать его самостоятельно.

Как рассчитать взносы на обязательное пенсионное, медицинское и социальное страхование, чтобы не ошибиться при заполнении карточки, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Ответственность за некорректное заполнение карточки

Несмотря на то что форма карточки имеет рекомендательный характер, ее ведение обязательно. Отсутствие этого регистра или систематические ошибки при его заполнении могут быть сочтены грубыми нарушениями правил учета объектов налогообложения, ответственность за которые наступает по ст. 120 НК РФ.

Ответственность эта выражается в штрафах, которые составят:

О вопросах, возникающих при применении ст. 120 НК РФ, читайте в этой статье.

Итоги

Плательщики взносов обязаны вести персонифицированный учет начислений по страховым взносам. В качестве регистра для такого учета совместным письмом ПФР и ФСС рекомендована форма индивидуальной карточки. Отсутствие такого регистра или ошибки при его заполнении чреваты штрафами.

Приложение. Карточка индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов

ГАРАНТ:

См. данную форму в редакторе MS-Excel и образец ее заполнения

Приложение

к письму Пенсионного фонда России и

Фонда социального страхования РФ

от 9 декабря 2014 г. NN АД-30-26/16030,

17-03-10/08/47380

индивидуального учета сумм начисленных выплат и иных вознаграждений

и сумм начисленных страховых взносов за ____ год

Дата выдачи справки

Дата окончания действия справки

Дата назначения на должность (или дата заключения договора) ____

Суммы (в рублях и копейках)

Из них суммы, не подлежащие обложению в соответствии с. 212-ФЗ:

Сумма выплат, превышающая установленную ч. 4 ст. 8 212-ФЗ

База для начисления страховых взносов на ОПС

База для начисления страховых взносов на ОМС

База для начисления страховых взносов в ФСС

Начислено страховых взносов на ОПС

с сумм, не прев. пред. величину

с сумм, превыш. пред. величину

Начислено страховых взносов на ОМС

Начислено страховых взносов в ФСС

Расходы на цели обязательного социального страхования всего*(4):

в том числе расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

в том числе расходы по обязательному социальному страхованию от несчастных случаев на производстве и проф. заболеваний

*(1) Дополнительные страницы заполняются в случае использования тарифов, отличных от основного. Нумерация страниц сквозная.

*(3) Указываются все номера договоров заключенных с физическим лицом.

*(4) При наличии расходов заполняется страница 3.

Идеальная карточка для учета взносов

Фонды разработали для компаний новую карточку для учета зарплаты и начисленных взносов. Ее форма рекомендованная, поэтому можно использовать и свой бланк. Но проще и удобнее заполнить карточку по образцу.

* Карточка индивидуального учета… приведена в совместном письме ПФР и ФСС России от 9 декабря 2014 г. № АД-30-26/16030, № 17-03-10/08/47380.

Зачем разработали новую форму

По каждому работнику надо вести учет выплат и взносов ( п. 6 ст. 15, подп. 2 п. 2 ст. 28 Федерального закона от 24 июля 2009 г. № 212-ФЗ). Обязательный учет взносов и расходов на страхование по временной нетрудоспособности и материнству предусмотрен также в пункте 1 статьи 4.8 Федерального закона от 29 декабря 2006 г. № 255-ФЗ. Для этого используют карточку индивидуального учета. Ее прежняя форма была рекомендована в совместном письме ПФР от 26 января 2010 г. № АД-30-24/691, ФСС России от 14 января 2010 г. № 02-03-08/08-56П. Но сейчас она не актуальна, так как в ней всего одна строка для предельной базы по взносам, а с 2015 года лимиты у фондов разные. Кроме того, многие строительные организации платят взносы по дополнительным тарифам в зависимости от классов условий труда, определенных при спецоценке, а в старой форме они не предусмотрены.

Есть и другие корректировки, учитывающие, в частности:

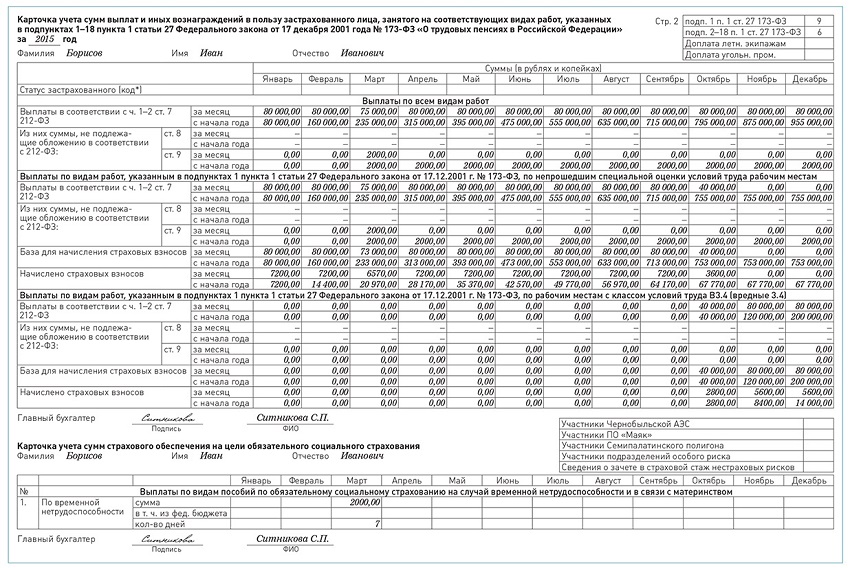

Поэтому теперь в карточке вместо одной страницы три (три раздела). Первую страницу надо заполнять по всем работникам. Вторую – только по тем, кто занят на вредных или опасных работах. А третью – по сотрудникам, получающим пособия за счет средств соцстраха.

Как заполнить бланк

Остановимся подробнее на заполнении каждой страницы карточки.

Расчет взносов по общему тарифу

В начале формы надо указать общие сведения по сотруднику: Ф. И. О., страховой номер, ИНН, вид и номер заключенного договора (трудовой, гражданско-правовой и т. д.).

В табличке справа – код тарифа (если общий, то 01), а также размеры тарифов в процентах по видам взносов: на обязательное пенсионное страхование (ОПС) – 22 процента; на обязательное медицинское страхование (ОМС) – 5,1 процента; на обязательное социальное страхование (ФСС) – 2,9 процента.

Далее надо определить базу начисления и суммы взносов.

В ФФОМС. С 2015 года работодатели платят взносы на обязательное медицинское страхование со всех выплат, которые облагаются взносами (лимит не установлен). Поэтому в карточке не предусмотрены строки для сверхлимитных выплат в части ОМС. Нужно показывать лишь базу и суммы начисленных взносов.

В ПФР. Для пенсионных взносов лимит базы – 711 тыс. руб. Со всех выплат сверх этой величины взносы платят по тарифу 10 процентов. Выплаты сверх лимита нужно отражать в карточке в специальной строке «Сумма выплат, превышающая установленную…». Они не входят в базу, в карточке их указывают до строки «База для начисления страховых взносов на ОПС».

Поэтому и строка, где отражаются пенсионные взносы, разделена на две части: для взносов, начисленных на выплаты в пределах базы, и для сверхлимитных взносов.

Обратите внимание: если строительная компания применяет упрощенку, то выплаты сверх предельной базы взносами не облагаются ( подп. 8 п. 1 ст. 58 закона № 212-ФЗ, письмо Минтруда России от 30 января 2015 г. № 17-3/В-37).

В ФСС России. Лимит для взносов в фонд соцстраха равен 670 тыс. руб., эта сумма отличается от лимита базы для пенсионных взносов ( постановление Правительства РФ от 4 декабря 2014 г. № 1316). Поэтому на странице 1 карточки появились разные строки для выплат, превышающих лимит по пенсионным взносам, и для выплат, превышающих лимит по взносам в фонд социального страхования.

Заметим, что для взносов на травматизм лимит не установлен (они начисляются со всех выплат).

Для расходов на пособия есть специальная строка на странице 1, но одновременно выплаты нужно расшифровать на странице 3.

Расчет дополнительных взносов

По работникам, которые трудятся во вредных или опасных условиях, надо заполнить страницу 2 карточки.

На этом листе отражают суммы выплат, облагаемых взносами по дополнительным фиксированным (6 или 9%) или дифференцированным (от 2 до 8%) тарифам.

Также нужно рассчитать и сами взносы. Причем сведения необходимо разбить в зависимости от того, к какому классу относятся работы.

В течение года дополнительный тариф может измениться, если компания проведет специальную оценку условий труда. До дня утверждения отчета об оценке взносы надо начислять по тарифам 9 и 6 процентов (для списков № 1 и № 2 соответственно).

Списки № 1 и № 2 производств, работ, профессий, должностей и показателей, дающих право на льготное пенсионное обеспечение, утверждены постановлением Кабинета Министров СССР от 26 января 1991 г. № 10.

А со дня утверждения отчета – по дифференцированным тарифам: от 2 до 8 процентов ( письмо Минтруда России от 13 марта 2014 г. № 17-3/В113). Взносы по разным тарифам указывают в разных подразделах карточки.

Отражение расходов на соцобеспечение

Страница 3 карточки предназначена для учета сумм пособий (больничных, декретных, детских, а также пособий по страхованию от несчастных случаев на производстве) и других выплат за счет ФСС России. Кроме сумм надо проставить количество выплат или дней болезни.

При отражении ежемесячных пособий по уходу за ребенком (детьми) отдельно указывают, какая сумма приходится на первого ребенка, а какая на других детей.

Если есть соответствующие категории работников, надо уточнить, сколько денег было выдано за счет средств федерального бюджета (например, в отношении выплат чернобыльцам). Так как в отдельных случаях финансовое обеспечение расходов на соцстрах производится за счет межбюджетных трансфертов из федерального бюджета, предоставляемых ФСС России ( п. 5 ст. 3 закона № 255-ФЗ, ст. 5 Федерального закона от 1 декабря 2014 г. № 386-ФЗ).

Также в карточке есть строка для мероприятий, которые профинансировал фонд соцстраха. В их числе: спецоценка рабочих мест, обязательные медосмотры, приобретение аптечек и др.

Но это расходы не по конкретному сотруднику, а в целом по компании. Поэтому в карточке их можно не указывать.

На основании данных страницы 3 карточки будет легко заполнить таблицу 2 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством» и таблицу 8 «Расходы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» формы-4 ФСС РФ.

Пример

Борисов И.И. работает в ООО «Стройка». Зарплата – 80 000 руб. в месяц. В марте он семь дней болел, зарплата в этом месяце составила 73 000 руб., пособие по нетрудоспособности – 2000 руб.

Сверхлимитные выплаты на ОПС и в ФСС надо отразить в карточке начиная с сентября 2015 года.

Предположим, что профессия Борисова включена в список № 1 вредных работ. В октябре 2015 года компания планирует провести спецоценку условий труда. По ее итогам по рабочему месту этого сотрудника будет установлен класс 3.4 (вредный). Следовательно, до спецоценки компания рассчитывает дополнительные пенсионные взносы по тарифу 9 процентов, а после – по тарифу 7 процентов ( п. 2.1 ст. 58.3 закона № 212-ФЗ).

Отчет о спецоценке утвержден 16 октября 2015 года. Сумма зарплаты работника в этом месяце составила 40 000 руб. до оценки и 40 000 руб. после нее (по 11 рабочих дней с 1 по 15 и с 16 по 31 октября).

По мнению автора, исходя из нормы законодательства и приведенных Минтрудом России разъяснений, зарплата и взносы делятся пропорционально дням месяца: до даты утверждения отчета о спецоценке и после нее. Условия о том, что тариф нужно изменить со следующего месяца, в законодательстве нет. Образец заполнения карточки на работника приведен на стр. 77.

По мнению автора, исходя из нормы законодательства и приведенных Минтрудом России разъяснений, зарплата и взносы делятся пропорционально дням месяца: до даты утверждения отчета о спецоценке и после нее. Условия о том, что тариф нужно изменить со следующего месяца, в законодательстве нет. Образец заполнения карточки на работника:

Чем грозят ошибки в карточке

При проверке правильности начисления взносов контролеры из фондов могут потребовать необходимые документы. К их числу относятся карточки учета либо иные формы, в которых организация ведет учет выплат работникам и начисленных взносов.

А если в карточках будут обнаружены ошибки, могут ли за это наказать организацию?

Только за факт неправильного ведения учета объектов обложения страховыми взносами привлекать компанию к ответственности не должны. Ведь порядок ведения такого учета законодательством РФ не урегулирован. И в законе № 212-ФЗ ответственность за неправильное ведение индивидуального учета начисленных выплат и сумм начисленных взносов не установлена.

Главное, чтобы в самой отчетности, которая сдана в фонд, облагаемая база и взносы были рассчитаны верно.

Если из-за ошибок в карточке взносы будут занижены, то за неполную уплату взносов в результате искажения базы организацию могут оштрафовать. Сумма штрафа – 20 процентов от суммы неуплаченных взносов. И 40 процентов – при умышленном искажении данных в отчетности.

Меры ответственности за неуплату или неполную уплату взносов установлены в статье 47 закона № 212-ФЗ.