кбк на возврат налога за обучение 2020

Таблица КБК 2021-2022

Актуальные на 2021-2022 годы КБК по основным налогам и страховым взносам смотрите в нашей таблице:

Вид налога, взноса

налог, взнос

пени

штрафы

Налоги

Налог на прибыль в ФБ

182 1 01 01011 01 1000 110

182 1 01 01011 01 2100 110

182 1 01 01011 01 3000 110

Налог на прибыль в РБ

182 1 01 01012 02 1000 110

182 1 01 01012 02 2100 110

182 1 01 01012 02 3000 110

182 1 03 01000 01 1000 110

182 1 03 01000 01 2100 110

182 1 03 01000 01 3000 110

См. также:

НДФЛ для налогового агента с доходов до 5 млн руб.

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

НДФЛ для налогового агента с доходов свыше 5 млн руб. (по ставке 15%)

182 1 01 02080 01 1000 110

182 1 01 02080 01 2100 110

182 1 01 02080 01 3000 110

См. также:

Налог на имущество

182 1 06 02010 02 1000 110

182 1 06 02010 02 2100 110

182 1 06 02010 02 3000 110

182 1 06 04011 02 1000 110

182 1 06 04011 02 2100 110

182 1 06 04011 02 3000 110

Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя

182 1 06 06031 03 1000 110

182 1 06 06031 03 2100 110

182 1 06 06031 03 3000 110

182 1 05 01011 01 1000 110

182 1 05 01011 01 2100 110

182 1 05 01011 01 3000 110

УСН «доходы минус расходы», в т.ч. минимальный налог

182 1 05 01021 01 1000 110

182 1 05 01021 01 2100 110

182 1 05 01021 01 3000 110

182 1 05 03010 01 1000 110

182 1 05 03010 01 2100 110

182 1 05 03010 01 3000 110

Страховые взносы

182 1 02 02090 07 1010 160

182 1 02 02090 07 2110 160

182 1 02 02090 07 3010 160

182 1 02 02101 08 1013 160

182 1 02 02101 08 2013 160

182 1 02 02101 08 3013 160

Взносы на ОПС за работников (основной и пониженные тарифы)

182 1 02 02010 06 1010 160

182 1 02 02010 06 2110 160

182 1 02 02010 06 3010 160

Взносы в ФСС «на травматизм»

393 1 02 02050 07 1000 160

393 1 02 02050 07 2100 160

393 1 02 02050 07 3000 160

Взносы на ОПС для ИП (фиксированная часть и 1% с дохода свыше 300 000 руб.)

182 1 02 02140 06 1110 160

182 1 02 02140 06 2110 160

182 1 02 02140 06 3010 160

См. также:

Важно! КонсультантПлюс предупреждает

Если КБК в платежке вы указали неправильно, это не значит, что вы не исполнили обязанность по уплате налога. Если других проблем с платежом нет, ваши деньги поступят в бюджет (пп. 1 п. 3, п. 4 ст. 45 НК РФ, Письмо Минфина России от 19.01.2017 N 03-02-07/1/2145). Это же относится к страховым взносам, которые вы уплачиваете в инспекцию (п. 9 ст. 45 НК РФ).

Однако суммы, поступившие по такой платежке, могут отразиться в карточке РСБ по ошибочному КБК. А по платежу, который вы хотели перечислить, будет числиться задолженность.

Как исправить ошибку в КБК, смотрите в К+. Пробный доступ к системе можно получить бесплатно.

Какие КБК по НДФЛ за сотрудников в 2020-2021 годах

Что зашифровано в КБК НДФЛ

КБК — это код бюджетной классификации. Он состоит из 20 знаков, где:

О том, чем грозит ошибка в КБК, читайте в материале «Ошибки в платежном поручении на уплату налогов».

Какие КБК указать в платежных поручениях на уплату налогов и взносов, разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе К+ и бесплатно переходите в готовое решение.

КБК по НДФЛ на 2020-2021 годы

КБК определяет Минфин. И на 2020-2021 годы он издал новые приказы по бюджетной классификации.

Подробнее см. здесь.

Однако на налоговые коды это нововведение повлияло несущественно, а на КБК по НДФЛ 2020-2021 не повлияло вовсе. Поэтому КБК НДФЛ за сотрудников в 2020-2021 годах следующие:

Наименование платежа

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. 227, 227.1 и 228 НК РФ

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

О том, какие значения КБК НДФЛ по пеням существуют для ИП, адвокатов и физлиц, получающих доход от продажи своего имущества, читайте в статье «КБК для перечисления пени по НДФЛ».

В таблице, которая будет представлена ниже, приведена исчерпывающая информация по КБК НДФЛ 2020-2021 за сотрудников, КБК для НДФЛ в 2020-2021 годах на уплату пени, КБК НДФЛ в 2020-2021 годах за работников-иностранцев, работающих по патенту и другое. Изменений КБК на НДФЛ на 2020-2021 год в сравнении с 2018-2019 годами нет.

Особенности КБК НДФЛ 2020-2021 для юридических лиц — следует знать, что в 14-17 разрядах по-прежнему необходимо проставлять такие коды:

Наименование КБК НДФЛ

Цифровое значение КБК для перечисления НДФЛ в 2020 году:

КБК НДФЛ 2020-2021 для юридических лиц (пени)

182 1 01 02010 01 2100 110

КБК НДФЛ 2020-2021 за сотрудников ООО

182 1 01 02010 01 1000 110

КБК НДФЛ с дивидендов в 2020-2021 годах:

платит налоговый агент

182 1 01 02010 01 1000 110

КБК НДФЛ, уплачиваемого в 2021 году со своих доходов-2020 физлицами самостоятельно

182 1 01 02030 01 1000 110

КБК НДФЛ за работников в 2020-2021 годах у ИП

182 1 01 02010 01 1000 110

КБК НДФЛ с нерезидентов в 2020-2021 годах, которые работают по найму у физлиц на основе полученного патента согласно ст. 227.1 НК РФ

182 1 01 02040 01 1000 110

ВАЖНО! Налоговые агенты должны перечислить удержанный у сотрудников НДФЛ с зарплаты (КБК 2020-2021 — 182 1 01 02010 01 1000 110), не позже дня, который следует за датой выплаты дохода физлицу-налогоплательщику. А вот сроки для перечисления НДФЛ с отпускных (КБК с 2018 года — 182 1 01 02010 01 1000 110) отличаются – необходимо произвести уплату удержанного налога не позже последнего числа месяца, в котором была произведена их выплата. То же касается и сроков перечисления НДФЛ с больничных. При этом НДФЛ нужно удерживать строго при фактической выплате дохода (п. 4 ст. 226 НК РФ), и затем уже перечислять налог в бюджет.

В отличие от декларации 3-НДФЛ для заполнения справки 2-НДФЛ на 2020-2021 годы КБК не требуется — здесь нужны лишь коды вида доходов и вычетов. КБК по уплате НДФЛ в 2020-2021 годах отображается в поле 104 платежного поручения. КБК на уплату пени по НДФЛ 2020-2021 отражается в том же поле платежки.

Итоги

КБК — важный элемент любого налогового платежа, в т. ч. платежа по НДФЛ. При формировании платежек контролируйте, чтобы код был указан верно. Если обнаружили ошибку в уже совершенном платеже, подайте заявление о его уточнении. Тогда с вас не возьмут даже пени.

Какие КБК по НДФЛ в 2020 году

Когда платить НДФЛ в 2020 году: сроки

Зарплата

По общему правилу, заплатить в 2020 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода (п. 6 ст. 226 НК РФ).

Значит, дата получения дохода – 31 января 2020 года, а дата удержания налога – 7 февраля 2020 года. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, – 10 февраля 2020 (поскольку 08.02 и 09.02.2020 – суббота и воскресенье).

Иногда работодателю приходится выплачивать доходы (зарплату) лицам, которые не имеют статуса налогового резидента РФ. Какой КБК указывать в платежном поручении на уплату НДФЛ в этом случае, читайте в КонсультантПлюс:

В платежном поручении на уплату НДФЛ с зарплаты нерезидентов, с дивидендов, выплаченных нерезидентам, организации следует указать КБК – … (смотреть ответ полностью).

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход (абз. 2 п. 6 ст. 226 НК РФ).

В этом случае дата получения доходов и дата удержания НДФЛ – 3 августа, а последняя дата, когда НДФЛ должен быть перечислен в бюджет, – 31 августа 2020.

Удержанный НДФЛ в 2020 году в общем случае уплачивают по реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ).

ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

После того как НДФЛ, перечисленный налоговыми агентами, поступит в бюджет, эти денежные средства распределяют между бюджетом субъекта РФ и бюджетами муниципальных образований (поселений, муниципальных районов, городских округов) – по нормативам, установленным бюджетным законодательством.

Все КБК по НДФЛ в 2020 году в таблице

КБК по НДФЛ за сотрудников в 2020 году не изменились и остались прежними. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей.

Приведем далее в таблице актуальные основные КБК на 2020 год по подоходному налогу.

| Вид НДФЛ | КБК в 2020 году |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 3000 110 |

Нередко плательщики допускают ошибки в указании КБК при перечислении в бюджет сумм НДФЛ. Можно ли считать обязанность по уплате налога исполненной? Как это трактуют суды, есть в КонсультантПлюс:

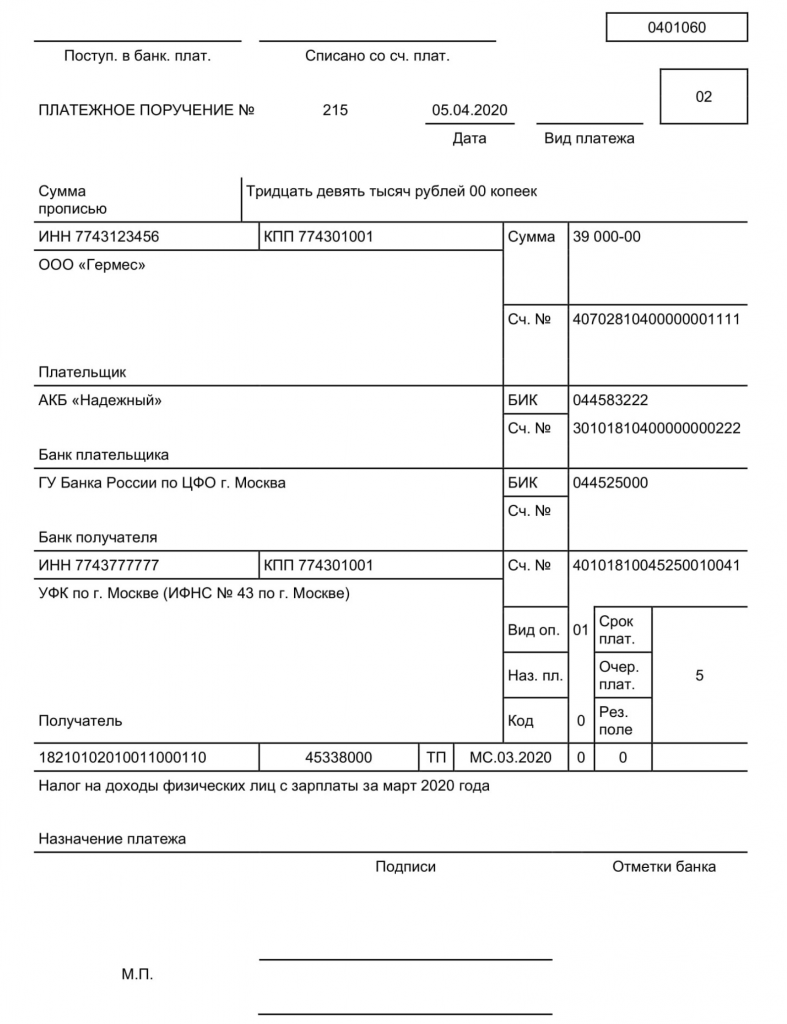

Как заполнять платежку на перечисление НДФЛ в 2020 году

Далее приведён образец заполнения платежного поручения на перечисление НДФЛ в 2020 году. Код бюджетной классификации по НДФЛ указывают в поле 104 платежки. Данной платежкой налоговый агент перечисляет НДФЛ с зарплаты сотрудников.

КБК по НДФЛ, естественно, не единственный реквизит, который указывают в платежном поручении на уплату НДФЛ. Какие еще, смотрите в КонсультантПлюс:

Поля 16, 61 и 103 платежного поручения

В этих полях нужно указать реквизиты налогового органа, в котором налоговый агент (его обособленное подразделение) состоит на учете (п. 11 Приложения N 1 к Приказу Минфина России от 12.11.2013 N 107н)…

Изменения с 1 июня 2020 года

Обратите внимание на поправки с 01.06.2020: с этой даты в поле 20 платежного поручения указывайте код вида дохода. Для зарплаты, пособий и возмещения вреда предусмотрены разные коды, которые утвердил Центробанк.

Новая кодировка потребовалась для того, чтобы судебные приставы знали, с каких выплат можно удерживать средства по исполнительным листам.

Новые коды для платежек по зарплате можно найти в указании Центробанка России от 14.10.2019 № 5286-У, которое называется «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств».

Возможно всего три кода (см. таблицу). Выбор зависит от вида выплаты сотрудникам и подрядчикам. Поэтому перечислить одним платежным поручением зарплату и пособия либо компенсации не получится.

| КОД | КОГДА ПРОСТАВЛЯТЬ |

|---|---|

| 1 | При переводе зарплаты, отпускных, авторских вознаграждений, с которых можно удержать только часть денег (ст. 99 Закона № 229-ФЗ) |

| 2 | При переводе детских пособий, командировочных и других средств, с которых нельзя удержать долги (ст. 101 Закона № 229-ФЗ) |

| 3 | При возмещении вреда, причиненного здоровью, и выплате компенсаций из бюджета гражданам, пострадавшим в результате радиационных или техногенных катастроф |

Иногда работодателю приходится возмещать сотруднику командировочные расходы или перечислять деньги под отчет. Как это влияет на указание кода вида дохода, объяснено в КонсультантПлюс:

При перечислении работнику денежных средств в качестве возмещения командировочных расходов в платежном поручении указывается код “2”. При перечислении подотчетных сумм в иных целях код вида дохода в платежном поручении…

Вместе с кодом надо проставлять сумму долга, которую взыскали по исполнительному листу. Так приставы проверят, верно ли компания исполнила судебный документ. За нарушение возможна административная ответственность (ч. 3 ст. 17.14 КоАП).

Как получить вычет за обучение в 2021 году

Кто имеет право на социальный вычет за образование

Любое физическое лицо при получении дохода обязано уплачивать в госбюджет налог с этого дохода. Для физлиц таковым выступает налог на доходы физических лиц – НДФЛ. Государство предоставляет своим гражданам различные льготы в части уплаты налогов. Одной из таких льгот по НДФЛ служит право на получение социального вычета на обучение (ст. 219 НК РФ).

Стоит учесть, что не для каждого вида дохода ставки НДФЛ едины. Основная ставка НДФЛ – 13%. Но есть и другие:

Таким образом, если вы в одном налоговом периоде (календарном году) получали доходы, облагаемые по ставке 13%, и платно обучались, то имеете право на получение вычета на обучение.

Также есть право на вычет, если облагаемый доход получали вы, а обучение проходил ваш ребенок (подопечный), брат или сестра. При этом платили за обучение так же вы.

Обобщим на схеме, кто имеет право на социальный вычет на обучение, а кто – нет.

Суть вычета по НДФЛ

В чем заключается смысл вычета по НДФЛ? Вычетов по НДФЛ несколько видов, но суть их применения едина.

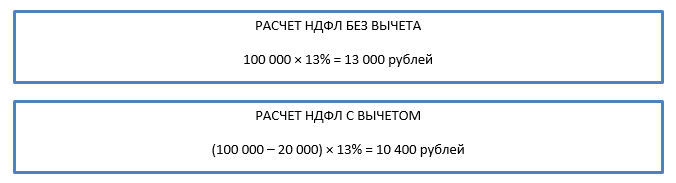

НДФЛ рассчитывают как процент от налоговой базы. А вычет – это сумма, на которую можно уменьшить налоговую базу.

Рассмотрим на примере. Путь доход за год составил 100 000 рублей. Вычет – 20 000 рублей. Каков будет налог без применения вычета и с применением вычета?

Таким образом, при применении вычета НДФЛ становится меньше. Если расчет налоговой базы за год был сделан без учета вычета, то НДФЛ переплачен, а переплату можно вернуть.

Следующий вопрос, какой размер налогового вычета можно применить.

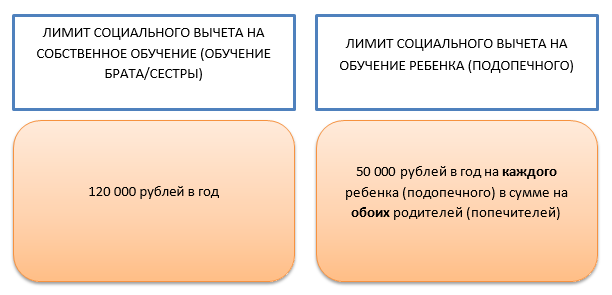

Лимит по размеру социального вычета на обучение

Вычет равен размеру фактически произведенных затрат на обучение (подп. 2 п. 1 ст. 219 НК РФ). Данная сумма должна быть уплачена в течение налогового периода (календарного года). Однако для нее есть лимит. Причем различают 2 вида лимита:

Таким образом, максимально от применения социального вычета можно вернуть переплату по НДФЛ в размере: 120 000 × 13% = 15 600 рублей.

Повторим, что помимо вычета на обучение есть еще вычет на лечение, на пенсионные взносы и прочие виды социального вычета. Лимит в размере 120 000 рублей действует суммарно по всем социальным вычетам (кроме дорогостоящего лечения и обучения детей).

Если вдруг налоговая база по НДФЛ за год меньше размера вычета, то налог к уплате за год равен 0, а остаток не переносится на следующий налоговый период (календарный год).

Каким образом можно вернуть переплаченный НДФЛ с учетом вычета за обучение?

Способы возврата НДФЛ – применения вычета

Итак, без применения вычета получается переплата НДФЛ в бюджет. Каким же образом можно вернуть указанную переплату? Есть 2 пути получения вычета:

Работодатель выплачивает зарплату и ежемесячно удерживает из нее НДФЛ и перечисляет его в бюджет. Если получать вычет через работодателя, он будет ежемесячно уменьшать налоговую базу на вычет. Соответственно, уменьшать НДФЛ к уплате в бюджет. И по факту вы будете получать на руки бОльшую сумму.

Во втором случае работодатель исчисляет НДФЛ без учета вычета, поэтому получается переплата НДФЛ. По окончании налогового периода вы самостоятельно обращаетесь в налоговую, подтверждаете своё право на вычет, и налоговая возвращает сумму переплаты по НДФЛ.

Таким образом, можно получать вычет НДФЛ постепенно в течение года через работодателя либо единовременно целиком в следующем налоговом периоде.

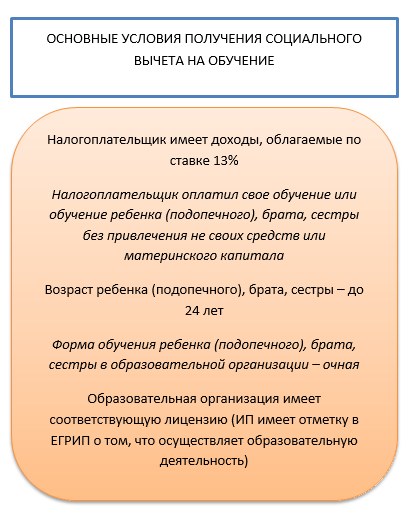

Необходимые условия возврата НДФЛ за обучение

Некоторые важные условия мы уже приводили. Добавим еще несколько и обобщим все важные нюансы получения вычета на обучение.

Одно из основных условий получения налогового вычета на обучение – наличие соответствующей лицензии у образовательной организации или же записи в ЕГРИП о том, что индивидуальный предприниматель занимается образовательной деятельностью (т. к. ИП, занимающиеся образованием без привлечения сторонних лиц, имеют право не получать лицензию).

Вынесем основные условия получения вычета на обучение на схему:

Да, можно, так как очная и заочная формы обучения различаются форматом общения ученик-учитель. При дистанционке очный формат не прекращался, он лишь перешел в иную форму – онлайн.

Порядок получения вычета

Как уже говорилось, есть 2 способа применить социальный налоговый вычет. Рассмотрим порядок его получения для каждого способа.

ВЫЧЕТ У РАБОТОДАТЕЛЯ

Для получения вычета на обучение у работодателя вы должны подтвердить свое право на него в налоговом органе и лишь потом обращаться к работодателю. Представим алгоритм действий в таблице.

ДЕЙСТВИЯ

РЕЗУЛЬТАТ

2. Договор с образовательным учреждением.

4. Документы, подтверждающие оплату денежными средствами налогоплательщика.

Для получения вычета на обучение детей и брата/сестры дополнительно нужны:

2. Заявление в свободной форме.

Если работодатель не стал применять вычет, ему придется пересчитать налог и вернуть излишне удержанный.

Если работодатель не успел включить всю положенную сумму вычета в расчет налоговой базы (например, налогоплательщик обратился к нему в конце года), то перенести неиспользованную часть на следующий год нельзя, но можно вернуть неиспользованный остаток, самостоятельно обратившись в налоговую.

САМОСТОЯТЕЛЬНОЕ ПОЛУЧЕНИЕ ВЫЧЕТА

Если налогоплательщик не обращался к работодателю за применением вычета на обучение, он может вернуть переплату по налогу самостоятельно. Алгоритм действий представим в таблице.

ДЕЙСТВИЯ

РЕЗУЛЬТАТ

2. Справки о доходах физлица (2-НДФЛ).

3. Договор с образовательным учреждением.

5. Документы, подтверждающие оплату денежными средствами налогоплательщика.

Для получения вычета на обучение детей и брата/сестры дополнительно нужны:

Если пропустили срок подачи декларации 3-НДФЛ на получение вычета за обучение, можете это сделать за 3 предыдущих года. Например, если у вас в 2018 году выполнялись все условия для получения вычета, но вы по каким-либо причинам его не использовали, то в 2021 году еще можете это сделать. А вот получить вычет за 2017 год уже поздно.

Далее рассмотрим подробнее порядок заполнения декларации 3-НДФЛ для получения социального вычета на обучение в 2021 году.

Как заполнить и сдать 3-НДФЛ для возврата за обучение

Наиболее удобный и быстрый способ рассказать налоговой о своем праве на вычет – заполнить декларацию онлайн на сайте ФНС:

СРОК ДЛЯ ПОДАЧИ ДЕКЛАРАЦИИ

Если не декларируете свои доходы, а заполняете 3-НДФЛ лишь для получения вычетов, то жестких сроков для ее сдачи нет. Можете сделать это в течение последующих трех лет после года возникновения права на вычет.

КАК СДАТЬ ДЕКЛАРАЦИЮ

Как уже говорилось, сдать 3-НДФЛ для получения вычета можно как лично на бумаге (заполнить бланк ручкой на бумаге или распечатать заполненную версию из программы):

Так и в электронном виде – через личный кабинет на сайте ФНС, что будет быстрее и проще.

ЗАПОЛНЕНИЕ 3-НДФЛ С ВЫЧЕТОМ НА ОБУЧЕНИЕ

Если всё же решили заполнять бланк на бумаге, можете скачать форму, используемую в 2021 году для отчета за 2020-й, здесь:

У нас дана декларация 3-НДФЛ в полном составе. Какие листы использовать и как их заполнять для получения вычета на обучение, рассмотрим ниже. Допустим, что никаких иных вычетов и дополнительных доходов при этом не заявлено.

Вот листы, обязательные для заполнения для получения вычета на обучение.

ЛИСТ

КОММЕНТАРИИ ПО ЗАПОЛНЕНИЮ

Первичную декларацию подают с номером корректировки «0–». Все последующие – это корректировки. Их нумеруют по порядку: «1–», «2–» и так далее.

Налоговый период – 34, отчетный год – 2020, код категории налогоплательщика – 760, код статуса налогоплательщика – 1.

Строка 010 – «2 – возврат из бюджета»

Строка 020 – КБК НДФЛ 182 1 01 02 010 01 1000 110

Строка 030 – указывают тот ОКТМО, по которому прошла уплата излишка НДФЛ (ОКТМО налогового агента можно найти в справке 2-НДФЛ). Если их несколько, то заполняют несколько блоков строк 010 – 050

Строка 040 – не заполняют

Строка 050 = строка 160 раздела 2 (исчисленная сумма к возврату из бюджета)

Здесь заполняют только вторую часть «о возврате». Первая часть «о зачете» оставляют пустой.

Строка 095 – порядковый номер заявления

данные для строк 100 (сумма возврата), 110 (КБК), 120 (ОКТМО) – берут из соответствующих строк раздела 1

Строка 130 – ГД.00.2020

Далее вносят данные банковского счета, на который должны быть перечислены деньги. Здесь важно вписать номер расчетного счета, а не номер банковской карты.

Строка 002 – «3 – иное»

Строка 010 – содержит общую сумму доходов суммарно из всех справок 2-НДФЛ

Строка 020 – заполняют, если заполнено Приложение 4

Строка 030 = строка 010 – строка 020

Строка 040 = сумма всех вычетов (стр. 200 Приложения 5)

Строка 060 = строка 030 – строка 040

Строка 070 = строка 060 × 13%

Строка 080 = сумма налога, удержанная работодателем (берут из справок 2-НДФЛ)

Строка 160 = строка 080 – строка 070. Это означает, что при расчете налога с применением вычета его размер меньше, чем тот, который удержан работодателем. Поэтому возникает переплата (указывают в стр. 160), и эта сумма подлежит возврату из бюджета.

Если было несколько источников дохода, заполняют несколько разделов приложения.

Строка 020 – «07» для доходов по трудовым договорам

Раздел 1. Работодатели – налоговые агенты обычно предоставляют стандартные налоговые вычеты на детей. Данные о предоставленных работодателем стандартных вычетах указаны в справке о доходах (2-НДФЛ). Их следует перенести в строку 070. Если не дозаявляете другие стандартные вычеты, то строка 080 = строке 070.

Раздел 2. В строке 100 отражают затраты на обучение детей (подопечных), но не более 50 000 рублей на каждого ребенка (т. е., если обучающихся детей двое, ставят не более 100 000 руб. и т. д.). Необходимо помнить, что вычет суммарный на обоих родителей.

Строка 120 = строка 100

Раздел 3. В строку 130 вносят сумму оплаты за свое обучение (брата, сестры), но не более 120 000 (напоминаем, что ограничение в 120 000 рублей действует на всю сумму социальных вычетов, указанных в этом разделе).

Строка 180 = строка 130 (при условии отсутствия иных вычетов)

В строке 181 указывают социальные вычеты, которые предоставил налоговый агент (например, если декларацию заполняют при дозаявлении социального вычета на обучение, когда часть из него предоставил налоговый агент – работодатель). Если за вычетом к работодателю и не обращались, эту строку не заполняют.

Строка 190 = строка 181 + строка 130

Строка 200 = строка 190 + строка 120 + строка 080

Теперь разберем образец заполнения декларации 3-НДФЛ на примере.

| ПРИМЕР. Пусть Казеева А.А. оплатила свое обучение в размере 50 000 рублей и обучение своей дочери в размере 10 000 рублей в 2020 году. Допустим, что все подтверждающие документы (договор, лицензию и проч.) Казеева собрала и предоставила. Доход Казеевой в 2020 году от трудовой деятельности в ООО «Спектр» составил 340 000 рублей. |

| 1. У работодателя Казеева получала стандартный налоговый вычет за ребенка 1400 рублей за каждый месяц. Таким образом, размер вычета составил 1400 × 12 = 16 800 рублей. 340 000 – 16 800 = 323 200 × 13% = 42 016 – налог, удержанный работодателем в 2020 году. |

2. Кроме того, Казеева имеет право на получение социального вычета на обучение своего ребенка и свое обучение: 10 000 + 50 000 = 60 000. Данные вычеты можно применять в полном размере, так как они не превышают установленных лимитов (на прочие вычеты Казеева прав не имеет в данном налоговом периоде). Социальные вычеты на обучение Казеева у работодателя не заявляла, поэтому будет получать их самостоятельно в налоговой в 2021 году.

3. Рассчитаем размер переплаты налога за 2020 год. 340 000 – 16 800 – 50 000 – 10 000 = 263 200 руб. (рассчитана налоговая база с применением всех положенных вычетов). Налог к уплате: 263 200 × 13% = 34 216. А работодатель удержал у Казеевой 42 016 рублей. Таким образом, переплата к возврату: 42 016 – 34 216 = 7800. Именно эту сумму должна получить Казеева от налоговой.

Образец заполненной на основании примера декларации 3-НДФЛ на образовательный вычет в 2021 году смотрите ниже:

Напоминаем, что пустые листы декларации распечатывать, нумеровать и предоставлять не надо.

Если заполняете бумажный бланк 3-НДФЛ от руки или используете средства MS Office, нужно дополнительно соблюдать некоторые моменты. О них мы рассказывали в статье «Как заполнить декларацию на бумаге: правила».

Подводим итоги

Социальный налоговый вычет на обучение можно получить, если было оплачено собственное обучение, обучение детей, брата/сестры. В тот же год должен быть доход, облагаемый НДФЛ по ставке 13%. Получить вычет можно или у работодателя в течение текущего налогового периода, или самостоятельно в налоговой в течение 3-х лет после окончания налогового периода.