кбк налог с превышения 300000 ип

Как ИП заплатить дополнительные взносы с дохода больше 300 000 р. за 2020 год: образец платежки

Какие суммы взносов нужно заплатить ИП

Индивидуальный предприниматель (если нет работников) платит за себя:

Фиксированный платеж

Фиксированный платеж за 2020 год для всех ИП – 40 874 рубля. Он включает:

Фиксированный платеж за 2021 год – тоже 40 874 рубля. Он включает взнос на ОПС – 32 448 руб. и взнос на ОМС – 8426 руб. (ст. 430 НК РФ).

Дополнительный взнос (1 процент)

Дополнительный взнос на ОПС – это 1% с доходов, превышающих 300 000 рублей за год. Доходами считаются, например, при УСН “доходы” – все учитываемые доходы.

Пример: как рассчитать взносы ИП на ОПС, если годовой доход больше 300 000 руб.

А.С. Васильева зарегистрировала ИП в 2020 году. Доход за 2021 год – 370 000 руб. Фиксированный взнос на пенсионное страхование за 2021 год – 32 448 руб. Эту сумму можно:

Дополнительный пенсионный взнос с доходов свыше 300 000 руб. Васильева посчитала следующим образом:

(370 000 руб. – 300 000 руб.) × 1% = 700 руб.

Общая сумма пенсионных взносов: 33 148 руб. (32 448 руб. + 700 руб.).

Максимальный размер пенсионных взносов за 2021 год – 259 584 руб.

Поскольку пенсионные взносы ИП не достигли максимальных, до 1 июля 2022 года в бюджет нужно доплатить 700 руб.

Таблица фиксированных взносов ИП на 2021 год

ВИД ОТЧИСЛЕНИЯ

СУММА ЗА ГОД

Срок уплаты ИП страховых взносов за 2020 год

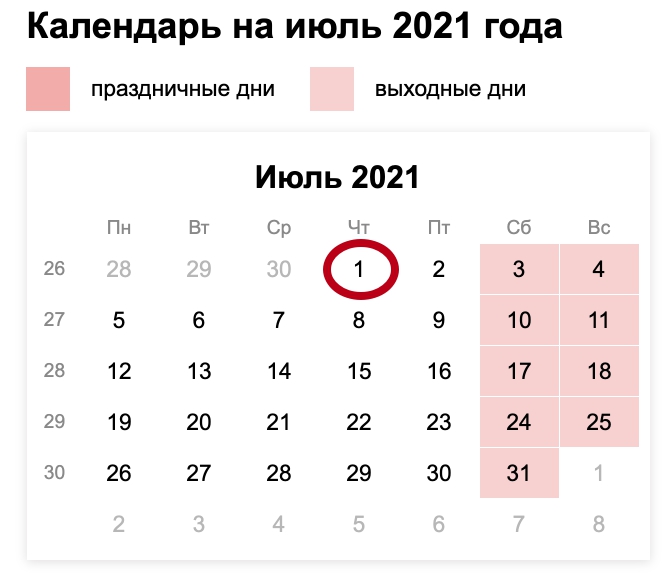

Срок уплаты ИП дополнительного взноса за 2020 год – не позднее 01.07.2021.

Платежное поручение на уплату дополнительно взноса (1 процент) в 2021 году

Сразу скажем, что КБК дополнительного взноса на ОПС такой же, как для фиксированного, – 182 1 02 02140 06 1110 160.

Также отметим, что с 1 января 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках ИП при уплате дополнительного взноса (1 процент свыше 300 000 р.) надо указывать два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения с 2021 года затронули 4 поля платёжного поручения:

Размер фиксированных взносов в 2021 и 2020 годах одинаков (п. 1 ст. 430 НК РФ):

Для ИП, осуществляющих деятельность в наиболее пострадавших из-за коронавируса отраслях экономики, взносы на ОПС в фиксированном размере за 2020 г. составляли 20 318 руб.

Срок уплаты фиксированных платежей за 2021 год — не позднее первого рабочего дня 2022 года (поскольку 31.12.2021 — выходной), за 2020 год срок был не позднее 31.12.2020. Платежи можно уплачивать частями в течение года или внести единовременно. На каждый взнос заполните отдельное платежное поручение. Наши эксперты подготовили образцы платежных поручений для уплаты фиксированных взносов ИП за 2021 год.

Обратите внимание на реквизиты, которые в образцах отмечены цветом. Они заполнены по новым правилам. Если будете перечислять взносы в мае и позднее, указывать их следует именно так. До 30.04.2021 включительно банк проведет платежку и со старыми реквизитами. Найти новые реквизиты вам поможет сравнительная таблица от ФНС. Где взять эту таблицу, мы рассказывали в этой публикации.

С доходов, превышающих 300 000 руб. в год, следует уплатить дополнительный взнос на ОПС в размере 1% от суммы превышения не позднее 01 июля года, следующего за отчетным, т.е. взносы за 2020 год нужно будет перечислить не позднее 01.07.2021, за 2021-й — не позднее 01.07.2022.

Важно! Разъяснения от КонсультантПлюс

Платит ли ИП страховые взносы за себя при временном приостановлении деятельности

В общем случае ИП, который временно не осуществляет деятельность, но при этом сохраняет свой статус (не исключен из ЕГРИП), должен продолжать платить за себя взносы на ОПС и ОМС. Это касается и периода административного приостановления деятельности (пп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ, Письмо Минфина России от 16.12.2020 N 03-15-03/110145, ст. 3.12 КоАП РФ).

Исключением являются.

Подробнее об этом читайте в К+. Пробный доступ к системе можно получить бесплатно.

Допвзнос за 2020-2021 гг. ограничен максимальной величиной в размере 259 584 руб. КБК для допвзноса такой же, как для фиксированного — 182 1 02 02140 06 1110 160.

Примеры и сроки уплаты фиксированных взносов ИП см. в этой статье.

КБК для уплаты фиксированных платежей ИП

Согласно НК РФ, индивидуальный предприниматель обязан оплачивать «за себя» страховые взносы. Размер личных взносов фиксирован и платится отдельно от отчислений за работников. После перехода контроля над взносами от ПФР и ФФОМС к налоговой службе — КБК для уплаты фиксированных платежей ИП изменились. Действующие коды и фиксированные суммы взносов на 2020 и 2021 год смотрите в нашей статье.

Фиксированные платежи ИП в 2021 году

Для предпринимателей установлены фиксированные суммы взносов на медицинское и пенсионное страхование. При этом не имеет значение, ведет он деятельность или нет, личные взносы все равно придется платить (за исключением перечисленных в НК РФ случаев).

После передачи страховых платежей на ОМС и ОПС под контроль ФНС в федеральном законе закреплен новый порядок определения взносов ИП, который не привязан к МРОТ. Личные взносы предпринимателей с 2018 года чиновники устанавливают на каждый отчетный год.

Так в 2021 году, как и в 2020 году, обязательный медицинский платеж для ИП установлен в сумме 8 426 рублей.

Пример 1. В 2021 году предприниматель Иванов И.И. получил доход в размере 430 000 рублей. Сумму взносов к уплате на ОПС он рассчитал так:

32 448 + 1% × (430 000 − 300 000) = 33 748 рублей.

Отметим, что отчисление на пенсионное страхование не должно превышать максимальной величины, которая равна произведению фиксированного пенсионного платежа на восемь. Для 2020 и 2021 года ее размер равен 259 584 рубля (32 448 × 8).

Личные взносы предприниматель может перечислить единовременно в установленном размере или частями в течение года, чтобы применять налоговый вычет. В любом случае взносы на ОМС и ОПС в фиксированной сумме за 2021 год необходимо оплатить до 31 декабря 2021, а пенсионный 1 % взнос — до 01 июля 2022.

Платите налоги и взносы в веб-сервисе Контур.Бухгалтерия. Учет, налоги, зарплата, отчетность в одном сервисе!

Пример 2. В 2021 году предприниматель Овечкин К.К. получил доход в размере 22 500 000 рублей. Сумму пенсионных взносов к уплате он рассчитал по формуле:

32 448 + 1% × (25 500 000 − 300 000) = 284 448 рублей.

Так как полученная сумма больше максимально допустимой по пенсионным взносам, то уплатить нужно установленную законом предельную сумму — 259 584 рубля. При этом 32 448 рублей Овечкин К.К. должен уплатить до 31 декабря 2021, а оставшиеся 227 136 рублей — до 01 июля 2022 г.

Что касается отчислений на случай временной нетрудоспособности и материнства (ВНиМ), то «за себя» предприниматели платить не обязаны, но по своему желанию могут встать на учет в соцстрахе и перечислять взносы на соцстрахование. Срок уплаты аналогичен взносам на ОМС и ОПС, а вот размер установлен исходя из МРОТ на начало 2021 года и составил 4 451 руб. 62 коп.

КБК ИП фиксированный платеж 2021

Оплата личных взносов предпринимателя производится отдельно от взносов сотрудников. Для этого предусмотрены специальные коды бюджетной классификации:

| Фиксированный платеж | Взнос | Пеня | Штраф |

|---|---|---|---|

| ОМС | 182 1 02 02103 08 1013 160 | 182 1 02 02103 08 2013 160 | 182 1 02 02103 08 3013 160 |

| 182 1 02 02140 06 1110 160 | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

Если предприниматель решил оплачивать взносы на ВНиМ, то в платежке по этим взносам он должен указать КБК 393 1 17 06020 07 6000 180. Пеней и штрафов не предусмотрено, так как взносы добровольные.

Для погашения долгов ИП по личным взносам, образовавшимся до 2017 года, используют другие коды, которые отличаются от приведенных в таблице 14-17 знакоместами:

Платежные поручения 2021 по личным взносам ИП

Предприниматель при заполнении платежного документа на уплату личных взносов на ОМС должен внимательно заполнить следующие поля:

Образец платежного документа ИП на уплату личных взносов на ОМС в полной сумме:

Платежное поручение по личным фиксированным пенсионным взносам будет отличаться только суммой, КБК и назначением:

С 2018 года КБК для перечисления 1% пенсионных взносов предпринимателя и суммы отчислений с дохода до трехсот тысяч одинаковый. Поэтому реквизиты приведенного выше платежного документа, за исключением суммы и назначения, останутся неизменными.

Платите налоги и взносы в веб-сервисе Контур.Бухгалтерия. Учет, налоги, зарплата, отчетность в одном сервисе!

При перечислении взносов на ВНиМ «за себя» важно помнить, что получателем добровольных отчислений ИП будет ФСС, а не ФНС. Поэтому в платежном документе указывается отделение фонда, где предприниматель встал на учет, и соответствующий КБК.

Образец платежки на уплату добровольных взносов ИП в ФСС в 2021 году:

Чтобы перечисленные суммы взносов не зависли среди невыясненных платежей, проверяйте КБК платежного документа. Ранее контролирующие органы подтверждали, что ошибка в КБК не критична и штрафы предпринимателю не грозят, но подать заявление на уточнение придется.

Автор статьи: Ирина Смирнова

Платите взносы без ошибок из облачного сервиса Контур.Бухгалтерия. Легко ведите учет в нашем сервисе, платите зарплату, налоги, взносы, автоматически формируйте отчетность и отправляйте через интернет. Экономьте время и деньги, избавьтесь от авралов и рутины.

Компании и ИП с работниками ежемесячно перечисляют страховые взносы на обязательное медицинское страхование в ФОМС. А те работодатели, которые своевременно этого не сделали, еще и платят пени. При этом в платежном поручении указывают КБК 182 102 02101 08 2013 160. Так налоговая понимает, что платеж идет в счет погашения пени по страховым взносам на ОМС.

С 1 января 2017 года на налоговую службу возложили полномочия администратора не только налоговых платежей, но и страховых взносов, в том числе на пенсионное страхование. В результате платежи в ПФР разбились на две группы: возникшие до 1 января 2017 года и возникшие после 1 января 2017 года. КБК у этих платежей разные и их легко перепутать.

В 2017 году ФНС стала администратором не только налоговых платежей, но и страховых взносов. Поэтому с 1 января 2017 года стали действовать измененные КБК. А взносы по временной нетрудоспособности и материнству разбили на две категории: возникшие 2017 года и возникшие с 1 января 2017 года. Каждой категории присвоили свой КБК.