книга при патентной системе налогообложения учета доходов

Как заполнять книгу доходов ИП на патенте

Цель ведения книги доходов

Книга учета доходов для ИП на патенте (КУД) — это налоговый регистр, который обязан вести каждый индивидуальный предприниматель, применяющий патент (ПСН).

Использовать ПСН могут исключительно ИП. Для юрлиц данная система налогообложения недоступна. Характеризуется она тем, что размер налога не зависит от реально полученных бизнесменом доходов. Он рассчитывается исходя из потенциально возможного к получению дохода, размер которого фиксирован и установлен законами субъектов.

Логичным становится вопрос: зачем нужна книга учета доходов на патенте, если размер налога не зависит от размера доходов?

Ответ дается в п. 1 ст. 346.53 НК РФ. Поясняем цели ведения книги доходов на патенте.

Дело в том, что для применения ПСН существуют ограничения. Одно из них — лимит доходов, которые можно получить при применении патента. Максимально возможный доход, допустимый при патенте — 60 миллионов рублей с начала календарного года (подп. 1 п. 6 ст. 346.45 НК РФ). В данном случае имеется в виду именно фактически полученный бизнесменом доход.

Для контроля лимита доходов и положено вести книгу доходов на патенте в 2021 году.

ОБРАТИТЕ ВНИМАНИЕ! На слуху буквосочетание «КУДИР для ИП на патенте». Это не совсем корректно. КУДИР — это книга учета доходов и расходов, применяют ее при упрощенной системе налогообложения. Для патента применяется книга учета доходов при патентной системе налогообложения. Это совершенно иной формуляр.

С 2021 года патент можно уменьшать на страховые взносы. Много вопросов вызывает заполнение уведомления на такое уменьшение. Оформите пробный бесплатный доступ к системе «КонсультантПлюс» и скачайте образец уведомления, заполненного экспертами.

Нюансы ведения КУД при наличии нескольких патентов

Достаточно частый вопрос от предпринимателей, как вести книгу доходов на патенте, если бизнесменом приобретено несколько патентов? Необходимо применять единственную книгу или заполнение книги доходов ИП на патенте обязательно для каждого патента?

Для ответа на вопрос, как заполнить книгу доходов на патенте при наличии нескольких патентов, обратимся к цели ее заполнения.

Лимит доходов при ПСН составляет 60 миллионов рублей по всем видам предпринимательской деятельности. А книга нужна именно для контроля доходов! Поэтому при наличии нескольких патентов нет необходимости вести несколько книг. Размер дохода надо подсчитывать суммарно по всей деятельности, переведенной на патент. Как только лимит превышен, право на все имеющиеся на данный момент у предпринимателя патенты теряется.

ВАЖНО! При контроле лимита доходов при совмещении УСН и ПСН необходимо учитывать как доходы, полученные по ПСН, так и доходы УСН, то есть суммарно по обеим системам налогообложения.

Ведение единой КУД в году по всем патентам соответствует требованиям Налогового кодекса РФ. Однако этот путь не всегда удобен для целей управленческого учета, для которого более наглядным было бы ведение КУД для каждого патента. Такой подход не запрещен НК РФ.

Вид КУД для ИП на ПСН

Форма образца книги доходов для ИП на патенте введена законодательно. КУД утверждена приказом Минфина России от 22.10.2012 № 135н в приложении № 3.

Скачайте книгу учета доходов на патенте, кликнув по картинке ниже:

КУД можно заполнять как на компьютере, так и на бумаге. Но по окончании налогового периода электронный вариант КУД распечатывают на бумажном носителе, прошнуровывают и нумеруют страницы. Книга должна быть заверена подписью налогоплательщика.

КУД не относится к регистрам, предоставляемым в налоговый орган в обязательном порядке с какой-либо периодичностью. Но налоговики могут запросить книгу в ходе проверочных мероприятий. Какие последствия предположительно возникнут, если образца книги доходов на патенте у предпринимателя не будет?

Как корректно внести данные в КУД для ИП на патенте

Как мы выяснили, предпринимателям лучше не пренебрегать обязанностью по заполнению КУД, тем более что никаких сложностей данный регистр не доставляет, так как он максимально прост.

Ниже рассмотрим, как заполнять книгу доходов ИП на патенте.

Регистр состоит из двух частей:

Титульный лист

Здесь отражается общая информация о налогоплательщике:

Доходы

Доходы вносят в хронологическом порядке кассовым методом, то есть по мере поступления денег в кассу, на расчетный счет или датой погашения задолженности иным способом. В таблице отражают следующие данные:

По окончании налогового периода подсчитывается суммарный доход. В КУД не отражаются доходы, полученные по деятельности, облагаемой иными налогами.

Образец заполнения книги доходов ИП на патенте вы найдете по ссылке, данной выше в статье.

Некоторые нюансы работы с КУД

Точная периодичность внесения данных в КУД не установлена. При небольшом количестве операций лучше всего вносить данные на каждый полученный доход, то есть на каждую операцию.

Если же деятельность связана с розничной торговлей, то вносить в КУД каждый чек нерационально, так как это слишком трудоемкий процесс. В таком случае корректным будет внесение общей суммы выручки по итогам каждого дня.

ВАЖНО! Применение онлайн-касс не освобождает патентщика от ведения КУД.

В книге учета доходов отражается весь объем выручки, без исключения из этих сумм расходов. Например, банковская комиссия за эквайринг также должна попасть в КУД.

В связи с этим у предпринимателей-патентщиков часто возникает проблема с подтверждением доходов в целях получения пособий и субсидий. Никаких деклараций ИП на патенте не сдает. Полей и строк для указания расходов в КУД не предусмотрено, поэтому и свою реальную прибыль отразить в КУД нельзя. Исходя из этого, теоретически книгу доходов можно предоставить для подтверждения своего дохода, но данные, указанные там, будут трактоваться не в пользу налогоплательщика. Как лучше подтвердить свой реальный доход ИП на ПСН, надо узнавать в территориальном органе соцзащиты.

Какую отчетность сдает ИП на ПСН, мы рассказывали в статье «Отчетность ИП на ПСН — плюсы и минусы».

Итоги

КУД для ИП на ПСН является обязательным налоговым регистром. Если по запросу налоговиков книга доходов не будет предоставлена, это повлечет за собой штраф. КУД необходима для контроля за лимитом доходов в целях применения ПСН. В нее вносят все полученные в рамках патентной деятельности доходы за налоговый период.

Книга учета доходов ИП на патенте — 2021

Весь налоговый учет индивидуальных предпринимателей, применяющих патентную систему налогообложения (ПСН), сводится к составлению книги учета доходов. Где найти ее форму, как правильно делать записи, какие нюансы при этом следует учитывать, расскажем в статье.

Пройдите за пару недель полный онлайн-курс по патентной системе налогообложения. Вы сможете сами сделать отчетность, вести налоговый учет по всем правилам, разбираться в налоговых ставках при ПСН, совмещать ПСН с другими режимами.

Зачем вести книгу учета доходов ИП на патенте

Предприниматели, работающие на ПСН, не обязаны вести бухучет и не должны предоставлять в налоговую инспекцию декларацию по налогу и бухгалтерскую отчетность. Единственная обязанность всех ИП, применяющих патент, — вести книгу доходов (п. 1 ст. 346.53 НК РФ). Она нужна, чтобы доказать, что предприниматель соблюдает ограничение по сумме доходов — 60 млн рублей в год по всем имеющимся у ИП патентам. Если предприниматель превысит этот предел, то он потеряет право на применение ПСН с самого начала действия патента.

Например, ИП купил патент сроком действия с 01.01.2021 по 30.06.2021. Его доход превысил ограничение 15.05.2021. Предприниматель утрачивает право на применение ПСН с 01.01.2021, а не с 15.05.2021. С указанной даты он будет автоматически переведен на ОСНО. ИП должен заплатить все налоги, предусмотренные этой системой.

Если предприниматель наряду с ПСН применял упрощенную систему налогообложения (УСН) или был плательщиком единого сельскохозяйственного налога (ЕСХН), заплатить обязательные платежи нужно будет по правилам этих специальных режимов.

При одновременном использовании:

Сдавать книгу в налоговую инспекцию в качестве отчетности не требуется. Но при проведении проверки ее могут затребовать. Отсутствие книги станет грубым нарушением правил учета доходов и расходов. За него предпринимателю грозит штраф в размере:

Как заполнить книгу учета доходов ИП на патенте

Правила заполнения книги доходов предпринимателей, работающих на патенте, утверждены Приказом Минфина РФ от 22.10.2012 № 135н. Записи следует делать в хронологической последовательности. Их основой служат первичные документы. Обязательные требования к таким документам можно найти в п. 2 ст. 9 Закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Вести книгу следует на русском языке. Если первичные документы составлены на другом языке, их следует построчно перевести.

Книгу можно вести на бумаге или в электронном виде, например, в таблице Excel или в специальной программе.

При выборе электронного варианта по окончании налогового периода предприниматель должен распечатать ее бумаге. Книгу следует прошнуровать и пронумеровать. На прошивке надо указать общее количество страниц, а документ подтвердить подписью ИП и скрепить печатью (при наличии).

До 2017 года необходимо было заводить книгу отдельно по каждому патенту. Сейчас, если патентов несколько, достаточно одного документа, так как неважно, по какому из патентов поступили денежные средства. Важно, что доходы были получены по виду деятельности, в отношении которого предприниматель применяет ПСН.

Образец книги учета доходов ИП на патенте

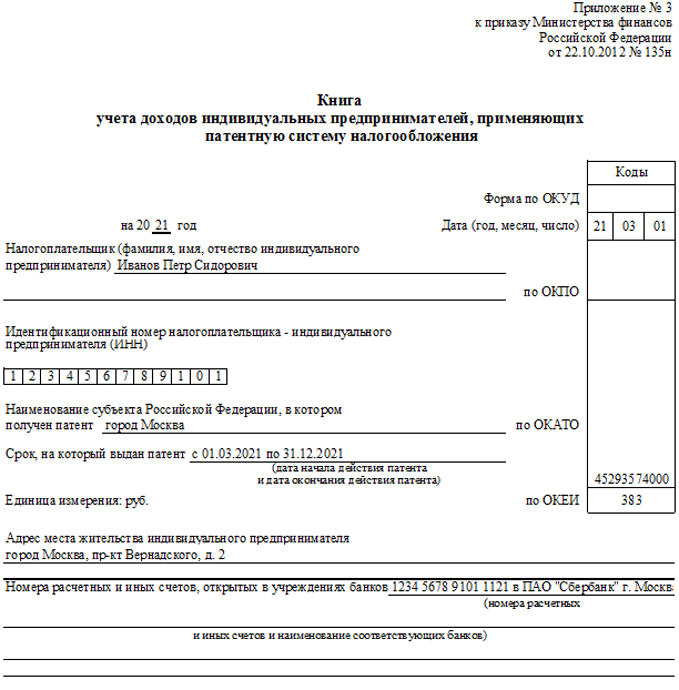

Форма книги также утверждена приказом № 135н. Она состоит из титульного листа и раздела I «Доходы». На титульном листе необходимо указать:

Заполнение титульного листа может выглядеть так:

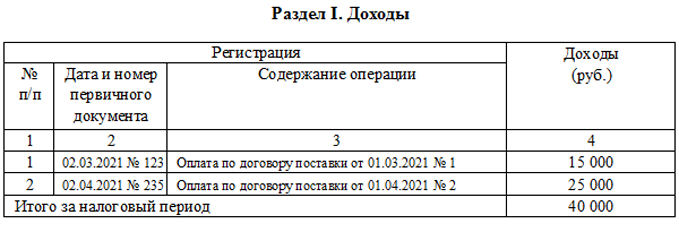

Раздел I «Доходы» оформлен в виде таблицы, состоящей из четырех граф:

В последней строке нужно подсчитать общий размер полученного дохода за налоговый период.

Пример заполнения раздела I «Доходы»:

Когда нужно учитывать доходы

Доходы нужно учитывать в день их получения (п. 2 ст. 346.53 НК РФ):

Полученную предоплату нужно фиксировать в книге в день ее получения (письмо Минфина РФ от 03.02.2017 № 03-11-12/5800). Если аванс пришлось вернуть, то на его размер следует уменьшить доходы налогового периода, в котором был осуществлен возврат (п. 4 ст. 346.53 НК РФ).

Доходы, полученные в иностранной валюте, нужно пересчитать в рубли по официальному курсу Банка России, который действовал на день получения денежных средств, а затем суммировать с другими поступлениями.

Доходы, полученные в натуральной форме, следует учитывать по рыночным ценам.

При продаже товаров, работ, услуг в розницу доходы, полученные наличными, можно отображать разными способами:

При расчетах картой нужно обращать внимание на два момента.

Во-первых, в состав доходов нужно включать комиссию, удержанную банком за эквайринг. Например, услуги на сумму 5 тыс. рублей были оплачены картой. На счет предпринимателя поступило 4 700 рублей, 300 рублей банк удержал в качестве комиссии. В книге учета предприниматель должен отразить доход в размере 5 тыс. рублей, а не 4 700 рублей.

Во-вторых, не существует единой позиции по вопросу, какой датой отражать доходы: датой пробития чека или датой поступления денежных средств на счет предпринимателя от банка-эквайера. Часть специалистов полагает (со ссылкой на письмо Минфина РФ от 03.04.2009 № 03-11-06/2/58), что учитывать деньги нужно после их поступления на счет. Другая часть считает, что эти разъяснения не относятся к патенту и в книге нужно фиксировать дату выдачи чека. На практике банки перечисляют средства в тот день, в который была произведена оплата, поэтому сложностей с указанием дат не возникает.

Рекомендуем при заключении договора на эквайринг обращать внимание на сроки перечисления банком денег. Во избежание проблем, это должна быть дата оплаты товаров, работ, услуг картой.

Как часто вносить данные в книгу учета доходов на патенте

ИП должен обеспечить полноту, непрерывность и достоверность учета доходов. Потому в идеале записывать доходы нужно в день их фактического получения. Можно это делать и раз в неделю, и реже. Но этом случае есть риск что-то упустить или перепутать. Поэтому каждый предприниматель решает, с какой периодичностью он будет делать записи. Главное, чтобы книга была сформирована по окончании налогового периода.

Как исправлять ошибки в книге учета доходов

Все зависит от того, каким образом предприниматель ведет книгу. Если в электронной форме, то до того момента, когда документ будет распечатан и прошит, правки вносить несложно — достаточно исправить данные в электронной форме. Также можно удалить лишние записи или вставить недостающие. После удаления или вставки нужно проверить правильность порядковых номеров записей.

Если электронная книга распечатана либо документ вообще ведется на бумаге, для внесения правок нужно:

Порядок заполнения книги требует, чтобы внесение правок было обоснованно. Поэтому дополнительно нужно составить бухгалтерскую справку, в которой необходимо объяснить, по какой причине были произведены изменения. Чаще всего причиной правок становятся описки и опечатки либо забывчивость предпринимателя, когда записи не ведутся ежедневно.

Как вести книгу доходов на патентной системе налогообложения

Патентная система налогообложения не освобождает от налогового учёта полностью. У предпринимателей остаётся обязанность вести книгу учёта доходов. За отсутствие книги штрафуют на сумму до 30 тыс. ₽.

Казалось бы, какая разница: на патенте налоги не зависят от доходов, 1% взносов считают от потенциального дохода, налоговых деклараций нет. Но для налоговой разница есть, потому что ИП на патенте она тоже регулярно проверяет.

Не превысил ли ИП лимиты? При доходах больше 60 млн за год по всем патентам — применять эту систему уже нельзя. Соответственно, ИП должен заплатить налог с начала года по УСН или ОСНО, а бюджет — получить больше денег. Конечно, опасность такой проверки есть у бизнеса с большими оборотами. К ИП с парой сотрудников вряд ли придут.

Не должен ли ИП платить за несколько патентов? Например, проверяют межрегионального перевозчика. Формально, он должен получать все заказы в своём регионе. Налоговая запрашивает КУДиР, составляет список интересных ей операций — и запрашивает соответствующие договоры у предпринимателя. Договоры заключили в другом регионе — значит, можно доначислять налог.

Как заполнять книгу учёта доходов

Пользуйтесь стандартной формой КУД. Она утверждена приказом Минфина от 22.10.2012 № 135н и является обязательной. На каждый налоговый период должна приходиться своя КУД. При совмещении патентов можно вести одну книгу по всем видам деятельности, вести по каждому направлению бизнеса свой документ — необязательно.

В книге не нужно записывать расходы, а ещё — поступления, которые не являются доходами. Например, переводы с личного счёта на расчётный — это не доходы, они не приносят экономической выгоды. Записывайте именно доходы и обязательно указывайте: что за операция произошла и каким первичным документом она подтверждается. Для безналичной операции подойдут дата и номер платёжного поручения.

При возврате денег за товар или услугу тоже сделайте запись в книгу. Запишите сумму возврата со знаком минус.

Можно ли вести книгу доходов в электронном виде

Книгу доходов можно вести как на бумаге, так и в электронном виде — см. п. 1.4 приложения 4 к приказу Минфина № 135н. Если выбрали электронный вид, после завершения налогового периода книгу нужно распечатать, прошнуровать и пронумеровать. На последней странице следует указать количество страниц, заверить данные сведения подписью и скрепить печатью (если есть).

Если предприниматель хочет вести книгу на бумаге, правильно будет сделать все эти операции перед заполнением книги. Хотя мы не слышали о штрафах за такое нарушение.

В любом случае, регистрировать книгу в инспекции не нужно — такого требования нет в порядке заполнения, и подобные разъяснения Минфин приводит давно, например, см. письмо Минфина России от 11.02.2013 № 03-11-11/62.

Налоговая получает книгу, только когда запрашивает её. У многих предпринимателей КУД никогда не запрашивали.

Эльба сформирует книгу учёта доходов и подготовит платёжки по патенту. Попробуйте все возможности онлайн-бухгалтерии 30 дней бесплатно.

Ответственность за отсутствие КУД

Если предприниматель не ведет книгу учета доходов, то налоговая инспекция может его оштрафовать по ст. 120 НК РФ. Дело в том, что отсутствие книги классифицируется как грубое нарушение правил учета доходов. Размер штрафа составит:

Как правильно вести учет доходов на ПСН в КУДиР?

Предпринимателям на патенте необходимо заполнять книгу учета доходов. Отсутствие этого документа или ошибки, допущенные при его заполнении, могут привести к штрафу и принудительному переводу на УСН или даже ОСНО. Расскажем, где взять актуальную форму, как сформировать записи и, главное, как избежать претензий со стороны налоговых инспекторов.

Можно ли обойтись без книги учета доходов?

По закону ИП на патенте не обязаны нанимать бухгалтеров или лично заниматься бухучетом. Вместо этого, они ведут записи в книге учета доходов и расходов (КУДиР). В ПСН она называется книга учета доходов (КУД).

Учет поступлений в такой форме необходим для того, чтобы предприниматель в любой момент мог подтвердить соблюдение лимита по доходам: на сегодняшний день он равен 60 млн руб. в год, причем налоговики суммируют доходы по всем патентам, выданным ИП в течение года.

В случае превышения лимита все налоговые платежи будут рассчитываться по правилам ОСНО, а патент перестанет действовать.

Поясним на примере: ИП Иванов оформил патент на полгода с 1 января 2021 года. Но уже в апреле по доходам превысил сумму в 60 млн. Согласно закону, он теряет право на использование ПСН, а значит все доходы с 1 января по 30 июня 2021 года будут облагаться налогом по ставкам ОСНО.

Если же ИП Иванов одновременно с патентом работал на УСН или платил ЕСХН, то сумма налогов будет рассчитываться исходя из ставок спецрежимов. Впрочем, при совмещении ПСН и спецрежимов есть свои нюансы при подсчете доходов:

при ПСН и УСН доходы от предпринимательской деятельности суммируются: то есть, инспектор ФНС при вычислении общего дохода сложит выручку по всем патентам за календарный год, а затем прибавит аналогичный показатель по тем видам деятельности, что не попали под патент. Если суммарный доход предпринимателя будет выше 60 млн. руб., то патент просто перестанет действовать, а все налоговые платежи придется платить по правилам «упрощенки»;

при ПСН и ЕСХН доходы от реализации сельхозпродукции и скота не учитываются, поэтому при исчислении лимита суммируют исключительно выручку от патента.

Таким образом, обойтись без КУДиР нельзя: ее ведение прямо закреплено законодательством, а сама книга позволяет ИП доказать, что в своей деятельности он не вышел за оговоренные лимиты и может использовать режим ПСН. Отсутствие учетной книги доходов влечет за собой штрафы:

10 тыс. руб. за нарушение в течение одного налогового периода;

30 тыс. руб., если книгу не вели в течение нескольких налоговых периодов.

Как правильно заполнять КУДиР?

Все требования и нюансы заполнения документа подробно изложены в 135-ом Приказе Минфина. Разберем основные из них.

Записи вносят в хронологической последовательности, опираясь на сведения из первичных документов.

Для записей используют только русский язык. Если чек, договор или иной первичный документ составлен на иностранном языке, его нужно заранее построчно перевести.

Формат ведения КУДиР предприниматель выбирает самостоятельно: закон допускает и бумажный, и электронный вариант. Причем в последнем случае можно воспользоваться как специальным сервисом, так и любым редактором электронных таблиц.

Если выбран электронный формат КУДиР, то в конце налогового периода книгу обязательно нужно распечатать, а страницы – прошить и пронумеровать. В прошивке указывают итоговое количество страниц, после чего ставят печать (при наличии) и подпись предпринимателя.

Если у ИП оформлено несколько патентов, все данные можно свести в одну книгу. Главное, помнить о хронологическом порядке внесения записей.

Актуальную форму КУДиР вы можете скачать в сети, в бухгалтерском сервисе или воспользоваться вариантом из 135-ого Приказа.

При заполнении первого листа не забудьте указать:

дату создания книги, а также год, на который она заведена;

ФИО и ИНН предпринимателя, адрес его регистрации по месту жительства;

наименование региона, выдавшего патент, а также его код по ОКАТО;

срок действия патента;

номер расчетного счета, а также сведения о банке, в котором он открыт.

Второй лист – это таблица, куда в дальнейшем и нужно заносить все сведения о доходах, полученных в рамках патента.

первая графа – порядковый номер, заполняется в строгой хронологической последовательности, без пропусков позиций;

вторая графа – регистрационный номер и дата создания первичного документа;

третья графа – сведения о проведенной операции (выручка с продажи, получение предоплаты, оплата по договору и пр.);

четвертая графа – сумма дохода в рублях.

По завершении налогового периода нужно просуммировать все доходы и отразить результат в последней итоговой строчке.

Когда нужно вносить записи о доходах?

В Налоговом кодексе прямо прописаны сроки заполнения КУДиР:

При поступлении доходов в наличной или безналичной форме, запись о получении делается в тот же день. То есть, если банк перечислил деньги 10.04.2021, а предприниматель сделал запись 11.04.2021 года, это будет считаться нарушением.

Если доход получен в натуральной форме, то запись делают в день передачи. Тоже касается и выручки в виде работ, услуг, прав – запись нужно сделать в тот же день.

Оплата в виде векселя фиксируется в день поступления денег, либо в день передачи ценной бумаги по индоссаменту.

Предоплату за товары или услуги в КУДиР фиксируют в день получения. Если в дальнейшем аванс возвращают, то эту сумму просто вычитают из итоговой суммы.

Как правильно вносить записи в графу «Доходы»?

Если с предпринимателем расплачиваются валютой других стран, то полученную сумму переводят в рубли по текущему курсу ЦБ на день совершения операции. Переданные в качестве оплаты товары учитывают по их рыночной цене.

Предприниматель, получающий наличную оплату за товары или услуги, имеет право заносить в КУДиР всю дневную выручку одной строкой, вместо того, чтобы записывать в книгу каждый выданный чек. Впрочем, если удобнее фиксировать операции по отдельности, можно остановиться и на таком варианте.

При поступлении денег на р/с обратите внимание на банковскую комиссию: она считается частью дохода. К примеру, ИП Иванов продал товар на сумму 4 000 р., получив на счет 3 800 р. (200 р. составила комиссия за эквайринг). В КУДиР необходимо внести начальную сумму 4 000 р.

Как исправить допущенную ошибку?

В электронном документе проблем с исправлением не возникает: до конца налогового периода, когда КУДиР будет распечатана и прошита, ИП может без каких-либо ограничений исправлять, удалять или добавлять записи. Главное, чтобы сохранился правильный хронологический порядок.

С бумажным документом процедура исправления выглядит следующим образом:

Сначала аккуратно зачеркивают ошибку – это может быть число, слово или даже предложение. Для исправления используют ручку, карандашом правки не вносят.

Рядом, на свободном от записей месте, вписывают правильные сведения.

Исправления заверяются подписью ИП и печатью (при наличии), рядом ставится дата внесения правок.

Дополнительно составляется бухгалтерская справка, в которой предприниматель поясняет причины внесенных правок. Тот же алгоритм используется и для исправления записей в распечатанной и прошитой книге учета доходов.

Книга доходов и расходов на патенте: как вести и сколько их должно быть

ИП на патенте ведет одну книгу доходов по всем видам деятельности. Если покупаете новый патент, нужно завести новую книгу.

Евгений Бельский

Читатель Юрий спрашивает: «Сколько книг доходов нужно вести на патенте, если у ИП две торговые точки? Нужно ли заполнять книгу ежедневно?»

Одна книга по всем видам деятельности

Патент — специальный налоговый режим, который могут применять ИП, если их годовой доход не превышает 60 млн рублей и работает до 15 сотрудников.

ИП на патенте обязан вести книгу доходов и расходов. В нее вносят все поступления и указывают, какие первичные документы их подтверждают. Например, если у вас торговая точка, в конце дня вы закрываете смену по кассе и вносите сумму поступлений в книгу. А в графе для документов указываете номер смены и дату отчета о ее закрытии.

Если у ИП с патентом несколько торговых точек или даже несколько патентов, все доходы можно вносить в одну книгу.

Книгу показывают налоговой только по требованию, например во время проверки. Если книги не будет, грозит штраф до 30 000 ₽.

Заполнять каждый день — необязательно

Заполнять книгу ежедневно удобно, но не обязательно. Главное — указать все доходы за квартал к последнему числу месяца. Это нужно, чтобы не пропустить, когда ваши доходы приблизятся к лимиту в 60 млн рублей.

Если превысить эту сумму, все доходы с начала действия патента будут учитываться по общей системе налогообложения. Или по упрощенной, если до покупки патента перешли на УСН. Стоимость патента пойдет в зачет уплаты налога.

Новый патент — новая книга

Срок ведения книги доходов совпадает со сроком действия патента. Если патент куплен на год — книгу ведут год. Если на шесть месяцев — шесть месяцев. Как только купите новый патент, нужно завести новую книгу.

Можно купить готовую бумажную книгу и заполнять ее вручную. Или вести в электронном виде, а когда патент закончится — распечатать и сшить листы, поставить подпись и печать. Если нет печати, только подпись.