книга учета доходов енвд 2020

Книга учета доходов и расходов для УСН в 2020 и 2021 году

Автор статьи — Аналитик в Контур.Бухгалтерии

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН.

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР, может привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе выездной проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать ПФР доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Как заполнять Книгу учета доходов и расходов (КУДиР)

Налогоплательщики, применяющие УСН с объектом «доходы» заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Общие правила заполнения

Отражайте в книги хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

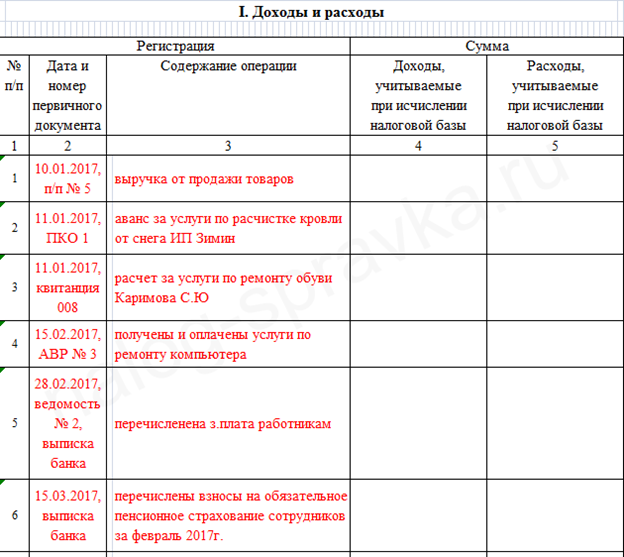

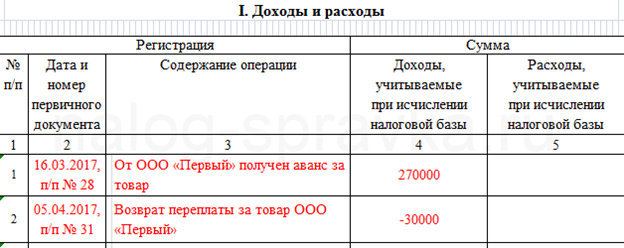

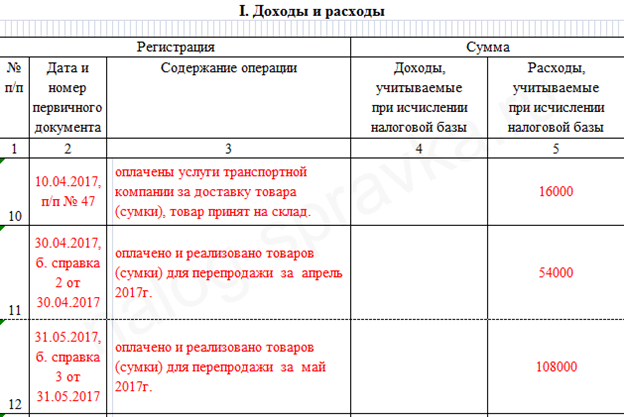

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

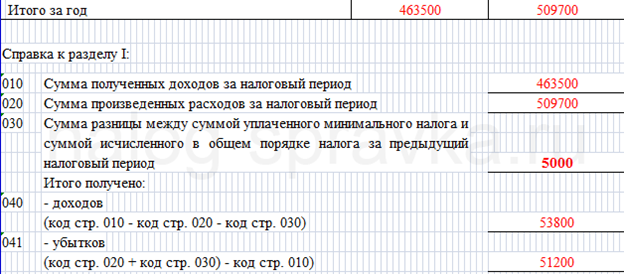

Также заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года.

В Контур.Бухгалтерию нужно только вносить доходы и расходы — а сервис сам сформирует КУДиР по всем правилам.

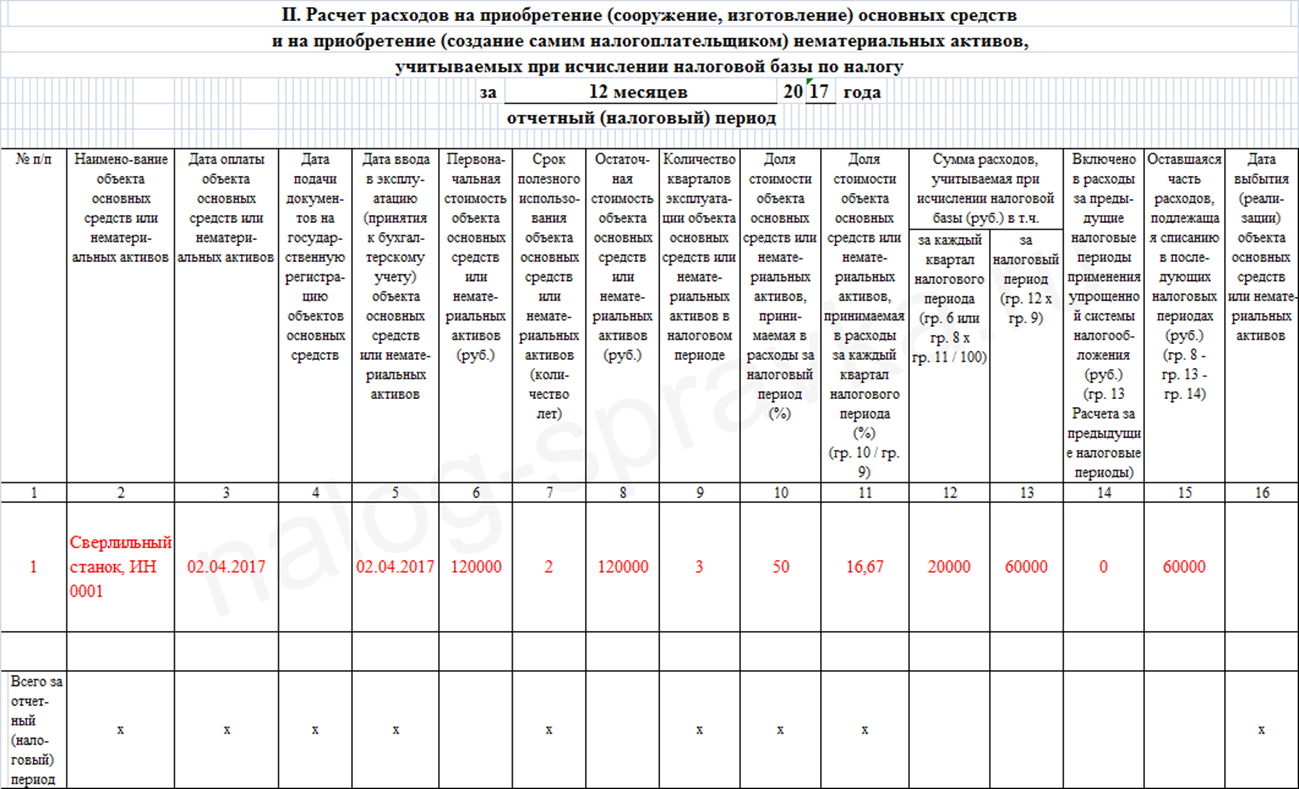

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

Почему так сложно? Стоимость основного средства списывается в расходы равными частями в течение года. Но должны быть выполнены условия, которые и описаны в разделе 2. Основное средство списывается в расходы на последнее число квартала.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

Указываются суммы убытка за предыдущие годы, если есть. Потом эти данные включаются в справку к разделу 1. Если вы получили убыток в 2020 году, укажите его в Справке к Разделу 1. Третий раздел будет необходимо заполнить только в 2021 году. Если в прошлых периодах убытка не было, раздел можно не заполнять.

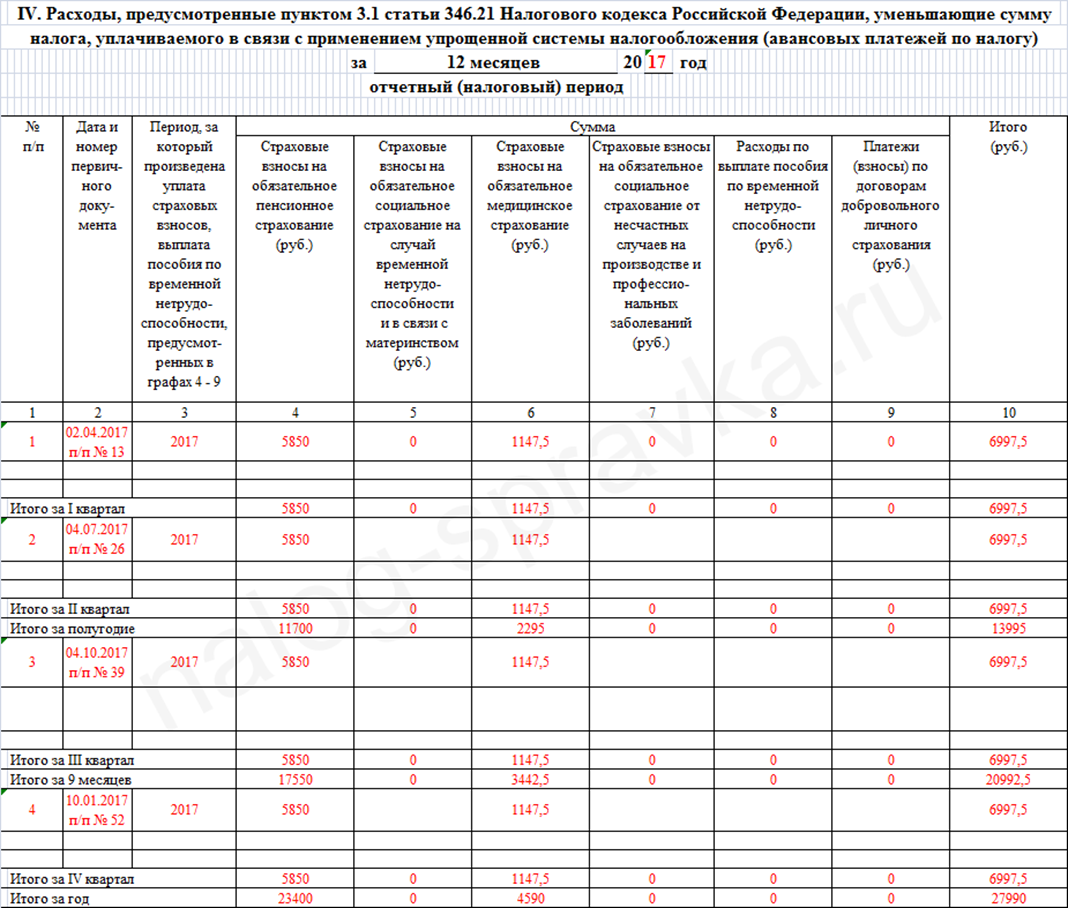

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о выплатах страховых взносов за работников и больничных пособий, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

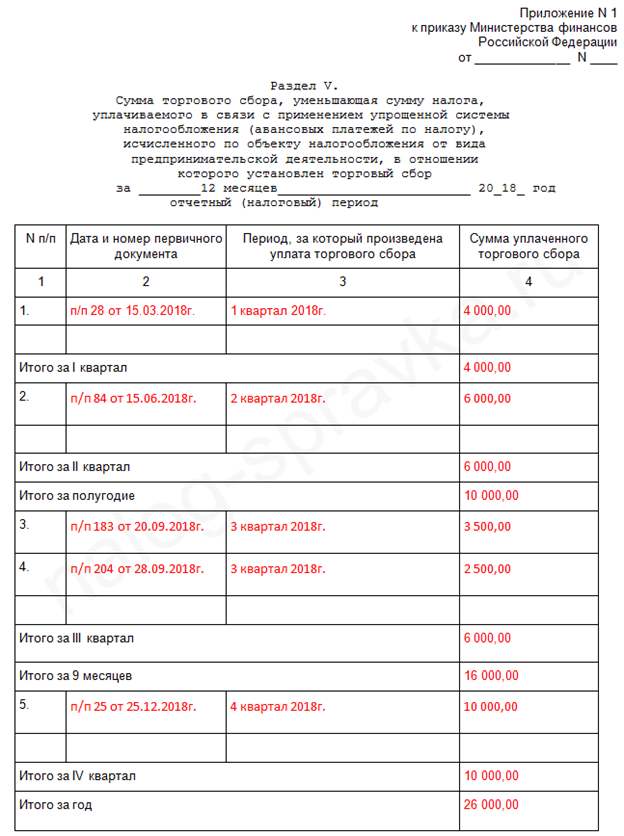

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

Регистрация

Сумма

Дата и номер первичного документа

Доходы, учитываемые при исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы

Как заполнять КУДиР в 2021 году: правила и примеры, бланк, инструкция

При любой системе налогообложения (кроме спецрежима для самозанятых) каждый ИП должен заполнять КУДиР. Она нужна для начисления налогов. Ее требуют инспекторы при проверках. Как вести книгу учета доходов и расходов? Как не допустить «популярных» ошибок? Ответы на эти и другие вопросы в нашей статье.

КУДиР: что это такое простыми словами

Книга учета доходов и расходов (КУДиР) — это журнал, в котором индивидуальный предприниматель фиксирует полученные и потраченные суммы.

Для чего нужно вести такую книгу? Во-первых, чтобы ИП мог посчитать облагаемую базу, величину налога и заполнить декларацию. Во-вторых, чтобы у сотрудников ИФНС была возможность проверить правильность указанных расчетов.

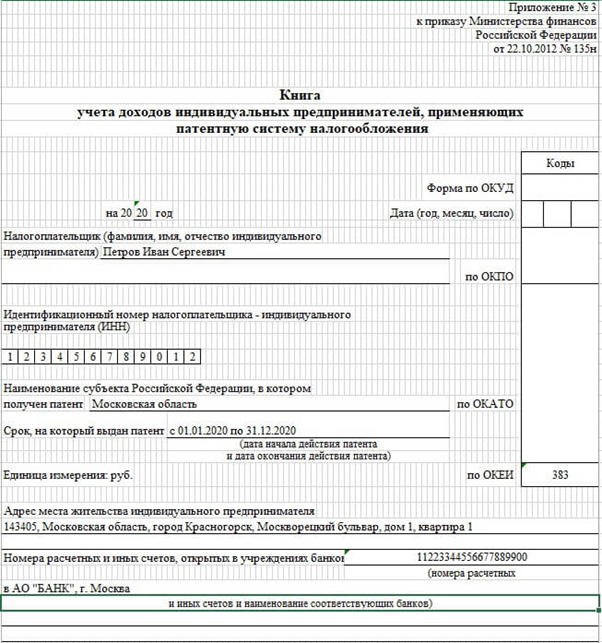

Форма (бланк) КУДиР в 2021 году

Для каждой системы налогообложения разработана своя форма. Бланки приведены в следующих документах:

Правила ведения КУДиР

Информация о доходах и расходах заносится в книгу нарастающим итогом в течение налогового периода. Когда он закончится, добавлять новые записи нельзя. С начала нового налогового периода необходимо вести новую книгу.

Заполнять КУДиР можно вручную, а можно — на компьютере. Во втором случае по окончании налогового периода книгу следует распечатать. Четких правил о том, как это сделать, не существует. На практике предприниматели чаще всего используют одностороннюю печать.

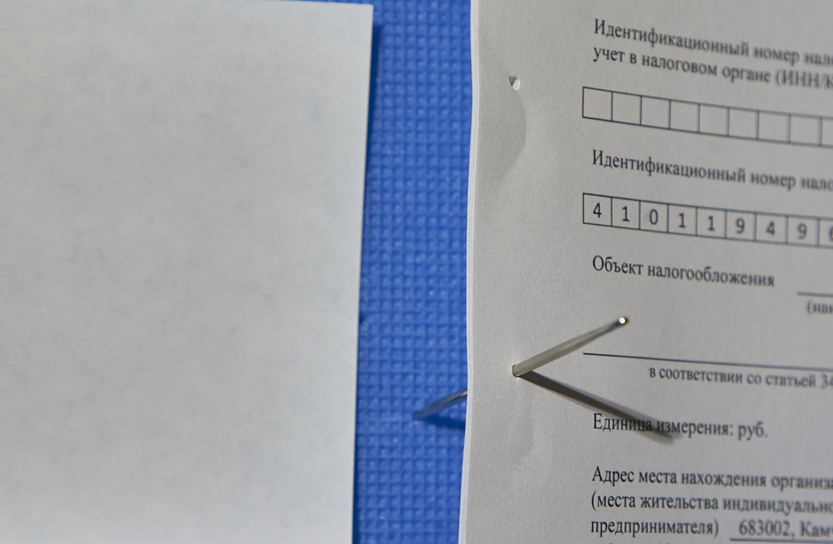

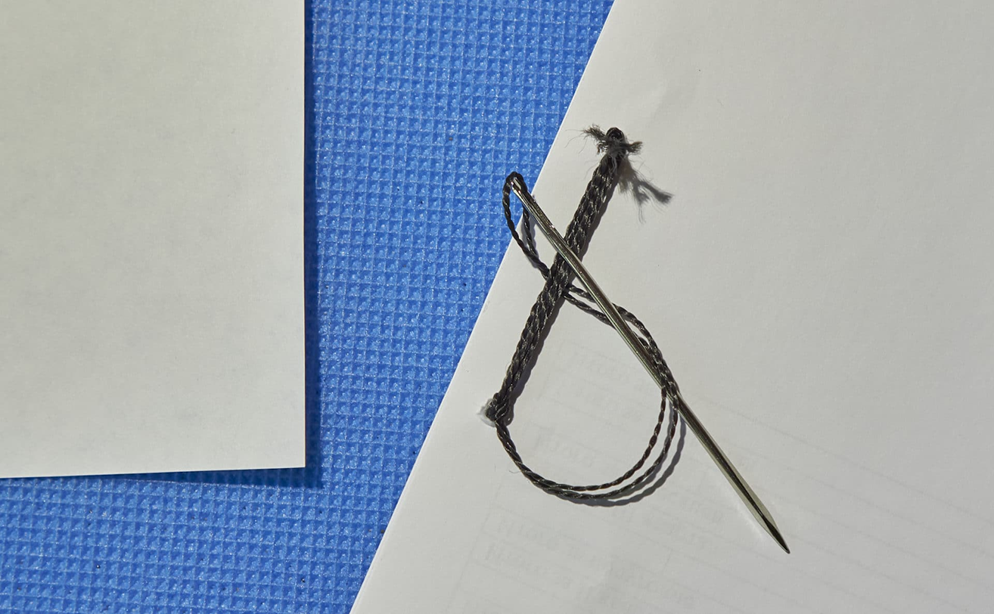

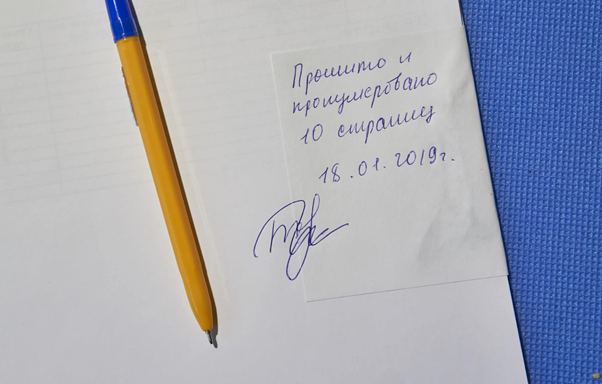

КУДиР (как рукописная, так и распечатанная) должна быть пронумерована и прошнурована. На последней странице полагается указать общее количество страниц, поставить подпись и печать ИП (при ее наличии).

Раньше книгу учета доходов и расходов полагалось заверить в ИФНС. Но в отношении КУДиР по «упрощенке» и ПСН эта норма давно не действует. Что касается книг по основной системе и ЕСХН, то их по-прежнему требуется заверить в инспекции: рукописную — до начала заполнения, распечатанную — по окончании налогового периода.

Как заполнять книгу доходов и расходов: пошаговая инструкция

Шаг 1. Перед началом очередного налогового периода купить бланк КУДиР, заполнить титульный лист, пронумеровать и прошнуровать страницы, указать их количество, поставить личную подпись ИП и печать (если она есть). Налогоплательщикам на ОСНО и ЕСХН — заверить рукописную книгу в налоговой.

Альтернативный вариант (для всех налоговых режимов) — подготовить бланк для электронного заполнения КУДиР.

Шаг 2. Все доходы и расходы отражать в строгом соответствии с первичными документами. Придерживаться хронологического порядка.

Шаг 3. Если в КУДиР обнаружена ошибка, ее нужно зачеркнуть, внести верную запись и сделать пометку «Исправленному верить». Рядом поставить текущую дату, подпись ИП и печать (при наличии).

Шаг 4. По окончании налогового периода прекратить записи.

Шаг 5 (для ИП, ведущих книгу при помощи компьютера). Распечатать КУДиР, страницы пронумеровать и прошнуровать, указать их количество, поставить подпись предпринимателя и печать (если она есть). Налогоплательщикам на ОСНО и ЕСХН — заверить распечатанную книгу в налоговой.

Как заполнить КУДиР на УСН «Доходы»

При упрощенной системе с объектом «доходы» ИП суммирует выручку, полученную в отчетном (налоговом) периоде. Полученную цифру умножает на ставку налога: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 6%, свыше 150 млн руб. (или более 100 человек) — 8%. Доходы учитывают кассовым методом, то есть в момент поступления денег на счет или в кассу.

Предприниматели, выбравшие данный объект налогообложения, заполняют три раздела КУДиР: I, IV и V.

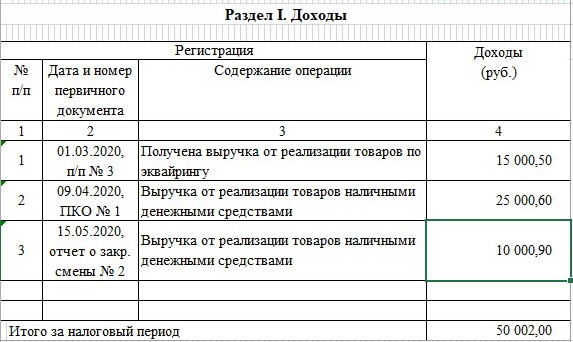

Раздел I (образец заполнения)

В него следует занести информацию по выручке. Отражать нужно только доходы, которые включены в облагаемую базу по УСН.

I. Доходы и расходы

Графу 5 можно не заполнять. Исключением являются случаи, когда ИП получил из бюджета и израсходовал средства, предназначенные для создания дополнительных рабочих мест и поддержку субъектов малого предпринимательства. Такие суммы нужно указать в графе 5.

Справка к разделу I не заполняется.

Раздел IV

Здесь показывают суммы, на которые ИП уменьшает единый «упрощенный» налог в соответствии с пунктом 3.1 статьи 346.21 НК РФ. Это страховые взносы, пособия по временной нетрудоспособности за первые 3 дня болезни работника, платежи по договорам добровольного личного страхования.

Напомним, что ИП с наемными работниками вправе уменьшить налог (авансовый платеж по нему) не более чем на 50%. Предприниматель без наемного персонала — на всю сумму без ограничений. Если в текущем календарном году у ИП были сотрудники, но он их уволил, то уменьшить налог на взносы в полном объеме можно в следующем году (письмо Минфина от 27.03.20 № 03-11-11/24497; см. « ИП на УСН‑6% уволил всех работников: с какого периода можно учесть взносы «за себя» без ограничений?»).

Раздел V

В него заносят величину торгового сбора, на которую ИП уменьшил единый «упрощенный» налог. В настоящее время торговый сбор введен только в Москве. Следовательно, данный раздел предназначен только для столичных налогоплательщиков.

Как заполнить КУДиР на УСН «Доходы минус расходы»

При УСН с объектом «доходы минус расходы» ИП находит две величины. Первая — сумма доходов, полученных в отчетном (налоговом) периоде. Вторая — сумма затрат, понесенных в том же периоде. От первой величины отнимает вторую, и полученное число умножает на налоговую ставку: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 15%, свыше 150 млн руб. (или более 100 человек) — 20%. Применяется кассовый метод. Доходы учитывают в момент получения денег (на счет или в кассу), расходы — в момент погашения обязательства перед поставщиком.

ИП с данным объектом налогообложения заполняют три раздела книги: I, II и III.

Раздел I (образец заполнения)

В нем отражают доходы, увеличивающие облагаемую базу по УСН, а также расходы, которые ее уменьшают.

I. Доходы и расходы

Обратите внимание: справку к разделу I нужно заполнять только по итогам налогового периода. Если в строках 040 (облагаемая база) и 041 (убытки) получаются отрицательные значения, указывать их не нужно.

Раздел II

Его заполняют только те предприниматели, которые купили или соорудили основные средства, либо приобрели (создали сами) нематериальный актив. В специальной таблице нужно указать информацию о каждом объекте. В том числе отметить, какая часть стоимости учтена в расходах ранее, какая учитывается в текущем периоде, и какая будет учтена в будущем.

Раздел III

Он предназначен для «упрощенщиков», которые переносят на текущий налоговый период убытки прошлых периодов.

Напомним: перенос возможен в течение 10 лет, полностью или частями. Если убытки получены в течение нескольких лет, они переносятся в очередности их возникновения (п. 7 ст. 346.18 НК РФ).

Как заполнить КУДиР на ОСНО

В пункте 13 порядка (утв. приказом Минфина № 86н, МНС № БГ-3-04/430 от 13.08.02) сказано, что ИП на основной системе должны отражать доходы и расходы в КУДиР кассовым методом. То есть делать записи о доходах, когда деньги поступили на счет или в кассу, о расходах — когда средства фактически заплачены контрагенту.

Однако, Высший арбитражный суд в свое время признал, что данное правило противоречит Налоговому кодексу. Дело в том, что ИП формирует затраты (профессиональный вычет) по тем же правилам, что и организации — плательщики налога на прибыль (подп. 1 п. 1 ст. 221 НК РФ). А у последних есть выбор — применять кассовый метод, либо метод начисления. Значит, подобный выбор должен быть и у предпринимателей на ОСНО (решение ВАС от 08.10.10 № ВАС-9939/10).

Несмотря на это ИП, как правило при заполнении КУДиР используют именно кассовый метод.

Если предприниматель на основной системе занимается несколькими видами бизнеса, он ведет одну книгу. Но операции, относящиеся к разным направлениям деятельности, учитывает раздельно.

Типичные ошибки в КУДиР

Назовем три самых «популярных» недочета.

Первый — если покупатель расплачивается картой, нередко происходит двойное отражение одного и того же дохода в КУДиР. А именно: сначала — по кассовому отчету, потом — по банковской выписке.

Второй — ИП-«упрощенщик» отражает в одной строке сумму расхода и относящийся к ней входной НДС. На самом деле стоимость товара (работы, услуги) и НДС необходимо показывать в разных строках, ведь они упомянуты в разных подпунктах пункта 1 статьи 346.16 НК РФ.

Третий — в перечне доходов в книге указаны суммы, которые не включаются в облагаемую базу. Примеры — ИП внес на счет личные средства, ИФНС перевела на счет излишне уплаченные налоги и проч.

Недавно зарегистрированные предприниматели могут в течение года бесплатно пользоваться веб-сервисом «Контур.Эльба», который позволяет вести всю необходимую бухгалтерию и сдавать отчетность через интернет.

КУДиР: правила и примеры заполнения в 2021

Бесплатная консультация от специалиста Эвотор

В 2021 году многих предпринимателей и владельцев онлайн-касс Эвотор ждут изменения в ведении бизнеса. Связано это с отменой ЕНВД: бывшим вмененщикам придётся искать новый налоговый режим. Книга учета доходов и расходов – документ, которые обязаны вести все предприниматели РФ, за исключением тех, что выбрали налог на профессиональный доход. Поговорим о форме КУДиР: как заполнять и откуда скачивать.

КУДиР: что это такое простыми словами

КУДиР: что это? Расшифровка следующая: книга учета доходов и расходов. Ее обязаны вести все предприниматели, кроме тех, что ведут бизнес на НПД. В документе нужно указывать приход и расход денежных средств. В случае с упрощенной системой в зависимости от объекта налогообложения некоторые страницы КУДиРа могут не заполняться.

В случае с большим количеством операции заполнение книги может стать проблемой для налогоплательщика: вручную вносить много операций в форму сложно. Именно для автоматизации этого процесса были разработаны сервисы для ведения КУДиР онлайн. Одно из самых популярных решений вопроса «Как вести книгу учета доходов и расходов в электронном виде?» – специальное программное обеспечение.

Нужно ли заверять или сдавать КУДиР в 2020 и 2021 году? Нет. Достаточно иметь её, своевременно заполнять и хранить её на предприятии в бумажном виде. Если документа не будет, бизнес могут оштрафовать на 200 рублей, если это индивидуальный предприниматель, и на 10 000 рублей, если это организация.

Бланки КУДиР на 2021

Теперь о бланках КУДиР. Предприниматель должен выбрать форму, соответствующую его налоговой системе. Для начала скачивания нажмите на название своего режима:

Как заполнять КУДиР

Ведение КУДиР для вмененщиков может стать проблемой: они никогда не были обязаны вести книгу. Поэтому поговорим о правилах и рассмотрим инструкцию по оформлению документа.

Правила ведения КУДиР

Минфин регламентирует правила ведения КУДиР для ИП и ООО на ОСНО и других режимах налогообложения. Они следующие:

Инструкции по заполнению КУДиР

Для начала о титульном листе. Строгих требований к его оформлению нет. Обязательно нужно отражать следующую информацию:

Образец заполнения титульного листа КУДиР:

Книга учета доходов и расходов для ИП на патенте отличается от остальных: бланк имеет только две страницы. В документе для патентной системы есть только титульный лист и страница с доходами, поэтому порядок заполнения намного проще, чем в случае с остальными режимами.

Ведение КУДиР для ИП на УСН зависит от выбранного объекта налогообложения. Если предприниматель платит с дохода, ему нужно заполнять разделы I, IV и V. Для платы с разницы между прибылью и затратами понадобятся страницы с I по III. Поговорим о каждом разделе и рассмотрим образцы заполнения КУДиР:

Пример этого раздела КУДиР:

Итак, мы рассмотрели примеры заполнения книги учета доходов и расходов КУДиР. Она обязательна для большинства предпринимателей. Подробно рассматривать КУДиР на патенте не имеет смысла: она проста и имеет только две страницы. Пример заполнения книги учета доходов и расходов на патенте можно посмотреть на скриншотах:

Как оформлять КУДиР

Недостаточно в 2020 скачать и вести КУДиР бесплатно в электронном виде: к концу налогового периода она должна быть распечатана и прошита. У бывших вмененщиков с этим могут возникнуть вопросы: каковы требования, как заверять и запечатывать? Для начала о прошивке:

Для КУДиР на патенте нет особых требований по оформлению и хранению. Теперь рассмотрим процесс опечатывания. Есть два способа. Здесь же вы сможете увидеть, как выглядит КУДиР, которая должна храниться на предприятии.

Правила ведения бухгалтерского учета при ЕНВД

Что такое ЕНВД в бухгалтерии

Применение налогового режима в виде ЕНВД имеет свои нюансы. Согласно пп. 1 и 2 ст. 346.29 НК РФ объектом налогообложения признается вмененный доход. Зависит он от величины базовой доходности, действующей повсеместно для конкретного вида деятельности, и физических показателей (количества работников, автотранспортных средств, площади помещений и пр.).

Фактически полученная прибыль в результате ведения предпринимательской деятельности и сумма произведенных расходов (за исключением некоторых случаев оплаты страховых взносов) не влияют на размер налога на вмененный доход, подлежащего уплате. Отсутствие прибыли не является причиной для неуплаты ЕНВД.

Кому необходимо вести бухгалтерский учет при ЕНВД

Обязанность по ведению бухгалтерского учета при ЕНВД лежит на всех юридических лицах. Бухгалтерскую отчетность организации должны ежегодно представлять в ИФНС (п. 1 ст. 23 НК РФ).

Таким образом, применение вмененки у организаций сопряжено с ведением бухгалтерского учета, который в настоящее время является для них обязательным вне зависимости от применяемой системы налогообложения (п. 1 ст. 2 закона «О бухучете» от 06.12.2011 № 402-ФЗ).

Законодательство о бухгалтерском учете не предусматривает ведения бухучета индивидуальными предпринимателями. За ними не закреплена и обязанность по составлению баланса, а также отчета о прибылях и убытках.

Смотрите последние новости об отмене ЕНВД в 2020-2021 годах.

Бухгалтерский учет при ЕНВД

Организации, использующие систему налогообложения в виде вмененного дохода, обязаны соблюдать правила бухучета, объектами которого становятся все операции по доходам или расходам предприятия. В соответствии с ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации» бухучет ведется методом начисления. Но субъектам малого предпринимательства разрешено использовать кассовый метод, при котором доходы и расходы учитываются после их оплаты.

Информация Минфина «Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности для субъектов малого предпринимательства» от 20.02.2013 № ПЗ-3/2012 позволяет использовать план счетов в сокращенном виде, созданном на основе обычного. Упрощенный вариант плана предлагает заменить некоторые счета на один общий.

Так, можно использовать счет 20, объединяя на нем данные счетов 23, 25, 26, 28, 29. Счет 76 у «вмененщиков» может заменять собой счета 62, 71, 73, 75 и 79.

Бухгалтерский учет при ЕНВД подразумевает также принятие учетной политики. Кроме того, обязательно использование унифицированных или самостоятельно разработанных форм первичных учетных документов.

Но не стоит забывать, что льготные режимы налогообложения (в том числе ЕНВД) созданы для поддержки малых предприятий. Положения п. 4 ст. 6 закона № 402-ФЗ упрощают ведение учета для организаций, попадающих под категории МП, в том числе для «вмененщиков».

Стандартные регистры бухучета, предполагающие способ двойной записи, малые предприятия вправе не использовать. Такое правило рекомендовано для компаний, размер хозяйственных операций у которых не более 30 в месяц, а также отсутствует производство с большими материальными затратами.

Альтернативой для них становится ведение книги по учету и отражению действий, возникающих в ходе ежедневной деятельности, или же журнала учета хозяйственных операций, из которого должны быть видны источники поступления материальных благ, остатки денежных средств, благодаря чему может быть сформирована бухгалтерская отчетность. Для удобства учета производственные компании вправе заполнять упрощенные ведомости о состоянии бухгалтерских счетов.

Закон № 402-ФЗ предполагает использование обязательных реквизитов в различных формах разработанных самостоятельно регистров и в первичной документации. Согласно ст. 9 указанного закона сюда относятся наименование документа, его дата, содержание хозоперации и пр.

Перечень всех применяемых упрощенных регистров и ведомостей должен быть отражен в учетной политике организации.

Подробнее о вариантах ведения бухгалтерского учета субъектами малого предпринимательства читайте в статье «Порядок ведения бухгалтерского учета при УСН (2020)».

Формирование отчетности малыми предприятиями на вмененке

Бухгалтерский баланс обязаны сдавать все юрлица, работающие на любой системе налогообложения. Однако же, ведя полноценный бухучет при ЕНВД, организации, имеющие статус малого предприятия (МП), вправе подавать в контролирующие органы бухгалтерский баланс и отчет о прибылях и убытках в упрощенной форме.

Сдавать бухгалтерскую отчетность по упрощенной форме разрешено всем субъектам хозяйственной деятельности, попадающим под определение «малое предприятие». В этом случае должен быть соблюден ряд условий:

Подробнее о критериях отнесения организаций к субъектам малого бизнеса читайте здесь.

Об особенностях формирования отчетности малых предприятий мы рассказывали в статьях:

В упрощенной бухгалтерской отчетности, которую вправе составлять малые предприятия, в том числе на ЕНВД, отражаются объединенные показатели; постатейная детализация не обязательна.

Так, актив бухгалтерского баланса, составляемого по упрощенной форме, состоит всего из 5 строк:

Пассив упрощенного баланса включает:

Отчет о финансовых результатах малых предприятий, в том числе использующих ЕНВД, включает в себя всего 6 строк:

Как плательщики ЕНВД отражают информацию о налогах в отчете о финансовых результатах, узнайте у экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по ЕНВД.

При ведении упрощенного бухгалтерского учета разрешено отражать в отчетности текущего периода без пересчета показателей отчетности прошлых лет:

Итоги

От обязанности вести бухгалтерский учет и представлять бухгалтерскую отчетность освобождены только индивидуальные предприниматели. Организации, в том числе применяющие ЕНВД, от этих обязанностей не освобождены. Однако организации на ЕНВД, являющиеся субъектами малого предпринимательства, имеют право применять упрощенные формы ведения бухгалтерского учета и составлять упрощенную отчетность. О применении этой возможности нужно заявить в учетной политике.