книга учета доходов и расходов для ип на усн доходы 2021

Заполнение и ведение КУДиР на УСН 6 % в 2021 году

КУДиР — это книга доходов и расходов, обязательный налоговый документ для всех организаций и предпринимателей на УСН. Расскажем, как вести КУДир для УСН 6 % в 2021 году.

Кто должен вести КУДиР

Вести КУДиР должны все налогоплательщики на УСН. При этом неважно, какой объект налогообложения они выбрали — «Доходы» или «Доходы минус расходы». Книга нужна, чтобы учитывать хозоперации, определять финансовые результаты и считать сумму налога к уплате. Бизнесмены фиксируют в ней свои доходы и расходы в рамках бизнеса.

Еще вести КУДиР нужно, чтобы контролировать соблюдение ограничений по применению УСН. Чтобы сохранить право на стандартную ставку в 2021 году, нужно держать объем дохода в пределах 150 млн рублей в году. Чтобы сохранить право на применение УСН, доход должен оставаться в пределах 200 млн рублей.

В 2021 году для УСН начал действовать новый коэффициент дефлятор — 1,032. Но Минфин разъяснил, что в 2021 году лимиты для переходного периода применяются без индексации, то есть будут равны 150 и 200 млн рублей, а не 154,8 и 206,4 млн рублей соответственно (письма Минфина от 27.01.2021 № 03-11-06/2/4855 и от 01.02.2021 № 03-11-06/2/5885).

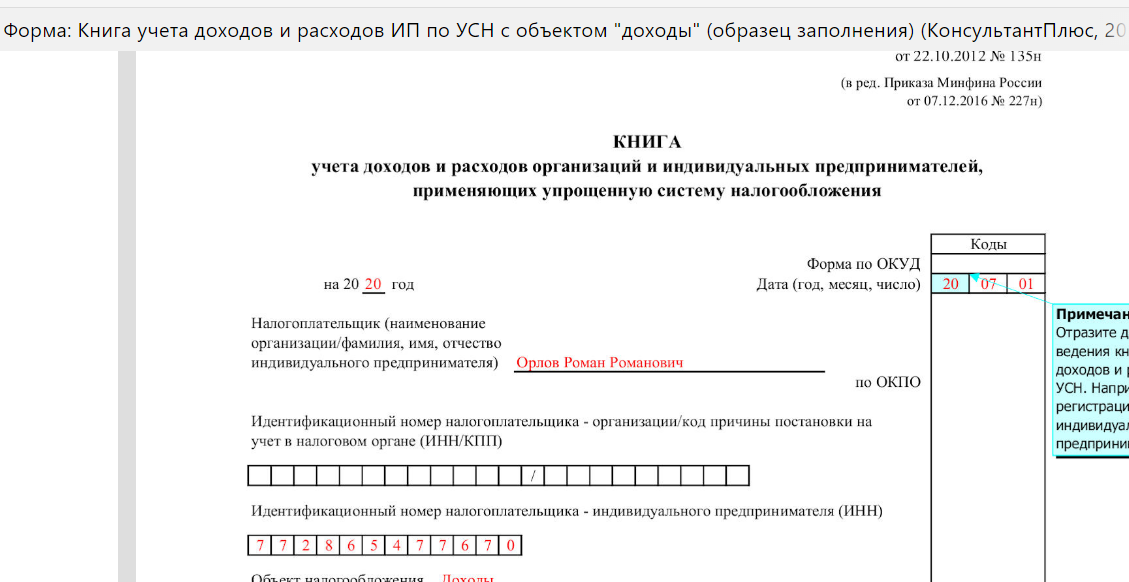

Книга учета ведется по стандартной форме, разработанной Минфином (приказ Минфина РФ от 22.10.2012 № 135н). Форма для УСН «доходы» и «доходы минус расходы» одинаковая, но отличаются разделы, обязательные для заполнения.

Общие правила ведения и заполнения КУДиР

Новую книгу заводят для каждого налогового периода, то есть каждый год. Достаточно одного экземпляра на всю организацию. Если есть обособленные подразделения на УСН, книгу по ним ведет головной офис, при этом никак не выделяя доходы и расходы подразделения из общей суммы.

КУДиР можно оформлять в бумажном или электронном виде. От этого зависит порядок заполнения.

На бумажном варианте нужно:

Если вносите исправления в бумажный вариант, подготовьте для них пояснения, поставьте дату корректировки и подтвердите ее подписью руководителя.

После окончания налогового периода при ведении книги в электронном варианте нужно:

Электронную книгу удобно вести в специальных бухгалтерских сервисах, например, в Контур.Бухгалтерии, которая проверяет документ на соответствие правилам налогового законодательства. Вам нужно просто вносить в Бухгалтерию доходы и расходы, а КУДиР система заполнит сама по всем правилам. При необходимости Книгу можно будет распечатать.

Все записи о хозяйственных операциях вносятся в книгу на основании первичных документов и строго в хронологическом порядке. Регистрируйте документы о поступлении или перечислении оплаты, а также документы, подтверждающие расходы (платежные поручения, банковские выписки, кассовые и товарные чеки, квитанции, накладные, акты приема-передачи и т.п.). Все показатели указываются в полных рублях, без копеек.

Книгу формируют, даже если операций в периоде не было — тогда ее заполняют нулевыми показателями.

В ФНС книгу сдавать не нужно, но если ее запросят налоговые инспекторы — придется предоставить. По правилам она должна храниться в течение пяти лет, а с учетом права переноса убытков в течение 10 лет рекомендуется хранить КУДиР 11 лет.

Состав КУДиР на УСН «Доходы» в 2021 году

В общем случае КУДиР включает титульный лист и пять разделов. Но на УСН 6 % учитывать расходы не нужно, поэтому и заполнять надо не все разделы книги.

На УСН 6 % налогоплательщики заполняют разделы I — только доходы, IV и V.

Раздел I «Доходы и расходы»

В этом разделе по хронологии указываются все операции, которые были сделаны в каждом квартале. В таблицу внесите:

Расходы в графе 5 на УСН 6 % учитывать не нужно, но есть исключения:

Важно! Помните, что применяется кассовый метод. Поэтому если вы отгрузили товар, но еще не получили за него оплату, это не отражается в сумме доходов. Все доходы заносите в КУДиР только когда получите их в кассу или на банковский счет.

I. Доходы и расходы

Акт приема-передачи № 5

Раздел IV «Расходы, уменьшающие сумму единого налога»

В этом разделе налогоплательщики на УСН 6 % отражают все суммы, которые уменьшают налоговую базу. Сюда включают суммы страховых взносов, уплаченных за ИП и сотрудников, выплаченных больничных за первые три дня нетрудоспособности, взносов по договорам добровольного личного страхования сотрудников.

Уменьшить доходы за счет взносов — законное право налогоплательщика. Но есть лимиты — ИП без работников могут вычесть из налоговой базы всю сумму страховых взносов и совсем не платить налог. А ИП с работниками и организации уменьшают налог максимум на 50 %.

Заполнить раздел можно двумя способами:

1. Записывать взносы и пособия по мере уплаты, а в конце отчетного (налогового) периода подвести итог по графе 10, чтобы сравнить с лимитом.

2. Отразить уплаченные пособия и взносы в пределах лимита, когда отчетный период закончится и можно будет посчитать максимальный вычет.

Раздел V «Сумма торгового сбора, уменьшающая сумму налога»

Пятый раздел заполняют все плательщики УСН «доходы», а не только те, кто уплачивает торговый сбор. Если в регионе сбор не введен, в разделе V указывается отчетный год, а вместо показателей проставляются прочерки. Так вы точно избежите штрафов и вопросов от налоговой за неполный налоговый регистр.

Плательщики торгового сбора отражают тут сумму уплаченного в периоде торгового сбора, которая уменьшает сумму налога к уплате. Нужно указать данные первичного документа-основания, период, за который уплачен сбор, и сумму сбора.

Что будет, если не вести КУДиР

Налоговая может в любой момент запросить КУДиР, которую придется предоставить в течение 10 дней. Документ должен быть распечатан, прошит, пронумерован и заверен подписями и печатями (если есть). Если книга не представлена по требованию, начислят штраф 200 рублей. Дополнительно может применяться административное наказание в виде штрафа от 300 до 500 рублей.

Если в ходе проверки обнаружатся нарушения, которые связаны с занижением суммы налога, бизнесмену грозит штраф от 10 000 рублей до 20 % от оплаченного налога, но не меньше 40 000 рублей.

КУДиР и УСН-онлайн

ФНС уже несколько лет обсуждает планы по вводу нового режима для ИП на УСН «Доходы» — УСН-онлайн. Об этом в эфире программы «Налоги» рассказал Дмитрий Сатин — замруководителя ФНС. Информация об этом также размещена на официальном сайте ФНС. При этом уже больше года проект закона находится на стадии второго чтения в Госдуме.

Сейчас все предприниматели на упрощенке должны вести книгу и каждый год передавать в налоговую декларации. Это все-таки требует затрат времени, найма специалиста или знаний в сфере бухгалтерии. Если ИП перейдет на режим УСН-онлайн, то рассчитывать налоги за него будет ФНС. Это возможно благодаря появлению онлайн-касс, с которых налоговая автоматически получает информацию о доходах и расходах бизнеса. На этом режиме КУДиР можно не вести.

Единственная проблема в том, что вы не сможете управлять расчетами налоговой и есть вероятность, что постоянно придется оспаривать суммы и доказывать свою позицию. А если ИП далек от бухучета, то понять, что налоги насчитали с ошибкой, почти невозможно. Хорошо, что переход на УСН-онлайн добровольный. Вы можете решить, что важнее — экономия времени на отчетности или экономия денег на уплате налогов.

Не хотите заниматься заполнением КУДиР самостоятельно? Подключайтесь к сервису Контур.Бухгалтерия. Вам достаточно внести данные о доходах и расходах, а сервис автоматически создаст КУДиР и налоговые декларации. В Контур.Бухгалтерии удобно вести учет, платить зарплату и сдавать отчетность. Все новые пользователи получают 14 дней работы в сервисе в подарок.

Как заполнять КУДиР в 2021 году: правила и примеры, бланк, инструкция

При любой системе налогообложения (кроме спецрежима для самозанятых) каждый ИП должен заполнять КУДиР. Она нужна для начисления налогов. Ее требуют инспекторы при проверках. Как вести книгу учета доходов и расходов? Как не допустить «популярных» ошибок? Ответы на эти и другие вопросы в нашей статье.

КУДиР: что это такое простыми словами

Книга учета доходов и расходов (КУДиР) — это журнал, в котором индивидуальный предприниматель фиксирует полученные и потраченные суммы.

Для чего нужно вести такую книгу? Во-первых, чтобы ИП мог посчитать облагаемую базу, величину налога и заполнить декларацию. Во-вторых, чтобы у сотрудников ИФНС была возможность проверить правильность указанных расчетов.

Форма (бланк) КУДиР в 2021 году

Для каждой системы налогообложения разработана своя форма. Бланки приведены в следующих документах:

Правила ведения КУДиР

Информация о доходах и расходах заносится в книгу нарастающим итогом в течение налогового периода. Когда он закончится, добавлять новые записи нельзя. С начала нового налогового периода необходимо вести новую книгу.

Заполнять КУДиР можно вручную, а можно — на компьютере. Во втором случае по окончании налогового периода книгу следует распечатать. Четких правил о том, как это сделать, не существует. На практике предприниматели чаще всего используют одностороннюю печать.

КУДиР (как рукописная, так и распечатанная) должна быть пронумерована и прошнурована. На последней странице полагается указать общее количество страниц, поставить подпись и печать ИП (при ее наличии).

Раньше книгу учета доходов и расходов полагалось заверить в ИФНС. Но в отношении КУДиР по «упрощенке» и ПСН эта норма давно не действует. Что касается книг по основной системе и ЕСХН, то их по-прежнему требуется заверить в инспекции: рукописную — до начала заполнения, распечатанную — по окончании налогового периода.

Как заполнять книгу доходов и расходов: пошаговая инструкция

Шаг 1. Перед началом очередного налогового периода купить бланк КУДиР, заполнить титульный лист, пронумеровать и прошнуровать страницы, указать их количество, поставить личную подпись ИП и печать (если она есть). Налогоплательщикам на ОСНО и ЕСХН — заверить рукописную книгу в налоговой.

Альтернативный вариант (для всех налоговых режимов) — подготовить бланк для электронного заполнения КУДиР.

Шаг 2. Все доходы и расходы отражать в строгом соответствии с первичными документами. Придерживаться хронологического порядка.

Шаг 3. Если в КУДиР обнаружена ошибка, ее нужно зачеркнуть, внести верную запись и сделать пометку «Исправленному верить». Рядом поставить текущую дату, подпись ИП и печать (при наличии).

Шаг 4. По окончании налогового периода прекратить записи.

Шаг 5 (для ИП, ведущих книгу при помощи компьютера). Распечатать КУДиР, страницы пронумеровать и прошнуровать, указать их количество, поставить подпись предпринимателя и печать (если она есть). Налогоплательщикам на ОСНО и ЕСХН — заверить распечатанную книгу в налоговой.

Как заполнить КУДиР на УСН «Доходы»

При упрощенной системе с объектом «доходы» ИП суммирует выручку, полученную в отчетном (налоговом) периоде. Полученную цифру умножает на ставку налога: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 6%, свыше 150 млн руб. (или более 100 человек) — 8%. Доходы учитывают кассовым методом, то есть в момент поступления денег на счет или в кассу.

Предприниматели, выбравшие данный объект налогообложения, заполняют три раздела КУДиР: I, IV и V.

Раздел I (образец заполнения)

В него следует занести информацию по выручке. Отражать нужно только доходы, которые включены в облагаемую базу по УСН.

I. Доходы и расходы

Графу 5 можно не заполнять. Исключением являются случаи, когда ИП получил из бюджета и израсходовал средства, предназначенные для создания дополнительных рабочих мест и поддержку субъектов малого предпринимательства. Такие суммы нужно указать в графе 5.

Справка к разделу I не заполняется.

Раздел IV

Здесь показывают суммы, на которые ИП уменьшает единый «упрощенный» налог в соответствии с пунктом 3.1 статьи 346.21 НК РФ. Это страховые взносы, пособия по временной нетрудоспособности за первые 3 дня болезни работника, платежи по договорам добровольного личного страхования.

Напомним, что ИП с наемными работниками вправе уменьшить налог (авансовый платеж по нему) не более чем на 50%. Предприниматель без наемного персонала — на всю сумму без ограничений. Если в текущем календарном году у ИП были сотрудники, но он их уволил, то уменьшить налог на взносы в полном объеме можно в следующем году (письмо Минфина от 27.03.20 № 03-11-11/24497; см. « ИП на УСН‑6% уволил всех работников: с какого периода можно учесть взносы «за себя» без ограничений?»).

Раздел V

В него заносят величину торгового сбора, на которую ИП уменьшил единый «упрощенный» налог. В настоящее время торговый сбор введен только в Москве. Следовательно, данный раздел предназначен только для столичных налогоплательщиков.

Как заполнить КУДиР на УСН «Доходы минус расходы»

При УСН с объектом «доходы минус расходы» ИП находит две величины. Первая — сумма доходов, полученных в отчетном (налоговом) периоде. Вторая — сумма затрат, понесенных в том же периоде. От первой величины отнимает вторую, и полученное число умножает на налоговую ставку: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 15%, свыше 150 млн руб. (или более 100 человек) — 20%. Применяется кассовый метод. Доходы учитывают в момент получения денег (на счет или в кассу), расходы — в момент погашения обязательства перед поставщиком.

ИП с данным объектом налогообложения заполняют три раздела книги: I, II и III.

Раздел I (образец заполнения)

В нем отражают доходы, увеличивающие облагаемую базу по УСН, а также расходы, которые ее уменьшают.

I. Доходы и расходы

Обратите внимание: справку к разделу I нужно заполнять только по итогам налогового периода. Если в строках 040 (облагаемая база) и 041 (убытки) получаются отрицательные значения, указывать их не нужно.

Раздел II

Его заполняют только те предприниматели, которые купили или соорудили основные средства, либо приобрели (создали сами) нематериальный актив. В специальной таблице нужно указать информацию о каждом объекте. В том числе отметить, какая часть стоимости учтена в расходах ранее, какая учитывается в текущем периоде, и какая будет учтена в будущем.

Раздел III

Он предназначен для «упрощенщиков», которые переносят на текущий налоговый период убытки прошлых периодов.

Напомним: перенос возможен в течение 10 лет, полностью или частями. Если убытки получены в течение нескольких лет, они переносятся в очередности их возникновения (п. 7 ст. 346.18 НК РФ).

Как заполнить КУДиР на ОСНО

В пункте 13 порядка (утв. приказом Минфина № 86н, МНС № БГ-3-04/430 от 13.08.02) сказано, что ИП на основной системе должны отражать доходы и расходы в КУДиР кассовым методом. То есть делать записи о доходах, когда деньги поступили на счет или в кассу, о расходах — когда средства фактически заплачены контрагенту.

Однако, Высший арбитражный суд в свое время признал, что данное правило противоречит Налоговому кодексу. Дело в том, что ИП формирует затраты (профессиональный вычет) по тем же правилам, что и организации — плательщики налога на прибыль (подп. 1 п. 1 ст. 221 НК РФ). А у последних есть выбор — применять кассовый метод, либо метод начисления. Значит, подобный выбор должен быть и у предпринимателей на ОСНО (решение ВАС от 08.10.10 № ВАС-9939/10).

Несмотря на это ИП, как правило при заполнении КУДиР используют именно кассовый метод.

Если предприниматель на основной системе занимается несколькими видами бизнеса, он ведет одну книгу. Но операции, относящиеся к разным направлениям деятельности, учитывает раздельно.

Типичные ошибки в КУДиР

Назовем три самых «популярных» недочета.

Первый — если покупатель расплачивается картой, нередко происходит двойное отражение одного и того же дохода в КУДиР. А именно: сначала — по кассовому отчету, потом — по банковской выписке.

Второй — ИП-«упрощенщик» отражает в одной строке сумму расхода и относящийся к ней входной НДС. На самом деле стоимость товара (работы, услуги) и НДС необходимо показывать в разных строках, ведь они упомянуты в разных подпунктах пункта 1 статьи 346.16 НК РФ.

Третий — в перечне доходов в книге указаны суммы, которые не включаются в облагаемую базу. Примеры — ИП внес на счет личные средства, ИФНС перевела на счет излишне уплаченные налоги и проч.

Недавно зарегистрированные предприниматели могут в течение года бесплатно пользоваться веб-сервисом «Контур.Эльба», который позволяет вести всю необходимую бухгалтерию и сдавать отчетность через интернет.

Книга учета доходов и расходов для ип на усн доходы 2021

ИП на упрощенке не ведет бухгалтерский учет. Но чтобы правильно рассчитать налог на УСН, ИП должен вести налоговый учет в специальной Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее – КУДиР).

Также с КУДиР работают все организации на УСН.

Стоит сказать, что многие банки, в которых у ИП или организаций открыт расчетный счет, сейчас предоставляют сервисы, которые ведут книгу учета доходов и расходов автоматически (без участия пользователя). Это очень удобно. Но если вы хотите более подробно разобраться в формировании показателей КУДиР, можете посмотреть это видео:

Отмена КУДиР с 2020 года: это фейк?

В скором времени ИП и организации на УСН не будут вести книга учета по УСН и сдавать декларацию по упрощенке. Об этом сообщил в эфире программы «Налоги» заместитель руководителя ФНС России Дмитрий Сатин. Информация об этом – на официальном сайте ФНС по ссылке.

“Как отметил представитель ФНС, сейчас ИП и компании на УСН должны вести книгу учета доходов и расходов и ежегодно сдавать декларации по упрощенке. Это требует времени и знаний. А новый режим УСН-онлайн позвонит упрощенцам полностью отказаться от текущей отчетности по УСН. «УСН-онлайн: предприниматели на этом спецрежиме, использующие онлайн-кассы, уже в следующем году смогут избавиться практически от всей отчетности. Налоговый орган самостоятельно рассчитает сумму налога по данным, которые передают онлайн-ККТ, и пришлет уведомление на уплату.”

Новый налоговый режим УСН-онлайн планировали ввести ещё с 1 июля 2020 года. После этой даты упрощенцы с объектом “доходы”, применяющие онлайн-кассы, надеялись забыть о сдаче деклараций и ведении КУДиР. Однако до введения нового специального налогового режима книгу нужно вести. В 2021 году его так и не ввели.

Форма (бланк) КУДиР в 2021 году

Форма и порядок заполнения книги учета утверждены приказом Минфина от 22.10.2012 № 135н. Такую книгу учета доходов и расходов на УСН заполняют не только ИП, но и организации на УСН.

При объекте «доходы» и «доходы минус расходы» форма книги учета доходов и расходов одинаковая, отличаются только разделы.

Образец заполнения ИП книги учета доходов и расходов по УСН с объектом «доходы» можно посмотреть в КонсультантПлюс здесь.

Образец заполнения КУДиР организации на УСН с объектом «доходы минус расходы» за 2020 год в КонсультантПлюс размещён здесь.

Способ ведения

В 2021 году КУДиР можно вести как на бумаге, так и в электронном виде. На каждый новый календарный год открывают новую КУДиР.

Бумажная КУДиР должна быть прошнурована и пронумерована. На последней странице необходимо указать общее количество содержащихся в ней страниц и заверить подписью руководителя организации и печатью (если есть). ИП заверяет Книгу своей подписью и печатью, если она у ИП есть.

Электронную КУДиР нужно распечатывать по окончании каждого квартала. По окончании года такую КУДиР также прошнуровывают, пронумеровывают и заверяют подписью и печатью.

Нужно ли КУДиР ставить на учет в ИФНС

Нет, не нужно. Закон не возлагает на налогоплательщиков обязанность регистрировать книгу учета доходов и расходов. В ст. 346.24 НК РФ сказано только, что организации и ИП на упрощенке должны вести учет доходов и расходов в книге, форма и порядок заполнения которой утверждены Минфином.

Исправление ошибок

Если в прошнурованной и пронумерованной книге выявлена ошибка, исправить ее нужно так:

Книга учета доходов и расходов: форма

То, что на упрощенке книгу доходов и расходов вести нужно, закреплено в ст. 346.24 НК РФ.

Существует два вида книги учета доходов и расходов: для «упрощенцев» и налогоплательщиков на патентной системе налогообложения. Обе формы утверждены приказом Минфина России от 22.10.2012 № 135н.

Этот же приказ содержит тексты инструкций по заполнению обоих видов книг. Книге учета доходов и расходов, применяемой «упрощенцами» (организациями и ИП), посвящены приложения 1 (форма книги) и 2 (порядок заполнения, далее — Порядок).

Подробно ознакомиться с правилами ведения бухучета при УСН можно в статье «Порядок ведения бухгалтерского учета при УСН».

Книга учета доходов и расходов при УСН: принципы отражения дохода

Согласно ст. 346.24 НК РФ книга доходов и расходов предназначена только для учета операций в рамках упрощенного режима. Из этого следует вывод, что отражать операции, связанные с получением денежных средств или имущества, которые в соответствии со ст. 346.15 НК РФ не являются доходом для целей налогообложения по УСН, в книге учета доходов и расходов не требуется.

Организация «Сизиф» применяет УСН с объектом «доходы минус расходы». В 1-м квартале у организации были доходы в виде выручки от реализации товаров, а также расходы в виде оплаты аренды занимаемого помещения и покупки товаров. Кроме того, в банке был получен кредит на пополнение оборотных средств.

Доход, образовавшийся в результате поступления выручки, так же как и расходы, следует отразить в книге учета доходов и расходов в даты, соответствующие операциям.

Сумму же кредита вносить в книгу не надо, поскольку согласно подп. 10 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 НК РФ кредитные средства объект налогообложения не формируют.

Книга учета доходов и расходов для ИП и организаций: особенности отражения операций при переходе с общего режима налогообложения

Особенности внесения в книгу учета доходов и расходов операций организациями и индивидуальными предпринимателями, которые переходят на УСН с общего режима налогообложения, оговорены нормами п. 1 ст. 346.25 НК РФ.

Денежные средства, полученные до перехода на УСН по договорам, которые выполняются после перехода на УСН, подлежат отражению в книге доходов и расходов.

Если же доходы были включены в налоговую базу по налогу на прибыль, то отражать их не надо, даже если они получены после перехода на УСН.

Не требуется отражать в книге учета доходов и расходов расходы, которые согласно ст. 346.16 НК РФ не уменьшают размер налоговой базы по единому налогу.

Книга доходов и расходов: бланк при совмещении двух режимов

Некоторые налогоплательщики совмещают два режима: УСН и ЕНВД. В таком случае книга учета доходов и расходов по УСН не должна содержать ни доходов, соответствующих ЕНВД, ни расходов по нему.

Это подтверждает письмо Минфина России от 29.10.2004 № 03-06-05-04/40. Авторы письма основываются на положениях п. 8 ст. 346.18 НК РФ. Поскольку изменения в этот пункт не вносились, выводы, изложенные в письме, актуальны по сей день.

Кроме учета доходных и расходных операций в книге рассчитывается налоговая база и определяется размер убытков прошлых периодов, которые ее уменьшают (ст. 346.24 НК РФ, пп. 2.6–2.11, 4.2-4.7 Порядка).

А вот налог к уплате в книге учета доходов и расходов не рассчитывается — для этого предназначена налоговая декларация.

Книга доходов при УСН 6%

Если налогоплательщик, предпочтя работу на УСН, выбрал объект «доходы», в перечне операций следует указывать:

Согласно абз. 7 п. 2.5 Порядка другие расходы налогоплательщики с объектом «доходы» могут вносить в книгу учета доходов и расходов по собственной инициативе. При их отсутствии разрешается не заполнять справку к разд. I, разд. II, разд. III, а также графу 5 разд. I (абз. 2 п. 2.5, пп. 2.6, 3.1, 4.1 Порядка).

Эксперты К+ подготовили образец заполнения книги учета доходов и расходов организации на УСН с объектом «доходы» за 2020 г. Получите бесплатный пробный доступ к системе КонсультантПлюс и переходите к образцу.

Где скачать бесплатно книгу доходов и расходов 2020-2021 годов

Начиная с 2018 года налогоплательщики, применяющие УСН, для учета доходов и расходов должны использовать бланк книги доходов и расходов в редакции приказа Минфина России от 07.12.2016 № 227н. Этот НПА дополнил форму КУДИР разделом V, в котором отражается сумма торгового сбора, уменьшающая сумму единого налога по УСН для плательщиков УСН с объектом «доходы». Этим же приказом утверждены в изменения в Порядке заполнения КУДИР, как касающиеся заполнения этого раздела, так и содержащие технические правки.

Узнайте, какой грозит штраф (ответственность) за неведение, отсутствие заверения (регистрации) и непредставление налоговому органу книги учета доходов и расходов. Получите бесплатный доступ к системе КонсультантПлюс.

Чистый бланк книги доходов и расходов 2020-2021 года можно в удобном формате бесплатно скачать на нашем сайте по ссылке ниже.

Итоги

Все упрощенцы, независимо от выбранного объекта налогообложения, заполняют I раздел КУДИР. Заполнение других разделов КУДИР обусловлено тем, какой объект налогообложения, «доходы» или «доходы минус расходы», применяет плательщик упрощенного налога. Для упрощенцев с объектом налогообложения «доходы» с 01.01.2018 КУДИР дополнена еще одним разделом, в котором отражаются уплаченные суммы торгового сбора.