книга учета доходов и расходов обязательна или нет

Книга учета доходов и расходов при УСН: кому нужна, как заполнять, ответственность за нарушения налогового законодательства

Книга доходов и расходов (КУДиР)- ключевой бухгалтерский документ налогового учета на упрощенке. На его основании рассчитывается налогооблагаемая база, а за отсутствие или неверное заполнение предусмотрены серьезные штрафные санкции. Сегодня расскажем, как правильно вести и заполнять документ, чтобы не переплатить и избежать проблем.

Что такое книга учета доходов и расходов

Предоставление налоговой отчетности в Российской Федерации носит декларативный характер. Если сильно упростить, это выглядит так: предприниматель показывает свои доходы, самостоятельно считает налогооблагаемую базу и вносит сведения в налоговую декларацию. Документ сдается в ФНС по окончанию каждого отчетного периода, после чего в бюджет уплачивается сумма налога. Сведения принимаются “как есть”, то есть на веру, но лишь до очередной проверки.

Нужно ли предоставлять книгу в Федеральную налоговую службу

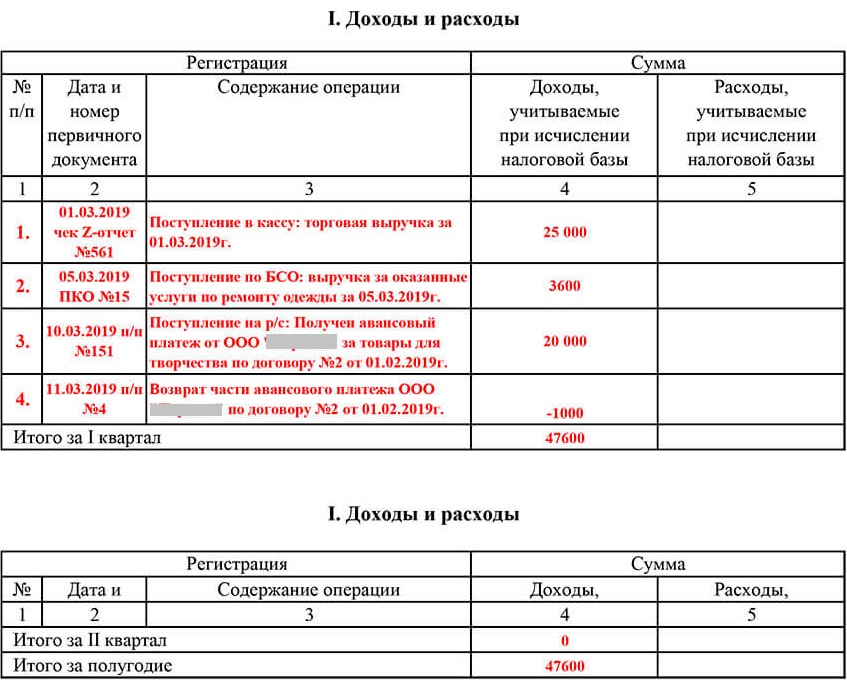

Образец заполнения КУДиР

Штрафы за нарушение законодательства в части ведения книги доходов и расходов

Штрафные санкции зависят от тяжести нарушения и тех последствий, которые повели за собой отсутствие или неправильное заполнение книги доходов и расходов. Вариантов несколько:

Как вести книгу учета доходов и расходов

Порядок заполнения документа подробно описан и утвержден приказом Минфина РФ от 30 декабря 2005 года № 135н, а в приказе № 167н приведена форма документа.

Общие требования ведения КУДиР согласно приказу Министерства Финансов № 135н следующие:

Готовая форма документа

Книга учета доходов и расходов заводится на каждый календарный год, он и будет считаться налоговым периодом. Документы за предыдущие годы должны храниться в архиве ИП или ООО в течение 4 лет, как и другие бумаги годовой формы отчетности. Если предприниматель не ведет хозяйственную деятельность в течение указанных периодов, он все равно обязан заполнять КУДиР с нулевыми показателями, а в конце отчетного периода сдавать нулевую декларацию.

Как заполнять графу “Доходы и расходы”:

На какие расходы можно уменьшить налогооблагаемую базу при форме налогообложения УСН “Доходы минус расходы”

Более подробно об исчислении налогооблагаемой базы в части сумм, на которые она может быть уменьшена, говорится в пункте первом статьи 346.16 Налогового Кодекса РФ. Перечислим основные пункты, которые могут быть интересны предпринимателям на упрощенке. Итак, уменьшить сумму налога можно на:

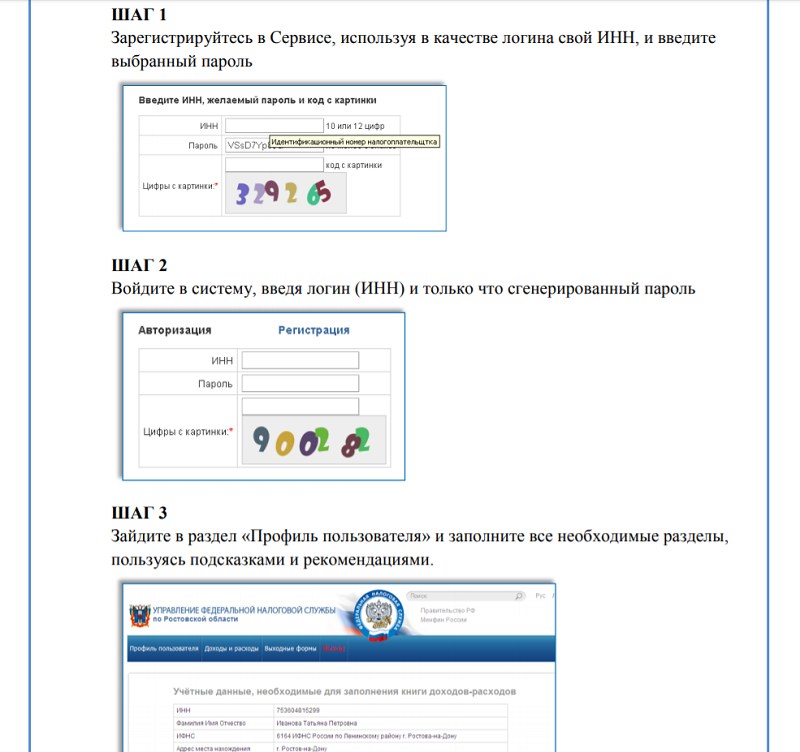

Как начать пользоваться электронным сервисом “Книга учета доходов и расходов”

Заключение

У нас есть готовое решение и оборудование для онлайн-кассы

Испытайте все возможности платформы ЕКАМ бесплатно

Как ИП вести книгу учета доходов на патенте

Весь налоговый учёт на патенте укладывается в книгу учёта доходов. Она обязательна по НК РФ, а за её отсутствие грозят штрафы от 10 000 рублей. Разберёмся, какие доходы учитывать, какой датой их заносить и какими документами подтверждать.

Зачем вести учёт доходов на патенте

Книга учёта доходов на ПСН — требование ст. 346.53 НК РФ. Она нужна, чтобы показать налоговой, что вы соблюдаете ограничение по сумме доходов — 60 млн рублей в 2021 году. Предприниматели, которые превысят лимит, потеряют право на патент с самого начала его действия. Их автоматически переведут на УСН, если они ранее подавали уведомление о переходе на упрощёнку, или сразу на ОСНО.

Сдавать книгу как обязательную отчётность не надо, но налоговая может запросить её, когда будет проверять предпринимателя. Отсутствие книги — грубое нарушение правил учёта доходов и расходов. За это грозят штрафы по ст. 120 НК РФ:

Сколько книг и как оформить

Форма и порядок заполнения книги утверждены приложениями 3 и 4 к приказу Минфина от 22.10.2012 № 135н.

Заводите новую книгу на каждый год или с начала действия нового патента. Например, если первый патент куплен на 3 месяца, а затем приобретён ещё один — понадобится новая книга для учёта доходов.

Если ИП купил несколько патентов, можно вести одну книгу на все (п. 1 ст. 346.53 НК РФ). Но открыть для каждого патента свою книгу тоже можно — это не запрещено НК РФ и более удобно с точки зрения управленческого учёта.

Книгу ведут в бумажном или электронном виде. Но даже электронная книга в конце налогового периода должна быть распечатана, прошнурована и пронумерована. На последней странице укажите количество страниц в книге, поставьте подпись ИП и печать (при наличии). Регистрировать и заверять книгу в налоговой не нужно.

Чтобы избежать ошибок и не заморачиваться с ведением бумажной книги и составлением таблиц в Excel, пользуйтесь возможностями автоматизации. Контур.Эльба составляет книгу сама, а если у вас есть интеграция с банком и кассой, про книгу думать вообще не придётся.

Как заполнять книгу учёта доходов на патенте

Книга учёта доходов для ПСН совсем небольшая. Она состоит из титульного листа и одной таблицы со сведениями о доходах.

На титульном листе укажите следующие данные:

Раздел I — это таблица с доходами. Записывайте в неё все доходы от реализации, полученные по патентной деятельности. Так, не надо вносить полученный заём или возвращённый покупателем аванс, доход от другого бизнеса, который ведёте на УСН или ОСНО.

Все доходы записывайте в строго хронологическом порядке — от самого раннего к самому позднему.

Раздел включает 4 графы:

Когда закончите книгу, последней строкой подсчитайте общий доход.

Какие доходы и как учитывать — отвечаем на сложные вопросы

Сама книга выглядит простой, но нюансов в заполнении всё же хватает. Надо правильно определить, когда учитывать доходы, какими документами их оформлять, как записывать авансы и пр.

Когда учитывать доходы в книге

На патенте датой получения дохода признаётся (п. 2 ст. 346.53 НК РФ):

Если покупатель рассчитывается векселем, датой дохода будет дата оплаты векселя или день передачи налогоплательщиком векселя по индоссаменту третьему лицу.

Как часто вносить записи в книгу

Предприниматель должен вести полный, непрерывный и достоверный учёт доходов (Приказ Минфина от 22.10.2012 № 135н). Несвоевременное отражение будет считаться грубым нарушением правил учёта доходов по ст. 120 НК РФ. Поэтому доходы в книге рекомендуется фиксировать в дату фактического получения, но можно делать это и реже, например раз в неделю. Мы не советуем заполнять книгу раз в месяц или квартал.

Как учитывать доходы в валюте и натуральной форме

Доходы в валюте учитываются вместе с рублёвыми. При этом доход в валюте пересчитывается в рубли по официальному курсу Центробанка, установленному на дату получения дохода (п. 5 ст. 346.53 НК РФ).

Если доход получен в натуральной форме, учитывайте его по рыночным ценам. Их определяют по правилам ст. 105.3 НК РФ.

Как учесть предоплату от покупателей

Предоплату записывайте в книгу учёта датой, в которую получили деньги. Она тоже учитывается для проверки соблюдения лимита доходов для применения ПСН (Письмо Минфина России от 03.02.2017 г. N 03-11-12/5800).

Если вернёте покупателю ранее полученный аванс, то на сумму возврата уменьшите доходы налогового периода (п. 4 ст. 346.53 НК РФ). Для этого в книге учёта доходов сделайте запись на дату возврата предоплаты и поставьте в графе 4 сумму со знаком минус.

Как отражать операции в книге доходов, если нет кассовой книги

Для ИП на патенте действует упрощённый порядок кассовых операций (п. 1 Указания ЦБ от 11.03.2014 № 3210-У). Патентщики могут не устанавливать лимит остатка наличных, не составлять приходные и расходные кассовые ордера и не вести кассовую книгу. Но если хотите это делать, то тоже можно — никто не запрещает.

Отразить в книге учёта доход, полученный через онлайн-кассу, можно следующими способами:

Бухгалтерская справка — это тоже первичный документ, если она содержит все реквизиты, указанные в ст. 9 Закона о бухучёте.

Эксперт Норматива Светлана Пятовол считает, что можно не регистрировать каждый чек в книге учёта: «Вся кассовая выручка учитывается онлайн через ОФД. По факту, с введением онлайн-касс регистрация чеков в книге учёта всего лишь добавляет работы предпринимателю. А смысл? Все данные ОФД всё равно поступают в налоговые органы. Но так как НК РФ предписывает предпринимателю вести учёт доходов на патенте с целью соблюдения лимита выручки, то, по моему мнению, отражение доходов в книге учёта на основании бухгалтерской справки не будет являться нарушением законодательства».

Как отражать в книге доходы от безналичных расчётов

Если покупатель оплатил товар безналом, ему нужно выдать кассовый чек. Доходом будет вся сумма реализованного товара без уменьшения на комиссию за эквайринг. Например, если вы получили оплату с карты на сумму 10 000 рублей, а на счёт получили только 9 800 (за вычетом комиссии банка), то в книгу надо записать всё равно 10 000 рублей.

О том, какой датой отражать доходы в книге, мнения экспертов разделяются. Часть считает, что это необходимо делать на дату поступления денег от покупателя на счёт, ссылаясь на письмо Минфина от 03.04.2009 № 03-11-06/2/58. Другая часть полагает, что эта позиция устарела и не относится к патенту в принципе, поэтому в книге следует указывать дату выдачи кассового чека независимо от того, в какой день банк зачислит выручку на счёт. Но это действует только в случае, если расчёт за товар произведён, покупателю выдан чек, и деньги списались с его счёта.

По факту многие банки-эквайеры зачисляют выручку на расчётный счёт в тот же день, в который произошла оплата, поэтому разрыва быть не должно.

Как исправлять ошибки в книге

В электронной книге, которая ещё не напечатана, достаточно просто скорректировать неправильную запись. В бумажной или распечатанной электронной — аккуратно зачеркните неправильные данные и рядом впишите верные, заверьте правку подписью ИП и печатью (при наличии) и поставьте текущую дату.

Дополнительно подготовьте бухгалтерскую справку, в которой объясните, что было неправильно в книге и по какой причине вы внесли корректировку.

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Книги учета доходов и расходов: кому вести, зачем КУДиР на УСН вам и ФНС, типичные ошибки

Вести книги учета доходов и расходов должны несколько категорий налогоплательщиков. Мы разберемся в том, какие книги существуют и расскажем подробнее о самой востребованной КУДиР — для упрощенной системы. Почему ФНС может ей заинтересоваться и как избежать критических ошибок.

Кто ведет КУДиР, надо ли их заверять

Книги учета доходов и расходов ведут:

Как видите, преимущественно книгу ведут предприниматели, т. к. вести бухучет им не обязательно, а фиксировать данные для налогового учета нужно.

Книга открывается на 1 год (один налоговый период). Вести ее можно двумя способами — в бумажном виде или в электронном.

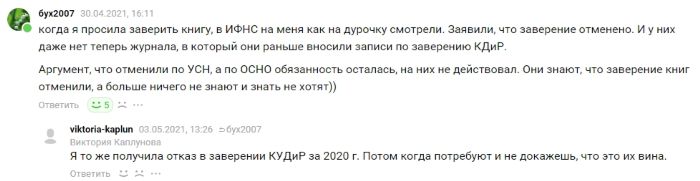

Тут нужно отметить, что КУДиР для УСН и ПСН не нужно заверять в налоговой инспекции, а вот с книгами для ОСНО и ЕСХН все не так просто.

Если эти книги ведутся в бумажном виде, то их необходимо пронумеровать, прошить, указать количество страниц на последнем листе и заверить надпись в ИФНС до начала ведения.

Если книга предпринимателя на ОСНО или ЕСХН велась в электронном виде, то по окончании года нужно ее распечатать и проделать те же манипуляции.

Правда налогоплательщики признаются, что в налоговых инспекциях не всегда понимают, зачем им что-то заверять. Вот, например, что пишут некоторые пользователи Клерк.ру:

И тем не менее законодательно обязанность заверять книгу есть. Для ОСНО она прописана в п. 8 Приказа Минфина РФ № 86Н, МНС РФ N БГ-3-04/430 от 13.08.2002. Заверить ее в инспекции необходимо до 30 апреля.

А для ЕСХН в п. п. 1.5 Приказа Минфина России от 11.12.2006 № 169н. Книгу по сельхозналогу, которая велась в электронном виде, нужно заверить в прошитом распечатанном виде до 31 марта года, следующего за годом, за который книга составлена.

Какой бы режим вы не применяли, а отчетность сдавать нужно всем. Платформа Госотчёт — это актуальный сервис электронной отчётности, содержит правильные формы отчетов, сделает проверку перед отправкой, обеспечит работу в web-интерфейсе без привязки к рабочему компьютеру.

Теперь перейдем к более интересной книге — КУДиР на упрощенке.

Особенности книги учета доходов и расходов на УСН

КУДиР состоит из титульного листа и нескольких разделов, заполняются они в зависимости от того, какой именно объект налогообложения выбран налогоплательщиком.

Для тех, кто выбрал УСН «доходы» — 1 (только в части доходов), 4 и 5 разделы.

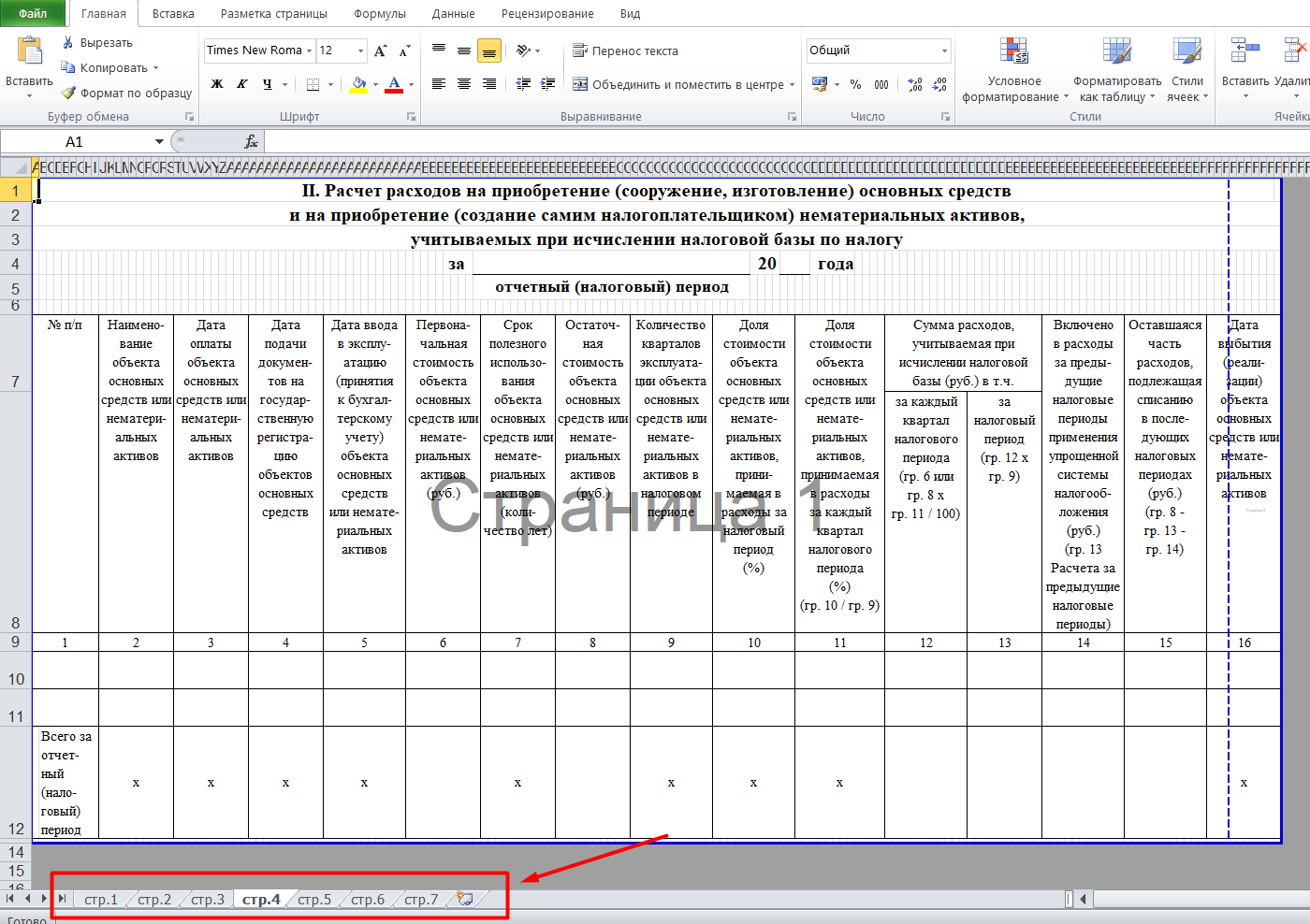

Для УСН «доходы минус расходы» — 1 и 3 разделы. При наличии в организации или у ИП основных средств заполняется еще второй раздел книги.

Операции в регистре отражаются с учетом нескольких правил:

Здесь показывают доходы и расходы по кассовому методу.

Обычно для отражения доходов необходимы такие документы, как выписки банка, приходные кассовые ордера, но в отдельных случаях доход может быть и другим.

Например, доход также возникает при получении имущества безвозмездно, списании кредиторской задолженности, выявлении излишков товаров на складе и в других случаях.

Что касается расходов, то они также отражаются по факту совершения затрат, но с некоторыми особенностями.

Есть и другие особенности, но это тема для отдельной статьи.

В КУДиР отражаем только доходы и расходы, которые учитываются для целей налогового учета. Например, выплата дивидендов учредителю — это не расход, поэтому в книге не показываются.

Здесь отражаются данные по ОС: дата приобретения, дата ввода в эксплуатацию, первоначальная стоимость, срок полезного использования и др. Они также необходимы для отражения расходов в КУДиР.

Основные средства при УСН списываются в налоговом учете в течение календарного года, в котором объект был приобретен, равными частями по кварталам.

Например, объект был куплен и введен в эксплуатацию в августе 2021 года. Его стоимость — 200 000 рублей. Списываем его стоимость в 3 и 4 квартале равными долями: 200 000 / 2 = 100 000.

Этот раздел также предназначен для тех, кто выбрал УСН 15%. Он предназначен для отражения убытков прошлых лет, которые уменьшают налоговую базу в текущем налоговом периоде.

Внимание! Данные Раздела 3 нужно также отразить в справке к Разделу 1.

А вот этот раздел уже для тех, кто на «доходах». Здесь указываются расходы,которые уменьшают начисленный налог:

С 2018 года в книге появился новый раздел — «Сумма торгового сбора, уменьшающая сумму налога». Торговый сбор действует только на территориях Москвы, Санкт-Петербурга и Севастополя.

Работайте с контрагентами из любого региона — подключайтесь к Платформа ЭДО и обменивайтесь документами: быстро, безопасно, экономно.

Типичные ошибки в КУДиР

Есть ошибки, связанные непосредственно с оформлением книги — распечатаны не все листы, нумерация страниц нарушена, не указаны первичные документы-основания операции и т.п.

Но большая часть ошибок все же допускается при отражении доходов и расходов. Например:

Указание операции, не подтвержденной первичным документом

Обычно это происходит от того, что бухгалтер получает неполную информацию об операции.

Пример : выплачен аванс за материалы поставщику, бухгалтеру пересылают скан накладной со склада и он отражает списание затрат в налоговом учете. Чуть позже сделку отменяют, деньги поставщику возвращают наличными, товары также возвращаются владельцу, а бухгалтеру об этом не сообщают. Аналогичная ситуация может возникнуть с выполнением работ или оказанием услуг — заказчик оказывается недоволен, ему возвращают деньги наличными, а у бухгалтера никаких сведений нет.

В доходах не отражена операция по списанию кредиторки

Также распространенная ошибка. Производится списание задолженности, невостребованной кредитором, по окончании 3-х летнего срока исковой давности или при ликвидации контрагента, перед которым имеется долг. В бухгалтерском учете операция проводится, а в налоговом — нет. В результате происходит занижение налоговой базы по единому налогу.

В доходы включены лишние расходы

Если предыдущие ошибки негативно сказывались на бюджете, т.к. искажали налогооблагаемую базу ему в минус, то включая лишние расходы в КУДиР, налогоплательщик вредит уже себе.

Чаще неверно всего включают в книгу — возврат переплаты по налогам или взносам, поступления взносов учредителя (безвозмездных, при условии, что у учредителя доля более 50%в уставном капитале), займы, поступления от других видов деятельности, по которым применяется иной режим налогообложения (например, если ИП применяет УСН и патент).

Когда покупатель в магазине рассчитывается картой, средства с нее поступают на расчетный счет организации или ИП. При невнимательности, бухгалтер отражает данные по отчетам кассы о продажах в КУДИР, а затем еще и поступление оплат от покупателей по картам на основании выписки.

Это приводит к тому, что по одной и той же операции дважды показывается доход, а значит и налог задваивается.

Организуйте учет платежей покупателей правильно — с Платформой ОФД вы сможете не только передавать чеки онлайн-кассы в ФНС, но и пользоваться аналитикой в личном кабинете, корректно выгружать данные в 1С.

Невключение в расходы НДС

Ошибочно некоторые бухгалтеры или предприниматели считают, что включать НДС в расходы при УСН нельзя. Но это неверно. Выше мы уже писали, что налог отражается, просто отдельной от основной суммы строкой.

Заблуждения по НДС часто возникают на УСН, т.к. налогоплательщики считают, что налог на добавленную стоимость при упрощенке вообще никак не учитывается — ни в доходах, ни в расходах, и не уплачивается, хотя бывает и то, и другое, и третье.

Отметим, что нередко ошибки связаны и с автоматизированным заполнением книги. Достаточно не поставить галочку в выписке или неверно настроить учетную политику, и учет расходов и доходов будет нарушен.

Для чего нужна КУДиР и может ли ее запросить налоговая?

Как вы уже догадались, на основании книги учета доходов и расходов заполняется налоговая декларация и рассчитывается налог к уплате за каждый отчетный период: 1 квартал, полугодие, 9 месяцев и за налоговый — год. Т. е. это регистр налогового учета.

Хотя сдавать книгу в налоговую инспекцию не нужно, но запросить ее ФНС вправе. Когда обычно это происходит:

Не пренебрегайте составлением КУДиР — формировать книгу, когда от ИФНС уже поступил запрос, будет сложнее. Используйте автоматизацию, чтобы упростить составление КУДиР. Например, при помощи Платформы ОФД электронная книга учета доходов и расходов формируется по данным личного кабинета.

Несоблюдение правил ведения КУДиР влечет получение организацией или ИП довольно высоких штрафов.

Книга учета доходов и расходов для УСН в 2020 и 2021 году

Автор статьи — Аналитик в Контур.Бухгалтерии

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН.

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР, может привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе выездной проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать ПФР доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Как заполнять Книгу учета доходов и расходов (КУДиР)

Налогоплательщики, применяющие УСН с объектом «доходы» заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Общие правила заполнения

Отражайте в книги хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года.

В Контур.Бухгалтерию нужно только вносить доходы и расходы — а сервис сам сформирует КУДиР по всем правилам.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

Почему так сложно? Стоимость основного средства списывается в расходы равными частями в течение года. Но должны быть выполнены условия, которые и описаны в разделе 2. Основное средство списывается в расходы на последнее число квартала.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

Указываются суммы убытка за предыдущие годы, если есть. Потом эти данные включаются в справку к разделу 1. Если вы получили убыток в 2020 году, укажите его в Справке к Разделу 1. Третий раздел будет необходимо заполнить только в 2021 году. Если в прошлых периодах убытка не было, раздел можно не заполнять.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о выплатах страховых взносов за работников и больничных пособий, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

Регистрация

Сумма

Дата и номер первичного документа

Доходы, учитываемые при исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы