книга учета доходов и расходов по псн

Когда ИП на ПСН сдавать Книгу учета доходов и расходов налоговикам

ИП на ПСН освобожден от сдачи отчетности в рамках «патентной» деятельности, но не от обязанности учитывать свои доходы и расходы. Для этого он должен вести книгу учетов доходов и расходов индивидуального предпринимателя.

Как вести книгу учета доходов и расходов ИП на патенте

Все ИП, которые применяют ПСН, должны вести книгу учета доходов. В ней они отражают доходы от реализации по деятельности на патенте. Порядок ведения книги учета доходов для ИП на ПСН и ее форма утверждены приказом Минфина от 22.10.2012 № 135н.

На каждый новый налоговый период ИП нужно заводить новую книгу учета доходов (п. 1.4. Порядка заполнения книги учета доходов и расходов ИП на ПСН, утвержденного приказом Минфина от 22.10.2012 № 135н).

При этом налоговым периодом на ПСН может быть не только календарный год, но и период действия полученного патента. Поэтому с получением нового патента связано начало нового налогового периода, по которому надо открыть книгу учета. Книгу учета доходов и расходов надо составлять в единственном экземпляре.

При этом, если у ИП на УСН параллельно оформлено несколько патентов, то вести отдельные книги по каждому из них не надо. Напомним, что еще с 2017 года вступили в силу изменения, согласно которым индивидуальные предприниматели, имеющие несколько патентов, ведут одну книгу учета доходов по всем доходам от реализации, полученным при осуществлении видов предпринимательской деятельности, в отношении которых применяется ПСН (п. 1 ст. 346.53 Налогового кодекса в редакции Федерального закона № 401-ФЗ).

Вести книгу учета доходов и расходов ИП на патенте могут как в бумажном, так в и электронном виде. При этом, если книгу учета доходов и расходов ведут:

Надо ли заверять Книгу учета доходов и расходов и сдавать ее в ИФНС

По общему правилу, лица, ведущие учета доходов и расходов с помощью соответствующих книг, обязаны представлять их в ИФНС, но по запросу налоговиков. Это правило установлено подпунктом 5 пункта 1 статьи 23 Налогового кодекса и распространяется на индивидуальных предпринимателей, частнопрактикующих нотариусов, адвокатов, учредивших адвокатский кабинет.

Поэтому, ИП на ПСН должны представлять книгу учета доходов и расходов в ИФНС только в случае, если от них получен такой запрос. Иных положений, обязывающих индивидуальных предпринимателей, применяющих ПСН, представлять в ИФНС книгу учета доходов, нет. На это обратил внимание Минфин в письме от 26.07.2021 г. № 03-11-06/59496.

Также как и правил, обязывающих заверять Книгу учета доходов и расходов у налоговиков, не установлено (письмо Минфина от 11.02.2013 № 03-11-11/62).

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

ИП на патенте не обязаны предоставлять книгу учета доходов в налоговую без запроса

Минфин уточнил, что предприниматели на ПСН сдают книгу учета доходов только по требованию налоговой. Сдавать книгу по итогам квартала или года не нужно

Что произошло. 26 июля Минфин выпустил письмо с уточнениями по патентной системе налогообложения.

В чем суть. ИП на патенте должны вести книгу учета доходов. Она поможет узнать, не превышают ли доходы нарастающим итогом с начала года лимит для ПСН — 60 млн рублей. Минфин уточнил, что сдавать книгу нужно, только если пришло такое требование от налоговой. Других оснований предъявлять ее нет.

Что это значит для бизнеса. ИП на патенте не нужно сдавать книгу учета доходов по итогам квартала и года. Если запроса от налоговой не было, штраф за непредоставление книги не грозит.

Сейчас читают

Компании и ИП обязаны зарегистрировать корпоративные сим-карты до 30 ноября 2021 года

Если не зарегистрировать сим-карту на сайте госуслуг, 1 декабря ее заблокирует оператор связи

При прекращении регистрации ИП на УСН лучше заплатить взносы до снятия с учета

Если заплатить взносы до снятия с учета, при сдаче финальной декларации можно уменьшить налог на сумму этих взносов

Малый и средний бизнес может купить российское программное обеспечение со скидкой 50%

Минцифры запустило новую программу поддержки малого и среднего бизнеса

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

КУДиР: правила и примеры заполнения в 2021

Бесплатная консультация от специалиста Эвотор

В 2021 году многих предпринимателей и владельцев онлайн-касс Эвотор ждут изменения в ведении бизнеса. Связано это с отменой ЕНВД: бывшим вмененщикам придётся искать новый налоговый режим. Книга учета доходов и расходов – документ, которые обязаны вести все предприниматели РФ, за исключением тех, что выбрали налог на профессиональный доход. Поговорим о форме КУДиР: как заполнять и откуда скачивать.

КУДиР: что это такое простыми словами

КУДиР: что это? Расшифровка следующая: книга учета доходов и расходов. Ее обязаны вести все предприниматели, кроме тех, что ведут бизнес на НПД. В документе нужно указывать приход и расход денежных средств. В случае с упрощенной системой в зависимости от объекта налогообложения некоторые страницы КУДиРа могут не заполняться.

В случае с большим количеством операции заполнение книги может стать проблемой для налогоплательщика: вручную вносить много операций в форму сложно. Именно для автоматизации этого процесса были разработаны сервисы для ведения КУДиР онлайн. Одно из самых популярных решений вопроса «Как вести книгу учета доходов и расходов в электронном виде?» – специальное программное обеспечение.

Нужно ли заверять или сдавать КУДиР в 2020 и 2021 году? Нет. Достаточно иметь её, своевременно заполнять и хранить её на предприятии в бумажном виде. Если документа не будет, бизнес могут оштрафовать на 200 рублей, если это индивидуальный предприниматель, и на 10 000 рублей, если это организация.

Бланки КУДиР на 2021

Теперь о бланках КУДиР. Предприниматель должен выбрать форму, соответствующую его налоговой системе. Для начала скачивания нажмите на название своего режима:

Как заполнять КУДиР

Ведение КУДиР для вмененщиков может стать проблемой: они никогда не были обязаны вести книгу. Поэтому поговорим о правилах и рассмотрим инструкцию по оформлению документа.

Правила ведения КУДиР

Минфин регламентирует правила ведения КУДиР для ИП и ООО на ОСНО и других режимах налогообложения. Они следующие:

Инструкции по заполнению КУДиР

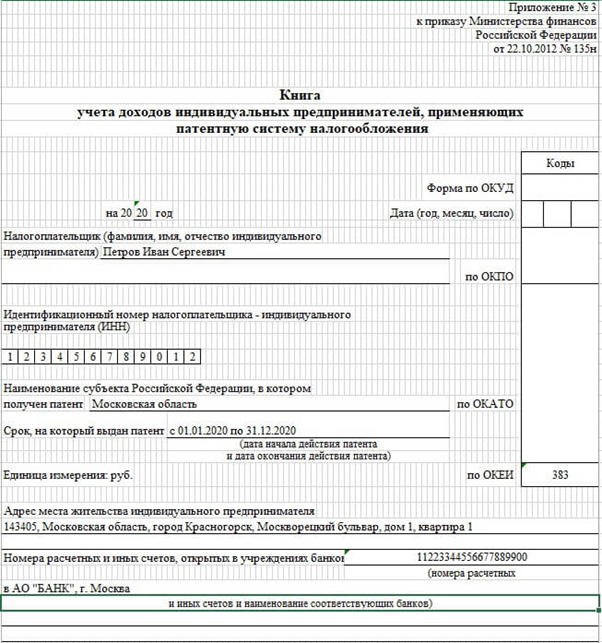

Для начала о титульном листе. Строгих требований к его оформлению нет. Обязательно нужно отражать следующую информацию:

Образец заполнения титульного листа КУДиР:

Книга учета доходов и расходов для ИП на патенте отличается от остальных: бланк имеет только две страницы. В документе для патентной системы есть только титульный лист и страница с доходами, поэтому порядок заполнения намного проще, чем в случае с остальными режимами.

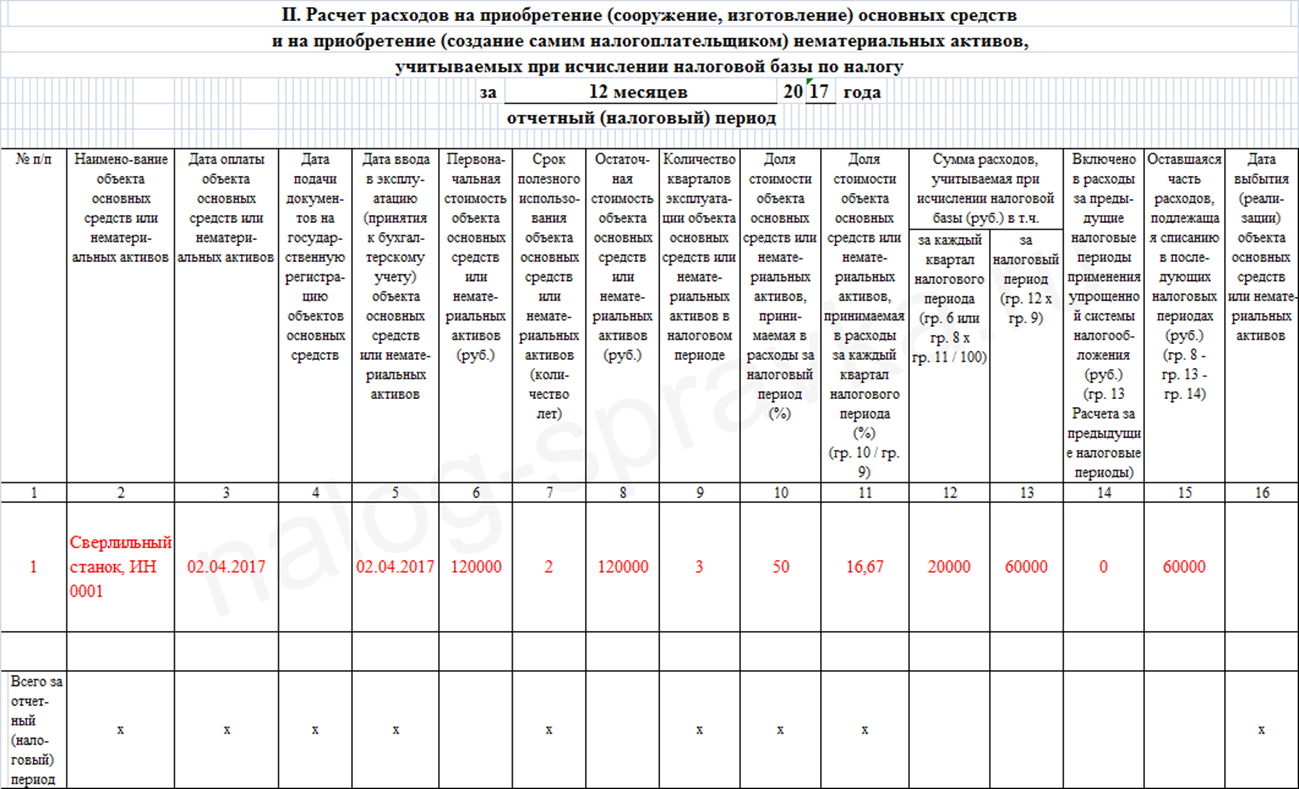

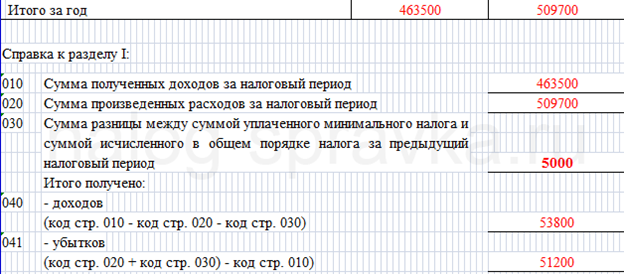

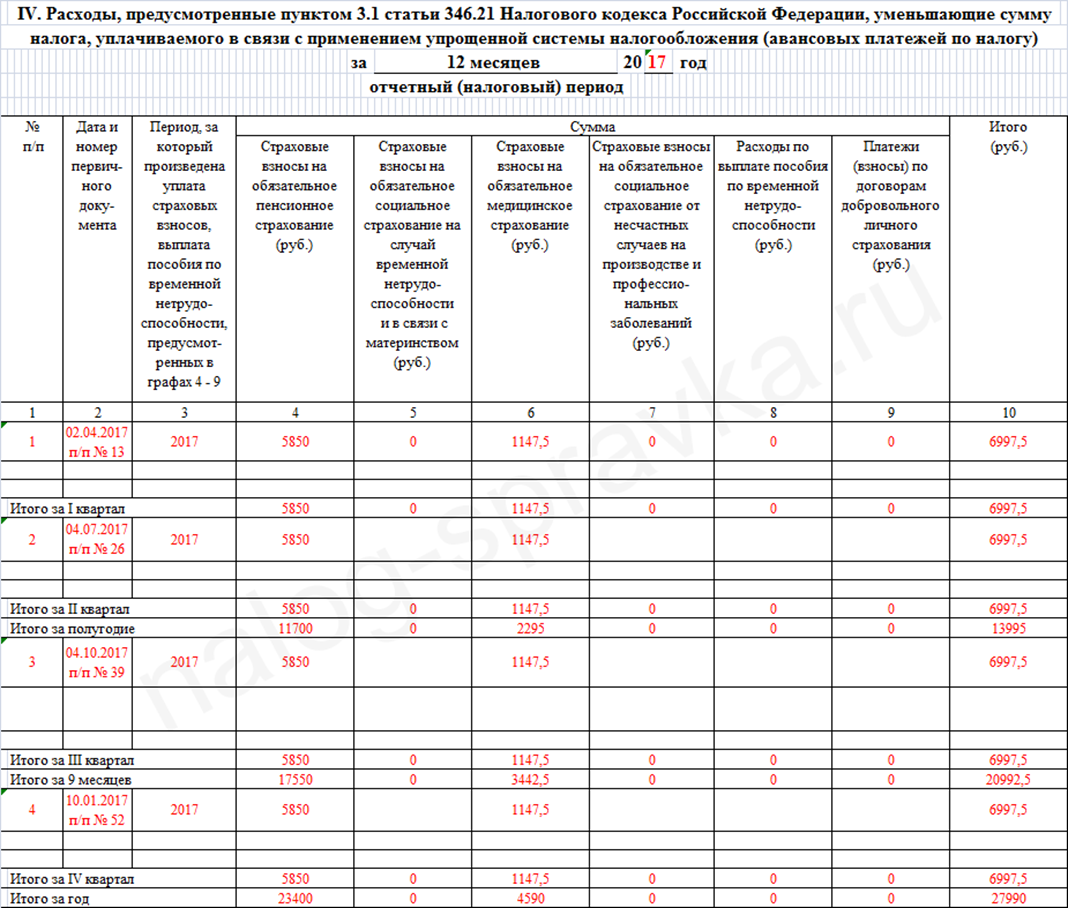

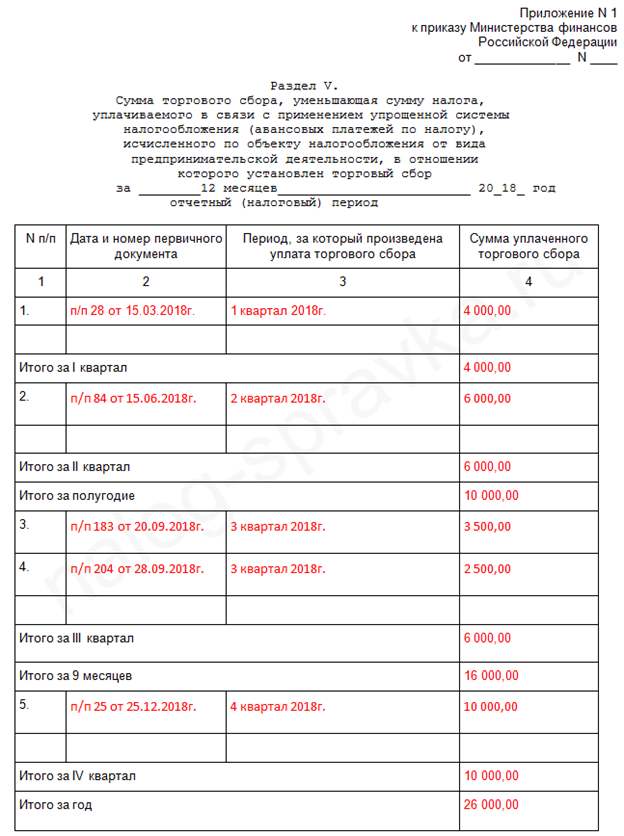

Ведение КУДиР для ИП на УСН зависит от выбранного объекта налогообложения. Если предприниматель платит с дохода, ему нужно заполнять разделы I, IV и V. Для платы с разницы между прибылью и затратами понадобятся страницы с I по III. Поговорим о каждом разделе и рассмотрим образцы заполнения КУДиР:

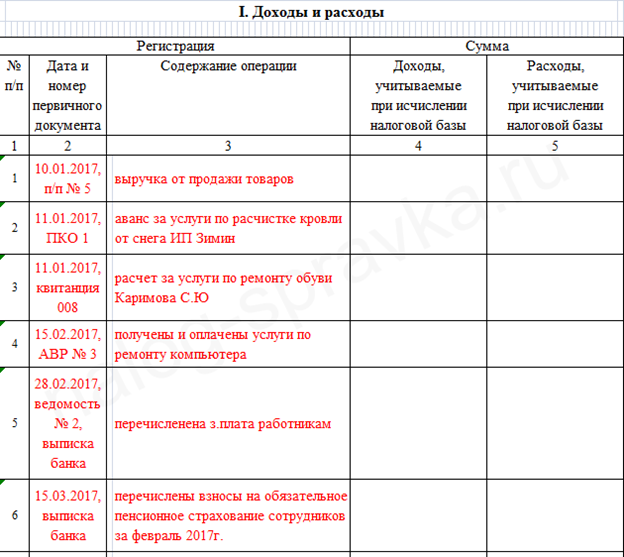

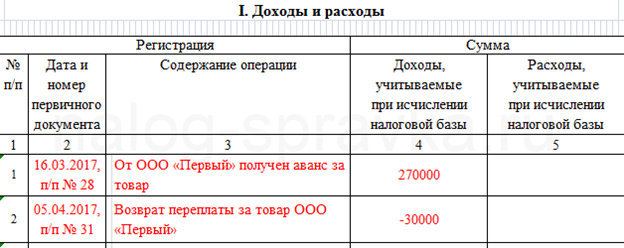

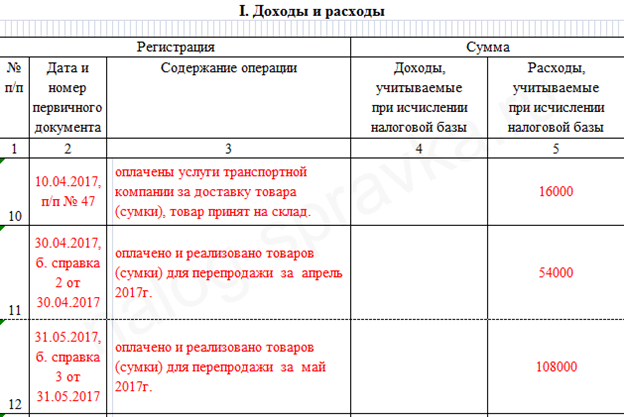

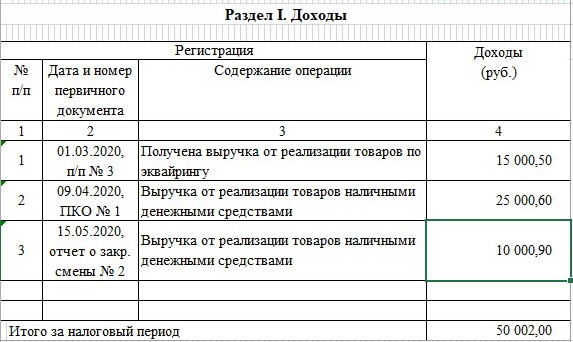

Пример этого раздела КУДиР:

Итак, мы рассмотрели примеры заполнения книги учета доходов и расходов КУДиР. Она обязательна для большинства предпринимателей. Подробно рассматривать КУДиР на патенте не имеет смысла: она проста и имеет только две страницы. Пример заполнения книги учета доходов и расходов на патенте можно посмотреть на скриншотах:

Как оформлять КУДиР

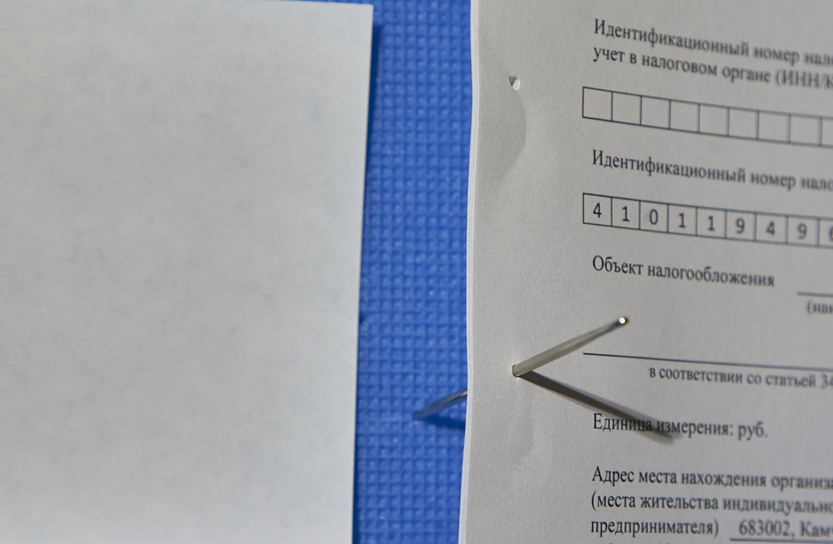

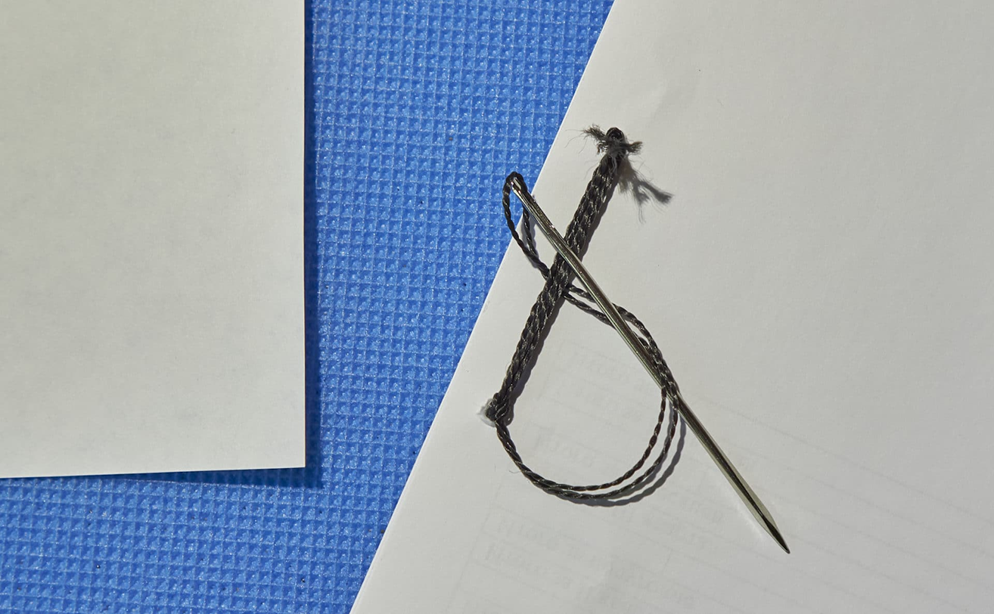

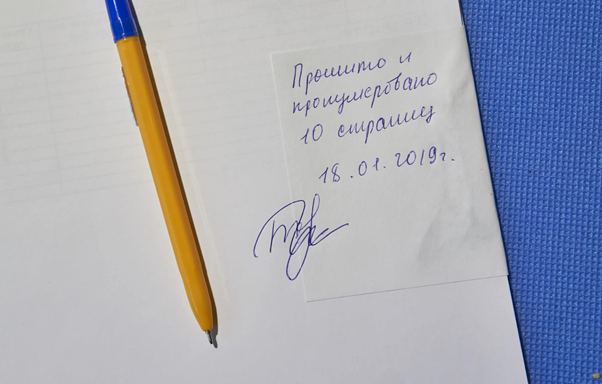

Недостаточно в 2020 скачать и вести КУДиР бесплатно в электронном виде: к концу налогового периода она должна быть распечатана и прошита. У бывших вмененщиков с этим могут возникнуть вопросы: каковы требования, как заверять и запечатывать? Для начала о прошивке:

Для КУДиР на патенте нет особых требований по оформлению и хранению. Теперь рассмотрим процесс опечатывания. Есть два способа. Здесь же вы сможете увидеть, как выглядит КУДиР, которая должна храниться на предприятии.

Как заполнить книгу учета при патентной системе

Патентная система налогообложения (ПСН) — самая популярная у индивидуальных предпринимателей. Она освобождает ИП от сдачи отчетности, налога на доходы физических лиц, налога на имущество физических лиц, уплаты НДС. Все, что требуется от предпринимателя, — выкупить патент и вести книгу учета доходов. Рассказываем, как правильно это делать.

Книга учета доходов — единственный документ, подтверждающий, что человек имеет право на патент. Если налоговая зафиксирует, что с календарного года доход ИП превысил 60 млн рублей, то право на ПСН будет утеряно.

Порядок заполнения книги учета расписан в приказе Минфина РФ № 135 от 22 октября 2012 года. При этом еще одно письмо данного федерального ведомства (№ 03-11-11/62 от 11 февраля 2013 года) разрешает ИП не регистрировать книгу учета доходов в налоговой инспекции. Она всегда хранится у ее «автора», то есть предпринимателя, где он подтверждает свои доходы первичными документами (приходный кассовый ордер, платежные ведомости и др.).

Закон запрещает предпринимателю на ПСН лишь две вещи:

Как уточняется в вышеупомянутом письме Минфина РФ № 135, записи в книгу учета нужно вносить строго в хронологическом порядке, на основании первичных документов, подтверждающих поступление средств. Желательно не совершать ошибок и не делать помарок. Если это произошло, то причину каждой корректировки нужно описать и подтвердить финансовым документом.

В книге нужно заполнять все разделы: в графах 1-3 вписываются реквизиты первичных документов, подтверждающие хозяйственные операции, и их содержание. В 4-й графе проставляются суммы доходов от вида предпринимательской деятельности, указанной в патенте или патентах. Доходы от бизнеса, не попадающие под ПСН, в книге не фиксируются.

Закон позволяет предпринимателям вести учет как на бумажном носителе, так и в электронном виде. Но даже если книга ведется в электронном виде, в конце налогового периода она должна быть «продублирована» на бумаге. Для чего ИП нужно:

Книгу учета доходов можно составлять в единственном экземпляре. Главное, чтобы она не потерялась: в конце налогового периода предприниматель сдает регистр в налоговую инспекцию для проверки.

Как ИП на патенте вести Книгу учета доходов в 2021 году

У ИП на патенте нет необходимости вести учет и сдавать отчетность, однако они обязаны заполнять Книгу учета доходов. О правилах и тонкостях ее заполнения с подробностями и образцом заполнения рассказывает генеральный директор компании «Невская Перспектива» Татьяна Амелина.

Зачем требуют ведения КУД на ПСН

Главная цель ведения книги учета доходов на «патенте» — контроль лимита по доходам. ИП на данном спецрежиме ограничен 60 миллионами рублей в год, при превышении этой суммы предприниматель лишается возможности применять ПСН до следующего года.

Если налоговики заподозрят превышение предельного размера дохода, то подтвердить свое право на использование патента можно с помощью КУД. Вероятность проверки бизнеса гораздо больше у предприятий с большими оборотами, которые параллельно ведут один или несколько видов деятельности на «патенте». К ИП с парой наемных работников и небольшими доходами налоговики вряд ли проявят интерес.

Также ФНС с помощью книги учета доходов проверяет, не должен ли предприниматель оплачивать несколько патентов, а не один. Например, региональный перевозчик на ПСН обязан получать заказы только в своей области. Налоговая может запросить подтверждающие документы по некоторым операциям в КУД, а, получив договоры на перевозку из других регионов, обяжет доплатить налоги.

Книга учета доходов ИП на патенте

Согласно приказу Минфина № 135-н, предприниматель на ПСН обязан вести учет доходов по утвержденной форме. КУД состоит из двух частей — титульного листа и раздела «Доходы». ИП заполняет первую страницу с персональными данными (ФИО, ИНН, адрес, номер расчетного счета) и информацией о выданном патенте (срок, стоимость, регион действия). В раздел I «Доходы» записываются:

Предприниматель должен внимательно заполнять книгу учета доходов, особенно если применяются два налоговых режима. Если ИП совмещает ПСН и УСН, то вести учет следует раздельно. Допущенная ошибка в реестре операций грозит большими штрафами и доначислением налогов.

Правила ведения книги учета доходов ИП на патенте

Заполняя КУД, нужно учитывая следующие требования:

Особенности заполнения книги учета доходов

При ведении реестра финансовых операций ИП обязан учитывать такие нюансы:

По окончании срока действия патента необходимо суммировать полученные доходы и записать их в строке «Итого за налоговый период».

Образец заполнения книги доходов для ИП на патенте

Заполнить титульную страницу в электронном и бумажном виде можно по следующему образцу:

Доходы записываются в раздел I по такому образцу:

Как посчитать доходы, если у ИП несколько патентов

До 2017 года работа ИП на ПСН была гораздо сложнее — нужно было вести отдельную книгу учета доходов для каждого приобретенного патента. Сейчас это требование отменили и можно вести общий реестр операций для всех купленных патентов.

Можно ли вести книгу доходов в электронном виде

Предпринимателям разрешено вести КУД как в бумажном, так и в электронном вариантах. ИП может сам выбрать программу или специальный сервис для ведения такого учета, а в конце налогового периода книгу нужно полностью распечатать, прошнуровать и пронумеровать страницы, скрепить Книгу подписью и печатью (если есть) на последней странице.

Если выбран бумажный вариант ведения реестра операций, то необходимо скрепить документ подписью и печатью (если есть) до внесения первых записей в КУД. Регистрировать документ в налоговой инспекции не нужно, однако сотрудники ФНС могут потребовать предъявить КУД для проверки.

Сколько нужно хранить книгу учета доходов

По закону хранить документ нужно не менее 5 лет, при этом началом отсчета будет 1 января года, следующего за тем, когда было закончено ведение КУД. До этой даты налоговая инспекция вправе истребовать Книгу для проверки, и предприниматель обязан предоставить документ не позже, чем через 10 дней после получения запроса от ФНС. Пятилетний срок хранения КУД необходим на случай, если в будущем возникнут споры с налоговиками относительно правомерности ведения деятельности или по каким-то финансовым вопросам.

Штрафы за нарушение правил ведения КУД

Отсутствие Книги, а также неправильные записи в ней расцениваются как грубое нарушение правил учета доходов. В Налоговом кодексе за эти правонарушения предусмотрены следующие санкции:

Если ИП не предоставил КУД проверяющим, но документ впоследствии все же «нашелся», то размер штрафа будет существенно меньше — 200 рублей.