книги учета доходов и расходов для ип на упрощенной системе налогообложения

Порядок заполнения КУДиР при УСН «доходы минус расходы»

Форма КУДиР, применяемая при УСН

Книга учета доходов и расходов (КУДиР) — обязательный для заполнения документ при использовании такого режима налогообложения, как УСН. Вести ее должны и юрлица, и ИП, применяющие этот режим, независимо от вида выбранного для налогообложения объекта, который служит базой для начисления УСН-налога (ст. 346.24 НК РФ).

Основной целью заполнения КУДиР является внесение в нее информации, необходимой для осуществления расчета УСН-налога. То есть она служит налоговым регистром, на основании данных которого можно рассчитать как авансовые платежи по налогу, уплачиваемые по итогам каждого квартала, так и итоговую сумму налога за год. Поэтому данные в ней формируются не только отдельно по каждому из кварталов, но и суммируются с итогами предшествующего отчетного периода. Это дает возможность получения цифр нарастающим итогом, что соответствует методологии расчета платежей по налогу (пп. 3–5 ст. 346.21 НК РФ).

Как вести книгу учета доходов и расходов при УСН организациям и ИП, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, оформите пробный демо-доступ к системе К+ и переходите в Готовое решение. Это бесплатно.

О том, как и в каких случаях делается расчет минимального налога, читайте в статье «Как рассчитать минимальный налог при УСН в 2020-2021 годах?».

Форма КУДиР, применяемая при УСН, введена приказом Минфина России от 22.10.2012 № 135н. Бланк КУДиР, применяемый с 2018 года, вы можете скачать по ссылке.

Общие правила ведения КУДиР

К числу общих правил, которые необходимо соблюдать при оформлении КУДиР, относится необходимость:

О нюансах заполнения КУДиР читайте здесь.

Нюансы заполнения книги при УСН «доходы минус расходы»

Форма КУДиР, применяемая при УСН с 2018 года, является единой для обоих объектов налогообложения. Помимо титульного листа в нее входят 5 разделов, отведенные для данных:

Для работающих на УСН «доходы минус расходы» предназначены разделы 1–3. Разделы 4 и 5 к ним отношения не имеют и всегда будут оставаться незаполненными. Разделы 2 и 3 могут заполняться периодически при наличии данных для них. А раздел 1, если деятельность ведется, обязательно будет содержать данные в части и доходов, и расходов. Кроме того, в разделе 1 нужно будет заполнить итоговые (справочные) строки.

О том, каковы основные условия для признания ОС в расходах, читайте в статье «Минфин напомнил, как учитывать ОС при УСН».

Итоги

Ведение КУДиР, по данным которой делается расчет налога, обязательно при применении УСН. Форма этой книги и основные правила ее заполнения действительны для обоих объектов расчета УСН-налога. Особенностью оформления КУДиР при УСН «доходы минус расходы» является то, что для этого объекта налогообложения предназначены 3 раздела из 5, образующих основную часть книги.

Журнал доходов и расходов у ИП на упрощенке

КУДиР — источник данных налогового учета

Вне зависимости от того, какой из налоговых режимов применяет в работе ИП, у него отсутствует обязанность ведения бухгалтерского учета (подп. 1 п. 2 закона от 06.12.2011 № 402-ФЗ). Но вместе с тем ИП должен осуществлять учет данных, необходимых для подтверждения объема получаемого дохода и определения той базы, от которой будет рассчитываться подлежащий уплате налог, т. е. ему нужно вести налоговый учет.

Для этих целей НК РФ предусматривает оформление такого документа, как книга учета доходов и расходов (КУДиР). Существует несколько видов этой книги, предназначенных для использования при определенных режимах налогообложения: ОСНО, УСН, ЕСХН, ПСН. Неактуальна она только при ЕНВД.

Вести КУДиР при УСН и юрлицо, и ИП обязывает ст. 346.24 НК РФ. Причем возникновение этой обязанности не зависит от того, какой из объектов налогообложения выбрал налогоплательщик для расчета налога: «доходы» или «доходы минус расходы».

Форма книги, используемая при УСН, и правила ее оформления утверждены приказом Минфина России от 22.10.2012 № 135н (в ред. от 07.12.2016).

Особенности оформления журнала доходов и расходов

Книга учета доходов и расходов представляет собой журнал, состоящий из титульного листа и пяти разделов, посвященных расшифровке:

Для ИП, избравшего объектом расчета УСН-налога «доходы минус расходы», обязательны к заполнению 1-й и 2-й разделы. 3-й раздел им будет оформляться при наличии данных по убытку, полученному в предшествующих налоговых периодах. 4-й и 5-й разделы к объекту «доходы минус расходы» отношения не имеют.

Если для расчета УСН-налога выбран объект «доходы», то заполнять придется 1-й раздел в части доходов и 4-й раздел. Разделы 2 и 3 в этом случае оформляться не будут. 5-й раздел заполняется при наличии сумм торгового сбора, уменьшающих налог.

Каждому налоговому периоду (году) должен быть посвящен свой отдельный журнал. Данные в него следует вносить только те, которые имеют отношение к расчету налога. Отражаются они отдельными строчками с соблюдением хронологии событий и указанием ссылок на исходные данные первичных документов.

Журнал может формироваться не только на бумаге, но и в электронном виде. В последнем случае его надо распечатать (не исключая незаполненные разделы) и так же, как книгу, изначально создаваемую в бумажном варианте, прошить, пронумеровать листы, заверить подписью ИП и печатью, если у ИП она есть. При отсутствии данных для заполнения журнал, оформленный надлежащим образом, все равно у ИП должен присутствовать.

Дополнительно по ведению КУДИР см. статьи:

Где скачать журнал доходов и расходов

Форма книги, которую необходимо вести при УСН, приведена в приложении № 1 к приказу Минфина России от 22.10.2012 № 135н (актуальная редакция от 07.12.2016), присутствующему во всех справочно-правовых системах. Доступ к этому документу может быть полезен для более подробного ознакомления с правилами заполнения отдельных разделов книги.

А саму форму журнала можно скачать на нашем сайте.

Итоги

Журнал доходов и расходов — документ, который ИП обязан оформлять не только при УСН, но и при применении других систем налогообложения (кроме ЕНВД). Для УСН этот журнал имеет особую форму, заполняемую с соблюдением общих правил, но с учетом особенностей, определяемых выбранным для расчета УСН-налога объектом.

Как вести книгу учёта доходов и расходов

Если вы применяете упрощённую или патентную систему налогообложения, заведите специальную книгу (КУДиР) для записи доходов и расходов бизнеса. Это обязательный документ, который налоговая может запросить при проверке.

Как оформлять КУДиР

Каждый год начинается с оформления новой КУДиР. Записи в книгу можно вносить вручную или заполнять её на компьютере и распечатывать по итогам каждого квартала. В конце года книгу нужно прошить и пронумеровать, на последнем листе указать количество страниц, поставить подпись и печать при её наличии. Заверять книгу в налоговой не требуется. Храните заполненную книгу в течение 4 лет и при получении требования предоставляйте налоговикам.

Правила отражения доходов и расходов в КУДиР при УСН

В КУДиР нужно записывать лишь те доходы и расходы, которые учитываются при расчёте налога УСН. Причём расходы в книгу нужно включать только в том случае, если вы на УСН «Доходы минус расходы». А на УСН «Доходы» достаточно отражать в книге доходы и уплаченные за ИП и сотрудников страховые взносы.

Учитывать нужно доходы от продажи товаров, работ или услуг, а также некоторые внереализационные доходы. Запись в КУДиР делайте в день получения оплаты от клиента. В специальной статье вы найдете подробности об учёте доходов в налоге УСН.

С расходами сложнее. Во-первых, учитывать можно только расходы из статьи 346.16 Налогового кодекса. Во-вторых, это нужно делать в последнюю из дат:

Каждая запись в КУДиР подтверждается первичными документами. Это могут быть платёжные поручения, бланки строгой отчётности, товарные или кассовые чеки, акты, накладные и другие.

Правила отражения доходов в КУДиР на патенте

В книгу учёта доходов на патенте нужно записывать только доходы от «патентной» деятельности. Учитываются они по тем же правилам, что и доходы на УСН — в день получения оплаты от клиента. Расходы в книгу на патенте включать не нужно.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как наказывают за нарушение правил ведения КУДиР

К ведению КУДиР нужно подходить ответственно. За отсутствие книги или недостоверную информацию о доходах и расходах могут оштрафовать.

По требованию налоговой КУДиР нужно предоставить в течение 10 дней. Если этого не сделать, могут оштрафовать на 200 рублей за каждую непредоставленную книгу.

Если налоговики при проверке найдут хотя бы два случая неправильного отражения доходов и расходов в КУДиР, грозит штраф от 10 000 до 30 000 рублей. А если это привело к занижению налога, штраф составит 20% от неуплаченной суммы, но не меньше 40 000 рублей.

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Книги учета доходов и расходов: кому вести, зачем КУДиР на УСН вам и ФНС, типичные ошибки

Вести книги учета доходов и расходов должны несколько категорий налогоплательщиков. Мы разберемся в том, какие книги существуют и расскажем подробнее о самой востребованной КУДиР — для упрощенной системы. Почему ФНС может ей заинтересоваться и как избежать критических ошибок.

Кто ведет КУДиР, надо ли их заверять

Книги учета доходов и расходов ведут:

Как видите, преимущественно книгу ведут предприниматели, т. к. вести бухучет им не обязательно, а фиксировать данные для налогового учета нужно.

Книга открывается на 1 год (один налоговый период). Вести ее можно двумя способами — в бумажном виде или в электронном.

Тут нужно отметить, что КУДиР для УСН и ПСН не нужно заверять в налоговой инспекции, а вот с книгами для ОСНО и ЕСХН все не так просто.

Если эти книги ведутся в бумажном виде, то их необходимо пронумеровать, прошить, указать количество страниц на последнем листе и заверить надпись в ИФНС до начала ведения.

Если книга предпринимателя на ОСНО или ЕСХН велась в электронном виде, то по окончании года нужно ее распечатать и проделать те же манипуляции.

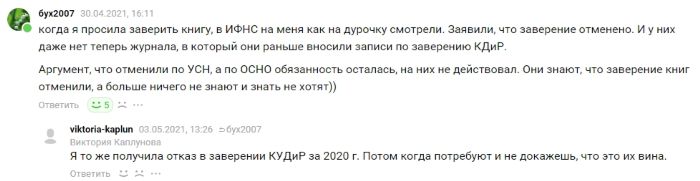

Правда налогоплательщики признаются, что в налоговых инспекциях не всегда понимают, зачем им что-то заверять. Вот, например, что пишут некоторые пользователи Клерк.ру:

И тем не менее законодательно обязанность заверять книгу есть. Для ОСНО она прописана в п. 8 Приказа Минфина РФ № 86Н, МНС РФ N БГ-3-04/430 от 13.08.2002. Заверить ее в инспекции необходимо до 30 апреля.

А для ЕСХН в п. п. 1.5 Приказа Минфина России от 11.12.2006 № 169н. Книгу по сельхозналогу, которая велась в электронном виде, нужно заверить в прошитом распечатанном виде до 31 марта года, следующего за годом, за который книга составлена.

Какой бы режим вы не применяли, а отчетность сдавать нужно всем. Платформа Госотчёт — это актуальный сервис электронной отчётности, содержит правильные формы отчетов, сделает проверку перед отправкой, обеспечит работу в web-интерфейсе без привязки к рабочему компьютеру.

Теперь перейдем к более интересной книге — КУДиР на упрощенке.

Особенности книги учета доходов и расходов на УСН

КУДиР состоит из титульного листа и нескольких разделов, заполняются они в зависимости от того, какой именно объект налогообложения выбран налогоплательщиком.

Для тех, кто выбрал УСН «доходы» — 1 (только в части доходов), 4 и 5 разделы.

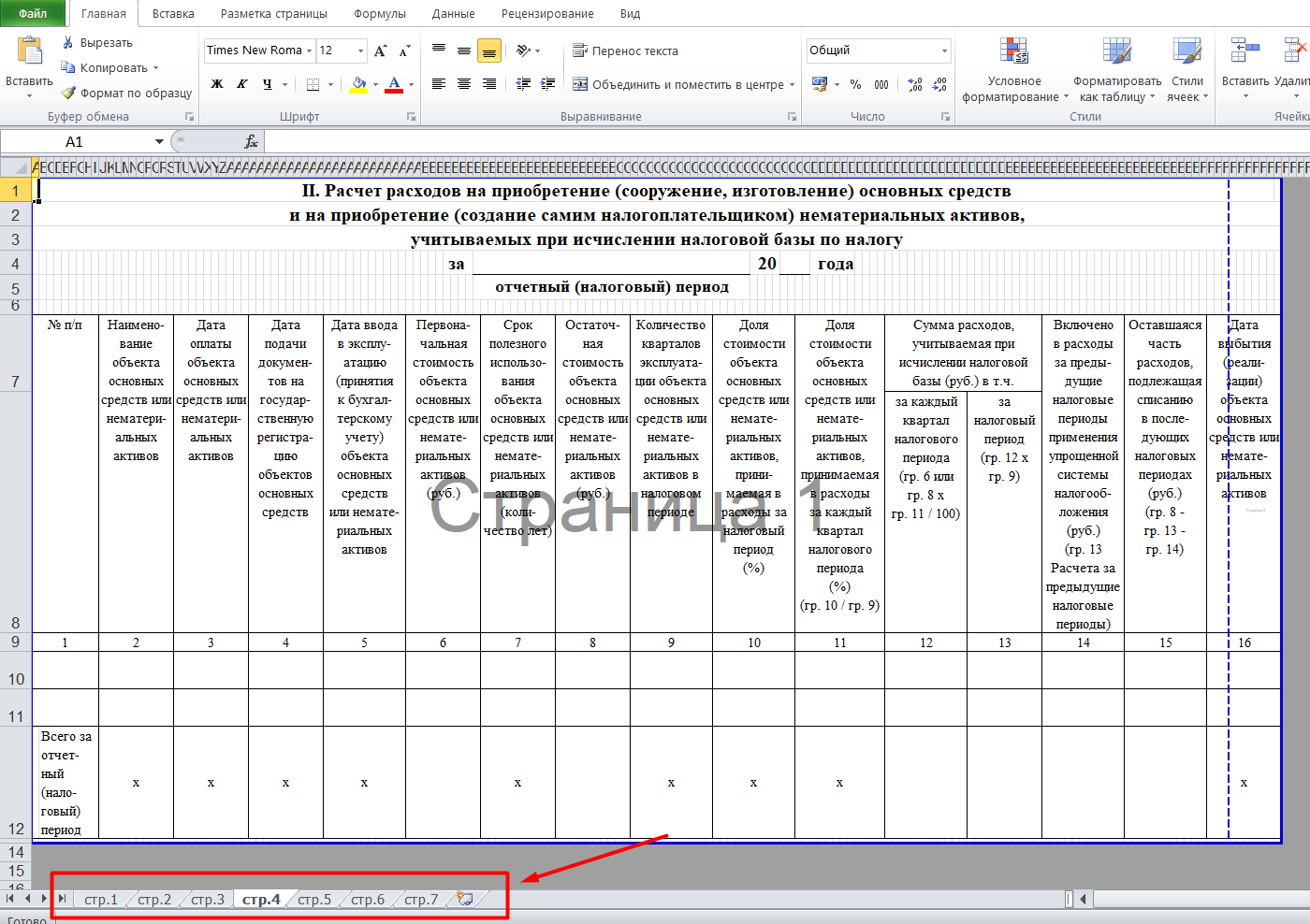

Для УСН «доходы минус расходы» — 1 и 3 разделы. При наличии в организации или у ИП основных средств заполняется еще второй раздел книги.

Операции в регистре отражаются с учетом нескольких правил:

Здесь показывают доходы и расходы по кассовому методу.

Обычно для отражения доходов необходимы такие документы, как выписки банка, приходные кассовые ордера, но в отдельных случаях доход может быть и другим.

Например, доход также возникает при получении имущества безвозмездно, списании кредиторской задолженности, выявлении излишков товаров на складе и в других случаях.

Что касается расходов, то они также отражаются по факту совершения затрат, но с некоторыми особенностями.

Есть и другие особенности, но это тема для отдельной статьи.

В КУДиР отражаем только доходы и расходы, которые учитываются для целей налогового учета. Например, выплата дивидендов учредителю — это не расход, поэтому в книге не показываются.

Здесь отражаются данные по ОС: дата приобретения, дата ввода в эксплуатацию, первоначальная стоимость, срок полезного использования и др. Они также необходимы для отражения расходов в КУДиР.

Основные средства при УСН списываются в налоговом учете в течение календарного года, в котором объект был приобретен, равными частями по кварталам.

Например, объект был куплен и введен в эксплуатацию в августе 2021 года. Его стоимость — 200 000 рублей. Списываем его стоимость в 3 и 4 квартале равными долями: 200 000 / 2 = 100 000.

Этот раздел также предназначен для тех, кто выбрал УСН 15%. Он предназначен для отражения убытков прошлых лет, которые уменьшают налоговую базу в текущем налоговом периоде.

Внимание! Данные Раздела 3 нужно также отразить в справке к Разделу 1.

А вот этот раздел уже для тех, кто на «доходах». Здесь указываются расходы,которые уменьшают начисленный налог:

С 2018 года в книге появился новый раздел — «Сумма торгового сбора, уменьшающая сумму налога». Торговый сбор действует только на территориях Москвы, Санкт-Петербурга и Севастополя.

Работайте с контрагентами из любого региона — подключайтесь к Платформа ЭДО и обменивайтесь документами: быстро, безопасно, экономно.

Типичные ошибки в КУДиР

Есть ошибки, связанные непосредственно с оформлением книги — распечатаны не все листы, нумерация страниц нарушена, не указаны первичные документы-основания операции и т.п.

Но большая часть ошибок все же допускается при отражении доходов и расходов. Например:

Указание операции, не подтвержденной первичным документом

Обычно это происходит от того, что бухгалтер получает неполную информацию об операции.

Пример : выплачен аванс за материалы поставщику, бухгалтеру пересылают скан накладной со склада и он отражает списание затрат в налоговом учете. Чуть позже сделку отменяют, деньги поставщику возвращают наличными, товары также возвращаются владельцу, а бухгалтеру об этом не сообщают. Аналогичная ситуация может возникнуть с выполнением работ или оказанием услуг — заказчик оказывается недоволен, ему возвращают деньги наличными, а у бухгалтера никаких сведений нет.

В доходах не отражена операция по списанию кредиторки

Также распространенная ошибка. Производится списание задолженности, невостребованной кредитором, по окончании 3-х летнего срока исковой давности или при ликвидации контрагента, перед которым имеется долг. В бухгалтерском учете операция проводится, а в налоговом — нет. В результате происходит занижение налоговой базы по единому налогу.

В доходы включены лишние расходы

Если предыдущие ошибки негативно сказывались на бюджете, т.к. искажали налогооблагаемую базу ему в минус, то включая лишние расходы в КУДиР, налогоплательщик вредит уже себе.

Чаще неверно всего включают в книгу — возврат переплаты по налогам или взносам, поступления взносов учредителя (безвозмездных, при условии, что у учредителя доля более 50%в уставном капитале), займы, поступления от других видов деятельности, по которым применяется иной режим налогообложения (например, если ИП применяет УСН и патент).

Когда покупатель в магазине рассчитывается картой, средства с нее поступают на расчетный счет организации или ИП. При невнимательности, бухгалтер отражает данные по отчетам кассы о продажах в КУДИР, а затем еще и поступление оплат от покупателей по картам на основании выписки.

Это приводит к тому, что по одной и той же операции дважды показывается доход, а значит и налог задваивается.

Организуйте учет платежей покупателей правильно — с Платформой ОФД вы сможете не только передавать чеки онлайн-кассы в ФНС, но и пользоваться аналитикой в личном кабинете, корректно выгружать данные в 1С.

Невключение в расходы НДС

Ошибочно некоторые бухгалтеры или предприниматели считают, что включать НДС в расходы при УСН нельзя. Но это неверно. Выше мы уже писали, что налог отражается, просто отдельной от основной суммы строкой.

Заблуждения по НДС часто возникают на УСН, т.к. налогоплательщики считают, что налог на добавленную стоимость при упрощенке вообще никак не учитывается — ни в доходах, ни в расходах, и не уплачивается, хотя бывает и то, и другое, и третье.

Отметим, что нередко ошибки связаны и с автоматизированным заполнением книги. Достаточно не поставить галочку в выписке или неверно настроить учетную политику, и учет расходов и доходов будет нарушен.

Для чего нужна КУДиР и может ли ее запросить налоговая?

Как вы уже догадались, на основании книги учета доходов и расходов заполняется налоговая декларация и рассчитывается налог к уплате за каждый отчетный период: 1 квартал, полугодие, 9 месяцев и за налоговый — год. Т. е. это регистр налогового учета.

Хотя сдавать книгу в налоговую инспекцию не нужно, но запросить ее ФНС вправе. Когда обычно это происходит:

Не пренебрегайте составлением КУДиР — формировать книгу, когда от ИФНС уже поступил запрос, будет сложнее. Используйте автоматизацию, чтобы упростить составление КУДиР. Например, при помощи Платформы ОФД электронная книга учета доходов и расходов формируется по данным личного кабинета.

Несоблюдение правил ведения КУДиР влечет получение организацией или ИП довольно высоких штрафов.

Книга учета доходов и расходов при УСН: кому нужна, как заполнять, ответственность за нарушения налогового законодательства

Книга доходов и расходов (КУДиР)- ключевой бухгалтерский документ налогового учета на упрощенке. На его основании рассчитывается налогооблагаемая база, а за отсутствие или неверное заполнение предусмотрены серьезные штрафные санкции. Сегодня расскажем, как правильно вести и заполнять документ, чтобы не переплатить и избежать проблем.

Что такое книга учета доходов и расходов

Предоставление налоговой отчетности в Российской Федерации носит декларативный характер. Если сильно упростить, это выглядит так: предприниматель показывает свои доходы, самостоятельно считает налогооблагаемую базу и вносит сведения в налоговую декларацию. Документ сдается в ФНС по окончанию каждого отчетного периода, после чего в бюджет уплачивается сумма налога. Сведения принимаются “как есть”, то есть на веру, но лишь до очередной проверки.

Нужно ли предоставлять книгу в Федеральную налоговую службу

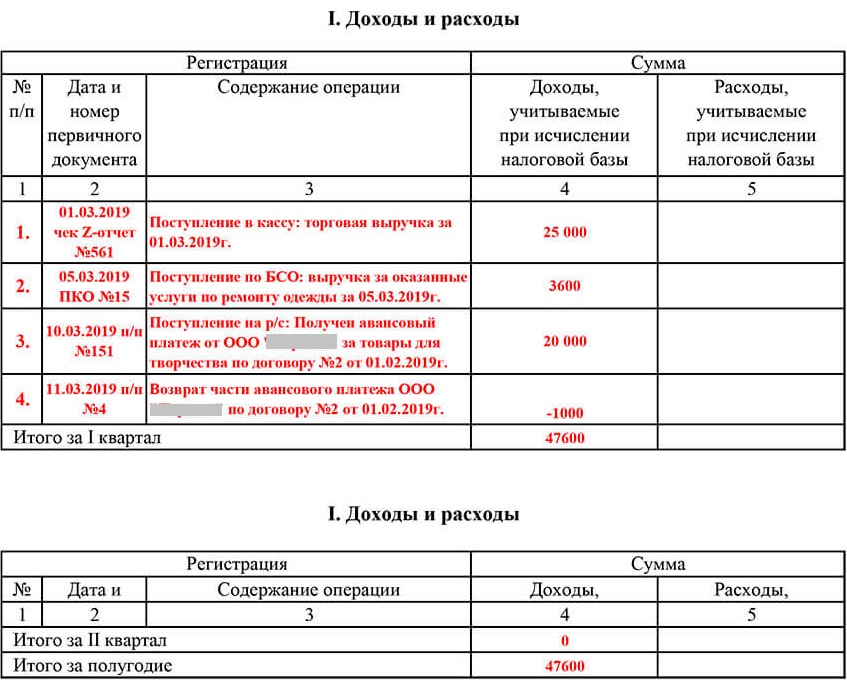

Образец заполнения КУДиР

Штрафы за нарушение законодательства в части ведения книги доходов и расходов

Штрафные санкции зависят от тяжести нарушения и тех последствий, которые повели за собой отсутствие или неправильное заполнение книги доходов и расходов. Вариантов несколько:

Как вести книгу учета доходов и расходов

Порядок заполнения документа подробно описан и утвержден приказом Минфина РФ от 30 декабря 2005 года № 135н, а в приказе № 167н приведена форма документа.

Общие требования ведения КУДиР согласно приказу Министерства Финансов № 135н следующие:

Готовая форма документа

Книга учета доходов и расходов заводится на каждый календарный год, он и будет считаться налоговым периодом. Документы за предыдущие годы должны храниться в архиве ИП или ООО в течение 4 лет, как и другие бумаги годовой формы отчетности. Если предприниматель не ведет хозяйственную деятельность в течение указанных периодов, он все равно обязан заполнять КУДиР с нулевыми показателями, а в конце отчетного периода сдавать нулевую декларацию.

Как заполнять графу “Доходы и расходы”:

На какие расходы можно уменьшить налогооблагаемую базу при форме налогообложения УСН “Доходы минус расходы”

Более подробно об исчислении налогооблагаемой базы в части сумм, на которые она может быть уменьшена, говорится в пункте первом статьи 346.16 Налогового Кодекса РФ. Перечислим основные пункты, которые могут быть интересны предпринимателям на упрощенке. Итак, уменьшить сумму налога можно на:

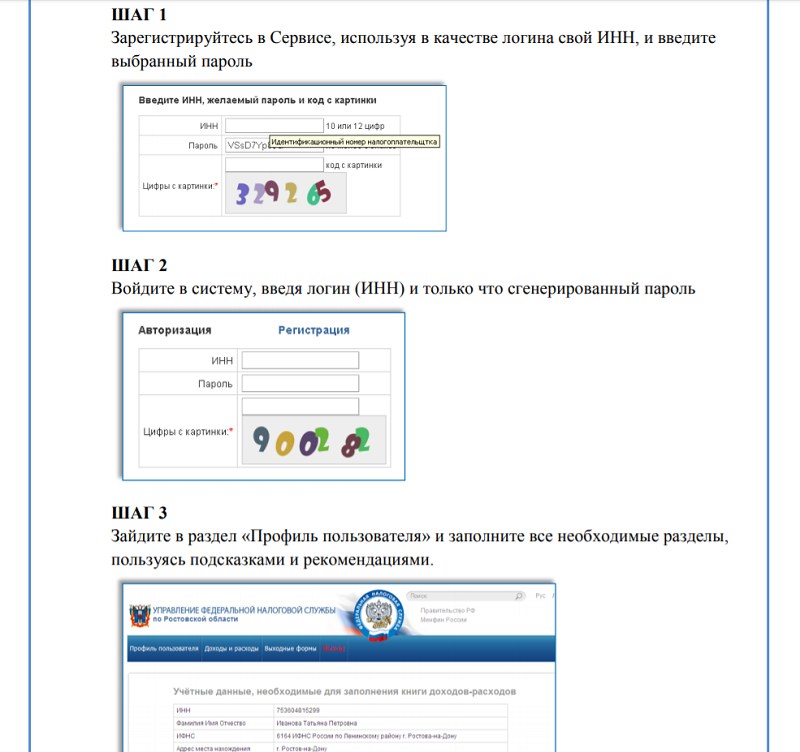

Как начать пользоваться электронным сервисом “Книга учета доходов и расходов”

Заключение

У нас есть готовое решение и оборудование для онлайн-кассы

Испытайте все возможности платформы ЕКАМ бесплатно