код 03 отказ в открытии счета

Код 03 отказ в открытии счета

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Приказ Федерального казначейства от 9 января 2020 г. N 3н “Об утверждении форм документов, применяемых при осуществлении приостановления открытия (отказа в открытии) лицевых счетов, приостановления (отмены приостановления) операций по лицевым счетам и отказе в проведении приостановленной операции территориальными органами Федерального казначейства при казначейском сопровождении средств государственного оборонного заказа” (документ не вступил в силу)

В соответствии с подпунктом «б» пункта 7, пунктами 8, 11 раздела II, пунктом 14 раздела III, пунктами 27, 28, 31 раздела V Правил казначейского сопровождения средств государственного оборонного заказа в валюте Российской Федерации в случаях, предусмотренных Федеральным законом «О федеральном бюджете на 2020 год и на плановый период 2021 и 2022 годов», утвержденных постановлением Правительства Российской Федерации от 25 декабря 2019 г. N 1819 (официальный интернет-портал правовой информации http://www.pravo.gov.ru, 27 декабря 2019 г.), приказываю:

1. Утвердить прилагаемые:

форму уведомления о приостановлении открытия лицевого счета согласно приложению N 1 к настоящему приказу;

форму информации о подтверждении открытия лицевого счета или об отказе в его открытии согласно приложению N 2 к настоящему приказу;

форму уведомления об открытии лицевого счета головному исполнителю (исполнителю) или об отказе в его открытии согласно приложению N 3 к настоящему приказу;

форму уведомления об отказе в принятии к исполнению платежных документов согласно приложению N 4 к настоящему приказу;

форму уведомления о приостановлении операций по лицевому счету согласно приложению N 5 к настоящему приказу;

форму уведомления об обоснованности или о необоснованности приостановления операции по лицевому счету согласно приложению N 6 к настоящему приказу;

форму уведомления о проведении ранее приостановленной операции или отказе в проведении ранее приостановленной операции согласно приложению N 7 к настоящему приказу.

| Руководитель | Р.Е. Артюхин |

Зарегистрировано в Минюсте РФ 6 февраля 2020 г.

Приложение N 1

к приказу Федерального казначейства

от 9 января 2020 г. N 3н

Уведомление

о приостановлении открытия лицевого счета

| от «___» _____________ 20__ г. | КОДЫ | |

|---|---|---|

| Форма по КФД | 0531361 | |

| Дата | ||

| От кого: Наименование территориального органа | по ОКПО | |

| Федерального казначейства | по КОФК | |

| Кому: | ||

| Наименование государственного заказчика/головного исполнителя/ | по ОКПО | |

| исполнителя-заказчика | номер лицевого счета | |

| Наименование территориального органа | по ОКПО | |

| Федерального казначейства | по КОФК | |

| Наименование головного исполнителя (исполнителя) по государственному контракту, контракту(договору) | по ОКПО | |

| Единица измерения: руб. | по ОКЕИ | 383 |

| Идентификатор государственного контракта | Реквизиты государственного контракта, контракта (договора) | Причина приостановления открытия лицевого счета | Дата приостановления открытия лицевого счета | ||||

|---|---|---|---|---|---|---|---|

| номер | дата | сумма | сведения о контрагенте | ||||

| ИНН | наименование | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Руководитель | |||

|---|---|---|---|

| (уполномоченное лицо) | (должность) | (подпись) | (расшифровка подписи) |

| Ответственный исполнитель | |||

|---|---|---|---|

| (должность) | (подпись) | (расшифровка подписи) | (телефон) |

Приложение N 2

к приказу Федерального казначейства

от 9 января 2020 г. N 3н

Информация

о подтверждении открытия лицевого счета или об отказе в его открытии

| от «___» _____________ 20__ г. | КОДЫ | |

|---|---|---|

| Форма по КФД | 0531362 | |

| Дата | ||

| От кого Наименование государственного заказчика/головного исполнителя/ | по ОКПО | |

| исполнителя-заказчика | номер лицевого счета | |

| Кому Наименование территориального органа | по ОКПО | |

| Федерального казначейства | по КОФК | |

| Наименование территориального органа Федерального казначейства, осуществившего приостановление открытия лицевого счета | по ОКПО | |

| по КОФК | ||

| Наименование головного исполнителя (исполнителя) по государственному контракту, контракту (договору) | ||

| по ОКПО | ||

| Единица измерения: руб | по ОКЕИ | 383 |

| Идентификатор государственного контракта | Реквизиты государственного контракта, контракта (договора) | Открытие лицевого счета подтверждено/ отказано | Причина | ||||

|---|---|---|---|---|---|---|---|

| номер | дата | сумма | сведения о контрагенте | ||||

| ИНН | наименование | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Руководитель | |||

|---|---|---|---|

| (уполномоченное лицо) | (должность) | (подпись) | (расшифровка подписи) |

| Ответственный исполнитель | |||

|---|---|---|---|

| (должность) | (подпись) | (расшифровка подписи) | (телефон) |

Приложение N 3

к приказу Федерального казначейства

от 9 января 2020 г. N 3н

Уведомление

об открытии лицевого счета головному исполнителю (исполнителю) или об отказе в его открытии

Приложение N 4

к приказу Федерального казначейства

от 9 января 2020 г. N 3н

Уведомление

об отказе в принятии к исполнению платежных документов

Приложение N 5

к приказу Федерального казначейства

от 9 января 2020 г. N 3н

| Уведомление о приостановлении операций по лицевому счету N ____________ | КОДЫ | |

|---|---|---|

| Форма по КФД | 0531365 | |

| от «___» _____________ 20__ г. | Дата | |

| От кого: | по ОКПО | |

| Наименование территориального органа Федерального казначейства | по КОФК | |

| Кому: | ||

| Наименование государственного заказчика, головного исполнителя, исполнителя-заказчика | номер лицевого счета | |

| аналитический код раздела | ||

| по ОКПО | ||

| Наименование территориального органа Федерального казначейства Единица измерения: руб. | по КОФК | |

| по ОКЕИ | 383 | |

| N п/п | Наименование головного исполнителя (исполнителя) | Идентификатор государственного контракта | Содержание операции | Причина приостановления операции | Дата окончания приостановления операции | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| наименование получателя | ИНН получателя | КПП получателя | номер, дата платежного документа | сумма | назначение платежа | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Руководитель | |||

|---|---|---|---|

| (уполномоченное лицо) | (должность) | (подпись) | (расшифровка подписи) |

| Ответственный исполнитель | |||

|---|---|---|---|

| (должность) | (подпись) | (расшифровка подписи) | (телефон) |

Приложение N 6

к приказу Федерального казначейства

от 9 января 2020 г. N 3н

| Уведомление об обоснованности или о необоснованности приостановления операции по лицевому счету N _______________ от «___» _____________ 20__ г. | КОДЫ | |

|---|---|---|

| Форма по КФД | 0531366 | |

| Дата | ||

| От кого: Наименование государственного заказчика/ головного исполнителя/исполнителя-заказчика | номер лицевого счета | |

| аналитический код раздела | ||

| Кому: | по ОКПО | |

| Наименование территориального органа Федерального казначейства | по КОФК | |

| Наименование территориального органа Федерального казначейства, осуществившего приостановление операции по лицевому счету | по ОКПО | |

| по КОФК | ||

| Единица измерения: руб. | по ОКЕИ | 383 |

| N п/п | Наименование головного исполнителя (исполнителя) | Идентификатор государственного контракта | Содержание операции | Приостановление операции | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

| наименование получателя | ИНН получателя | КПП получателя | номер, дата платежного документа | сумма | назначение платежа | обоснованно/ необоснованно | пояснение | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Руководитель | |||

|---|---|---|---|

| (уполномоченное лицо) | (должность) | (подпись) | (расшифровка подписи) |

| Ответственный исполнитель | |||

|---|---|---|---|

| (должность) | (подпись) | (расшифровка подписи) | (телефон) |

Приложение N 7

к приказу Федерального казначейства

от 9 января 2020 г. N 3н

Уведомление

о проведении ранее приостановленной операции или отказе в проведении ранее приостановленной операции

Обзор документа

Казначейство установило формы документов, используемых при казначейском сопровождении средств гособоронзаказа:

— при приостановлении открытия лицевого счета;

— при отказе в открытии лицевого счета;

— при приостановлении или отказе в проведении операций по лицевому счету.

Черный список банков (Финмониторинг), Стоп-лист банка по 115 ФЗ, 550-П и 639-П

В последнее время, ко мне, как юристу, часто обращаются недоумевающие коммерсанты: «вроде ничего не нарушаем, а банк счет заблокировал». И в их вопросе читается тоска, почему, за что, куда бежать?

Этот пост выработан на основе типовых ситуаций, за что и почему. Тема «куда бежать?» сюда не поместилась, формат не тот, но некоторые рекомендации есть.

Итак, в силу юридического правосознания от мозга до костей, не могу не указать Регламентирующие документы:

1. Федеральный закон 115-ФЗ от 07.08.01 «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

В законе, как всегда, все в общем и целом. Беспощадная борьба с мировым злом. Конкретика (когда выясняется что вышеуказанный закон лишь словоблудное прикрытие по наделению банков несвойственными им функциями обиженных за державу спецагентов), содержатся в подзаконных документах ЦБ. Лес (террористов и гнусных преступников), как говорится, рубят, щепки (предприниматели, которые «ни сном ни духом») летят.

2. Ранее мероприятия по стоп-листам (черным спискам) регулировались Положением ЦБ РФ 550-П от 20.06.2016 «Положение о порядке доведения до сведения кредитных организаций и некредитных финансовых организаций информации о случаях отказа в выполнении распоряжения клиента о совершении операции, отказа от заключения договора банковского счета (вклада), и (или) расторжении договора банковского счета (вклада) с клиентом».

3. Сейчас вместо 550-П действует Положение ЦБ РФ от 30.03.2018 г. № 639-П «О порядке, сроках и объеме доведения до сведения кредитных организаций и некредитных финансовых организаций информации о случаях отказа от проведения операции, отказа от заключения договора банковского счета (вклада) и (или) расторжения договора банковского счета (вклада) с клиентом, об устранении оснований принятия решения об отказе от проведения операции, об устранении оснований принятия решения об отказе от заключения договора банковского счета (вклада), об отсутствии оснований для расторжения договора банковского счета (вклада) с клиентом”.

Собственно на основе вышеуказанной нормативки ЦБ на пару с Финмониторингом и формирует так называемый «черный список банков». Что в списке: ИНН, дата и код отказа. Банк, который включил компанию в список, не указывается. Эти же нормативные акты служат и для ситуации лайт: когда банк, где у организации открыт расчетный счет, не подает информацию в Финмониторинг и ЦБ, но вносит ее свой внутренний черный список – СТОП-ЛИСТ.

Формальные причины попадания в список

Попасть в стоп-лист очень легко: если произошло одно из перечисленных ниже событий, банк обязан направить информацию в Росфинмониторинг, Росфинмониторинг направит ее в ЦБ, а ЦБ проинформирует все банки. Банки, выявив нижеперечисленные обстоятельства не всегда сразу информируют ФинМон. Вначале могут разобраться и снять претензии, но делают это не всегда, могут и сразу «пристрелить» – человеческий фактор.

За что можно попасть в список? Истинные причины. И небольшие рекомендации по ходу

Как было раньше. Раньше рекомендованную налоговую нагрузку для компаний определяла налоговая инспекция. Руководителя вызывали на комиссию, и объясняли, сколько нужно платить и почему нужно платить больше. Компания имела возможность проигнорировать все рекомендации и остаться при своем мнении. А что делала ИФНС, если ее рекомендации не выполняются? – А ничего. Пыталась найти какие-либо нарушения, чтобы доначислить налоги. Даже если это удавалось, бизнес при этом продолжал работать, а результаты проверки можно было оспорить, и весь процесс проходил в соответствии с четким регламентом, прописанном в законодательстве.

Что происходит сейчас

Налоговый орган действует прежним образом, НО, в дополнение к этому еще и Центральный Банк решает, сколько компания должна платить и доводит до банков своими методическими рекомендациями. Например, с июля 2017 Банк России рекомендует считать налоговую нагрузку менее 0,9% от оборота свидетельством, что клиент осуществляет транзитные (сомнительные) операции. (Методические рекомендации ЦБ №18-МР от 21.07.17). Сотрудники банка не будут никого вызывать на комиссию, просто рассчитают налоговую нагрузку, сделают выводы и дадут отказ в обслуживании. Следующий шаг: расчет налоговой нагрузки по видам хозяйственной деятельности. А че, таблички такие у всех уже есть.

К этой же ситуации – принятие на себя банками функций налогового контролера, полагаю, относятся темы когда:

Теперь за всем этим должны присматривать банки.

И действительно налогов стали платить больше. Кто ставит это себе в заслугу? ФНС! Несправедливо. Департаменты внутреннего контроля банков тоже достойны госнаград.

5. С точки зрения банка надо работать только через один (этого банка, конечно), потому что каждому банку надо теперь проверять налоговую нагрузку по счету, а также уплату арендных и коммунальных платежей. Если Вы платите налоги в одном банке, а в обороты проходят в другом, то можно получить «бан» от банка №2, имея по факту даже очень высокую налоговую нагрузку. Кроме того, операции по переброске денег между своими же счетами, могут быть отнесены к категории подозрительных.

6. аспространенной ситуацией является перечисление денежных средств на реквизиты «подозрительного», с точки зрения банка, контрагента. Причин подозрительности могут быть тысячи. Например, средства зачисляются на счет от контрагентов по договорам с выделением НДС и практически в полном объеме списываются клиентом в пользу контрагентов по объектам, не облагаемым НДС (привет бумажный НДС). Банк отказывает компании в проведении платежа. Соответственно, компания попадает в список.

7. У банка нет реальной информации о бенефициарных владельцах. Это относится к случаям, когда учредители компании юридические лица и между ними имеются признаки перекрестного владения. И не понятно, в итоге, а кто собственник компании? Какое физическое лицо? Если организация не может это четко пояснить – получите бан.

8. Примерно из той же серии что и пункт 7 является наличие – участие иностранного капитала в вашей организации. С точки зрения ЦБ страна регистрации учредителя – это фактор риска, если страна находится в списке стран, которые находятся под международными санкциями и прочими мерами (перечень списков таких стран: Положение о правилах внутреннего контроля № 375-П, утв. Банком России 02.03.2012, пункт 4.5)

Проблемы с юридическим адресом компании могут возникнуть и после открытия счета в банке. В обязанности банка входит проверка присутствия по юридическому адресу и составления Акта о проверке местонахождения юридического лица, а наличие сведений об отсутствии компании по адресу – фактор риска (Положение о правилах внутреннего контроля № 375-П, утв. Банком России 02.03.2012, пункт 4.4, абзац 11).

13. Задержите деньги на счете. Хотя бы на 3 дня. Вот так! В письме ЦБ № 236-Т от 31.12.14 «О повышении внимания кредитных организаций к отдельным операциям клиентов» приведен признак, характеризующий транзитные (сомнительные) операции: списание денежных средств производится в срок, не превышающий двух дней со дня зачисления.

14. Должно быть понятное назначение платежа. Стройте понятные схемы и старайтесь избегать всех нестандартных операций. Должна присутствовать связь между основаниями зачисления и списания денег. Экономический смысл операции должен быть виден сотруднику банка невооруженным глазом, потому что если банк затрудниться сделать однозначный вывод об очевидном экономическом смысле и очевидной законной цели операции, то может отказать в ее проведении. А это попадание в список отказов.

15. Работа с иностранными партнерами. Если Вам приходится работать с нерезидентами, то детально разбирайтесь со списками стран, которые находятся под международными санкциями и прочими мерами, потому что страна регистрации контрагента – это фактор риска для признания сделки сомнительной (перечень списков таких стран: Положение о правилах внутреннего контроля № 375-П, утв. Банком России 02.03.2012, пункт 4.5).

16. Обналичка. Если Вы начнете обналичивать, то будьте готовы к тому, что контрагенты-обнальщики рано или поздно будут в списке компаний, осуществляющих транзитные операции (как бы уверенно они не убеждали Вас в обратном, не верьте). Банк может заблокировать их счета, а может посчитать и ваши операции подозрительными. Учитывайте эти риски, они значимы. Ну а если Вы, читатель, уже матерый обнальщик, Вам, скорее всего, этот пост будет неинтересен, наивен и даже смешон. У Вас свои (ОГО-ГО!) методы работы с банками.

Подозрительным для банка является следующее:

17. Если банк уже запросил документы по какой-то конкретной операции, не отказывайтесь от нее, так как это фактор риска, который фиксируется банком.

18. Ну и до кучи, причинами блокировок счета могут быть такие заморочки:

Уф-ф-ф, аж запарился. Чего еще забыл? Пишите.

Что делать? Профилактика, профилактика и еще раз профилактика

Разместите в нашем любимом Интернете подробную информацию о финансово-хозяйственной деятельности своей компании. Кстати, отсутствие такой информации – фактор риска, потому что банки обязаны это проверять. (Положение о правилах внутреннего контроля № 375-П, утв. Банком России 02.03.2012, пункт 4.4, абзац 5).

Заранее организуйте ведение скан-архива всех документов, чтобы любой запрос от банка не застал компанию врасплох, потому что запросы бывают очень объемными, а срок предоставления небольшой.

Проинформируйте сотрудника, который работает с банками, о важности оперативного и конструктивного взаимодействия с банком и обо всех рисках для компании, чтобы исключить человеческий фактор. Относитесь очень серьезно к запросам банка и всегда отвечайте подробно и в самые кратчайшие сроки. Банк не может просто так обслуживать клиента, не задавая вопросов. Определять цели финансово-хозяйственной деятельности клиента на регулярной основе – это обязанность банка по закону (115-ФЗ, статья 7, пункт 1, подпункт 1.1).

Выйти из черного списка

У банков есть черный список. Если банк отказал в счете или переводе со счета, компания оказывается в специальном списке. Компании называют его черным. Сегодня разбираемся, что это такое и как из него выйти.

Что за черный список?

Есть 115-ФЗ. Это закон «О противодействии легализации доходов, полученных преступным путем». Закон борется с темным доходом — от терроризма до обналичивания.

По 115-ФЗ банки обязаны помогать выполнять закон. Для этого они проверяют компании на двух этапах: когда компании открывают счет и когда работают со счетом.

По итогам проверки банк вправе отказать в счете, переводе денег со счета или расторгнуть договор в одностороннем порядке. Во всех случаях клиент оказывается в спецсписке банков или черном списке. Какие компании вошли в список — знают все банки.

Для борьбы с обнальщиками банки могут блокировать доступ к личному кабинету или снижать лимиты на переводы физлицам и снятие наличных. Всё это — не причина для черного списка. Если такое случилось с компанией, компания не оказывается в списке.

То же самое с блокировкой счета из-за налогов. Бывает, компания недоплатила налоги или вовсе просрочила, тогда налоговая блокирует счет. Несмотря на блокировку, компания не попадает в черный список.

Чем грозит список?

Нет закона, который обязывает банк не работать с компаниями из черного списка. Каждый банк сам решает, как его использовать. Например, может считать список подсказкой присмотреться к компании, а может — причиной не открывать счет.

Одного списка для отказа мало. Центробанк опубликовал письмо, где прямо об этом говорит: появление компании в черном списке — не повод для отказа в счете или переводе.

Если клиент пожалуется в ЦБ или подаст в суд, банк не сможет использовать список как аргумент в духе: «Раз компания в списке, значит, она точно мошенничает, и я вправе не открывать счет». Банку придется доказывать, что он прав и принял решение на основе многих критериев, а не только из-за списка.

Как попадают в список?

На список работают банки, Росфинмониторинг и Центробанк. Цепочка длинная, вот как она выглядит, если банк отказывает в переводе:

банк отказал в переводе

передает информацию Росфинмониторингу

Росфинмониторинг собирает сведения от всех банков и пакует в единый список

передает список Центробанку

Центробанк рассылает список банкам

В списке — название компании и реквизиты. Банки не знают, кто внес компанию, но знают, на каком этапе. В этом помогают коды отказа: есть код отказа в счете, переводе и код расторжения договора.

Центробанк рассылает список каждый день, обычно после трех дня. Мы не знаем, как быстро Росфинмониторинг сводит данные от банков. Есть предположение, что с момента отказа компания окажется в списке через день-два.

За отказ в счете можно оказаться в списке?

Банк не открывает счет, пока не проверит компанию. Главная цель проверки — убедиться, что клиент ведет настоящий бизнес, а не зарабатывает на обналичивании незаконных денег. Если банк сомневается в компании, он отказывает в счете.

Не любой отказ приводит к черному списку. Чтобы оказаться в списке, надо получить отказ после того, как компания подпишет официальный документ на счет. Сейчас это бумажное заявление:

Подать заявку на счет и попробовать банк можно без бумажного заявления. Есть банки, которые регистрируют в два этапа: сначала на сайте, а потом — с заявлением. Такое есть в Модульбанке. Клиент регистрируется и получает реквизиты расчетного счета, а потом открывает счет по бумагам, и об этом уходит уведомление в налоговую.

Так вот, если банк отказал на этапе регистрации на сайте, это ничего. Компания не попадет из-за этого в черный список.

Не все банки открывают счет в два этапа, есть такие, кто принимает только бумаги, без регистрации на сайте. Если есть опасения из-за отказа, надежнее заранее узнать об этом, а еще лучше — подготовиться к проверке.

Кажется, я в списке. Как узнать причину?

Если банк отказал в счете или переводе, компания вправе спросить о причине, а банк обязан ответить.

В законе нет требований к формату ответа. Судя по всему, это зависит от банка. Мы не знаем, как банки будут отвечать, но есть предположение — банки расскажут только об открытых причинах.

У банков есть открытые и закрытые причины. Открытые — это причины из открытых источников: сайта налоговой, миграционной службы и службы приставов. В таких источниках банк проверяет, например, нет ли регистрации на массовом адресе или сколько исков против компании.

Нельзя сказать наверняка, но думаем, что стиль и уровень подробностей в причинах будут, как в справочнике Росфинмониторинга.

Справочник — это код отказа и его расшифровка. Банки используют коды, когда сообщают Росфинмониторингу об отказе. С их помощью Росфинмониторинг понимает, что вызвало подозрение у банка. Пока Росфинмониторинг никуда не передает эти коды, в черном списке их нет.

Банки не обязаны использовать формулировки из справочника, но чтобы вы были готовы, показываем пример:

С поправками в 115-ФЗ банки обязаны рассказывать причину отказа, но раз нет требований к формату ответа, могут ответить коротко:

«Операции по вашему счету нарушают требования 115-ФЗ».

Если компания может быстро исправить причину, возможно, банк о ней скажет и поможет решить:

«Ваши платежи вызывают подозрение. Пожалуйста, покажите договоры, по которым платите. Мы всё проверим еще раз».

Даже если банк называет только открытую причину, это тоже полезно. Так можно понять, что не так, и исправить. Вот что говорит Модульбанк:

Некоторые банки и без поправок в 115-ФЗ раскрывают открытые причины, потому что они помогают исправить проблему, при этом банки не выдают секреты. Но теперь отвечать обязаны все банки.

Как выйти из списка?

Последний вариант списка появился в июле 2021 года. По 115-ФЗ компания вправе доказать банку, что с ней всё в порядке. Доказывать надо с помощью документов. В законе нет требований к документам, компания сама решает, что присылать. Задача — показать, что компания существует, работает с настоящим бизнесом, без обналичивания незаконных денег.

Если банк отказывает в переводах со счета, обычно он запрашивает документы, чтобы разобраться. Вдруг компания только выглядит подозрительно, а так всё в порядке. Вот что можно прислать:

Компания и без поправок могла прислать документы о себе, если хотела доказать, что всё в порядке, — такого запрета нет. Зато теперь банк обязан их принять, проанализировать и дать ответ. Для ответа есть срок — десять рабочих дней. За это время банк должен разобраться с документами и решить, отказывать компании дальше или нет.

Возможно, после второй проверки банк убедится, что у компании настоящий бизнес и нет причин для отказа. Тогда он обязан сообщить об этом в Росфинмониторинг, а Росфинмониторинг — убрать компанию из списка.

Если банк после второй проверки отказал, а компания с ним не согласна, она вправе пожаловаться в ЦБ. Для этого компания подает текст жалобы на банк и документы о себе.

Для анализа жалоб создана Межведомственная комиссия при ЦБ, которая запрашивает объяснение от банка, почему тот отказал компании. У банка на ответ — три рабочих дня.

ЦБ не просто принимает документы от компании и банка, он сам их проверяет и решает, оставлять компанию в списке или убирать. У ЦБ на решение — двадцать рабочих дней.

В законе нет срока, как быстро Росфинмониторинг обязан исключить компанию из списка. На всякий случай лучше закладывать два месяца — это время займет повторная проверка в банке и ЦБ, если понадобится.

Если банк отказал в счете или переводе, разбираться с отказом лучше сразу. Только этот банк сможет исключить компанию из списка, поэтому неважно, сколько банков согласились работать с компанией, она всё равно останется в списке. И она там будет, пока банк с отказом не отзовет его.

Сервис «Белый бизнес» Модульбанка

Чтобы не тратить время на разбирательства с черным списком, надежнее посмотреть критерии, по которым банк оценивает компанию, и постараться их придерживаться.

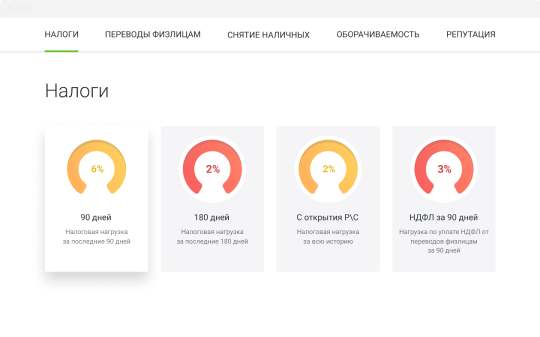

А можно самим ничего не делать и подключить «Белый бизнес» Модульбанка — это сервис, который помогает избежать отказа банка. Для этого он анализирует налоговую нагрузку, переводы физлицам, деловую репутацию партнеров — всего семнадцать критериев.

По итогам анализа компания получает рекомендации: сколько доплатить налогов, какие партнеры могут вызвать подозрение у банка, что не так с переводами или остатком на счете:

«Белый бизнес» могут подключить любые компании и ИП, для этого необязательно быть клиентом Модульбанка.

«Белый бизнес» для контроля рисков

Проверяем надежность партнеров, объем переводов и количество налогов, даем рекомендации, как уберечься от вопросов налоговой.

(1).jpg)