код 1010256 в разделе 7 декларации по ндс в 2021

Автоматическое заполнение Раздела 7 декларации по НДС при необлагаемых операциях

Порядок заполнения Раздела 7 декларации по НДС

При заполнении Раздела 7 налоговой декларации в графе 1 указываются коды операций, приведенные в Приложении № 1 к Порядку.

При отражении в графе 1 операций:

Согласно пункту 6 статьи 88 НК РФ при проведении камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения об операциях (имуществе), по которым применены налоговые льготы, и (или) истребовать в установленном порядке у этих налогоплательщиков документы, подтверждающие их право на такие налоговые льготы.

В целях повышения эффективности администрирования НДС, при одновременном сокращении объема истребуемых документов, ФНC России в письме от 26.01.2017 № ЕД-4-15/1281@ направила рекомендации по проведению камеральных налоговых проверок налоговых деклараций по НДС, в которых отражены операции, не подлежащие налогообложению НДС (освобождаемые от налогообложения) в соответствии с пунктом 2 и пунктом 3 статьи 149 НК РФ и подпадающие под понятие налоговая льгота с учетом пункта 1 статьи 56 НК РФ и пункта 14 Постановления Пленума ВАС РФ от 30.05.2014 № 33.

Если налогоплательщик представляет пояснения в виде Реестра по предложенной форме, то объем истребуемых документов существенно сокращается и производится с использованием риск-ориентированного подхода, изложенного в Приложении № 2 к данному письму.

При непредставлении налогоплательщиком Реестра или при представлении Реестра не по рекомендуемой форме (в случае невозможности идентификации подтверждающих документов, невозможности их соотнесения с используемыми льготами, невозможности выполнения требований настоящего письма, неуказания в реестре суммы операции) истребование документов производится без использования риск-ориентированного подхода.

Заполнение Раздела 7 декларации по НДС в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок учета НДС по необлагаемым операциям, заполнение Раздела 7 декларации по НДС и реестра подтверждающих документов рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, во II квартале 2017 года осуществила следующие операции:

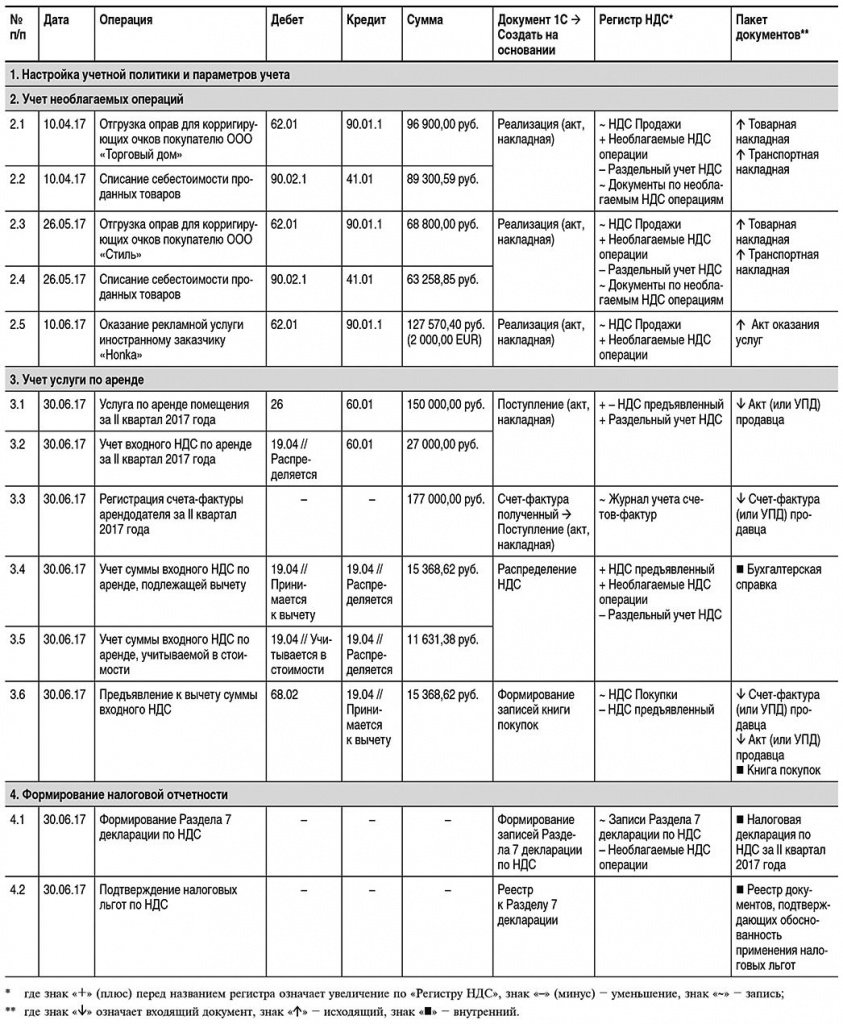

Последовательность операций приведена в таблице 1.

Настройка учетной политики и параметров учета

Налогоплательщику, осуществляющему операции, облагаемые НДС, и операции, не подлежащие налогообложению, необходимо выполнить соответствующие настройки программы.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) с видом операции Товары (накладная), а также с видом операции Товары, услуги, комиссия на закладке Товары появится графа Способ учета НДС. В этой графе отражается информация о выбранном способе учета входного НДС, который может принимать значения:

Для документов учетной системы Поступление (акт, накладная) с видом операции Услуги (акт) информация о способе учета входного НДС будет отражаться в графе Счета-учета.

Рис. 1. Указание кода операции, не облагаемой НДС

После этого в открывшемся поле Код операции нужно указать код освобождаемой операции в соответствии с Приложением № 1 к порядку заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (ред. от 20.12.2016).

Так как в Реестре подтверждающих документов предусмотрено указание не только кода операции, но еще и вида (группы, направления) необлагаемой операции, то требуемое значение вида (группы, направления) можно ввести, открыв соответствующую форму для выбранного кода операции (рис. 1). Напомним, что указание группы (вида, направления) в отсутствии нормативных разъяснений устанавливается налогоплательщиком самостоятельно, исходя из собственного представления и удобства использования.

Порядок заполнения Раздела 7 налоговой декларации по НДС и необходимость представления Реестра подтверждающих документов зависит от того, является ли данная операция:

В связи с этим необходимо в открывшейся форме для соответствующего кода операции проставить флаги:

Учет необлагаемых операций

В соответствии с подпунктом 1 пункта 3 статьи 169 НК РФ при совершении операций, не подлежащих налогообложению (освобождаемых от налогообложения), счета-фактуры не составляются. Поэтому документ учетной системы Счет-фактура выданный не формируется, и, следовательно, кнопка Выписать счет-фактуру под табличной частью документа Реализация (акт, накладная) не используется.

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Поскольку реализуются импортные оправы для очков, то по дебету вспомогательного забалансового счета ГТД вводятся записи о количестве оправ с указанием страны происхождения и номера таможенной декларации.

Отгрузка оправ для корригирующих очков покупателю ООО «Стиль» (операции: 2.3 «Отгрузка оправ для корригирующих очков покупателю ООО „Стиль»»; 2.2 «Списание себестоимости проданных товаров») в программе регистрируется с помощью документа Реализация (акт, накладная) с видом операции Товары (накладная) в порядке, аналогичном приведенному для реализации товаров ООО «Торговый дом» (операции 2.1 и 2.2).

При совершении операций, местом реализации которых не признается территория РФ, счета-фактуры не составляются (письма Минфина России от 16.04.2012 № 03-07-08/107, от 17.02.2009 № 03-07-08/36). Поэтому документ учетной системы Счет-фактура выданный не формируется, и, следовательно, кнопка Выписать счет-фактуру под табличной частью документа Реализация (акт, накладная) не используется.

После проведения документа в регистр бухгалтерии вводится бухгалтерская запись:

Поскольку в отношении операций, местом реализации которых не признается территория РФ, Реестр подтверждающих документов не формируется, то запись в регистр Документы по необлагаемым операциям не производится.

Учет услуги по аренде

Организация ООО «ТФ-Мега» во II квартале 2017 года арендовала у ООО «Дельта» офисное помещение.

Поскольку услуга по аренде офисного помещения относится ко всей деятельности организации, т. е. и к облагаемым НДС операция, и к операциям, не подлежащим налогообложению, то сумму предъявленного арендодателем НДС необходимо распределить (п. 4 и п. 4.1 ст. 170 НК РФ). Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

После проведения документа будут сформированы бухгалтерские проводки:

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную арендодателем и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

Для регистрации полученного от арендодателя счета-фактуры (операция 3.3 «Регистрация счета-фактуры арендодателя за II квартал 2017 года») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) ввести, соответственно, номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Рис. 2. Распределение НДС. Расчет выручки от реализации

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить.

После выполнения этой команды в программе на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав) от деятельности, облагаемой НДС, и от деятельности, не подлежащей налогообложения (как освобождаемой от налогообложения, так и от той, местом реализации которой не признается территория РФ).

В программе показатели пропорции за II квартал 2017 года будут рассчитаны следующим образом:

Автоматическое распределение суммы входного НДС согласно рассчитанной пропорции будет отражено на закладке Распределение документа Распределение НДС (рис. 3).

По кнопке Анализ распределения НДС документа Распределение НДС можно сформировать отчет и при необходимости произвести его печать.

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи.

Сумма входного НДС по услуге аренды офисного помещения будет перенесена с кредита счета 19.04 с третьим субконто Распределяется в дебет счета 19.04 с третьими субконто:

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

В табличную часть документа будут внесены сведения о приобретенной услуге по аренде офисного помещения за II квартал 2017 года, по которой заявляется к вычету предъявленная арендодателем сумма входного НДС в доле, рассчитанной на основании сформированной пропорции по распределению (рис. 3).

Рис. 3. Распределение НДС

После проведения документа формируется бухгалтерская проводка:

Формирование налоговой отчетности

Рис. 4. Формирование записей Раздела 7 декларации по НДС

Для автоматического заполнения документа по данным учетной системы необходимо выполнить команду Заполнить. При выполнении данной команды программа автоматически:

Если необходимо расширить список подтверждающих документов по необлагаемым (освобождаемым от налогообложения) операциям, то необходимо, пройдя по соответствующей гиперссылке в графе Подтверждающие документы, внести документ в список по кнопке Добавить. Если возникнет необходимость отразить в Разделе 7 налоговой декларации по НДС какую-либо дополнительную операцию, то следует:

После проведения документа Формирование записей раздела 7 декларации по НДС вносятся соответствующие записи в регистр Записи раздела 7 декларации по НДС для формирования данного раздела декларации.

Одновременно вносятся расходные записи в регистр Необлагаемые НДС операции.

Таким образом в Разделе 7 декларации по НДС за II квартал 2017 года будут автоматически заполнены следующие показатели:

Раздел 7 декларации по НДС

за II квартал 2017 года

Данные

Соответствующие коды операций по реализации оправ для корригирующих очков и оказания рекламной услуги иностранному партнеру

Стоимость реализованных товаров (оправ для корригирующих очков) и оказанной рекламной услуги

Стоимость приобретенных оправ для корригирующих очков

Сумма входного НДС по услуге по аренде офисного помещения, относящаяся к операции реализации оправ для корригирующих очков в размере 6 571,82 руб., а также сумма входного НДС по дополнительным расходам, связанным с приобретением оправ для корригирующих очков (например, расходам на доставку), в размере 573,47 руб.

Напомним, что согласно пункту 44.2 Порядка заполнения Раздела 7 декларации при отражении в графе 1 операций, не признаваемых объектом налогообложения, а также операций по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, показатели в графах 3 и 4 не заполняются (в указанных графах ставится прочерк).

Заполнение Реестра подтверждающих документов производится по кнопке Сформировать (рис. 5).

Рис. 5. Составление «Реестра подтвердающих документов» за II квартал 2017 года

Поскольку в письме ФНС России от 26.01.2017 № ЕД-4-15/1281@ не содержится конкретных указаний относительно того, как именно должен заполняться данный реестр (в целом по контагенту или в разрезе каждой операции), в программе реализовано пооперационное заполнение.

По кнопке Печать можно выполнить печать данного Реестра подтверждающих документов для направления в налоговый орган. Электронный формат для Реестра в настоящий момент не утвержден.

Код 1010256 в разделе 7 декларации по ндс в 2021

Перечислим коды операций для книги покупок. В 2021 году действует перечень кодов из приложения к приказу ФНС России от 14 марта 2016 г. № ММВ-7-3/136. Коды нужны, когда компания регистрирует счета-фактуры в книге покупок. В таблице все коды, кроме 32, — он относится только к особой экономической зоне в Калининградской области.

Коды выбирайте в зависимости от того, какой раздел декларации вы заполняете и какая конкретно у вас операция.

Коды для разд. 2, Приложения 1 к разд. 3, разд. 4 – 7 декларации приведены в Приложении № 1 к Порядку заполнения декларации по НДС. Их очень много. Выбирайте код точно под свою операцию.

Коды для разд. 8 – 11 и Приложений к разд. 8 и 9 декларации берите те же, что были у вас в книгах покупок и продаж (доплистах к ним) и в журнале учета счетов-фактур.

Коды вида операций с расшифровкой для книги покупок

| Ситуация | Обозначение |

| Покупатель приобрел товары, работы или услуги. | 01 |

| Покупатель приобрел товары, работы или услуги через комиссионера, агента, который действует от своего имени (экспедитора). | 01 |

| Продавец получил от покупателя на общей системе возвращенные товары, которые тот принял на учет. Покупатель выставил на эти товары счет-фактуру. | 01 |

| Продавец получил от покупателя на общей системе всю партию возвращенных товаров, которые тот не принял на учет. Продавец регистрирует в книге покупок собственный счет-фактуру на отгрузку этих товаров. | 01 |

| Продавец составил единый корректировочный счет-фактуру, в котором уменьшил стоимость отгрузок. | 01 |

| Покупатель получил корректировочный счет-фактуру или единый корректировочный счет-фактуру, в котором продавец увеличил стоимость отгрузок. | 01 |

| Компания заявила вычет со стоимости строительно-монтажных работ для собственного потребления. | 01 |

| Компания получила имущество от участника в качестве взноса в уставный капитал. | 01 |

| Покупатель перечислил продавцу предоплату. | 02 |

| Покупатель перечислил предоплату через комиссионера или агента, который приобретает товары от своего имени. | 02 |

| Компания заявила к вычету НДС, который уплатила в качестве налогового агента. | 06 |

| Компания приобрела работы подрядчиков по капитальному строительству, модернизации, реконструкции недвижимости. Или компания заявляет вычет по материалам, оборудованию, работам подрядчиков на основании сводного счета-фактуры застройщика. | 13 |

| Продавец получил от покупателя на спецрежиме возвращенные товары. Если покупатель вернул часть товаров, продавец составляет корректировочный счет-фактуру. Если покупатель вернул всю партию товаров, то продавец заявляет вычет на основании счета-фактуры, который он ранее составил на отгрузку. | 16 |

| Продавец получил от покупателя-физлица возвращенные товары. | 17 |

| Продавец выставил покупателю корректировочный счет-фактуру, в котором уменьшил стоимость товаров: — в связи с уменьшением цены (тарифа); — в связи с недопоставкой; — если покупатель на общей системе вернул часть товаров, не принятых на учет. | 18 |

| Компания ввезла товары из Белоруссии, Казахстана, Армении или Киргизии (Евразийский экономический союз). | 19 |

| Компания ввезла товары из стран, которые не относятся к Евразийскому экономическому союзу. | 20 |

| Продавец заявил вычет НДС, который он ранее начислил с аванса: — на дату отгрузки; — если вернул аванс покупателю. | 22 |

| Компания заявила вычет по командировочным или представительским расходам на основании БСО. | 23 |

| Экспортер начислил налог с неподтвержденного экспорта. Затем подтвердил ставку 0 процентов и заявил вычет уплаченного налога. | 24 |

| Компания реализовала товары на экспорт и восстановила по ним входной налог. Затем подтвердила ставку 0 процентов и заявила вычет. | 25 |

| Продавец на дату отгрузки заявил вычет с авансов, которые поступили от покупателей на спецрежиме или физлиц. В книге покупок бухгалтер регистрирует счет-фактуру или первичку на аванс со сводными данными за месяц или квартал. | 26 |

| Продавец составил корректировочный счет-фактуру или первичку на уменьшение тарифов для покупателей на спецрежиме или физлиц со сводными данными за месяц или квартал. | 26 |

| Комиссионер приобрел товары, работы или услуги у разных продавцов, получил несколько счетов-фактур на одну дату и выставил комитенту сводный счет-фактуру. Комитент принял НДС к вычету на основании этого счета-фактуры. |

Код 27 также указывает принципал, который получил сводный счет-фактуру агента, действующего от своего имени.

Коды операций по НДС с расшифровкой для книги продаж

| Ситуация | Обозначение |

|---|---|

| Продавец отгрузил товары, реализовал работы или услуги. | 1 |

| Компания передает товары, выполняет работы, услуги для собственных нужд. | 1 |

| Компания выполняет строительно-монтажные работы для собственного потребления. | 1 |

| Продавец получил суммы, связанные с оплатой товаров, работ или услуг. Например, проценты или дисконт по векселям, которые передал покупатель, если они больше процентов по ключевой ставке. | 1 |

| Продавец считает налог с межценовой разницы, если: — реализовал имущество, которое учитывал с НДС; — продал сельхозпродукцию и продукты ее переработки, которые ранее купил у физлиц; — купил у физлиц автомобили для перепродажи, а затем реализовал их. | 1 |

| Компания восстановила налог со стоимости имущества, которое передала в уставный капитал другой организации. | 1 |

| Компания реализовала товары на экспорт. | 1 |

| Продавец реализовал товары, работы или услуги через комиссионера или агента, который действует от своего имени. | 1 |

| Покупатель на общей системе вернул продавцу товары, принятые на учет. На стоимость товаров покупатель выставил счет-фактуру | 1 |

| Покупатель получил единый корректировочный счет-фактуру, в котором продавец уменьшил стоимость отгрузок. | 1 |

| Продавец составил корректировочный счет-фактуру или единый корректировочный счет-фактуру, в котором увеличил стоимость отгрузок. | 1 |

| Продавец получил аванс от покупателя. | 2 |

| Продавец получил предоплату через комиссионера или агента, который действует от своего имени. | 2 |

| Компания рассчитала НДС как налоговый агент, если перечислила оплату: — при покупке товаров, работ или услуг в РФ у иностранного продавца; — за аренду государственного или муниципального имущества или при его покупке. | 6 |

| Компания как посредник приобрела товары, работы или услуги в РФ у иностранного контрагента и удержала НДС в качестве налогового агента. | 6 |

| Компания безвозмездно реализует товары, работы или услуги. | 10 |

| Подрядчик ведет капитальное строительство, модернизацию или реконструкцию недвижимости. | 13 |

| Компания передала имущественные права по договору цессии. Например, если поставщик продал задолженность покупателя по оплате товаров (п. 1—4 ст.155 НК РФ). | 14 |

| Комиссионер выставил покупателю один счет-фактуру на товары комитента и собственные товары. В книге продаж комиссионер приводит налог только со стоимости собственных товаров. Цифру 15 ставит также агент, который действует от своего имени, если он включил в счет-фактуру свои товары и товары принципала. | 15 |

| Покупатель получил корректировочный счет-фактуру на уменьшение цены (тарифа). | 18 |

| Компания восстановила налог. Например, если покупатель получил товары и восстановил НДС, который ранее принял к вычету с аванса. Цифру 21 ставить не нужно, если компания: | 21 |

| — передала имущество в уставный капитал — обозначают «01»; | |

| — получила корректировочный счет-фактуру на уменьшение цены (тарифа) — обозначают «18». | |

| Продавец реализовал товары, работы, услуги покупателям на спецрежиме или физлицам. Бухгалтер выписал счет-фактуру или первичку со сводными данными за месяц или квартал. | 26 |

| Продавец получил аванс от покупателей на спецрежиме или физлиц. Бухгалтер выписал счет-фактуру или первичку на аванс со сводными данными за месяц или квартал. | 26 |

| Комиссионер реализовал товары комитента, выставил покупателям несколько счетов-фактур на одну дату и зарегистрировал их в журнале учета. Комитент выставил комиссионеру на эти отгрузки один сводный счет-фактуру. Цифру 27 также использует принципал, если выставил сводный счет-фактуру агенту, который действует от своего имени. | 27 |

| Комиссионер получил предоплату от покупателей, выписал несколько авансовых счетов-фактур на одну дату и зарегистрировал в журнале учета. Комитент выставил комиссионеру на эти авансы один сводный счет-фактуру. Цифру 28 также использует принципал, если выставил сводный счет-фактуру на аванс агенту, который действует от своего имени. | 28 |

| Компания самостоятельно корректирует налоговую базу, если цена сделки с взаимозависимым контрагентом не соответствует рыночной (п. 6 ст. 105.3 НК РФ). | 29 |

Какие коды операций можно ставить в книге продаж (покупок) и журнале учета счетов-фактур

| Код | Книга покупок | Книга продаж | Часть 1 журнала учета счетов-фактур | Часть 2 журнала учета счетов-фактур |

|---|---|---|---|---|

| 1 | + | + | + | + |

| 2 | + | + | + | + |

| 6 | + | + | – | – |

| 10 | – | + | – | – |

| 13 | + | + | + | + |

| 14 | – | + | – | – |

| 15 | + | + | + | + |

| 16 | + | – | – | – |

| 17 | + | – | – | – |

| 18 | + | + | + | + |

| 19 | + | – | + | + |

| 20 | + | – | + | + |

| 21 | – | + | – | – |

| 22 | + | – | – | – |

| 23 | + | – | – | – |

| 24 | + | – | – | – |

| 25 | + | – | – | – |

| 26 | + | + | – | – |

| 27 | + | + | + | + |

| 28 | + | + | + | + |

| 29 | – | + | + | + |

| 30 | – | + | + | + |

| 31 | – | + | – | – |

| 32 | + | – | – | – |

Коды операций в декларации по НДС

В некоторых разделах декларации по НДС есть графы c названием «Код операции». Это такие разделы, как:

Как видим, с определенными кодами в декларации отражаются не обычные операции по реализации товаров на территории РФ, а «особенные» НДС-операции.

Все коды операций по НДС приведены в приложении № 1 к Порядку заполнения декларации (утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/558).

Если в декларации не заполнить необходимые коды, то декларация не пройдет форматно-логический контроль и не будет принята налоговым органом.