код кбк в декларации 3 ндфл за 2019 год для физического лица

Новые коды КБК по НДФЛ на 2020-2021 годы

КБК по НДФЛ за 2020-2021 годы

В качестве КБК НДФЛ на 2020-2021 год так же, как и КБК НДФЛ на 2019 год, действительны следующие коды (приказы Минфина России: в 2021 году — от 08.06.2020 № 99н, в 2020-м — от 29.11.2019 № 207н, в 2019-м — от 08.06.2018 № 132н):

ВНИМАНИЕ! С 2021 года введен новый КБК 182 1 01 02080 01 1000 110 для уплаты налоговыми агентами НДФЛ в части суммы, превышающей 650 тыс. руб., относящейся к части налоговой базы свыше 5 млн руб., который исчислен по ставке 15%. Этот же код действует при уплате НДФЛ с доходов самого ИП в части суммы налога, превышающей 650 тыс. руб., относящейся к части налоговой базы свыше 5 млн руб. Подробнее о новом КБК мы рассказывали здесь.

Со 2 февраля 2021 года также действуют новые КБК при налогообложении прибыли контролируемых иностранных компаний. Какие именно коды нужно использовать в этом случае, см. здесь.

Подробнее о действующих кодах КБК в материалах:

КБК по уплате НДФЛ за 2020-2021 годы (резиденты, нерезиденты)

КБК НДФЛ, удерживаемого налоговым агентом при выплате дохода, не зависит от того, кому выплачивается доход: резиденту или нерезиденту. И для тех, и для других применяется один и тот же код 182 1 01 02010 01 1000 110.

И этот же код используется для дивидендов. Он также не различается для резидентов и нерезидентов.

Подробнее о КБК по дивидендам читайте в материале «КБК для уплаты НДФЛ с дивидендов».

Какие КБК указывать в платежках на уплату налогов и страхвзносов, узнайте в «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Итоги

Указание верного кода НДФЛ в 2020-2021 годах в налоговой декларации и платежном поручении так же, как и в предыдущих и последующих годах, позволит налогоплательщику избежать проблем с оценкой своевременности уплаты налога и сэкономить время на переписке с налоговыми органами, связанной с уточнением платежа. Поэтому в интересах налогоплательщика ежегодно проверять информацию об изменениях в КБК.

Коды бюджетной классификации для декларации 3-НДФЛ

Для чего нужна бюджетная классификация

Бюджетная классификация позволяет отслеживать доходы и расходы (с указанием источников финансирования), проводить финансовый контроль на основе введенных кодов. Коды обеспечивают сопоставимость показателей различных бюджетов. С их помощью финансы группируются по их конкретному использованию. При этом можно выявить и нецелевое использование средств.

Бюджетную классификацию используют для облегчения контроля за финансами. Ее коды сгруппированы по группам для облегчения поиска. Доходные статьи бюджета различают по источникам поступления финансов. Расходные статьи показывают направления, по которым будут использованы эти средства.

Коды также необходимы для того, чтобы государство могло планировать и распоряжаться денежными потоками. Если они введены с ошибкой, платеж не поступит по нужному адресу. В этом случае налогоплательщику могут быть начислены пени за неуплату. Чтобы исправить такую ошибку, подайте в налоговую инспекцию заявление об уточнении платежа. В этом случае пени будут сторнированы.

Как составить заявление об уточнении КБК, читайте в статье «Образец заявления об уточнении налогового платежа (ошибка в КБК)».

В 2021 году КБК определяются приказом Минфина России от 29.11.2019 № 207н. Они достаточно часто корректируются, поэтому перед началом отчетного периода необходимо всегда проверять актуальность нужных кодов.

Какие КБК указываются при заполнении декларации по форме 3-НДФЛ (индивидуальным предпринимателем, нотариусом, адвокатом)? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Кому нужно оформлять 3-НДФЛ

Декларация 3-НДФЛ предназначена для расчета налога, который надлежит уплатить с дохода, полученного физическим лицом, или определения суммы его возмещения в результате применения налогового вычета, заявляемого в ИФНС.

В ИФНС могут быть получены вычеты:

Из них первые 3 вида вычетов через 3-НДФЛ заявляют в ИФНС, если эти вычеты не предоставляются на работе.

3-НДФЛ нужно сдавать при получении дохода:

3-НДФЛ также должны подавать (п. 2 ч. 1 ст. 20 и ч. 1 ст. 20.1 закона «О государственной гражданской службе Российской Федерации» от 27.07.2004 № 79-ФЗ, ст. 8 закона «О противодействии коррупции» от 25.12.2008 № 273-ФЗ):

Декларацию необходимо предъявить в налоговую инспекцию до 30 апреля следующего за отчетным года. Одновременно с этим налогоплательщик может подать заявление на возврат налога.

Как оформить 3-НДФЛ

При заполнении 3-НДФЛ за 2020 год нужно иметь в виду, что составляется она по новой форме из приказа ФНС от 28.08.2020 N ЕД-7-11/615@. Декларацию можно оформить самостоятельно на бумажном носителе.

Бланк можно скачать здесь.

Также доступно заполнение декларации в режиме онлайн из личного кабинета налогоплательщика на сайте ФНС. Для этого предварительно нужно получить логин и пароль доступа в налоговой инспекции по предъявлении паспорта. При заполнении в ЛК декларацию можно отправить в электронном виде, заверив ее электронной подписью налогоплательщика, получить которую можно там же. К декларации можно прикреплять подтверждающие документы (также в электронном виде).

Сдача декларации производится в инспекцию по месту регистрации налогоплательщика. 3-НДФЛ должна заполняться по действующим рекомендациям ФНС России. Эти рекомендации содержит тот же документ, которым утверждена форма декларации 3-НДФЛ.

Подробно обо всех способах сдачи отчета мы рассказали в статье «Как подать декларацию 3-НДФЛ».

Как заполнить декларацию 3-НДФЛ для получения имущественного вычета по расходам на приобретение квартиры и по процентам по ипотечному кредиту, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Расшифровка кодов КБК в 3-НДФЛ

В декларации 3-НДФЛ КБК указывается в разделе 1.

Правильность указания кода бюджетной классификации в декларации 3-НДФЛ — непременное условие ее заполнения. По этому коду в ИФНС отражается начисление суммы, которую должен уплатить налогоплательщик, и этот же код указывается в платежном документе на перечисление налога. КБК в налоговой декларации 3-НДФЛ состоит из 20 цифр, разделяющихся на группы, комбинация которых несет в себе определенную информацию.

В декларации 3-НДФЛ за 2020 год могут быть указаны всего 3 КБК:

Возьмем, например, КБК для декларации по НДФЛ, представляемой в 2021 году, 182 1 01 02010 01 1000 110:

При ошибке, допущенной в КБК НДФЛ в декларации 3-НДФЛ, поданной в ИФНС, инспекция может учесть эти начисления, отразив их у себя по правильному коду, но потребует от налогоплательщика подачи уточненной отчетности с правильным КБК.

О последствиях ошибок в КБК при оформлении платежных документов читайте в этом материале.

Итоги

Код бюджетной классификации — это один из реквизитов, указываемых в декларации 3-НДФЛ. При уплате налога в соответствии с декларацией указывается тот же КБК. Ошибка КБК в декларации исправляется путем подачи уточненки, а ошибка КБК в платежном поручении корректируется путем подачи заявления об уточнении платежа.

Код кбк в декларации 3 ндфл за 2019 год для физического лица

КБК и ОКТМО в декларации 3-НДФЛ для физических лиц

Код бюджетной классификации – КБК

КБК – это код определенной статьи бюджета, доходной или расходной. Поскольку налоговые расчеты идут именно с бюджетом (Федеральным казначейством), а не с ФНС, то КБК в налоговых документах нужно указывать везде, где это требуется и указывать правильно. Иначе ваш налог или возврат из бюджета не попадет сразу куда нужно, а будет «висеть» где-то в системе, пока будете доказывать по всем инстанциям, что на самом деле его платили (или должны получить).

Для сдающих декларацию 3-НДФЛ за 2019 год обычных граждан достаточно знать всего два КБК:

Код ОКТМО в 3-НДФЛ

Для корректного проведения платежей налоговикам и Казначейству необходимо знать не только какую статью бюджета задействовать, но и откуда пришли средства на эту статью. Каждое муниципальное образование в РФ имеет свой уникальный код. Справочник таких кодов и территорий – это Общероссийский классификатор территорий муниципальных образований (ОКТМО).

Как и в случае с КБК, есть разница при указании ОКТМО при уплате НДФЛ и при возврате этого налога из бюджета.

СИТУАЦИЯ

РЕШЕНИЕ

Узнать этот код можно на сайте ФНС, введя свой адрес в сервисе ФИАС.

Например, физлицо из Балашихи работает в Москве на Лефортовской набережной. Работодатель в течение года удерживал и уплачивал НДФЛ у себя в Москве и указывал ОКТМО 45375000. Гражданину, составляющему 3-НДФЛ на возврат налога, надо указать в строке 030 Раздела 1 ОКТМО работодателя – 45375000.

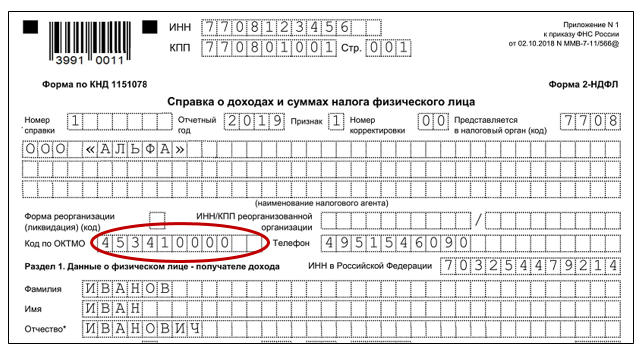

Где взять код ОКТМО? Самый простой вариант – посмотреть в справке о доходах (2-НДФЛ). В ней есть отдельная графа для указания ОКТМО, с которого за вас работодателем был уплачен налог.

Если по каким-то причинам справки нет – лучше всего уточнить ОКТМО у того, кто уплачивал за вас НДФЛ в бюджет.

Как быть, если был не один источник дохода, а несколько? Например, человек работал в двух местах и у него 2 справки о доходах с разными ОКТМО? Так вот: возможно, что указать понадобиться оба, в разных блоках Раздела 1 декларации 3-НДФЛ.

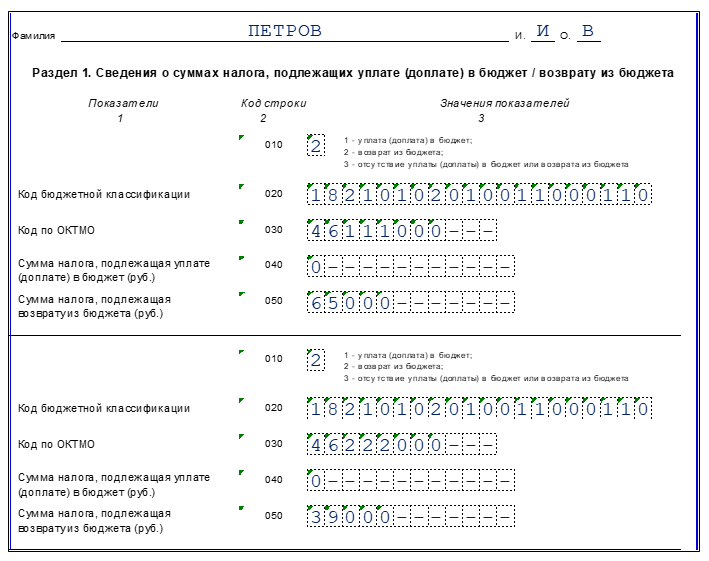

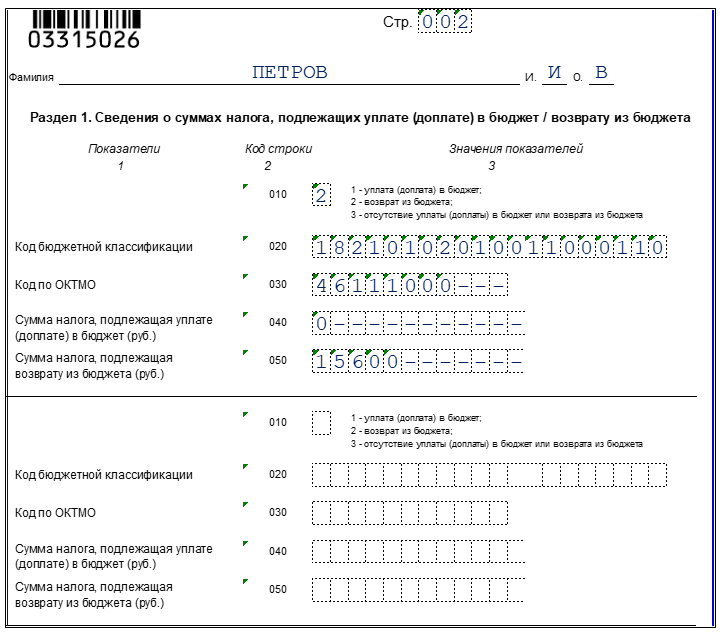

Петров в 2019 году работал в ООО «Песня» по основному месту работы и в ООО «Баян» по совместительству. У ООО «Песня» ОКТМО 46111000, у ООО «Баян» ОКТМО 46222000. Петров получил за 2019 год 500 000 руб. от ООО «Песня» и 300 000 руб. от ООО «Баян».

Петров претендует на имущественный вычет при покупке квартиры – 2 000 000 руб. Все 800 000 руб., заработанные в 2019 году, подпадают под этот вычет.

НДФЛ к возврату всего:

800 000 × 13% = 104 000 руб.

Как будет выглядеть Раздел 1 декларации Петрова, показано ниже.

В заключение отметим, что каких-либо жестких правил, в каком порядке ставить разные ОКТМО в декларацию на возврат НДФЛ, нет. Начинать можно с любого, который больше нравится.

Если допустимая сумма вычета меньше, чем полученные за год доходы, и из-за этого образовались «лишние» ОКТМО, – можно их не указывать.

Подводим итоги

Коды КБК и ОКТМО в 3-НДФЛ нужны для идентификации бюджетных расчетов.

КБК позволяет тем, кто будет заниматься платежом по декларации, понять, о какой статье бюджета идет речь. ОКТМО позволит определить, к какому территориальному образованию РФ относится платеж.

КБК для оплаты НДФЛ и пеней

КБК по НДФЛ — 182 1 01 02010 01 1000 110. Этот идентификатор указывают в платежном поручении при оплате налога на доходы физических лиц. С 01.01.2021 добавлены новые коды.

Новые КБС с 01.01.2021

В связи с введением с 01.01.2021 повышенной ставки НДФЛ Минфин Приказом от 12.10.2020 №236н внес изменения в коды бюджетной классификации (КБК) на 2021 год. Новые коды вступят в силу одновременно с поправками в главу 23 Налогового кодекса РФ о введении прогрессивной ставки. Для перечисления в бюджет налога в следующем году следует, в том числе, применять такие КБК по НДФЛ за работников в 2021 году:

Дополнительно введены новые коды по муниципальным округам.

Эксперты КонсультантПлюс разобрали, какие коды указывать в платежках по налогам и сборам. Используйте эти инструкции бесплатно.

Сроки перечисления

По общему правилу, налог на доходы физических лиц оплачивается не позже дня, следующего за датой перечисления заработной платы сотрудникам. К примеру, зарплату за март 2021 года бухгалтер закрыл 31.03.2021. Денежные средства выплачены сотрудникам 05.04.2021, а значит, НДФЛ удерживают 05.04.2021 и перечисляют в бюджет до 06.04.2021.

В том случае, когда речь идет о начислении отпускных или разного рода пособий (по временной нетрудоспособности, по уходу за заболевшим ребенком), действуют иные правила. Налог надлежит перечислить в бюджетную систему РФ в срок до конца (последнего дня) месяца, в котором производилось начисление и выплата по отпуску или больничному, указав КБК по налогу на доходы физических лиц в 2021 году в платежном поручении. То есть если работник уходит в отпуск с 22.03.2021, отпускные ему перечислили вместе с авансовой выплатой 15.03.2021. Соответственно, подоходный налог удержан 15.03 и перечислен до 31.03.2021.

Обращаем ваше внимание, что для расчета подоходного сбора можно использовать специальный онлайн-калькулятор.

Таблица КБК по налогу на доходы физлиц

Подоходный налог платят работодатели, выступающие налоговыми агентами. Несмотря на то, что НДФЛ в размере 13% (15% при превышении дохода в 5 млн рублей) должны уплачивать сотрудники, обязанность по перечислению платежа лежит на организации, в которой трудится тот или иной гражданин. Подоходный налог надлежит уплачивать и индивидуальным предпринимателям, находящимся на ОСНО.

При перечислении платежа по НДФЛ в платежке в обязательном порядке указывается код бюджетной классификации. Двадцатизначный идентификатор необходим для корректного распределения доходов бюджета. Коды бюджетной классификации, использующиеся при оплате подоходного налога, были утверждены в Приказе Минфина РФ №150н от 16.12.2014, и к настоящему моменту не поменялись.

Идентификатор для оплаты налога для физических лиц в 2021 году:

Собрали в таблицу КБК по пеням и штрафам по НДФЛ на 2021 год:

| Вид | Расшифровка кодов |

|---|---|

| Пени | 182 1 01 02010 01 2100 110 |

| КБК по штрафу за НДФЛ для юридических лиц в 2021 году | 182 1 01 02010 01 3000 110 |

| Проценты | 182 1 01 02010 01 2200 110 |

Порядок перечисления

При оплате НДФЛ налогоплательщик обязан следовать определенным правилам.

В первую очередь запрещено нарушать установленные сроки оплаты. Подоходный налог перечисляют в ИФНС не позднее дня, следующего за уплатой дохода сотруднику (по общему правилу), или не позже последнего дня месяца, в котором служащему были начислены и оплачены отпускные или выплаты пособий.

Также бухгалтерам надлежит каждый квартал составлять отчет по форме 6-НДФЛ и предоставлять его в территориальную ИФНС. В этом отчете отражаются все начисления по каждому сотруднику организации.

Как заполнить платежное поручение

Разберем, как правильно заполнить платежное поручение на перечисление подоходного налога. Платежные поручения на уплату сборов и страховых взносов составляются в соответствии с правилами, утвержденными приложением №2 к Приказу Минфина РФ №107н от 12.11.2013. Чтобы платежка была сформирована корректно, необходимо обратить внимание на следующие аспекты:

Также в обязательном порядке прописываются реквизиты сторон — ИНН, КПП плательщика (поля 60, 102) и ИНН, КПП получателя (ячейки 61, 103).

Подробнее с правилами заполнения платежного поручения вы можете ознакомиться в этом материале.

Что делать, если в КБК допущена ошибка

Бывают ситуации, когда при составлении платежек в поле «Код бюджетной классификации» допущена механическая ошибка. Это не критическая ситуация, но обнаружение неточности требует от специалиста оперативных действий.

Бухгалтер оформляет письмо в ИФНС по месту регистрации, то есть в инспекцию, в которую направлялся платеж. В письме необходимо указать, что в платежном поручении (прописать его реквизиты) указан ошибочный КБК, и налогоплательщик просит уточнить корректный код бюджетной классификации (Письмо Минфина №03-02-07/1/2145 от 19.01.2017).

При этом отправлять новую выплату нет необходимости. После получения заявления об уточнении кода инспекция сама переведет поступившие денежные средства на правильные реквизиты. Даже если ИФНС уже начислила пени в связи с нарушением сроков оплаты, после уточнения надлежащего КБК вовремя перечисленного подоходного сбора пени и проценты по нему будут аннулированы.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Какие КБК по НДФЛ за сотрудников в 2020-2021 годах

Что зашифровано в КБК НДФЛ

КБК — это код бюджетной классификации. Он состоит из 20 знаков, где:

О том, чем грозит ошибка в КБК, читайте в материале «Ошибки в платежном поручении на уплату налогов».

Какие КБК указать в платежных поручениях на уплату налогов и взносов, разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе К+ и бесплатно переходите в готовое решение.

КБК по НДФЛ на 2020-2021 годы

КБК определяет Минфин. И на 2020-2021 годы он издал новые приказы по бюджетной классификации.

Подробнее см. здесь.

Однако на налоговые коды это нововведение повлияло несущественно, а на КБК по НДФЛ 2020-2021 не повлияло вовсе. Поэтому КБК НДФЛ за сотрудников в 2020-2021 годах следующие:

Наименование платежа

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. 227, 227.1 и 228 НК РФ

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

О том, какие значения КБК НДФЛ по пеням существуют для ИП, адвокатов и физлиц, получающих доход от продажи своего имущества, читайте в статье «КБК для перечисления пени по НДФЛ».

В таблице, которая будет представлена ниже, приведена исчерпывающая информация по КБК НДФЛ 2020-2021 за сотрудников, КБК для НДФЛ в 2020-2021 годах на уплату пени, КБК НДФЛ в 2020-2021 годах за работников-иностранцев, работающих по патенту и другое. Изменений КБК на НДФЛ на 2020-2021 год в сравнении с 2018-2019 годами нет.

Особенности КБК НДФЛ 2020-2021 для юридических лиц — следует знать, что в 14-17 разрядах по-прежнему необходимо проставлять такие коды:

Наименование КБК НДФЛ

Цифровое значение КБК для перечисления НДФЛ в 2020 году:

КБК НДФЛ 2020-2021 для юридических лиц (пени)

182 1 01 02010 01 2100 110

КБК НДФЛ 2020-2021 за сотрудников ООО

182 1 01 02010 01 1000 110

КБК НДФЛ с дивидендов в 2020-2021 годах:

платит налоговый агент

182 1 01 02010 01 1000 110

КБК НДФЛ, уплачиваемого в 2021 году со своих доходов-2020 физлицами самостоятельно

182 1 01 02030 01 1000 110

КБК НДФЛ за работников в 2020-2021 годах у ИП

182 1 01 02010 01 1000 110

КБК НДФЛ с нерезидентов в 2020-2021 годах, которые работают по найму у физлиц на основе полученного патента согласно ст. 227.1 НК РФ

182 1 01 02040 01 1000 110

ВАЖНО! Налоговые агенты должны перечислить удержанный у сотрудников НДФЛ с зарплаты (КБК 2020-2021 — 182 1 01 02010 01 1000 110), не позже дня, который следует за датой выплаты дохода физлицу-налогоплательщику. А вот сроки для перечисления НДФЛ с отпускных (КБК с 2018 года — 182 1 01 02010 01 1000 110) отличаются – необходимо произвести уплату удержанного налога не позже последнего числа месяца, в котором была произведена их выплата. То же касается и сроков перечисления НДФЛ с больничных. При этом НДФЛ нужно удерживать строго при фактической выплате дохода (п. 4 ст. 226 НК РФ), и затем уже перечислять налог в бюджет.

В отличие от декларации 3-НДФЛ для заполнения справки 2-НДФЛ на 2020-2021 годы КБК не требуется — здесь нужны лишь коды вида доходов и вычетов. КБК по уплате НДФЛ в 2020-2021 годах отображается в поле 104 платежного поручения. КБК на уплату пени по НДФЛ 2020-2021 отражается в том же поле платежки.

Итоги

КБК — важный элемент любого налогового платежа, в т. ч. платежа по НДФЛ. При формировании платежек контролируйте, чтобы код был указан верно. Если обнаружили ошибку в уже совершенном платеже, подайте заявление о его уточнении. Тогда с вас не возьмут даже пени.