Код вычета 126 что это за вычет

Код вычета 126 что это за вычет

Код вычета 126 что это за вычет

Стандартные налоговые вычеты, предусмотренные статьей 218 Налогового кодекса Российской Федерации

500 рублей на налогоплательщика, относящегося к категориям, перечисленным в подпункте 2 пункта 1 статьи 218 Налогового кодекса Российской Федерации

3000 рублей на налогоплательщика, относящегося к категориям, перечисленным в подпункте 1 пункта 1 статьи 218 Налогового кодекса Российской Федерации

(см. текст в предыдущей редакции)

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на третьего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю, усыновителю

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному опекуну, попечителю, приемному родителю

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

(введено Приказом ФНС России от 22.11.2016 N ММВ-7-11/633@)

Стандартные налоговые вычеты

эксперт Контур.Школы по налоговому учету

Стандартных вычета всего два. Вычет предоставляется на налогоплательщика и на детей налогоплательщика – это два самостоятельных вычета. Как правильно их предоставить?

Размер вычета по категориям налогоплательщиков и коду дохода представлен в таблице:

| Стандартный вычет распространяется на: | Размер вычета | Код вычета |

|---|---|---|

| родителя, супруга (супругу) родителя, усыновителя | 1 400 рублей — на первого ребенка | 126 |

| 1 400 рублей — на второго ребенка | 127 | |

| 3 000 рублей — на третьего и каждого последующего ребенка | 128 | |

| 12 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы | 129 | |

| В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю | 134 | |

| В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю | 136 | |

| В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю | 138 | |

| В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю, усыновителю | 140 | |

| опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя | 1 400 рублей — на первого ребенка | 130 |

| 1 400 рублей — на второго ребенка | 131 | |

| 3 000 рублей — на третьего и каждого последующего ребенка | 132 | |

| 6 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы | 133 | |

| В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю | 135 | |

| &В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю | 137 | |

| В двойном размере на третьего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю | 139 | |

| В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному опекуну, попечителю, приемному родителю | 141 | |

| Вычет предоставляется до месяца, в котором доход достиг 350 000 руб. | ||

Рекомендуем онлайн-курс « НДС для практиков »: в программе обучения учтены все изменения по НДС, приведены примеры заполнения декларации. Позиция ВС РФ (Президиум ВС РФ от 21.10.2015 «Обзор практики рассмотрения судами дел, связанных с применением главы 23 НК РФ»):

Стандартные вычеты на детей-инвалидов «суммируются», например, если 1-й ребенок в семье инвалид, то размер вычета составит 13 400 руб. (1 400 + 12 000)

Имущественные вычеты, предоставляемые налоговыми агентами на основании налогового уведомления, предоставляются с начала года, в котором налогоплательщик принес уведомление налоговому агенту.

Несмотря на то, что позиция ВС РФ была высказана по «детским» стандартным вычетам, размер которых применялся до 01.01.2016 г., она остается актуальна и в современных условиях.

ФНС РФ также приняла точку зрения ВС РФ (письма ФНС РФ от 25.12.2015 № БС-4-11/22869@, от 03.11.2015 № СА-4-7/19206@) и отозвало прежние письма, в которых высказывалась противоположная точка зрения.

Пример:

У работника организации трое детей 10, 12 и 14 лет, второй ребенок — инвалид. Стандартные вычеты = 1 400 (код вычета 126)+ (1 400 (код вычета 127) + 12 000 (код вычета 129)) + 3 000 (код вычета 128) = 17 800 руб.

Стандартные вычеты на детей налогоплательщика

Такие вычеты предоставляют:

Вычет в двойном размере предоставляется единственному родителю, усыновителю, приемному родителю, опекуну, попечителю.

«Удвоение» вычета на детей прекращается с месяца, следующего за месяцем вступления единственного родителя в брак, и применяется только в отношении единственного родителя. Кроме того, удвоение вычета у одного налогоплательщика возможно в случае отказа от вычета одного из родителей (приемного родителя) в пользу другого.

Вправе отказаться от вычета на детей в пользу другого родителя могут только родители или приемные родители.

Условия отказа одного родителя от вычета в пользу другого:

Такой отказ сопровождается документами:

Предоставление налоговых вычетов на детей: практические ситуации

Позиция Минфина России:

Вторая позиция — Конституционного суда РФ: такие лица теряют все права, вытекающие из семейных и иных правоотношений, в том числе права на льготы, установленные для родителей. А вычеты по НДФЛ это, с позиции КС РФ, своего рода льгота.

С какого момента предоставляется вычет на ребенка и как долго

Вычет предоставляется начиная:

1. До конца года, в котором:

2. До месяца, в котором обучение прекратилось, если обучение ребенка завершилось до 24 лет.

3. До месяца, в котором доход облагаемый превысил 350 000 руб.

Стандартные вычеты опекунам и попечителям

Вычеты на детей: какие документы подтверждают право налогоплательщика:

Стандартный налоговый вычет на налогоплательщика

Второй вид стандартных вычетов – это вычет на налогоплательщика. Есть особенность — такой вычет предоставляется за каждый месяц налогового периода.

Размеры вычетов на налогоплательщика

3 000 рублей:

Пострадавшим от аварии на ЧАЭС, на производственном объединении «МАЯК», в результате сбросов радиоактивных отходов в реку Теча

500 рублей:

Документы, подтверждающие право на вычет для налогоплательщиков:

1. Заявление о предоставлении вычета.

2. Документ, подтверждающий право на вычет, например:

Код вычета 126 в приложении 6‑НДФЛ

В приложении к 6-НДФЛ «Справка о доходах и суммах налога физлица» для каждого вычета следует указывать код. Так налоговики видят, за счет чего с каждого конкретного человека в бюджет поступает меньше налога на доходы физлиц. Код 126 — для стандартного вычета на первого ребенка, раньше он ставился и в справке 2-НДФЛ. Разберемся подробнее, в чем особенности вычета, где указывать код и какие коды предусмотрены для второго и следующих детей.

Код вычета 126 — что обозначает

Код 126 относится к стандартным вычетам, предусмотренным ст. 218 НК РФ. Его указывают, если базу для расчета НДФЛ уменьшают на вычет за ребенка, подходящего под два параметра:

Важно, что код 126 указывают только в отчетности за родителей или усыновителей, а также их супругов. Для тех, кто оформил опеку, попечительство или принял ребенка на воспитание, в аналогичном случае применяется код 130.

Сумма вычета

Вычет на первого ребенка самый маленький. Он составляет 1400 рублей. На эту сумму будет уменьшена база для расчета НДФЛ, а не сам налог.

Пример. Зарплата Дарьи до удержания НДФЛ составляет 50 000 рублей. У нее есть один ребенок младше 18 лет. В таком случае база для расчета НДФЛ составит 48 600 рублей (50 000 — 1 400). Бухгалтер удержит с заработка Дарьи налог 6 318 рублей. Если бы вычета не было, НДФЛ составил бы 6 500 рублей.

Вычет за ребенка дается работнику каждый месяц до тех пор, пока его доходы не достигнут 350 000 рублей с начала года. В месяце с превышением вычет учитывать уже нельзя. Дарья из нашего примера сможет получать вычет вплоть до июля, а в августе ее доходы превысят лимит.

Другие коды для детских вычетов

Сумма вычета и код, который следует указывать, зависят от количества детей, их возрастов и состояния здоровья. Не менее важна степень родства ребенка с работником. Все коды детских вычетов перечислены в приказе ФНС от 10 сентября 2015 г. № ММВ-7-11/387@.

| Категория вычета | Код вычета | |

| Для родителя, его супруга, усыновителя | Для опекуна, попечителя, приемного родителя и его супруга | |

| Первый ребенок | 126 | 130 |

| Второй ребенок | 127 | 131 |

| Третий и каждый последующий ребенок | 128 | 132 |

| Ребенок-инвалид (до 24 лет, если учится очно и является инвалидом I или II группы) | 129 | 133 |

Сумма вычета в общем случае будет одинакова и для родителей и усыновителей, и для опекунов, попечителей. Исключение — вычет на ребенка-инвалида.

Все вычеты суммируются между собой. Если у родителя два здоровых ребенка и один ребенок инвалид, сумма вычета составит 17 800 рублей (1 400 + 1 400 + 3 000 + 12 000).

Каждый из перечисленных вычетов работники могут получить в двойном размере. Для этого налогоплательщик либо должен быть единственным родителем для ребенка, либо второй должен отказаться от своего права на вычет.

| Категория вычета | Код вычета | |||

| Для единственного родителя, усыновителя | Для единственного опекуна, попечителя, приемного родителя | Для одного из родителей, усыновителей при отказе второго от вычета | Для одного из опекунов, попечителей, приемных родителей при отказе второго от вычета | |

| Двойной вычет на первого ребенка | 134 | 135 | 142 | 143 |

| Двойной вычет на второго ребенка | 136 | 137 | 144 | 145 |

| Двойной вычет на третьего ребенка | 138 | 139 | 146 | 147 |

| Двойной вычет на ребенка-инвалида (до 24 лет, если учится очно и является инвалидом I или II группы) | 140 | 141 | 148 | 149 |

При каких условиях можно предоставить вычет

Чтобы предоставить вычет работнику, нужно получить от него пакет документов, подтверждающих его право на вычет, и все проверить.

Общие условия

Документы для оформления

Базовый перечень документов включает заявление на предоставление вычета и свидетельства о рождении всех детей, даже если вычет на них уже не положен. В ряде случаев могут понадобиться дополнительные документы:

Как отразить вычет с кодом 126 в 6-НДФЛ

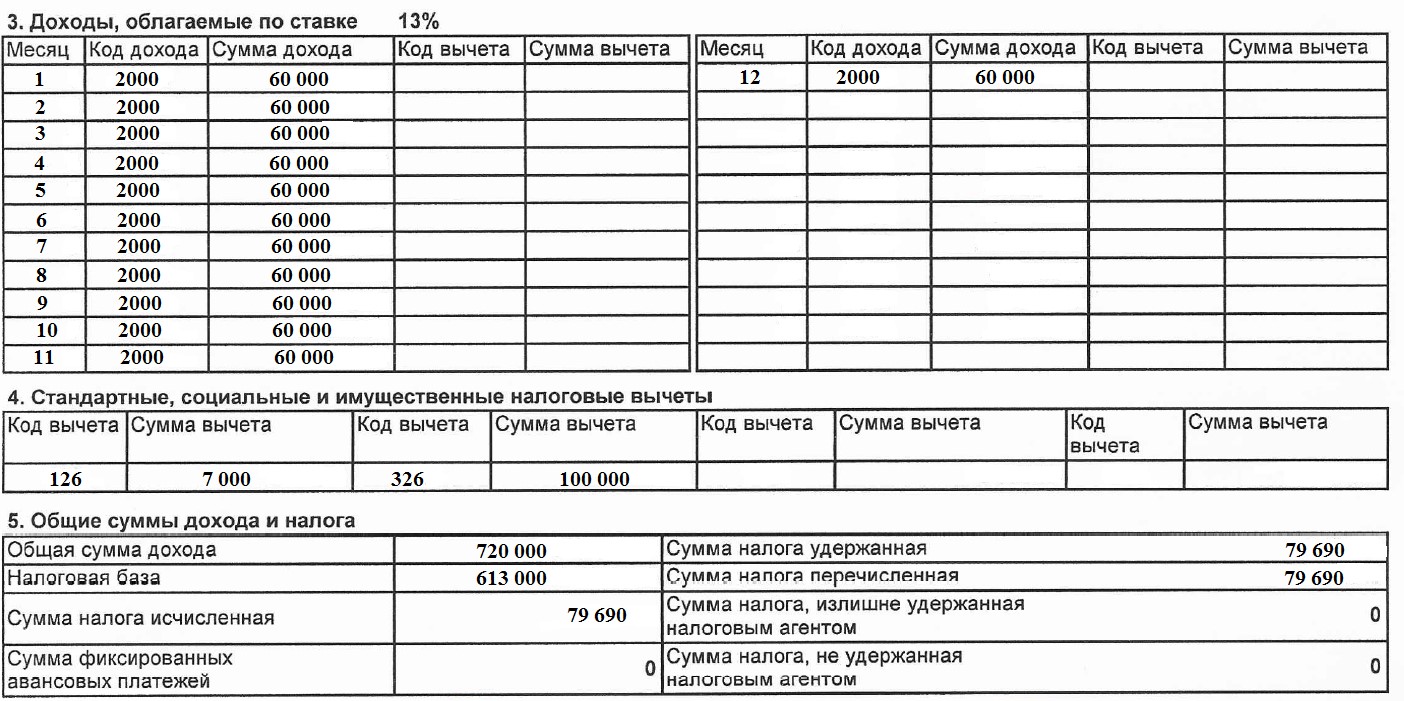

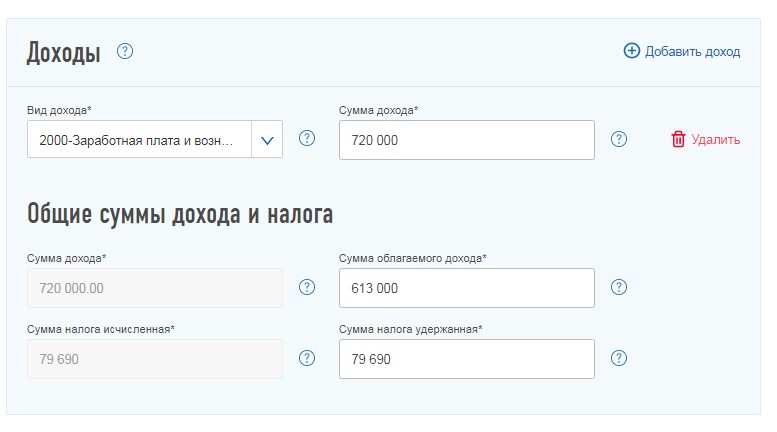

Код вычета указывается в приложении № 1 к 6-НДФЛ — в справке о доходах и суммах налога физлица. Форма расчета утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

Сам код проставляется в графе «код вычета» раздела 3 «Стандартные, социальные и имущественные вычеты», а рядом указывается сумма вычета. Сумму следует учесть и при заполнении раздела 2 «Общие суммы дохода и налога по итогам периода» — вычет отнимается из общей суммы дохода для расчета налоговой базы.

В приложении к справке о доходах и суммах налога коды стандартных детских вычетов не указываются. Аналогично там не отображаются другие стандартные, социальные и имущественные вычеты.

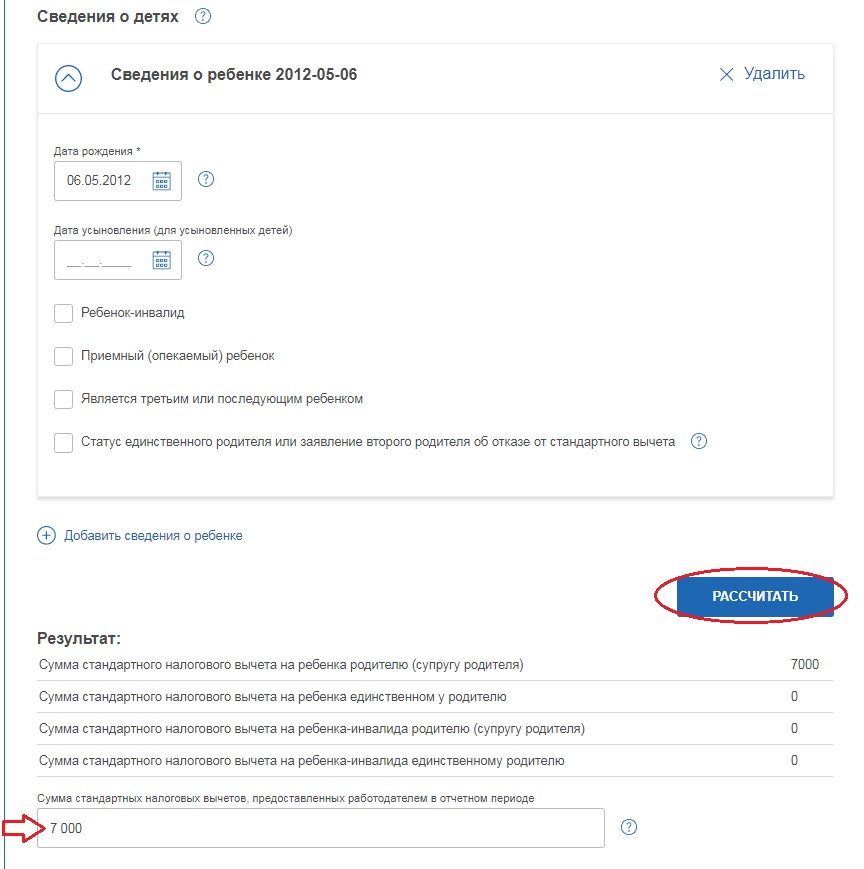

Пример. У Марии есть пятилетний сын, по которому она получает стандартный вычет 1400 рублей. Других вычетов у Марии нет. Ее заработная плата до удержания НДФЛ — 30 000 рублей. Заполним для Марии справку о доходах по итогам 2021 года.

В раздел 1 вносим стандартные сведения о работнике: ФИО, ИНН, дату рождения, и данные паспорта.

Далее переходим к разделу 3 и отражаем в нем стандартный детский вычет с кодом 126. Так как доход Марии с начала года превысил 350 000 рублей в декабре, за этот месяц вычет применен не будет. Поэтому сумма вычета с начала года составит 15 400 рублей (1 400 рублей × 11 месяцев). Часть с уведомлениями оставляем пустой, так как для детских вычетов они не предусмотрены.

В разделе 2 показываем сумму доходов с начала года, базу для расчета налога, оставшуюся после вычетов, и суммы исчисленного, удержанного и перечисленного НДФЛ. При этом сумму дохода и налоговую базу указываем с копейками, а суммы налога округляем (до 0,5 отбрасываем, 0,5 и больше округляем до 1).

Справка о доходах и суммах налога подается вместе с 6-НДФЛ по итогам года. Срок сдачи — не позднее 1 марта. Кроме того, работодатель должен выдавать справку своему сотруднику по заявлению.

Работайте с НДФЛ в Контур.Бухгалтерии. Рассчитывайте зарплату, удерживайте НДФЛ с учетом вычетов, заполняйте платежки и сдавайте отчетность. Заполнять 6-НДФЛ удобно — коды доходов, вычетов и ставок подбираются автоматически. Попробуйте работать в Бухгалтерии на тестовом периоде —14 дней бесплатно всем новым пользователям.

Коды налоговых вычетов: официальная таблица

Коды налоговых вычетов: описание таблицы

Рассмотрим часто используемые коды налоговых вычетов при заполнении справки 2-НДФЛ (с 2021 года вместо справки 2-НДФЛ заполняется приложение в составе расчета 6-НДФЛ):

ВНИМАНИЕ! Если работник принес несколько уведомлений, например, о праве на имущественный и социальный вычет, на каждое из них заполняется отдельная страница справки 2-НДФЛ. На второй и последующих страницах заполняются только поля «ИНН», «КПП», «Стр.», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление».

Для чего нужны коды налоговых вычетов?

Код налогового вычета — это цифровой шифр. Вычет представляет собой сумму, которую при наличии документально подтвержденных оснований можно обоснованно вычесть из налоговой базы, тем самым уменьшив не только ее, но и сумму начисляемого от этой базы налога.

Код вычета необходим при заполнении приложения № 1 к расчету 6-НДФЛ, служащего:

Должен ли код вычета указываться в заявлении на его получение, узнайте из образца, составленного экспертами КонсультантПлюс, получив пробный доступ к системе.

Какая таблица вычетов используется в 2021-2022 годах?

В последний раз коррективы в таблицу вычетов были внесены приказом ФНС России от 28.09.2021 № ЕД-7-11/844@.В ней произошли следующие изменения:

Структура новой таблицы кодов вычетов

Таблица кодов вычетов состоит из 14 разделов, имеющих наименования по видам вычетов, и 1 дополнительного кода 620, включающего иные виды вычетов, не перечисленные в таблице.

Последовательность разделов и нумерация кодов в них такова:

Таблица завершается 5 примечаниями, отсылающими к реквизитам документов, на основании которых следует применять социальные вычеты.

Коды стандартных вычетов 104, 105, 126–149 в справке 2-НДФЛ

Эти коды вычетов, дающих право работнику на персональный вычет либо в связи с особыми заслугами, либо из-за наличия у него детей, попадают в справку 2-НДФЛ наиболее часто. В новой таблице те из них, которые применялись с 2012 года, сохранены в неизменном виде. Они разбиваются на следующие группы:

Обо всех вычетах, на которые у налогоплательщика, имеющего детей, есть право, читайте в статье «Налоговые вычеты на детей в 2021 году (НДФЛ и др.)».

Если вы затрудняетесь с предоставлением вычета работнику в той или иной ситуации, воспользуйтесь бесплатным доступом к КонсультантПлюс и переходите в Готовое решение.

Коды имущественных вычетов

В имущественных вычетах оставлены 2 их основных вида, связанных с покупкой жилья, которые по разрешению, полученному в ИФНС, можно полностью использовать на работе:

О том, как получить вычет по квартире, купленной в ипотеку, читайте в материале «Налоговый вычет при покупке квартиры в ипотеку (нюансы)».

Коды социальных вычетов

С 2016 года в порядке, аналогичном предоставлению имущественных вычетов (по разрешению, выданному ИФНС после проверки документов, подтверждающих право на вычет) возможно получение по месту работы социальных вычетов. Их коды не изменились:

Коды вычетов по необлагаемым доходам

Вычеты по необлагаемым доходам не изменились. Однако в справку 2-НДФЛ они также попадают достаточно часто, поэтому есть смысл напомнить их перечень:

Коды профессиональных вычетов

Профессиональные вычеты сохранили свои коды без изменений:

О том, кому нужны профессиональные вычеты, читайте в этой статье.

Коды инвестиционных вычетов

Основная часть этих вычетов связана с операциями, имеющими достаточно ограниченное распространение. Их коды используют для составления справок 2-НДФЛ профессиональные участники рынка ценных бумаг. У большинства обычных работодателей эти коды не востребованы.

Интерес среди этой группы для обычного работодателя может представлять только вычет с кодом 601 по доходам в виде дивидендов. С января 2018 года, как уже было отмечено выше, был введен новый инвестиционный вычет с кодом 619.

Итоги

Вычеты позволяют уменьшить налогооблагаемую базу по налогу на доходы физлиц. Все вычеты зашифрованы специальными кодами, которые фиксируются в справке 2-НДФЛ. Последнее обновление кодов было в конце 2021 года.

Код вычета 126 в справке 2-ндфл

Справка 2-ндфл: вычет 126

Работник, запросив справку 2-ндфл у своего работодателя, в пункте 4 может обнаружить код налогового вычета – 126.

Согласно ред. Приказа ФНС России от 22.11.2016 N ММВ-7-11/633@ «Об утверждении кодов видов доходов и вычетов», код 126 расшифровывается следующим образом:

Стандартные налоговые вычеты, предусмотренные статьей 218 Налогового кодекса Российской Федерации На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок.

На практике это означает, что Вы, как работник, получаете у своего работодателя стандартный налоговый вычет ежемесячно в размере 1 400 рублей (пока сумма Вашего дохода не превысит 350 000 рублей нарастающим итогом с января месяца) на основании ранее заполненного Вами заявления о предоставлении детских вычетов.

Поэтому, если справка 2-ндфл Вам необходима для заполнения декларации 3-ндфл (например, для возврата налога – получения социальных или имущественных вычетов), важно также учесть этот код вычета в ней. В декларации заполняется пункт 1.3 на Листе Е1 (актуально для декларации за 2017 год или более ранней). В декларации за 2018 год или более поздних – Приложение 5 пункт 1.3.

На сайте Вы можете заполнить декларацию 3-ндфл онлайн, все коды вычетов из справки 2-ндфл (в том числе код 126) мы полностью автоматизировали. Вы их указываете, они автоматически отражаются в декларации по нужным строчкам. Наш специалист проверит готовую декларацию.

Таким образом, очень важно отражать все коды вычетов из справки 2-ндфл в декларации.

Действующие в настоящее время коды налоговых вычетов Вы можете посмотреть ЗДЕСЬ >>>

Заполняя декларацию 3-ндфл на нашем сайте, Вам нет никакой необходимости знать, как расшифровываются те или иные коды доходов или вычетов. Мы автоматизировали данные из справки 2-ндфл, Вам просто достаточно указать коды, которые присутствуют в Вашей справке 2-ндфл, а наша онлайн-программа автоматически отразит их на нужных листах декларации.

Если Вы официально трудоустроены, Вы имеете право на возврат из налоговой инспекции до 13 % расходов на обучение, лечение или покупку жилой недвижимости!

Заполните декларацию 3-ндфл прямо сейчас:

Рассчитайте онлайн сумму компенсации, которую можно получить из налоговой инспекции, официально работая, по расходам на обучение, лечение или покупку квартиры!

Узнайте, сколько можно вернуть из налоговой:

Приложение N 2. Коды видов вычетов налогоплательщика

Информация об изменениях:

Коды видов вычетов налогоплательщика

С изменениями и дополнениями от:

22 ноября 2016 г., 24 октября 2017 г., 28 сентября 2021 г.

Стандартные налоговые вычеты, предусмотренные статьей 218 Налогового кодекса Российской Федерации

500 рублей на налогоплательщика, относящегося к категориям, перечисленным в подпункте 2 пункта 1 статьи 218 Налогового кодекса Российской Федерации

3000 рублей на налогоплательщика, относящегося к категориям, перечисленным в подпункте 1 пункта 1 статьи 218 Налогового кодекса Российской Федерации

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на третьего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю, усыновителю

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному опекуну, попечителю, приемному родителю

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

Суммы, уменьшающие налоговую базу в соответствии со статьей 214.1 Налогового кодекса Российской Федерации

Расходы по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг

Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг

Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг

Сумма убытка по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде, после уменьшения налоговой базы по операциям с производными финансовыми инструментами, обращающаяся на организованном рынке, уменьшающая налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг

Сумма убытка по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке

Суммы, уменьшающие налоговую базу в соответствии со статьей 214.3 Налогового кодекса Российской Федерации

Расходы в виде процентов по займу, произведенные по совокупности операций РЕПО

Расходы по операциям, связанным с закрытием короткой позиции, и затраты, связанные с приобретением и реализацией ценных бумаг, являющимся объектом операций РЕПО

Суммы, уменьшающие налоговую базу в соответствии со статьей 214.4 Налогового кодекса Российской Федерации

Расходы в виде процентов, уплаченных в налоговом периоде по совокупности договоров займа

Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации

Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации

Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода

Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, не обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода

Сумма расхода по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке

Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО

Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, не обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО

Сумма отрицательного финансового результата, полученного в налоговом периоде по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, уменьшающего финансовый результат, полученный в налоговом периоде по отдельным операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг

Расходы по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Расходы в виде процентов по займу, произведенные по совокупности операций РЕПО, учитываемых на индивидуальном инвестиционном счете

Расходы по операциям, связанным с закрытием короткой позиции, и затраты, связанные с приобретением и реализацией ценных бумаг, являющимся объектом операций РЕПО, учитываемых на индивидуальном инвестиционном счете

Расходы в виде процентов, уплаченных в налоговом периоде по совокупности договоров займа, учитываемых на индивидуальном инвестиционном счете

Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода, учитываемый на индивидуальном инвестиционном счете

Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, не обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода, учитываемый на индивидуальном инвестиционном счете

Суммы расходов по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке, учитываемым на индивидуальном инвестиционном счете

Сумма отрицательного финансового результата, полученного в налоговом периоде по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, уменьшающая финансовый результат, полученный в налоговом периоде по отдельным операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг, учитываемая на индивидуальном инвестиционном счете

Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации

Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, не обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации

Сумма убытка по операциям РЕПО, учитываемым на индивидуальном инвестиционном счете, принимаемого в уменьшение доходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО

Сумма убытка по операциям РЕПО, учитываемым на индивидуальном инвестиционном счете, принимаемого в уменьшение доходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, не обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, не обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающего налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке ценных бумаг, учитываемые на индивидуальном инвестиционном счете

Суммы, уменьшающие налоговую базу в соответствии со статьей 214.9 Налогового кодекса Российской Федерации

Сумма убытка по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающая финансовый результат по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, после уменьшения финансового результата по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, уменьшающая финансовый результат по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающая финансовый результат по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, учитываемым на индивидуальном инвестиционном счете

Суммы, уменьшающие налоговую базу в соответствии с пунктом 1 статьи 214 7 Налогового кодекса Российской Федерации

Сумма ставки или интерактивной ставки, уменьшающая сумму выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе

Имущественные налоговые вычеты, предусмотренные статьей 220 Налогового кодекса Российской Федерации

Сумма, израсходованная налогоплательщиком на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них

Сумма, направленная на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, а также на погашение процентов по кредитам, полученным от банков в целях рефинансирования (перекредитования) кредитов на новое строительство либо приобретение на территории Российской Федерации указанных объектов

Социальные налоговые вычеты, предусмотренные подпунктом 2 пункта 1 статьи 219 Налогового кодекса Российской Федерации*(1)

Социальные налоговые вычеты, предусмотренные подпунктом 3 пункта 1 статьи 219 Налогового кодекса Российской Федерации*(1)

Суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, а также по договорам добровольного страхования своих супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет, подопечных в возрасте до 18 лет, заключенным им со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно медицинских услуг в размере фактически произведенных расходов, но с учетом ограничения, установленного пунктом 2 статьи 219 Налогового кодекса Российской Федерации

Социальные налоговые вычеты, предусмотренные подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации

Социальные налоговые вычеты, предусмотренные подпунктом 5 пункта 1 статьи 219 Налогового кодекса Российской Федерации

Социальные налоговые вычеты, предусмотренные подпунктом 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации

Профессиональные налоговые вычеты, предусмотренные статьей 221 Налогового кодекса Российской Федерации

Сумма фактически произведенных и документально подтвержденных расходов, непосредственно связанных с выполнением работ (оказанием услуг) по договорам гражданско-правового характера

Сумма фактически произведенных и документально подтвержденных расходов, связанных с получением авторских вознаграждений или вознаграждений за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждений авторам открытий, изобретений, полезных моделей и промышленных образцов

Сумма в пределах нормативов затрат, связанных с получением авторских вознаграждений и вознаграждений за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждений авторам открытий, изобретений, полезных моделей и промышленных образцов (в процентах к сумме начисленного дохода)

Вычеты в размерах, предусмотренных статьей 217 Налогового кодекса Российской Федерации

Вычет из стоимости подарков, полученных от организаций и индивидуальных предпринимателей

Вычет из стоимости призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления

Вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту

Вычет из суммы возмещения (оплаты) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом

Вычет из стоимости выигрышей и призов, полученных на конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг)

Вычет из суммы материальной помощи, оказываемой инвалидам общественными организациями инвалидов

Вычет из суммы помощи (в денежной и натуральной формах), а также стоимости подарков, полученных ветеранами Великой Отечественной войны, тружениками тыла Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны

Вычет из суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка

Вычет из суммы доходов, полученных работниками в натуральной форме в качестве оплаты труда от организаций сельскохозяйственных товаропроизводителей, определяемых в соответствии с пунктом 2 статьи 346.2 Налогового кодекса Российской Федерации, крестьянских (фермерских) хозяйств в виде сельскохозяйственной продукции их собственного производства и (или) работ (услуг), выполненных (оказанных) такими организациями и крестьянскими (фермерскими) хозяйствами в интересах работника, имущественных прав, переданных указанными организациями и крестьянскими (фермерскими) хозяйствами работнику*(5)

Вычет в сумме уплаченных работодателем страховых взносов за работника в соответствии с Федеральным законом 30.04.2008 N 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений»*(4), но не более 12000 рублей в год

Вычеты из суммы доходов в виде выигрышей, полученных участниками азартных игр и участниками лотерей

Вычет из сумм материальной помощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам

Суммы, уменьшающие налоговую базу в соответствии со статьей 214 Налогового кодекса Российской Федерации

Сумма, уменьшающая налоговую базу по доходам в виде дивидендов

Инвестиционные налоговые вычеты, предусмотренные статьей 219.1 Налогового кодекса Российской Федерации

Вычет в сумме положительного финансового результата, полученного налогоплательщиком в налоговом периоде от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг, указанных в подпунктах 1 и 2 пункта 3 статьи 214.1 Налогового кодекса Российской Федерации и находившихся в собственности налогоплательщика более трех лет

Вычет в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете

Иные суммы, уменьшающие налоговую базу в соответствии с положениями главы 23 «Налог на доходы физических лиц» части второй Налогового кодекса Российской Федерации

*(1) Применяются с 01.01.2016 в соответствии с Федеральным законом от 06.04.2015 N 85-ФЗ «О внесении изменений в статью 219 части второй Налогового кодекса Российской Федерации и статью 4 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)» (Собрание законодательства Российской Федерации 2015, N 14, ст. 2025).

*(2) Постановление Правительства Российской Федерации от 08.04.2020 N 458 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских организациях, у индивидуальных предпринимателей, осуществляющих медицинскую деятельность, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета» (Собрание законодательства Российской Федерации, 2020, N 15, ст. 2309).

*(3) Семейный кодекс Российской Федерации (Собрание законодательства Российской Федерации 1996, N 1, ст. 16; 2015, N 29, ст. 4366).

*(4) Федеральный закон от 30.04.2008 N 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений» (Собрание законодательства Российской Федерации, 2008, N 18, ст. 1943; 2014, N 45, ст. 6155).

*(5) Распространяется на правоотношения, возникшие с 01.01.2009, и применяется до 01.01.2016 в соответствии с пунктом 2 статьи 2 Федерального закона от 03.06.2009 N 117-ФЗ «О внесении изменений в статью 217 части второй Налогового кодекса Российской Федерации» (собрание законодательства Российской Федерации, 2009, N 23, ст. 2772).

Код вычета 126

Коды вычетов

Коды бывают разными и имеют разное обозначение. Они указываются в справках 2-НДФЛ, которые в ФНС предоставляет налоговый агент – работодатель. Или человек самостоятельно заполняет справку о доходах для Налоговой инспекции.

Коды вычетов трехзначные и каждый из них подразумевает отдельный тип льготы. Например, если вы покупаете жилье, в справке будет указано одно значение, а если это уменьшение НДФЛ, связанное с ребенком или детьми, то значение будет совершенно другое, а именно: код 126. Все значения указываются в соответствии со специальной таблицей, приведенной в Приказе ФНС.

Код вычета 126. Что это?

Это стандартный тип вычета, который уменьшает налогооблагаемую базу. То есть 126 ставится в том случае, если работник имеет право уменьшить свой налог, потому что у него на иждивении находится дитя.

Более того, если вы воспитываете не родного сына или дочь, а усыновленного, или вы в официальном браке с человеком и живете с его чадом от первого брака, то вы тоже имеете право написать заявление и уменьшить удержание налога из зарплаты.

В случае если у вас один ребенок, то в справке в специальном поле будет указано — 126, для указания льготы по НДФЛ на второго используется 127. На третьего и последующих детей — 128.

Код 126 подразумевает уменьшение налогооблагаемой базы на 1400 рублей. То есть рядом с числовым обозначением льготы будет стоять сумма вычета — 1400 руб.

Как посчитать сумму удержания из зарплаты?

Сумма уменьшения налога считается так. От вашего оклада (зарплаты) отнимается размер стандартной льготы на первого ребенка, и уже с остатка считается НДФЛ.

Имейте в виду, такое уменьшение НДФЛ предоставляется работодателем до момента, когда ваш доход нарастающим итогом (с начала года) не достигнет 350000 руб.

Частые вопросы

Он означает, что родителю предоставляется льгота по НДФЛ на первого ребенка, которому еще не исполнилось восемнадцати лет или до двадцати четырех лет, если он учится очно.

Код вычета указывается не в декларации 3-НДФЛ, а в справке о доходах (привычно ее называют по-старому 2-НДФЛ). В этом документе есть специальное поле для указания цифрового обозначения и суммы уменьшения налоговой базы.

За каждого ребенка будет рассчитываться уменьшение НДФЛ отдельно. При расчете стандартной льготы на первого ребенка ставится код 126, на второго — код 127, на третьего — 128.

Для оформления льготы у работодателя вам нужно принести в отдел кадров или бухгалтерию свидетельства о рождении детей и написать соответствующее заявление (образец вам дадут).

Заключение эксперта

Теперь вам известно, что такое код вычета 126, какая это сумма, и как считается налоговая база после оформления данной «льготы». Сохраняйте нашу статью, чтобы не потерять.

Публикуем только проверенную информацию

Осуществляет формирование пакета документов и отправку деклараций 3-НДФЛ для физлиц, ведет диалог с налоговой инспекцией по компенсации денежных средств, заявленных в декларации, оказывает устные и письменные консультации по НДФЛ

Какие коды вычетов указываются при предоставлении стандартных вычетов по НДФЛ?

Автор: Звягинцева М. С., эксперт информационно-справочной системы «Аюдар Инфо»

В каком размере предоставляется стандартный налоговый вычет на детей, если у сотрудницы:

первый ребенок (16 лет) рожден в браке;

второй и третий ребенок (12 лет и 4 года) рождены в статусе «мать-одиночка».

Какие коды вычетов указывать в налоговой карточке по учету НДФЛ?

Если сотрудница после рождения третьего ребенка замуж больше не выходила, стандартный налоговый вычет должен быть предоставлен ей в размере 10 200 руб. При этом применяются следующие коды вычетов:

126 – на первого ребенка;

136 – на второго ребенка;

138 – на третьего ребенка.

Поясним подробнее. Первое, на что следует обратить внимание: стандартные налоговые вычеты предоставляются по письменному заявлению налогоплательщика и при предъявлении им документов, подтверждающих такое право (п. 4 ст. 218 НК РФ).

При этом Налоговый кодекс не содержит требований о ежегодном представлении заявления для получения стандартного налогового вычета на ребенка. В случае если у налогоплательщика право на получение вычета не прекратилось, то независимо от окончания налогового периода повторно представлять заявление налоговому агенту не нужно (Письмо Минфина РФ от 31.05.2019 № 03-04-05/39733).

Размер налогового вычета за каждый месяц налогового периода (до месяца, в котором доход налогоплательщика превысил 350 000 руб.) составляет:

по 1 400 руб. – на первого и второго ребенка;

3 000 руб. – на третьего и каждого последующего ребенка.

Единственному родителю налоговый вычет предоставляется в двойном размере. Это право прекращается с месяца, следующего за месяцем его вступления в брак. Таким образом, для определения размера вычетов (и выбора кодов) значение имеет:

1) в каком статусе матери был рожден ребенок (мать-одиночка или нет);

2) состоит ли мать ребенка в настоящее время в браке.

Коды видов вычета налогоплательщика утверждены Приказом ФНС РФ от 10.09.2015 № ММВ-7-11/387@. Так, при предоставлении стандартного налогового вычета:

родителю на первого ребенка в возрасте до 18 лет указывается код 126;

единственному родителю на второго ребенка в возрасте до 18 лет при предоставлении вычета в двойном размере – код 136;

единственному родителю на третьего ребенка в возрасте до 18 лет при предоставлении вычета в двойном размере – код 138.

Следовательно, если предположить, что женщина после рождения третьего ребенка замуж больше не выходила, должны применяться следующие вычеты (коды):

Очередность рождения детей

Размер ежемесячного вычета

Код вычета 126 в 2-НДФЛ

Российские граждане, воспитывающие несовершеннолетних детей, а также содержащие взрослых детей в возрасте до 24-х лет, обучающихся на дневной форме, имеют право на предоставление вычета по подоходному налогу.

Это означает, что сумма дохода, подлежащая налогообложению, будет уменьшена на размер вычета, который предусмотрен действующим законодательством. Соответственно, уменьшится и удерживаемый подоходный налог.

Мера введена государством для дополнительной поддержки семей, воспитывающих детей и, согласно статье 218 Налогового кодекса России, распространяется на:

Все вышеперечисленные категории граждан должны являться налоговыми резидентами России. Таковыми признаются лица, находящиеся на территории страны не менее 183 дней в году.

Что означает код налогового вычета 126

Код указывается в справке 2-НДФЛ, а также в бухгалтерских и налоговых регистрах, предназначенных для учета доходов и расходов физических лиц. Код 126 означает, что налогоплательщик (родитель или усыновитель) вправе получить налоговый вычет на первого ребенка, которому еще не исполнилось 18 лет, либо до 24 лет – при условии, что он обучается на дневном отделении учебного заведения.

Согласно действующему законодательству, сумма вычета составляет 1400 рублей. Например, если человек получил доход в сумме 30 000 рублей и имеет одного ребенка до 18лет (или до 24 лет, обучающегося на дневном отделении), то, при отсутствии права на другие вычеты, подлежащая налогообложению сумма составит:

Информация о кодах и суммах вычета на детей указывается только в 3-м разделе справки 2-НДФЛ. Обратите внимание: в Приложении к данному документу также имеются аналогичные поля, но вычеты на ребенка в них не указываются.

Чем отличаются коды 126 и 127

По своей сути коды 126 и 127 являются одинаковыми реквизитами. И первый, и второй относятся к вычетам на ребенка, которому еще не исполнилось 18 лет, либо до 24 лет – при условии, что он обучается на дневном отделении учебного заведения.

Разница заключается лишь в том, что код 126 означает предоставление вычета на первого ребенка, а код 127 – на второго ребенка. Сумма льготы в обоих случаях составляет 1400 рублей.

Важно понимать, что в справке 2-НДФЛ, а также в других регистрах бухгалтерского и налогового учета, предназначенных для учета доходов и расходов физических лиц, вычеты на первого и второго ребенка нужно указывать под своими кодами – несмотря на то, что они одинаковы по своей сути и по сумме.

Например, если у человека двое детей, по каждому из которых он может получить налоговый вычет в сумме 1400 рублей, нельзя указывать в справке 2-НДФЛ общую сумму – 2800 рублей под каким-то одним кодом, а нужно написать:

код 126 – 1400 рублей

код 127 – 1400 рублей

В противном случае налоговый инспектор вправе отказать в предоставлении налогового вычета на основании неправильно заполненной справки 2-НДФЛ.

Чем отличаются коды 126, 130 и 114

Код вычета 114 использовался до вступления в силу Приказа российской ФНС от 22.11.2016 № ММВ-7-11/[email protected] Ранее он применялся для ввода информации о детских вычетах независимо от того, кому они предоставлялись – родителям, попечителям, усыновителям, опекунам или иным законным представителям.

После того, как вышеупомянутый Приказ вступил в силу, код 114 больше не используется. Вместо него введены коды 126 и 130.

Первый из них распространяется только на родителей (или их супругов) и усыновителей, а второй – только на попечителей, опекунов или приемных родителей (или их супругов).

Ограничения на использование кода 126 в справке 2-НДФЛ

Вычет предоставляется до тех пор, пока доход налогоплательщика не превысит законодательно установленный уровень. Норма определена в статье 218, пункт 4, подпункт 1 российского Налогового кодекса.

Право на вычет по коду 126 у налогоплательщика имеется до того момента, пока сумма его дохода не достигнет 350 тыс. рублей. После этого предоставление льготы прекращается до начала следующего календарного года.

Документы для подтверждения права на вычет

Действующим законодательством (в частности, статьей 218, пункт 4, подпункт 1 российского Налогового кодекса) предусмотрено, что для получения права на налоговый вычет по коду 126 необходимо написать соответствующее заявление, а также представить подтверждающие документы.

Однако перечень этих документов законодательно не установлен. Исходя из сложившейся практики, таковыми могут являться:

Факт обучения ребенка, не достигшего 24-х лет, на дневной форме, подтверждается справкой из соответствующего учебного заведения.

Какие коды вычетов для справки 2-НДФЛ в 2021 году: таблица с расшифровкой

Новая форма 2-НДФЛ в 2021 году

С 1 января 2021 года справки о доходах за 2021 год надо выдавать сотрудникам по обновленной форме. Основание: приказ ФНС России от 15.10.2020 № ЕД-7-11/753.

По сравнению с прошлой версией 2-НДФЛ в форме, к примеру, появился номер по КНД 1175018. Существенных изменений нет. Однако пользоваться необходимо обновленной версией.

Справки о доходах за 2020 год составляют по прежней форме.

Вычеты отражают в разделе 4 новой справки 2-НДФЛ:

Новая справка 2-НДФЛ для выдачи работнику не отличается от прежней.

При заполнении и справки о доходах 2-НДФЛ, и формы 6-НДФЛ в 2021 году используют одни и те же коды видов вычетов. Они установлены приказом ФНС России от 10.09.2015 № ММВ-7-11/387.

Вычеты на детей в 2022 году

Каждый работающий гражданин России ежемесячно уплачивает 13% своей зарплаты в качестве подоходного налога. Налоговый вычет на ребенка позволяет уменьшить сумму, с которой будет удержан налог, а соответственно уменьшить и сам НДФЛ. Так, с первого месяца жизни ребенка в семье, родители, усыновители, опекуны или попечители получат немного больше денег на руки.

Ведите учет, платите зарплату, налоги и взносы, отчитывайтесь через интернет в Контур.Бухгалтерии. Веб-сервис сам рассчитает суммы, выберет проводки, сформирует отчеты.

Кто может получить стандартные вычеты на детей

Стандартные вычеты на детей прописаны в Налоговом кодексе РФ в ст. 218. Стандартный детский вычет могут получить все работники-резиденты РФ, на обеспечении которых есть дети. Получать вычет могут следующие категории сотрудников:

Вычет положен на детей в возрасте до 18 лет. Если же ребенок старше, но является аспирантом, ординатором, интерном, студентом или курсантом на очной форме обучения, работник может получать вычет, пока ребенку не исполнится 24 года или он не закончит учебу.

Работник может получать вычет ежемесячно, до того момента, как его облагаемый НДФЛ доход достигнет предельного уровня. В 2022 году размер дохода, в пределах которого предоставляются вычеты на детей, сохранится в том же размере, что и в 2021 году — 350 тысяч рублей. Вычет не нужно предоставлять с месяца, в котором доход работника превысил указанную сумму.

В сумму дохода нужно включать только доходы, с которых удерживают НДФЛ по ставке 13%. Не учитываются только дивиденды. Также в учет не идут доходы, перечисленные в статье 217 НК РФ, которые освобождены от налога полностью или частично. Если доход облагается НДФЛ частично, учитывайте в доходах только облагаемую сумму. Например, с суммы суточных для командировок по РФ до 700 рублей налог не удерживается, а сверх 700 — удерживается. В лимит дохода нужно посчитать только сумму суточных сверх 700 рублей.

Виды и размеры стандартных вычетов на детей

Пока размеры вычетов тоже сохранятся на прежнем уровне и будут предоставляться в каждом месяце года до месяца, в котором доход превысит 350 тыс. рублей, в следующих размерах:

Считать нужно всех детей, даже если на старших вычет уже не предоставляется.

Стандартные вычеты на детей-инвалидов суммируются с общими вычетами. Например, на единственного ребенка инвалида положен вычет 13 400 рублей — 12 000 за ребенка-инвалида и 1 400 рублей за первого ребенка. Если ребенок-инвалид третий по счету, общий вычет составит 17 800 рублей (1 400 + 1 400 + 3 000 + 12 000)

Кто может получить вычет на детей в двойном размере

Вычет на ребенка предоставляется в двойном размере единственному родителю, приемному родителю, усыновителю, опекуну или попечителю. Предоставление прекращается с месяца, следующего за месяцем его вступления в брак.

Также двойной вычет может получать один из родителей (приемных родителей), если второй откажется от получения вычета в пользу другого.

Двойной вычет предоставляют со следующего месяца за тем, в котором родитель, усыновитель, опекун или попечитель стал единственным.

Коды вычета на детей по НДФЛ на 2022 год

В 2022 году действуют следующие коды вычетов на детей по НДФЛ 126-149:

| 126 | На первого ребенка до 18 лет или студента-очника до 24 лет | Родителю, его супругу, усыновителю |

| 127 | На второго ребенка до 18 лет или студента-очника до 24 лет | Родителю, его супругу, усыновителю |

| 128 | На третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Родителю, его супругу, усыновителю |

| 129 | На ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Родителю, его супругу, усыновителю |

| 130 | На первого ребенка до 18 лет или студента-очника до 24 лет | Опекуну, попечителю, приемному родителю, его супругу |

| 131 | На второго ребенка до 18 лет или студента-очника до 24 лет | Опекуну, попечителю, приемному родителю, его супругу |

| 132 | На третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Опекуну, попечителю, приемному родителю, его супругу |

| 133 | На ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Опекуну, попечителю, приемному родителю, его супругу |

| 134 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Единственному родителю, усыновителю |

| 135 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Единственному опекуну, попечителю, приемному родителю |

| 136 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Единственному родителю, усыновителю |

| 137 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Единственному опекуну, попечителю, приемному родителю |

| 138 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Единственному родителю, усыновителю |

| 139 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Единственному опекуну, попечителю, приемному родителю |

| 140 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Единственному родителю, усыновителю |

| 141 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Единственному опекуну, попечителю, приемному родителю |

| 142 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Одному из родителей при отказе второго от налогового вычета |

| 143 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Одному из приемных родителей при отказе второго от налогового вычета |

| 144 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Одному из родителей при отказе второго от налогового вычета |

| 145 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Одному из приемных родителей при отказе второго от налогового вычета |

| 146 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Одному из родителей при отказе второго от налогового вычета |

| 147 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Одному из приемных родителей при отказе второго от налогового вычета |

| 148 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Одному из родителей при отказе второго от налогового вычета |

| 149 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет, если он инвалид I или II группы | Одному из приемных родителей при отказе второго от налогового вычета |

Вести кадровый учет, начислять зарплату, командировочные, удержания удобно в бухгалтерском веб-сервисе Контур.Бухгалтерия. Ведите учет с нами, формируйте отчетность и отправляйте ее онлайн, пользуйтесь поддержкой наших экспертов. Первые 14 дней работы бесплатны для всех.

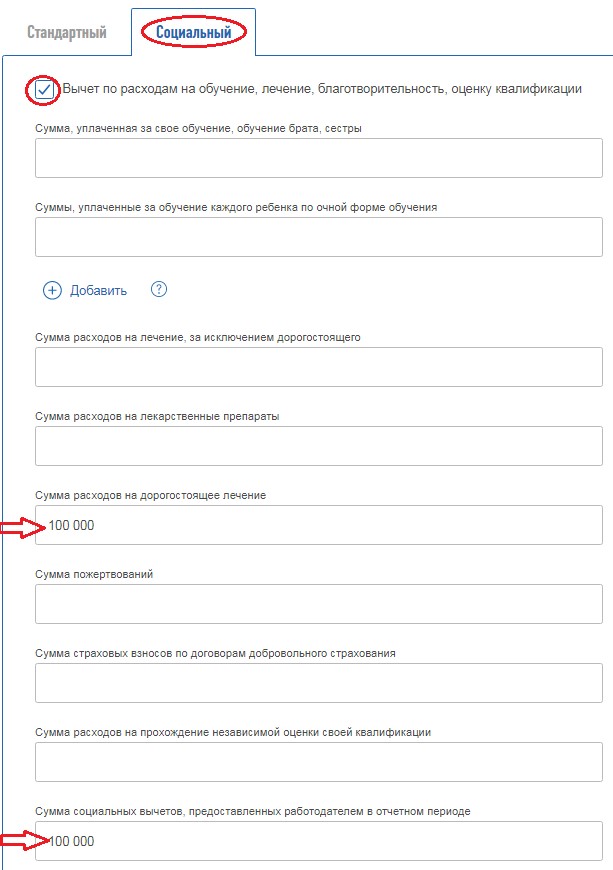

Как в декларации отразить налоговые вычеты от работодателя?

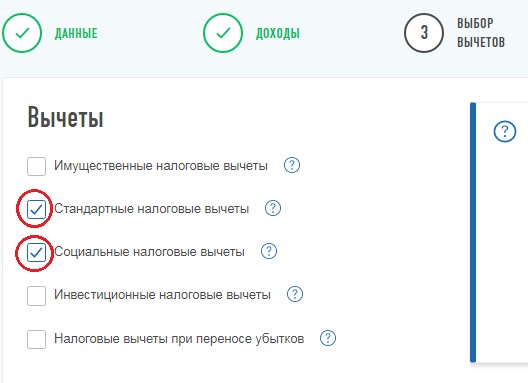

Если в течение календарного года работодатель предоставлял вам стандартный, социальный или имущественный налоговый вычет, то эта информация будет отражена в четвёртом разделе справки 2-НДФЛ.

Если справку 2-НДФЛ вы используете для заполнения декларации 3-НДФЛ, то необходимо корректно перенести данные, так как ранее предоставленный вычет работодателем влияет на вашу налогооблагаемую базу. Подробнее о вычетах мы говорили в статье «Все налоговые вычеты для физических лиц».

Работодатель в течение календарного года может предоставить вам стандартный, социальный и/или имущественный вычеты. Для каждого вычета предусмотрен свой код. Коды вычетов налогоплательщика утверждены приказом ФНС России от 10.09.2015 N ММВ-7-11/387@.

Вот наиболее часто встречающиеся коды:

Разберём на примере, как отражать в декларации вычеты, которые предоставил работодатель в течение календарного года, согласно полученной справке 2-НДФЛ.

Согласно данной справке, работодатель предоставил стандартный вычет на первого ребёнка в размере 7 000 руб.