код вычета 222 как отразить в 3 ндфл

Код вычета 222 как отразить в 3 ндфл

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 14 декабря 2016 г. № БС-3-11/6222@ “О работе программы по заполнению налоговой декларации”

Вместе с тем, в отдельных случаях порядок отражения налоговыми агентами в справках о доходах физических лиц (форма 2-НДФЛ) финансового результата по операциям, совершенным в течение налогового периода, не соответствует порядку отражения таких операций налогоплательщиками в Декларациях.

В соответствии со справочником «Коды видов доходов налогоплательщика», утвержденных Приказом, коду дохода «1539» соответствуют доходы по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО.

Финансовый результат по операциям, связанным с открытием (закрытием) короткой позиции, учитывается при определении налоговой базы по следующим операциям:

— с ценными бумагами, обращающимися на организованном рынке ценных бумаг;

— с ценными бумагами, не обращающимися на организованном рынке ценных бумаг.

В этой связи сумма дохода, полученного налогоплательщиком по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО, при заполнении налоговой декларации по налогу на доходы физических лиц подлежит отражению в разделе 1, 2 или 3 Листа З формы Декларации, утвержденной приказом ФНС России от 24.12.2014 № ММВ-7-11/671@, в зависимости от вида ценных бумаг, связанных с открытием короткой позиции.

Поскольку указываемая налоговыми агентами в справках формы 2-НДФЛ с кодом «1539» сумма дохода не отражает ее распределение по видам ценных бумаг, связанных с открытием короткой позиции, для ввода такого дохода в программе «Декларация» следует использовать следующие реализованные в данной программе коды доходов:

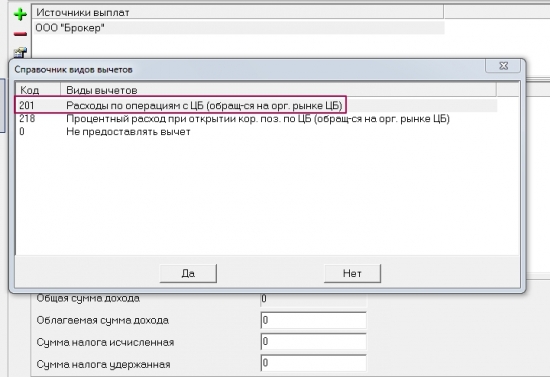

Для учета расходов, связанных с открытием короткой позиции, при заполнении налоговой декларации с использованием программы «Декларация», в зависимости от вида ценных бумаг, связанных с открытием короткой позиции, следует использовать коды вычетов «201», «203» и «202» соответственно.

Одновременно ФНС России обращает внимание на то, что при возникновении вопросов по работе с программой для оперативного устранения проблемы рекомендуется обращаться на Горячую линию программного обеспечения «Декларация» по почте decl_06@gnivc.ru, данный почтовый адрес указан в аннотации к программе.

| Действительный государственный советник Российской Федерации 2 класса | С.Л. Бондарчук |

Обзор документа

Даны разъяснения по вопросу заполнения декларации по форме 3-НДФЛ с помощью специальной программы. Речь идет об операциях, связанных с открытием короткой позиции по ценным бумагам, являющимся объектом РЕПО.

В соответствии со справочником «Коды видов доходов налогоплательщика» коду дохода 1539 соответствуют доходы по операциям, связанным с открытием короткой позиции, являющимся объектом РЕПО.

Сумма дохода отражается в разделе 1, 2 или 3 Листа 3 декларации в зависимости от вида ценных бумаг.

Для учета расходов следует использовать коды вычетов 201, 203 и 202 соответственно.

Получение вычета на доход, полученного на ИИС: используем программу «Декларация»

Заполнить декларацию на получение вычета на доход на ИИС можно не только через личный кабинет налогоплательщика, но и с помощью программы «Декларация». Как это сделать, читайте в статье.

Вычет на доход позволяет освободить от НДФЛ положительный финансовый результат, полученный от операций с ценными бумагами и производными финансовыми инструментами. Подробнее о данном вычете вы можете прочитать в статье «Ограничения для получения вычета на доход».

Декларацию можно представить онлайн через личный кабинет налогоплательщика или на бумажном бланке, заполнив от руки или в программе «Декларация».

Декларацию для получения вычета можно представить в течение трёх лет по окончании того года, когда возникло право на вычет.

Пример

Иванов Иван Иванович открыл ИИС 15 февраля 2015 года. В течение трёх лет он активно торговал и решил применить вычет на доход. Подписывая документы по закрытию ИИС 20 апреля 2018 года, он не предоставил справку из налоговой. В связи с этим брокер не смог предоставить вычет. В 2019 году Иван Иванович решил предоставить декларацию 3-НДФЛ в налоговую инспекцию, заполнив её в программе «Декларация2018».

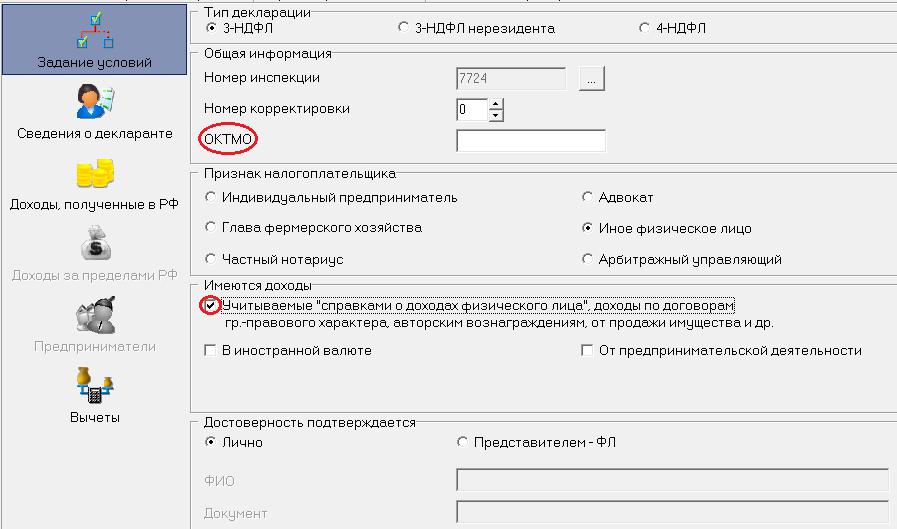

Вы вправе не вносить ОКТМО, если заполняете декларацию на основании справки 2-НДФЛ. Эту информацию также следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“. ».

Если вы представляете декларацию самостоятельно, то нужно отметить поле «Лично». Если декларация будет сдана представителем, то нужно указать его ФИО и реквизиты нотариально заверенной доверенности.

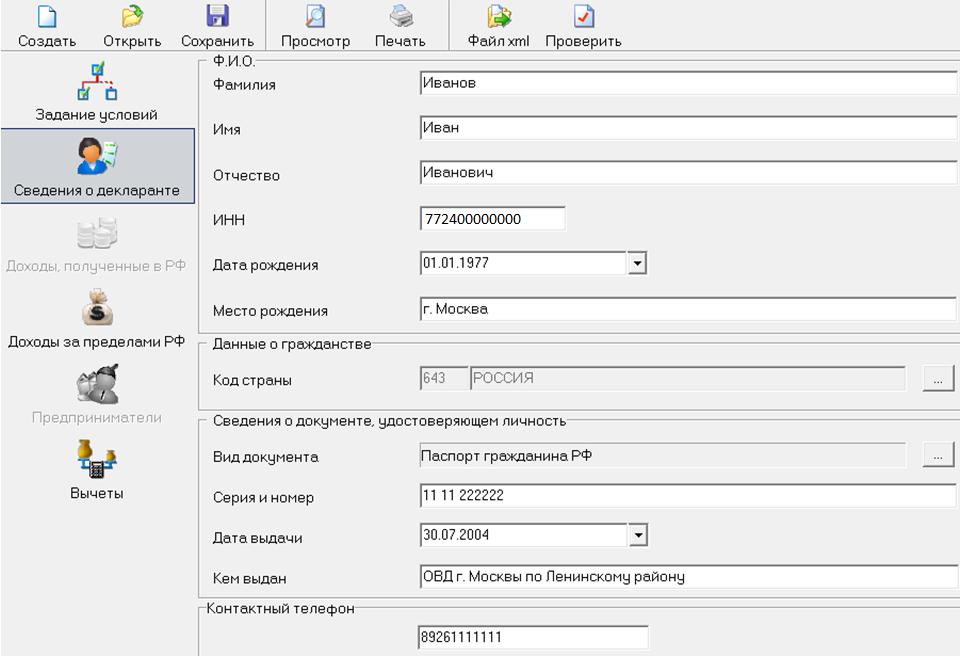

Во второй вкладке «Сведения о декларанте» указываются ваши персональные данные.

Далее следует построчно перенести информацию из третьего раздела справки 2-НДФЛ.

Согласно справке Иванов в 2018 году получил доход не только на ИИС, но и на обычном брокерском счёте.

Код дохода 1010 — это дивиденды, которые уменьшаются на код вычета 601. На доход в виде дивидендов не действует ни один налоговый вычет — это прямая норма Налогового кодекса (п. 3 ст. 210 НК РФ). А значит, налог, удержанный с дивидендов, нельзя вернуть, применив вычет на доход на ИИС.

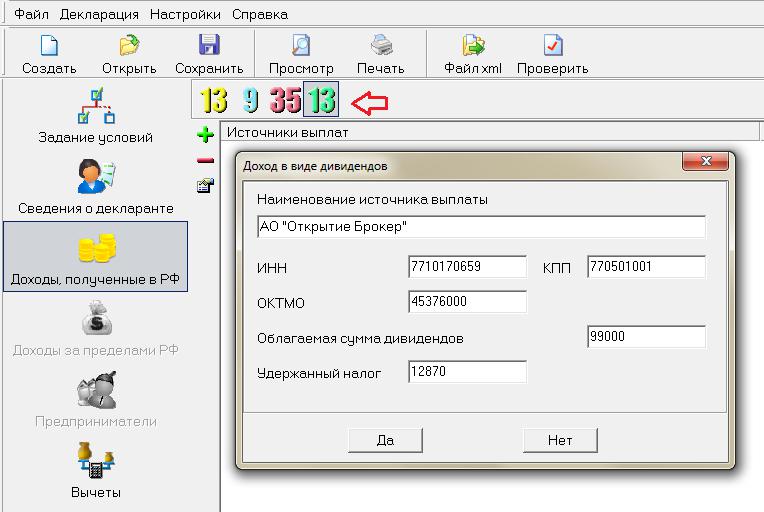

Поскольку дивиденды — это отдельный вид доходов, то налог на них необходимо рассчитать отдельно.

Сумма НДФЛ, удержанного с дивидендов за 2018 год, составила 12 870 руб. (100 000 руб. — 1 000 руб.) * 13%).

Во вкладке «Доходы, полученные в РФ» необходимо выбрать зелёную ставку налога 13% и добавить только дивиденды, нажав кнопку «+».

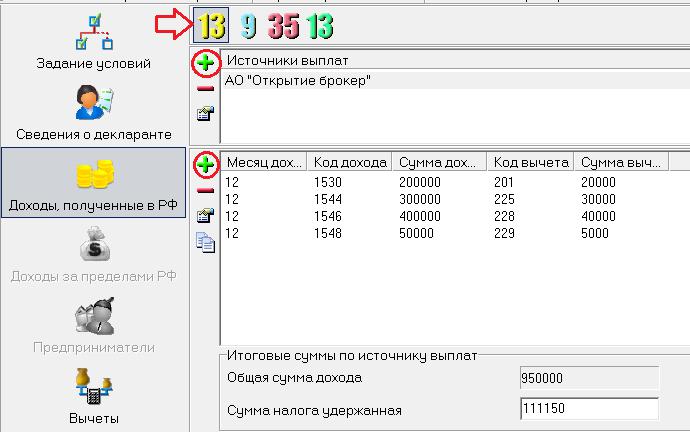

Далее следует выбрать жёлтую ставку налога 13% и добавить доходы нажав «+».

«Общая сумма дохода» — 950 000 руб. — это доход без уменьшения на сумму вычетов (и без учёта дивидендов). Налоговая база составляет 855 000 руб. (950 000 — 20 000 — 30 000 — 40 000 — 5 000). Сумма удержанного налога 111 150 (855 000 * 13%). Опять же без учёта НДФЛ, который удержан с дивидендов.

Напомню, что дивиденды — это особый вид доходов, в программе он указывается отдельно и с удержанным по нему налогом.

Код дохода 1530 — это доходы, полученные от операций с ценными бумагами, обращающимися на организованном рынке. Этот доход получен на обычном брокерском счёте, а значит, к нему нельзя применить вычет на доход на ИИС.

Коды 1544, 1546, 1548 — это доходы, полученные по операциям с ценными бумагами и ПФИ, обращающимися на организованном рынке ценных бумаг, учтённым на ИИС. Поскольку данные доходы получены на ИИС, к ним можно применить вычет на доход. Для этого следует перейти на вкладку «Вычеты» и проставить галочку в поле «Применить вычет из пп. 3 п. 1 ст. 219.1 НК РФ». Вносить суммы никакие не нужно, программа всё просчитает автоматически.

В итоге будет возвращено 13% от положительного финансового результата, полученного на ИИС.

Согласно справке 2-НДФЛ прибыль на ИИС составила 675 000 руб. (300 000 — 30 000 + 400 000 — 40 000 + 50 000 — 5 000). Будет перечислено на банковский счет 87 750 руб. (675 000 * 13%).

Декларация готова. Теперь её можно распечатать и приложить к ней комплект подтверждающих документов вместе с заявлением на возврат налога.

К подтверждающим документам относятся:

О том, когда деньги поступят на счёт, можно узнать из статьи «Декларация с вычетом: когда я получу деньги из налоговой?».

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как заполнить декларацию 3-НДФЛ – сальдируем убытки грамотно!

Добрый день, друзья.

Сегодня статья посвящена порядку не просто заполнения самой декларации, а как грамотно отметить в декларации полученные убытки в 2017 году, чтобы грамотно их сальдировать.

Разберем пример, в котором гражданин торговал через двух российских брокеров – у одного в 2017 году получен убыток, а у второго получена прибыль и с нее удержан был уже НДФЛ.

Можно ли в таком случае зачесть убыток и прибыль, если брокеры абсолютно разные? Конечно, можно. И я сейчас покажу, как правильно это сделать. Это совершенно не сложно.

Надо у прибыльного брокера запросить справку 2-НДФЛ. У убыточного брокера следует запросить справку об убытках (или налоговый регистр, в котором будет выделен убыток). И заодно я покажу, почему от убыточного брокера не хватит справки 2-НДФЛ, почему нужна справка об убытках.

Я буду показывать, как заполнить декларацию на программном обеспечении Федеральной налоговой службы, которую можно скачать с официального сайта ФНС России.

Когда вы получили на руки все нужные справки, то начинать работу следует со справки 2-НДФЛ, чтобы ввести данные по прибыльному брокеру. И вот тут, как показывает практика, возникают часто вопросы. Посмотрите на пример справки 2-НДФЛ: на картинке видно, что были операции с ценными бумагами и ФИССами.

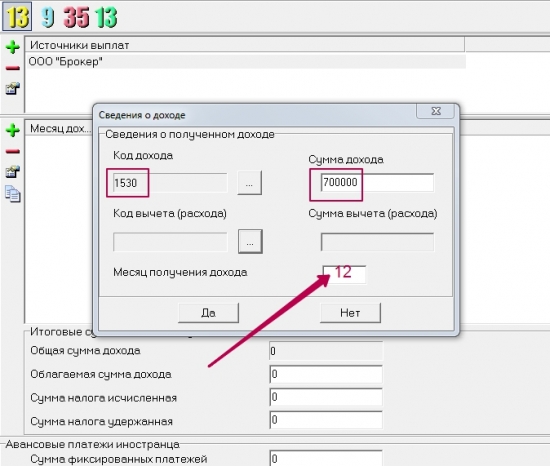

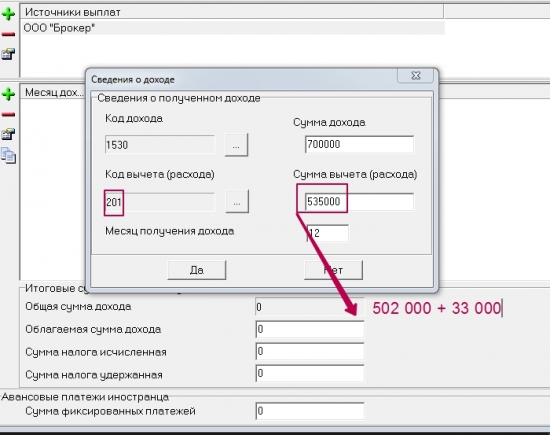

Но как данные ввести в саму декларацию? Доход по ценным бумагам указан 700 000 рублей, а какой брать расход и куда внести сумму по коду «222» в размере 33 000 рублей?

Код «222» означает следующее: «Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО».

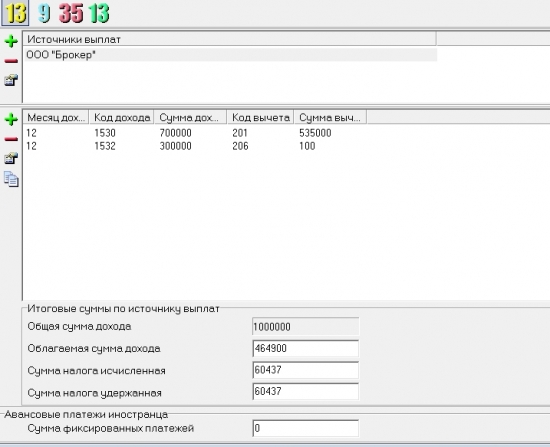

Поэтому, мы вносим следующие данные в состав декларации:

Сначала вносим доход по коду «1530», а потом выбираем код вычета, далее мы складываем сумму по коду «201» и «222» и получаем 535 000. Не надо искать отдельный код «222», не нужно этого делать.

Вот, как выглядит ввод данных со справки 2-НДФЛ. Мы ввели данные с первого брокера.

Переходим ко второму брокеру.

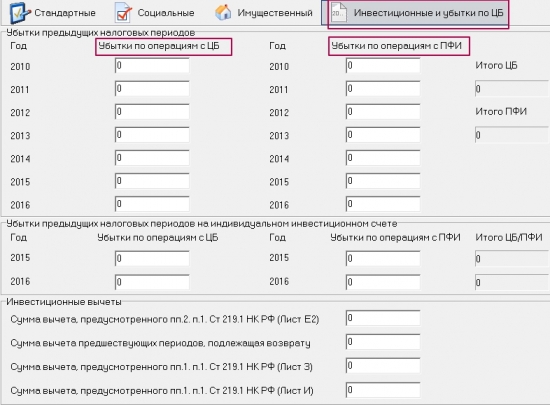

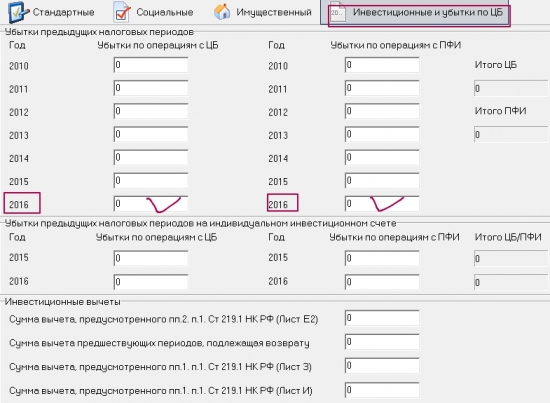

Так как убытки были получены в этом же году, а не ранее, тогда мы заполняем данные аналогично первому брокеру! Это важно. Есть в программе отдельный раздел и многие и вас могли его видеть –

Но это все убытки прошлых лет, а не убытки того года, за который подается декларация.

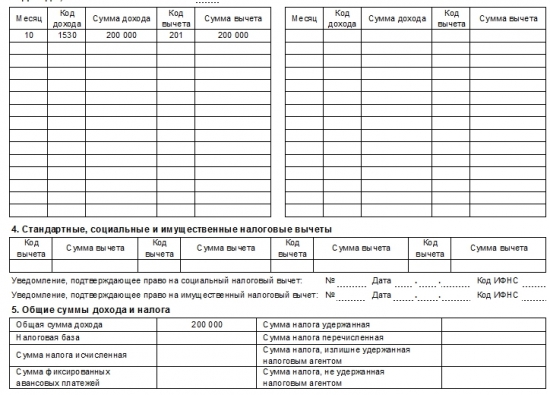

Мы берем в руки справку об убытках и смотрим там сумму убытка. Если выдана отдельная справка на одном листе, тогда выписываем себе сумму убытка, например, по ценным бумагам в размере 600 000 рублей. И смотрим теперь справку 2-НДФЛ, а вот в ней будет представлена ситуация таким образом:

Вы можете увидеть, что сумма дохода будет равна сумме расходов (вычета). А где же убыток?

Он в справке 2-НДФЛ не отражается.

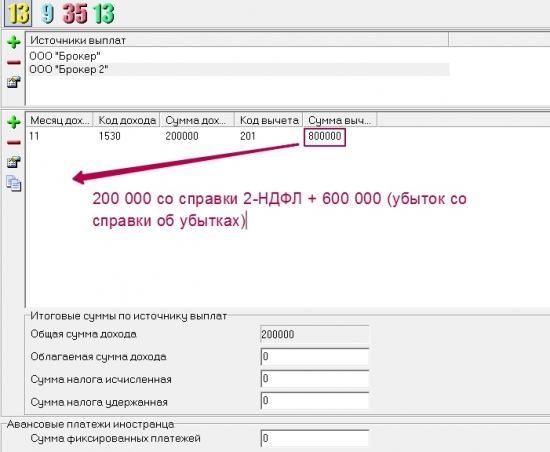

Поэтому, мы, чтобы ввести данные в декларацию, прибавляем нашу сумму убытка (которую мы себе выписали) к сумме расходов и получаем, что доходы были 200 000, а полная сумма расходов была 800 000 рублей. Эти данные мы и вносим в декларацию. Смотрим на картинку….

Если у вас есть брокер, у которого получен убыток в прошлые годы, до 2017 года, тогда мы будем уже заполнять тот самый раздел, о котором я выше говорила…

И в результате ваши убытки будут зачтены верно.

Как заполнить налоговые вычеты в декларации 3-НДФЛ?

Что такое налоговые вычеты в декларации 3-НДФЛ, зачем они нужны и кто может на них претендовать

Под налоговым вычетом для целей заполнения 3-НДФЛ принято понимать уменьшение полученного физлицом или ИП дохода, с которого уплачивается подоходный налог. Этим же термином обозначается возврат ранее уплаченного НДФЛ в ситуациях, предусмотренных НК РФ (в связи с покупкой имущества, расходами на обучение, лечение и др.).

Получить налоговый вычет может лицо, которое:

Вычеты позволяют снизить налоговую нагрузку на физлицо (уменьшить подоходный налог к уплате или вернуть часть ранее уплаченного НДФЛ).

Налоговым кодексом предусмотрено 5 видов вычетов:

Актуальные изменения в законодательстве о налоговых вычетах по НДФЛ см. в одноименной рубрике «Налоговые вычеты по НДФЛ в 2020-2021 годах»

Каждый вычет обладает особенностями и может применяться только с учетом оговоренных в НК РФ условий. Далее расскажем, как заполнить отдельные виды вычетов в декларации 3-НДФЛ.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2020 год нужно сдавать по новой форме из приказа ФНС от 28.08.2020 № ЕД-7-11/615@. Скачать бланк вы можете здесь.

Как заполнить стандартные вычеты в 3-НДФЛ

Стандартные налоговые вычеты предоставляются определенным категориям физлиц («чернобыльцам», инвалидам с детства, родителям и попечителям в зависимости от количества детей и др.).

Детальную информацию о стандартных вычетах узнайте здесь.

В 3-НДФЛ информация о стандартных вычетах приводится из данных справки 2-НДФЛ и необходима для корректного расчета суммы НДФЛ (возвращаемой его части или уплачиваемой в бюджет).

Построчный алгоритм отражения стандартных вычетов в 3-НДФЛ можно найти в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Заполнение информации в 3-НДФЛ о стандартных налоговых вычетах рассмотрим на примере.

Степанов Иван Андреевич купил квартиру в 2020 году и решил вернуть часть НДФЛ. Для этого он заполнил 3-НДФЛ с помощью размещенной на сайте ФНС программы «Декларация 2020».

Для внесения информации в 3-НДФЛ после заполнения исходных данных (о виде декларации, коде ИФНС, личных данных и иной обязательной информации), в разделе «Вычеты» Степанов И. А. проставил галочки в следующих полях:

Как выглядит раздел «Вычеты» после заполнения, смотрите на рисунке:

Чтобы программа посчитала сумму стандартных вычетов и сформировала необходимые листы в 3-НДФЛ, Степанов заполнил еще один раздел — «Доходы, полученные в РФ» — следующим образом:

В результате заполнения данных разделов в декларации программой сформировалось приложение 5 с информацией об общей сумме стандартных налоговых вычетов, предоставленных Степанову И. А. по месту его работы. Программа рассчитала общую сумму вычетов с учетом установленного НК РФ ограничения по сумме дохода, в пределах которого предоставляются стандартные «детские» вычеты.

Фрагмент заполненного приложения 5 с информацией об общей сумме стандартных вычетов и числа месяцев их предоставления смотрите ниже:

Пояснение информации в приложении 5:

О нюансах оформления 3-НДФЛ расскажет статья «Образец заполнения налоговой декларации 3-НДФЛ».

Отражение социальных вычетов в 3-НДФЛ (в сумме со стандартными вычетами)

НК РФ предусматривает 5 видов социальных налоговых вычетов (см. схему):

Изменим условия примера (при сохранении внесенных в программу данных о доходе и стандартных вычетах), описанного в предыдущем разделе, для пояснения правил заполнения социальных вычетов в 3-НДФЛ.

Построчный алгоритм отражения в 3-НДФЛ соцвычета на лечение можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Степанов И. А. оплатил свои курсы повышения квалификации в 2020 году в сумме 45 000 руб. В декларации 3-НДФЛ он заявил свое право на возврат НДФЛ в сумме 5 850 руб. (45 000 руб. × 13%).

Для отражения социального вычета в 3-НДФЛ Степанов И. А. заполнил раздел «Вычеты» в следующем порядке:

После внесения данных заполненный раздел «Вычеты» в программе стал иметь вид:

Посвященное социальным и стандартным вычетам приложение 5 декларации 3-НДФЛ стал выглядеть следующим образом (отражение суммы стандартных и налоговых вычетов):

Нюансы использования права на вычет (год начала использования, вычеты по предыдущим годам, куда подается 3-НДФЛ с вычетами)

Физлицу, желающему использовать свое право на вычет, необходимо учесть, что:

1. За 2020 год 3-НДФЛ подается по форме, утвержденной приказом ФНС от 28.08.2020 № ЕД-7-11/615@.

2. Годом начала использования вычета является год, за который впервые был возвращен НДФЛ.

3. Необходимость в вычетах по предыдущим годам может возникнуть, если физлицо возвращает НДФЛ за несколько лет (например, при покупке жилья в рассрочку) или о своем праве на вычет физлицо узнало позднее периода получения права на него.

4. Отдельные налоговые вычеты можно получить как в налоговой инспекции, так и у своего работодателя. В первом случае 3-НДФЛ необходимо подавать в инспекцию по месту жительства.

Алгоритм заполнения декларации 3-НДФЛ для получения имущественного вычета при покупке квартиры в ипотеку вы найдете в К+, получив пробный доступ к системе К+. Это бесплатно.

Итоги

Налоговый вычет в декларации 3-НДФЛ отражается в том случае, если у налогоплательщика есть облагаемые по ставке 13% доходы и он относится к указанным в НК РФ категориям лиц, имеющим право на получение вычета.

Вычеты в 3-НДФЛ отражаются на специальных листах в зависимости от вида (стандартные, социальные, имущественные и др.). Заполнить декларацию без ошибок поможет размещенная на сайте ФНС программа, выявляющая ошибки и рассчитывающая налог к возврату или уплате.

Кто и для чего делает расчет в приложениях №6 и №7 формы 3-НДФЛ

Приложения №6 и №7 в 3-НДФЛ заполняют налогоплательщики-физлица, которые:

В данном материале мы рассмотрим порядок формирования приложения 7, заполняемого в случаях:

По всем этим основаниям плательщик НДФЛ может уменьшить размер удержанного у него налога и затребовать возврат из бюджета перечисленных за него ранее сумм НДФЛ.

Чтобы получить вычет (и возврат) налога, плательщику нужно:

Перечень документов, подаваемых для получения имущественного вычета, см. в материале «Документы на налоговый вычет при покупке квартиры в 2020-2021 годах».

Как заполнить декларацию при продаже и покупке жилья в одном отчетном периоде, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и приступайте к изучению вопроса бесплатно.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2020 год нужно сдавать по новой форме в редакции приказа ФНС от 28.08.2020 № ЕД-7-11/615@. Скачать бланк декларации 3-НДФЛ и приложения 7 вы можете здесь.

Как правильно заполнить 3-НДФЛ для подачи на налоговый вычет

Правила формирования 3-НДФЛ установлены порядком, который утвержден приказом ФНС от 28.08.2020 № ЕД-7-11/615@.

Касательно подачи 3-НДФЛ для целей получения налогового вычета по ст. 220 НК РФ можно выделить такие основные моменты:

1. В декларации обязательно формируется титульный лист, содержащий сведения, предусмотренные Порядком.

2. Формируется раздел 1, в котором указывается итоговая сумма, которую плательщик намерен вернуть из бюджета, и КБК и ОКТМО, по которым произошла переплата в отчетном году.

3. Заполняется раздел 2, где отображается расчет образовавшейся переплаты. Как правило, это происходит за счет того, что в течение года налоговые агенты удерживали из выплат претендующего на вычет лица НДФЛ и направляли его в бюджет. Сведения о таких суммарных выплатах и удержаниях и раскрываются в приложении 1 формы.

ВАЖНО! К расчету в приложении 1 также рекомендуется запастись подтверждающими доходы и удержания документами (например, справками 2-НДФЛ от работодателей). Данное требование законодательно не установлено, но инстпекторы вправе ее истребовать. Подробности см. здесь.

3. Заполняются листы-расшифровки:

Как заполнить 3-НДФЛ, если жилье куплено с использованием материнского капитала? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Порядок заполнения приложения 7 налоговой декларации 3-НДФЛ, если вычет оформляется впервые: раздел 1

Приложение 7 состоит из 2 разделов:

Как уже отмечалось ранее, порядок заполнения формы предусматривает столько разделов 1 (и соответственно, приложений 7), сколько объектов заявляет плательщик. А вот раздел 2 будет один, сводный на последнем листе приложения 7.

Правила внесения данных в 1-й раздел приложения 7:

1. Подраздел 1.1 стр. 010 — кодировка установлена приложением к порядку заполнения:

2. Подраздел 1.2 стр.020 — вносится признак налогоплательщика:

Сюда законодатели добавили новую строку 030 где нужно указать код способа приобретения недвижимости:

4. Подраздел 1.4 служит для указания даты акта передачи имущества.

5. Подразделы 1.5 и 1.6 содержат информацию о дате регистрации недвижимости и участка.

7. В подразделе 1.8 отражается общая сумма вычета, на которую может претендовать обращающийся. Для нее установлен верхний предел — 2 000 000 рублей (п. 3 ст. 220 НК РФ). То есть сумма, заявляемая на вычет, может быть меньше (по фактически произведенным и подтвержденным расходам), но не больше. В случае превышения фактическими расходами верхнего предела в 2 млн рублей в подразделе все равно указывается предельная величина.

ВАЖНО! Если заполняются несколько разделов 1 приложения 7 по нескольким объектам, суммарное значение к вычету в подразделе 1.8 все равно не должно превышать 2 млн рублей.

8. В подраздел 1.9 проставляется величина уплаченных процентов по кредитам (займам), израсходованным на покупку (стройку) жилой недвижимости. Для процентов также установлена предельная величина, в которой можно воспользоваться вычетом по НДФЛ, — это 3 000 000 рублей.

ОБРАТИТЕ ВНИМАНИЕ! В п. 1.9 указывается сумма только фактически уплаченных процентов по заемным средствам. Для их подтверждения нужно брать справку в кредитной организации, которая предоставляла заем и получала проценты.

Заполнение приложения 7, если вычет оформляется в первый раз: раздел 2

В разделе 2 производится расчет суммы вычета. Собственно, это тот раздел, ради которого заполнена вся декларация. И именно он вызывает наибольшие затруднения у тех, кто не привык сталкиваться с заполнением налоговых форм.

Некоторые налоговики, работающие с плательщиками по возвратам НДФЛ, устно рекомендуют тем, кто сдает 3-НДФЛ, заполненную вручную на бумаге, вносить записи в раздел 2 приложения 7 простым карандашом,чтобы можно было что-то поправить и обвести ручкой в присутствии инспектора.

Первое, что следует знать обращающемуся за вычетом, — вычет предоставляется не из суммы НДФЛ (как многие ошибочно полагают), а из налоговой базы. Чтобы было понятнее, разберем на примере.

Петров приобрел квартиру за 3 000 000 рублей. Максимальный вычет по этой покупке, положенный ему по ст. 220 НК РФ, — 2 000 000 рублей. Всего за период, указанный в декларации, Петров заработал 800 000 рублей, НДФЛ с них составил 104 000 рублей. Вот эти 800 000 рублей и есть налоговая база Петрова. И именно ее следует уменьшать на сумму вычета. В данном случае — налоговая база может быть уменьшена в полном размере: 800 000 – 800 000 = 0. То есть Петрову вернут налог в сумме 104 000 рублей (800 000 × 13%). А остаток по вычету в 1 200 000 (2 000 000 – 800 000) рублей Петров может перенести на следующие годы.

При первичном заполнении приложения 7 в разделе 2 указывается:

Приложение 7 декларации 3-НДФЛ — образец заполнения, если вычет оформляется повторно

При переносе остатка, который можно поставить в вычет, на следующие годы — в этих следующих годах:

Как заполнять лист 7 декларации 3-НДФЛ в случае переноса остатка положенного вычета на другой период, рассмотрим на примере.

Топорков П. Б. приобрел квартиру в 2019 году за 4 000 000 рублей. При этом на часть суммы Топорков взял кредит, который выплачивал в 2019 и 2020 годах. В 2020-м — в первый раз подал заявление на вычет за 2019-й год по подп. 3 п. 1 ст. 220 НК РФ (покупка недвижимости) и получил его в размере 514 200 рублей. А также задекларировал и подтвердил проценты за 2019 год, уплаченные банку по кредиту, который потратил на покупку квартиры, — 120 000 рублей. За 2020 год Топорков снова подает заявление на вычет. Сумма дохода, с которого удержан налог работодателем Топоркова, — 702 540 рублей. Кроме этого, Топорков включает в декларацию и оформляет документы по второй части процентов, которые он выплатил по кредиту, — 240 000 рублей.

Как все это отразится в приложении 7, рассмотрим далее:

Таким образом, в следующем году Топорков будет иметь право снова подать на вычет и возврат НДФЛ на сумму 783 260 рублей по подп. 3 п. 1 ст. 220 НК РФ (покупка квартиры).

Пошаговый алгоритм заполнения 3-НДФЛ декларации для получения имущественного вычета см. в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в материал. Это бесплатно.

Итоги

Приложение 7 в 3-НДФЛ формируется в случаях, когда плательщик НДФЛ имеет право на вычет по налогу в результате сделок по улучшению жилищных условий. Правила заполнения листа установлены приказом ФНС от 28.08.2020 № ЕД-7-11/615@. Существуют нюансы заполнения приложения 7 в случаях, когда декларация на вычет налога подается в первый раз или подается повторно, на остаток подтвержденного вычета по прошлым периодам (годам).

Еще о нюансах формирования 3-НДФЛ узнайте из статьи «Образец заполнения налоговой декларации 3-НДФЛ».

Еще об особенностях оформления вычета при покупке недвижимости читайте в статье «Порядок возмещения (возврата) НДФЛ при покупке квартиры».

(1).jpg)