коды для заполнения раздела 7 декларации по ндс

Коды для заполнения раздела 7 декларации по ндс

XII. Порядок заполнения раздела 7 декларации

«Операции, не подлежащие налогообложению (освобождаемые

от налогообложения); операции, не признаваемые объектом

налогообложения; операции по реализации товаров (работ,

услуг), местом реализации которых не признается территория

Российской Федерации; а также суммы оплаты, частичной

оплаты в счет предстоящих поставок товаров (выполнения

работ, оказания услуг), длительность производственного

цикла изготовления которых составляет свыше шести месяцев»

44. Раздел 7 декларации заполняется налогоплательщиком либо налоговым агентом.

44.1. При заполнении раздела 7 декларации необходимо отразить ИНН и КПП налогоплательщика (налогового агента); порядковый номер страницы.

44.2. В графе 1 отражаются коды операций в соответствии с приложением N 1 к настоящему Порядку.

При отражении в графе 1 операций, не подлежащих налогообложению (освобождаемых от налогообложения), а также операций, не признаваемых объектом налогообложения, под соответствующими кодами операций налогоплательщиком заполняются показатели в графах 2, 3 и 4 по строке 010.

(в ред. Приказа ФНС России от 19.08.2020 N ЕД-7-3/591@)

(см. текст в предыдущей редакции)

При отражении в графе 1 операций по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации, под соответствующими кодами операций налогоплательщиком заполняются показатели в графе 2. При этом показатели в графах 3 и 4 не заполняются (в указанных графах ставится прочерк).

(в ред. Приказа ФНС России от 19.08.2020 N ЕД-7-3/591@)

(см. текст в предыдущей редакции)

44.3. В графе 2 по каждому коду операции, не подлежащей налогообложению, и операции, не признаваемой объектом налогообложения, а также операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации, налогоплательщиком либо налоговым агентом отражаются:

(в ред. Приказа ФНС России от 28.12.2018 N СА-7-3/853@)

(см. текст в предыдущей редакции)

стоимость товаров (работ, услуг), которые не признаются объектом налогообложения в соответствии с пунктом 2 статьи 146 Кодекса;

стоимость товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации в соответствии со статьями 147, 148 Кодекса, с пунктами 3, 29 Протокола;

(в ред. Приказа ФНС России от 20.12.2016 N ММВ-7-3/696@)

(см. текст в предыдущей редакции)

стоимость реализованных (переданных) товаров (работ, услуг), не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 Кодекса с учетом пункта 2 статьи 156 Кодекса.

44.4. В графе 3 по каждому коду операции, не подлежащей налогообложению налогом, отражается стоимость приобретенных товаров (работ, услуг), не облагаемых налогом:

стоимость приобретенных товаров (работ, услуг), операции по реализации которых не подлежат налогообложению налогом в соответствии со статьей 149 Кодекса;

стоимость товаров (работ, услуг), приобретенных у налогоплательщиков, применяющих освобождение от исполнения обязанностей налогоплательщика по уплате налога в соответствии со статьями 145 и 145.1 Кодекса;

стоимость товаров (работ, услуг), приобретенных у лиц, не являющихся налогоплательщиками налога.

44.5. В графе 4 по каждому коду операции, не подлежащей налогообложению налогом, отражаются суммы налога, предъявленные при приобретении товаров (работ, услуг) либо уплаченные при ввозе товаров на территорию Российской Федерации, которые не подлежат вычету в соответствии с пунктами 2 и 5 статьи 170 Кодекса.

Показатели в графах 3 и 4 налоговыми агентами не заполняются (в указанных графах ставится прочерк).

(абзац введен Приказом ФНС России от 28.12.2018 N СА-7-3/853@)

44.6. По строке 010 отражается сумма полученной оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев, по перечню, определенному Правительством Российской Федерации.

Инструкция: заполняем раздел 7 декларации по НДС

Раздел 7 налоговой декларации по НДС — это блок, в котором описываются операции, не подлежащие налогообложению. Заполняют его не все.

Когда заполняют раздел 7

Актуальный бланк отчета по налогу на добавленную стоимость утвержден Приказом ФНС № ММВ-7-3/558@ от 29.10.2014 в редакции от 20.11.2019. Этот же норматив закрепляет, что указывать в разделе 7 декларации по НДС, — в блоке XII Приложения № 2 Приказа.

Вот кто заполняет этот блок по правилам НК РФ:

В НК РФ нет прямого ответа, заполняется ли раздел 7 налоговой декларации по НДС при продаже отработанных аккумуляторов, но если отработанные аккумуляторы не являются ломом, то их реализации облагается НДС в общеустановленном порядке, и блок № 7 не заполняется. Если же эти аккумуляторы относятся к металлолому, то при продаже обязанность по начислению и уплате налога на добавленную стоимость возлагается на покупателя (налогового агента). В этом случае раздел 7 тоже не заполняется (письмо ФНС № СД-4-3/7484@ от 19.04.2018):

Обязательно заполнение для налогоплательщиков, которые получили оплату или авансирование (частичную оплату) за будущие поставки товаров, работ и услуг, производящиеся или выполняющиеся дольше шести месяцев. Такие сведения отражаются в строке 010 блока № 7.

Какие коды операций использовать

Коды указывают в первой графе блока. По кодировке определяется тип необлагаемой операции. Все коды операций указывайте по Приложению № 1 Приказа № ММВ-7-3/558@. К примеру, код операции в разделе 7 декларации по НДС для реализации земельного участка — 1010806.

Часть № 7 отчетности заполняют в соответствии с данными раздельного учета. По отдельным кодам разносятся:

А вот как правильно заполнить 7 раздел декларации управляющей компании простым способом для реализации коммунальных услуг, предоставляемых управляющими организациями (код 1010262), и реализации работ, услуг по содержанию и ремонту общего имущества в многоквартирном доме (код 1010263) по пп. 29, 30 п. 3 ст. 149 НК РФ:

Как заполнить раздел 7

Общие правила, как заполнить 7 раздел НД НДС, приведены в блоке XII Приложения № 2 Приказа:

Проблема с другим разделом? Бесплатно используйте готовое решение от КонсультантПлюс. Эксперты разобрали, как заполнять каждый раздел декларации по НДС.

Вот инструкция, как заполнить блок № 7:

Графы 3 и 4 заполняются только налогоплательщиками. Налоговые агенты в этих ячейках ставят прочерки.

В приказе № ММВ-7-3/558@ не определено, какая экономия указывается в разделе 7 декларации по НДС, но бюджетные, казенные и автономные учреждения отражают в этом блоке субсидии из бюджета (в том числе и за счет экономии), которые не облагаются налогом на добавленную стоимость. Субсидии вносят в отчет по коду 1010816.

Образец

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Автоматическое заполнение Раздела 7 декларации по НДС при необлагаемых операциях

Порядок заполнения Раздела 7 декларации по НДС

При заполнении Раздела 7 налоговой декларации в графе 1 указываются коды операций, приведенные в Приложении № 1 к Порядку.

При отражении в графе 1 операций:

Согласно пункту 6 статьи 88 НК РФ при проведении камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения об операциях (имуществе), по которым применены налоговые льготы, и (или) истребовать в установленном порядке у этих налогоплательщиков документы, подтверждающие их право на такие налоговые льготы.

В целях повышения эффективности администрирования НДС, при одновременном сокращении объема истребуемых документов, ФНC России в письме от 26.01.2017 № ЕД-4-15/1281@ направила рекомендации по проведению камеральных налоговых проверок налоговых деклараций по НДС, в которых отражены операции, не подлежащие налогообложению НДС (освобождаемые от налогообложения) в соответствии с пунктом 2 и пунктом 3 статьи 149 НК РФ и подпадающие под понятие налоговая льгота с учетом пункта 1 статьи 56 НК РФ и пункта 14 Постановления Пленума ВАС РФ от 30.05.2014 № 33.

Если налогоплательщик представляет пояснения в виде Реестра по предложенной форме, то объем истребуемых документов существенно сокращается и производится с использованием риск-ориентированного подхода, изложенного в Приложении № 2 к данному письму.

При непредставлении налогоплательщиком Реестра или при представлении Реестра не по рекомендуемой форме (в случае невозможности идентификации подтверждающих документов, невозможности их соотнесения с используемыми льготами, невозможности выполнения требований настоящего письма, неуказания в реестре суммы операции) истребование документов производится без использования риск-ориентированного подхода.

Заполнение Раздела 7 декларации по НДС в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок учета НДС по необлагаемым операциям, заполнение Раздела 7 декларации по НДС и реестра подтверждающих документов рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, во II квартале 2017 года осуществила следующие операции:

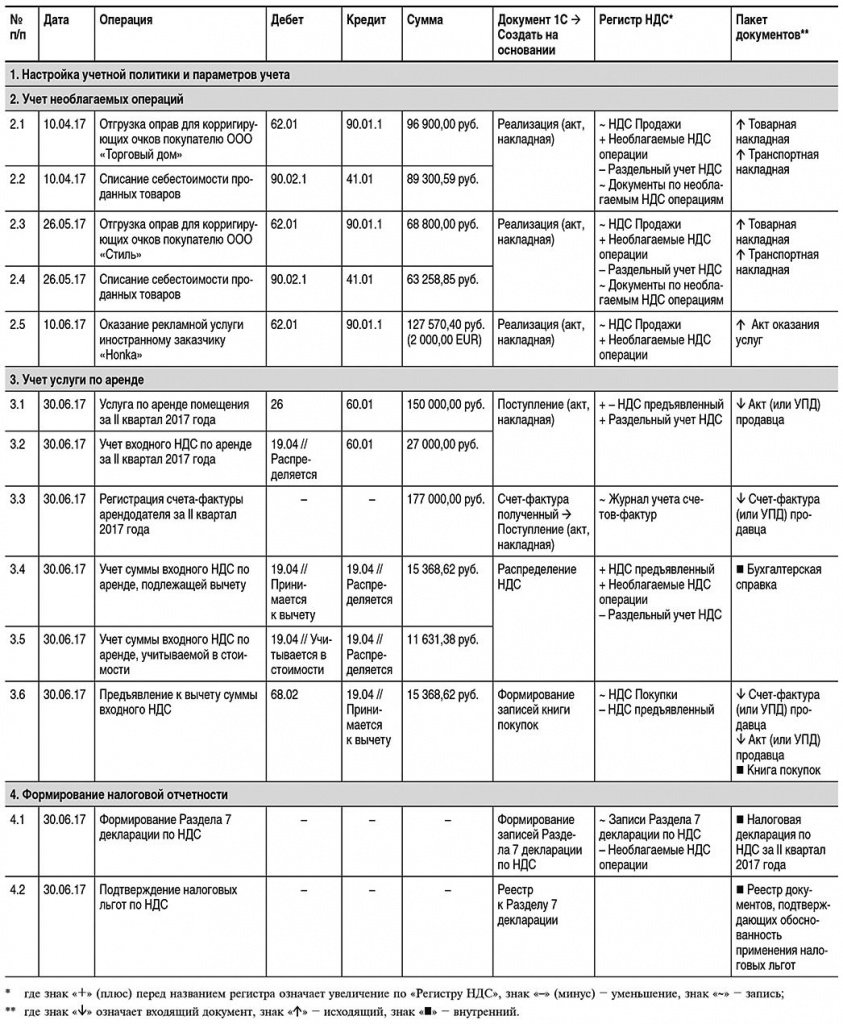

Последовательность операций приведена в таблице 1.

Настройка учетной политики и параметров учета

Налогоплательщику, осуществляющему операции, облагаемые НДС, и операции, не подлежащие налогообложению, необходимо выполнить соответствующие настройки программы.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) с видом операции Товары (накладная), а также с видом операции Товары, услуги, комиссия на закладке Товары появится графа Способ учета НДС. В этой графе отражается информация о выбранном способе учета входного НДС, который может принимать значения:

Для документов учетной системы Поступление (акт, накладная) с видом операции Услуги (акт) информация о способе учета входного НДС будет отражаться в графе Счета-учета.

Рис. 1. Указание кода операции, не облагаемой НДС

После этого в открывшемся поле Код операции нужно указать код освобождаемой операции в соответствии с Приложением № 1 к порядку заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (ред. от 20.12.2016).

Так как в Реестре подтверждающих документов предусмотрено указание не только кода операции, но еще и вида (группы, направления) необлагаемой операции, то требуемое значение вида (группы, направления) можно ввести, открыв соответствующую форму для выбранного кода операции (рис. 1). Напомним, что указание группы (вида, направления) в отсутствии нормативных разъяснений устанавливается налогоплательщиком самостоятельно, исходя из собственного представления и удобства использования.

Порядок заполнения Раздела 7 налоговой декларации по НДС и необходимость представления Реестра подтверждающих документов зависит от того, является ли данная операция:

В связи с этим необходимо в открывшейся форме для соответствующего кода операции проставить флаги:

Учет необлагаемых операций

В соответствии с подпунктом 1 пункта 3 статьи 169 НК РФ при совершении операций, не подлежащих налогообложению (освобождаемых от налогообложения), счета-фактуры не составляются. Поэтому документ учетной системы Счет-фактура выданный не формируется, и, следовательно, кнопка Выписать счет-фактуру под табличной частью документа Реализация (акт, накладная) не используется.

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Поскольку реализуются импортные оправы для очков, то по дебету вспомогательного забалансового счета ГТД вводятся записи о количестве оправ с указанием страны происхождения и номера таможенной декларации.

Отгрузка оправ для корригирующих очков покупателю ООО «Стиль» (операции: 2.3 «Отгрузка оправ для корригирующих очков покупателю ООО „Стиль»»; 2.2 «Списание себестоимости проданных товаров») в программе регистрируется с помощью документа Реализация (акт, накладная) с видом операции Товары (накладная) в порядке, аналогичном приведенному для реализации товаров ООО «Торговый дом» (операции 2.1 и 2.2).

При совершении операций, местом реализации которых не признается территория РФ, счета-фактуры не составляются (письма Минфина России от 16.04.2012 № 03-07-08/107, от 17.02.2009 № 03-07-08/36). Поэтому документ учетной системы Счет-фактура выданный не формируется, и, следовательно, кнопка Выписать счет-фактуру под табличной частью документа Реализация (акт, накладная) не используется.

После проведения документа в регистр бухгалтерии вводится бухгалтерская запись:

Поскольку в отношении операций, местом реализации которых не признается территория РФ, Реестр подтверждающих документов не формируется, то запись в регистр Документы по необлагаемым операциям не производится.

Учет услуги по аренде

Организация ООО «ТФ-Мега» во II квартале 2017 года арендовала у ООО «Дельта» офисное помещение.

Поскольку услуга по аренде офисного помещения относится ко всей деятельности организации, т. е. и к облагаемым НДС операция, и к операциям, не подлежащим налогообложению, то сумму предъявленного арендодателем НДС необходимо распределить (п. 4 и п. 4.1 ст. 170 НК РФ). Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

После проведения документа будут сформированы бухгалтерские проводки:

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную арендодателем и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

Для регистрации полученного от арендодателя счета-фактуры (операция 3.3 «Регистрация счета-фактуры арендодателя за II квартал 2017 года») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) ввести, соответственно, номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Рис. 2. Распределение НДС. Расчет выручки от реализации

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить.

После выполнения этой команды в программе на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав) от деятельности, облагаемой НДС, и от деятельности, не подлежащей налогообложения (как освобождаемой от налогообложения, так и от той, местом реализации которой не признается территория РФ).

В программе показатели пропорции за II квартал 2017 года будут рассчитаны следующим образом:

Автоматическое распределение суммы входного НДС согласно рассчитанной пропорции будет отражено на закладке Распределение документа Распределение НДС (рис. 3).

По кнопке Анализ распределения НДС документа Распределение НДС можно сформировать отчет и при необходимости произвести его печать.

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи.

Сумма входного НДС по услуге аренды офисного помещения будет перенесена с кредита счета 19.04 с третьим субконто Распределяется в дебет счета 19.04 с третьими субконто:

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

В табличную часть документа будут внесены сведения о приобретенной услуге по аренде офисного помещения за II квартал 2017 года, по которой заявляется к вычету предъявленная арендодателем сумма входного НДС в доле, рассчитанной на основании сформированной пропорции по распределению (рис. 3).

Рис. 3. Распределение НДС

После проведения документа формируется бухгалтерская проводка:

Формирование налоговой отчетности

Рис. 4. Формирование записей Раздела 7 декларации по НДС

Для автоматического заполнения документа по данным учетной системы необходимо выполнить команду Заполнить. При выполнении данной команды программа автоматически:

Если необходимо расширить список подтверждающих документов по необлагаемым (освобождаемым от налогообложения) операциям, то необходимо, пройдя по соответствующей гиперссылке в графе Подтверждающие документы, внести документ в список по кнопке Добавить. Если возникнет необходимость отразить в Разделе 7 налоговой декларации по НДС какую-либо дополнительную операцию, то следует:

После проведения документа Формирование записей раздела 7 декларации по НДС вносятся соответствующие записи в регистр Записи раздела 7 декларации по НДС для формирования данного раздела декларации.

Одновременно вносятся расходные записи в регистр Необлагаемые НДС операции.

Таким образом в Разделе 7 декларации по НДС за II квартал 2017 года будут автоматически заполнены следующие показатели:

Раздел 7 декларации по НДС

за II квартал 2017 года

Данные

Соответствующие коды операций по реализации оправ для корригирующих очков и оказания рекламной услуги иностранному партнеру

Стоимость реализованных товаров (оправ для корригирующих очков) и оказанной рекламной услуги

Стоимость приобретенных оправ для корригирующих очков

Сумма входного НДС по услуге по аренде офисного помещения, относящаяся к операции реализации оправ для корригирующих очков в размере 6 571,82 руб., а также сумма входного НДС по дополнительным расходам, связанным с приобретением оправ для корригирующих очков (например, расходам на доставку), в размере 573,47 руб.

Напомним, что согласно пункту 44.2 Порядка заполнения Раздела 7 декларации при отражении в графе 1 операций, не признаваемых объектом налогообложения, а также операций по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, показатели в графах 3 и 4 не заполняются (в указанных графах ставится прочерк).

Заполнение Реестра подтверждающих документов производится по кнопке Сформировать (рис. 5).

Рис. 5. Составление «Реестра подтвердающих документов» за II квартал 2017 года

Поскольку в письме ФНС России от 26.01.2017 № ЕД-4-15/1281@ не содержится конкретных указаний относительно того, как именно должен заполняться данный реестр (в целом по контагенту или в разрезе каждой операции), в программе реализовано пооперационное заполнение.

По кнопке Печать можно выполнить печать данного Реестра подтверждающих документов для направления в налоговый орган. Электронный формат для Реестра в настоящий момент не утвержден.

Коды для заполнения раздела 7 декларации по ндс

Обязанность заполнить Раздел 7 декларации по НДС возникает только в случае, если имела место:

По таким сделкам указывают соответствующий им код операции в Разделе 7 декларации по НДС. А именно – в первом столбце.

Значения этих кодов берут из Приложения № 1 к порядку заполнения данной отчетности, который утвержден приказом ФНС России от 29 октября 2014 года № ММВ-7-3/558.

Заметим, что для Раздела 7 кодов предусмотрено довольно много. Более того: ФНС периодически добавляет новые. Например, код операции с макулатурой имеет значение 1010230. Он введен совсем недавно приказом Налоговой службы от 20 декабря 2016 года № ММВ-7-3/696.

Ещё один новый код Раздела 7 декларации по НДС – 1010243. Он предназначен для сделок по реализации:

Последнее время набирает популярность код 1010292 Раздела 7 декларации по НДС. Это:

Значения

Ниже в таблице приведены все возможные коды Раздела 7 декларации по НДС.

Реализация некоммерческими образовательными организациями товаров (работ, услуг) как собственного производства (произведенных учебными предприятиями, в том числе учебно-производственными мастерскими, в рамках основного и дополнительного учебного процесса), так и приобретенных на стороне подлежит налогообложению вне зависимости от того, направляется ли доход от этой реализации в данную образовательную организацию или на непосредственные нужды обеспечения развития, совершенствования образовательного процесса, если иное не предусмотрено Кодексом

Реализация услуг по выявлению несовершеннолетних граждан, нуждающихся в установлении над ними опеки или попечительства, включая обследование условий жизни таких несовершеннолетних граждан и их семей.

Реализация услуг по выявлению совершеннолетних недееспособных или не полностью дееспособных граждан, нуждающихся в установлении над ними опеки или попечительства, включая обследование условий жизни таких граждан и их семей.

Реализация услуг по подбору и подготовке граждан, выразивших желание стать опекунами или попечителями несовершеннолетних граждан либо принять детей, оставшихся без попечения родителей, в семью на воспитание в иных установленных семейным законодательством Российской Федерации формах.

Реализация услуг по подбору и подготовке граждан, выразивших желание стать опекунами или попечителями совершеннолетних недееспособных или не полностью дееспособных граждан.

Реализация услуг населению по организации и проведению физкультурных, физкультурно-оздоровительных и спортивных мероприятий.