коды оквэд для самозанятых граждан 2021

Самозанятый: полный список видов деятельности — 2021

Неформальное название «самозанятые» закрепилось за плательщиками налога на профдоход (НПД) еще до того, как спецрежим был установлен законодательно (письмо Минфина РФ от 11.05.2018 № 03-04-05/31599). Перед властями стояла масштабная задача вывести из теневой экономики граждан, продающих услуги и товары собственного производства, а также репетиторов, нянь, сиделок, портных и десятки мастеров иных специальностей, самостоятельно обеспечивающих свою занятость. Таким гражданам власти предложили легализовать деятельность, предоставив сниженные налоговые ставки и максимально упрощенную систему регистрации расчетов. Эксперимент по установлению нового спецрежима «Налог на профессиональный доход» успешно стартовал в 2019 году в столице и еще трех субъектах страны, а к осени 2020 года охватил всю страну.

1. Стать плательщиком налога на профдоход могут физлица и ИП, ведущие бизнес на территории РФ.

2. Не могут стать самозанятыми ИП, применяющие иные специальные налоговые режимы, и лица, ведущие предпринимательскую деятельность, доходы от которой облагаются НДФЛ (п. 7 ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

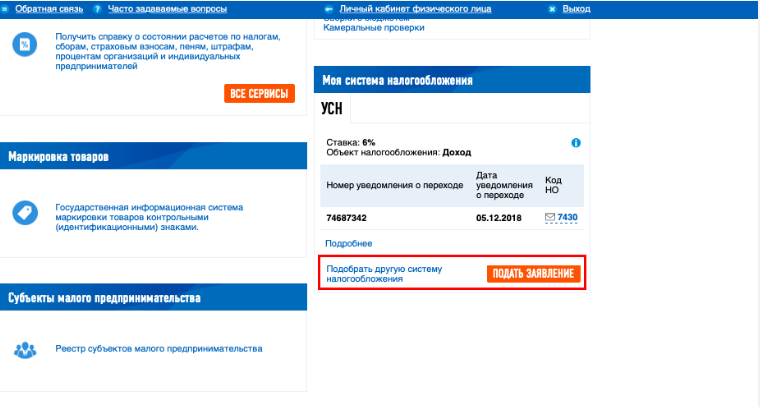

Плательщики налога по УСН, ЕНВД и ЕСХН могут уйти с прежних спецрежимов на НПД в течение одного месяца после постановки на учет в качестве самозанятого. Для этого в инспекцию подается специальное заявление (ч. 4 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ). Если этого не сделать, статус могут аннулировать.

В письме ФНС РФ от 10.01.2019 № СД-4-3/101@ чиновники рекомендуют использовать следующие бланки:

— при уходе с «упрощенки» — форма № 26.2-8, установленная Приказом ФНС РФ от 02.11.2012 № ММВ-7-3/829@;

— при прекращении применения ЕСХН — форма № 26.1-7, утвержденная Приказом ФНС РФ от 28.01.2013 № ММВ-7-3/41@;

— при прекращении использования ЕНВД — форма № ЕНВД-4, утвержденная Приказом ФНС РФ от 11.12.2012 № ММВ-7-6/941@.

В качестве даты прекращения деятельности чиновники рекомендуют указать дату постановки ИП на учет как плательщика НПД.

Уведомление направляется в ИФНС:

— лично;

— через представителя по доверенности;

— заказным письмом по почте;

— электронно по ТКС, в том числе через личный кабинет налогоплательщика на сайте ФНС www.nalog.ru.

3. Не вправе использовать НПД продавцы подакцизной продукции и товаров, подлежащих обязательной маркировке (п. 2 ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

Идентификации на территории РФ подлежат (Распоряжение Правительства РФ от 28.04.2018 № 792-р):

— табачная продукция;

— парфюмерия;

— лекарства

— фототовары;

— обувь;

— изделия из меха;

— шины.

4. НПД не облагаются доходы, полученные от бывшего или действующего работодателя (пп. 1 и 8 п. 2 ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ). Средства, полученные физлицом по договорам ГПХ от компании — экс-работодателя, не подпадают под спецрежим в течение двух лет с момента прекращения трудовых отношений.

Трудоустройство на предприятии, не выплачивающем самозанятому доход, облагаемый НПД, не мешает вести деятельность, облагаемую НПД (письмо Минфина РФ от 01.02.2019 № 03-11-11/5884). Также в письме Минфина РФ от 15.07.2019 № 03-11-11/52382 отмечается, что заключенные ранее между фирмой и физлицом договоры ГПХ, в том числе и договоры подряда, не препятствуют применению НПД.

5. Самозанятым не может стать гражданин или ИП, перепродающий товары и права (п. 2 ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ). Личные и домашние вещи налогоплательщика под запрет не подпадают.

6. Гос- и муниципальные служащие могут уплачивать НПД только с доходов от сдачи в аренду жилья (пп. 4 п. 2 ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ). При этом в письме ФНС РФ от 13.07.2020 № СД-4-3/11282@ уточняется, что запрет распространяется на военнослужащих, поскольку военная служба входит в систему госслужбы согласно п. 1 ст. 2 Закона от 27.05.2003 № 58-ФЗ.

7. Самозанятость и сдача в аренду нежилой недвижимости несовместимы (пп. 3 п. 2 ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ). Объектом обложения НПД не признаются средства от передачи имущественных прав на объекты недвижимости, кроме аренды жилья.

8. Не подпадает под НПД выручка от продажи недвижимости и авто (пп. 2 п. 2 ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ).

9. Самозанятыми могут стать граждане стран — членов Евразийского экономического союза. В письме Минфина РФ от 23.07.2019 № 03-11-11/54601 чиновники отметили, что гражданам других государств эта возможность недоступна, но вопрос прорабатывается.

10. На НПД нельзя перейти для оказания услуг по доставке товаров с приемом платы за них в интересах других лиц. Однако есть исключение: НПД подойдет, если самозанятый при расчетах использует онлайн-кассу, зарегистрированную непосредственным продавцом (пп. 6 ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ). Оказывать иные услуги в интересах третьих лиц также не получится. Исполнять поручения и выступать агентом или комиссионером на НПД запрещено (пп. 5 ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

11. С процентов по вкладам в банках заплатить НПД не получится (письмо Минфина РФ от 07.08.2020 № 03-11-11/69368). С 2021 года вступают в силу изменения главы 23 НК РФ, по которым проценты по вкладам в банках будут облагаться НДФЛ. Новелла увеличит налоговую нагрузку на граждан, и самые предприимчивые из них стремятся найти схему ухода от налогов. Минфин РФ предостерегает: для обложения доходов по банковским вкладам НПД применять нельзя.

12. Самозанятость исключает наем работников. Лица, на которых трудятся другие граждане, не могут перейти на НПД (пп. 4 ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ). При этом законом не запрещается привлекать помощников по договорам ГПХ (письмо ФНС РФ от 12.10.2020 № АБ-4-20/16632@).

13. Для применения налога на самозанятость установлен лимит доходов в размере 2,4 млн рублей в год (пп. 8 ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ). Если выручка от деятельности на НПД превысит этот показатель, фискалы сами снимут самозанятого с учета, о чем уведомят его через приложение «Мой налог» или банк, если постановка на учет производилась через него.

Фискалы допускают, что плательщик НПД может получить выручку размером 2,4 млн рублей единоразово в течение года (письмо ФНС РФ от 19.04.2019 № СД-4-3/7496@).

14. Также не могут стать самозанятыми следующие лица:

— медиаторы;

— нотариусы;

— адвокаты;

— оценщики.

Федеральный закон от 27.11.2018 № 422-ФЗ не содержит перечня видов деятельности, разрешенных для применения НПД. Допускается любой бизнес, не противоречащий вышеназванным критериям. При этом список возможных сфер самозанятости предусмотрен приложением «Мой налог». В настоящий момент перечень насчитывает более сотни наименований, разделенных по следующим направлениям:

— аренда (авто, недвижимость, места для хранения);

— автоуслуги (мойка, сервис, перевозки)

— услуги по дому (охрана, уборка)

— уход за животными (включая вакцинацию);

— сфера здоровья ( консультирование, массаж);

— красота (косметология, стиль, прическа);

— информирование (статистические услуги, реклама);

— цифровая среда (программирование, анализ);

— обучение (репетиторство);

— общепит (готовка и обслуживание);

— изготовление одежды (пошив, раскрой);

— природопользование (рыбалка, благоустройство);

— досуг (ведущий, гид);

— починка, строительство, ремонт;

— ремесла (плотник, столяр);

— фин- и юридические услуги (бухгалтер, консультант, юрист);

— съемка, монтаж аудиовизуальной продукции;

— иное.

На вопрос, обязательно ли указывать в настройках ПО, чем плательщик НПД занимается, фискалы ответили в письме от 28.05.2020 № АБ-3-20/4076@. Чиновники признали, что закон не обязывает самозанятых указывать вид своей деятельности, а выбор рода бизнеса в приложении плательщик НПД делает исключительно добровольно.

Официальные разъяснения чиновников о возможности применения НПД для того или иного вида бизнеса мы объединили в таблицу.

ТАБЛИЦА: «Виды деятельности, разрешенные для обложения НПД»

| НПД применять можно | НПД применять нельзя | ||

| Вид бизнеса | Реквизиты письма | Вид бизнеса | Реквизиты письма |

| Сдача в аренду жилого помещения | Письмо ФНС РФ от 25.01.2019 № СД-3-3/458@ | Получение процентов по банковским вкладам | Письмо Минфина РФ от 07.08.2020 № 03-11-11/69368 |

| Продажа тортов собственного изготовления | Письмо Минфина РФ от 03.12.2019 № 03-11-11/93777 | ||

| Получение процентов по договорам займа | Письмо Минфина РФ от 25.02.2019 № 03-11-11/12012 | ||

| Продажа товаров собственного производства | Письмо ФНС РФ от 19.02.2020 № СД-4-3/2889@ | ||

| Сдача в аренду несамоходного судна юрлицам | Письмо Минфина РФ от 07.03.2019 № 03-11-11/14884 | ||

| Оказание юридических услуг | Письмо Минфина РФ от 06.02.2019 № 03-11-11/6901 | ||

| Использование авторских прав, предоставление права использования интеллектуальной собственности и продажа лицензий через посредника | Письмо ФНС РФ от 05.08.2019 № СД-4-3/15409 | ||

| Использование авторских прав по договору с организацией по управлению правами на коллективной основе | Письмо Минфина РФ от 20.01.2020 № 03-11-11/2434 | ||

Чтобы стать плательщиком НПД, необходимо зарегистрироваться в новом статусе в налоговой инспекции и получить подтверждение. Быстрее всего можно пройти регистрацию в мобильном приложении «Мой налог». Программа предусматривает три варианта подтверждения личности налогоплательщика:

— с отправкой скана паспорта и фотографии физлица, в том числе сделанной на камеру гаджета;

— с указанием ИНН и пароля от учетной записи в личном кабинете налогоплательщика на сайте nalog.ru;

— с идентификацией через портал гос- и муниципальных услуг.

В соответствии с частью 5 ст. 5 Федерального закона от 27.11.2018 № 422-ФЗ зарегистрироваться самозанятым можно через уполномоченный банк, который подаст в ИФНС заявление о постановке в качестве плательщика НПД. При этом ФНС РФ в письме от 27.10.2020 № ЗГ-3-20/7174@ сообщает, что для этого кредитная организация должна соответствовать порядку осуществления информационного обмена. Надлежащие правила размещены на интернет-сайте службы в разделе «Налог на профессиональный доход / Информационные материалы».

Самозанятые платят только НПД. В случае применения спецрежима с доходов, облагаемых НПД, не взимаются НДФЛ и страховые взносы.

Налог на профдоход предусматривает следующие ставки:

— 4 процента ‒ в отношении доходов, полученных самозанятым от реализации товаров, работ, услуг и имущественных прав физлицам.

— 6 процентов ‒ в отношении доходов, полученных от реализации товаров, работ, услуг и имущественных прав ИП и юридическим лицам.

Кто может быть самозанятым в 2021 году

Теперь стать самозанятым можно в любом регионе России. По последним данным налоговиков, сейчас в России больше 2,2 миллиона человек перешли на новый налоговый режим. В этой статье мы разобрались, кто может быть самозанятым в 2021 году, как работать во время пандемии коронавируса, вернуть уплаченные за прошлый год налоги и получить налоговый капитал. Здесь же можно скачать образец договора с плательщиком налога на профессиональный доход.

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

Сначала зарегистрироваться в качестве самозанятого и платить налог на профессиональный доход (НПД) можно было только в Москве, Подмосковье, Татарстане и Калужской области. Но с 1 июля 2020 года этот налоговый режим ввели по всей стране. Сегодня в качестве самозанятых зарегистрировано уже почти 800 тысяч человек. При этом становится самозанятым можно не с 18, а с 16 лет

Виды деятельности для самозанятых

По закону в 2021 году самозанятый может выбрать любой вид деятельности из ОКВЭД-2. Но есть и ограничения.

Не может стать самозанятым по виду деятельности тот, кто:

Какие налоги платят самозанятые

Сколько и как платить налог самозанятому — зависит от того, от кого он получил доход:

Налог рассчитывается с доходов, но уменьшать доходы на расходы нельзя. Рассчитать и заплатить налог нужно в приложении ФНС.

Налоговая каждый месяц до 12 числа будет направлять через приложение уведомление о налоге за прошлый месяц. Заплатить его надо не позже 25-го числа следующего месяца. При этом если сумма налога будет меньше 100 рублей, уведомление не направят. Эту сумму прибавят к налогу в следующий раз.

Какая поддержка предусмотрена самозанятым в связи с коронавирусом

Самозанятые могут вернуть уплаченные за прошлый год налоги. Никаких заявлений никуда подавать не надо — налоговая все сделает сама. Возврат сделают на банковские карты, привязанные к учетной записи самозанятого в приложении «Мой налог». Как это сделать — смотрите в нашей инструкции.

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

Еще одна мера поддержки самозанятых — налоговый капитал в размере 1 МРОТ (12 130 рублей). Воспользоваться таким капиталом смогут только предприниматели, зарегистрировавшиеся в качестве самозанятых до 1 июня этого года. Использовать деньги можно для уплаты новых налогов или для погашения задолженности по старым. А если вся сумма не будет использована в этом году, ее остаток будет перенесен на 2021 год.

Госдума приняла закон о распространении на самозанятых некоторых мер поддержки малого и среднего предпринимательства. Так, теперь плательщики НПД получили возможность аренды муниципального имущества по льготным ставкам, льготные кредиты, субсидии и гранты на открытие и развитие бизнеса, доступ к навигатору готовых бизнес-решений, а в дальнейшем им откроют доступ к участию в закупках в качестве поставщиков. Кроме того, самозанятых граждан, не зарегистрированных как ИП, внесут в реестр МСП. В законе также есть норма о том, что региональные власти разрабатывать свои меры поддержки для самозанятых.

Кроме того, самозанятые ИП могут воспользоваться мерами поддержки, которые кабмин предоставил предпринимателям. Например, введенная правительством отсрочка по уплате аренды за федеральное имущество, которая распространяется на организации и индивидуальных предпринимателей. Если индивидуальные предприниматели и граждане взяли кредиты как физические лица и их доход за последнее время сократился более чем на 30%, то они могут обратиться за реструктуризацией кредита. Этой возможностью также могут воспользоваться самозанятые, которые совмещены с ИП.

Самозанятые также могут воспользоваться мерами поддержки, доступными для физических лиц. Например, обратиться за пособием по безработице. Но в этом случае надо сняться с учета в качестве самозанятого. Это можно сделать в приложении «Мой налог». После этого надо дождаться уведомления от налоговой о прекращении действия вашего статуса. Затем можно обратиться в службу занятости за пособием по безработице.

Получите документ бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

Самозанятый и ИП: в чем разница

Регионы, в которых можно работать, размер налоговой ставки и максимального дохода — вот чем отличаются самозанятые от ИП.