когда банки снизят проценты по кредитам

Как снизить ставку по ипотеке и не получить отказ от банка

2020 год стал рекордным для российского ипотечного рынка благодаря снижению ставок и запуску льготной программы. По оценкам «Дом.РФ» и Frank RG, объем выданных кредитов к концу октября достиг 3,25 трлн руб. Это больше, чем за весь рекордный 2018 год, когда россияне взяли кредиты на 3,01 трлн руб.

Немалую лепту в рост рынка вносит рефинансирование — на него приходится около 13% выдач, говорится в исследовании «Дом.РФ» и Frank RG.

Снизить процент по ипотеке удается не всем. Банки нередко отказывают в рефинансировании заемщикам по разным причинам — от несоответствия требований условиям программы до незаконной перепланировки квартиры. Вместе с экспертами рассказываем, почему банки могут отказать в рефинансировании и как минимизировать этот риск.

Причины отказа в рефинансировании

Банки не обязаны объяснять причины отказа в рефинансировании и часто этим пользуются. Поэтому понять, из-за чего конкретному заемщику отказали в рефинансировании сложно, отметил аналитик ГК «Финам» Алексей Коренев. Однако есть несколько общих причин, по которым банк может отказать в снижении ставки.

Рефинансирование, или перекредитование существующего кредита — это та же ипотека. Она позволяет полностью или частично погасить уже оформленный кредит за счет нового на более выгодных условиях. Благодаря рефинансированию заемщик может снизить ставку, уменьшить или увеличить срок выплаты ипотеки, сократить размер ежемесячного платежа.

Рефинансировать ипотечный кредит можно в банке, где он изначально был взят, или в другом банке. Перед рефинансированием банк проверяет заемщика: его кредитную историю, уровень доходов, оценивает объект недвижимости. Поэтому подходить к этой процедуре нужно так же тщательно, как и к оформлению ипотеки.

По словам аналитика, одна из причин для отказа — если заемщик недавно уже рефинансировал ипотеку, и банк воспринимает это как «попытку играть в свою пользу». Вторая причина — ипотечный кредит выдан менее полугода назад. Банку невыгодно рефинансировать такую ссуду, особенно если реструктуризация будет происходить у него же — ставка же будет ниже.

Поводом для отказа могут стать и ошибки при оформлении документов, незаконная перепланировка в квартире, о которой станет известно во время оценки объекта, а также отсутствие страховки, которая входит в обязательные условия снижения ставки. Отказать банк может из-за своей политики, если не считает рефинансирование приоритетом для себя в данный период.

Причиной для отказа также являются просрочки по кредиту, плохая кредитная история и несоответствие программе рефинансирования, например, по сумме кредита или его сроку, рассказали в пресс-службе ВТБ. Либо заемщик хочет рефинансировать большую сумму, чем брал изначально: вместо 2 млн руб., указывает 3 млн руб., это прямой повод для отказа добавил Алексей Коренев.

«В таких случаях заемщику стоит через полгода повторно обратиться в банк, либо пересмотреть условия по кредиту. Например, снизить долговую нагрузку или обратиться в другой банк, у которого иная риск-политика или условия кредитования», — рассказали в ВТБ. При этом в банке отметили лояльность к клиентам, которые обращаются за рефинансированием. За последние 11 месяцев ВТБ увеличил объем рефинансирования ипотеки втрое, снизив ставки по более чем 100 тыс. кредитов на 220 млрд руб.

Что делать, чтобы вам не отказали

Чтобы снизить вероятность отказа в рефинансировании, эксперты рекомендуют следовать нескольким рекомендациям. Во-первых, нужно понять, действительно ли ставка по новому ипотечному кредиту будет выгоднее. Рефинансирование повлечет дополнительные расходы: повторную оценку залога, страховку, оплату госпошлин и оформление документов.

«Целесообразность рефинансирования зависит от процента по действующему договору и от того, в какой период кредитования клиент его проводит — в первые годы после получения ссуды или ближе к середине срока. Сейчас рефинансировать ипотечный кредит выгодно, если разница между текущей и новой ставкой составляет не менее 1,5 п. п.», — отметила младший директор по банковским рейтингам агентства «Эксперт РА» Екатерина Щурихина.

Не стоит рефинансировать «свежую» ипотеку, поскольку это лишает банк дохода, и вероятность отказа будет высока. По мнению экспертов, лучше хотя бы полгода-год выплачивать ипотечный кредит, а после уже подать заявку на рефинансирование.

Обращаться за рефинансированием повторно в случае отказа стоит через пару месяцев. «Можно вновь подавать заявку именно в тот банк, в котором вам отказали. За это время могла измениться его политика или требования к рефинансированию. В последнее время многие банки стали рефинансировать жилищный заем для своих ипотечных клиентов, чтобы их удержать», — отметил Алексей Коренев.

При выборе банка эксперты рекомендуют ориентироваться на топ-20. «Эти банки наиболее надежные, многие из них поддерживаются государством. Они имеют возможность держать низкие ставки по кредитам и у них уже отработаны технологии рефинансирования», — пояснил аналитик ГК «Финам».

Перед подачей заявки на рефинансирования специалисты советуют тщательно изучить требования к программе и условия — лимиты, сроки, ограничения по возрасту. Если у заемщика есть долги по кредитам, необходимо сначала их погасить, и лишь спустя полгода подавать заявку на рефинансирование.

Кроме того, нужно оценить свой уровень финансового состояния. С момента оформления ипотеки он может измениться как в лучшую сторону, так и худшую сторону. Перед одобрением заявки на рефинансирование, банк потребует справку о доходах, поэтому лучше чтобы они были как минимум на том же уровне, когда заемщик брал ипотеку. В целом рекомендуется, чтобы на ежемесячную оплату кредита уходило не более 40-60% общего дохода заемщика.

У ставки небольшое будущее

Впервые за долгое время тональность заявлений регулятора заметно смягчилась. Набиуллина подчеркнула, что адаптация экономики к резкому изменению внешних условий, которое произошло в 2014 году, в основном завершена, теперь есть пространство для стимулирующей бюджетной политики.

Получится, что стимулирующей станет и денежно-кредитная политика, когда Банк России понизит ставку в следующий раз. ЦБ определил диапазон нейтральной ставки (не оказывает ни стимулирующего, ни сдерживающего влияния на экономику) в 6-7%. Нижняя граница диапазона уже достигнута. Набиуллина сообщила, что границы диапазона будут уточняться, но возможно, процесс займет не один год. Зато в Банке России заявили, что допускают следующее снижение ключевой ставки уже на ближайших заседаниях (они будут в марте и апреле), если это понадобится для возвращения инфляции к 4%.

По мнению главного экономиста Альфа-банка Наталии Орловой, решение понизить ставку в марте до 5,75% будет зависеть от инфляционных рисков, порождаемых изменениями в структуре импорта из-за эпидемии коронавируса, ростом бюджетных расходов в связи с финансированием нацпроектов и инфляционным давлением на рынках.

Учитывая решение ЦБ по ставке, банки готовятся к новому раунду изменения условий по кредитам, подтверждает зампрезидента-председателя правления банка ВТБ Анатолий Печатников. По его мнению, теперь у людей появляются стимулы для улучшения условий и по ранее взятым кредитам, поэтому 2020 год будет годом рефинансирования.

Марат Хуснуллин, вице-премьер о ставках по ипотеке на селекторном совещании с регионами:

Что будет со ставками по вкладам и кредитам в 2021 году

Дефолтов крупных банков мы не ожидаем, тогда как мелкие продолжат покидать рынок, по собственному желанию или по решению регулятора, прежде всего из-за неспособности поддерживать операционно прибыльные бизнес-модели на фоне сложной макроэкономической ситуации и жесткой конкуренции со стороны крупных игроков.

Рост кредитного портфеля банков, наблюдавшийся в 2020 году на фоне государственных программ поддержки, включая программу субсидируемого ипотечного кредитования, в 2021 году, скорее всего, не повторится. Госпрограммы в массе своей себя исчерпали, а сами банки сохраняют консервативный подход к оценке заемщиков.

Немного особняком стоит ипотечное кредитование, где программа по предоставлению субсидий продлена до середины 2021 года, а качество кредитных портфелей пока остается хорошим. Но и в ипотеке продемонстрированный в 2020 году рекорд с примерно 20%-ным ростом портфеля вряд ли будет повторен в 2021 году: мы ожидаем, что темпы роста снизятся до 15% или даже ниже, поскольку кредитоспособность входящего потока заемщиков неуклонно снижается, тогда как цены на недвижимость выросли.

В части кредитных и депозитных ставок 2021 год, скорее всего, отметится стабилизацией. Цикл снижения кредитных ставок закончился, тогда как по депозитам можно даже ожидать некоторого (впрочем, незначительного) повышения ставок в течение года, что объясняется тем фактом, что кредитный портфель банков по-прежнему будет расти быстрее, чем портфель депозитов, и банкам, возможно, потребуется простимулировать вкладчиков если не нарастить свои сбережения, то хотя бы не выводить их активно в альтернативные каналы, такие, как инвестиции на финансовых рынках и рынке недвижимости.

Регулятор к середине 2021 года, скорее всего, свернет все послабления, предоставленные банкам в связи с кризисом. А к концу года, по мере расчистки балансов от реструктурированных кредитов и получения большей ясности относительно реального состояния банковской системы, ЦБ, возможно, снова начнет «закручивать» гайки в части требований к качеству заемщиков. В особенности это вероятно для розничного кредитования, где, вполне обоснованно, могут быть введены повышенные требования к капиталу банков в части ипотечных кредитов с низким первоначальным взносом или потребительских кредитов, выдаваемых заемщикам с высоким показателем долговой нагрузки.

Что ждет вкладчиков и заемщиков после снижения ключевой ставки

Резкое снижение ключевой ставки ЦБ в пятницу, 19 июня, – сразу на 1 процентный пункт (п. п.) до 4,5% впервые за пять лет – приведет к новому витку падения доходности вкладов и стоимости кредитов для населения, не сомневаются опрошенные «Ведомостями» банкиры и аналитики.

Изменение ставки ЦБ в целом должно повлечь за собой аналогичное снижение процентов по кредитам и депозитам, указывает руководитель группы рейтингов финансовых институтов АКРА Армен Даллакян. «Из-за радикального снижения ключевой ставки банкам также придется опускать ставки по вкладам и кредитам, чтобы сохранить процентную маржу на приемлемом уровне», – соглашается руководитель рейтинговой службы Национального рейтингового агентства (НРА) Сергей Гришунин.

Условия банковских продуктов будут меняться, несмотря на то что снижение ключевой ставки было ожидаемым и многие банки успели скорректировать условия привлечения и размещения средств заранее. Представители некоторых банков признались, что планируют сделать то же самое в ближайшие дни. Но в целом по рынку ставки будут опускаться плавно, в несколько этапов, поскольку форсирование процесса может привести к росту рисков розничного кредитования и оттоку средств населения с вкладов, предупреждают аналитики.

Представители банков подтверждают: снижение ключевой ставки является одним из факторов для принятия решений по изменению ставок по основным банковским продуктам, однако на их финальное решение будут также влиять рыночная ситуация и действия конкурентов и лидеров рынка.

Финт со ставкой: проценты по депозитам растут, а по кредитам — падают

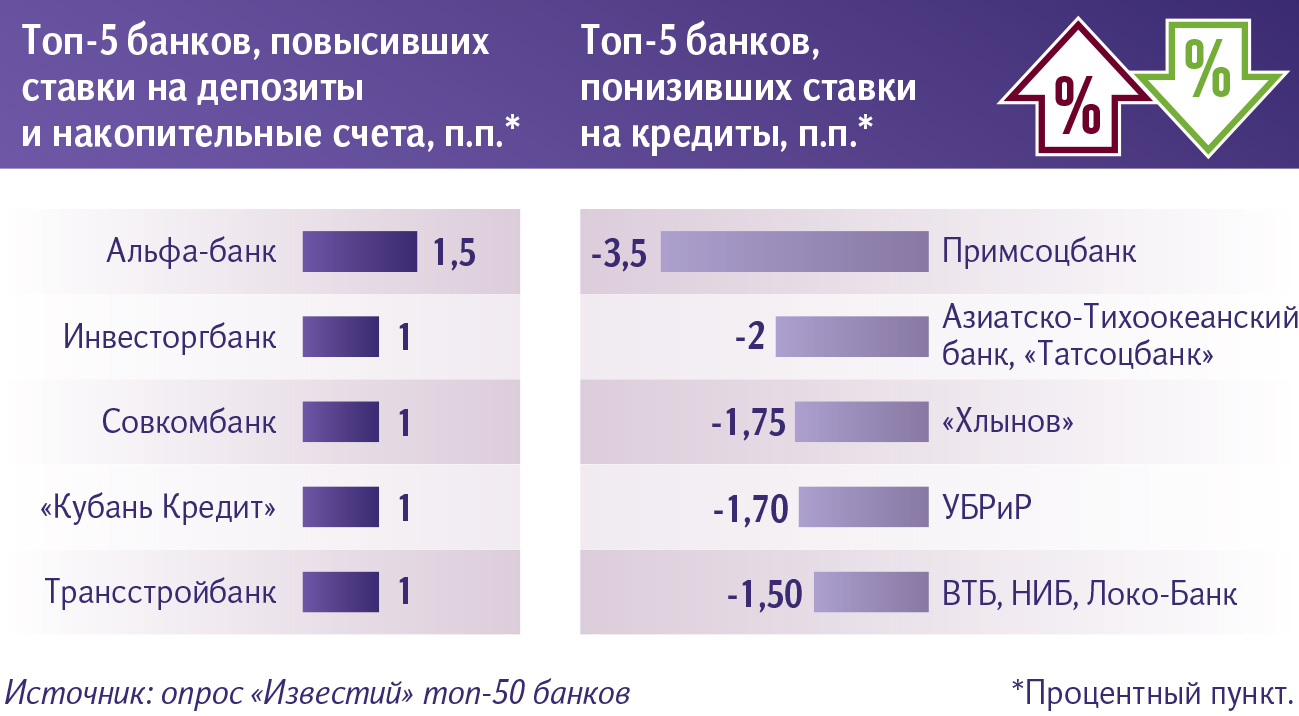

Банки на фоне роста ключевой ставки ведут разнонаправленную политику: 51 кредитная организация повысила проценты по депозитам, а 33 снизили их по кредитам. Таковы данные финансового маркетплейса «Сравни.ру», который по просьбе «Известий» проанализировал изменения условий по банковским продуктам с начала апреля. Представители финансовых организаций из топ-50 подтвердили тренд, но пока аналитики расценивают это как маркетинговый маневр: скоро ставки на кредиты подскочат на 1–2 п.п.

Вслед за ключевой

Кредитные организации вслед за повышением ключевой ставки до 4,5% активно корректируют условия по своим продуктам, повышая привлекательность, как депозитов, так и кредитов по ряду программ. С начала апреля предложения по депозитам пересмотрели 67 кредитных организаций, 51 из них повысила их доходность в диапазоне от 0,25 п.п. до 1 п.п., следует из данных «Сравни.ру».

Так, доходность по рублевым вкладам от 0,7 п.п. до 1,5 п.п. повысили в Альфа-банке, Инвесторгбанке, «Кубань Кредите», Трансстройбанке, Росгосстрах-банке, Юникредитбанке, а также по долларовым — в Совкомбанке. Также в материалах отмечается, что на 0,3–0,6 п.п. подняли ставки в «Открытии», Саммит Банке, Руна Банке и др. Вместе с тем снижение в пределах 0,5-0,7 п.п. зафиксировано в «Ренессанс кредите», Морском банке и ряде других. В среднем, согласно полученным данным, рост ставок на вклады составил 0,53 п.п.

В банках из списка топ-50 «Известиям» сообщили об улучшении условий по депозитам с начала апреля. В частности, о росте ставок по ним рассказали в ДОМ.РФ, МТС банке, «Санкт-Петербурге», Абсолют Банке, Совкомбанке и МИнБанке, а в ВТБ подняли ставки по накопительному счету. Пересмотреть условия и повысить привлекательность депозитов планируют в Россельхозбанке до 0,7 п.п., ПСБ на 0,2 п.п. и в РНКБ.

Ставки не меняли в Газпромбанке, «Зените» и «Русском Стандарте».

Против ключевой

В то же время 49 банков изменили ставки по некоторым видам кредитов. Большинство из них (33) решили сыграть на понижение, уменьшив проценты по займам, несмотря на тенденцию роста ключевой. Диапазон снижения в зависимости от программы составил от 0,5 до 3,5 п.п. По данным маркетплейса, условия пересмотрены по ссудам, выдаваемым наличными, на любые цели, на рефинансирование, а также на социальные нужды.

В то же время в диапазоне от 1 до 3,5 п.п. удешевили кредиты в Примсоцбанке, «Хлынове», УБРиР, НИБе, ВТБ, Локо Банке, «Уралфинансе», Металлинвестбанке, Азиатско-Тихоокеанском банке, Татсоцбанке, МИБе и «Левобережном». Тогда как падение на 0,5–0,8 п.п. отмечено в «Открытии», ПСБ, Ситибанке, Росбанке, СКБ Банке, Юникредитбанк», Алмазэргиэнбанке и других организациях, говорится в материалах «Сравни.ру». В среднем, согласно полученным данным, снижение ставок на ссуды составило 0,5 п.п.

Вслед за ключевой ставкой в некоторых организациях зафиксирован рост процентов в пределах от 0,5 до 1 п.п. В частности, на повышение пошли в Москоммерцбанке, МКБ, «Акцепте», «Санкт-Петербурге» и др.

В ряде организаций наблюдается разнонаправленная политика: одновременное увеличение ставок по одним предложениям и снижение — по другим. В их числе ПСБ, Банк Казани, «Сургутнефтегаз» и др.

В крупных банках «Известиям» подтвердили пересмотр линейки по кредитным продуктам в сторону снижения. ВТБ с 5 апреля снизил ставку на 1 п.п. по ссудам наличными и рефинансированию. С 11-го числа этого месяца Совкомбанк изменил минимальные проценты по стандартной линейке потребкредитов. В УБРиР и РНКБ также удешевили стоимость займов. В Росбанке незначительно скорректировали условия по необеспеченным кредитам.

В Райффайзенбанке отметили, что, несмотря на повышение ключевой ставки, банк еще в конце марта опустил минимальный размер процентов по потребительским кредитам. С апреля Новикомбанк снизил проценты по ссудам. В ближайшее время в ДОМ.РФ и «Зените» также готовятся к изменению ставок по ним.

В Газпромбанке отметили, что ставки по кредитам не менялись после повышения ключевой, а в «Русском Стандарте», «Санкт-Петербурге» и ПСБ — с начала апреля. Хотя в последней организации, согласно данным «Сравни.ру», корректировки были.

Между тем в банках наблюдают высокий спрос на потребительские кредиты и увеличение объемов финансирования. Но отмечается, что в текущих условиях сложно оценить влияние «дешевизны» ссуд, поскольку накладывается и фактор сезонности.

Временная щедрость

Эксперты считают, что щедрость организаций, которые удешевляют кредиты, кратковременная. Так, по словам директора по развитию банковского направления «Сравни.ру» Алексея Грибкова, массовое увеличение ожидается уже в этом квартале. Сначала вырастут проценты по вкладам в среднем на 1 п.п., а далее из-за увеличения стоимости фондировани, банкам придётся пойти на повышение ставок и по кредитам в пределах 2 п.п., полагает он.

В первую очередь повышение ключевой сказывается на доходности депозитов, а в отношении ссуд ситуация не такая однозначная, отметил аналитик «Финама» Игорь Додонов. Он пояснил: дело в том, что на проценты по последним, помимо стоимости фондирования, оказывают влияние и различные премии за риск, которые в условиях улучшения ситуации в экономике могут и сокращаться. Поэтому удешевление займов вполне возможно, даже если базовая ставка растет.

— Однако тенденция снижения продлится лишь до определенного уровня роста ключевой. Не исключено, что банки решили воспользоваться сезонной потребительской активностью и улучшили условия по кредитам. Обычно такие предложения распространяются на отдельные виды ссуд или категории заемщиков, например для бюджетников, военнослужащих, — резюмировал эксперт.

Депозиты вновь будут пользоваться популярностью у россиян, когда доходность по ним начнет уверенно превышать инфляцию и поднимется в район 5,5–6%, уверен Игорь Додонов. Как отметил старший директор группы рейтингов финансовых институтов АКРА Валерий Пивень, банки могут поднимать ставку, в случае если наращивание кредитных портфелей потребует от них дополнительных ресурсов, однако это повышение вряд ли будет масштабным. По мнению эксперта, изменения по кредитам могут носить маркетинговый характер, то есть банки привлекают клиентов.

Динамика ставок в кредитовании будет зависеть от дальнейшего поведения ключевой, отметил старший аналитик рейтингового агентства НКР Егор Лопатин. При этом банки могут повышать их как в ответ на решения регулятора, так и действовать на опережение исходя их своего видения конъюнктуры рынка, полагает он. В целом, по оценке эксперта, ставки по собственным кредитным программам банков в 2021-м могут вырасти на 0,5–1 п.п.

_t_200x134.jpg)