когда дается счет фактура

В каких случаях нужно выставить счет-фактуру покупателю

Компании, которые осуществляют операции, облагаемые НДС, в том числе освобожденные от уплаты этого налога, а также организации, которые получили авансы от своих покупателей (заказчиков), должны выставлять счета-фактуры.

Компании, которые осуществляют операции, облагаемые НДС, в том числе освобожденные от уплаты этого налога, а также организации, которые получили авансы от своих покупателей (заказчиков), должны выставлять счета-фактуры (ст. 145, п. 1, 3 ст. 168, п. 3 ст. 169 НК РФ).

Помимо указанных организаций, счета-фактуры должны выставлять и компании, которые реализуют от своего имени товары (работы, услуги) по посредническому договору. Конечно, при условии, что комитент (принципал) применяет ОСНО (п. 1 ст. 169 НК РФ, п. 20 раздела II Приложения 5 к постановлению Правительства РФ от 26.12.2011 № 1137).

На практике возникают ситуации, когда помимо первичных счетов-фактур организациям следует выставлять корректировочные счета-фактуры. Например, такие документы нужно предоставить покупателям, если случилась недопоставка товаров или в заключенном договоре изменилась стоимость отгруженных товаров (работ, услуг) (п. 3 ст. 168 НК РФ, письма Минфина России от 12.05.2012 № 03-07-09/48, от 12.03.2012 № 03-07-09/22).

Внимание

Если покупатель (заказчик) не является плательщиком НДС или освобожден от уплаты этого налога, то продавец (исполнитель) может не выставлять ему счета-фактуры — при условии, что между ними подписано соглашение о невыставлении счетов-фактур. К такому выводу пришли в Минфине (п. 3 ст. 169 НК РФ, письмо Минфина России от 16.03.2015 №03-07-09/13808).

Также счет-фактуру не нужно выставлять, если продавец (исполнитель), являющийся взаимозависимым лицом со своим покупателем (заказчиком), увеличивает цену на товары (работы, услуги), корректируя при этом налоговую базу по НДС. Объясняется это тем, что при такой корректировке налоговой базы сумма НДС покупателю (заказчику) не предъявляется, а значит, и оснований для выставления счетов-фактур с откорректированной налоговой базой и суммой налога нет (письмо Минфина России от 01.03.2013 № 03-07-11/6175).

Счет-фактура может быть выставлен покупателю (заказчику) как на бумаге, так и в электронной форме (Постановление Правительства РФ от 26.12.2011 № 1137, приказ Минфина России от 25.04.2011 №50н, приказ ФНС России от 04.03.2015 № ММВ-7-6/93). Причем выставить электронный счет-фактуру покупателю нужно через уполномоченную организацию — оператора электронного документооборота (п. 1.3 Порядка, утв. приказом Минфина России от 25.04.2011 № 50н). Список таких операторов опубликован на официальном сайте ФНС России www.nalog.ru.

Отметим, что выставить счет-фактуру в электронном виде можно, только если покупатель согласен (п. 1 ст. 169 НК РФ, письмо Минфина России от 01.08.2011 № 03-07-09/26).

Что касается сроков, то счет-фактуру нужно выставить покупателю (заказчику) не позднее чем через 5 календарных дней со дня отгрузки товаров (работ, услуг) или получения аванса в счет предстоящих поставок (п. 3 ст. 168 НК РФ). Причем исчисление срока начинается со следующего дня после отгрузки (получения аванса) (п. 6.1 НК РФ).

Диадок легко настроить под ваши бизнес-процессы. Формируйте документы и отправляйте их контрагентам или коллегам.

Порядок и сроки выставления счетов-фактур в 2020-2021 годах

Срок выставления счета-фактуры равен 5 календарным дням, отсчитываемым со дня наступления события, в связи с которым счет-фактура оформляется (пп. 1 и 2 ст. 6.1, п. 3 ст. 168 НК РФ), то есть:

Считается ли при определении этого 5-дневного срока сам день отгрузки, получения аванса и т.п., см. здесь.

Сроков для оформления счета-фактуры в других ситуациях, обязывающих к его составлению, НК РФ не устанавливает.

При этом по общему правилу счет-фактура выставляется по каждому событию отдельно, но допускается и составление одного документа на все отгрузки, произведенные в адрес одного покупателя в течение дня (письмо Минфина России от 02.05.2012 № 03-07-09/44). Если же отгрузка является непрерывной (энергоресурсы, аренда), то счет-фактура, так же, как и отгрузочный документ, может быть оформлен один за месяц или квартал (письма Минфина России от 13.09.2018 № 03-07-11/65642, от 25.06.2008 № 07-05-06/142 и от 17.02.2009 № 03-07-11/41).

В какой срок выставить счет-фактуру по строительно-монтажным работам для собственного потребления, узнайте в КонсультантПлюс. Если у вас нет доступа, получите пробный онлайн-доступ бесплатно.

В первых двух случаях (при отгрузке и авансе) составляют обычный счет-фактуру, а в третьем случае (при изменении количества или цены) — корректировочный.

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в документ читайте здесь.

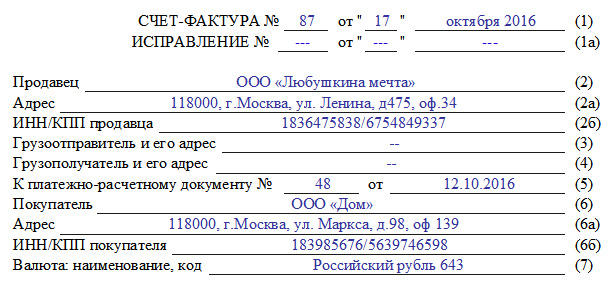

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Главный вопрос: когда лучше оформлять счет-фактуру

Главным вопросом, который возникает в связи со сроком, отведенным для выставления счета-фактуры, является вопрос соответствия этого срока и даты, указываемой в документе. Выбирать приходится, как правило, из двух вариантов:

Оформлять счет-фактуру лучше одной датой с документами-основаниями по следующим причинам:

На необходимость совпадения дат документов, оформляемых при посреднической деятельности, указано в постановлении Правительства РФ от 26.12.2011 № 1137.

Последствия нарушения срока выставления счета-фактуры

Наказания за нарушение срока выставления счета-фактуры действующим законодательством не предусмотрено (письмо Минфина России от 17.02.2009 № 03-07-11/41).

Однако если нарушен 5-дневный срок на стыке налоговых периодов, то ИФНС может попытаться наказать продавца за отсутствие счета-фактуры по пп. 1 и 2 ст. 120 НК РФ, начислив ему штраф от 10 000 (при однократном нарушении) до 30 000 руб. (при систематических нарушениях). Во избежание этого документ, оформляемый с опозданием, лучше делать с указанием в нем правильной даты, даже в ущерб последовательности нумерации. Если следствием выставления счета-фактуры в другом налоговом периоде будет занижение налоговой базы, то штраф может составить 20% от суммы неуплаченного налога, но не менее 40 000 руб. (п. 3 ст. 120 НК РФ). То есть до составления налоговой декларации необходимо сверить и увязать учетные цифры реализации и относящегося к ней налога с аналогичными данными книги продаж. Это позволит выявить недостающие документы и дооформить их до сдачи отчетности.

В своевременном получении счета-фактуры заинтересован покупатель, для которого он предназначен и который поторопит поставщика с его предоставлением. В то же время препятствием для вычета НДС нарушение срока выставления счета-фактуры продавцом не будет.

О последствиях выставления «отгрузочного» счета-фактуры раньше установленного срока рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовому решению. Это бесплатно.

Итоги

НК РФ устанавливает 5-дневный срок (в календарных днях) для оформления счета-фактуры, привязывая его отсчет к дате наступления того события, в связи с которым происходит оформление. Открытым при этом остается вопрос о конкретной дате создания, указываемой в счете-фактуре: либо она совпадает с датой события, либо нет. По ряду причин предпочтительным следует считать оформление комплекта документов, связанных с одним и тем же событием, одной датой.

ФНС России пояснила вопрос о сроках выставления счетов-фактур

|

| PantherMediaSeller / Depositphotos.com |

Нормами налогового законодательства установлено, что при реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав (п. 3 ст. 168 Налогового кодекса).

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

В случае получения оплаты (частичной оплаты) в счет предстоящих поставок, по мнению ФНС России можно выставлять счета-фактуры по итогам налогового периода на сумму предоплаты, в счет которой по итогам месяца товары (услуги) не отгружались (не оказывались). Аналогичный подход можно распространить на порядок выставления счетов-фактур при получении предоплаты, составляемых не позднее 5 числа месяца, следующего за истекшим кварталом.

Счет-фактура: что это такое, для чего она нужна в бухгалтерии, что подтверждает и отражает — функции и виды

В статье разберем, что это за документ – счет-фактура и что она отражает, для чего используется и кому пригодится в работе предприятия. Без нее не получится подтвердить, что продукция была доставлена в полном объеме и к поставщику нет претензий. У этой бумаги есть четко обозначенная структура, от которой нельзя отступать, иначе она перестанет иметь юридическую силу. Также документ важен для совершения сделки, поэтому очень важно все составить правильно. Сейчас есть множество программ, которые помогают автоматически создавать и даже заполнять поля для этой документации. Бухгалтерам остается только проверить корректность и подписать.

Что такое счет-фактура, для чего необходима и кому она остается – образец

Это документ, который находится у бухгалтеров. Он подтверждает, что товары были действительно отгружены покупателю или были оказаны услуги, там же прописывается стоимость продукции.

Эта бумага отправляется покупающей стороне одновременно с высылаемой на продажу партией либо по почте. Еще один вариант – выставляется после того, как были приняты продукты или услуги.

Важно соблюдать формат, в котором будет создана и предложена счет-фактура. Он утвержден постановлением Правительства, поэтому нельзя менять местами поля или создавать свои варианты написания, даже если они будут закреплены уставом и приказом директора предприятия.

Что подтверждает

Когда проходит сделка, эта бумага нужна, чтобы закрепить момент, когда товар был по факту передан покупателю либо были выполнены услуги. Это реальное подтверждение, с которым можно ознакомиться и принять к сведению, а также включить в качестве первичной документации в бухгалтерии.

Готовые решения для всех направлений

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Используй современные мобильные инструменты в учете товара и основных средств на вашем предприятии. Полностью откажитесь от учета «на бумаге».

Виды счет-фактуры, которые встречаются в бухгалтерии

Всего их два. Первым называют стандартную СФ. Ее создают в случае, когда отгрузили партию или выполнили работу, за которую теперь покупатель должен деньги. Она необходима, когда полностью оплачены изделия. Время на подготовку и отправку – 5 календарных дней с момента передачи. То же самое отдается, если продукция была возвращена поставщику обратно.

Второй тип – авансовый. Его следует подготовить в случае, если требуется или была зачислена на счет предоплата в счет будущих отправлений. Здесь не потребуется заполнять такие поля, как:

Но обязательно все, что позже понадобится для расчетов.

Когда сделка оплачивается, то продавец начисляет налог на добавленную стоимость. СФ будет рассматриваться в качестве подтверждения операции по оплате изделий, это регистрируется в специализированной книге. На основании полученной счет-фактуры будут заполнены соответствующие данные в декларации.

Если во всех бумагах нет ошибок и все сделано корректно, то покупатель получает возможность запросить налоговый вычет по данной статье.

Бывают ситуации, когда НДС не будет начисляться. Например, без этого обходятся предприниматели, которые трудятся по системе УСН. Но довольно часто, не глядя на эти обстоятельства, покупающая сторона просит, чтобы ему выдали СФ, даже если в нем не будет прописан НДС.

Конечно, это не обязательство, которое должен выполнить продавец. Но обычно они идут навстречу и оформляют СФ. Единственная особенность – в документе сразу прописывают, что покупка была без налога на добавленную стоимость. Соответственно, эта строчка в бланке останется пустой.

Важный нюанс – если продающая сторона не является плательщиком НДС, то ей нельзя ставить в этом поле 0%. Это отдельная категория предприятий, к которой неплательщики не относятся. Даже 0% является реальной ставкой, на которую эти фирмы не имеют права. Если необходимо что-то вписать, то лучше указать «Без НДС». Это будет правдой и не сделает документ недействительным в отличие от 0%.

Если же вписать несоответствующие данные, то для получателя бумаги это станет проблемой. Проверяющие органы выписывают штраф или начисляют все стандартные 18-20%.

Без каких реквизитов не обойтись

Все условия были прописаны в статье 169 Налогового Кодекса. Чтобы СФ приняли к учету и изучили, на ней должны быть определенные строчки:

Упростить и оптимизировать бизнес-процессы можно с помощью специального ПО. На сайте «Клеверенс» вы найдете решения, подходящие для различных целей и задач.

Для чего нужна такая бумага, как счет-фактура, в отделе закупок и в бухгалтерии

В первую очередь она понадобится, чтобы подтвердить исходящий НДС, когда будут продаваться услуги и изделия. А позже она пригодится, чтобы списать входящий налог на добавленную стоимость, в момент покупки. Она будет являться доказательством произошедшей сделки.

Когда регистрируется исходящая СФ, то ее вписывают в Книгу продаж. Когда входящая – от продавца – то в Книгу покупок. В итоге данные в декларации будут заполняться на основании той информации, которая сформируется в этих документах.

Если переводится предоплата, а продукт поступит к покупателю позже, чем через 5 дней, то следует выписать авансовую СФ. Она подтвердит факт произошедшей сделки и будет доказывать покупающей стороне, что они приобрели изделия или услугу. Если в ней позже будут выявлены ошибки, то можно выписать дополнительную, корректировочную СФ.

Для бухгалтера это бумаги, которые помогают вести учет, подтверждают текущие хозяйственные операции и являются возможностью получить вычет.

Порядок заполнения счета-фактуры

Какие поля необходимо заполнять – мы рассмотрели выше. Теперь давайте пройдем по строкам:

В конце обязательно расписывается руководитель организации или его доверенный человек – обычно это бухгалтер. Ниже печать, которая заверяет корректность всех заполненных полей.

Можно ли составить электронно

Законы РФ разрешают выставлять и принимать такие варианты СФ. Главное, чтобы она была правильно составлена в соответствии со всеми правилами и передана через оператора документооборота в том формате, в котором это установил ФНС.

Для компаний этот вид бумаг является таким же юридически значимым, как и бумажная версия. Чтобы она стала официальным документом, достаточно подписать с помощью ЭЦП уполномоченные лица.

Журналы учета и книги

Это обязательные атрибуты функционирования любой организации. Каждый налогоплательщик обязан составлять СФ и вести данную документацию, когда операции подходят под налогообложение.

Так начисляется НДС в случаях реализации продукции, предоставления услуг или передачи имущественных прав. Продающая сторона должна зарегистрировать выписанную бумагу в специальной книге продаж. А покупающая – сделает аналогичную запись в своей, уже о покупках. Так она подтвердит право на получение вычета. Потом все эти суммы будут учтены в декларациях.

В каких случаях и когда выписывается счет-фактура и товарная накладная? Нужна ли она ИП и при оказании услуг?

Большинство организаций, занимающихся реализацией услуг, товаров либо имущества, сталкиваются с необходимостью составления счетов-фактур. При этом в некоторых случаях их заполнение является необязательным.

Ситуации, когда счет-фактура является необходимым, и ситуации, когда составлять его не нужно, и будут разобраны в настоящей статье.

Для чего выставляется покупателю?

Счет-фактура – это документ, который подтверждает предоставление услуг, товаров либо прав на имущество, а также фиксирует их стоимость на момент соглашения договора.

Он формируется и выдается бухгалтерией продавца не до или после оплаты товара или услуги, а после того, как покупателем совершена итоговая приемка товаров либо услуг.

Основной целью создания такого счета является учет НДС. Поэтому данный документ может быть заполнен только строго в соответствии с требованиями.

Данный документ несет в себе сразу две функции:

В нее обязательно включают данные о количестве товара, его частичной и общей стоимости, а также реквизиты продающей стороны.

Оформляться она может как в виде типового унифицированного документа, образец которого доступен в интернете, так и на бланке, самостоятельно разработанном компанией-продавцом. Предоставляется она как в бумажном виде, так и в электронном варианте.

Чаще всего этот документ используется при розничной реализации товаров.

Всегда ли необходим этот документ?

Счет-фактура не всегда обязателен к составлению – существует несколько исключений, когда он не выписывается. Если компания использует упрощенную систему налогообложения, то счета не выставляются.

Также, если реализуемые компаний товары или производимые услуги не подлежат обложению налогами, то и составлять счет-фактуру не нужно (согласно статьи 149 пункт 3 подпункт 15 НК России).

Примером такого рода деятельности является выдача денежных средств под проценты. При этом для услуг, облагаемых налогами, составление счета является обязательным.

Кроме того, если покупатель является лицом, освобожденным от выплаты налогов, то счет не делается.

Примером в данном случае может быть индивидуальный предприниматель, работающий по системам ЕНВД и ОСНО.

В каких случаях выписывается?

Счет-фактура должен выставляться в трех основных случаях:

Когда не оформляется?

Составление такого документа не является необходимым, если компания-покупатель (либо заказчик услуг) является лицом, освобожденным от выплаты налогов, например ИП, или в случае, когда в отношении него применена налоговая ставка 0%. Данное решение принято Министерством Финансов (письмо 03-07-09/13808 от 16.03.2015).

Также данное право обозначено и в 169 статье НК России (пункт 3).

Другой ситуацией, когда счет не составляется, является изменение продавцом цен в сторону увеличения с последующей корректировкой базы налогов. При этом сам продавец и фирма-покупатель являются лицами взаимосвязанными (исходя из письма Минфина РФ 03-07-11/6175 от 01.03.2013).

Есть ли альтернатива?

Не так давно появившейся альтернативой счет-фактуре является Универсальный Передаточный Документ. При этом существует два варианта нового финансового документа, несколько отличающихся друг от друга. УПД, имеющий статус 1 может заменить собой сразу накладную, счет-фактуру и акт. УПД со статусом 2 заменяет только акт либо накладную.

Использование такого универсального документа значительно облегчает ведение учета. При этом, имели место случаи, когда покупатели отказывались принимать подобный документ, требуя предоставить привычный счет-фактуру.

Но, как было разъяснено Минфином, подобное требование некорректно, и использование УПД вместо счета является полностью законным. Принимать такой документ обязаны как сотрудники налоговой, так и покупатели.

Таким образом, счет-фактура является обязательным для всех плательщиков НДС (за исключением обозначенных выше случаев). Только правильно составленные счет либо УПД позволяют компании-налогоплательщику в дальнейшем реализовать свои права на налоговые вычеты.

Полезное видео

Посмотрите видео о том, кто и в каких случаях выписывает счет-фактуру: