когда карта или счет в банке считается неактивным

Как правильно закрыть банковскую карту?

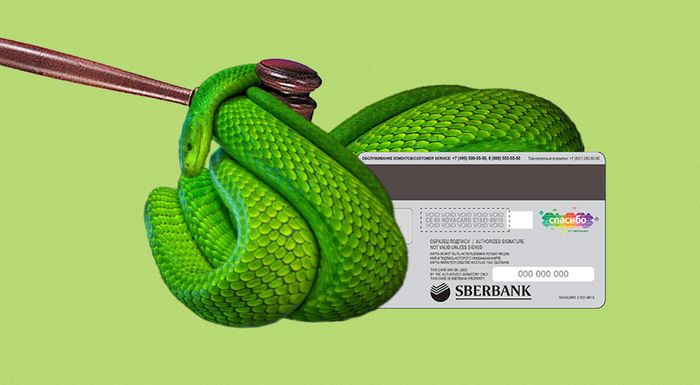

У многих дома без дела лежат сразу несколько банковских карт: и кредитная, и для детского пособия, и со старой работы. И клиенты банка ошибочно полагают, что если у карты закончился срок действия и они не поменяли ее на новую, перестали проводить операции по карте, уволились или заблокировали из-за утери, то банковская карта закрывается автоматически.

Это распространенная ошибка, которая приводит к неприятным последствиям. В один прекрасный день держатель просроченной или утерянной карты выясняет, что на нем висит задолженность за обслуживание, которая копилась несколько лет и которую нужно выплачивать.

Проблема в том, что многие не связывают банковскую пластиковую карту со счетом.

На самом деле карта — всего лишь ключ доступа к банковскому счету, и его тоже следует закрыть. Потому что счет не может быть просрочен, потерян или заблокирован вместе с картой. Даже если карта закрыта, и банк не взимает деньги за ее обслуживание, он продолжит брать с вас плату за обслуживание счета.

При этом помните, что закрывать нужно и кредитную, и дебетовую карту. Несмотря на то что «опасность» кредитной намного очевиднее. На дебетовой карте тоже может образовываться задолженность — так называемый технический овердрафт — которая порой облагается даже большими процентами, чем кредитная.

Например, сняв в чужом банкомате с карты все средства под ноль, вы рискуете столкнуться не только с комиссией за обналичивание, но и с «запоздалой» комиссией того банка, в котором снимаете деньги. Таким образом, баланс карты технически уйдет в минус, и вам будут капать проценты по задолженности, даже если она составляет всего несколько рублей.

Чтобы этого избежать, нужно обязательно закрывать банковские карты и все ненужные счета. Как это сделать — расскажет наш эксперт.

Если вы больше не планируете пользоваться платежной картой, закройте и карту, и счет

— Многие предпочитают забыть про ненужные карты, думая, что если картой не пользоваться, то она никак не даст о себе знать. Но дело в том, что банк имеет право списывать комиссию с карты, пока не истек срок ее действия, даже если операций по карте не происходит. Это может быть плата за годовое обслуживание, SMS-оповещения, страхование от утери или кражи денег с карты.

Если на карте нет денег, а она кредитная или дебетовая с овердрафтом, то после списания комиссии человек может стать должником банка, а потом, если не погасить долг вовремя, даже испортить кредитную историю.

Конечно, есть рекомендации от Банка России, согласно которым банкам не следует списывать комиссии по неактивным счетам, если не проведена ежегодная повторная идентификация клиента. Но закон это не запрещает.

Так что, если вы больше не планируете пользоваться платежной картой, закройте карту и счет, к которому она привязана.

Какую опасность несет не закрытая вовремя карта: три примера

Многие полагают, что не стоит волноваться о своей банковской карте, если денег на ней нет и больше не предвидится: срок действия истечет, и она закроется сама по себе.

Однако не стоит равнять карту с обычным кошельком: если последний может годами лежать пустым, не напоминая о себе, то с картой такой номер вряд ли пройдет.

Почему ненужную карту нужно закрыть сразу, не дожидаясь, пока истечет срок ее действия? Причин для этого несколько.

Зарплатная карта и увольнение

Владельцем (а точнее — держателем) зарплатной карты является работник, поэтому работодатель не вправе изымать ее в случае увольнения.

Карта является частью договора банковского счета, открытого на имя гражданина, и она не ограничена сроком действия трудового соглашения.

Это значит, что и после увольнения карта продолжает действовать, и владелец может совершать по ней все те же операции, что и раньше (зачислять и снимать деньги, делать переводы и т. п.).

Однако банк крайне редко оказывает услуги бесплатно. Плату за обслуживание зарплатной карты банк получает от работодателя, поэтому для самого работника эта карта бесплатная. Но после увольнения работодатель может исключить карту из «зарплатной программы» — а это значит, что он больше не будет оплачивать услуги банка.

Сюрпризы от дебетовой карты

Во-первых, если карта не закрыта, ею можно расплачиваться даже при отсутствии денег на счете:

А во-вторых, если действующая карта попадет в чужие руки, владельцу придется отвечать за операции, которые были по ней проведены. В практике есть пример, когда с владелицы дебетовой карты взыскали полмиллиона рублей:

Дабы избежать ненужных долгов, не стоит медлить — закройте дебетовую карту, если на ней нет денег и больше она не понадобится.

Незакрытая кредитка порождает новую

Расплатившись полностью по карте, нужно подать в банк заявление о закрытии счета. Дело в том, что в большинстве случаев в договоре о выдаче кредитной карты предусмотрен такой пункт:

В судебной практике есть пример, когда такой перевыпуск обошелся гражданину очень дорого: он получил кредитную карту с бесплатным Мобильным банком. Долгов по карте не было, но когда срок действия истек, он не закрыл ее в банке.

Не забывайте о своих банковских картах, даже если денег на них нет!

Спящий счет (в банке). Что это такое и может ли государство забрать эти деньги

Большой общественный резонанс вызвала последняя новость о желании банков отменить ограничения в части операций со счетами клиентов, которые не выходят на связь. За этой размытой формулировкой на самом деле кроется желание банков списывать деньги со спящих счетов своих клиентов.

💡 Что такое спящий счет

Под спящим счетом понимают невостребованный денежный счет, по которому в период более года отсутствовали какие-либо финансовые операции за исключением начисления процентов. Спящими счетами называют также те, по которым свыше 12 месяцев не обновлялись идентификационные данные.

Численность счетов, которые невозможно закрыть из-за того, что на них есть деньги, регулярно увеличивается.

По разным оценкам на спящих счетах клиентов в России лежит до 300 млрд р. Происхождение этих денег самое разнообразное. Самый частый вариант – люди решили снять со счета все деньги и более его не использовать, но сам счет не закрыли. Банкомат позволяет снимать сумму, кратную 100 рублям, а меньший остаток остается лежать на спящем счете.

Еще один вариант – люди перестали использовать банковскую карту, а привязанный к ней счет не закрыли. Хотя денег на счете нет, он формально продолжает существование.

Крупные денежные суммы остаются и на счетах умерших граждан без наследников или в случае, если наследники ничего не знают о существовании вклада. Владельцы спящих счетов могут сменить место жительства и выехать за пределы РФ либо испугаться изменившейся политики банка в области отслеживания сомнительных операций своих клиентов и решить прекратить с ним сотрудничество, даже не сняв деньги со счета.

👇 Чем чревато наличие спящего счета: подводные камни

При наличии у клиента спящего счета, с которого не происходят регулярные списания, или за который не производится плата за обслуживание, у владельца счета копится долг. На такой долг также начисляются штрафы по условиям договора.

На образовавшуюся задолженность банк вправе начислить пени и привлечь к взысканию коллекторов или судебных приставов. В случае открытия исполнительного производства на деньги должника и принадлежащее ему имущество могут наложить арест. На основании ст. 177 Уголовного кодекса при превышении суммы долга 2,25 млн р. должнику грозит лишение свободы на период до 2 лет.

Раньше банки могли беспрепятственно списывать деньги со счета в качестве взыскания платы за обслуживание, пока не было принято так называемое антиотмывочное законодательство – так называют ФЗ-115 «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма». Требования закона делают обязательным обновление сведений по клиентам банка не реже одного раза в год. По Положению Центробанка №499-П на момент проведения операций по счету его данные должны быть обновлены, иначе любые операции запрещаются и блокируются.

💸 Предложение банков о списывании средств с неактивных счетов россиян

Инициатива ряда банков, с которыми они собираются выступить перед Центробанком, состоит в том, чтобы предоставить финансовым организациям право на списание комиссий и кредитных платежей со счетов клиентов, даже если банкам не удалось обновить данные клиентов. То есть если кредитной организации не удается связаться с клиентом по имеющимся у нее контактам, денежные средства со счета списывают.

Банки нашли плюсы в доступе к спящим счетам для самих клиентов: сами владельцы вкладов при принятии инициативы смогут избежать начисления штрафов и неустоек за несвоевременное сообщение о замене паспортных данных, а также фактов мошенничества с их неактивными счетами по незаконному списанию денег.

За подготовку официального предложения для Центробанка отвечает «Абсолют Банк». Авторы инициативы подчеркивают, что банки при нынешних законодательных требованиях несут издержки за обслуживание банковского счета и терпят убытки из-за невозможности взимания платы. Также на многих клиентах лежат кредитные обязательства, которые они должны выполнять, а списать деньги со счета банки не могут. Тем самым антиотмывочное законодательство вступает в противоречие с гражданским правом.

В ЮниКредит Банке инициатива так же воспринята положительно. Мотивируют это следующими соображениями: когда банк не имеет возможности списывать текущие платежи, он формирует просрочку, несмотря на все основания получить свои деньги у клиента за оказанные услуги и возможность это сделать ввиду наличия денег на счете. На просрочку банк вынужден формировать резервы, а клиенту в дальнейшем придется оплачивать штрафные санкции.

В Центробанке ранее отмечали риски использования «спящих счетов» для проведения сомнительных операций. Возможность взимания комиссионных может выступать профилактикой подозрительных транзакций по счетам.

Это инициатива вписывается в рамки «регуляторной гильотины», которая сейчас реализуется, и многие предложения от банкиров поступают именно в рамках изменения антиотмывочного законодательства (из 690 инициатив 97 предложений посвящены именно этой норме). Многие участники банковского рынка считают его требования избыточными.

Спящий банковский счет: какие неприятные сюрпризы он может преподнести?

Тех из вас, у кого есть банковские счета, могут ждать неприятные сюрпризы. С так называемых спящих счетов списываются деньги за их ведение. Хотя гражданин может иметь десятки счетов, главное помнить, сколько их и в каких банках они открывались.

История

Новость о том, что с неактивных счетов клиентов в банке могут списывать солидную комиссию за обслуживание, натолкнула жительницу Калуги Светлану на мысль, что у нее в банках тоже имеются счета. Пару лет назад она работала в организации (где в настоящее время уже не работает) ей выдавалась зарплатная банковская карта. После увольнения Светлана сняла перечисленные ей денежные средства от организации, и с тех пор картой не пользуется.

Нормы законодательства

В законодательстве четко прописано, как банки должны поступать, если клиент давно не обращается к своему счету. По гражданскому законодательству счет клиента в банке считается неактивным, если в течение двух лет по нему не совершались операции, не зачислялись и не снимались деньги. В этом случае банк обязан направить клиенту уведомление о закрытии такого счета.

Правила списывания комиссии

Если за ведение активного счета взимается комиссия, банк не вправе ее списывать, без согласия клиента. То есть по закону, банк должен разыскать клиента, персонально сообщить всю информацию по его счету. Чаще банки поступают проще, например, пишут объявление о комиссии по счетам на своих сайтах. Таким образом, с одной стороны, требования законодательства соблюдены – информация в публичном доступе есть. С другой стороны, если человек не помнит об открытом счете, то и на сайт этого банка он вряд ли будет заходить.

В современном мире есть масса возможностей уведомлять корректно клиента, а не только размещая информацию на своем сайте, освобождая себя от лишних действий. Можно послать смс-уведомление, к примеру. То есть перед тем как списать у человека пять тысяч рублей, можно потратить три рубля и предупредить клиента о предстоящем списании, напомнив таким образом, что у человека есть карта, выданная несколько лет назад.

Как поступить в случае списания денег со счета

Что же делать, если банк все-таки закрыл спящий счет или списал с него огромную сумму в виде комиссии за обслуживание, не предупредив об этом клиента должным образом?

Клиенту в таком случае нужно будет написать претензию, в которой сообщить, что произошел такой факт, и потребовать вернуть денежные средства. Если будет отказано, придется обратиться в суд, указав на незаконность действий. Так же, как и всегда, при возникновении споров с банками, гражданин может обратиться сразу в Центробанк.

Совет

Что бы не попадать в подобные сложные ситуации, совет:

1. При открытии любого счета в банке специалисту задать вопрос о том, сколько стоит годовое обслуживание счета.

2. Если карта или счет стали не нужны, не поленитесь пойти в банк и закрыть их.

3. По возможности не заводить карточки банков, соблазнившись бонусами, скидками и маркетинговыми предложениями, если, в принципе, услуги этого банка, вам не нужны.

Обслуживание неактивированной кредитной карты. Какова цена?

Зачем знать, нужно ли платить за неактивированную карту?

Чтобы начать пользоваться кредитной картой, нужно ее активировать. Дело в том, что большинство кредитных карт попадают в руки клиентов неактивированными. Ими нельзя оплатить покупки, их нельзя пополнить или снять деньги. Они просто не работают, потому что неактивированы в системе.

Процесс активации карты зависит от банка-эмитента и его условий. В одних кредитных организациях все делается по звонку на горячую линию. В других можно активировать карточку только в офисе, придумав и введя ПИН-код при получении пластика. В третьих авторизация карты происходит через интернет и т.п.

Активация карты нужна, чтобы она заработала в стандартном режиме. Однако раз вы получили карту, то нужно читать тарифы. Иногда банк может брать деньги и за обслуживание неактивированной карты. У вас возникнет долг и он обернется просрочкой. Просрочка испортит кредитную историю. Чтоб не испортить, нужно понимать — какие обязательства накладывает на вас неактивированная карта?

Когда начинает списываться плата за обслуживание по кредитке?

В стандартной банковской практике списание стоимости годового обслуживания происходит сразу после активации, которая подтверждает ваше согласие на использование карты и представленные тарифы со всеми комиссиями и т.д.

Разберем списание платы за обслуживание в 3-х самых популярных банках-эмитентах пластиковых карт: Сбербанке, Тинькофф и Альфа-Банке.

Так, Сбербанк списывает комиссию за годовое обслуживание карты 1 раз в год. Это происходит в первый отчетный период по карточке. При этом банк не называет точную дату.

В Альфа-банке комиссия за обслуживание списывается на следующий день после активации карты.

В банке Тинькофф комиссия списывается 1 раз в год в дату формирования первой выписки.

Что будет, если не активировать карту?

В стандартной банковской практике комиссия за обсаживание взимается только в том случае, если карта активирована и используется клиентом. Если владелец пластика не активировал ее, значит, комиссия за обслуживание не взимается.

Рассмотрим конкретные условия в указанных выше банках. Так, в Сбербанке комиссия не списывается, если клиент не активирует карту.

Ситуация с Альфа-Банком абсолютно противоположная, потому что подписывая заявление на выдачу карты, клиент соглашается с тем, что она автоматически активируется в дату подписания при получении владельцем. Таким образом, клиент получает на руки активированную карту, по которой будет списана комиссия за годовое обслуживание даже в том случае, если он ей не воспользуется.

Это очень хитрая уловка, прописанная в самом конце заявления мелким шрифтом. Если посмотреть отзывы, клиентам даже не сообщают об этом пункте. Они получают карту и думают, что она не активна, а на самом деле она в рабочем состоянии.

В Тинькофф банке списание комиссии за годовое обслуживание не происходит, если клиент не активировал карту и не использовал ее.

Что делать, если передумали активировать карту?

Представим ситуацию, что вы заказали карту, получили ее в банке, но не активировали. В какой-то момент передумали в необходимости этой карты. Что делать?

Есть банки, которые могут уже списать стоимость годового обслуживания за счет кредитного лимита даже в том случае, если вы не активировали и не пользовались картой. Тогда вам придется поочередно выполнить следующие действия: