когда перечисляют деньги после камеральной проверки 3 ндфл в 2021

Долго не приходят деньги по имущественному вычету

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки. Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Отправить повторную жалобу. Если первая жалоба не подействует или вы не получите ответа вовремя, можно подать повторную жалобу точно таким же способом. Только в содержании обращения нужно указать реквизиты первой жалобы и сообщить, что это повторное обращение. Эта жалоба уже идет в управление ФНС по субъекту.

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне 🙂

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

Забыл добавить, 33 налоговая г. Москва.

Юлия, а вы повторно получали уведомление или впервые?

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?

Срок проверки 3-НДФЛ в 2021 году

srok_proverki_3-ndfl_v_2021_godu.jpg

Похожие публикации

Срок проверки 3-НДФЛ

Порядок проведения камеральной проверки регламентирован ст. 88 НК РФ. Максимальный период проверочных мероприятий равен 3 месяцам. Еще 1 месяц отводится на возврат налога при заявлении вычетов.

Если проводится камеральная проверка без декларации, на нее отводится также 3 месяца, но отсчет будет вестись от даты истечения срока уплаты налогового обязательства (п. 1.2, 2 ст. 88 НК РФ).

В соответствии с п. 2 ст. 88 НК РФ камеральная проверка инициируется налоговым органом без оформления дополнительных разрешений. Проверка и анализ данных проводится должностными лицами ФНС, которым эта функция вменена в обязанности.

Срок проверки 3-НДФЛ в 2021 году остался прежним – 3 месяца. При этом нужно учитывать следующее:

Проверка 3-НДФЛ в налоговой начинается со сверки данных декларации и приложенного к ней пакета документов. Проверочный период не зависит от цели подачи отчетности – уплата налога или заявление права на вычет.

В ситуации, когда физическое лицо до окончания бездекларационной проверки все-таки сдает в ИФНС декларацию, происходит прекращение проверочного процесса и начинается новая проверка 3-НДФЛ – на основании поступивших от налогоплательщика сведений.

Если у проверяющих возникают вопросы, на предоставление пояснений по требованию налогового органа налогоплательщику отводится 5 рабочих дней после поступления соответствующего запроса.

Сроки проверки при упрощенном получении вычета

С 21 мая 2021 г. запускается упрощенный формат камеральной проверки сведений о доходах и расходах физических лиц для получения некоторых вычетов:

Изменения вводятся нормами Закона от 20.04.2021 г. № 100-ФЗ (введена новая ст. 221.1 НК РФ). Декларацию на получение указанных вычетов налогоплательщикам подавать не придется – всю информацию налоговики получат от банков, а физлицу направят предзаполненное заявление, которое он должен лишь подписать. Срок направления такого заявления по сведениям, полученным налоговиками до 1 марта года, следующего за отчетным – не позже 20 марта, а по сведениям, полученным после 1 марта – 20 дней (рабочих) после даты получения. О ходе проверки налогоплательщик будет уведомляться сообщениями в «Личном кабинете» на сайте ФНС.

Срок камеральной проверки по этим видам вычетов сократится до 30 дней с даты получения налоговиками заявления, еще 15 дней отводится на перечисление средств налогоплательщику.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Упрощенный порядок получения налогового вычета с 2021 года

По каким основаниям можно получить упрощенный налоговый вычет

В общих случаях налогоплательщики НДФЛ вправе получить положенный им вычет или у работодателя, или через налоговую инспекцию.

В первом случае необходимо написать заявление и приложить к нему подтверждающие документы.

Во всех преимуществах и недостатках получения вычета по месту работы разбирались эксперты справочно-правовой системы «КонсультантПлюс» в специальном материале. Для его просмотра оформите пробный доступ к системе. Это бесплатно.

В другом случае нужно сдать в налоговую инспекцию правильно оформленную декларацию 3-НДФЛ, к которой также должны быть приложены подтверждающие документы. При этом декларацию подают по окончании года, в котором появилось право на вычет.

С 21 мая 2021 года начал действовать упрощенный порядок получения вычетов по НДФЛ. Но коснется он только двух видов вычетов:

По остальным видам вычетов порядок их заявления и получения остался прежним.

Отметим, что регулирует упрощенный порядок получения налоговых вычетов статья 221.1 НК РФ. Она была введена в кодекс федеральным законом от 20.04.2021 № 100-ФЗ.

Как работает упрощенный порядок получения вычетов по НДФЛ

Основное достоинство нового порядка заключается в том, что теперь по обозначенным в 1-м разделе статьи видам вычета не нужно представлять декларацию 3-НДФЛ с подтверждающими документами. Теперь подтверждения права на вычет налоговики будут получать из иных источников, а не от самих налогоплательщиков. Камеральная проверка поступившей информации отныне займет не более одного месяца, а возврат денежных средств на расчетный (или лицевой) счет налогоплательщика — не более 15 дней.

Напомним, что камеральная проверка декларации 3-НДФЛ в стандартных ситуациях занимает три месяца, а деньги налоговые органы перечисляют до 30 дней. То есть процедурные сроки при упрощенной системе получения налогового вычета значительно сокращены.

О тонкостях камеральной проверки можно узнать из статьи «Как проводится камеральная проверка налоговой декларации 3-НДФЛ?». Получите бесплатный демодоступ и читайте всю самую полезную информацию, касающуюся подоходного налога.

Кто выступит источником информации для налоговых органов

Для упрощенного налогового вычета с 2021 года все сведения для налоговиков будут готовить налоговые агенты, банки, органы исполнительной власти. Все эти субъекты будут взаимодействовать в рамках специальной программы. Правила ее функционирования уже подготовлены, участие в ней осуществляется исключительно на добровольных началах. То есть принуждать к участию никого не будут, но если желание присоединиться к информационному взаимодействию у субъекта появится, то он должен подходить под определенные критерии, а именно:

Налогоплательщики НДФЛ всегда могут обратиться в банк, где был подписан договор на приобретение имущества, или к профессиональному брокеру, с которым заключен договор на ведение индивидуального инвестсчета, чтобы уточнить информацию о том, доступно ли им упрощенное получение налогового вычета.

Действия налогоплательщика для упрощенного варианта налогового вычета

То, что налоговый вычет упростили, вовсе не означает, что физлицо не должно предпринимать каких-либо действий. Наоборот, оно должно контролировать ситуацию постоянно.

Во-первых, налогоплательщик обязан зарегистрировать аккаунт на Госуслугах или на сайте ФНС. В противном случае упрощенный способ будет недоступен. Придется заполнять бумажную декларацию (или платить за ее заполнение), ксерокопировать подтверждающие документы и нести весь пакет в налоговую.

Во-вторых, необходимо отслеживать все информсообщения от налогового органа, поступающие в ЛКН. Сообщение должно поступить сразу после того, как у налоговиков окажутся на руках сведения от источников информационного взаимодействия — банков, налоговых агентов и пр. Если право на вычет подтвердится, то сообщение будет содержать предзаполненное заявление. Налогоплательщику останется внести в него реквизиты своего расчетного или лицевого счета и утвердить его.

Для формирования и отправки заявления в ЛКН установлены специальные сроки:

Если окажется, что налоговый вычет в упрощенном порядке получить невозможно, то налоговики с помощью информсообщения откажут в таком способе, но обязательно с указанием причин. Сроки для отказа установлены те же, что и для формирования заявления.

Действия налогового органа после получения заявления от налогоплательщика

Получив заявление от налогоплательщика, налоговики проведут проверку. Как мы уже уточняли, на нее отводится 30 календарных дней с момента получения. В ситуациях, когда контролеры находят признаки возможного нарушения законодательства, сроки продлеваются максимум до трех месяцев.

Проверка завершается вынесением решения инспекторами о предоставлении вычета либо об отказе в нем.

Если право на вычет подтверждается, то следующим шагом налоговиков станет проверка задолженности налогоплательщика перед бюджетом по налогам, штрафам и пеням. При обнаружении таковой налоговый орган проведет зачет суммы вычета в счет погашения задолженности.

Деньги на счет физлица должны уйти в течение 15 рабочих дней со дня вынесения решения. Если срок будет нарушен, то человек вправе претендовать на получение процентов, рассчитанных исходя из ставки рефинансирования Центробанка.

Итоги

Итак, в текущем году законодатели упростили получение налогового вычета. Новый порядок призван облегчить жизнь налогоплательщикам в том, что теперь последним не придется оформлять декларацию 3-НДФЛ и собирать подтверждающие документы. Но коснется он далеко не каждого вычета по НДФЛ. Разрешается воспользоваться с 2021 года упрощенным налоговым вычетом лишь при покупке квартиры, в т. ч. в ипотеку, и при работе с индивидуальным инвестиционным счетом.

При упрощенном порядке физлицу нужно дождаться от налоговиков предзаполненного заявления, внести в него сведения о своем расчетном счете и выслать его обратно налоговикам. Вся процедура будет осуществляться через личный кабинет налогоплательщика. В связи с этим рекомендуем своевременно зарегистрироваться на сайте «Госуслуги» или на сайте ФНС, чтобы гарантированно воспользоваться упрощенным порядком получения налогового вычета в 2021 году и в последующие периоды.

Как получить проценты с налоговой?

Если срок возврата уплаченного налога прошёл, а деньги от инспекции не поступили, вы вправе требовать проценты за просрочку выплаты. Как это сделать — читайте в статье.

После подачи декларации 3-НДФЛ со всеми документами и заявлением на возврат налога, перечислить денежные средства вам должны максимум через 4 месяца. В течение трёх месяцев проводится камеральная проверка и месяц отводится для непосредственного перечисления денежных средств по соответствующему заявлению (подробнее об этом в статье «Декларация с вычетом: когда я получу деньги из налоговой»).

Если инспекция не осуществила выплату вовремя, за каждый день просрочки вы вправе требовать проценты, для получения которых следует подать жалобу на бездействие должностных лиц в свою налоговую инспекцию. Последняя обязана в течение трёх рабочих дней после получения жалобы направить её в вышестоящий налоговый орган со всеми материалами.

Жалоба может быть подана в течение одного года со дня, когда вы узнали или должны были узнать о нарушении своих прав. К ней следует приложить документы, которые подтверждают приведённые доводы. Рассмотрение жалобы происходит без участия налогоплательщика, поэтому стоит детально изложить ситуацию и ваши требования.

Жалоба составляется в произвольной форме, но должна содержать следующие реквизиты (п. 2 ст. 139.2 НК РФ):

Жалоба может быть представлена в инспекцию в бумажном виде или направлена через личный кабинет налогоплательщика.

Если жалоба представляется на бумаге, то советуем указать телефон, адрес электронной почты и иные необходимые для своевременного рассмотрения жалобы сведения. Причём лучше иметь при себе два экземпляра жалобы: один вы отдадите инспектору, второй оставите у себя с датой и отметками налоговой службы о принятии. Также данная жалоба может быть направлена заказным письмом с описью вложения.

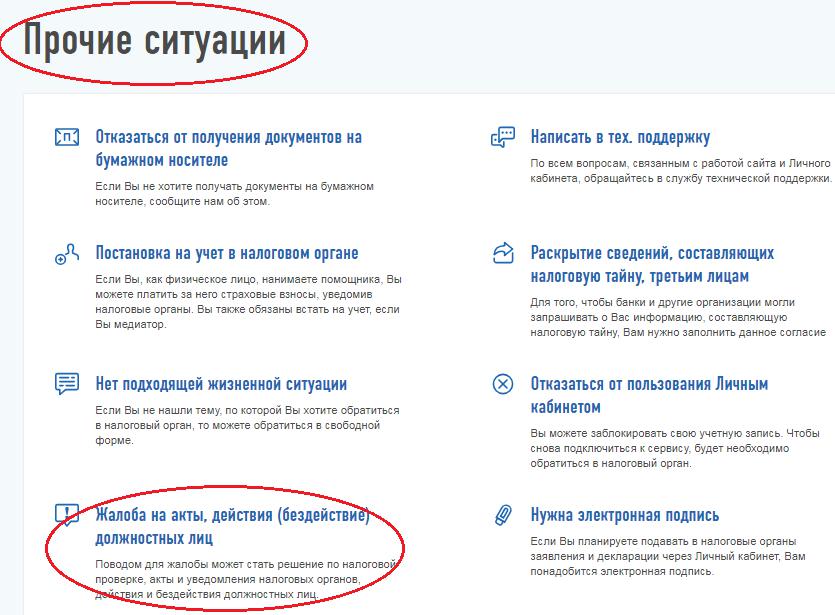

В личном кабинете налогоплательщика следует выбрать раздел «Жизненные ситуации», в нём— «Прочие ситуации», спустившись вниз вы найдёте «Жалобы на акты, действия (бездействие) должностных лиц».

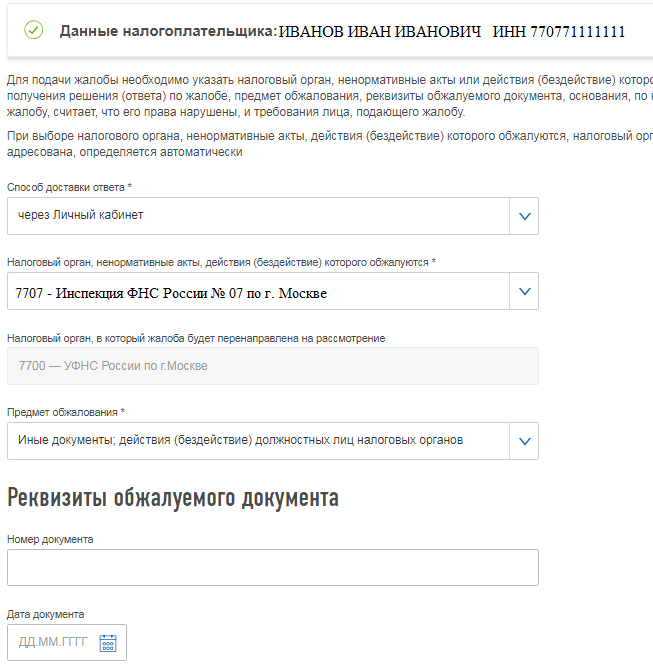

Основные персональные данные налогоплательщика программа подтянет автоматически (ФИО, ИНН, способ доставки, номер инспекции). В случае необходимости в них можно внести изменения. В поле «Предмет обжалования» выбираем «Иные документы; действия (бездействие) должностных лиц налоговых органов». Поскольку обжалуется бездействие инспекторов поле «Реквизит обжалуемого документа» оставляем пустым.

Далее необходимо изложить содержание жалобы и требования.

Пример

Иванов Иван Иванович в содержании прописал: 30.05.2018 я подал декларацию 3-НДФЛ на вычет на взносы по ИИС за 2016 год вместе с комплектом подтверждающих документов и заявлением на возврат суммы налога в размере 52 000 руб. (№ 3031-фл). Денежные средства были получены только 18.10.2018, что превышает срок, отведённый Налоговым кодексом на возврат суммы налога (п. 6 ст. 78 НК РФ, ст. 88 НК РФ).

Также 20.06.2018 была подана декларация на вычет на взносы по ИИС за 2017 год вместе с подтверждающими документами и заявлением на возврат суммы налога в размере 39 000 руб. (№ 3032-фл). В личном кабинете налогоплательщика указана информация, что 20.09.2018 камеральная проверка декларации за 2017 год завершена успешно с подтверждением суммы к возврату. Однако денежные средства не были перечислены.

Требования лица, подающего жалобу:

Иван Иванович подписал жалобу неквалифицированной электронной подписью и отправил в инспекцию.

Решение по такой жалобе принимается налоговым органом в течение 15 рабочих дней со дня её получения. Указанный срок может быть продлён, но не более чем ещё на 15 рабочих дней. О продлении срока вас должны предупредить в течение трёх рабочих дней. Решение по результатам рассмотрения жалобы должны вам направить в течение трёх рабочих дней со дня его принятия (п. 6 ст. 140 НК РФ).

Учтите, что пойти в суд вы вправе только после того, как вышестоящий налоговый орган принял решение по жалобе не в вашу пользу либо в установленный срок не рассмотрел её (п. 2 ст. 138 НК РФ).

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Каков срок проверки налоговой декларации по форме 3-НДФЛ?

От чего зависит срок камеральной проверки 3-НДФЛ

Каждая поступившая налоговикам декларация подвергается камеральной проверке — одной из форм налогового контроля. Декларация 3-НДФЛ не исключение. Отраженные в ней сведения и приложенные документы подлежат проверке с учетом следующих условий по срокам:

Какими путями 3-НДФЛ может попасть в инспекцию, см. в материалах:

Срок проверки налоговой декларации 3-НДФЛ внутри 3-месячного периода может зависеть от нескольких факторов:

В какой срок проводится камеральная проверка 3-НДФЛ, поданная ИП? Меняется ли срок проверки в случае подачи уточненки? Как ИП заполнить и подать декларцию 3-НДФЛ? Ответы на эти и другие вопросы можно найти в Готовом решении от КонсультантПлюс. Получите пробный доступ и бесплатно изучите консультанцию экспертов.

Кем устанавливается начальная дата проверки 3-НДФЛ и где зафиксирован день ее окончания

В отношении сроков проверки и даты ее завершения в п. 2 ст. 88 НК РФ определено следующее:

Как удаленно взаимодействовать с налоговиками при подаче 3-НДФЛ, см. в материале «Порядок заполнения декларации 3-НДФЛ в личном кабинете».

Полномочия налоговой инспекции по продлению срока проверки 3-НДФЛ

Обозначенный в п. 2 ст. 88 НК РФ срок камеральной проверки 3-НДФЛ не может превышать 3 месяцев.

Однако в случае уточнения сведений, указанных в первоначально поданной 3-НДФЛ (отправки налогоплательщиком уточненной декларации), проверка первичного отчета моментально прекращается и начинаются новые контрольные процедуры уже в отношении вновь поступившего отчета.

Поскольку количество корректировок 3-НДФЛ законом не регламентировано, общий срок проверки 3-НДФЛ (при подаче нескольких уточненок) может значительно превысить 3-месячный.

Иные основания для продления периода проверки 3-НДФЛ в НК РФ отсутствуют.

Подробности о причинах и схемах уточнения первоначальных сведений в 3-НДФЛ см. в материале «Каков код корректировки для налоговой декларации 3-НДФЛ?».

Много вопросов возникает у налогоплательщиков при получении вычетов. На актуальные вопросы возмещения НДФЛ из бюджета отвечает эксперт КонсультантПлюс Е. П. Зобова. Получите пробный доступ к системе и бесплатно читайте о нюансах камералки по НДФЛ и особенностях предоставления вычетов налогоплательщикам.

Нарушение сроков камеральной проверки 3-НДФЛ

Продолжительность камеральной проверки 3-НДФЛ строго регламентирована налоговым законодательством РФ и составляет 3 месяца с даты представления декларации. Продлить камеральную проверку инспектор может только в том случае, если вы подадите уточненную декларацию. Тогда камеральная проверка первичной декларации прекращается и начинаются новые контрольные процедуры по проверке уточненки.

Если налоговая нарушает сроки камеральной проверки 3-НДФЛ, рекомендуем обратиться в ФНС. Налоговый инспектор быстро проверит по базе с чем связана задержка.

Помимо очного обращения вы вправе подать жалобу о бездействии сотрудников налогового органа через личный кабинет налогоплательщика. Для этого перейдите в раздел «Жизненные ситуации», далее «Прочие ситуации» и выберите «Жалоба на акты, действия(бездействие) должностных лиц». Жалобу нужно описать, ссылаясь на нормы НК РФ.

Срок выплаты после камеральной проверки 3 ндфл

В случае положительного решения по окончании камеральной проверки сроки возврата налога составляют не более 1 месяца с даты получения вашего заявления (а если вы его подавали вместе с декларацией, с даты окончания камеральной проверки).

Если же налоговая просрочила срок возврата налога, можно также обратиться в ФНС лично или через личный кабинет налогоплательщика. Жалоба при нарушении сроков камеральной проверки 3 ндфл или при нарушении срока возврата налога составляется в произвольной форме. Например, так:

Итоги

Срок проверки 3-НДФЛ может быть различным (от 1 дня до нескольких недель), но не может превышать 3 месяцев.

Если налогоплательщик обнаружил в указанных в 3-НДФЛ сведениях неточности или ошибки, он может откорректировать их с помощью уточненной декларации. В этом случае проверка первоначальной декларации прекращается, а уточненный отчет подвергается контрольным процедурам с самого начала в полном объеме.