когда платить налог на дивиденды американских акций

13% вместо 30%: как уменьшить налог с дивидендов от американских компаний

Впервые этот текст был опубликован 8 июля 2020 года

Когда вы совершаете операции с российскими бумагами, в качестве налогового агента инвестора выступает брокер. Он сам вычитает налоги с ваших дивидендов и перечисляет в бюджет. Поэтому дивиденды на счет инвестору поступают уже как бы «чистые». Брокер спишет с вас НДФЛ по ставке 13% от размера полученной вами за год прибыли, если вы являетесь налоговым резидентом России. Если вы платите налоги в другой стране, ставка составит 30%.

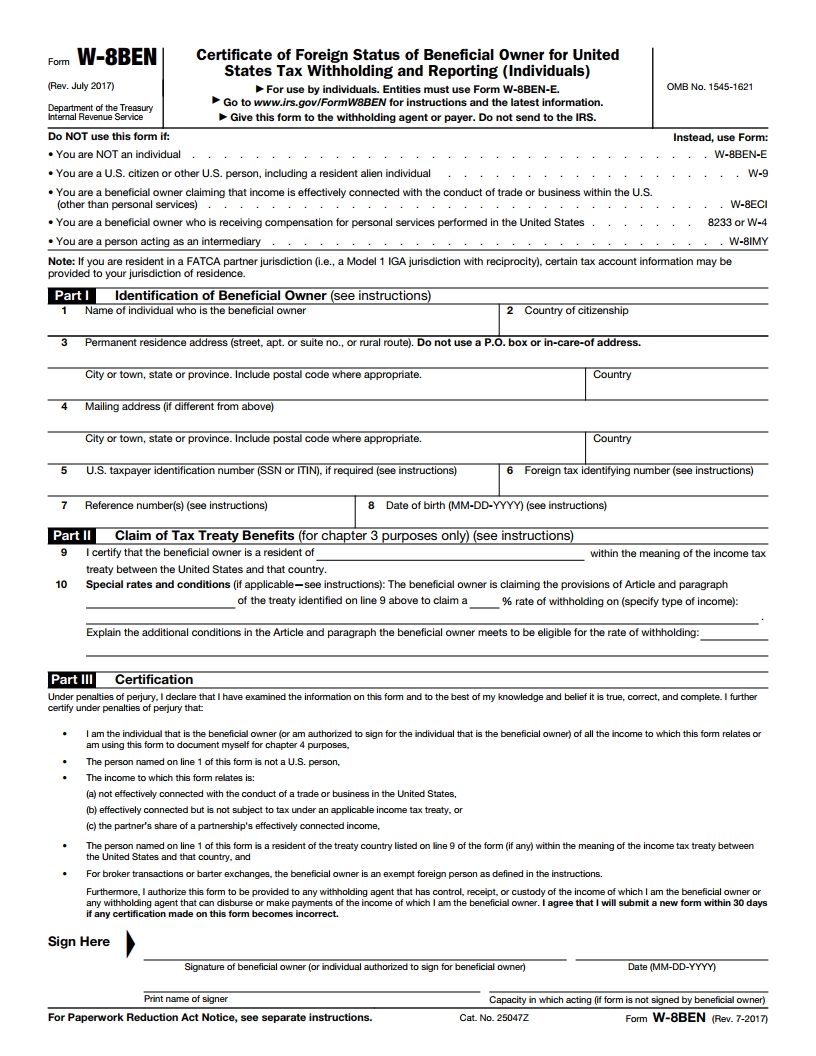

Что такое форма W-8BEN и зачем ее подписывать

Но есть способ, как избежать такого огромного налога по дивидендам США и других стран. Чтобы инвестор не платил налог дважды в разных странах по разному законодательству, государства заключают между собой декларации об избежании двойного налогообложения. У России такие соглашения есть с более чем 80 странами. В том числе с США. Документ между Россией и США называется «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал».

Чтобы воспользоваться его преимуществами, нужно заполнить форму W-8BEN. Она докажет, что вы не налоговый резидент США. Тогда американские налоговые органы спишут с ваших дивидендов только 10%. Но вам еще нужно будет заплатить 3% самостоятельно российской налоговой инспекции. Потому что по российскому законодательству в общей сумме вы должны отдать 13%.

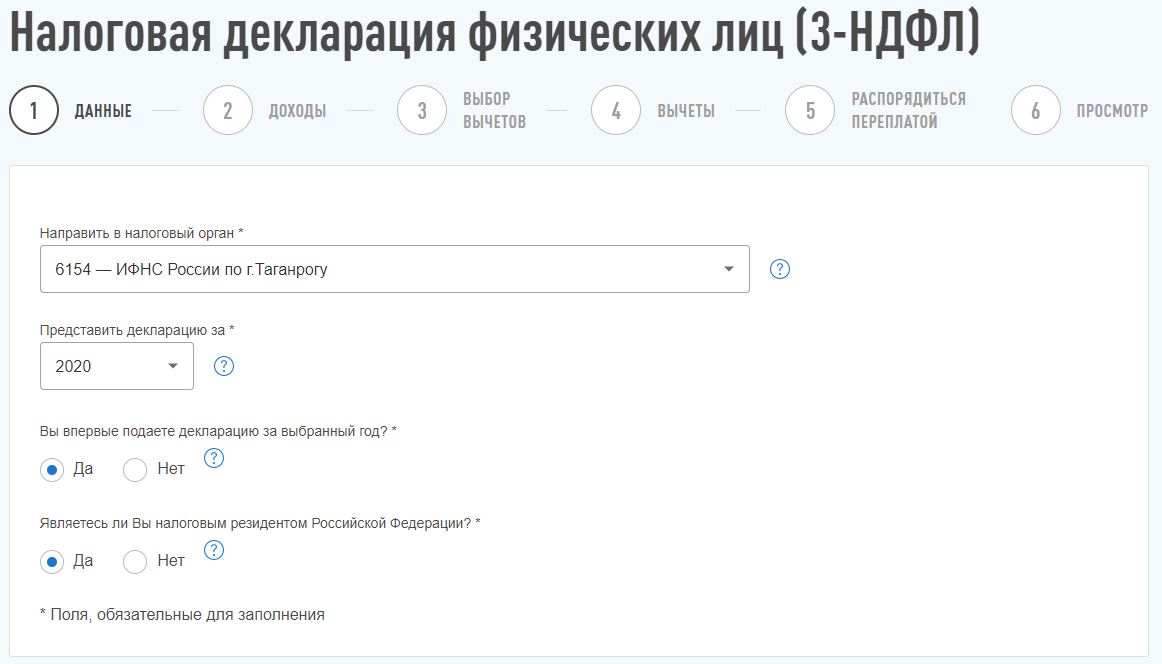

Форма W-8BEN применима к акциям, зарегистрированным в США, и действует только три года. После этого ее нужно будет снова подписывать. W-8BEN можно запросить у своего брокера. Также инвестору понадобится заполнить налоговую декларацию 3-НДФЛ, чтобы оплатить оставшиеся 3% в России. Это можно сделать в личном кабинете на сайте Федеральной налоговой службы. Декларация нужно подписать и подать до 30 апреля календарного года по месту жительства.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

💰Fingram: как уплатить налоги по дивидендам от иностранных компаний

Декларацию о доходах за прошедший год в ФНС надо подавать, согласно Налоговому кодексу, до конца апреля. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, этот выпуск Fingram — вам. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т. д. Сохраняйте себе эту пошаговую инструкцию!

1. Всегда ли нужно самому платить налоги по дивидендам от иностранных компаний?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

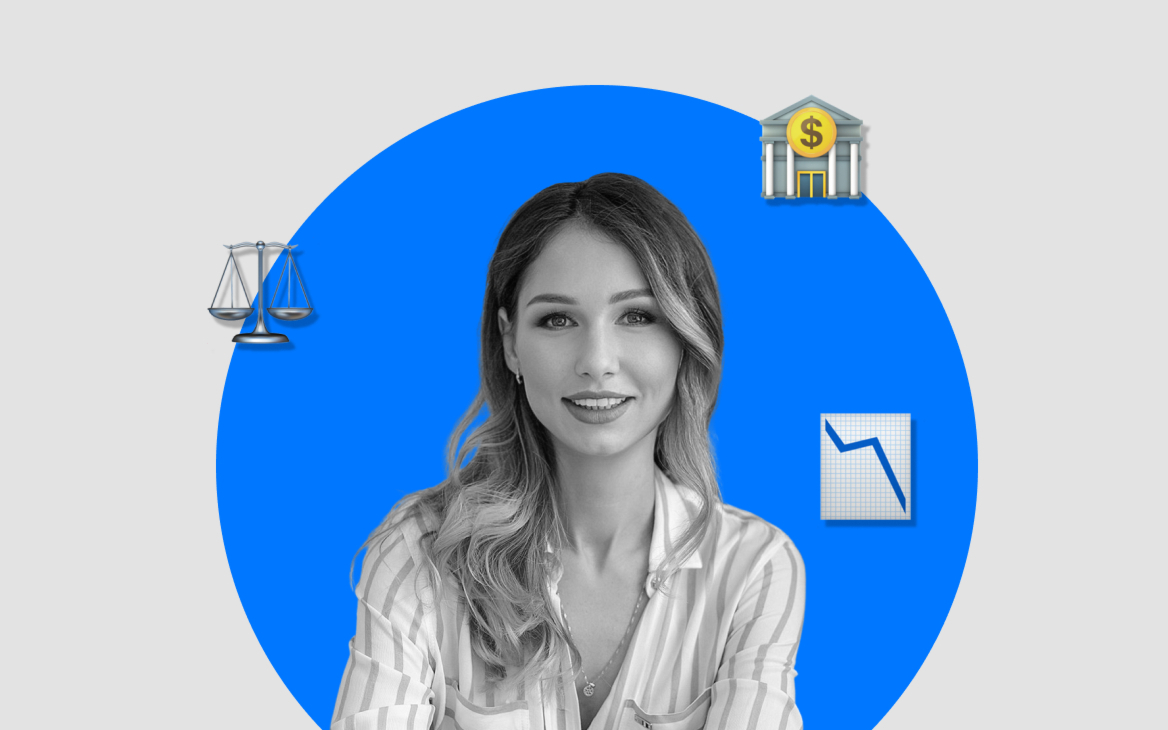

2. Какие российские компании зарегистрированы за рубежом?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

Акции могут приносить прибыль не только при продаже. Надежные компании вознаграждают своих акционеров, делясь частью прибыли. От чего она зависит и как получать ее грамотно?

3. Какой налог по таким дивидендам?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

4. Как уплатить налоги по акциям иностранных компаний?

1). Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

На современном фондовом рынке большинство участников торгов пользуется личными кабинетами. Разберем, как организовано это виртуальное пространство для инвестора.

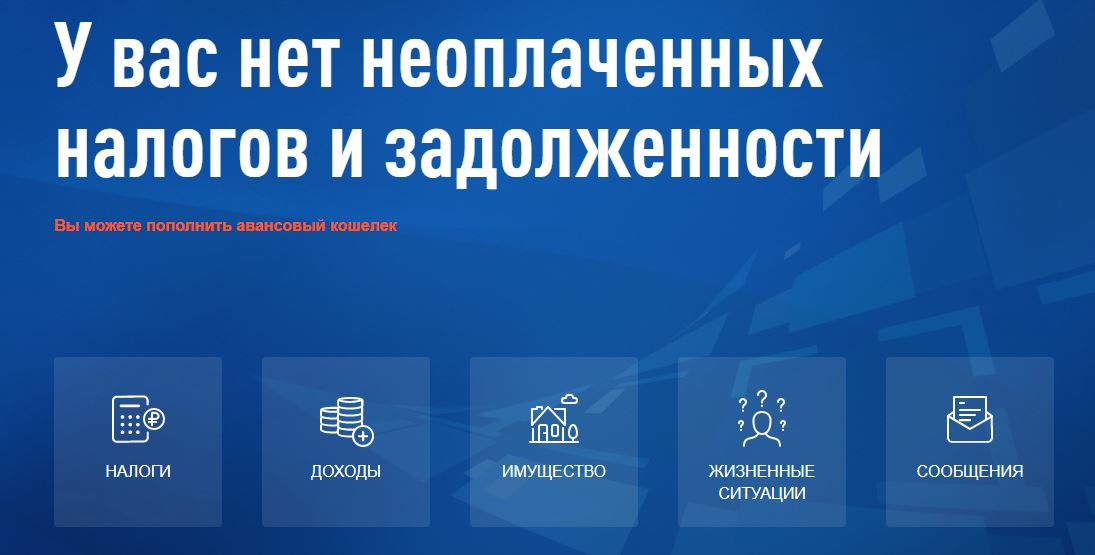

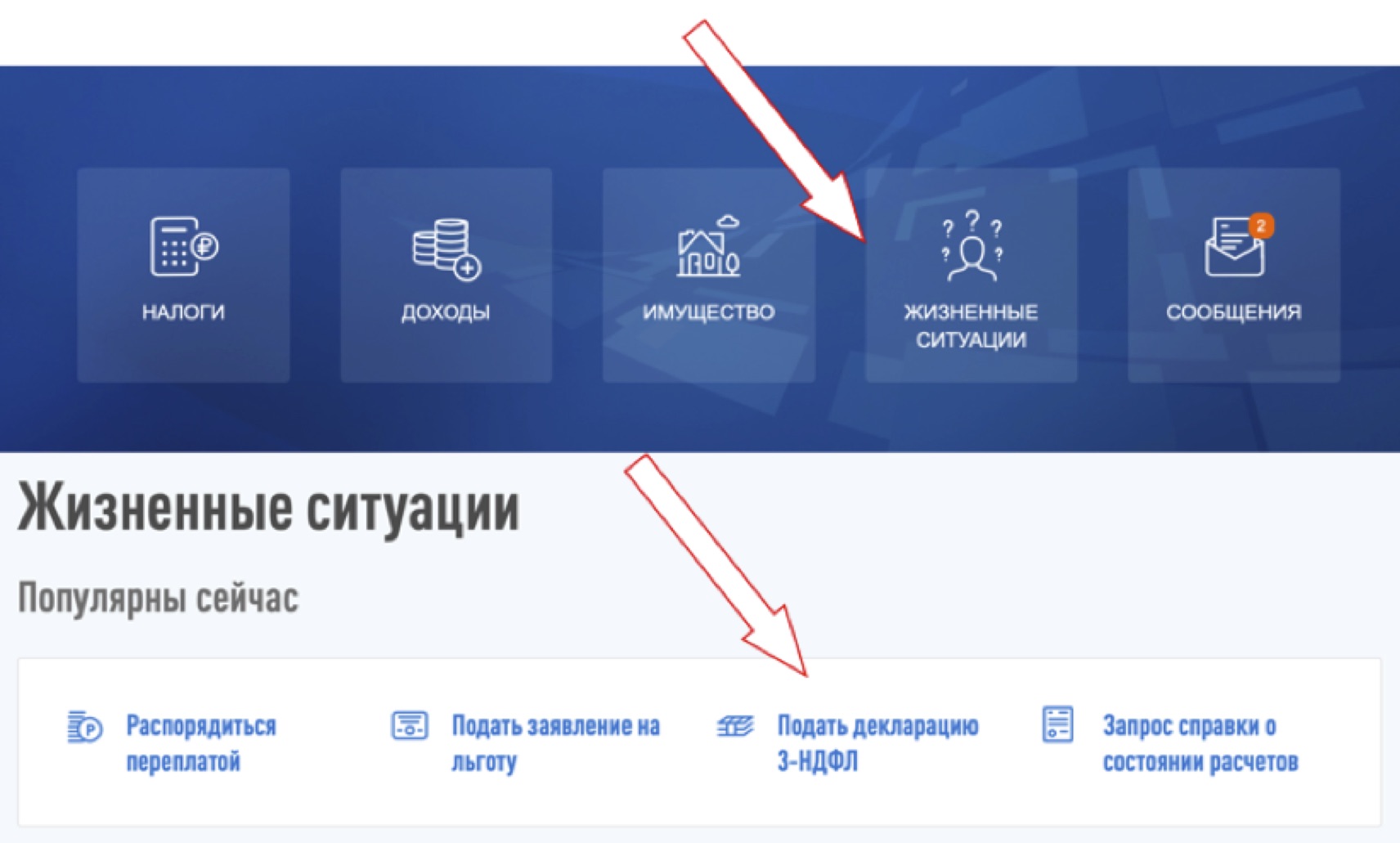

2). Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

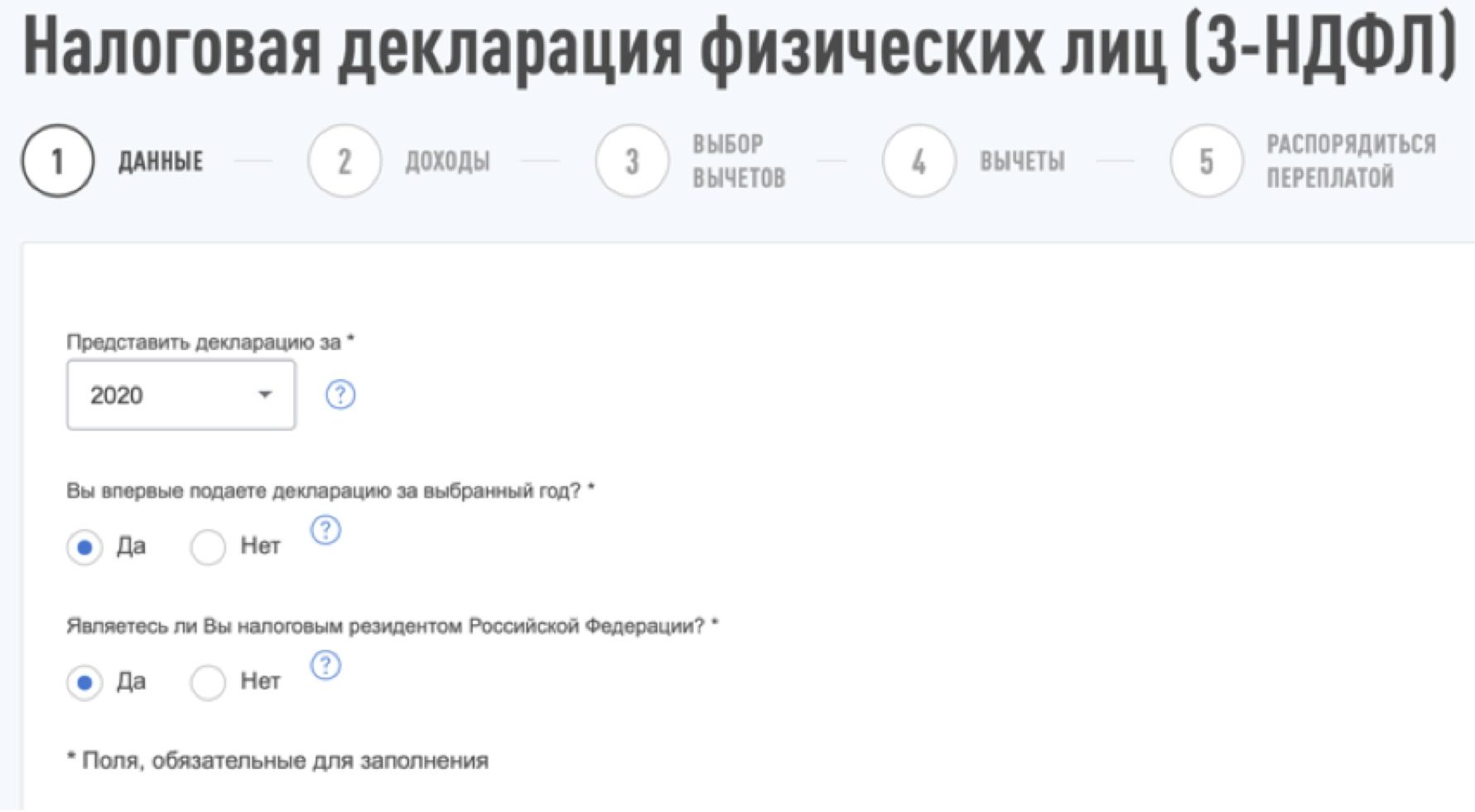

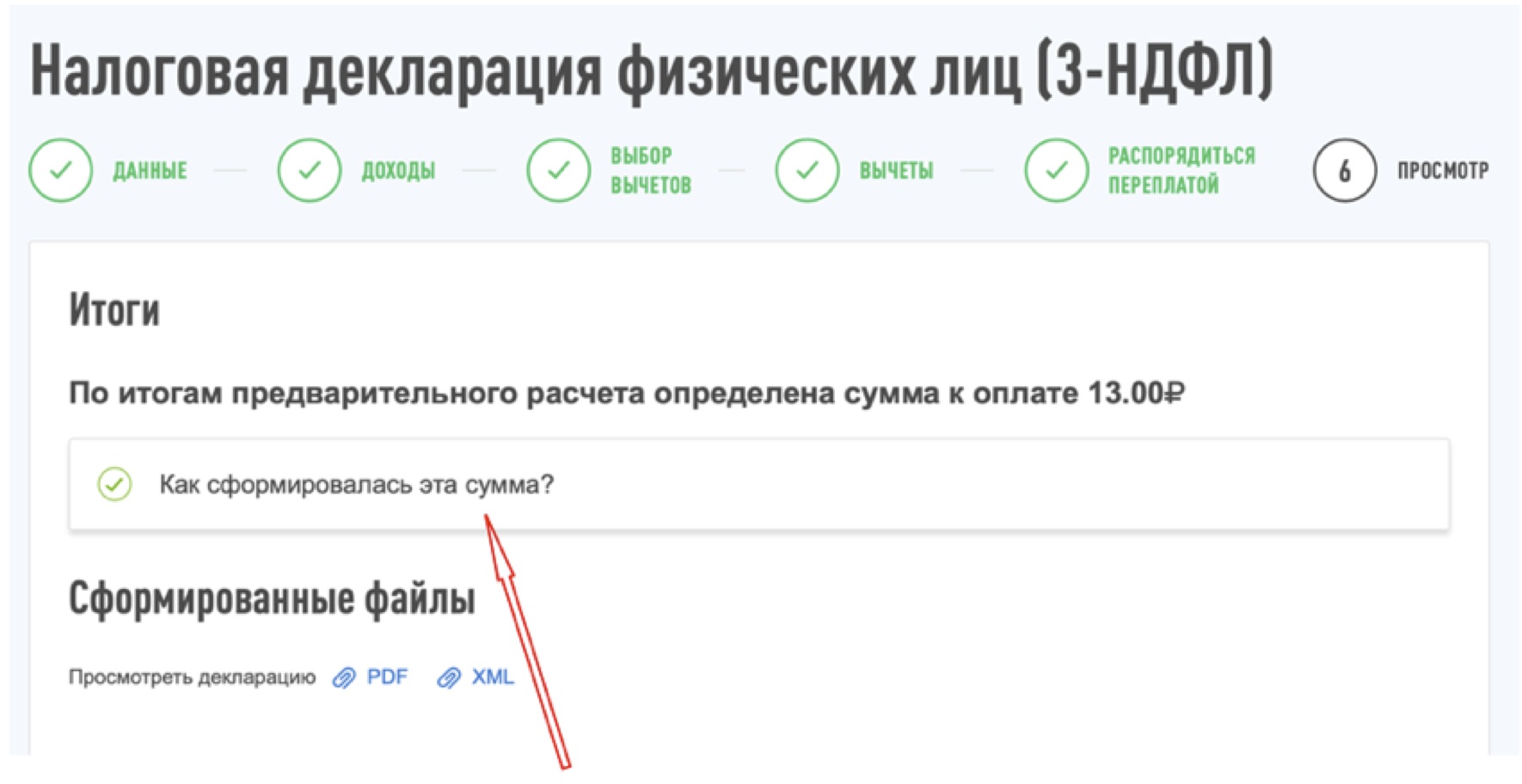

3). Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

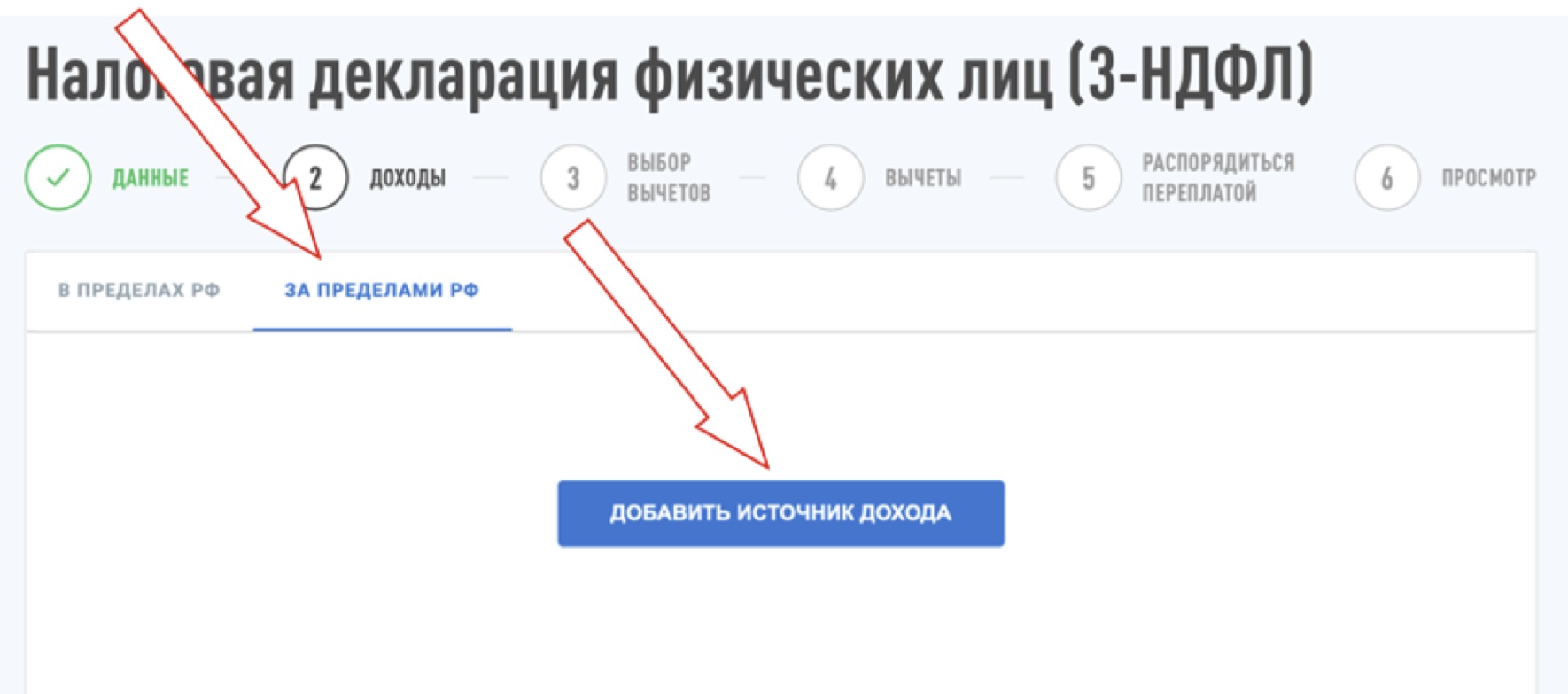

4). В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

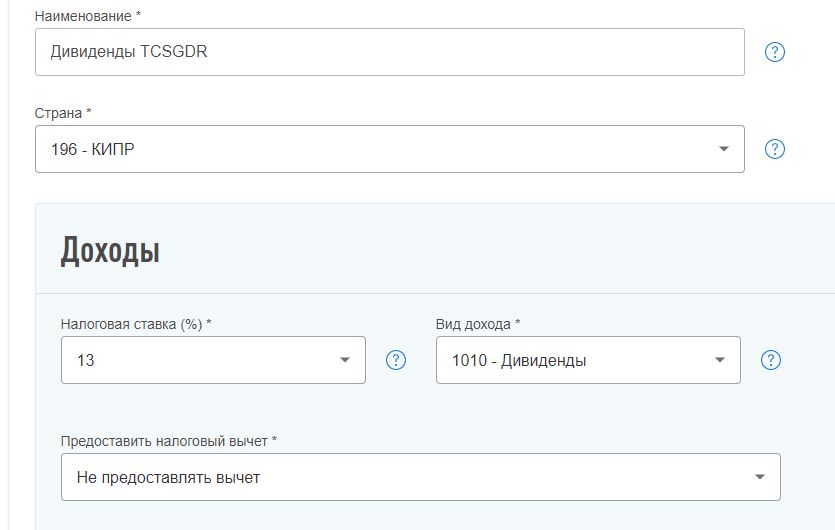

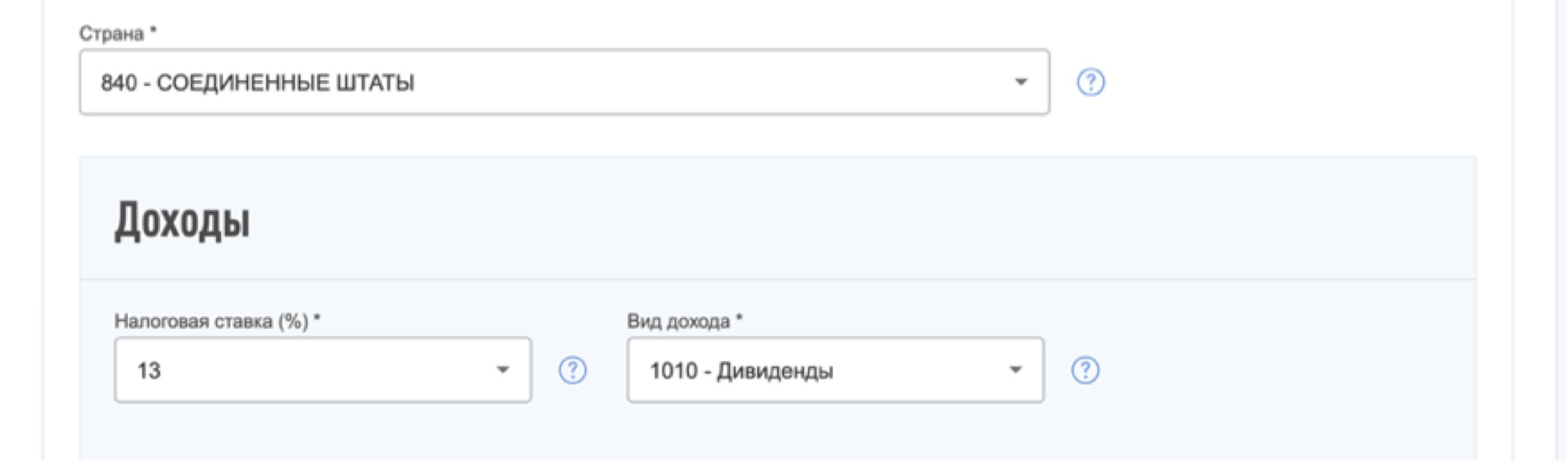

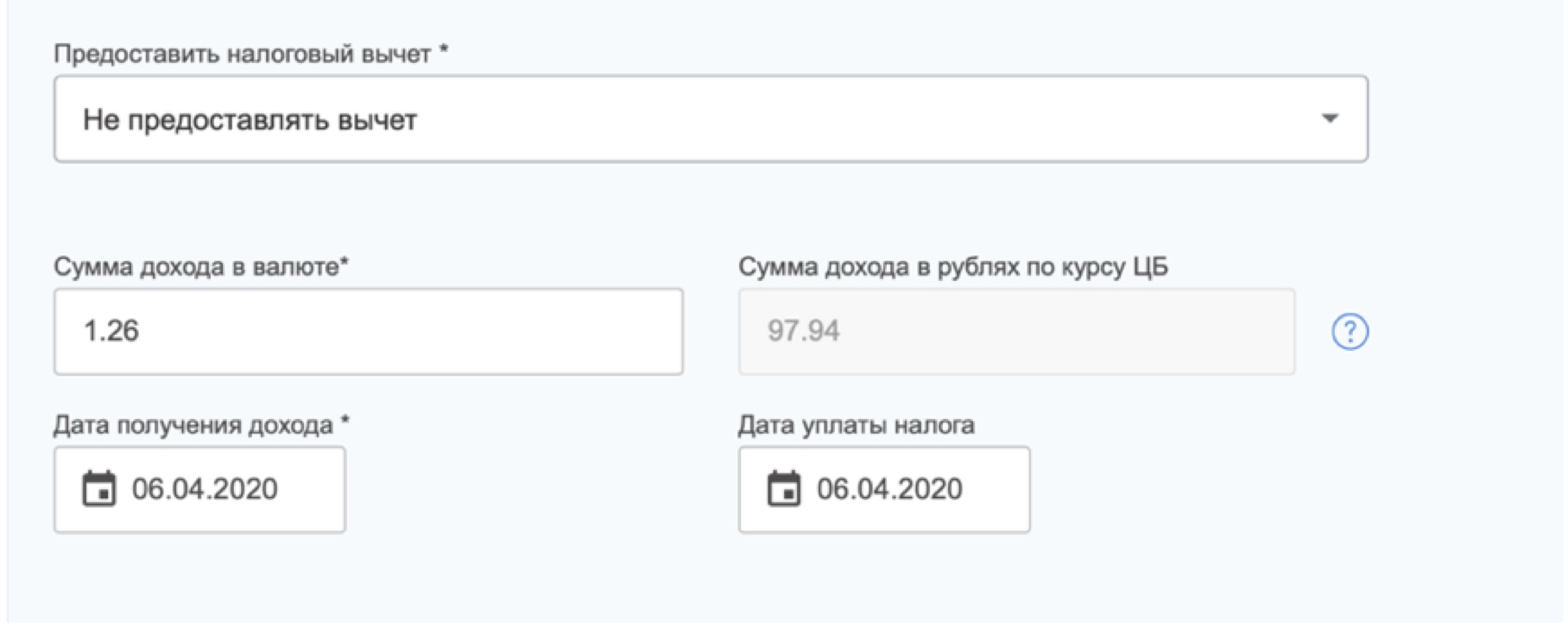

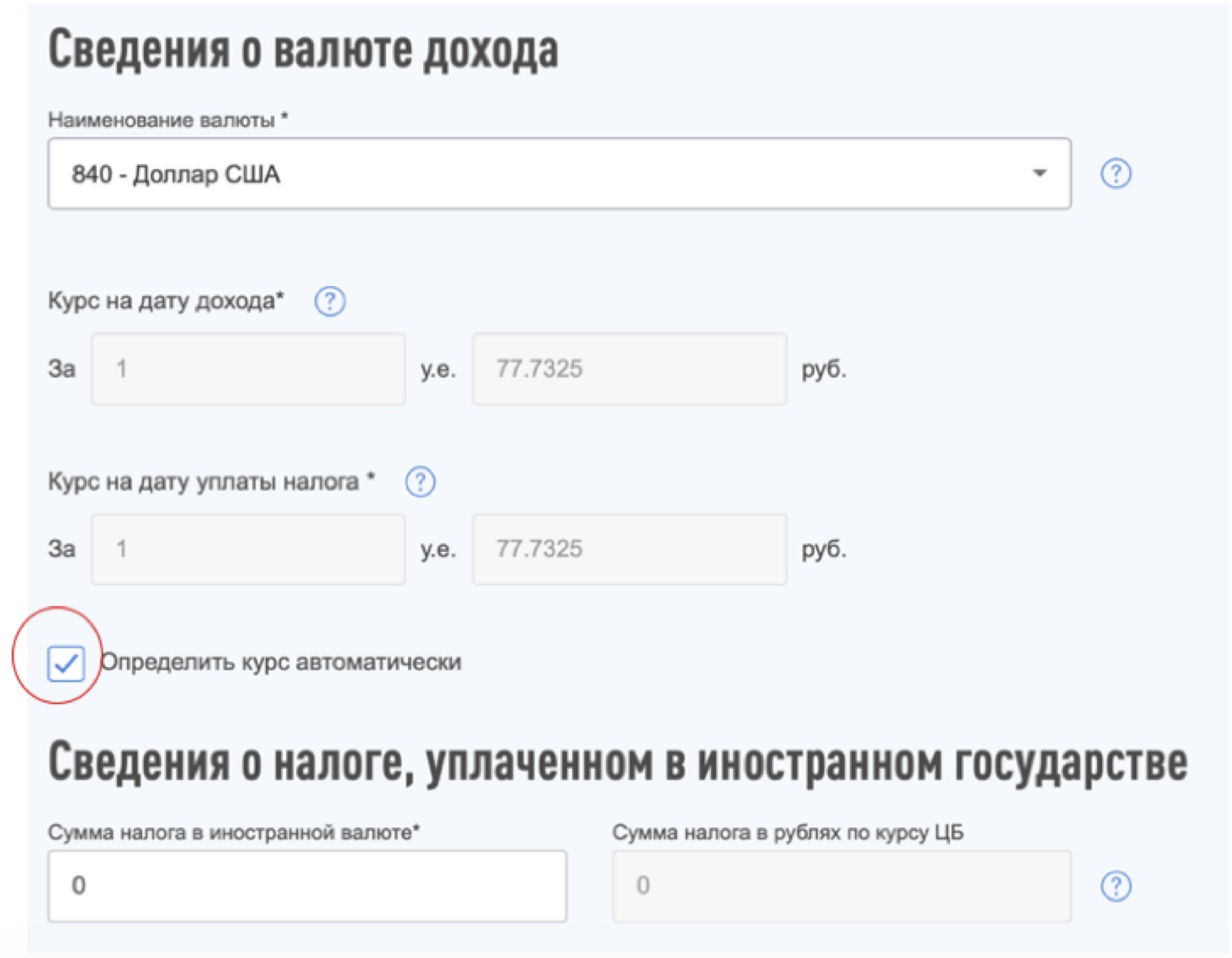

5). Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

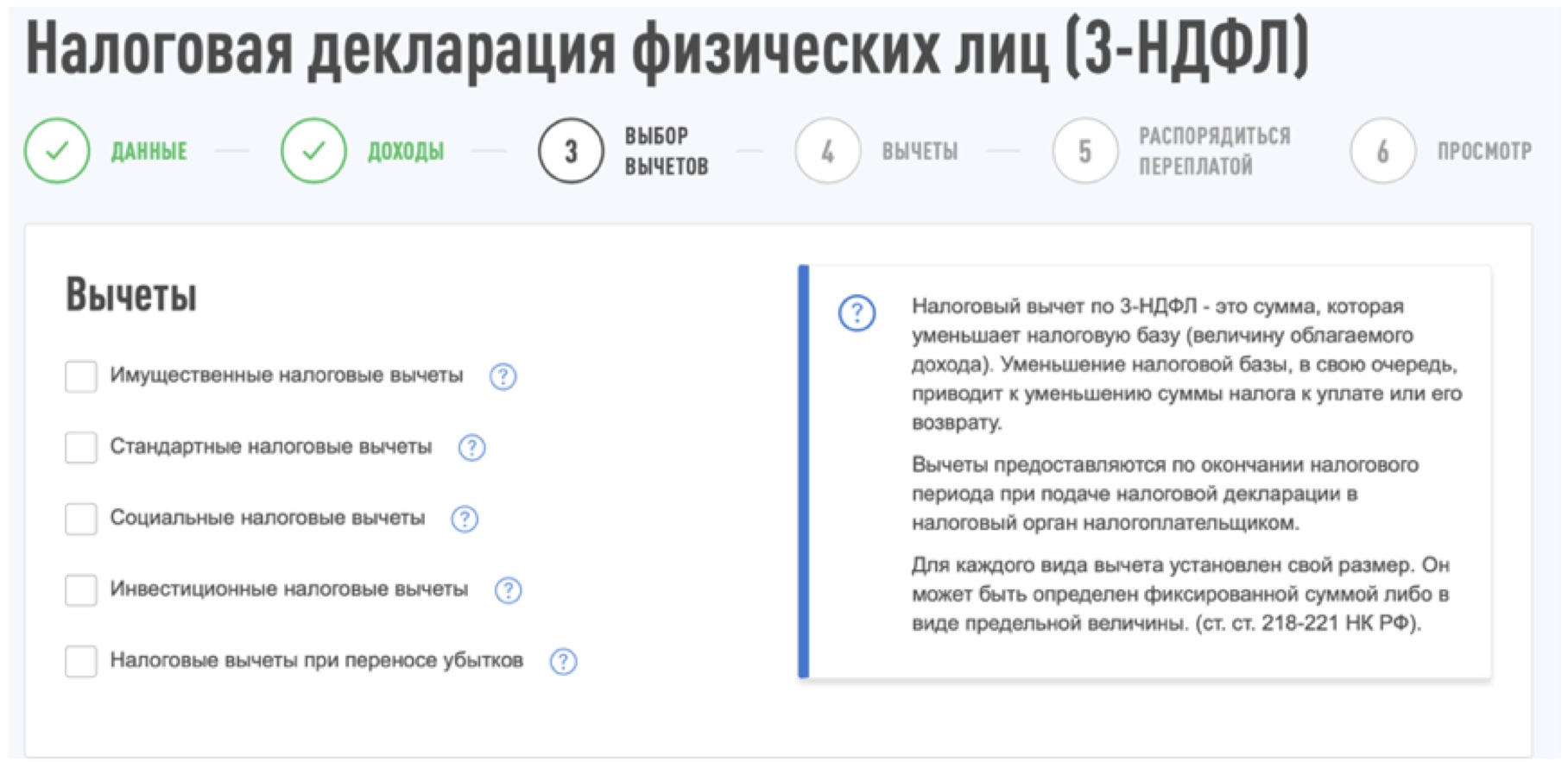

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

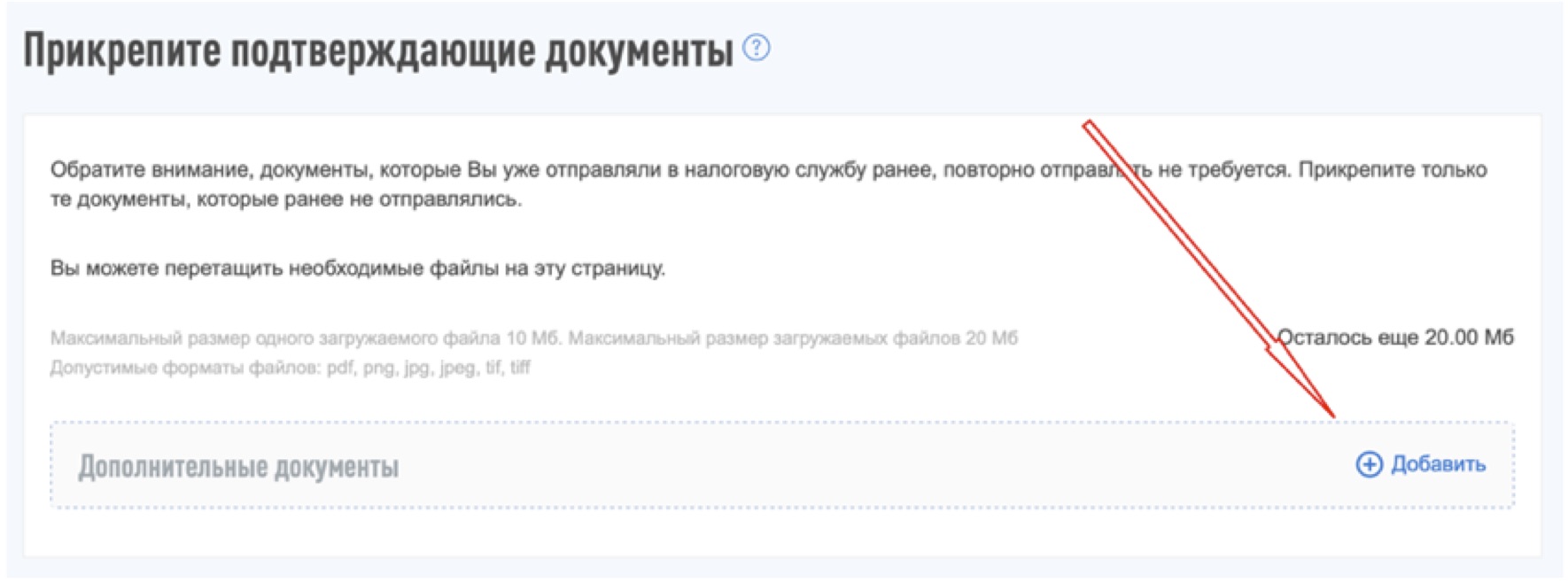

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

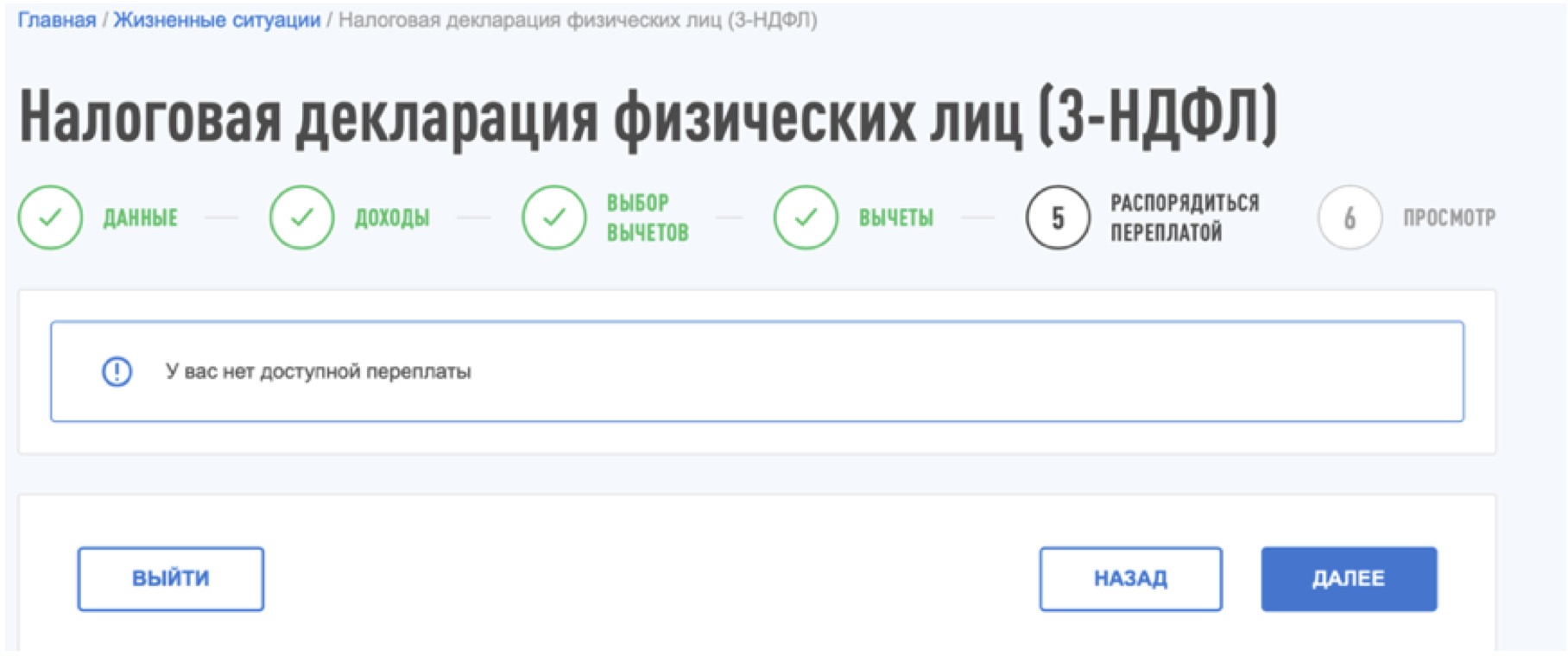

9). Если вы считаете, что все заполнили правильно, нажмите кнопку «Подтвердить и отправить». В течение трех месяцев декларация будет проверена налоговым агентом.

Бонус:

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

Как платить налог с акций иностранных компаний

Налоги по операциям с американскими акциями: в каких случаях платить

Налоги с иностранных акций следует платить, если вы:

Как платить налоги с дивидендов иностранных акций, мы расскажем ниже, а начнем с торговли ЦБ.

В первую очередь на налогообложение иностранных акций влияют степень активности на рынке и временной горизонт инвестиций. Ведь можно зарабатывать спекуляциями (купил-продал), а можно ждать прироста капитала на долгом горизонте (кто-то успешно совмещает и тот и другой вариант). Это ключевой момент, который и определяет, как платить налоги с иностранных акций: платим только когда с ними расстались. Налога на прирост капитала в нашей стране нет. А значит, до тех пор, пока вы держите ЦБ у себя, НДФЛ не возникает. Даже если актив выбран удачно и хорошо растет в цене. Иными словами, покупка иностранных акций налоги платить не требует, только их продажа.

Теперь, когда мы выяснили, у кого возникает обязанность уплаты налога на акции иностранных компаний, расскажем, как его посчитать и перечислить.

Налогообложение при покупке иностранных акций: расчет НДФЛ

Налог с продажи иностранных акций физическим лицом считают по каждой сделке отдельно.

Налоговая база = Доходы – Расходы.

Расходы определяются по методу ФИФО: первый пришел, первый ушел. Это важно, если вы заходите в позицию не разом, а набираете ее частями.

Прочитать о методе ФИФО и посмотреть, как он применяется на примере, вы можете в этой статье. В ней описан порядок, предусмотренный для бухучета запасов, но понять сам принцип ФИФО материал поможет.

Очень подробные разъяснения о том, как воспользоваться вычетом расходов при продаже ЦБ, дали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

При подсчете налога прибыли и убытки от отдельных операций сальдируются.

Например, по одной сделке у вас прибыль 106 888 рублей, а по другой убыток 66 444 руб. Налоговая база будет равна 40 444 рублей (106 888–66 444), а НДФЛ к уплате 5 258 рублей (40 444 х 13%).

Внутри одного года убытки в счет прибылей вам зачтет брокер. Налог он рассчитает с чистого финрезультата. Убытки, полученные по итогу года (ряду лет), переносить на следующие периоды брокер не будет. Уменьшать базу по НДФЛ текущего года на убытки прошлых лет вам придется самостоятельно. Для этого потребуется подать налоговую декларацию.

Есть также льгота на долгосрочное (более 3 лет) владение акциями, о которой вы можете прочесть здесь.

С дохода свыше 5 млн руб.

Для нерезидентов РФ

Посчитать и перечислить НДФЛ с продажи иностранных ЦБ в бюджет должен:

Валютная переоценка: как она влияет на сумму налога

Расчеты за иностранные акции ведутся в долларах, евро или иной валюте, а налоговую базу по НДФЛ мы оцениваем в рублях (доходы пересчитываем по курсу ЦБ РФ на дату продажи, расходы — на дату покупки). Из-за этого возникает валютная переоценка, влияющая на величину НДФЛ.

Важно! По иностранным акциям на Московской бирже налог рассчитывается без валютной переоценки, поскольку расчеты за них сразу идут в рублях.

Проще всего влияние валютной переоценки на налоги можно объяснить на примерах. Так мы и поступим. Будем рассматривать сделку по купле-продажи 100 акций условной компании Y в разрезе четырех возможных на рынке сценариев.

Сценарий

Цена покупки, $

Цена продажи, $

Финансовый результат

в валюте, в рублях

НДФЛ, руб.

Акция растет, доллар растет

(100 шт. х 80$ – 100 шт. х 70$)

прибыль 83 000 руб.

(100 шт. х 80$ х 76 руб. – 100 шт. х 70$ х 75)

Акция растет, доллар снижается

(100 шт. х 80$ – 100 шт. х 70$)

(100 шт. х 80$ х 69 руб. – 100 шт. х 70$ х 81 руб.)

Акция снижается, доллар снижается

(100 шт. х 60$ – 100 шт. х 70$)

(100 шт. х 60$ х 75 руб. – 100 шт. х 70 х 77 руб.)

Акция снижается, доллар растет

(100 шт. х 60$ – 100 шт. х 70$)

прибыль 31 000 руб.

(100 шт. х 60$ х 81 руб. – 100 шт. х 70$ х 65)

Вот такая она, валютная переоценка.

Налоги на дивиденды по американским акциям

В настоящее время налоги с дивидендов по акциям иностранных компаний платит не брокер, а сам налогоплательщик.

Сейчас российские брокеры не являются налоговыми агентами по дивидендам иностранных эмитентов. Однако в СМИ прошла информация о том, что разрабатываются поправки в НК РФ, которые должны наделить их такими обязанностями, что упросит жизнь инвесторам.

Сначала налог с дивидендов удерживается в США по ставке:

Исключения — ЦБ фондов недвижимости (REIT), а также предприятий в форме LIMITEDPARTNERSHIP (LP). Даже при подписанной форме W-8BEN ставки по ним 30% и 37% соответственно. Это особенность налогообложения США.

Некоторые инвесторы считают, что не подписав W-8BEN и позволив эмитенту забирать 30% налога, они избавят себя от общения с российской налоговой. Это не так. Независимо от того, подписана она или нет, по дивидендам нужно подавать 3-НДФЛ. А значит, смысла отказываться от подписания документа нет.

Если эмитент удержал налог по ставке 30%, декларацией все и закончится, без доплат. Если по 10% — придется доплатить в россбюджет разницу между их и нашим НДФЛ (то есть 3%, либо 5% с суммы свыше 5 млн руб. с 2021 года). Зачесть американские удержания в счет российского НДФЛ можно в силу наличия между нашими странами Договора об избежании двойного налогообложения (подписан от 17.06.1992).

Подтверждением уплаты налога в США для налоговиков послужат:

Налоги при инвестировании в европейские бумаги и депозитарные расписки

Подход к налогообложению акций европейских компаний аналогичен работе с акциями США.

Если брокер иностранный, самостоятельно считаем весь НДФЛ и отчитываемся по нему.

Российский брокер является налоговым агентом по доходам от купли-продажи ЦБ, он сам рассчитает налог, удержит и перечислит его в бюджет, подаст в налоговую сведения.

Налог с дивидендов сначала удержит эмитент — по ставке, действующей в его стране. Дальше налогоплательщик сам выясняет:

С депозитарными расписками схема такая же. Но здесь нужно учитывать, что расписка — это не всегда 1 акция. Она может соответствовать нескольким акциям (1 ДР = 5 или 10 акций) и даже долям акции (1 ДР = 0,1 акции). Узнать состав ДР, а также сумму дивидендов можно на сайте эмитента в разделе для инвесторов.

Как выгоднее покупать иностранные бумаги: в России или за рубежом

Разница, если покупать иностранные акции в России или за рубежом, безусловно, есть. Но для начала уточним, что считать покупкой акций в России, а что за границей.

Российские инвесторы могут покупать иностранные акции как через наших брокеров, так и через некоторых иностранных. Через брокера РФ иностранные акции можно приобрести:

Как видим, первые два способа можно назвать покупкой в России, а последний — за рубежом.

Но для налогообложения это не важно. Важно, что брокер — российский. Он является налоговым агентом. А значит, инвестору придется разбираться только с НДФЛ по дивидендам. Налогами с купли-продажи будет заниматься брокер.

Иностранный же брокер, как мы неоднократно говорили выше, налоговым агентом не является. Поэтому все налоговые обязанности лягут на инвестора. В этом вся разница для налогообложения.

Есть и неналоговые моменты в работе с зарубежными брокерами, как преимущества, так и недостатки. Из плюсов:

А минус у всех на слуху — это страновой риск, связанный с политикой. Некоторые из работавших с клиентами РФ иноброкеры уже отказали им в обслуживании. Гарантий, что этого не сделают остальные, никто не даст. К тому же в последнее время все чаще поднимается вопрос отключения России от SWIFT. Инвесторов это тоже касается, так как перевод валюты на зарубежный брокерский счет и обратно идет посредством данной системы.

НДФЛ при покупке акций иностранных компаний на ИИС

ИИС — особый тип брокерского счета, который дает его владельцу налоговые преимущества в виде права на инвестиционный налоговый вычет.

Подробно о разновидностях инвестиционного вычета по НДФЛ и о том, как его получить, читайте в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Иностранные акции также могут быть доступны для покупки на ИИС (те, которые торгуются на Санкт-Петербургской и Московской биржах). Однако не у всех брокеров — уточняйте это до того, как откроете счет.

Налогообложение иностранных акций на ИИС зависит от типа вычета, который вы по нему применяете. Вы вправе либо:

НДФЛ с дивидендов по иностранным акциям на ИИС уплачивается по общим правилам. Даже для типа Б освобождение от налога к дивидендам в настоящее время не применяется.

Декларация и срок уплаты НДФЛ с иностранных акций

Декларировать нужно следующие доходы по иностранным акциям:

Заполнить декларацию при продаже акций вам помогут рекомендации экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

К декларации обязательно прикрепите:

Рекомендуем также прилагать сам расчет НДФЛ в разрезе всех закрытых в отчетном году позиций. Удобно делать его в формате Excel. Форма и набор показателей — произвольные. Главное, чтобы налоговикам был понятен перевод доходов и расходов в рубли, виден финрезультат (по каждой сделке и совокупный), а исчисленный налог совпадал с заявленным в декларации. Но имейте в виду, что прикрепить файл в формате xlxs к декларации при отправке ее через личный кабинет на сайте ФНС не получится, нужно делать скриншоты.

Поскольку в данном случае подача декларации — ваша обязанность, успеть отправить ее нужно до 30 апреля года, следующего за отчетным.

Срок уплаты налога, который вы декларируете самостоятельно, — не позднее 15 июля.

По операциям, где брокер — налоговый агент, удержание и перечисление НДФЛ в бюджет производит он в следующем порядке:

Штрафы для инвестора в иностранные ЦБ

За нарушения с налогами инвесторов в иностранные ЦБ могут оштрафовать:

Важно! Если подать декларацию, штрафа за неуплату налога не будет, только пени в размере 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Есть и административная ответственность по ст. 15.25 КоАП РФ за нарушения с уведомлением об открытии (закрытии) зарубежного брокерского счета и отчетом о движении денежных средств.

Итоги

Налоги с иностранных акций платят:

В первом случае это делает брокер — налоговый агент, и только если он таковым не является — сам налогоплательщик. Налог с дивидендов — пока полностью зона ответственности инвестора. Все основные правила мы описали в нашей статье.

Как оплатить налог на дивиденды по акциям американских компаний

Мой читатель знает, что я инвестирую только в акции американских компаний из индекса S&P500. Оплату налога на дивиденды я постоянно откладывал в долгий ящик. Думаю, что я здесь не один такой. Но настало время платить по счетам, тем более уже несколько подписчиков обратились ко мне за советом по этому поводу.

На самом деле ничего страшного и сложного нет. Я постараюсь максимально подробно и со скриншотами описать весь процесс.

Если вы не подписывали форму W8-BEN у своего брокера, то все дивиденды по акциям американских компаний пришли к вам уже с вычетом налога в 30%. Ничего дополнительно вам оплачивать не нужно. Но если вы подписывали эту форму, то вам пришли дивиденды с удержанным налогом в 10%. Оставшиеся 3% вы должны оплатить самостоятельно уже здесь в России. Сейчас я расскажу как это сделать.

Вообще подавать декларацию 3-НДФЛ (за предыдущий год) нужно до 30 апреля текущего года. Но в связи с коронавирусом налоговая продлила срок подачи декларации до 30 июля 2020 года. Сам же налог можно оплатить до 15 июля 2021 года. Поэтому, если вы забивали на это дело, то ещё не поздно этот вопрос закрыть без уплаты пеней.

Первым делом вам нужно получить от своего брокера справку о доходах за пределами РФ. Я покажу как получить такую справку на примере своего брокера Тинькофф. Если у вас другой брокер — поищите информацию о том где взять эту справку на официальном сайте своего брокера, либо узнайте в службе поддержки.

Заходим в личный кабинет на сайте Тинькофф. Переходим на вкладку «Инвестиции», далее «Портфель». Нажимаем кнопку «О счете».

Листаем вниз, находим «Справку о доходах за пределами РФ», выбираем год, нажимаем «Скачать PDF».

Открываем скачанный PDF файл. Здесь будет вся необходимая информация для дальнейшего заполнения декларации 3-НДФЛ для налоговой: название компаний, даты выплаты и суммы дивидендов, а также удержанные налоги в США.

В 2019 году мне пришли дивиденды по трем акциям McDonald’s. Но даже с 3$ я обязан заплатить 3% налог. Всего 7 рублей, аж смешно 🙂

Подать декларацию можно, посетив налоговую лично. Но если у вас есть авторизованная учетная запись на Госуслугах, то можно подать 3-НДФЛ онлайн. Если вы не зарегистрированы на Госуслугах, но у вас есть хотя бы один из продуктов банка Тинькофф, то можно зарегистрироваться на Госуслугах онлайн — вот здесь.

Заходим на сайт налоговой. Выбираем «Войти через госуслуги (ЕСИА)».

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее