когда подаешь уточненную декларацию 3 ндфл надо тоже ждать 3 месяца

Когда подаешь уточненную декларацию 3 ндфл надо тоже ждать 3 месяца

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Может ли физическое лицо сдать уточненную налоговую декларацию 3-НДФЛ за 2016 год в 2020 году (уточненную декларацию необходимо подать для исправления ошибки, приводящей к занижению суммы налога, подлежащей уплате; после подачи уточненной декларации физическое лицо планирует доплатить налог в бюджет)?

Рассмотрев вопрос, мы пришли к следующему выводу:

Физическое лицо вправе сдать уточненную налоговую декларацию 3-НДФЛ за 2016 год в 2020 году. Предельный срок для подачи уточненной декларации законодательством не установлен.

Обоснование вывода:

Физическое лицо обнаружило в поданной им в налоговый орган декларации 3-НДФЛ факт неотражения (неполноты отражения) сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате. В этом случае согласно п. 1 ст. 81 НК РФ оно обязано внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию.

Согласно ст. 54 НК РФ при обнаружении ошибок в исчислении налоговой базы, относящихся к прошлым отчетным периодам, перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки. При этом ограничения на право налогоплательщика исправить ошибку, период совершения которой находится за пределами трех лет, налоговым законодательством не установлены.

Эта позиция подтверждается в письме ФНС России от 26.09.2016 N ЕД-4-2/17979 «О порядке проведения налоговых проверок уточненных налоговых деклараций за налоговые периоды, превышающие три года. В нем сообщено, что в соответствии с п. 4 ст. 80 НК РФ налоговый орган не вправе отказать в принятии налоговой декларации, представленной налогоплательщиком по установленной форме (установленному формату). При этом ограничений на проведение камеральной налоговой проверки уточненной налоговой декларации, в том числе представленной по истечении трехлетнего срока, нормы НК РФ не содержат.

Таким образом, полагаем, что в 2020 году физическое лицо вправе представить уточненную декларацию по НДФЛ за 2016 год.

Обратите внимание, что согласно п. 5 ст. 81 НК РФ уточненная налоговая декларация представляется по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

Как следует вопроса, в результате внесения исправлений физическому лицу потребуется доплатить налог. Такую доплату, а также пени по ней, лучше осуществить до подачи уточненной декларации. Это поможет согласно пп. 1 п. 4 ст. 81 НК РФ при добровольной подаче уточненной декларации избежать ответственности по ст. 122 НК РФ.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Уточненная налоговая декларация;

— Энциклопедия решений. Обстоятельства, смягчающие ответственность за совершение налогового правонарушения.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Савина Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Золотых Максим

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Каков срок проверки налоговой декларации по форме 3-НДФЛ?

От чего зависит срок камеральной проверки 3-НДФЛ

Каждая поступившая налоговикам декларация подвергается камеральной проверке — одной из форм налогового контроля. Декларация 3-НДФЛ не исключение. Отраженные в ней сведения и приложенные документы подлежат проверке с учетом следующих условий по срокам:

Какими путями 3-НДФЛ может попасть в инспекцию, см. в материалах:

Срок проверки налоговой декларации 3-НДФЛ внутри 3-месячного периода может зависеть от нескольких факторов:

В какой срок проводится камеральная проверка 3-НДФЛ, поданная ИП? Меняется ли срок проверки в случае подачи уточненки? Как ИП заполнить и подать декларцию 3-НДФЛ? Ответы на эти и другие вопросы можно найти в Готовом решении от КонсультантПлюс. Получите пробный доступ и бесплатно изучите консультанцию экспертов.

Кем устанавливается начальная дата проверки 3-НДФЛ и где зафиксирован день ее окончания

В отношении сроков проверки и даты ее завершения в п. 2 ст. 88 НК РФ определено следующее:

Как удаленно взаимодействовать с налоговиками при подаче 3-НДФЛ, см. в материале «Порядок заполнения декларации 3-НДФЛ в личном кабинете».

Полномочия налоговой инспекции по продлению срока проверки 3-НДФЛ

Обозначенный в п. 2 ст. 88 НК РФ срок камеральной проверки 3-НДФЛ не может превышать 3 месяцев.

Однако в случае уточнения сведений, указанных в первоначально поданной 3-НДФЛ (отправки налогоплательщиком уточненной декларации), проверка первичного отчета моментально прекращается и начинаются новые контрольные процедуры уже в отношении вновь поступившего отчета.

Поскольку количество корректировок 3-НДФЛ законом не регламентировано, общий срок проверки 3-НДФЛ (при подаче нескольких уточненок) может значительно превысить 3-месячный.

Иные основания для продления периода проверки 3-НДФЛ в НК РФ отсутствуют.

Подробности о причинах и схемах уточнения первоначальных сведений в 3-НДФЛ см. в материале «Каков код корректировки для налоговой декларации 3-НДФЛ?».

Много вопросов возникает у налогоплательщиков при получении вычетов. На актуальные вопросы возмещения НДФЛ из бюджета отвечает эксперт КонсультантПлюс Е. П. Зобова. Получите пробный доступ к системе и бесплатно читайте о нюансах камералки по НДФЛ и особенностях предоставления вычетов налогоплательщикам.

Нарушение сроков камеральной проверки 3-НДФЛ

Продолжительность камеральной проверки 3-НДФЛ строго регламентирована налоговым законодательством РФ и составляет 3 месяца с даты представления декларации. Продлить камеральную проверку инспектор может только в том случае, если вы подадите уточненную декларацию. Тогда камеральная проверка первичной декларации прекращается и начинаются новые контрольные процедуры по проверке уточненки.

Если налоговая нарушает сроки камеральной проверки 3-НДФЛ, рекомендуем обратиться в ФНС. Налоговый инспектор быстро проверит по базе с чем связана задержка.

Помимо очного обращения вы вправе подать жалобу о бездействии сотрудников налогового органа через личный кабинет налогоплательщика. Для этого перейдите в раздел «Жизненные ситуации», далее «Прочие ситуации» и выберите «Жалоба на акты, действия(бездействие) должностных лиц». Жалобу нужно описать, ссылаясь на нормы НК РФ.

Срок выплаты после камеральной проверки 3 ндфл

В случае положительного решения по окончании камеральной проверки сроки возврата налога составляют не более 1 месяца с даты получения вашего заявления (а если вы его подавали вместе с декларацией, с даты окончания камеральной проверки).

Если же налоговая просрочила срок возврата налога, можно также обратиться в ФНС лично или через личный кабинет налогоплательщика. Жалоба при нарушении сроков камеральной проверки 3 ндфл или при нарушении срока возврата налога составляется в произвольной форме. Например, так:

Итоги

Срок проверки 3-НДФЛ может быть различным (от 1 дня до нескольких недель), но не может превышать 3 месяцев.

Если налогоплательщик обнаружил в указанных в 3-НДФЛ сведениях неточности или ошибки, он может откорректировать их с помощью уточненной декларации. В этом случае проверка первоначальной декларации прекращается, а уточненный отчет подвергается контрольным процедурам с самого начала в полном объеме.

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

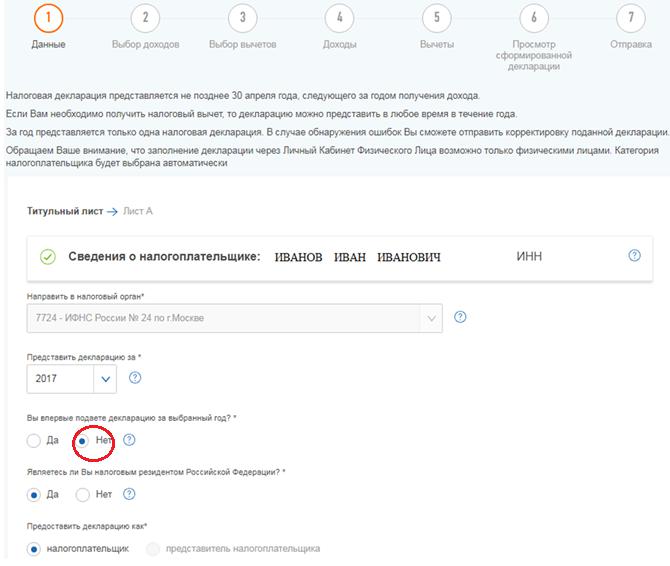

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

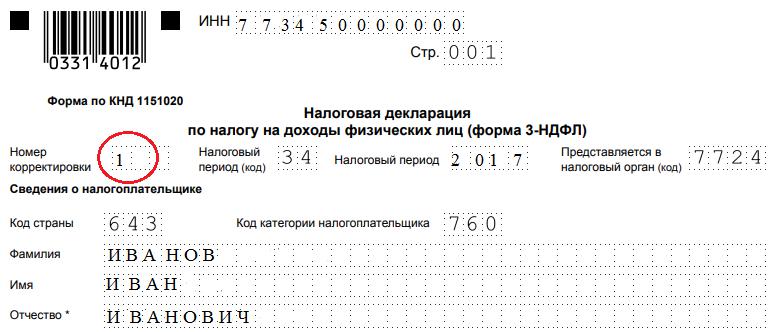

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

Если есть необходимость, к уточнённой декларации вы можете приложить комплект подтверждающих документов, например, если вы заявили дополнительный налоговый вычет. Если документы уже были представлены вместе с первичной декларацией, то повторно вы не обязаны их представлять.

Следует учитывать, что в случае представления уточнённой декларации, проверка первичной 3-НДФЛ прекращается, и начинается новая на основании представленной декларации, по которой сроки исчисляются заново.

абз. 3 п. 2 ст. 88 НК РФ

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Особенности уточненной налоговой декларации 3-НДФЛ

Особенности подачи и заполнения уточненной декларации 3-НДФЛ

Уточненная декларация 3-НДФЛ (или иначе корректирующая) представляется в ИФНС по адресу постоянной прописки на бланке, действующем в том периоде, за который вносятся поправки (п. 5 ст. 81 НК РФ).

Бланки, которые могут потребоваться для составления уточненной налоговой декларации 3-НДФЛ за последние 3 года, различны.

Скачать программы по заполнению налоговых деклараций по форме 3-НДФЛ за последние 3 года можно на сайте ФНС.

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи. Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Можно ли подать уточненную декларацию 3-НДФЛ дистанционно? Уточненный отчет может быть заполнен налогоплательщиком и подан в налоговый орган удаленным способом. Заполнение и отправка декларации производятся на сайте ФНС через свой «Личный кабинет». Электронно-цифровую подпись налогоплательщик сможет получить там же.

Как подать корректирующую декларацию 3-НДФЛ, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О том, как уточняют декларацию согласно правилам заполнения декларации по прибыли, читайте в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Есть ли санкции за подачу уточненки

Если налогоплательщик подает уточненную декларацию 3-НДФЛ за прошлый отчетный период после 30 апреля, но до граничного срока уплаты налога (до 15 июля в соответствии с п. 6 ст. 227 НК РФ), то на него не накладываются санкции за недостоверно поданные данные в исходном документе. Правда, это касается случаев, если уточненка подается до того момента, как фискальное ведомство самостоятельно обнаружит ошибки, которые привели к занижению НДФЛ, или назначит выездную проверку (п. 3 ст. 81 НК РФ).

Если же корректирующая декларация подается за прошедший отчетный период уже после 15 июля, тогда налогоплательщик освобождается от наложения санкций лишь в том случае, если:

Итоги

Уточненная декларация 3-НДФЛ подается налогоплательщиком-физлицом, если в исходном варианте этого документа, сданном в ИФНС, обнаружились какие-либо ошибки. Вместе с уточненкой следует подать письмо, поясняющее причины внесения изменений в декларацию. Потребуется также приложение необходимых подтверждающих документов (в копиях), если они не представлялись с первоначальным отчетом.

Корректирующая декларация подается в форме, действовавшей в том отчетном периоде, за который исправляются ошибки. Санкций за подачу уточненки можно избежать, если направить ее в ИФНС до того момента, как проверяющие нашли эти ошибки и уведомили об этом налогоплательщика. Если уточнение подается после 15 июля, то предварительно следует оплатить доначисленный по уточненной декларации налог и пени по нему.

Срок возврата вычета по декларации 3-НДФЛ: объясняем за 2 минуты

Срок возврата налогового вычета после подачи декларации не может превышать 4 месяца. Он складывается из двух частей:

Как долго рассматривают декларацию 3-НДФЛ

Все плательщики НДФЛ вправе вернуть налог с дохода, уплаченный за предыдущие 3 года, если они:

Такой возврат — и есть налоговый вычет (имущественный, социальный, стандартный). Для получения уплаченного налога обратно потребуется задекларировать доходы и расходы, подав форму 3-НДФЛ в ИФНС по месту учета. Порядок и срок возврата денег по декларации 3-НДФЛ закреплены в ст. 78 НК РФ.

Сперва налоговики в течение 3 месяцев проводят камеральную проверку декларации, а потом у них есть еще 1 месяц для перечисления суммы излишне уплаченного налога на счет налогоплательщика, указанный в заявлении. Максимум 4 месяца, минимум — 30 дней (но так бывает редко).

Течение срока начинается с момента передачи декларации в ИФНС или на почту (по штампу на документе или почтовой квитанции). Например, если она сдана 10 мая, то камеральную проверку закончат не позднее 10 июля. Решение о вычете (или отказе в нем) принимается не позднее чем через 10 дней после этой даты.

Когда переведут деньги

Как только ИФНС примет решение о предоставлении вычета, она направит документы в Федеральное казначейство. Сроки перечисления налогового вычета после подачи декларации не могут превышать 1 месяц. О сути принятого решения налогоплательщика информируют. Чтобы перечисление состоялось, налогоплательщик пишет заявление о перечислении с реквизитами. Обычно его подают вместе с 3-НДФЛ.

Если выплата задерживается

Если с момента подачи 3-НДФЛ прошло более 4 месяцев, а выплата так и не поступила, налоговики должны уплатить проценты за каждый день просрочки. Их считают по формуле:

Для получения процентов пишется жалоба на имя руководителя ИФНС. Считать их следует с первого дня просрочки и по дату непосредственно перед перечислением денег.

Можно ли ускорить возврат

Все зависит от налоговиков — они проверяют поданные сведения и документы. Но им лучше заранее помочь, собрав весь пакет сразу и заполнив документы без ошибок. Кроме того, важно держать ситуацию под контролем, и когда подходит срок возврата подоходного налога после подачи декларации, напомнить налоговикам о себе. Если реакции нет, не тянуть с подачей жалобы и заявления о возмещении процентов за просрочку.

(1).jpg)