когда подается перечень заявлений о ввозе товаров и уплате косвенных налогов

Как написать заявление по косвенным налогам в 2020-2021 годах?

Заявление по косвенным налогам: понятие и назначение

Заявление о ввозе товаров и уплате косвенных налогов (далее — заявление) — это один из главных документов:

Сколько государств в настоящее время входят в ЕАЭС, узнайте из материала.

Основное назначение заявления — подтверждение факта уплаты косвенных налогов и обмен этими сведениями с налоговиками той страны, с территории которой ввезен товар.

В какой бюджет зачисляются косвенные налоги, рассказываем здесь.

Структура заявления

В составе заявления 3 раздела и 1 приложение:

Проверьте, правильно ли вы заполнили заявление по косвенным налогам с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Заполняйте разнообразные налоговые заявления с помощью материалов нашего сайта:

Алгоритм заполнения заявления

При оформлении заявления используйте следующий алгоритм:

С построчным заполнением налоговых и иных отчетов помогут разобраться публикации:

Как избежать ошибок при оформлении и представлении заявления?

Чтобы избежать ошибок, связанных с оформлением и представлением заявления:

Ошибки в заявлении могут повлечь отказ от контролеров регистрации заявления и, как следствие, негативные налоговые последствия для продавца и покупателя (невозможность принятия к вычету импортного НДС и подтверждения нулевой ставки налога).

На нашем сайте вы найдете полезную информацию о видах ошибок и методах их исправления:

Как распределяются экземпляры заявления?

От импортера потребуется (п. 1 Правил заполнения заявления — приложение № 2 к Протоколу об обмене информацией между налоговыми органами стран — участниц ЕАЭС от 11.12.2009):

Для чего применяется ЭЦП, полученная в Федеральном казначействе, узнайте из публикации.

Распределение бумажных вариантов заявления:

О способах представления контролерам разнообразных отчетов узнайте из материалов:

Итоги

Если вы ввезли товары из Белоруссии, Казахстана, Киргизии или Армении, оформите заявление о косвенных налогах. Оно удостоверяет факт ввоза товаров из ЕАЭС и уплаты косвенных налогов.

В документе 3 раздела и приложение. Раздел 2 предназначен для проставления отметок налоговым органом, а в остальных импортер отражает сведения о покупателе, поставщике, товарах и т. д.

Заявление представляется налоговикам вместе с декларацией и иными документами.

Какие сроки для отчетности при ввозе товаров из ЕАЭС

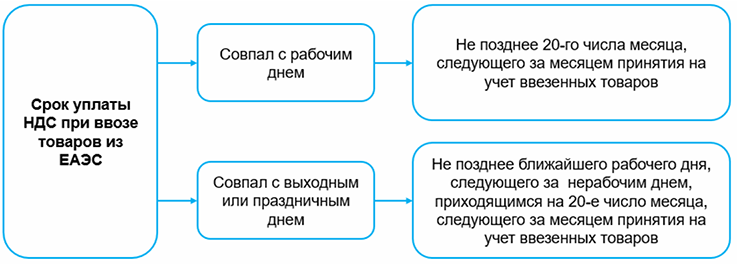

Для уплаты НДС при ввозе товаров из ЕАЭС установлен специальный срок: не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (абз. 2 ч. 1 п. 19 Протокола о порядке взимания косвенных налогов).

Если 20-е число является выходным днем и (или) нерабочим государственным праздником (нерабочим праздничным днем), то НДС уплачивается не позднее ближайшего следующего за ним рабочего дня (ч. 7 ст. 4 НК).

Пример

По ввезенным из России товарам, которые были приняты на учет в феврале 2021 г., импортер уплатил НДС 22 марта 2021 г. (20 марта 2021 г. — суббота). Срок уплаты «ввозного» НДС в данном случае не нарушен.

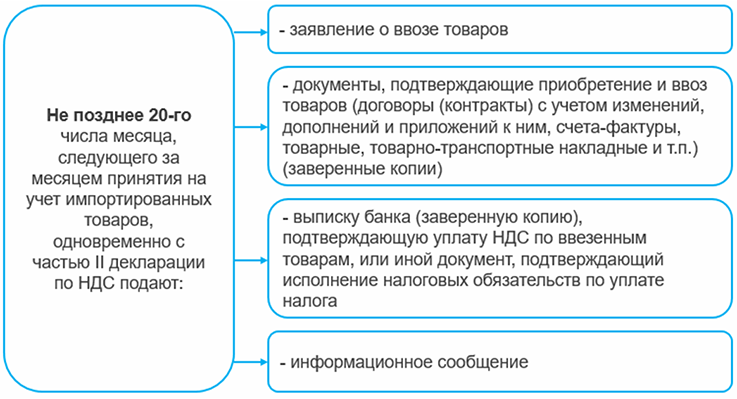

Независимо от того, какой отчетный период по НДС применяет импортер, часть II декларации по НДС подают не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 20 Протокола о порядке взимания косвенных налогов). В случае если последний день для предоставления отчетности приходится на нерабочий день, то отчитаться можно в ближайший за ним рабочий день (ч. 7 ст. 4 НК).

Обратите внимание!

Плательщики, исчисляющие НДС ежемесячно, по товарам, ввезенным из стран — членов ЕАЭС, должны подавать декларацию по НДС, содержащую части I и II (письмо МНС N 2-1-10/00880).

Днем представления электронной декларации является дата приема, зафиксированная с помощью программных средств налогового органа. Подтверждение о приеме такой декларации налоговый орган направит не позднее второго рабочего дня, следующего за днем получения (ч. 1 п. 3, п. 5 ст. 40 НК, п. 8 Инструкции N 7).

Заявление о ввозе товаров в составе определенного пакета документов должно представляться одновременно с декларацией по НДС, что установлено международным договором. То есть срок подачи заявления о ввозе товаров — также не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 20 Протокола о порядке взимания косвенных налогов, п. 5 ст. 139 НК, письмо МНС N 2-1-10/00880).

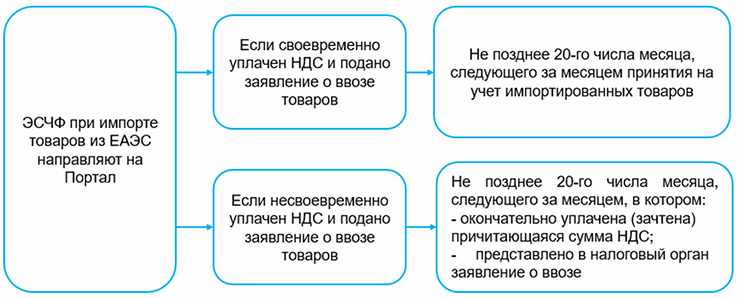

ЭСЧФ создают и направляют на Портал не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированного товара. Но только при соблюдении в совокупности следующих условий (ч. 2 подп. 9.2 ст. 131 НК):

— НДС уплачен (зачтен) в установленный законодательством срок;

— в налоговый орган представлено заявление о ввозе.

Примечание

В ЭСЧФ, создаваемом по ввезенным из ЕАЭС товарам, в обязательном порядке указывают номер и дату из раздела I заявления о ввозе товаров (подп. 23.12, абз. 6 ч. 1 п. 42 Инструкции N 15).

При уплате (зачете) НДС с нарушением установленного срока ЭСЧФ создается и направляется на Портал не позднее 20-го числа месяца, следующего за месяцем, в котором выполнены в совокупности следующие условия (ч. 3 подп. 9.2 ст. 131 НК):

— произведена окончательная уплата (зачет) причитающейся суммы НДС;

— представлено в налоговый орган заявление о ввозе товаров.

* по ссылке Вы попадете в платный контент сервиса ilex

Перечень заявлений о ввозе товаров и уплате косвенных налогов

1150035

Кто должен подавать перечень заявлений

Срок подачи перечня заявлений

Перечень заявлений представляется в налоговый орган вместе с декларацией по НДС в течение 180 календарных дней с даты отгрузки (передачи) товаров.

Какие разделы заполнять

Перечень заявлений о ввозе товаров и уплате косвенных налогов включает в себя титульный лист и раздел 1.

Обязательными для заполнения являются все части перечня заявлений.

Проверка перечня заявлений

Строки «ИНН» и «КПП» в каждом разделе перечня заявлений заполняются автоматически из карточки регистрации клиента в системе «СБИС». Порядковый номер страницы также заполняется автоматически.

Титульный лист

При заполнении показателя «Номер корректировки» в первичном перечне заявлений за налоговый период автоматически проставляется «0», в уточненном перечне за соответствующий налоговый период необходимо указать номер корректировки (например, «1», «2» и т. д.).

Показатель «Налоговый период (код)» заполняется в соответствии с кодами, определяющими налоговый период, указанный в налоговой декларации, одновременно с которой представляется перечень заявлений.

В поле «Отчетный год» указывается год, отраженный в налоговой декларации, одновременно с которой представляется перечень заявлений.

В поле «Представляется в налоговый орган (код)» отражается код налогового органа, в который представляется перечень заявлений, соответствующий коду налогового органа, указанному в налоговой декларации, одновременно с которой представляется перечень заявлений. Он выбирается из соответствующего справочника.

При заполнении показателя «Налоговая декларация (код)» указывается значение кода формы по классификатору налоговой документации из налоговой декларации, одновременно с которой представляется перечень заявлений.

При заполнении поля «Налогоплательщик» отражается полное (без сокращений) наименование организации (либо отделения иностранной организации), а в случае представления перечня заявлений индивидуальным предпринимателем указываются его фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность).

Показатели «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» заполняют только те организации, которые в налоговом периоде реорганизуются или ликвидируются.

В поле «Форма реорганизации (ликвидация)» указывается код реорганизации (ликвидации) в соответствии со справочником.

В полях «ИНН/КПП реорганизованной организации» указываются соответственно ИНН и КПП, которые присвоены организации до реорганизации налоговым органом по месту ее нахождения.

При заполнении показателя «На ____ страницах» указывается количество страниц, на которых составлен перечень заявлений. Значение поля заполняется автоматически и пересчитывается при изменении состава перечня (добавлении/удалении страниц).

При заполнении поля «с приложением подтверждающих документов или их копий на ___ листах» отражается количество листов подтверждающих документов или их копий (при их наличии). Такими документами могут быть: оригинал (или заверенная копия) доверенности, подтверждающей полномочия представителя налогоплательщика (если перечень заявлений подает представитель налогоплательщика) и др.

В разделе титульного листа «Достоверность и полноту сведений подтверждаю:» указывается:

При заполнении перечня заявлений представителем налогоплательщика указывается наименование документа, подтверждающего полномочия представителя налогоплательщика.

Также в этом разделе, в поле «Достоверность и полноту сведений подтверждаю» автоматически указывается дата.

Раздел 1. Реквизиты заявлений о ввозе товаров и уплате косвенных налогов, подтверждающие обоснованность применения нулевой ставки налога на добавленную стоимость и (или) освобождения от уплаты акцизов

В раздел 1 включаются сведения по заявлениям о ввозе товаров в страны – члены Евразийского экономического союза и уплате косвенных налогов, информация о которых поступила в налоговые органы Российской Федерации.

Чтобы заполнить сведения необходимо кликнуть по полю «Новая запись» и в открывшемся окне указать все необходимые данные:

Декларация по косвенным налогам

Декларация по косвенным налогам составляется российскими организациями-импортёрами товаров из государств ЕАЭС. С 2018 года ФНС утвердила новую форму декларации. В статье расскажем, кто сдает декларацию, какова процедура её заполнения и какие сроки определены для подачи.

Кто сдает декларацию по косвенным налогам

Отечественные компании и предприниматели, которые импортируют товары из Белоруссии, Армении, Киргизии и Казахстана, должны подавать декларацию по косвенным налогам — НДС и акцизам. Форма организации и режим налогообложения не имеют значения, организации на УСН и других спецрежимах тоже уплачивают НДС при ввозе товара. Заплатить налог нужно, даже если ваш партнер не является членом ЕАЭС, но товары импортируются из стран Союза.

Если на протяжении месяца вы не ввозили товары и не оплачивали лизинговые платежи, не нужно составлять декларацию. Заполняйте декларацию за месяц, в котором:

Декларация по косвенным налогам 2021

Заполнение декларации по косвенным налогам

Декларация объединяет в себе платежи по налогу на добавленную стоимость и акцизам. Она включает четыре листа — титульник и три раздела. Титульный лист и первый раздел заполняют все налогоплательщики, принявшие импортные товары на учет, и те, у которых подошел срок лизингового платежа по договору. Второй и третий — только те плательщики налога, которые ввозят подакцизные товары и имеют соответствующие показатели. Третий раздел нужен для расчета сумм акциза по товарам с содержанием этилового спирта.

Титульный лист

Первый раздел

В верхней части укажите ИНН, КПП и номер страницы. Далее, в соответствующих строках укажите код ОКТМО и КБК платежа, а в строку 030 впишите сумму НДС к уплате. Её рассчитывают путем сложения строк 031–035 первого раздела, каждая из которых отведена под свои цели. Например, 035 для лизинговых платежей, а 033 для товаров, являющихся результатом работ.

Пример. ООО «Париж» приобрело в Казахстане оборудование стоимостью 45 000 рублей и товары для переработки на 4 000 рублей.

Соответственно, если вы оплатили товары, являющиеся результатами работ, выплатили товарные кредиты или лизинговые платежи — учитывайте эти расходы при расчете общей суммы налога по строке 030. Стоимость товаров, освобожденных от НДС по гл. 21 НК РФ и ввезенных из стран ЕАЭС, отражается в строке 040.

Второй раздел

Во втором разделе, заполнение строк 010, 020 аналогично первому — указываем ОКТМО, КБК. В строке 030 отражается общая сумма акциза к уплате, рассчитанная как сумма строк 050 второго раздела по соответствующему КБК. В строке 040 укажите код страны, его можно найти в ОКСМ: код Армении — 051, Казахстана — 398, Белоруссии — 112, Киргизии — 417.

В расчете суммы акциза по каждому товару укажите:

В декларации может быть несколько разделов два, если стандартного числа строк не хватает, чтобы отразить все показатели.

Третий раздел

Третий раздел заполняйте в случае ввоза спирта этилового из всех видов сырья: денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового.

Строки 010-040 заполните аналогично второму разделу. Далее укажите:

В строку 050 внесите сумму акциза, подлежащего уплате в бюджет, в рублях, а в строке 060 укажите номер извещения об уплате авансового платежа или освобождения от него, если такое имеется.

Как сдать декларацию по косвенным налогам в 2021

Отчетный период составляет 1 месяц, поэтому, если вы ввозили товары из стран членов ЕАЭС в течение месяца, на следующий месяц заполните и подайте декларацию. Форму нужно подать до 20 числа месяца, следующего за тем, как импортный товар был принят к учету. Если компания ввозит товары, являющиеся предметом лизинга, то декларацию подают в месяце, следующим за лизинговым платежом.

Декларацию подавайте в налоговую по месту учета. Это можно сделать лично, отправить документ по почте или через ТКС. Если вы решили отнести декларацию самостоятельно, датой представления будет день, когда вы принесли документ в налоговую. При отправке по почте или ТКС день представления совпадает с днем отправки.

Вместе с декларацией налогоплательщику нужно подать пакет документов. Их можно представить в виде заверенных копий с печатью, кроме заявлений на ввоз и уплату налогов. Пакет включает:

Оформление счетов-фактур, товарных или товаросопроводительных документов может быть не предусмотрено законодательством контрагента, тогда налоговики не могут их с вас требовать.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия поможет безошибочно подготовить декларацию по косвенным налогам и другие виды отчетности. Отчетность формируется автоматически, а еще вам не придется посещать налоговую инспекцию — вы отправите декларации онлайн. Получите бесплатный доступ к сервису на 14 дней прямо сейчас.

Перечень заявлений о ввозе товаров и уплате косвенных налогов

1150035

Кто должен подавать перечень заявлений

Срок подачи перечня заявлений

Перечень заявлений представляется в налоговый орган вместе с декларацией по НДС в течение 180 календарных дней с даты отгрузки (передачи) товаров.

Какие разделы заполнять

Перечень заявлений о ввозе товаров и уплате косвенных налогов включает в себя титульный лист и раздел 1.

Обязательными для заполнения являются все части перечня заявлений.

Проверка перечня заявлений

Строки «ИНН» и «КПП» в каждом разделе перечня заявлений заполняются автоматически из карточки регистрации клиента в системе «СБИС». Порядковый номер страницы также заполняется автоматически.

Титульный лист

При заполнении показателя «Номер корректировки» в первичном перечне заявлений за налоговый период автоматически проставляется «0», в уточненном перечне за соответствующий налоговый период необходимо указать номер корректировки (например, «1», «2» и т. д.).

Показатель «Налоговый период (код)» заполняется в соответствии с кодами, определяющими налоговый период, указанный в налоговой декларации, одновременно с которой представляется перечень заявлений.

В поле «Отчетный год» указывается год, отраженный в налоговой декларации, одновременно с которой представляется перечень заявлений.

В поле «Представляется в налоговый орган (код)» отражается код налогового органа, в который представляется перечень заявлений, соответствующий коду налогового органа, указанному в налоговой декларации, одновременно с которой представляется перечень заявлений. Он выбирается из соответствующего справочника.

При заполнении показателя «Налоговая декларация (код)» указывается значение кода формы по классификатору налоговой документации из налоговой декларации, одновременно с которой представляется перечень заявлений.

При заполнении поля «Налогоплательщик» отражается полное (без сокращений) наименование организации (либо отделения иностранной организации), а в случае представления перечня заявлений индивидуальным предпринимателем указываются его фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность).

Показатели «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» заполняют только те организации, которые в налоговом периоде реорганизуются или ликвидируются.

В поле «Форма реорганизации (ликвидация)» указывается код реорганизации (ликвидации) в соответствии со справочником.

В полях «ИНН/КПП реорганизованной организации» указываются соответственно ИНН и КПП, которые присвоены организации до реорганизации налоговым органом по месту ее нахождения.

При заполнении показателя «На ____ страницах» указывается количество страниц, на которых составлен перечень заявлений. Значение поля заполняется автоматически и пересчитывается при изменении состава перечня (добавлении/удалении страниц).

При заполнении поля «с приложением подтверждающих документов или их копий на ___ листах» отражается количество листов подтверждающих документов или их копий (при их наличии). Такими документами могут быть: оригинал (или заверенная копия) доверенности, подтверждающей полномочия представителя налогоплательщика (если перечень заявлений подает представитель налогоплательщика) и др.

В разделе титульного листа «Достоверность и полноту сведений подтверждаю:» указывается:

При заполнении перечня заявлений представителем налогоплательщика указывается наименование документа, подтверждающего полномочия представителя налогоплательщика.

Также в этом разделе, в поле «Достоверность и полноту сведений подтверждаю» автоматически указывается дата.

Раздел 1. Реквизиты заявлений о ввозе товаров и уплате косвенных налогов, подтверждающие обоснованность применения нулевой ставки налога на добавленную стоимость и (или) освобождения от уплаты акцизов

В раздел 1 включаются сведения по заявлениям о ввозе товаров в страны – члены Евразийского экономического союза и уплате косвенных налогов, информация о которых поступила в налоговые органы Российской Федерации.

Чтобы заполнить сведения необходимо кликнуть по полю «Новая запись» и в открывшемся окне указать все необходимые данные: