когда погасил ипотеку картинки

Когда погасил ипотеку досрочно

И выходишь из банка, полный радости

Ещё вот одна погасила ипотеку!

А двое в шлемах на переднем плане просто следующие в очереди?

Какое-то странное проявление радости.

..или у тебя банк отмёл хату

1)Животным не дают ипотеку.

2)Оно вышло не голое. А все знают. Чтобы расплатиться-с тебя в банке сдерут последние шмотки

Им же Аллах запрещает

История о том, как банк чуть сам себя не закрыл (юридические курьезы)

Был у меня в практике один интересный случай. Я уже много лет занимаюсь банкротством, но с такой курьезной ситуацией я столкнулся впервые.

Обратилась ко мне женщина, которая по каким-то только ей ведомым причинам не смогла выплачивать кредиты (причины нам не важны). Начал консультацию, выясняю что за имущество есть в собственности, подумываю предложить банкротство.

Тут выясняется, что у клиентки в собственности есть коммерческое помещение. Да не простое, а то, в котором расположено отделение этого самого банка, в котором у клиента были кредиты. Помещение сдавалось по договору аренды, причем арендная плата была значительно ниже рынка.

Самой же ей расторгать аренду или повышать арендную плату тоже было сейчас не вариант. Съехавший из помещения банк лишил бы женщину последних источников дохода (она болела в тот период), а перед новыми арендаторами, возможно, надо было бы ещё и в порядок помещение приводить, да и найти нового арендатора не так то и просто в кризисные времена.

Стратегия, надо сказать, удалась. Финансовый управляющий, назначенный на процедуру банкротства, по нашей просьбе и без промедлений написал письмо банку, примерно следующего содержания:

«Поскольку размер арендной платы явно не соразмерен рыночным условиям, я буду вынужден заявить отказ от дальнейшего исполнения договора аренды и найти на указанное помещение нового арендатора.»

И как вы думаете что? В суды по данному делу моментально начали ходить юристы банка, которые по согласованию с клиентом прекратили процедуру банкротства и уже через месяц кредиты были рефинансированы на крайне выгодных условиях (возможно даже ниже рыночных, но я не экономист, судить не буду).

Вот такой вот интересный и уникальный по своей природе кейс, раскрывающий бюрократическую машину крупных компаний.

«Сбер» и «ВТБ» повысил ставки по ипотеке

ВТБ с 22 ноября повысит ставки до 9% годовых на готовое и строящееся жилье. Ранее о повышении ставок предупредил Сбербанк

«Сбер» в третий раз за год повысил ставки по большей части ипотечных программ. Ставка по ипотеке на жилье в новостройке выросла на 0,4 процентного пункта и составила 8,8%, следует из информации на сайте крупнейшего российского банка. Минимальная ставка по программе приобретения готового жилья на вторичном рынке начинается теперь от 8,7% (ранее — от 8,1%) для молодых семей, и с 9,1% (ранее 8,5% годовых) — для остальных.

Сбербанк повысил ставки по ипотеке на новостройки и вторичное жилье

Стоимость ипотечного кредита на готовое жилье увеличилась с 8,1% до 8,7%. Стоимость рефинансирования ипотеки также увеличилась с 8,2% до 8,6% годовых.

Ранее Сбербанк снизил ставки по семейной ипотеке на 0,3 п. п. при первом взносе от 20%.

В октябре Сбербанк также повышал ставки по ипотеке, тогда рост по основным программам составил 0,4 п. п. При этом ставки по льготным программам не менялись.

Как НЕ потерять ИПОТЕЧНУЮ КВАРТИРУ в банкротстве (один из вариантов)

Этот пост о том, какие есть варианты развития событий чтобы сохранить единственное жилье даже в случае инициирования процедуры банкротства.

Но представим, что вы столкнулись с тем, что по долгам платить не можете, причины не важны. Банк подает на вас в суд и вот вот начнутся торги по продаже вашей квартиры. Есть ли какие-то варианты?

В Российском законодательстве существует процедура, которая практически всеми забыта и редко используется. Однако, она очень сильно может помочь должникам с квартирами, попавшими в эту ситуацию.

Давайте разберем плюсы, которые вы можете получить от этой процедуры:

1. Возможность законно получить отсрочку по оплате платежей по кредитам.

Конечно же, напрямую в законе это не прописано. Но фактически дела обстоят именно так. С момента введения процедуры реструктуризации задолженности, удовлетворение требований кредиторов (оплата платежей по кредитам) возможно только в рамках процедуры банкротства, а все исполнительные производства у приставов приостанавливаются. Это означает, что Банк не сможет взыскивать с вас деньги, например, удерживая их из заработной платы.

Процедура реструктуризации вводится на срок до 6 месяцев (и, в последующем, она либо продолжается с утверждением плана реструктуризации (об этом позже), либо прекращается переходом в следующую процедуру).

Таким образом, вы получаете законную отсрочку по оплате кредитов сроком в 6 месяцев. При этом банк НЕ СМОЖЕТ в течение этого периода продать залоговую квартиру.

2. Прекращение начисления процентов и неустоек по договору.

Статьей 213.11 ФЗ «О несостоятельности (банкротстве)» предусмотрено следующее:

С даты вынесения арбитражным судом определения о признании обоснованным заявления о признании гражданина банкротом и введении реструктуризации его долгов наступают следующие последствия: прекращается начисление неустоек (штрафов, пеней) и иных финансовых санкций, а также процентов по всем обязательствам гражданина, за исключением текущих платежей

Таким образом, те 6 месяцев, которые вы не платите кредиты на них не начисляются проценты и неустойки. Звучит не плохо для человека в безвыходной ситуации, который хочет выиграть время.

3. В случае утверждения плана реструктуризации вы можете получить снижение процентной ставки

Если план всё-таки был утвержден судом, то на все ваши кредиты (включая ипотечный) устанавливается специальная процентная ставка (ч.2 ст. 213.19):

Проценты на сумму требований конкурсного кредитора, уполномоченного органа, выраженных в валюте Российской Федерации, начисляются в размере ставки рефинансирования, установленной Центральным банком Российской Федерации на дату утверждения плана реструктуризации долгов гражданина.

На сегодняшний день эта ставка составляет 7,5% годовых. Снова звучит не плохо, если у вас есть идеи как расплатиться по кредитам за 3 года.

4. План реструктуризации может предусматривать «принудительных» поручителей.

Вне рамок дела о банкротстве банк вправе отказать вам предоставлять отсрочку или изменять порядок погашения, даже если предложите дополнительных поручителей или иное имущество в качестве залога. Но вот судебная практика дел о банкротстве, говорит об обратном. Суды регулярно указывают на то, что банку должно быть безразлично кто и как будет гасить долги, поэтому план реструктуризации может быть утвержден даже при отсутствии доходов самого должника, но при поручительстве третьих лиц (друзей или родственников, имеющих доход).

Аналогичным образом, план реструктуризации может предусматривать, что перед продажей ипотечного (залогового имущества) должник продаст ИНОЕ имущество с целью удовлетворить требования банка. Опять же в том числе имущество третьих лиц (с их согласия, конечно же).

5. Утверждение плана реструктуризации производится судом, а не банком.

Из этого вытекает 2 важных момента:

Во-первых, конечно же, стоит отметить, что ЗА или ПРОТИВ плана голосуют на собрании кредиторов в том числе и банки, но отказ банков в утверждении плана имеет всего одно последствие: Если банки проголосовали против, а вы представили в суд действительно исполнимый план, суд все равно его утвердит, но максимальный срок исполнения плана составит ДВА года, вместо ТРЕХ.

Во-вторых, план реструктуризации долгов это не новый график платежей по кредиту. Это план, утверждаемый судом. А значит, он может содержать любые условия, не противоречащие закону. В частности на практике я видел следующие условия плана:

Отсрочка платежей на 6 и более месяцев: план может предусматривать что какой-то период должник вообще не будет платить по кредитам, главное, чтобы он имел возможность расплатиться за остальное время.

Суды мотивирует этот механизм методом «от обратного»: если план не будет отвержден судом, то будет введена процедура реализации имущества, по результатам которой есть вероятность списать 100% долга. Если должник готов выплатить хотя бы 50%, то лучше уж пусть выплатит. Конечно же, в отношении залогового имущества на практике можно списать только часть задолженности, превышающую стоимость предмета залога (квартиры).

Планом реструктуризации можно напрямую предусмотреть, что квартира реализуется только в случае, если к последнему кварталу (3 месяцам) плана реструктуризации долгов требования залогового кредитора не будут погашены.

Это означает, что вы можете, постепенно начав восстанавливать платежеспособность (оплачивая по 1-2 т.р. в месяц), получить отсрочку в продаже квартиры на несколько лет.

В рамках данной процедуры можно рассказывать ещё много интересных моментов, например, про изменение очередности погашения долгов (сначала гасим ипотеку, потом другие кредиты) или то, что должник НЕ признается банкротом и не получает негативных последствий от этого, но они имеют меньшее значение перед тем, что я написал выше.

Ипотека – руководство по эксплуатации. Немного философствования, расчета и анализа. Разоблачение мифов

Здесь есть постулаты для понимания. Если, прочитав их, вы с ними согласитесь – дальше статью можно не читать, а пролистать мельком до конца третьего пункта. Там изложены соображения о стратегии и целесообразности досрочного погашения.

Антимиф №1: между кредитами с аннуитетным и дифференцированным платежом по сути нет никакой разницы;

Антимиф №2: досрочные погашения с уменьшением срока кредита и с уменьшением суммы ежемесячного платежа выгодны одинаково;

Антимиф №3: при возможности досрочного погашения кредиты с разными сроками кредитования идентичны.

Если хотя бы по одному пункту не согласны – читаем дальше.

Между кредитами с аннуитетным и дифференцированным платежом по сути нет никакой разницы.

Пару дней назад я сам этого не знал этого факта. Всегда выбирал первый тип кредита, потому что он для меня более «прозрачный» и легкий для прогнозирования. Более того, я считал, что по кредиту с дифференцированным платежом переплата по процентам будет больше, чем по кредиту с аннуитетным. Кто-то утверждал обратное, приводя первую попавшуюся картинку из поиска. А конкретно эту:

От вида этого я ощутил скачек адреналина и прилив энтузиазма. На нем и пишу. А лучше бы новое лобовое стекло для машины искал, или хотя бы половину от полного бака летней солярки перед заморозками откатал.

Вот источник где четко сказано, что оформление кредита с аннуитетным платежом банку выгоднее.

Снова внимание на рисунок: очевидно, что объем переплаты по процентам (площадь оранжевой фигуры) во втором варианте больше.

Стоп! Почему на рисунке и погашение основного долга больше (площадь синей фигуры)? На подобных графиках воспринимать денежные суммы удобнее как площади фигур.

Т.е. автор статьи сравнивает два кредита с разной суммой займа. Либо с одной суммой, но построил графики в разных системах координат. А зачем. Непонятно!

Первую «ловушку» обошли, ограничившись визуальным анализом.

Копнем глубже: что там в расчетах?

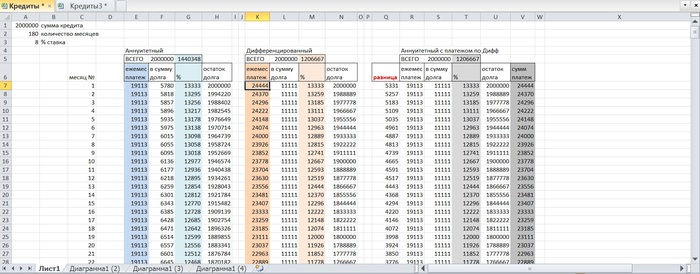

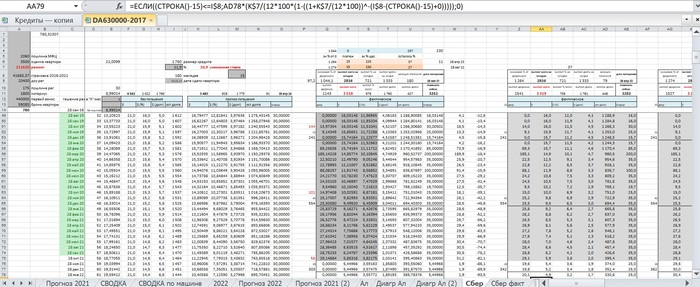

Название третьего раздела вышеупомянутой статьи: «Почему выгоднее взять ипотеку с дифференцированными платежами: пример». Даже читать не стану, что они там насчитали. Открываю электронную таблицу и набрасываю вариант.

Суммы экономии сейчас не очень значительны, но во времена ставок 12-18% были куда существеннее (к чему, думаю, в скором времени все и вернется).

Формулы расчета ежемесячных платежей по обоим видам кредитов упрощенные из Википедии. Суть и суммы от этого не меняются. При расчете платы по % при аннуитетном платеже использовал просто умножение остатка долга на 1/12 процентной ставки. Действительная формула иная, учитывает количество дней в месяце, но в далеком 2016 году я был младшим научным сотрудником и не считал нужным в это углубляться.

2021 год. И сейчас не считаю нужным. Взяв любой график аннуитетного платежа и посмотрев на столбец «плата по %» понимаешь, что за несущественной погрешностью так оно и есть – переплата в месяц по процентам равна 1/12 процентной ставки от остатка текущей задолженности. Годовая переплата та же. А ведь в годах бывает разное количество дней! Понятно, почему банки считают все по дням.

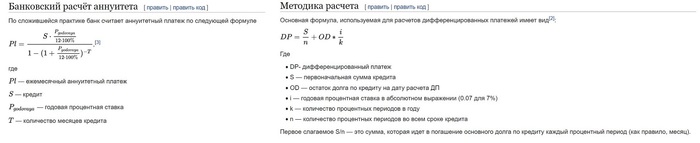

Собственно формулы: слева аннуитеный, справа дифференцированный.

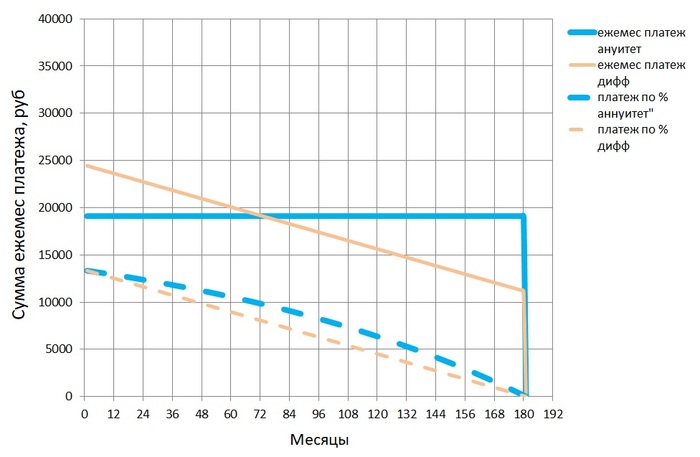

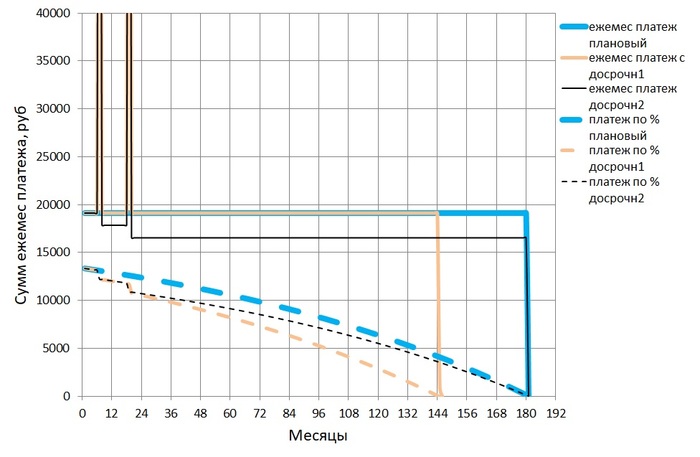

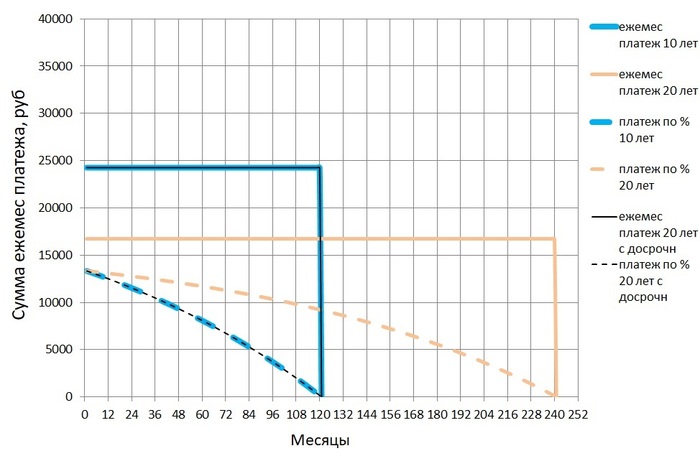

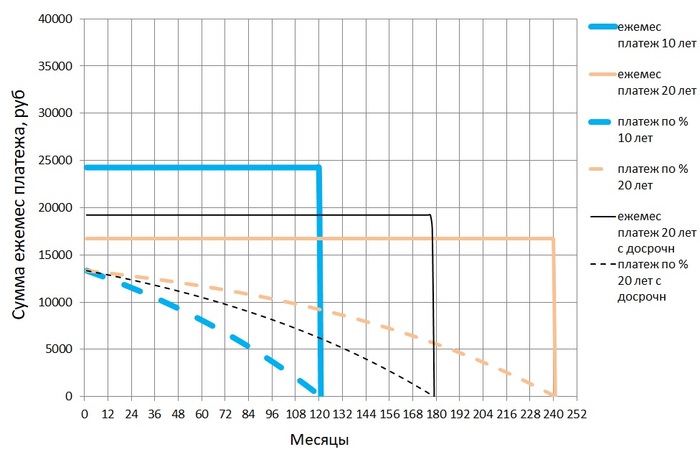

Посмотрим графики. Визуализация.

Разница с первым рисунком налицо.

В качестве исходных данных одинаковые сумма кредита, процентная ставка, срок кредитования.

Сплошная синяя линия – ежемесячный платеж по кредиту с аннуитетным платежом.

Сплошная оранжева линия – ежемесячные платежи по кредиту с дифференцированным платежом;

Пунктирная синяя линия – ежемесячные платежи по процентам кредита с аннуитетным платежом.

Пунктирная оранжевая линия – ежемесячные платежи по процентам кредита с дифференцированным платежом.

количество уплаченных процентов – это площадь фигуры, ограниченной линией платежей по процентам и осью времени;

количество выплат по основному долгу – это площадь фигуры между линиями ежемесячного платежа и платежа по процентам;

экономия на процентах – площадь фигуры между двумя линиями платежей по процентам (между синей пунктирной и оранжевой пунктирной).

Далее стоит воспринимать графики именно таким образом. Так намного проще все понять и оценить визуально, не вглядываясь в таблицы.

В чем здесь смысл. Часто слышу от друзей: «ты же по кредиту сначала проценты платишь, а потом только основной долг». Подобные фразы у меня вызывают непонимание. На самом деле так: проценты по кредиту ты платишь всегда и одну и ту же часть – каждый месяц 1/12 (точнее – 31/365, 30/365, 28/365 – зависит от месяца) процентной ставки от суммы остатка основного долга. Другой вопрос: какую сумму ты платишь в счет погашения основного долга? – либо по графику, либо ты можешь платить ту сумму, которую хочешь. Это стоит решать самому, что бы не морочить себе голову выбором кредитного продукта.

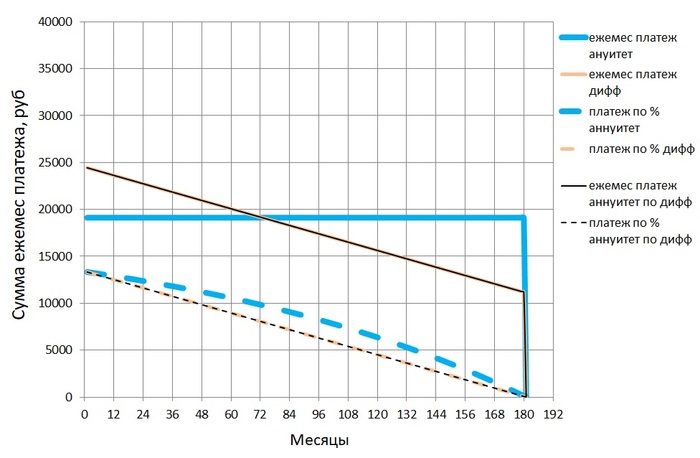

По сути кредит с дифференцированным платежом, по сравнению с аннуитетным, это некий вариант досрочного погашения с тем условием, что каждый месяц платишь одну и ту же сумму по основному долгу (взглянем на график – линии ежемесячного платежа и платежа по процентам идут параллельно).

В рассматриваемом варианте изначально дифференцированный платеж больше чем по аннуитеному, ближе к окончанию срока кредитования он падает ниже. То есть по сравнению с кредитом с аннуитетном платежом сначала вы переплачиваете, а потом (в данном случае через 96 месяцев) недоплачиваете по основному долгу.

Отвлекся от сути. Вернемся к цели раздела – все одно!

Возьмем тот же кредит с аннуитетным платежом, но каждый месяц будем вносить досрочно такую сумму, что бы ежемесячный платеж равнялся платежу по кредиту с дифференцированным платежом. Обратим внимание выше на третий массив данных «Аннуитетный с платежом по Дифф». Там добавлен столбец досрочного погашения «разница», где в каждой ячейке вбита формула разности между диффернцированным и ануитетным платежами. Куда ляжет график этой функции? Один в один с кредитом по дифференцированному платежу: черная сплошная линия – ежемесячный платеж, черная пунктирная линия – ежемесячная плата по процентам.

Собственно и переплата по процентам в третьем массиве данных «Аннуететный платеж по Дифференцированному платежу» один в один сходится с переплатой по процентам в первом массиве данных «Аннуитетный». Что и требовалось доказать.

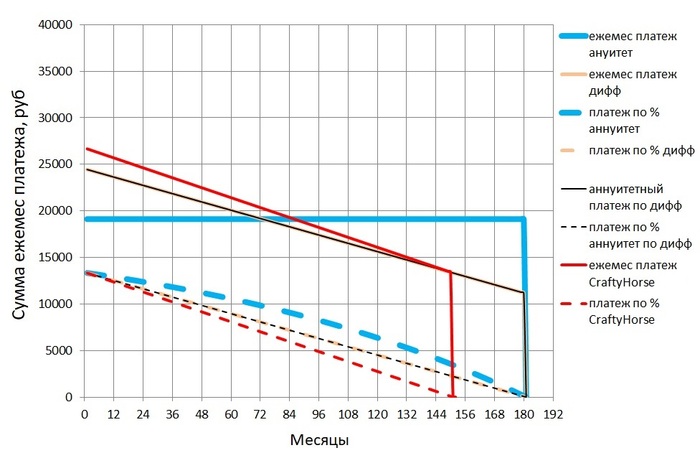

На этом можно было бы остановиться, но я вспомнил, что когда-то формировал платеж из условия, что бы платеж по основному долгу был не менее первоначального платежа по процентам (считал неэтичным платить банку больше, чем себе) – по сути это тот же дифференцированный платеж, но с другой формулой расчета ежемесячного обязательного платежа. Назову это формулой расчета платежа по CraftyHorse. Шучу, оно не стоит того. Посмотрим, что бы из этого вышло. В последующих главах расчеты будут более гибкими.

Итак, четвертый массив данных и график (красные)

Какой график лучше?

Ежемесячный платеж на 2,2т.р. больше чем по дифференцированному с теми же условиями, но плюсом экономия по процентам около 200т.р., минус 2,5 года «рабства». Всего-то. 30 минут потрачено зря. Возможно, для кого-то это стоит того, для большинства думаю не стоит. Все равно интересно. Это сейчас кредитная благодать со ставкой до 8%. А вбивая в эту таблицу ставку 12% и выше, экономия повышается пропорционально.

Здесь есть еще один нюанс: во многих банках ограничена минимальная сумма досрочного погашения. Решается это следующим образом: разница накапливается несколько месяцев и потом вносится одним платежом. Естественно экономия уменьшается за счет «пилообразности» графика, но несущественно.

В сухом остатке совершенно не важно: кредит с аннуитетным платежом, дифференцированным, или со своим, потому что каждый месяц всегда платишь 1/12 процентной ставки остатка долга. Две формулы выше лишь способ организовать порядок выплаты основного долга. Можно поломать шаблоны и заняться формированием ежемесячного платежа самому.

Дочитав до сюда, мой друг сказал: ###ть ты заморочился! Я понял одно – если возьму ипотеку, я тебе все поручу считать.

Досрочные погашения с уменьшением срока кредита и с уменьшением суммы ежемесячного платежа выгодны одинаково.

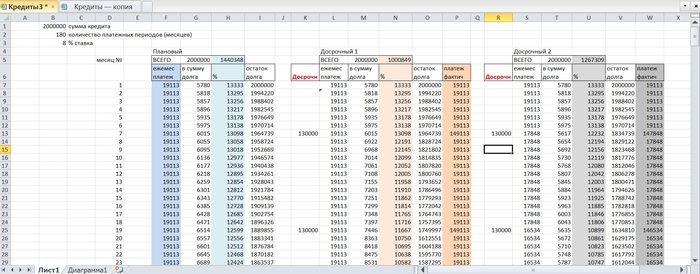

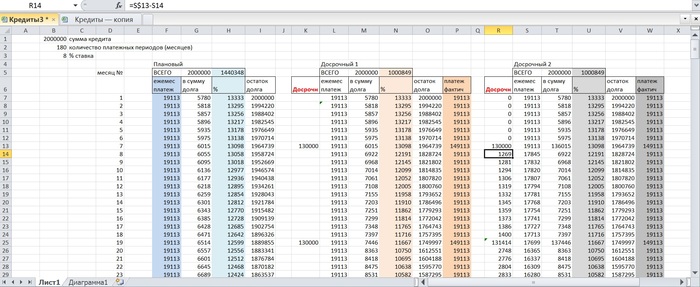

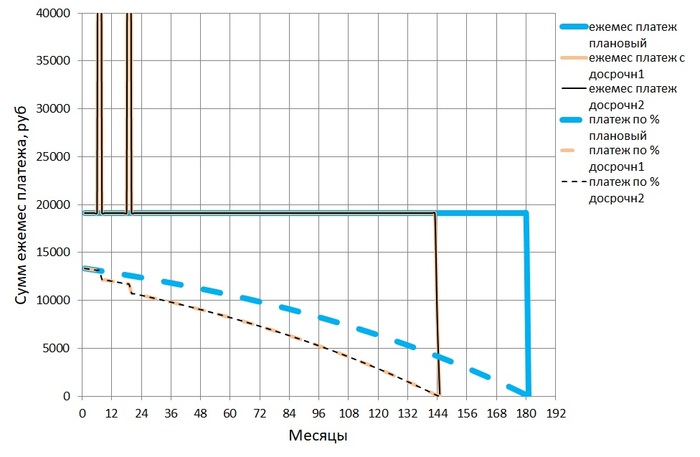

Уже знакомый кредит (2 млн., 8%, 15 лет). Необходимо внести досрочный платеж. Например, ФНС перечислила налоговый вычет, и заемщик задумывается: внести досрочный платеж, сократив срок кредитования или уменьшив ежемесячный платеж. Допустим, годовой доход заемщика составляет 1млн.р., а первая половина налогового вычета поступает, скажем, через 7 месяцев после покупки квартиры, вторая половина соответственно через 19.

Собственно сам кредит – массив «Плановый». И два массива того же кредита с досрочным погашением – «Досрочный 1» и «Досрочный 2». В первом учитывается досрочное погашение с уменьшением срока кредитования, во втором – с уменьшением ежемесячного платежа.

Что имеем? При досрочном погашении с уменьшением срока кредитования экономия по процентам примерно на 250т.р. больше, чем при досрочном погашении с уменьшением суммы платежа, а срок выплат на 3 года меньше. Но, уменьшая сумму платежа, впоследствии платим меньше по основному долгу. Получается расчеты не эквивалентны. Уравниваем! Разницу платежей между вариантом 1 и вариантом 2 плюсуем к варианту 2 после «вброса» налогового вычета.

Столбцы «платеж фактический» у обоих кредитов совпали. Переплаты по процентам обоих вариантов досрочного погашения сошлись. Графики легли в одну линию. Второй антимиф доказан.

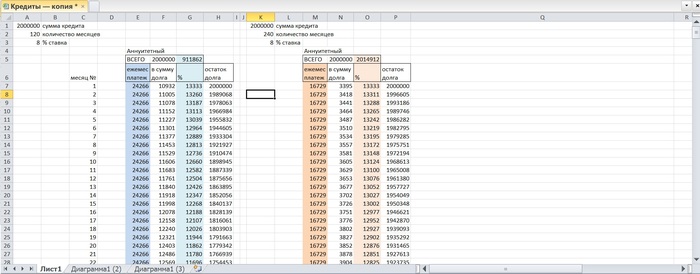

При возможности досрочного погашения кредиты с разными сроками кредитования идентичны.

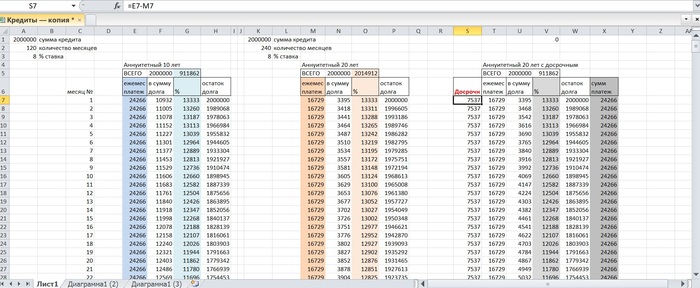

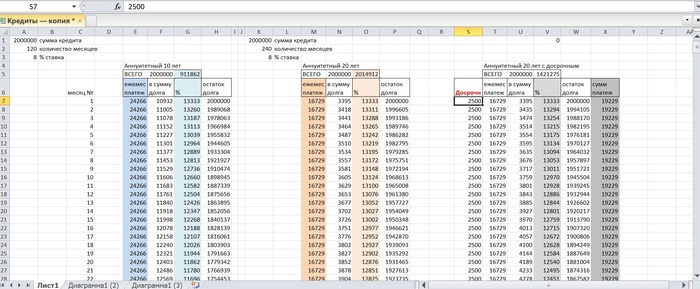

Знакомые исходные данные, два кредита с аннуитетным платежом:

2 млн. – сумма кредита;

10 и 20 лет – сроки кредитов. Думаю самое оно. Платеж для срока кредитования 20 лет не намного больше, чем для срока кредитования 25 лет. А 10 лет по факту убирается в 5 лет. Вполне жизненные цифры.

Подставляем цифры, формируем массивы, строим графики.

Это все очевидно. Это именно то, что нам показывает кредитный калькулятор онлайн. Переплата по процентам кредита на 20 лет составляет 2014912 рублей. Переплата по процентам кредита на 10 лет составит 911862 рубля. Надо брать? – на самом деле разницы нет!

Небольшое отступление: смотря на эти цифры, я не вижу цифры. Равно как и на работе: огромные массивы данных, более 100 тысяч строк. Для кого-то это просто цифры, для меня это не так: в голове чёткая картина физических процессов и их результат. Можно сравнить с отрывком из фильма «Матрица»: Информации, получаемой из Матрицы, гораздо больше, чем ты можешь расшифровать. Ты привыкаешь к этому. Скоро твой мозг сам делает перевод. Я уже даже не вижу код. Я вижу блондинку, брюнетку и рыжую.

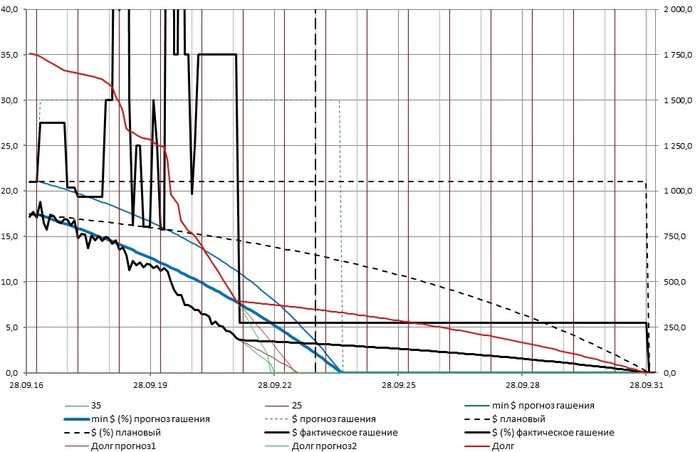

И со мной такое. Настоящему научному сотруднику нет разницы, что подвергать анализу: поток данных, описывающих физические процессы, или финансовые потоки. Глядя в свой массив данных, не этот, а в свой, я вижу не цифры, а их результат. Например, этот.

Есть и масса других вариантов.

График кредита на 20 лет с досрочным погашением разницей ежемесячных платежей лег аккуратно на график кредита сроком на 10 лет. Снова все правильно.

Печатая все это, завязался очередной бесполезный спор с другом:

— Зачем ты все это считаешь?

— Отвали. Допишу, и вместо этих вопросов будешь спрашивать только как пользоваться Excel.

— Нафига мне Excel? Есть кредитные калькуляторы!

— И что тебе кредитный калькулятор насчитает?

— Он посчитает какой кредит выгоднее.

— И на какой срок выгоднее при одинаковых платежах?

— При меньшем сроке переплата по процентам меньше.

— Бесполезно спорить, прибегнем к консультации третьих лиц. Звони Володе, у него два ипотечных кредита, задай вопрос: при досрочном погашении выгоднее долгосрочный или краткосрочный кредит?

Володя: зависит от стратегии гашения, обычно без разницы. Но лучше брать долгосрочный.

— Молодец, соображает. Можно исключать его из списка рассылки.

Почему долгосрочный? (громко сказано, 20 лет вполне хватит).

А вполне случаются моменты, когда платить нечем. За пять лет даже у меня несколько раз случались такие ситуации. При меньшем обязательном платеже меньше вероятность в тяжелые времена стать жертвой штрафных санкций банка. Но и что бы каждый месяц педантично платить сверх обязательного платежа, нужно иметь выдержку. Хотя и суммы платежей отличаются незначительно, 24266 против 16729, где взять лишние 7,5т.р. для досрочного погашения? Да где угодно. В конце концов, зарплаты иногда растут вместе с ростом цен. Если нет – с друзьями обычно происходит следующий монолог: А вот ты пиво часто пьешь? Сигареты куришь? Откажись от этого частично, и средства найдутся.

Здесь сразу вспоминается текст одной из песен группы Кирпичи, в текстах которой я ощущаю не только шлейф алкоголя, но и интеллект:

«И денег на пиво становится все больше походу

Что вы смеётесь? Пиво – знатная статья pасходов»

Прям в голове заиграла.

Допустим, негде взять 7,5т.р., а есть только 2,5т.р.. Раз в месяц это мелочь.

Вбиваю в ячейку досрочного погашения 2500р. Получаю:

Ежемесячный досрочный платеж 2,5т.р. дал эффект в около 600т.р. (площадь фигуры между желтой пунктирной и черной пунктирной линиями). Срок кредитования сократился на 5 лет. Глядя на эти графики становится ясно, почему все в основном берут заем на 15 лет. Таких сравнительных графиков можно построить сколько угодно и выбрать из них оптимальный. И корректировать его на протяжении всего срока кредитования увеличивая эффективность. Еще один вариант – хочу и могу каждый месяц платить 30000р. вместо 16792р.. Таблицу приводить уже лишнее, только график и цифры. Имеем следующее:

Переплата по процентам около 654т.р., что втрое меньше первоначальных 2млн. И закрывается кредит через 7,5 лет. Уже интересно.

Назревает логический вопрос: зачем так заморачиваться?

Во-первых: не сильно то и заморачиваешься. При наличии начальных навыков пользования MS Excel это все делается довольно быстро. Даже в моей «бухгалтерии», где все вышеописанное выглядит немного сложнее и изобилует операторами И, ИЛИ, ЕСЛИ, что в конечном итоге значительно упрощает процесс. Всяко интереснее, чем рубиться в PS.

Во-вторых, нужно оценивать эффективность досрочного погашения в разные периоды. То что дает хороший эффект сейчас, через несколько лет может оказаться низкоэффективной финансовой нагрузкой.

Если в настоящий момент цель закрыть кредит у вас стоит на первом месте, а все остальное отложено на потом – можно «вбрасывать» все что есть и не усложнять себе жизнь расчетами. В остальных случаях стоит посчитать. По мне, так грань между шестизначной и семизначной цифрой слишком тонкая.

Расчет в моем случае – с учетом переплаты по процентам и стоимостью ремонта выйти на стоимость квартиры ниже рыночной на определенную сумму. Если вы занимаетесь покупкой недвижимости с целью перепродажи – самое оно.

Все описанное выше справедливо и для потребительских кредитов. Конечно, расчетные суммы снижаются из-за маленьких сроков кредитования, но на коротком отрезке времени они становятся более значимыми, и процентные ставки там покруче – есть над чем подумать.

Если у вас нет ипотеки и, прочтя статью целиком, вы не разобрались, то, как говорил один из моих преподавателей: «Ничего страшного. Главное знать, что существуют подобные способы и методы и, когда от этого будет зависеть ваш доход, вы сразу вспомните и очень быстро во всем разберетесь».

Возможно когда-нибудь сделаю универсальный файл для составления прогнозов с подробным описанием. А лучше сразу не игру-убийцу времени, а приложение с рекламой. Где разработчики? Excel не всем под силу.