когда снизятся ставки по кредитам

ЦБ поддержал идею запрета ставок в 365% годовых для микрозаймов

Банк России готов поддержать снижение максимальной ставки по микрозаймам с закрепленного в законодательстве уровня — 1% в день. Такое заявление глава Центрального банка России Эльвира Набиуллина сделала, выступая в Госдуме.

«Мы думаем, что настала пора снизить, как вы и предложили, максимальную ставку кредита по микрофинансовым организациям. Мы это делали, законы были приняты. Я думаю, что пора это сделать», — отреагировала она на предложение депутатов.

Председатель Госдумы Вячеслав Володин также поддержал идею. «Нареканий очень много, людей практически разоряют. Давайте мы посмотрим и ограничим ставки для микрозаймов. Мы должны думать о людях, а не о тех, кто занимается ростовщичеством», — подчеркнул он.

Ограничение процентной ставки по кредитам и займам начало действовать в России с января 2018 года — предельная стоимость ссуды сначала была установлена на уровне 2,5% в день, а к июлю 2019 года доведена до 1% в сутки. Одновременно действует ограничение на переплату по займам для должников — общие выплаты с учетом суммы долга, процентов и штрафов не могут более чем в 2,5 раза превышать первоначально взятую взаймы сумму.

В первую очередь эти меры сказались на сегменте микрокредитования и на займах «до зарплаты» (payday loan, PDL). По данным ЦБ, на конец первого полугодия среднерыночное значение полной стоимости кредита (ПСК) по краткосрочным микрозаймам составляло 350% годовых, то есть вблизи законодательно установленного потолка (.pdf). Выдачи микрозаймов в России в этом году растут рекордными темпами: только за второй квартал микрофинансовые компании выдали населению 7,9 млн новых займов на 104,6 млрд руб., следует из статистики крупнейшего объединения на рынке МФО — саморегулируемой организации «МиР».

В первом полугодии выдачи приблизились к 200 млрд руб., что почти на треть больше результата второй половины прошлого года, когда кредитование в России начало восстанавливаться после первой волны пандемии. Численность заемщиков МФО в России на 1 июля составляла 11,9 млн человек.

Как на идею снизить ставки смотрят МФО

Если предельная ставка по займам снова будет законодательно ограничена, бизнесу придется это выполнять, но заемщикам лучше не станет, говорит председатель совета СРО «МиР» Эльман Мехтиев: «Те МФО, кто пилотировал самостоятельно ставку ниже 1%, особенно в сегменте краткосрочных займов, признали, что удержать рентабельность возможно, только еще сильнее сократив количество одобрений».

Он ожидает, что ужесточение требований приведет к временному резкому сокращению выдач займов, но в долгосрочной перспективе компании смогут повысить качество своих портфелей.

«Вопрос в том, куда пойдут за заемными средствами те, кому откажут в МФО. Компании и так значительно ужесточили требования к оценке заемщика в последние годы. В это же время эксперты стали фиксировать рост объемов теневого рынка. Обязать бизнес снизить ставку законодательно можно, а обязать при этом сохранять высокий уровень одобрения для обеспечения финансовой доступности — нет. Неплатежеспособный спрос не исчезнет от снижения ставок», — указал Мехтиев.

Для чего нужны ограничения

Снижение предельной ставки направлено на защиту прав заемщиков, замечает директор по банковским рейтингам агентства «Эксперт РА» Иван Уклеин: «Ставки по микрозаймам «до зарплаты», как и по микрозаймам на срок до 180 дней до 100 тыс. руб., у большинства компаний на рынке составляют 360–365% годовых, то есть на пределе разрешенного. Задача Банка России — не допустить чрезмерного роста отдельных, наиболее чувствительных характеристик закредитованности населения».

Точка безубыточности для крупных МФО в сегменте PDL, по словам аналитика, находится в районе 150–200% годовых. «Более резкое снижение (предельной ставки. — РБК) может повлечь за собой существенные риски для легальных кредиторов, поэтому едва ли Банк России поддержит более радикальное снижение процентной ставки, чем до 200–250% годовых», — полагает Уклеин. Но даже такое сокращение он считает существенным для МФО и соглашается с прогнозами компаний о сокращении численности игроков на рынке.

«Для потребителей ограничение предельной ставки всегда является положительным моментом, однако для МФО высокий уровень ставок является своего рода обязательной частью бизнес-модели», — замечает директор банковских рейтингов НРА Константин Бородулин. Более высокая ставка позволяет микрофинансовым компаниям выдавать займы клиентам, которым отказывают банки, напоминает он. «Важно избежать ситуации, когда ограничение ставки приведет к уходу с рынка ряда МФО», — считает аналитик.

К концу года банки повысят ставки по ипотеке: На сколько подорожают кредиты и как это отразится на стоимости квартир

Уже в декабре ипотека подорожает. Сказывается отложенный эффект от регулярного повышения ключевой ставки. Под какой процент будут выдавать кредиты и как изменятся цены на недвижимость?

Фото © ТАСС / Пименов Роман

На сколько вырастут ставки по ипотеке в декабре

Сбербанк повысил ставки до 8,8% и 9,1% по строящемуся и готовому жилью соответственно. Остальные банки вслед за лидером начинают активный пересмотр своих ипотечных программ. В перспективе рост ставок может дойти до 10–11%. Такой прогноз сделал заместитель генерального директора агрегатора «ДомДа» Дмитрий Екимов.

— Ставки вырастут соразмерно решению ЦБ РФ и поднятию им учётной процентной ставки. Собственно говоря, то, что мы видим сейчас, является отложенным эффектом прошлого решения регулятора. В большей степени рост ставок затронет вторичное жильё, так как здесь банковские риски являются наибольшими, и ипотеку на ИЖС и участки (тут банки пока вообще имеют смутное представление об оценке объектов и считают их просто неликвидными, поэтому занижают стоимость), — рассказала ведущий эксперт BuyBuyHouse Марина Лашкевич.

Ключ к пониманию ситуации с ипотекой в том, что банки начинают закладывать в цены будущие сценарии подъёма ключевой ставки ЦБ. И ожидания эти крайне негативны для потенциальных заёмщиков, поскольку топовые российские банки ждут повышения ставки в первом полугодии 2022 года до 9,5–10% годовых. Об этом рассказал эксперт рынка недвижимости Академии управления финансами и инвестициями Алексей Кричевский.

Соответственно, жилищные кредиты, по его мнению, могут легко взлететь до 12+% годовых. Особенно после того, как завершится льготная ипотека, а ресурсы застройщиков и банков по совместным акциям, предлагающим ставку в 6–7% годовых, будут исчерпаны.

С 1 января вырастут пособия: Сколько они составят и кто получит повышенные доплаты

Как ипотека повлияет на стоимость квартир

На первичном рынке цены на жильё будут медленно расти до Нового года. Покупатели будут стараться приобрести жильё до очередного повышения ключевой ставки ЦБ. Также, несмотря на предельно высокие цены на недвижимость, спрос будет подогреваться субсидированием девелоперами банковских ставок по ипотеке, традиционными новогодними скидками и различными маркетинговыми инструментами. Такой прогноз дал руководитель аналитического центра «ИНКОМ-Недвижимость» Дмитрий Таганов.

— За последний месяц банки заявили о повышении ставок по ипотеке и вкладам. Базовая ставка достигла 10% годовых, а в некоторых банках стала даже выше — это психологическая отметка для классического заёмщика. Однако сохраняются некоторые льготные программы. Кроме того, на рынке ещё есть некоторое количество покупателей с одобренными кредитами по старым ставкам. Поэтому до Нового года мы не прогнозируем каких-то серьёзных изменений — спрос и цены на вторичном рынке останутся на прежнем уровне. В дальнейшем ситуация будет меняться, — рассказал директор департамента вторичного рынка «ИНКОМ-Недвижимости» Сергей Шлома.

На стоимости квартир повышение ставок по ипотеке отразится в рамках инфляции. Сейчас активизируется сезонный спрос, поэтому застройщики стимулируют его скидками. Те, кто может позволить себе покупку недвижимости в ноябре, сделают это в ближайшее время. Такое мнение высказала Марина Лашкевич.

По её словам, движущей силой ипотеки выступают льготные программы, где рост ставки банка компенсирует государство, поэтому значимого влияния в краткосрочном периоде рост учётной ставки не окажет. Что будет в долгосрочном периоде — покажет I квартал 2022 года.

— Происходящее сейчас очень логично — Центробанк повышает ключевую ставку на фоне роста инфляции, в свою очередь, банки реагируют на это повышением ставок по ипотеке. Если банки примут решение ещё повысить ставки, то это затронет все сегменты недвижимости, так как они не делят свои программы на стандарт, комфорт и т.д. По нашим прогнозам, очередной рост ставок по ипотеке никак не отразится на стоимости квартир, но, скорее всего, приведёт к тому, что застройщики начнут разрабатывать новые программы по субсидированию ипотеки совместно с банками, чтобы поддержать уровень спроса, — считает коммерческий директор ГК «3-RED» Наталия Нестерова.

Дмитрий Ефимов считает, что стоимость квартир продолжит расти. Это связано как с повышением стоимости строительства, так и глобальным трендом на инфляцию.

По его мнению, рост ставок закономерно вызовет сокращение спроса на ипотеку. Но при этом активность покупателей в разных сегментах рынка недвижимости будет неоднородной. Премиум-сегмент продолжит оставаться стабильно востребованным. Первичный и вторичный рынки в сегментах, рассчитанных на массового потребителя, ждёт просадка спроса. Хотя здесь многое будет зависеть и от ценовой лояльности девелоперов. ЦБ продолжает политику охлаждения рынка недвижимости.

— Скорее всего, ставки в начале 2022 года станут двухзначными на все ипотечные продукты. Застройщики всё больше делают акцент на субсидирование ставки на продаваемые объекты. Все мы прекрасно понимаем, за счёт чего происходит субсидирование ставок, поэтому снижения цен на недвижимость точно не стоит ждать, — считает директор департамента ипотечного кредитования семейства компаний KASKAD Family Анастасия Бычкова.

Есть и другое мнение. Так, Алексей Кричевский полагает, что стоимость жилья будет падать. По его словам, это вполне логично при росте стоимости банковских денег, поскольку платёжеспособного спроса становится всё меньше, а при том подъёме, который рынок испытал в последние полтора года, потянуть ипотечные платежи для многих становится невозможно. Поэтому продавцы продолжат снижать цены на квартиры, полностью отдав бразды правления рынком в руки покупателей.

Алексей Кричевский отметил, что с учётом максимально вероятного подъёма ставки на заседании ЦБ в декабре и возможного — в первом квартале следующего года цены на квартиры в Москве могут если не откатиться к уровням начала 2021 года, то как минимум потерять 2–3% от сегодняшних.

— В целом это открывает неплохие перспективы для покупателей, которые готовы ждать приемлемый уровень цен. После столь крупного ужесточения денежно-кредитной политики у ЦБ не будет вариантов, кроме как постепенно спускать ставку до уровней 6,5–7,5%. Произойдёт это, если не будет каких-либо глобальных потрясений, в 2023 году. Тогда можно будет спокойно рефинансировать кредит с приличной выгодой, — сказал Алексей Кричевский.

Что будет с кредитами и вкладами после повышения ключевой ставки ЦБ

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

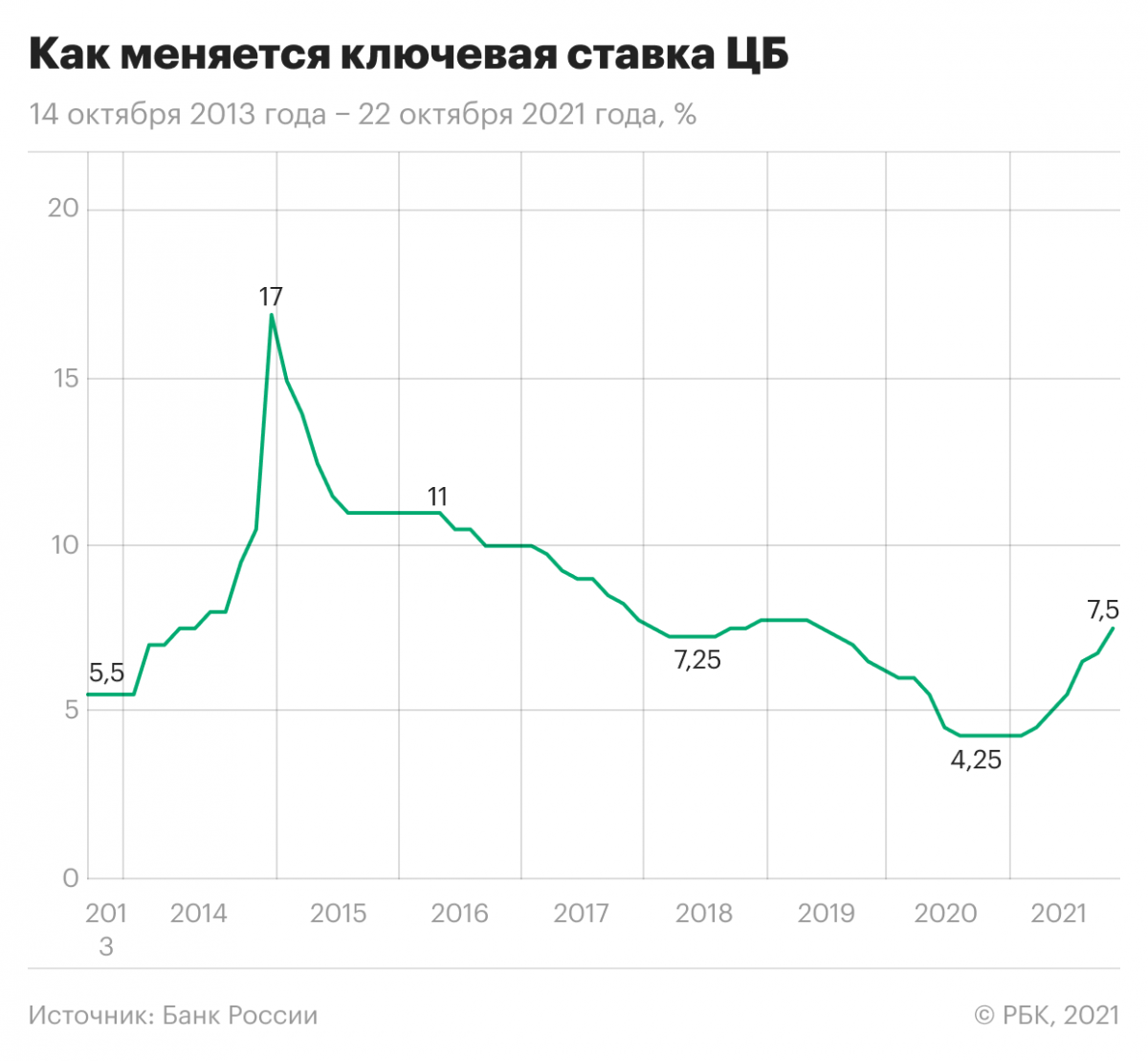

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Банки анонсировали снижение ставок по вкладам и кредитам вслед за ЦБ

Российские банки готовы отреагировать на смягчение денежно-кредитной политики ЦБ снижением ставок по вкладам и кредитам, следует из опроса кредитных организаций, который провел РБК.

Банк России на очередном заседании совета директоров принял решение резко опустить ключевую ставку с 5,5 до 4,5% годовых — нового исторического минимума. Это повлияет на ставки банков и окажет поддержку кредитованию, указал регулятор в своем заявлении.

В первой декаде июня, до решения по ставке, средняя максимальная ставка по вкладам уже обновила исторический минимум, опустившись до 5,01%. Индекс банковских ставок Frank RG, рассчитанный по данным 50 организаций, за месяц снизился с 4,9205 до 4,5935%. Новая волна коррекции ставок началась с 10 июня, следует из данных Frank RG, который анализирует около 450 вкладов более чем 50 банков. Официальные данные по средневзвешенным кредитным ставкам в банках доступны пока только за апрель — по выданным кредитам сроком до одного года они составили 14,81%, по кредитам свыше года — 11,77%, следует из данных ЦБ.

Что планируют банки

Совкомбанк пока готов снижать ставки только по ипотеке на покупку жилья на вторичном рынке, говорит первый зампред правления организации Сергей Хотимский. «Ставка по первичной ипотеке снижена не будет, так как одновременно со снижением ключевой ставки уменьшается субсидия по госпрограмме», — пояснил он.

«Открытие» пересматривает ставки по кредитным и сберегательным продуктам уже сейчас, сообщил представитель банка. «Параметры снижения будут озвучены в ближайшее время», — добавил он.

К такому же шагу готовится банк «Зенит». «В первую очередь [снижение ставок] отразится на вкладах, а затем, после снижения стоимости фондирования, на ставках по кредитам», — говорит зампред правления кредитной организации Дмитрий Юрин.

Будут ли банки поддерживать доходность вкладов

В мае ЦБ зафиксировал возобновление оттока средств населения из банков — объем размещенных россиянами депозитов сократился на 0,1%. Регулятор связывал это с сокращением доходов граждан из-за длительных майских праздников. В июне клиенты начали возвращать деньги в банки — с начала месяца объем депозитов физлиц увеличился на 1,4%, сообщила глава Банка России Эльвира Набиуллина во время онлайн-конференции 19 июня.

ЦБ ожидает, что, несмотря на снижение ключевой ставки, доходность вкладов останется выше инфляции. Текущий прогноз Банка России по инфляции на 2020 год — 3,8–4,8%, он будет уточнен в июле, отметила Набиуллина. «Ставки по депозитам сейчас остаются в положительной зоне. И мы считаем, что они будут оставаться в положительной зоне, будут привлекательными», — сказала председатель регулятора.

Доходность вкладов будет заметно снижаться, хотя конкуренция банков в этом сегменте высока, считает управляющий директор группы рейтингов финансовых институтов АКРА Армен Даллакян. «Банки будут предлагать отдельные сберегательные продукты для более стабильных и прибыльных клиентов», — не исключает эксперт.

Кредитные организации будут заинтересованы в удержании клиентов, поэтому реальное снижение доходности вкладов будет меньше 1 п.п., утверждает младший директор по банковским рейтингам «Эксперт РА» Вячеслав Путиловский. «После определенного психологического минимума ряд вкладчиков подумает, нести ли средства в банк вообще или найти какую-то альтернативу. Например, уход в валюту. Кроме того, ставки на рынке депозитов зависят от текущих потребностей банков в фондировании. Если будет его недостаток, банки будут повышать ставки», — поясняет он.

Смягчение политики ЦБ не привело к снижению ставок по потребкредитам

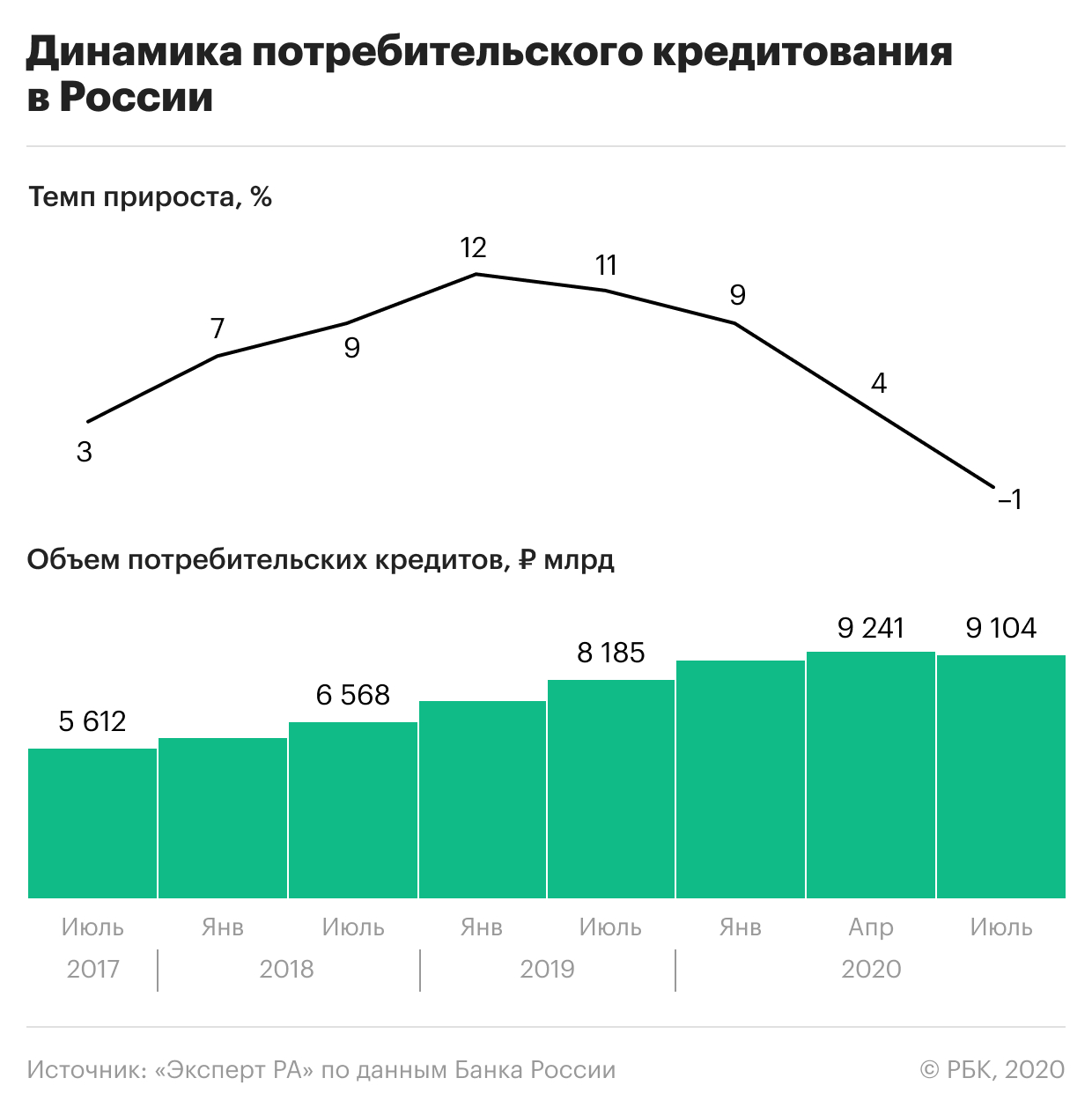

Смягчение политики ЦБ, снизившего ключевую ставку во время первой волны пандемии с 6 до 4,5%, не привело к уменьшению стоимости необеспеченных кредитов для граждан, следует из обзора рейтингового агентства «Эксперт РА» за второй квартал (есть у РБК). По оценкам аналитиков, в апреле—июне 2020 года средняя ставка по кредитам наличными и POS-кредитам, наоборот, выросла более чем на 1 п.п. по сравнению с первым кварталом, а по кредитным картам осталась на том же уровне. Абсолютный размер ставок на рынке по итогам опроса банков «Эксперт РА» не раскрывает.

Смягчение денежно-кредитной политики в конечном счете должно было отразиться на удешевлении кредитных продуктов, но в потребительском кредитовании такой тенденции не наблюдалось, отмечают эксперты. По их мнению, рост рисков на фоне пандемии перевесил влияние политики ЦБ на динамику ставок.

Данные о средних ставках по разным беззалоговым продуктам предоставили 14 из 20 крупнейших банков по объему портфеля потребкредитов, уточнил РБК старший директор «Эксперт РА» Руслан Коршунов.

Почему банки сдержанно реагировали на политику ЦБ

В отличие от залоговых кредитов (ипотеки и автокредитов) необеспеченные ссуды воспринимаются банками как более рисковые, отмечает Коршунов. В условиях снижения реальных доходов населения на фоне кризиса и пандемии участники рынка в первую очередь сокращают лимиты на необеспеченную розницу.

Движение ключевой ставки не является определяющим фактором при формировании ставок по беззалоговым кредитам — в первую очередь банки интересует риск-профиль клиента, соглашается старший аналитик банковских рейтингов НРА Надежда Караваева: «Банк закладывает в ставку «премию за риск», а как раз в кризис эти риски для банков наиболее высокие, поэтому снижение ключевой ставки не имеет такого эффекта».

В отличие от ипотеки необеспеченная розница на пике пандемии показала резкий спад выдач — это еще одно подтверждение того, что из-за повышенных рисков банки не стремились привлекать заемщиков низкими ставками, обращает внимание управляющий директор группы рейтингов финансовых институтов НКР Михаил Доронкин. «В ипотеке, например, восстановление началось гораздо раньше, а из-за льготной программы ставки снижались активнее», — добавляет он.

Не стоит забывать и о стремлении банков поддержать маржинальность беззалоговых продуктов, говорит аналитик агентства Moody’s Светлана Павлова. «В период пандемии, когда банки лишились части доходов (как процентных, так и комиссионных), высокая маржа по необеспеченным потребкредитам позволяет банкам поддержать свою рентабельность», — отмечает она.

Банк России не выделяет ставки по необеспеченным кредитам в своей статистике, регулятор делит ссуды по срочности. Согласно данным ЦБ, во втором квартале ставки по кредитам разной срочности снижались. Так, в июне средневзвешенная процентная ставка по кредитам до года составила 13,95%, а свыше года — 11,39%.

Как пандемия повлияла на отношение банков к заемщикам

Как отмечается в обзоре «Эксперт РА», ужесточение политики кредиторов в сегменте необеспеченного кредитования проявилось следующим образом.

Консервативность банков сказалась на выдачах. Во втором квартале портфель потребкредитов сократился впервые за два года и показал отрицательную динамику, напоминают аналитики «Эксперт РА». По оценкам агентства, наибольшее сокращение портфелей беззалоговых ссуд в первом полугодии показали «дочки» иностранных банков — «Хоум Кредит» (минус 12%), ОТП Банк (минус 11%) и Райффайзенбанк (минус 4%). Лидеры сегмента — Сбербанк, ВТБ и Альфа-банк — демонстрировали рост портфелей на уровне 3,5–5,5%. Поскольку участники рынка не смогли компенсировать ухудшение портфеля за счет новых выдач, это привело к росту стоимости риска (сумма резервов под кредитные потери в отношении к размеру кредитного портфеля) — по итогам первой половины 2020 года в розничных банках показатель подскочил вдвое, до 12%.

Прогнозы на будущее

В конце июня Банк России снизил ключевую ставку сразу на 1 п.п., в июле — на 0,25 п.п., а в сентябре взял паузу в смягчении денежно-кредитной политики. Июньское резкое снижение, скорее всего, сказалось на динамике ставок по необеспеченным кредитам, поскольку решения ЦБ учитываются банками с временным лагом, отмечают опрошенные РБК аналитики. Однако они склонны считать, что этот эффект уже исчерпан и дальнейшего смягчения условий по кредитам не ждут.

«В нашем базовом сценарии ключевая ставка к концу года составит 4%, при этом ее снижение скорее будет в декабре, чем в октябре. Уровень ниже 4% вряд ли мы увидим в этом году на фоне потрясений на валютном рынке. В текущей ситуации снижение на 25 базисных пунктов вряд ли сильно скажется на кредитных ставках», — поясняет Коршунов.

Доронкин ожидает стабилизации ставок по необеспеченным ссудам «без заметных движений вслед за ключевой». «Многое будет зависеть от того, какая будет эпидемиологическая и экономическая ситуация в четвертом квартале. Краткосрочные колебания по кредитным ставкам для отдельных заемщиков возможны, банки могут отразить в ставках ответ на какие-то внешние факторы, но вряд ли это станет трендом», — подчеркивает он.

Для банков будет важна не столько статистика заболеваемости COVID-19, сколько жесткость санитарных ограничений, говорит Павлова. «Если будут ограничения, подобные весенним, мы можем вновь увидеть кратковременный всплеск ставок. Если нет — скорее всего, будет превалировать тренд на их постепенное снижение», — полагает она.

«Можно предположить, что в конце четвертого квартала ввиду наблюдаемой в стабильное время сезонности банки могут снизить ставку по потребам в пределах 1–2 п.п. Но это маловероятно в условиях наступления второй волны», — замечает Караваева.