когда впервые появилась ипотека в россии

Что такое ипотека и каких видов она бывает

Ипотека (hypothecate, hypotheca) — термин, который впервые появился в Греции в VI веке до н.э. и был связан с обеспечением ответственности должника перед кредитором определенными земельными владениями. В древнем римском праве hypotheca была разновидностью залога, ею именовался залог имущества, при котором заложенная вещь оставалась во владении и пользовании должника. Позднее под ипотекой понимали исключительно залог недвижимого имущества.

Закон «Об ипотеке (залоге недвижимости)», подписанный президентом РФ 16 июля 1998 года, является первым в истории России специальным законом, регулирующим систему отношений, возникающих в связи с залогом недвижимости. Также ипотеку в России регулируют Гражданский кодекс РФ, Жилищный кодекс РФ, федеральный закон от 21 июля 1997 года «О государственной регистрации прав на недвижимое имущество и сделок с ним», федеральный закон от 30 декабря 2004 года «О кредитных историях» и подпрограмма «Обеспечение жильем молодых семей» федеральной целевой программы «Жилище» на 2011‑2015 годы.

Схематично ипотечное кредитование выглядит следующим образом: банк заключает с клиентом кредитный (основной) договор и договор об ипотеке (дополнительный). По основному договору банк выдает кредит, по дополнительному — берет в залог недвижимое имущество, рыночная стоимость которого обычно превышает размер кредита. Имущество, на которое установлена ипотека, остается у залогодателя в его владении и пользовании (статья 1 ФЗ «Об ипотеке»). В залог может оформляться любая недвижимость, в том числе и та, на строительство которой выдается кредит, или уже имеющаяся в собственности квартира. При наступлении неплатежеспособности должника банк вправе реализовать заложенное имущество и возместить собственные затраты либо оформить заложенное имущество себе в собственность.

Ипотека в РФ, несмотря на заметный рост рынка жилищного кредитования, овеяна массой мифов, из‑за которых многие граждане даже не рассматривают кредит как возможное решение своего жилищного вопроса. Чаще всего россияне боятся кабальности ипотеки, потери всего имущества, требований вернуть кредитные средства в один момент, а также утверждают, что заем на экономичную недвижимость получить невозможно, и обвиняют банкиров в сговоре.

Ипотека в России: от агрессивного роста до зрелого рынка за 15 лет

Эксперты, опрошенные РИА Новости, рассказали, как повзрослел российский ипотечный рынок за это время, какую роль играет ипотека сегодня в строительном секторе и в судьбе граждан, а также о том, какие задачи стоят перед крупнейшими российскими ипотечными институтами. Читайте подробнее в материале РИА Новости Недвижимость >>

Материал подготовлен на основе информации РИА Новости и открытых источников

Ипотеке в РФ 15 лет: история развития, достижения, проблемы и прогнозы

МОСКВА, 5 сентября – РИА Новости, Артем Блюденов. Участники ипотечного рынка России зачастую связывают день рождения ипотеки в нашей стране даже не с принятием в 1998 году закона об ипотеке, а с созданием 5 сентября 1997 года единственного в стране института развития ипотеки – «Агентства по ипотечному жилищному кредитованию». В день рождения АИЖК ведущие игроки рынка вспоминают, какой путь прошел рынок ипотеки в России, как он развивался, какие трудности преодолевал, что за проблемы стоят перед ним сегодня, а также как будет развиваться ипотека завтра.

Начало начал

Примечательно, что схемы, напоминающие ипотечное кредитование, появились в России еще до создания АИЖК и вступления в силу закона об ипотеке. Банки пытались выдавать квазиипотечные кредиты еще в первой половине 1990-х – это были псевдоипотечные кредиты сроком на один год под 36% годовых в иностранной валюте, вспоминает исполнительный директор «Миэль-Сеть офисов недвижимости» Алексей Шленов.

Шленов уточняет, что федеральный закон номер 102 «Об ипотеке» был принят в июле 1998 года.

Этот закон должен был подтолкнуть банки к расширению своего бизнеса через выдачу ипотечных кредитов, а граждан – к покупке квартир с привлечением кредитных средств, но в 1998 году ипотека выдавалась под 40% годовых и сроком на три года, поэтому желающих было очень мало, добавляет эксперт.

По словам Семенюка, в начале работы партнерская сеть АИЖК насчитывала всего три банка, а сейчас в ней 136 банков и 200 небанковских организаций.

Фактически агентство запустило рынок российской ипотеки и способствовало его стандартизации, считает замгендиректора АИЖК. Появление этой организации позволило большому количеству средних и небольших кредитных организаций составить конкуренцию крупным банкам и их ипотечным программам.

По мнению банкира, АИЖК фактически привнесло в Россию двухуровневую («американскую») систему кредитования – среди участников рынка были особо выделены операторы вторичного рынка ипотечных кредитов (агентства по ипотечному кредитованию), основной целью деятельности которых является рефинансирование кредитных организаций, предоставивших средства на приобретение гражданами жилья.

«Главными вехами в истории развития российского ипотечного рынка, я бы назвал, изменения, которые были внесены в закон о ценных ипотечных бумагах в связи с принятием пакета законов о строительстве доступного жилья, а также создание АИЖК и АРИЖК», – указывает президент Ассоциации региональных банков России (ассоциация «Россия») Анатолий Аксаков.

А вот руководитель службы ипотечного кредитования компании «Инком-Недвижимость» Лев Плецельман к списку важных этапов становления ипотеки добавляет выход на рынок первого негосударственного банка – в 1998 году им стал «ДельтаКредит».

Кстати, сегодня, как обращает внимание эксперт, ипотечные программы есть более чем у 500 банков, а самыми активными участниками рынка являются Сбербанк, ВТБ 24, «ДельтаКредит» и Росбанк.

Докризисный период

Все эксперты, опрошенные РИА Новости, включая представителей АИЖК, склонны считать, что ипотечный рынок начал активно развиваться именно с 2005 года.

С точки зрения начальника управления продаж ипотечных продуктов Нордеа Банка Романа Слободяна, активное развитие рынка ипотеки началось примерно с 2005 – 2007 годов, в период начала значительного роста цен на недвижимость.

Семенюк из АИЖК в свою очередь связывает расцвет ипотеки после 2005 года со снижением уровня инфляции и ставки рефинансирования, которые постепенно создавали подходящие условия для развития ипотечного кредитования. В 2005 году объем ипотечного кредитования составил 56,3 миллиарда рублей, на рынке началась жесткая конкуренция за клиентов, ставки начали снижаться, составив в 2005 году уже 14,9%, напоминает замглавы агентства.

Кризис и восстановление

Расцвету ипотечного кредитования серьезно помешал мировой финансовый кризис 2008 года.

В этот период, рассказывает он, именно АИЖК пришлось заняться спасением ипотеки, ведь многие банки вообще отказались от кредитования приобретения жилья. В 2009 году до 30% всех ипотечных кредитов было выдано при участии агентства.

Для того, чтобы помочь людям, взявшим перед кризисом рискованные ипотечные кредиты и столкнувшимся с проблемами по их выплате, была создана «дочка» АИЖК – ОАО «Агентство по реструктуризации ипотечных жилищных кредитов» (АРИЖК), которое должно было обеспечить разработку и внедрение мероприятий, направленных на поддержку заемщиков, оказавшихся в трудной жизненной ситуации.

Как поясняет собеседник агентства, восстановление ипотечного рынка началось в 2010 году, а к 2012 году рынок превзошел докризисные показатели. По данным аналитического центра АИЖК, в настоящее время каждая пятая сделка с жильем в России совершается с помощью ипотеки. Также в стране при участии АИЖК начали появляться ипотечные программы для отдельных категорий заемщиков – военнослужащих, получателей материнского капитала, молодых ученых, учителей и другие.

При этом, радуются в АИЖК, если в 2006 году доля сделок с ипотекой в России составляла 9,5%, то в 2011 году – уже 17,6%, а в 2012 – около 20%.

К концу 2012 года в агентстве ожидают, по словам Семенюка, рекордного за всю историю ипотеки объема выданных кредитов – до 1 триллиона рублей.

Сейчас банки тщательнее оценивают платежеспособность заемщиков, и сильно сократилось количество программ с отсутствием или с минимальным первоначальным взносом, добавляет Плецельман из «Инком-Недвижимости».

Кроме того, обращает внимание эксперт, резко снизился объем ипотеки, выдаваемой в долларах: на сегодняшний момент менее 2% кредитов приходится на валютные программы – покупатели не готовы рисковать, даже несмотря на то что ставки по валютным кредитам в среднем на 2-3% ниже рублевых.

Проблемы дня

В настоящее время, как заявляет председатель правления «ДельтаКредит» Озеров, одним из самых негативных моментов на рынке российской ипотеки является популизм политиков в отношении величины процентной ставки по кредитам.

В реальности, настаивает банкир, этот параметр отражает общеэкономические условия в России.

Семенюк согласен, что основная проблема российского ипотечного рынка по сравнению с западными – это отсутствие «длинных» денег. Банки, сетует замгендиректора АИЖК, в основном финансируют выдачу ипотечных кредитов за счет вкладов физических и юридических лиц, а это довольно дорогой и не слишком стабильный источник фондирования, поскольку стандартные сроки депозитов гораздо короче, чем длина ипотечных кредитов.

По его мнению, одна из основных задач на сегодня для институтов развития ипотеки в РФ – работа с секьюритизацией ипотечных кредитов, являющейся одним из главных инструментов поддержания конкуренции и устойчивого развития рынка.

В свою очередь, Озеров к отрицательному фону для рынка российской ипотеки относит агрессивность Роспотребнадзора по штрафованию банков за предложения заёмщикам программы страхования при ипотеке.

Также эксперт отмечает удорожание ипотеки в связи с законодательным запретом моратория на досрочное погашение кредитов.

В силу специфики ипотечного кредитования существуют определенные параметры для ипотечных портфелей, среди них, например, должен быть предсказуемый уровень досрочных погашений, чтобы кредитор мог предложить наилучшую ставку, рассуждает Озеров.

Как напоминает Семенюк, в США и Европе люди обычно берут ипотечные кредиты на очень долгие сроки и постепенно погашают их в течение всей жизни, а в России средний срок жизни кредита – 5-7 лет, так как основная масса заемщиков гасит кредиты досрочно.

Наконец, Озеров называет в качестве проблемы российской ипотеки и безответственность ряда банков при урегулировании дефолтных ситуаций, а также неготовность программ поддержки и рефинансирования для проблемных заемщиков.

А вот опасения Аксакова из ассоциации «Россия» вызывает закон о банкротстве физических лиц, который сейчас внесен в Госдуму и распространяется на ипотечное кредитование.

Итоги и перспективы

В первом полугодии 2012 года ставки по ипотеке чуть подросли – до 12,1%, однако участники рынка отмечают, что это обусловлено объективной экономической ситуацией.

В свою очередь Озеров рассказывает, что со стороны государства оказывается определенное давление на участников рынка, направленное на снижение процентных ставок, а поэтому у кредиторов нет возможности выпустить ипотечные ценные бумаги той доходности, которую хотят получить инвесторы. В результате ипотечное кредитование ограничено за счет того, что оно финансируется преимущественно за счет депозитной базы, обращает внимание собеседник РИА Новости.

Впрочем, в целом у экспертов довольно оптимистичные взгляды на будущее ипотечного рынка, которые не могут поколебать некоторый рост процентной ставки и возможность наступления второй волны финансового кризиса.

Слободян добавляет, что в России доля ипотеки в общем объеме сделок с недвижимостью не превышает порядка 40%, а в США эта доля порядка 80-90%, но отечественный рынок постоянно развивается и демонстрирует стабильный рост.

Аксаков также уверен, что «развитие ипотеки идет в положительном направлении».

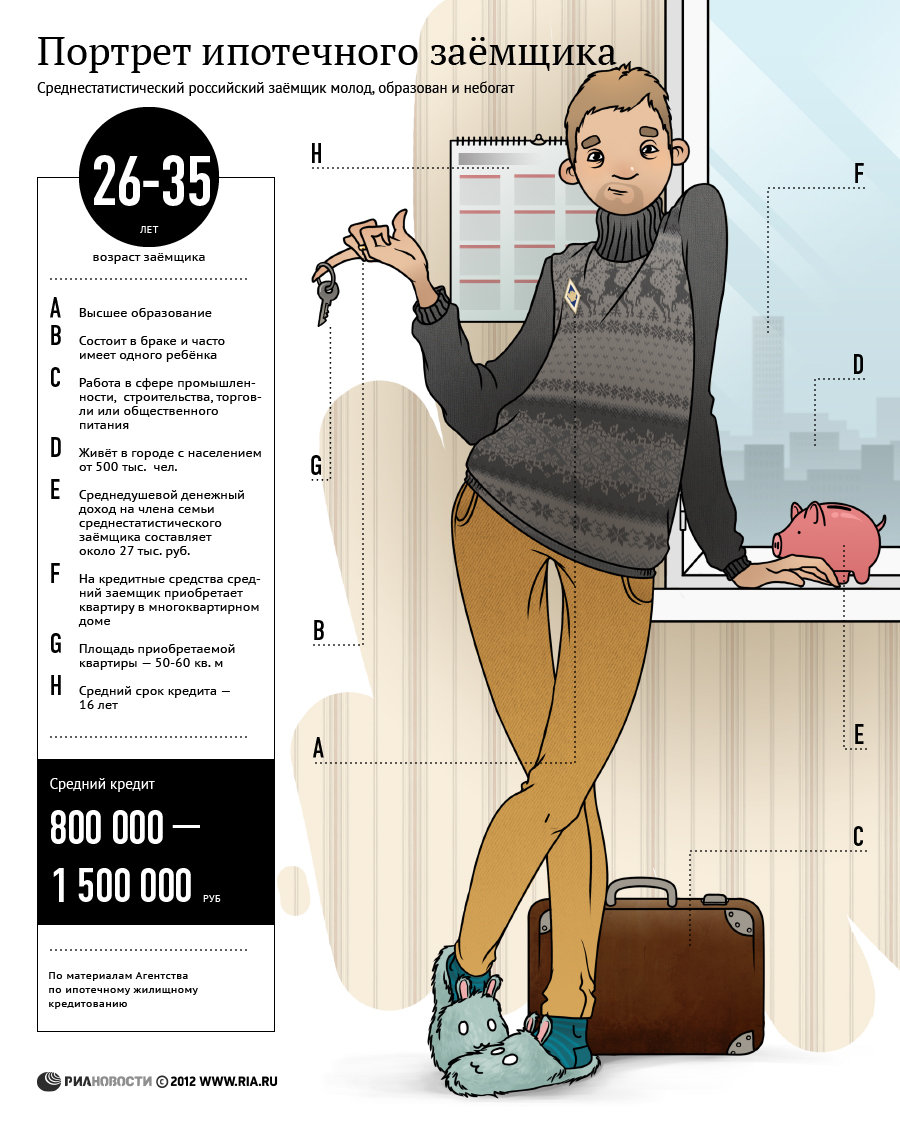

Ипотека особенно популярна у молодого поколения в возрасте 30-40 лет, отмечает Плецельман. По его наблюдения, как правило, это наемные работники, но в последнее время растет и число заемщиков среди частных предпринимателей.

При этом, добавляет представитель «Инкома», в 2011-2012 годах наблюдается резкое увеличение числа заемщиков старше 40 и даже 50 лет, которые используют ипотечное кредитование для сбережения накопленных средств, а также с целью покупки дополнительной квартиры для сдачи в аренду с целью обеспечения старости.

Несмотря на достаточно серьезные проблемы, которые возникали у многих людей, взявших до кризиса ипотечный кредит, у населения вновь появилась уверенность в завтрашнем дне, и к ипотеке начали относиться как к надежному инструменту, способному решить жилищные проблемы, уверен Шленов.

Таким образом, несмотря на то что рынок ипотеки в РФ достаточно сильно отличается от западных аналогов, все эксперты пророчат ему интересное будущее, напоминая, что сделать предстоит еще очень многое. Ведь для многих наших сограждан, особенно тех, кто не попадает под спецпрограммы, ипотека все еще достаточно дорога, а перспективы снижения ставки в российских условиях достаточно туманны.

В России выдали 10 млн ипотечных кредитов за всю историю

За 20 лет существования ипотечного рынка в России было выдано более 10 млн кредитов на жилье. Таким образом, ипотека позволила улучшить жилищные условия свыше 15% российских семей, сообщает в пресс-релизе госкомпания «Дом.РФ» со ссылкой на статистику Банка России.

За счет ипотечного кредитования приобретено более 540 млн кв. м жилья — это превышает объем жилищного фонда таких крупных городов, как Москва, Санкт-Петербург, Новосибирск, Екатеринбург, Самара и Краснодар вместе взятых, поясняют аналитики.

В марте 2020 года, по данным Центробанка, было выдано более 122 тыс. кредитов на сумму 305,6 млрд руб. Это на 20% больше, чем годом ранее в количественном выражении и на 36% — в денежном. Таким образом, март стал одним из трех самых успешных месяцев для ипотечного рынка России. Более высокие темпы роста выдачи наблюдались только в декабре 2018 года и в декабре 2019 года, говорится в сообщении.

Вместе с тем из-за введения режима самоизоляции в апреле 2020 года существенно снизился спрос на жилье: по данным опроса ВЦИОМ, проведенного по заказу «Дом.РФ», только 24% россиян считают текущий момент удачным для покупки квартиры — это минимум за последние три года. В связи с этим в апреле ожидается временное снижение объемов ипотечного кредитования, прогнозируют эксперты.

Объем выданной ипотеки в России во время карантина (с 1 по 22 апреля) сократился в два раза по сравнению с мартом, сообщили аналитики Объединенного кредитного бюро. По их данным, в марте в России было выдано 120 тыс. ипотечных кредитов на 300,5 млрд руб., а в апреле — в два раза меньше.

Что такое ипотека?

Слово «ипотека» сегодня знакомо многим гражданам. Большинство ассоциирует его только с покупкой недвижимости. Частично это правда, ведь ипотека считается одним из самых выгодных способов приобретения жилья в России. Однако само понятие «ипотека» имеет более широкое значение, нежели кредит для покупки недвижимости.

Об ипотеке простыми словами

Ипотека – это целевой займ. Он оформляется на крупную сумму, поэтому чаще всего ее оформляют при необходимости приобретения дорогостоящих товаров:

Крупная сумма займа подразумевает также довольно продолжительный срок ее выплаты. Таким образом, ипотека относится к долгосрочным кредитным обязательствам. И есть еще один нюанс, который характерен для ипотеки – наличие залога. Большая сумма физическому лицу не может быть выдана под «честное слово». Банку необходимо подтверждение оплаты кредита. Доходы заемщика не могут стать таким гарантом, так как клиент может потерять источник дохода, вследствие чего банк понесет потери.

Поэтому ипотека выдается только залог, которым обычно выступает недвижимость.

Что такое ипотека на жилье?

В случае с ипотекой на жилье, невыплаты долга банку приводит к тому, что заемщик лишается залоговой квартиры. При этом изначальная покупка останется в его собственности. Существует небольшой нюанс. Если расходы банка будут превышать стоимость залоговой квартиры, с молотка пойдет не только заранее условленный залог, но и другая недвижимость клиента. Такой недвижимостью может стать и только что приобретенная в ипотеку машина или другое имущество по решению суда.

Что такое ипотечная ссуда?

Ипотечная ссуда или кредит предполагает, что в качестве залога будет выступать приобретаемая недвижимость. На момент обращения в банк у клиента может иметься в собственности другая недвижимость, но это не обязательное условие. Фактически, гражданин может обратиться в банк для получения ипотечного кредита, даже если у него почти ничего нет, за исключением суммы для первоначального взноса и постоянного дохода.

Банк рассматривает таких клиентов как потенциальных собственников. Одним из этапов оформления ипотечной ссуды является приобретения жилья и ее регистрация на заемщика. Гражданин может распоряжаться недвижимостью по своему усмотрению, так как она принадлежит ему. Однако в случае невозможности погашения долга перед банком права собственности на квартиру переходят к банку. Он, в свою очередь, продает это жилье, чтобы окупить собственные расходы. Обратите внимание, что банк в таком случае возвращает не только потраченные для выдачи ипотеки средства, но и проценты, которые заемщик должен был оплачивать.

В чем разница между ипотекой и кредитом?

Основным отличие кредита от ипотеки является залог. Выступает в качестве залога приобретаемое имущество или уже имеющееся – роли не играет. Также нет разницы, на какие цели пойдут средства. К примеру, несмотря на предложения по ипотеке, банки не отказываются и от предложений с целевыми кредитами на жилье.

Наличие залога для банка является своеобразным гарантом выплат, поэтому клиенты получают определенные льготы. Если сравнивать условия по обычному кредиту и ипотеке, то ипотека выглядит намного более привлекательной. Дело не только в возможной сумме и сроке выплат. Основное преимущество заключается в пониженной процентной ставке. К 2018 году ставка по ипотеке снизилась до 9,5% годовых. Это среднее значение по всем крупнейшим банкам России. А вот ставка по целевому кредиту на жилье начинается в районе 12% годовых. Учитывая, что клиент платит на протяжении нескольких лет, разница в процентной ставке достаточно ощутимая.

Еще одним отличием российского рынка ипотечного кредитования является господдержка, благодаря которой ставки по ипотеке можно снизить еще больше.

Как работает ипотека?

Ипотека в России появилась относительно недавно, поэтому этот вид бизнеса еще не раскрыл все свои возможности. Работает он в несколько этапов:

Дальнейшие взаимодействия либо приводят к тому, что клиент благополучно выплачивает ипотеку. При этом заемщик оплачивает не только ту сумму, которую внес банк, но и проценты за ее использование. После последнего платежа взаимоотношения между банком и плательщиком оканчиваются.

При неудачном раскладе банк забирает собственность заемщика, которая была указана в договоре в качестве залога. За счет продажи этого имущества банк должен покрыть сумму, затраченную на его покупку и проценты за пользование этими средствами. Процедура отказа от ипотеки проводится в несколько этапов. Очень часто банк пытается помочь клиенту, который из-за материальных трудностей не может вносить очередные платежи. Здесь допустимо рефинансирование ипотеки или замораживание выплат.

В случае, если поощрительные меры не принесли плодов или клиент добровольно решил расторгнуть договор ипотеки, банк выставляет залог на аукцион. В народе считается, что банк забирает залог, однако кредитные организации не имеют целью получение прав собственности. Основная задача – продажа залога и погашение долга за счет вырученных средств.

При этом заемщик может получить разницу между ценой залога и долгом по ипотеке.

Суть ипотечных кредитов

Ипотечный кредит – это предоставление помощи гражданам при покупке нового жилья или других дорогостоящих товаров. На сегодняшний день ипотека является самым выгодным предложением в сфере приобретения недвижимости, если у клиента недостаточно средств для покупки. В зависимости от типа жилья необходимо иметь 50-15% от стоимости недвижимости, чтобы получить в собственность новую квартиру или дом.

Для многих граждан ипотечный кредит – единственная возможность получить собственное жилье, ведь для получения такой помощи необходимо совсем немного:

Этот способ кредитования удобен как для заемщика, так как предлагает выгодные условия, так и для кредитора, так как снижает риск невыплаты кредита до минимума.

История ипотеки

Само слово «ипотека» впервые было использовано еще в VI в до н.э в Древней Греции, хотя значение оно имело совершенно другое. Ипотекой называли жердь или столб, которые устанавливались на земле человека, который не выплатил свой долг. На столбе вывешивалась надпись о том, что этот земельный участок будет передан в собственность кредитора. Со временем процедура вбивания столба в землю заемщика упразднилась, а понятие осталось и переросло в понятие кредитования под залог. Хотя впервые термин «Ипотека» был использован в Древнем Египте, сама процедура передачи земли в залог при получении кредита проводилась также в Древнем Египте.

История термина «ипотека» имеет очень глубокие корни, однако в России такая практика появилась относительно недавно. На законодательном уровне такая возможность появилась у граждан только в конце 90-х годов прошлого века. Стоит отметить, что практика ипотечного кредитования в России быстро прижилась, а вот в других странах СНГ ипотечное кредитование действует с попеременным успехом или не получает широкого распространения.

Виды ипотечных кредитов

В мировой практике выделяется 3 вида ипотечных договоров:

К ипотеке по согласию сторон относятся любые договоры между физическими лицами, которые оговаривают возможность отчуждения имущества в случае невыполнения обязательств. Предметом сделки может выступать не только денежная ссуда, но и другие условия.

Ипотека по закону включает кредитование частных лиц банковскими организациями. Хотя в этом случае обе стороны также изначально договариваются о предмете залога. Эта разновидность в целом очень похожа на судебную ипотеку. Однако последняя является следствием невыполнения обязательств, которые не подразумевали наличие залога. К примеру, банк кредитует гражданина в беззалоговой форме, однако заемщик не выплачивает средства. Банк может обратиться в суд, по решению которого в пользу банка будет отчуждена квартира неплательщика.

В России под видами ипотечного кредитования могут пониматься и предложения от банков:

Эти виды кредитования отличаются условиями, на которые может влиять сама банковская организация.

Законы об ипотеке

Впервые понятие ипотека в законодательной базе России было использовано в 1998 году в Федеральном Законе №102 «Об ипотеке». Данный закон действует до сих пор, регулируя взаимоотношения между кредитором и заемщиком. С разлитием программы ипотеки необходимая информация была внесена в Жилищный Кодекс и Земельный кодекс РФ, так как ипотека связана не только со взаимоотношениями между банком и заемщиком, но и другими организациями, которые задействованы в приобретении недвижимости.

Так как ипотека состоит из нескольких этапов, можно выделить несколько вспомогательных законов, которые работают на каждом из этапов. Это закон №135 «Об оценочной деятельности», так как жилье должно получить свидетельство с указанием рыночной стоимости перед заключением договора ипотеки. А также закон №218 «О государственной регистрации недвижимости», так как приобретаемое жилье после отчуждения от продавца должно быть записано на нового собственника, которым является заемщик.

В качестве временных правил ипотечного кредитования могут выступать различные госпрограммы, нацеленные на популяризацию ипотеки и предоставления льгот для покупки жилья разным категориям граждан.

Преимущества и недостатки ипотечного кредитования

Ипотечное кредитование позиционируется как самый выгодный способ покупки жилья при недостатке средств. Во многих случаях это действительно правда, ведь ипотека – это кредит с более низкой процентной ставкой и возможностью растянуть оплату на десятки лет. Однако за громкой рекламой некоторых организаций, которые хотят привлечь новых клиентов, могут скрываться подводные камни.

Ипотека остается кредитом, а значит, банку потребуется информация о доходах. Заверения о том, что оформить ипотеку можно без справки с места работы, свидетельствуют о том, что процентная ставка будет выше средней. Во многих банках существует понятие льгот, к примеру, для действующих клиентов. Однако если убрать все условия, при которых банк гарантированно снизит процентную ставку, конечный процент может оказаться намного выше, чем предполагает гражданин. Кроме того ипотека при невыплате приведет к потере жилья, а также денег, потраченных на выплату кредита. Наиболее рискованными такие операции считаются в период нестабильности экономики.