когда выйдет закон о запрете кредитов

«Добровольный запрет» кредитов как новый способ борьбы с мошенничеством

Лента новостей

Все новости »

Если законопроект одобрят, заявление на введение или отмену запрета на выдачу кредитов можно будет заполнить на портале госуслуг. После вступления запрета в силу банки должны будут отказывать гражданину в выдаче кредитов

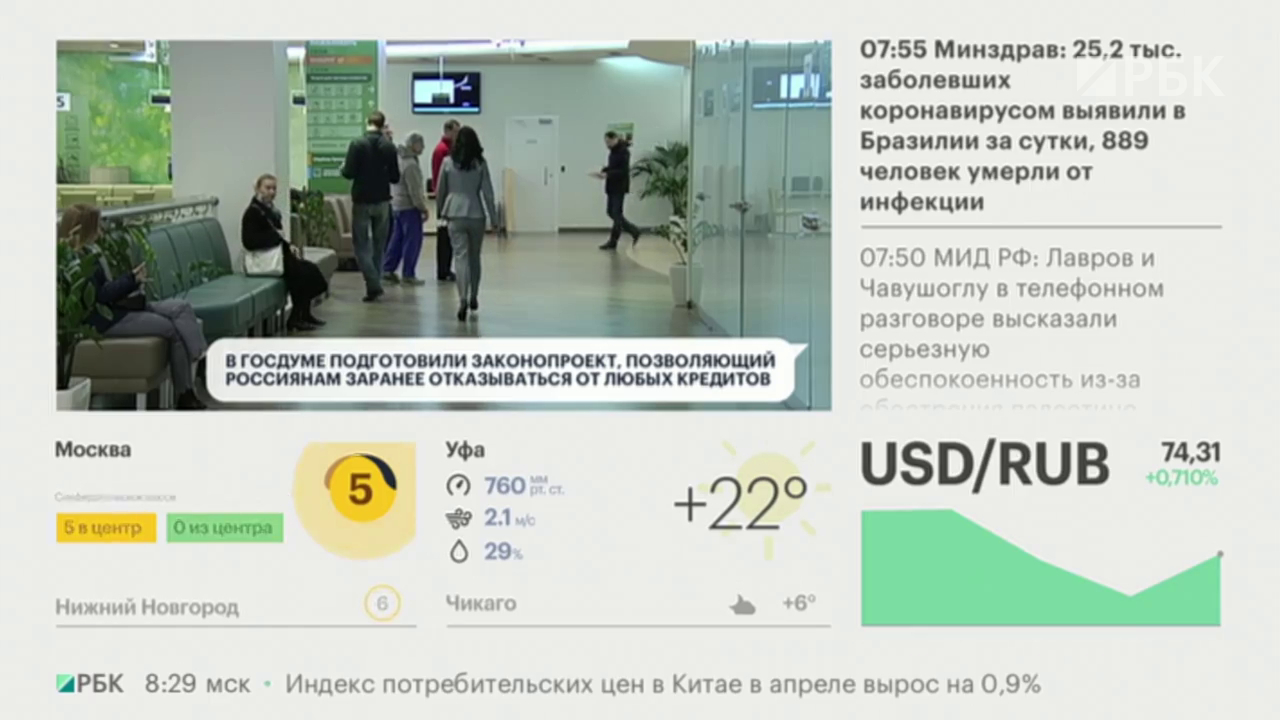

Депутаты Госдумы и участники финрынка готовят законопроект, дающий право гражданам заранее отказываться от любых кредитов. Авторы инициативы указывают, что мошенники все чаще получают удаленный доступ к телефонам жертв и оформляют кредиты или убеждают их самих перевести деньги. При этом оспорить в суде такие случаи почти невозможно.

Суть же идеи в том, чтобы заемщик мог через «Госуслуги» вводить и отменять запрет на выдачу ему кредитов. Запрет вступит в силу в течение семи дней и будет отображаться в титульной части кредитной истории. С этого момента банки будут обязаны отказывать в займе. Ну а если кредитный договор все же будет заключен, то они не смогут требовать выплаты и передавать долг коллекторам. Снятие запрета займет десять дней с момента подачи заявки.

О том, поможет ли такая схема защититься от мошенников, рассуждает генеральный директор аналитического агентства «БизнесДром» Павел Самиев.

Павел Самиев генеральный директор аналитического агентства «БизнесДром» «Способ мошенничества, когда мошенники оказывают давление на человека, чтобы он не столько даже переводил со своего счета деньги куда-то, но еще и брал кредит, и, соответственно, дальше уже эти деньги, которые взяты в кредит, переводил или снимал и передавал мошенникам, — это как раз самый растущий тренд с точки зрения мошенничества через социальную инженерию. И этот как раз, наверное, самый мощный вызов последнего времени на рынке. Не вижу никаких проблем с точки зрения клиентов и для банков, для МФО, для всех участников кредитного рынка это исключительно положительно. Для категории заемщиков потенциальных, которые, собственно, не предполагают брать кредиты, и только мошенники, по сути, их вынуждают это сделать, эта инициатива очень правильная. Человек может при этом, не испортив себе кредитную историю совершенно, если никакого влияния негативного тоже нет, отказавшись от возможности получения кредитов, это право себе снова вернуть через заявление. Опять же, почему здесь десять рабочих дней, почему некоторое время дается на то, чтобы вернуть, я думаю, что это тоже один из защитных механизмов, поскольку мошенники будут, вероятно, еще также вынуждать людей вернуть себе такое право, соответственно, эту галочку, как говорится, отжать обратно. Но десять рабочих дней — это много, за это время в любом случае человек из рук мошенников уже может уйти, скорее всего».

ЦБ прорабатывает инициативу, крупные банки в целом идею поддерживают.

Однако есть моменты, которые необходимо доработать. Комментирует начальник аналитического управления банка БКФ Максим Осадчий.

— Безусловно, эта инициатива снизит риски, особенно таких наиболее уязвимых категорий, скажем, как пенсионеры, — это с одной стороны. С другой стороны, она выглядит как такой довольно странный инструмент добровольного ограничения прав. Представьте себе, вы добровольно наложили на себя это ограничение, а вам внезапно потребовались деньги, например на лечение. А извините, там десять дней предусмотрено. Только через десять дней с вас снимут это ограничение — это раз. Два — черт, как говорится, всегда в деталях. Я, например, охотно пользуюсь кредитом, но каким? Овердрафтом. Получается, если я введу это ограничение, то я перестану пользоваться овердрафтом.

— То есть кредитную карту тоже человек не сможет получить?

— Выходит, что да. Получается, что вы наложили на себя добровольное это ограничение, грубо говоря, отрезали себе мизинчик. Нужно как-то модифицировать эту инновацию, то есть не просто ограничение на кредит, а на какие-то виды определенные кредитов, может быть, на размер не свыше определенной суммы. Сама по себе идея хорошая, но она явно требует определенной доработки, обсуждения с профессиональным сообществом.

Проблемы также могут возникнуть в семидневном промежутке между подачей заявки на запрет кредитования и моментом, когда он вступает в силу, говорит вице-президент банка «Открытие» Сергей Селезнев.

Сергей Селезнев вице-президент банка «Открытие» «Исходя из текста законопроекта, запрет вступает в силу в течение семи дней с момента подачи заявления. Что происходит в течение этих семи дней, может ли человек обратиться за получением кредита, каким образом банк должен поступить в том случае, если запрет подан, но информация о нем еще не появилась в бюро кредитных историй, что банку делать и является ли действующим такой кредит? Мы видим здесь следующую ситуацию: клиент подал такое заявление, пришел в банк, банк действовал добросовестно, проверил личность клиента и предоставил денежные средства этому клиенту. В последующем, после того как у клиента началась просрочка, пошел взыскивать в судебном порядке эти деньги. А в силу прямого указания закона взыскать эти деньги не можем. Здесь, безусловно, у клиента возникает неосновательное обогащение, на наш взгляд. Клиент будет злоупотреблять своим правом. Поэтому мне кажется, что эта норма [семидневный срок одобрения] подлежит исключению из законопроекта».

По словам источника РБК, законопроект может быть внесен в Госдуму в июне, хотя авторы его говорят и о более раннем сроке.

Власти подготовили новый вариант ограничений на выдачу кредитов

Банк России не сможет вводить специальные ограничения на выдачу необеспеченных кредитов только для системно значимых кредитных организаций (СЗКО) — в особую категорию они выделяться не будут. Пункт, предоставлявший ЦБ такую возможность, убран из доработанного ко второму чтению законопроекта о прямых количественных ограничениях, рассказали РБК два источника, участвующие в обсуждении. Глава комитета Госдумы по финансовым рынкам Анатолий Аксаков и пресс-служба ЦБ это подтвердили.

В первом чтении документ был принят 21 октября. Он предусматривает, что «прямые количественные ограничения могут быть дифференцированными в зависимости от значений характеристик кредитов (займов), от вида микрофинансовых организаций, от видов лицензий, выдаваемых банкам, и (или) отнесения кредитных организаций к системно значимым».

На понедельник, 15 ноября, поправки ко второму чтению законопроекта существовали в трех версиях, с которыми ознакомился РБК, в каждом из вариантов СЗКО отдельно не выделялись. Глава комитета Госдумы по финансовому рынку Анатолий Аксаков подтвердил, что системно значимые банки не будут подпадать под отдельное регулирование, добавив, что законопроект «еще согласовывается». На заседании комитета Госдумы по финансовому рынку Аксаков сообщил, что документ будет вынесен на второе чтение на этой неделе.

В ходе обсуждения законопроекта с федеральными органами власти было принято решение, что лимиты должны в равной степени применяться ко всем банкам с универсальной лицензией, чтобы не допускать регулятивного арбитража и возможного перетока рискованных кредитов, например с высокой долговой нагрузкой заемщика, из одной группы банков в другую, сообщили РБК в пресс-службе Банка России. В связи с этим возможность дифференциации макропруденциальных лимитов для СЗКО была исключена, добавили там.

О каких ограничениях идет речь

Банк России добивается того, чтобы получить право напрямую запрещать банкам и микрофинансовым организациям (МФО) выдавать некоторые виды кредитов или займов сверх установленных лимитов. По задумке регулятора, прямые количественные ограничения будут использоваться ЦБ для сдерживания кредитования наиболее уязвимых групп заемщиков с высокой долговой нагрузкой. Максимально допустимую долю выдач ссуд «с ограничениями», а также их виды будет определять совет директоров Банка России. Первоначально заявленный срок вступления проекта в силу — 1 января 2022 года.

Законопроект о расширении полномочий ЦБ был внесен в Госдуму в марте этого года. Хотя он не нашел полной поддержки в правительстве, президент поручил принять его до 1 декабря этого года.

Что еще изменится в законопроекте

Обновленные версии документа больше не содержат слов «прямые количественные ограничения». Вместо этого предлагается использовать термин «макропруденциальные лимиты». Суть нового инструмента при этом практически не меняется: предполагается, что Банк России будет определять максимально допустимую долю отдельных видов кредитов или займов физлицам от общего объема ссуд, которые смогут одобрять банки или МФО. В кредитный портфель также будут включаться ссуды, полученные участниками рынка по договорам переуступки прав требования (цессии). Уровень лимитов, порядок их расчета и применения будут отдельно определяться Банком России.

Свобода ЦБ вводить запреты для кредиторов будет ограничена: ст. 43 закона «О Центральном банке», которая должна была утратить силу, продолжит действовать. Она гласит, что регулятор может применять прямые ограничения на отдельные операции для всех банков только после консультаций с правительством. В новых версиях законопроекта по-разному изложены сценарии, при которых ЦБ сможет использовать лимиты. Проект поправок от 1 ноября предполагает, что решение о введении лимита должно приниматься на основании некой методики Банка России. Версия от 11 ноября содержит пункт о том, что ЦБ сможет принимать решения с учетом «факторов риска увеличения долговой нагрузки заемщиков», определяемых самим регулятором. В том же документе прописано временное ограничение этой опции — после 1 января 2024 года ЦБ уже не сможет принимать подобные решения. Аксаков в разговоре с РБК сказал, что такая идея предлагалась, «но в документе этого нет».

«Это (право определять лимиты. — РБК) отдается на откуп Центральному банку, но при этом будет прописана, возможно, в постановлении Госдумы рекомендация о недопущении регуляторного арбитража для разных секторов рынка», — пояснил депутат.

Из всех обновленных версий законопроекта исчезла норма о том, что кредиторы обязаны будут информировать потребителей о введенных запретах на кредитование. Этот пункт ранее не поддерживали банки. «Эта норма была исключена, чтобы не создавать избыточную административную нагрузку на банки и МФО», — пояснили РБК в пресс-службе ЦБ, добавив, что для граждан важно знать свой уровень долговой нагрузки, особенно если она превышает 50% доходов, и законопроект, обязывающий банки уведомлять заемщиков о рисках высокой долговой нагрузки, уже принят Госдумой в первом чтении. А информация об установлении макропруденциальных лимитов и так будет публичной, указали в ЦБ.

Из-под действия прямых количественных ограничений предлагается вывести кредиты или займы юридическим лицам, предоставленные на бизнес-цели. Исключения, как и в уже принятом варианте, также распространяются на ипотеку и автокредиты.

Нужен ли особый подход к крупнейшим банкам

Право на запрет выдач некоторых видов кредитов необходимо ЦБ, поскольку имеющиеся ограничительные инструменты работают не так, как хотелось бы, поясняла в интервью РБК глава Банка России Эльвира Набиуллина. Она отмечала, что банки, имеющие большой запас капитала, слабо реагируют на повышение макропруденциальных надбавок по необеспеченным ссудам, которые сейчас имеет право применять ЦБ для охлаждения розницы.

По оценкам Ассоциации банков России (АБР), на 1 июля 2021 года совокупный капитал банковского сектора составлял 11,74 трлн руб., увеличившись на 3,2% с начала года (.pdf). 87,7% капитала сектора приходилось на системно значимые кредитные организации. На тот момент их было 12 (Сбербанк, ВТБ, Газпромбанк, Альфа-банк, Россельхозбанк, «Открытие», Промсвязьбанк, Московский кредитный банк, Совкомбанк, «ЮниКредит», Росбанк и Райффайзенбанк), в октябре в этот список вошел Тинькофф Банк с капиталом 148,6 млрд руб.

Системно значимые банки — это и банки с универсальной лицензией, пояснил Аксаков отказ выделения крупных игроков в отдельную группу для регулирования (в проекте прописано, что лимиты для банков с универсальной и базовой лицензией могут быть разными). «В принципе был подход сделать вообще без дифференциации, был подход с дифференциацией и указать отклонение, скажем так, каждого уровня банков и микрофинансовых организаций, но посчитали, что это очень сложно будет», — добавил депутат.

«Понятно, что основные объемы выдач [необеспеченных кредитов] приходятся на топ-10. Но вместе с тем у средних и небольших кредитных организаций другие условия фондирования и, соответственно, более высокие ставки по кредитным продуктам», — отмечает управляющий директор отдела валидации «Эксперт РА» Юрий Беликов. Он считает, что прямые ограничения не должны приводить к побочным эффектам «в виде разбалансировки конкурентных условий работы кредиторов».

Единый подход к расчету лимита для универсальных банков, без акцента на системно значимых, выглядит логично, соглашается старший директор аналитической группы по финансовым организациям Fitch Антон Лопатин. «Иначе получится так, что клиенты банков, к которым применяются более жесткие ПКО, могут обратиться к другим игрокам и в результате эффективность ограничений будет ниже», — поясняет аналитик.

Применения прямых количественных ограничений только для системно значимых банков уже было бы достаточно, чтобы существенно охладить рост рискового потребкредитования в целом по системе, говорит старший кредитный эксперт Moody’s Ольга Ульянова. «Но включение всех видов кредиторов в периметр ограничений позволит выровнять правила игры на микроуровне», — заключает она.

Власти обсудят право россиян на «добровольный запрет» кредитов

Депутаты Госдумы и участники финансового рынка разрабатывают механизм «добровольного запрета» на кредиты для россиян. Речь идет о двух законопроектах — поправках в Гражданский кодекс и законы «О потребительском кредите» и «О кредитных историях», которые позволят гражданам при желании указывать в кредитной истории отказ от получения любых ссуд. РБК ознакомился с документами, их подлинность подтвердил зампред комитета Госдумы по финансовому рынку Антон Гетта, который выступал с такой инициативой в феврале.

«Текст законопроекта разработан, идет процесс обсуждения с профильными ведомствами, чтобы учесть все необходимые нюансы», — сказал Гетта, не раскрыв срок внесения документа в Госдуму. По словам источника РБК, участвующего в дискуссии, это может произойти в июне, до конца весенней сессии парламента. В Банке России сообщили, что получили предложения законодателей и изучат их. В Минфине не ответили на запрос РБК.

Цель поправок — дать гражданам возможность защититься от мошенничества, пояснил Гетта. «Участились случаи, когда мошенники стали не только похищать средства со счетов граждан, но и брать кредиты от их имени. Современные банковские мобильные приложения позволяют это сделать, удобные сервисы породили новые риски. Поэтому простая потеря мобильного телефона, паспорта или утечка персональных данных может сильно усложнить жизнь. Встречаются и случаи, когда граждан, используя социальную инженерию, уговаривают под видом спасения средств взять кредит и перевести деньги на счета мошенников», — перечисляет депутат. Он подчеркивает, что оспорить в суде выдачу подобных ссуд почти невозможно.

Как может работать «добровольный запрет»

Как следует из законопроектов, заемщик получит право в любое время вводить и отменять возможность выдачи на его имя любых кредитов или займов. Заявку можно будет подать через портал «Госуслуги» или банки, в том числе через их мобильные приложения или личные кабинеты. Запрет на оформление кредитов вступит в силу в течение семи дней с момента обращения.

Сведения об отказе клиента от ссуд должны будут отражаться в титульной части его кредитной истории — там же, где указывается основная информация о человеке (имя, паспортные данные, ИНН и СНИЛС). В России кредитные истории граждан могут храниться в разных бюро кредитных историй (БКИ), но титульная часть анкеты отображается в Центральном каталоге кредитных историй — базе Банка России, к которой есть доступ у всех бюро. Пока действует запрет, банки и МФО будут обязаны отказывать в оформлении кредитов на имя клиента. Если кредитный договор все же будет заключен, кредиторы не смогут требовать выплаты задолженности и продавать долг коллекторам.

При желании заемщик может снять запрет на кредиты — через «Госуслуги» или обратившись в банк лично. Ограничения на выдачу ссуд снимутся в течение десяти дней с момента подачи заявки.

«Установление и снятие запрета происходит не мгновенно: это сделано, чтобы не допустить злоупотреблений новым инструментом и защитить законные интересы кредиторов», — пояснил Гетта. Он также не исключил, что каналы приема заявок могут быть расширены — обращения можно было бы подавать через многофункциональные центры (МФЦ) или БКИ.

Сколько денег россияне теряют из-за мошенников

По данным Банка России, за 2020 год физлица перевели 91,1 трлн руб. через банковские карты и электронные кошельки, совершив почти 50 млрд транзакций. Мошенникам удалось похитить 9,7 млрд руб., проведя 773 тыс. транзакций. Речь идет о переводах без согласия клиентов, хищениях в результате незаконного доступа к приложениям или банковской инфраструктуре. ЦБ не ведет статистику, сколько денег похищают мошенники путем оформления фиктивных кредитов, но схемы с фиктивными заявками на ссуды в 2020 году стали популярнее.

Нужно ли право «добровольного запрета» заемщикам

Проблема оформления кредитов и займов по утерянным паспортам или похищенным паспортным данным существует давно, замечает руководитель проекта ОНФ «За права заемщиков» Евгения Лазарева: «Мы ежегодно фиксируем пусть небольшой, но устойчивый рост количества таких обращений. Инструмент, позволяющий решить эту проблему, безусловно, необходим, и одним из таких решений может стать добровольный запрет на выдачу кредитов и займов». Но такой подход, по ее мнению, полностью проблему не решит. В дополнение к этому граждан, как субъектов кредитной истории, стоит уведомлять о запросе их данных в БКИ, говорит Лазарева: «Мы считаем, что заемщики вправе знать в уведомительном порядке о том, кто интересуется их кредитной историей, и, если это будет необходимо, потребовать объяснений у тех кредиторов, которым не было дано согласия на подобные запросы».

Поправки помогут бороться с мошенниками, но важнее работа с клиентами и формирование кибергигиены, уверен гендиректор дата-центров Oxygen Павел Кулаков. «Все технические запреты, как правило, являются вспомогательным инструментом. Злоумышленники всегда модифицируют схемы мошенничества с учетом введенных ограничений и запретов. Как правило, самое слабое звено во всей системе — это человек», — констатирует эксперт.

Добровольный запрет будет более эффективен в борьбе со схемами, когда злоумышленники крадут или подделывают документы граждан и берут ссуды непосредственно в отделениях банков или МФО, замечает начальник отдела по противодействию мошенничеству центра прикладных систем безопасности компании «Инфосистемы Джет» Алексей Сизов. «Новый закон не защитит от мошенничества при дистанционном получении предодобренных кредитов. Если клиент сам вводил ограничения, он сам может их и отозвать. Заставить его сделать это может мошенник с помощью социальной инженерии», — поясняет Сизов, добавляя, что мошенники быстро адаптируются к новым запретам.

Как на идею смотрят участники рынка

Крупные банки из топ-20 по размеру розничного кредитного портфеля в целом поддерживают инициативу законодателей.

В БКИ «Эквифакс» сообщили, что участвуют в обсуждении законопроекта и направили законодателям предложения. Гендиректор бюро Олег Лагуткин считает, что кредиторы от «добровольного запрета» тоже выиграют, поскольку не будут нести дополнительные расходы на дальнейшую обработку анкеты и сбор дополнительной платной информации о потребителе. «Нагрузка на кредиторов может возрасти только в одном случае — если на них будет возложена обязанность сбора такой информации через свои каналы продаж, ее дальнейшего хранения и передачи в БКИ. Эту функцию могут взять на себя кредитные бюро», — подчеркивает он.

Гендиректор Объединенного кредитного бюро (ОКБ) Артур Александрович напоминает, что на Западе, например в США, механизмы с временными запретами уже применяются. «Так, бюро Experian позволяет человеку установить временный запрет на передачу кому-либо его кредитной истории, чтобы предотвратить несанкционированное оформление кредитов на его имя», — отмечает он. По словам Александровича, примерно полтора года назад ОКБ обращалось в Банк России с предложением реализовать такой сервис и ЦБ «воспринял идею с интересом».

Представитель Банка России сообщил РБК, что инициатива обязать банки по желанию клиента ограничивать ему ряд операций уже находится в проработке. «Мера действенна в случаях, когда клиента финансовой организации провоцируют дистанционно совершить действия с его счетами в пользу злоумышленников, а также в случае оформления злоумышленниками онлайн-займов с использованием персональных данных клиента», — отметил представитель ЦБ.

Федеральный закон от 2 июля 2021 г. N 329-ФЗ «О внесении изменений в Федеральный закон «О потребительском кредите (займе)»»

Документ является поправкой к

Комментарии Российской Газеты

Принят Государственной Думой 16 июня 2021 года

Одобрен Советом Федерации 23 июня 2021 года

Статья 1

Внести в Федеральный закон от 21 декабря 2013 года N 353-Ф3 «О потребительском кредите (займе)» (Собрание законодательства Российской Федерации, 2013, N 51, ст. 6673; 2014, N 30, ст. 4230; 2017, N 50, ст. 7549; 2018, N 53, ст. 8480; 2019, N 18, ст. 2200; N 31, ст. 4430; N 52, ст. 7801) следующие изменения:

а) в пункте 1 части 4 после слов «сети «Интернет» дополнить словами «(при наличии)», слова «саморегулируемой организации (для кредитных потребительских кооперативов)» заменить словами «саморегулируемых организациях в сфере финансового рынка (при наличии такой обязанности)»;

б) часть 13 дополнить пунктом 4 следующего содержания:

«4) условие, предусматривающее наличие на банковском счете, который по условиям договора потребительского кредита (займа) используется для осуществления операций, связанных с исполнением обязательств по договору потребительского кредита (займа), неснижаемого остатка денежных средств и (или) суммы, достаточной для погашения очередного платежа, предусмотренного договором потребительского кредита (займа) (графиком платежей по договору потребительского кредита (займа), в день, не являющийся днем совершения очередного платежа, предусмотренного договором потребительского кредита (займа) (графиком платежей по договору потребительского кредита (займа).»;

в) в части 16 слово «постоянную» исключить;

г) часть 21 после слов «не может превышать двадцать процентов годовых» дополнить словами «от суммы просроченной задолженности по договору потребительского кредита (займа)», после слов «0,1 процента от суммы просроченной задолженности» дополнить словами «по договору потребительского кредита (займа)»;

а) часть 1 дополнить предложением следующего содержания: «Полная стоимость потребительского кредита (займа) в процентах годовых указывается с точностью до третьего знака после запятой.»;

б) в абзаце третьем части 2 слово «кредита» заменить словами «потребительского кредита (займа)»;

в абзаце третьем слова «заемщику кредита» заменить словами «заемщику потребительского кредита (займа)», слова «заемщиком кредита» заменить словами «заемщиком потребительского кредита (займа)», слова «по кредиту» заменить словами «по потребительскому кредиту (займу)»;

в абзаце четвертом слова «выдачи кредита» заменить словами «выдачи потребительского кредита (займа)»;

г) в части 2 в третьем предложении слова «кредита (займа)» заменить словами «потребительского кредита (займа)», в седьмом предложении слово «кредита» заменить словами «потребительского кредита (займа)»;

д) дополнить частью 2 следующего содержания:

е) дополнить частью 8 следующего содержания:

ж) часть 9 после слов «наличие обеспечения по кредиту (займу)» дополнить словами «, предмет залога (при его наличии)»;

з) дополнить частью 12 следующего содержания:

а) дополнить частью 3 следующего содержания:

б) часть 5 после слов «0,06 процента от суммы просроченной задолженности» дополнить словами «по кредитному договору, договору займа, которые заключены с физическим лицом в целях, не связанных с осуществлением им предпринимательской деятельности, и обязательства заемщика по которым обеспечены ипотекой,»;

1) стоимость такой услуги;

2) право заемщика отказаться от такой услуги в течение четырнадцати календарных дней со дня выражения заемщиком согласия на ее оказание посредством обращения к лицу, оказывающему такую услугу, с заявлением об отказе от такой услуги;

3) право заемщика требовать от лица, оказывающего такую услугу, возврата денежных средств, уплаченных заемщиком за оказание такой услуги, за вычетом стоимости части такой услуги, фактически оказанной заемщику до дня получения лицом, оказывающим такую услугу, заявления об отказе от такой услуги;

4) право заемщика требовать от кредитора возврата денежных средств, уплаченных заемщиком третьему лицу за оказание такой услуги, за вычетом стоимости части такой услуги, фактически оказанной заемщику до дня получения третьим лицом заявления об отказе от такой услуги, при неисполнении таким третьим лицом обязанности по возврату денежных средств заемщику.

1) при наличии у него информации об отсутствии факта оплаты заемщиком третьему лицу, оказывающему дополнительную услугу, денежных средств за оказание такой услуги;

2) при наличии у него информации о возврате заемщику денежных средств третьим лицом, оказывающим дополнительную услугу, в сумме, предусмотренной частью 2 настоящей статьи;

3) при наличии у него информации об оказании услуги третьим лицом, оказывающим дополнительную услугу, в полном объеме до даты получения этим третьим лицом заявления об отказе от такой услуги;

4) в случае пропуска срока, установленного пунктом 2 части 2 настоящей статьи для обращения заемщика к третьему лицу, оказывающему дополнительную услугу;

5) в случае пропуска срока, установленного частью 2 настоящей статьи, для обращения заемщика к кредитору с требованием о возврате денежных средств, уплаченных заемщиком третьему лицу за оказание дополнительной услуги.

а) в части 1 слова «Процентная ставка» заменить словами «Процентная ставка (процентные ставки)», слова «фиксированную величину которой» заменить словами «фиксированную величину (фиксированные величины) которой (которых)», слова «переменной величины, предусмотренной» заменить словами «переменной величины (числового значения), предусмотренной (предусмотренного)»;

б) часть 2 после слов «аффилированных с ним лиц» дополнить словами «, а также от заемщика»;

а) часть 2 после слов «вернуть всю сумму потребительского кредита (займа)» дополнить словами «или ее часть»;

Статья 2

1. Настоящий Федеральный закон вступает в силу по истечении ста восьмидесяти дней после дня его официального опубликования, за исключением положений, для которых настоящей статьей установлен иной срок вступления их в силу.

Президент Российской Федерации В. Путин