комиссия по факторингу в налоговом учете

Факторинг проводки

Чтобы избежать финансовой сложности и защитить компанию от риска неуплаты со стороны клиентов, многие владельцы бизнеса отдают предпочтение факторингу проводки. Для этого заключается договор с фактор-фирмой на обслуживание поставок клиента с отсрочкой платежа. Главной особенностью является уступка дебиторской задолженности.

Факторинг бухгалтерской проводки представляет собой сочетание нескольких частей: финансовых, управленческих. Под первой подразумевается финансирование поставок продуктов, различных услуг с отсрочкой внесения суммы за них. Управленческая составляющая включает профессиональное управление операциями, сбор долга.

Особенности факторинга проводки

По договору поставщик передает товар с возможностью отсрочки платежа. При этом право требовать долг передает фактору, выплачивая за это ему комиссию. Такой подход позволяет фирмам продавать продукцию, вкладывать деньги в совершенствование своей системы. Однако после уступки на клиенте остаются первоначальные обязательства, поэтому они продолжает нести риски. Он выступает в качестве поручителя должника.

По законодательству (ст. 128 ГК РФ). Такое требование является частью имущества организации. Продажа уступки отражается во всех бухгалтерской документации в качестве активов. Поступления от продажи будут прописаны в качестве операционных доходов.

Основные бухгалтерские проводки

Денежный поток организации от агента, учитывается в доходах, произошедших в дату заключения контракта факторинга. При отражении манипуляций по договору безрегрессивного факторинга осуществляется несколько основных проводок с учетом:

Списание денег происходит с внебалансового счета при соблюдении очереди, оговоренной в первичном соглашении. Происходит отнесение результата на счета учетов от проведения факторинговых манипуляций.

Факторинг в «1С:Бухгалтерии 8»

Правовые отношения сторон договора факторинга (договора финансирования под уступку денежного требования) регламентируются статьей 824 Гражданского кодекса РФ. Одна сторона (финансовый агент) передает другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику).

Факторинг: понятие и виды

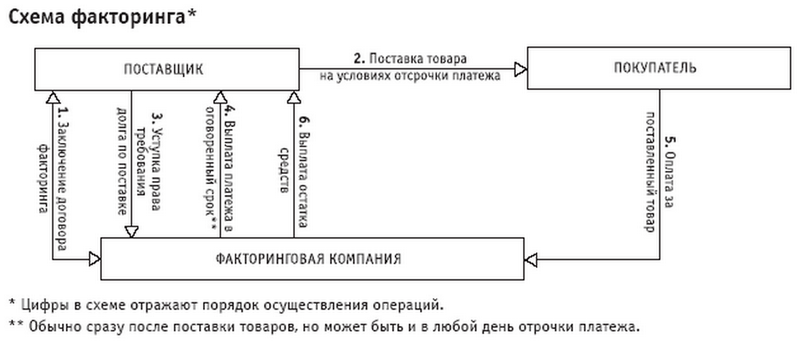

Факторинговые услуги предоставляют банки или специализированные организации (факторы). Заключаются эти услуги в том, что за определенную сумму вознаграждения (комиссии), фактор передает клиенту денежные средства в счет предстоящих оплат от покупателей. Такое финансирование под уступку денежного требования и называют факторингом.

Гражданские правоотношения между фактором (финансовым агентом) и клиентом регламентируются нормами главы 43 Гражданского кодекса РФ «Финансирование под уступку денежного требования». В соответствии со статьей 824 ГК РФ по договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику). При этом денежное требование вытекает из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Денежное требование к должнику может быть уступлено клиентом финансовому агенту также в целях обеспечения исполнения обязательства клиента перед финансовым агентом.

Обязательства финансового агента по договору финансирования под уступку денежного требования могут включать ведение для клиента бухгалтерского учета, а также предоставление клиенту иных финансовых услуг, связанных с денежными требованиями, являющимися предметом уступки.

Предметом уступки, под которую предоставляется финансирование, может быть (ст. 826 ГК РФ):

Различают следующие виды факторинга:

При классическом факторинге поставщик (клиент) получает финансирование от фактора в обмен на уступку денежного требования к покупателю за отгруженные товары (оказанные услуги). Покупателя уведомляют об уступке в обязательном порядке. В случае неис-полнения покупателем обязательства перед фактором, задолженность погашается клиентом (поставщиком).

Конфиденциальный факторинг является разновид-ностью классического. Отличие между ними заключается в отсутствии обязательного уведомления покупателя об уступке денежных требований фактору. При этом необходимым условием является перевод денежных средств покупателем на счет в банке, предоставляющем услугу конфиденциального факторинга.

При бездокументарном факторинге первичные документы, подтверждающие отгрузку, фактору предоставлять не нужно. Весь документооборот осуществляется в электронном виде.

Наличие регресса предполагает, что в случае, если покупатель (дебитор) откажется от выплаты задолженности, фактор вправе потребовать от клиента (поставщика) возврата суммы выплаченного финансирования с учетом факторинговой комиссии. В этом случае поставщик выступает поручителем перед факторинговой компанией. Стоимость услуг регрессного факторинга обычно существенно ниже, чем безрегрессного. Именно поэтому он получил наибольшее распространение.

При безрегрессном факторинге все риски возможного неисполнения обязательств покупателем берет на себя фактор. Соответственно, если покупатель (дебитор) впоследствии отказывается выплачивать задолженность, фактор не может обратиться к поставщику с требованием о ее погашении.

Отдельно необходимо выделить реверсивный факторинг. Его также называют «закупочным» и «обратным».

Он отличается от классического тем, что договор с фактором заключает не поставщик, а покупатель. Соответственно, и комиссию фактору уплачивает он же (если иное не предусмотрено трехсторонним договором факторинга).

Такие договоры заключаются, если у компании-покупателя ограничена возможность получения отсрочки, либо ее срок необходимо увеличить.

Среди преимуществ договора факторинга можно отметить следующее:

Основным недостатком факторинговых услуг является то, что они стоят дороже кредита.

Отражение факторинговых операций.

. в бухгалтерском учете

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению (утв. приказом Минфина России от 31.10.2000 № 94) отражение факторинговых операций осуществляется с использованием счета 76 «Расчеты с разными дебиторами и кредиторами».

При этом необходимо отметить, что действующее законодательство не содержит специальных норм, регламентирующих отражение факторинговых операций в регистрах бухгалтерского учета. Соответственно, порядок отражения данных операций в бухгалтерском учете компании необходимо отразить в учетной политике организации для целей бухгалтерского учета.

В настоящее время в экономической литературе описаны две основные точки зрения относительно того, как отражать факторинговые операции у клиента (поставщика).

Для первой точки зрения основой послужили рекомендации, изложенные Минфином России в письме от 30.08.2004 № 07-05-14/221 «О порядке отражения операций, связанных с осуществлением договора финансирования под уступку денежного требования, в бухгалтерском учете организации, выступающей в роли клиента».

Согласно указанному письму организовать бухгалтерский учет операций факторинга у клиента (поставщика) можно в следующем порядке. Полученные от фактора денежные средства отражаются по дебету счета учета денежных средств и кредиту счета 76. Денежное требование к покупателю передается фактору в полной сумме и списывается с баланса, при этом данная операция отражается по дебету счета 76 и кредиту счета 62 «Расчеты с покупателями и заказчиками». В случае получения финансирования под уступку будущего требования, его передача фактору происходит в момент отражения выручки от реализации покупателю в соответствии с пунктом 2 статьи 826 ГК РФ.

Комиссии фактора (или дисконт) признаются прочими расходами на дату подписания акта об оказании услуг

и отражаются по дебету счета 91 «Прочие доходы и расходы» в соответствии с ПБУ 10/99 «Расходы организации» (утв. приказом Минфина России от 06.05.1999 № 33н) и кредиту:

Для целей отражения расходов, связанных с использованием факторинговых услуг, Минфин России рекомендует использовать счет 91. Однако, как уже упоминалось выше, в учетной политике для целей бухгалтерского учета можно утвердить и иной порядок учета расходов на комиссию (дисконт) фактора. Например, с использованием счетов 26 «Общехозяйственные расходы» или 44 «Расходы на продажу».

Согласно второй точке зрения в бухгалтерском учете продавца (клиента) операции факторинга учитываются следующим образом. Поступления от продажи денежных требований (активов, отличных от денежных средств, продукции, товаров) признаются прочими доходами (п. 7 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н) и отражаются по кредиту счета 91 в корреспонденции со счетом 76. Эти доходы признаются на дату перехода требования к банку (дату подписания акта об уступке требования) в сумме, установленной договором факторинга (п.п. 10.1, 16 ПБУ 9/99).

Одновременно стоимость уступаемого требования (сумма задолженности покупателя) признается прочим расходом (п. 11 ПБУ 10/99) и отражается по дебету счета 91 в корреспонденции со счетом 62. Указанные расходы признаются в сумме уступленного требования (дебиторской задолженности) (п.п. 14.1, 16 ПБУ 10/99).

Комиссия банка учитывается в порядке, определенном учетной политикой организации. Отметим, что в «1С:Бухгалтерии 8» редакции 3.0 поддерживается вторая точка зрения (см. далее).

. для целей налога на прибыль

Для целей налога на прибыль к доходам клиента (поставщика) относятся доходы от реализации имущественных прав, то есть общая сумма задолженности, переданная финансовому агенту (пп. 1 п. 1 ст. 248, п. 1 ст. 249 НК РФ). Указанный доход признается на дату подписания акта об уступке права требования (п. 5 ст. 271 НК РФ).

Организация-поставщик вправе уменьшить доход от реализации имущественных прав на цену приобретения данных имущественных прав и расходов, связанных с их приобретением и реализацией (пп. 2.1 п. 1 ст. 268 НК РФ). Если стоимость реализованных товаров (работ, услуг) превышает сумму дохода от реализации права требования долга, то такая отрицательная разница признается убытком налогоплательщика, который учитывается по правилам, установленным статьей 279 НК РФ.

В договоре факторинга могут быть предусмотрены различные виды услуг, оказываемых финансовым агентом. Например, расходы в виде фиксированных сборов, различного вида вознаграждения и комиссии. При этом комиссия за факторинговое обслуживание может определяться по-разному (в зависимости от условий договора) в виде процентов:

Комиссия банка учитывается в порядке, определенном учетной политикой организации для целей налогообложения прибыли, либо в составе прочих расходов (пп. 25 п. 1 ст. 264 НК РФ), либо в составе внереализационных (пп. 15 п. 1 ст. 265 НК РФ). Расход в виде комиссии банка приз-нается на дату подписания сторонами акта приемки-сдачи оказанных услуг (пп. 3 п. 7 ст. 272 НК РФ).

При этом следует учитывать мнение Минфина России, изложенное, например, в письме от 04.03.2013 № 03-03-06/1/6366, согласно которому вознаграждение финансового агента должно учитываться поставщиком при определении цены уступки права требования в порядке, установленном статьей 279 НК РФ. Это означает, что в случае уступки требования банку (факторинговой компании) до наступления срока платежа размер убытка для целей налогообложения не может превышать сумму процентов, которая была бы исчислена по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до даты платежа, по выбору налогоплательщика:

. для целей НДС

Положениями статьи 155 НК РФ определены особенности определения налоговой базы при передаче имущественных прав. При уступке первоначальным кредитором денежного требования, вытекающего из договора реализации товаров (работ, услуг) налоговая база определяется как сумма превышения суммы дохода, полученного первоначальным кредитором при уступке права требования, над размером денежного требования, права по которому уступлены (п. 1 ст. 155 НК РФ).

Как правило, договор факторинга не предполагает возникновения у клиента (поставщика) доходов при уступке денежного требования, соответственно и базы для налогообложения НДС не возникает.

Предъявленный факторинговой компанией НДС, исчисленный с суммы вознаграждения за факторинговое обслуживание, организация вправе принять к вычету (п. 2 ст. 169, пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Автоматизация учета факторинговых операций

Отражать факторинговые операции у поставщика средствами «1С:Бухгалтерии 8» можно было и ранее. Но, поскольку договор факторинга затрагивает три стороны (поставщика, покупателя и факторинговую компанию), то при передаче денежного требования на факторинг возникала необходимость дополнительных корректировок долга по договорам, имеющим разные виды (С продавцом, С покупателем или Прочее).

Начиная с версии 3.0.53 в «1С:Бухгалтерии 8» факторинговые операции у поставщика (продавца) автоматизированы.

Для учета задолженности, переданной на финансирование в факторинговую компанию, в плане счетов программы к счету 76 открыт субсчет 76.13 «Расчеты с факторинговыми компаниями». Аналитический учет ведется по факторинговым компаниям (субконто Контрагенты) и заключенным с ними договорам (субконто Договоры).

Рис. 1. Настройка функциональности программы

Для отражения в программе поступления денежных средств от факторинговой компании предназначен вид операции Оплата от факторинговой компании.

Для отражения полученных услуг факторинговой компании в документе Поступление (акт, накладная) предназначен вид операции Услуги факторинга.

Для учета расчетов с факторинговой компанией предназначен отдельный вид договора С факторинговой компанией.

Учет факторинга у продавца

Учет по договору факторинга у продавца рассмотрим на следующем примере.

Пример 1

ООО «Белая акация» (ОСНО, плательщик НДС, применяет положения ПБУ 18/02) отгрузила 20.09.2017 ООО «ТД „Комплексный»» товары на общую сумму 826 000 руб. в том числе НДС 18 %. Договором с покупателем предусмотрена 30 дней отсрочки оплаты товаров. В связи с потребностью в оборотных средствах ООО «Белая акация» заключило договор факторинга с ЗАО «Нефтепромбанк», согласно которому банк передает ООО «Белая акация» денежные средства в счет денежного требования к ООО «ТД „Комплексный»» на сумму 826 000 руб.

Реализация товаров оптовому покупателю в прог-рамме отражается документом Реализация (акт, накладная) с видом операции Товары (накладная).

При проведении документа в регистр бухгалтерии вводятся записи:

Для тех счетов, где поддерживается налоговый учет, соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии.

Заключение договора факторинга отражается документом Передача задолженности на факторинг (рис. 2).

Рис. 2. Передача задолженности на факторинг

В шапке документа указываются:

В табличной части документа Передача задолженности на факторинг указываются:

При проведении документа в регистр бухгалтерии вводятся проводки:

Соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета. В указанной ситуации разниц между бухгалтерским и налоговым учетом не возникает.

Аналитический учет факторинговых операций на субсчетах 91.01 «Прочие доходы» и 91.02 «Прочие расходы»

в программе «1С:Бухгалтерия 8» редакции 3.0 ведется с использованием предопределенной статьи прочих доходов и расходов Уступка права требованияпо договору факторинга.

Поступление денежных средств по договору факторинга в программе отражается документом Поступление на расчетный счет с видом операции Оплата от факторинговой компании (рис. 3).

Рис. 3. Оплата от факторинговой компании

В документе указываются:

При проведении документа в регистр бухгалтерии вводится проводка:

Указанная сумма также вводится в специальные ресурсы регистра бухгалтерии для целей налогового учета.

Учет вознаграждения банка по договору факторинга в программе отражается документом Поступление (акт, накладная) с видом операции Услуги факторинга (рис. 4).

Рис. 4. Услуги факторинга

В шапке документа указываются:

В табличной части документа указываются:

В форме документа также указываются реквизиты счета-фактуры, выставленного поставщиком факторинговых услуг.

При проведении документа в регистр бухгалтерии вводятся проводки:

Соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета, при этом разниц между бухгалтерским и налоговым учетом не возникает.

Поступление остатка денежных средств по договору факторинга в программе отражается документом Поступление на расчетный счет с видом операции Оплата от факторинговой компании.

При проведении документа в регистр бухгалтерии вводится проводка:

Указанная сумма также вводится в специальные ресурсы регистра бухгалтерии для целей налогового учета.

1С:ИТС

Подробнее об отражении факторинговых операций в учете продавца см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

«1С:Бухгалтерия 8» (ред. 3.0): как у продавца отражаются факторинговые операции

Учет факторинга у покупателя

Что касается учета факторинговых операций у покупателя, то отражение перемены лиц в обязательстве трудностей не вызывает. В классической схеме факторинга в бухгалтерском учете покупателя отражается:

Пример 2

ООО «Белая акация» 01.11.2017 получила от поставщика ООО «База „Электротовары»» товары на общую сумму 5 900 000 руб. Товары предназначены для продажи оптом. Договором с поставщиком предусмотрена 30 дней отсрочки оплаты товаров.

Поступление товаров в программе «1С:Бухгалтерия 8» редакции 3.0 отражается документом Поступление (акт, накладная) с видом операции Товары (накладная).

При проведении документа формируются проводки:

Для тех счетов, где поддерживается налоговый учет, соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии.

Изменение кредитора (перенос задолженности поставщику на факторинговую компанию) в программе отражается документом Корректировка долга с видом операции Перенос задолженности (рис. 5).

Рис. 5. Перенос задолженности поставщику

В шапке документа пользователем указывается:

В табличной части документа Корректировка долга на закладке Задолженность поставщику (кредиторская задолженность) пользователь указывает:

При проведении документа в регистр бухгалтерии вводится проводка, отражающая перенос кредиторской задолженности с ООО «База „Электротовары»» на ЗАО «Нефтепромбанк»:

Соответствующие суммы вводятся в специальные ресурсы для целей налогового учета.

Погашение кредиторской задолженности перед факторинговой компанией отражается документом Списание с расчетного счета с видом операции Оплата поставщику.

В документе указываются:

При проведении документа в регистр бухгалтерии вводится проводка (и соответствующие суммы в специальные ресурсы для целей налогового учета) по погашению задолженности перед факторинговой компанией денежными средствами:

1С:ИТС

Об отражении факторинговых операций в учете покупателя (в том числе о переносе задолженности на нового кредитора) см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

«1С:Бухгалтерия 8» (ред. 3.0): как у покупателя (должника) отражаются факторинговые операции

Факторинговые операции: бухгалтерский и налоговый учет и отчетность

Как отражать в бухгалтерском, налоговом учете и в декларациях по налогу на прибыль и НДС факторинговые операции?

По данному вопросу мы придерживаемся следующей позиции:

Операции по договору факторинга следует отражать в таком же порядке, что и при уступке права требования по договору цессии.

Ниже приведен порядок бухгалтерского и налогового учета.

Обоснование позиции:

1) передавать клиенту денежные средства в счет денежных требований, в том числе в виде займа или предварительного платежа (аванса);

2) осуществлять учет денежных требований клиента к третьим лицам (должникам);

3) осуществлять права по денежным требованиям клиента, в том числе предъявлять должникам денежные требования к оплате, получать платежи от должников и производить расчеты, связанные с денежными требованиями;

4) осуществлять права по договорам об обеспечении исполнения обязательств должников.

Налоговая база по НДС при уступке первоначальным кредитором денежного требования, вытекающего из договора реализации товаров (работ, услуг), или при переходе указанного требования к другому лицу на основании закона определяется как сумма превышения дохода, полученного первоначальным кредитором при уступке права требования, над размером денежного требования, права по которому уступлены. Смотрите также письмо ФНС России от 14.11.2011 N ЕД-4-3/18981@.

В силу прямой нормы при уступке права требования у первоначального кредитора возникает налогооблагаемая база по НДС только в том случае, если сумма его дохода по договору цессии превышает размер денежного требования, по которому были уступлены права. Подробнее смотрите в материале: Энциклопедия решений. Определение налоговой базы по НДС при передаче имущественных прав.

Согласно п. 2 ст. 171 НК РФ вычетам подлежат суммы НДС, предъявленные налогоплательщику по товарам (работам, услугам), приобретаемым для осуществления операций, признаваемых объектом налогообложения НДС. В связи с этим суммы налога по комиссионному вознаграждению финансового агента (фактора) принимаются к вычету в случае:

если в основе договора финансирования под уступку денежного требования лежат операции по реализации товаров (работ, услуг), облагаемых НДС (письма УФНС по г. Москве от 02.08.2005 N 19-11/55124, МНС РФ от 23.04.2004 N 03-2-06/1/1054/22@);

если финансовые услуги приобретены для осуществления операций, облагаемых НДС (письмо Минфина России от 13.05.2009 N 03-07-11/136).

При этом на основании п.п. 1, 3 ст. 168, п. 3 ст. 169 НК РФ счет-фактуру на свои услуги финансовый агент (фактор) выставляет в общеустановленном порядке.

Налог на прибыль

К доходам в целях налогообложения прибыли относятся доходы от реализации товаров (работ, услуг) и имущественных прав, определяемые в порядке, установленном ст. 249 НК РФ, и внереализационные доходы, определяемые в порядке, установленном ст. 250 НК РФ (п. 1 ст. 248 НК РФ).

При реализации имущественного права, которое представляет собой право требования долга, налоговая база определяется с учетом положений, установленных ст. 279 НК РФ (третий абзац пп. 2.1 п. 1 ст. 268 НК РФ). Доход (убыток) от уступки права требования долга полученный как до, так и после наступления предусмотренного договором о реализации товаров (работ, услуг) срока платежа, необходимо учитывать в том отчетном (налоговом) периоде, в котором был подписан акт уступки права требования (п.п. 1, 2 ст. 279, п. 5 ст. 271 НК РФ, смотрите также письмо Минфина России от 07.12.2011 N 03-03-06/2/194).

В силу пп. 2.1 п. 1 ст. 268 НК РФ при реализации имущественных прав налогоплательщик вправе уменьшить доходы от таких операций на цену приобретения данных имущественных прав и на сумму расходов, связанных с их приобретением и реализацией (если иное не предусмотрено п. 10 ст. 309.1 или п. 2.2 ст. 277 НК РФ).

При реализации права требования долга налоговая база определяется с учетом положений, установленных ст. 279 НК РФ (абзац четвертый пп. 2.1 п. 1 ст. 268 НК РФ).

Если разница между доходом от реализации права требования и стоимостью реализованных товаров (работ, услуг) отрицательная, то она учитывается в специальном порядке (пп. 7 п. 2 ст. 265, п. 1, 2 ст. 279 НК РФ):

когда право уступлено до наступления срока платежа, то в расходы включается убыток, не превышающий сумму процентов, которую налогоплательщик уплатил бы исходя из максимальной ставки процента, установленной для соответствующего вида валюты п. 1.2 ст. 269 НК РФ, либо по выбору налогоплательщика, исходя из ставки процента, подтвержденной в соответствии с методами, установленными разделом V.1 НК РФ по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до даты платежа, предусмотренного договором на реализацию товаров (работ, услуг). Порядок учета убытка должен быть закреплен в учетной политике;

если же право уступлено после наступления срока платежа, то с 1 января 2015 года отрицательная разница между доходом от реализации права требования долга и стоимостью реализованного товара (работ, услуг) признается убытком на дату уступки права требования (смотрите также письмо ФНС России от 25.06.2015 N ГД-4-3/11053).

Финансирование по договору факторинга в налоговой декларации следует отражать в таком же порядке, что и при уступке права требования по договору цессии (письмо Минфина России от 04.03.2013 N 03-03-06/1/6366).

В случае уступки права требования до наступления платежа выручка от реализации права требования с учетом особенностей ст. 279 НК РФ отражается согласно п. 8.2 порядка заполнения декларации по строкам 100-150 Приложения 3 к Листу 02.

При этом сумма финансирования отражается по строке 100 (соответственно, по строке 340) Приложения 3 к Листу 02 декларации. Данные строки 340 переносятся в строку 030 Приложения 1 к Листу 02, которая впоследствии сформирует итоговую сумму доходов организации от реализации (строка 040 приложения 1 к Листу 02). Таким образом, выручка от уступки права требования войдет в состав доходов от реализации в целом.

Стоимость уступленного требования отражается по строке 120 (соответственно, по строке 350) Приложения 3 к Листу 02. Данные строки 350 переносятся в строку 080 Приложения 2 к Листу 02. Эта строка формирует итоговую сумму расходов организации (строка 130 Приложения 2 к Листу 02), которая будет отражена по строке 030 Листа 02 декларации.

Таким образом, стоимость реализованного права требования войдет в состав расходов по организации в целом.

Сумма убытка, учитываемая при налогообложении (не превышающая предельную величину), указывается в строке 140 Приложения 3 к Листу 02.

Сумма убытка, превышающая предельную величину, отражается по строке 150 и включается состав строки 360 Приложения 3 к Листу 02 декларации, которая затем переносится в строку 050 Листа 02. После этого в строке 060 Листа 02 декларации будет учтена в том числе сумма, указанная по строке 140 Приложения 3 к Листу 02 декларации (п. 8.2 Порядка заполнения декларации).

Вознаграждение финансового агента

Если договор факторинга связан с производством и реализацией товаров и по нему предусмотрено вознаграждение в виде фиксированной суммы, затраты можно учесть в полном объеме в составе прочих расходов (подп. 25 п. 1 ст. 264 НК РФ). В налоговой декларации их следует отразить по строкам 010-040 Приложения 2 к листу 02 (учетной политикой должно быть предусмотрено, к какому виду расходов относится вознаграждение финансового агента) (в зависимости от того, к прямым или косвенным расходам они относятся в соответствии с учетной политикой).

Если же сумма вознаграждения установлена в процентах, то и в декларации эти затраты учитываются в составе внереализационных расходов (как расходы в виде процентов) (пп. 2 п. 1 ст. 265 НК РФ)*(1).

Признание расходов по договору факторинга в целях применения главы 25 НК РФ зачастую является предметом судебных споров в связи с сомнениями, возникающими у налоговых органов по вопросу экономической обоснованности таких расходов.

Так например, в постановлении ФАС Западно-Сибирского округа от 12.01.2009 N Ф04-8074/2008 отмечается, что суды приняли сторону налогового органа и признали, что налогоплательщик неправомерно отнес расходы по договору факторинга на уменьшение налогооблагаемой прибыли, так как налогоплательщик не доказал экономическую обоснованность спорных расходов. Суды исходили из того, что налогоплательщик мог получить кредит в банке на более выгодных условиях, чем заключение договора факторинга (определением ВАС РФ от 06.05.2009 N ВАС-5048/09 отказано в передаче указанного дела в Президиум ВАС РФ).

В определении ВАС РФ от 22.12.2008 N 17546/07 суд, принимая во внимание фактические обстоятельства дела, указал, что договор факторинга не имел разумной деловой цели и был направлен на получение необоснованной налоговой выгоды, и отказал в передаче постановления ФАС Западно-Сибирского округа от 15.09.2008 N Ф04-5627/2008 в Президиум ВАС РФ. Смотрите также определение ВАС РФ от 13.06.2007 N 5019/07 и постановление ФАС Московского округа от 31.10.2006 N КА-А40/9338-06.

При этом существует и противоположная практика. Например, в определении ВАС РФ от 10.04.2008 N 4218/08 рассмотрена ситуация, при которой суд, учитывая правовую позицию КС РФ от 04.06.2007 N 320-О-П, согласно которой налоговый орган не может производить оценку экономической целесообразности заключенных налогоплательщиком сделок в обоснование вменяемых ему налоговых правонарушений, согласился с выводами суда апелляционной инстанции о правомерном включении обществом в состав внереализационных расходов суммы затрат по факторинговым услугам. Смотрите также определения ВАС РФ от 27.05.2011 N ВАС-6240/11, от 03.11.2010 N ВАС-15760/09, постановления ФАС Западно-Сибирского округа от 30.01.2012 N А81-1927/2011, ФАС Московского округа от 25.03.2011 N КА-А40/1651-11, ФАС Уральского округа от 18.08.2011 N Ф09-4616/11, Седьмого ААС от 04.09.2018 N 07АП-5192/18 и др.

Таким образом, если заключение договора факторинга действительно обусловлено экономической необходимостью, затраты на вознаграждение банку за услуги по договору факторинга могут быть учтены при налогообложении прибыли*(2).

Документами, подтверждающими оказанные услуги факторинга, в данной ситуации могут быть такие, как договор факторинга, платежный документ, подтверждающий оплату услуг, акт об оказании услуг, отчет финансового агента (фактора) (ст. 831 ГК РФ) и т.п. При этом перечень документов, оформляемых при оказании услуг по договору факторинга, периодичность их оформления целесообразно предусмотреть в самом договоре (дополнительных соглашениях к нему)*(3).

Бухгалтерский учет

Согласно п. 7 ПБУ 9/99 поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров признаются прочими доходами. В соответствии с п. 11 ПБУ 10/99 «Расходы организации» расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции признаются прочими расходами.

Следовательно, поступления от переуступки денежного требования к покупателю товара признаются в бухгалтерском учете прочими доходами и отражаются по дебету счета 76 в корреспонденции со счетом 91, субсчет «Прочие доходы». А стоимость уступленного требования, равная сумме дебиторской задолженности за отгруженные товары, учитывается в составе прочих расходов организации и списывается с кредита счета 62 «Расчеты с покупателями и заказчиками» в дебет счета 91, субсчет «Прочие расходы».

Таким образом, схема проводок у Продавца может выглядеть следующим образом:

Дебет 51 Кредит 76, субсчет «Расчеты с финансовым агентом»

— поступили денежные средства от финансового агента (фактора) по договору факторинга;

Дебет 76, субсчет «Расчеты с финансовым агентом» Кредит 91, субсчет «Прочие доходы»

— отражена уступка прав денежного требования к должнику;

Дебет 91, субсчет «Прочие расходы» Кредит 62

— списана дебиторская задолженность, по которой переданы права требования.

При такой схеме проводок реализации дебиторской задолженности на счете 91 формируются обороты по прочим доходам и прочим расходам, а также финансовый результат от уступки денежного требования*(4).

Сумма финансовых услуг в виде вознаграждения финансовому агенту (фактору) по договору факторинга в бухгалтерском учете включается в состав прочих расходов (п. 11 ПБУ 10/99 «Расходы организации»):

Дебет 91, субсчет «Прочие расходы» Кредит 76, субсчет «Расчеты с финансовым агентом»

— учтены затраты на оплату вознаграждения финансовому агенту;

Дебет 19 Кредит 76, субсчет «Расчеты с финансовым агентом»

— учтен НДС по вознаграждению финансового агента;

Дебет 68, субсчет «Расчеты по НДС» Кредит 19

— НДС по вознаграждению принят к вычету;

Дебет 76, субсчет «Расчеты с финансовым агентом» Кредит 51,

— перечислено вознаграждение финансовому агенту.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Расходы при реализации имущественных прав (в целях налогообложения прибыли);

— Энциклопедия решений. Доходы от реализации имущественных прав в целях налогообложения прибыли;

— Учет факторинговых операций в «1С:Бухгалтерии 8» (журнал «БУХ.1С», N 5, май 2018 г.);

— Вопрос: Между ИП (применяет общую систему налогообложения) и банком заключен договор факторинга (стороны договора факторинга не являются взаимозависимыми лицами). Плата за услуги установлена в процентах. Вправе ли ИП полностью учесть плату за услуги факторинга в расходах при налогообложении? Какими документами подтверждаются такие услуги? (ответ службы Правового консалтинга ГАРАНТ, февраль 2020 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Молчанов Валерий

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) По мнению представителей контролирующих ведомств, если по условиям договора факторинга плата за услуги финансового агента исчисляется в процентах от предоставленной суммы финансирования, то такие расходы в целях исчисления налога на прибыль квалифицируются в качестве расходов в виде процентов по долговым обязательствам (пп. 2 п. 1 ст. 265 НК РФ) и учитываются в налоговом учете в соответствии с положениями ст. 269 НК РФ (письма Минфина России от 06.05.2016 N 03-07-07/26617, от 04.08.2008 N 03-03-06/1/437, от 17.04.2008 N 03-03-06/1/284, от 19.02.2008 N 03-03-06/1/116, УФНС России по г. Москве от 17.08.2012 N 16-15/076186@).

*(2) По мнению судей ФАС Западно-Сибирского округа, изложенному в постановлении от 11.05.2011 N Ф04-1638/11, обстоятельствами, подтверждающими необходимость заключения договора факторинга, например, могут быть:

представление документов в подтверждение необходимости получения средств по договорам факторинга;

представление доказательства принятия налогоплательщиком каких-либо действий для получения кредитов в банках;

финансирование от Банка поступило бы уже после того, как наступила дата платежа по контрактам;

отсутствие взаимозависимости налогоплательщика с его заказчиками.

*(4) Иной подход к отражению операций, связанных с осуществлением договора финансирования под уступку будущего денежного требования, в бухгалтерском учете организации, выступающей в роли клиента, содержится в письме Минфина России от 30.08.2004 N 07-05-14/221.

В соответствии с ним возникшее денежное требование к покупателю списывается с баланса как перешедшее к финансовому агенту записями:

Дебет 76 субсчет «Расчеты по переданным денежным требованиям», субсчет «Расчеты с финансовым агентом» Кредит 62 «Расчеты с покупателями и заказчиками».

Получение от финансового агента финансирования отражается как погашение его дебиторской задолженности в сумме полученных средств записью:

Дебет 51 Кредит 76, субсчет «Расчеты по переданным денежным требованиям», субсчет «Расчеты с финансовым агентом».

Счет 91 рекомендуется использовать только для отражения оплаты услуг финансового агента.

Однако мы полагаем, что подобный подход не в полной мере соответствует п. 7.2 Концепции бухгалтерского учета в рыночной экономике России (одобренной Методологическим советом по бухгалтерскому учету при Министерстве финансов Российской Федерации, Президентским советом Института профессиональных бухгалтеров 29.12.1997), определяющему суть актива, и п. 20 ПБУ 4/99 «Бухгалтерская отчетность организации», в соответствии с которым дебиторская задолженность отражается в составе актива баланса.

Поэтому ее выбытие все-таки является выбытием актива, а результат от этого по правилам ПБУ 9/99 и ПБУ 10/99 более верно отражать с использованием счета 91 «Прочие доходы и расходы».